Итоги I квартала на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. Объём предложения уменьшился на 13,6%, спрос спрос – на 17%. Средневзвешенная цена на рынке новостроек премиум-класса составила 747 735 руб. за кв. м (+10,1% за квартал, +7,7% за год). В элитном сегменте – 1,673 млн руб. за кв. м. (+16,8% за квартал, +61,5% за год).

Премиум-класс

По данным «Метрум», в I квартале 2022 года на первичном рынке жилья премиум-класса в реализации находилось 52 проекта с общим объемом предложения около 2 215[1] лотов (1 405 квартир и 810 апартаментов), суммарная площадь лотов составляет 222,6 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 13,2%, а продаваемая площадь – на 11,6%. За год количество квартир и апартаментов в продаже выросло на 5,2%, при этом продаваемая площадь сократилась на 5 %.

Динамика объема предложения на первичном рынке премиальной недвижимости г. Москвы (количество лотов)

Источник: «Метриум»

В начале этого года девелоперы проявили невысокую активность относительно I квартала 2021 года. Продажи и бронирование открылись в двух проектах премиум-класса (за аналогичный период прошлого года рынок пополнился 4 комплексами).

Новые проекты на рынке новостроек премиум-класса в I квартале 2022 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

Клубный дом VERNISSAGE |

Ziggurat Development |

апартаменты |

ЦАО |

Замоскворечье |

|

2 |

Logos |

SENSE |

апартаменты |

ЮАО |

Даниловский |

Источник: «Метриум»

Несмотря на существенное сокращение доли Хорошёво-Мнёвники в общей структуре предложения на 9,9 п.п., этот район сохранил лидерство по объему экспонируемых квартир и апартаментов (13,7%). Сопоставимые доли представлены в районах Беговой – 10,2% (+5,1 п.п за квартал) и Раменки – 10% (+2,3 п.п. за квартал). Менее заметный рост отмечен в районах Гагаринский (+3,3 п.п.), Филевский Парк (+2,2 п.п.). Сокращение доли произошло в локациях Марьина Роща (-3,5 п.п.) и Дорогомилово (1,9 п.п.).

Структура предложения по районам г. Москвы (количество лотов)

Источник: Метриум

В I квартале 2022 года доля апартаментов в премиальном сегменте выросла до 36,6% (+7,5 п.п.). Положительная динамика произошла за счёт выхода двух новых проектов с апартаментами, а также за счет увеличения объема предложения в комплексах «Aura Белорусская», Lunar и SLAVA. Кроме того, был отмечен высокий спрос на жилье премиум-класса в трёх крупных проектах: «Остров», «Театральный квартал» и Mod, что привело к сокращению доли квартир до 63,4%.

Структура предложения по типу лотов (количество лотов)

Источник: Метриум

По стадии строительной готовности зафиксировано значительное увеличение доли предложения на этапе монтажных работ 40,7% (по итогам I квартала 2022 рост составил +16,8 п.п.). Доля предложения на начальном этапе строительства снизилась до 36,4% (-12,1 п.п.). Оставшаяся часть распределилась между лотами в новостройках на этапе отделочных работ – 10,6% (-2,9 п.п.) и в готовых корпусах – 12,3% (-1,8 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: Метриум

В структуре предложения премиум-класса по типу отделки большая часть квартир и апартаментов продается без отделки – 46,5% (+0,4 п.п.). При этом за последний год доля таких юнитов значительно выросла (годом ранее только каждый третий лот продавался без отделки). В то же время отмечено увеличение доли лотов с отделкой white box до 32,7% (+9,8 п.п. за квартал). Рост обусловлен наращиванием предложения в проектах «Aura Белорусская», Hide и Lunar. На долю предложений с чистовой отделкой пришлось 20,8% рынка (-10,2 п.п.).

Структура предложения по типу отделки (количество лотов)

Источник: Метриум

В структуре предложения по типологиям за квартал не произошло существенных изменений. Наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (33,7%; -0,6 п.п. за квартал). На однокомнатные лоты пришлось 27,1% (-1,4 п.п.). Доля трехкомнатных и многокомнатных составила 21,3% (+0,9 п.п.) и 13% (-0,9 п.п.) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 4,9% рынка (+2 п.п.).

Структура предложения по типу лотов (количество лотов)

Источник: Метриум

По подсчетам аналитиков «Метриум», в I квартале 2022 года средняя цена за квадратный метр в премиум-классе составила 747 735 руб. Показатель вырос на 10,1% относительно IV квартала 2021 года и на 7,7% за 12 месяцев. В III квартале 2021 года наблюдалось снижение средней цены на 6,8% по сравнению с серединой 2021 года. Тогда на рынке произошел перевес в сторону предложения в корпусах на начальном этапе строительства, которые реализовывались по стартовым ценам. При этом значительный спрос на комплексы с высокой стадией строительной готовности привел к вымыванию относительно дорогого предложения.

Динамика средней цены на первичном рынке жилья премиум-сегмента Москвы, руб./кв. м

Источник: Метриум

За отчетный период наибольший рост средней цены квадратного метра произошел в Басманном районе (+24,8%) за счет изменения выборки. В самом дорогом на текущий момент районе Москвы с предложением премиум-класса – Якиманка – средняя цена квадратного метра достигла более 1,151 млн руб., повышение составило 23,2% за счет планового увеличения цен в уже представленных на рынке комплексах. В районах Пресненский, Очаково-Матвеевское, Останкинский и Гагаринский также наблюдалась положительная квартальная динамика средней цены квадратного метра в диапазоне 15-16%.

Наиболее существенное снижение показателя отмечено в районах Мещанский (-14,4%), где в реализации остался один проект «Усадьба Manor (Резиденции на Садовой-Сухаревской)» и Тимирязевский (-13,4%), где распродаются остатки в построенном комплексе.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: Метриум

Средний бюджет предложения в новостройках премиум-класса за I квартал 2022 года вырос на 12,9% – до 71,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 2 кв. м – до 97,4 кв. м (+10,1%). За год средний бюджет предложения сократился на 7,7%, а средняя площадь юнита уменьшилась на 12,5%.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

25,2 |

34,0 |

46,5 |

429 000 |

673 515 |

1 258 312 |

13 946 890 |

22 915 193 |

38 618 927 |

|

1К |

32,1 |

54,2 |

102,4 |

390 948 |

686 884 |

1 289 906 |

15 191 512 |

37 213 345 |

127 066 073 |

|

2К |

50,1 |

82,3 |

190,7 |

340 000 |

633 372 |

1 400 000 |

21 966 324 |

51 714 294 |

182 913 259 |

|

3К |

73,7 |

118,7 |

232,0 |

328 000 |

706 870 |

1 550 000 |

27 447 040 |

81 746 143 |

272 580 000 |

|

4К+ |

90,5 |

215,8 |

1 853,0 |

353 086 |

924 474 |

2 000 000 |

37 568 680 |

195 124 832 |

1 963 760 000 |

|

итого |

25,2 |

97,4 |

1 853,0 |

328 000 |

747 735 |

2 000 000 |

13 946 890 |

71 341 634 |

1 963 760 000 |

Источник: Метриум

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– «Остров» (СЗАО / р-н Хорошёво-Мнёвники): студия 29,1 кв. м. за 13,9 млн руб. (квартира);

– Verdi (САО / р-н Савёловский): 1 комн. лот 38,6 кв. м. за 15,2 млн руб. (апартамент);

– «Театральный квартал» (СЗАО / р-н Щукино): 1 комн. лот 35,8 кв. м. за 15,7 млн руб. (апартамент).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– «Берег Столицы: «Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): лот площадью 1 852,6 кв. м. за 1,96 млрд руб. (апартамент);

– WOODS (ЗАО / р-н Раменки): лот площадью 696 кв. м. за 1,39 млрд руб. (квартира);

– Lucky (ЦАО / р-н Пресненский): лот площадью 432 кв. м. за 648 млн руб. (квартира).

Элитный класс

По данным «Метриум», по итогам I квартала 2022 года на первичном рынке элитного класса г. Москвы было представлено 42 комплекса, в которых экспонировалось около 635 квартир и апартаментов[2] суммарной площадью 112,2 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 15%, а продаваемая площадь – на 10,4%. Из новинок на рынок вышел проект ЖК «Городская усадьба в Орлово-Давыдовском» от девелопера Sminex, где реализуются 4 особняка единым лотом (4440 кв. м). Таким образом, в связи с ограниченным новым предложением и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем экспозиции.

Динамика объема предложения на первичном рынке элитной недвижимости г. Москвы (количество лотов)

Источник: Метриум

Новые проекты на первичном рынке жилья элитного класса в 1 квартале 2022 года

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

Старт продаж |

|

1 |

Городская усадьба в Орлово-Давыдовском |

Sminex |

квартиры |

ЦАО |

Мещанский |

4 кв. 2023 |

Источник: Метриум

Сокращение количества реализуемых лотов в элитных новостройках не внесло значимых изменений в структуру предложения по районам. Практически половина рынка сконцентрирована в двух локациях: Якиманка 23,8% (+1,3 п.п. за квартал) и Пресненский 22,6% (-5,4 п.п.). Далее с сопоставимыми долями представлены Хамовники 16,4% (+2,9 п.п.) и Арбат 14% (+1,8 п.п.). В остальных районах доля предложения составила 1-7%.

Структура предложения по районам г. Москвы (количество лотов)

Источник: Метриум

В структуре предложения по типу лотов экспозиция распределена равномерно между апартаментами (51,5%) и квартирами (48,5%). За счет высокого спроса на апартаменты в двух крупных проектах ММДЦ «Москва-Сити» – Neva Towers и «ОКО» – доля апартаментов сократилась за квартал на 2,7 п.п., за год на 19,9 п.п.

Структура предложения по лотам

Источник: Метриум

В связи с выходом на рынок только одного нового особняка существенных изменений в структуре предложения по стадии строительной готовности за квартал не произошло. К концу марта 2022 года лидирующую позицию занимают готовые лоты – 50,6% (-2,4 п.п.). Практически равные доли предложения представлены в домах на начальном этапе 19,7% (-1,8 п.п.) и на стадии отделочных работ 18,6% (-2,9 п.п.). Наименьшее количество лотов сосредоточено в домах на этапе монтажа этажей – 11,1% (+7,1 п.п. за 3 месяца).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: Метриум

За счет существенного вымывания предложения в небоскребах ММДЦ «Москва-Сити» скорректировалось распределение лотов по типу отделки в сегменте. Половина всех квартир и апартаментов предлагаются без отделки 51,2% (+6,3 п.п. за квартал, +15,9 п.п. за год). Доля рынка «с ремонтом» занимает 41,8% (-0,3 п.п. за 3 месяца, +1,8 за 12 месяцев). Оставшаяся часть – лоты с предчистовой отделкой – 7% (-6,0 п.п. за квартал, -17,6 за год).

Структура предложения по типу отделки (количество лотов)

Источник: Метриум

Структура предложения по типу лотов смещена в сторону двухкомнатных квартир и апартаментов, занимающих 38,8% (+2,3 п.п). Практически в равных объемах представлены многокомнатные и трёхкомнатные лоты – 24% (-1,4 п.п.) и 22,4% (+1,1 п.п.) соответственно. Спрос на компактные площади прослеживается в целом на первичном рынке недвижимости, и высокобюджетный сегмент – не исключение. Доля однокомнатных лотов снизилась до 14,5% (-2,2 п.п. за квартал, -14,9 п.п. за год). Малометражные студии заняли всего 0,3% рынка (+0,2 п.п. за 3 месяца и -2,1 п.п. за год).

Структура предложения по типу лотов (количество лотов)

Источник: Метриум

По подсчетам аналитиков «Метриум», по итогам I квартала 2022 года средняя цена квадратного метра в элитном сегменте составила 1,673 млн руб. или $22 523[3]. По сравнению с прошлым кварталом показатель увеличился на 16,8% (за год рост средней цены составил +61,6%).

На рынке элитной недвижимости на существенный рост средневзвешенной цены квадратного метра повлиял ряд факторов. Во-первых, пересмотр цен в отдельных комплексах. В некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Во-вторых, уменьшение объема предложения на фоне высокого платежеспособного спроса целевой аудитории, а также отсутствие новых проектов в сегменте привели к резкому росту средневзвешенной цены в целом.

Динамика средней цены на первичном рынке элитного класса Москвы, руб./кв. м

Источник: Метриум

Почти во всех районах Москвы прослеживалось увеличение средневзвешенной цены квадратного метра. Наиболее ощутимый рост произошел в Басманном районе (+33,5%), где завершились продажи в ЖК «Палаты Нарышкина (Маросейка 11)». Кроме того, существенное повышение среднего уровня цены произошло в Мещанском районе (+30,8%) за счёт выхода в реализацию нового ЖК «Городская усадьба в Орлово-Давыдовском» с ценой предложения более $20 тыс. за квадратный метр. В конце марта 2022 года самым дорогим районом сегмента стал район Якиманка. Средняя цена предложения в нем составила 2,4 млн руб./кв. м. (20,3% за квартал). Рост среднего показателя связан с корректировкой цен на часть квартир в ЖК «Лаврушинский». Единственный район, в котором средняя цена снизилась – Таганский, в локации ушли с рынка несколько дорогих квартир элитного сегмента.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: Метриум

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

30,8 |

33,2 |

1 048 515 |

1 048 635 |

1 048 735 |

29 673 000 |

32 245 500 |

34 818 000 |

|

1К |

53,2 |

86,3 |

141,5 |

600 000 |

1 160 700 |

2 754 910 |

54 436 275 |

100 220 160 |

231 990 000 |

|

2К |

75,6 |

137,3 |

240,8 |

600 285 |

1 284 695 |

5 050 645 |

60 527 500 |

176 388 190 |

961 674 120 |

|

3К |

101,1 |

177,1 |

303,3 |

550 000 |

1 482 515 |

4 678 900 |

86 360 000 |

262 602 020 |

1 211 196 690 |

|

4К+ |

123,2 |

303,4 |

4 440,0 |

700 000 |

2 150 160 |

6 335 670 |

154 840 000 |

652 339 330 |

7 730 000 000 |

|

итого |

28,3 |

178,4 |

4 440,0 |

550 000 |

1 673 265 |

6 335 670 |

29 673 000 |

298 495 020 |

7 730 000 000 |

Источник: Метриум

Средний бюджет предложения в новостройках элитного-класса в I квартале 2022 года вырос на 23,1% – до 262,6 млн руб. При этом средняя площадь квартир и апартаментов увеличилась на 5,4% (до 178,4 кв. м). За год средний бюджет предложения вырос в два раза (в I квартале 2021 года – 149,0 млн руб.), средняя площадь лота – на 24%.

Наиболее доступные предложения в элитном классе представлены в следующих комплексах:

– RozaRossa (ЦАО / р-н Хамовники): студия 28,3 кв. м. за 29,7 млн руб. (апартамент);

– «ОКО» (ЦАО / р-н Пресненский): 1 комн. лот 86,4 кв. м. за 54,4 млн руб. (апартамент).

– White Khamovniki (ЦАО / Хамовники): квартира 76,5 кв. м за 60,5 млн руб.

Самые дорогие квартиры и апартаменты в элитном сегменте:

– Carre Blanc (ЦАО / р-н Хамовники): лот площадью 538,2 кв. м. за 3,4 млрд руб. (апартамент);

– «Башня Федерация (Восток)» (ЦАО / р-н Пресненский): лот площадью 2 180 кв. м. за 2,6 млрд руб. (апартамент);

– «Лаврушинский» (ЦАО / р-н Якиманка): лот площадью 417,3 кв. м. за 2,3 млрд руб. (квартира).

Основные тенденции I квартала

Существенное сокращение объема предложения на рынке

«По итогам марта 2022 года на рынке высокобюджетных новостроек г. Москвы в реализации находилось 94 проекта с общим объемом предложения около 2 845[4] квартир и апартаментов, суммарная площадь лотов составила 334,8 тыс. кв. м, – резюмирует Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум». – В сегменте второй год подряд продолжается сокращение объема предложения. Количество экспонируемых лотов относительно декабря уменьшилось на 13,6%, а продаваемая площадь – на 3,4%. При этом значительно сокращается доля лотов в элитном сегменте. Если в 1 квартале 2021 года доля квартир и апартаментов элитного класса составляла 36%, то к концу первого квартала 2022 года доля такого предложения снизилась до 22%.

В премиальном сегменте завершились продажи в 6 проектах, в реализацию вышли два клубных дома. Таким образом, объем предложения премиум-класса снизился на 13,2% за квартал.

На элитном рынке наблюдалась такая же ситуация. За квартал были завершены продажи в 5 комплексах. При этом на рынок вышел только один особняк, который реализуется единым лотом. На фоне вымывания предложения количество экспонируемых квартир и апартаментов за первые три месяца 2022 года сократилось на 15%».

Высокая покупательская активность

Несмотря на явную нехватку новых проектов на рынке (в первую очередь в элитном сегменте), количество зарегистрированных договоров долевого участия (ДДУ) в отношении новостроек премиум- и элитного класса по итогам I квартала 2022 году составило 1,4 тыс. (из них 1,3 тыс. – в премиум сегменте). По сравнению с I кварталом 2021 года количество сделок выросло на 42%. В сравнении с IV кварталом 2021 года отмечено снижение спроса на 17%, но это в первую очередь связано с фактором сезонности – традиционно максимальное количество сделок совершается в конце года.

Рост цены предложения

«На фоне высокого спроса и существенного сокращения объема предложения на рынке отмечается существенный рост среднего уровня цен, – отмечает Анна Раджабова. – По итогам марта 2022 года средневзвешенная цена на рынке новостроек премиум-класса составила 747 735 руб./кв. м (+10,1% за квартал). Ограниченное предложение и спрос на компактные лоты даже в высокобюджетном сегменте привели к вымыванию из выборки небольших квартир и апартаментов и увеличению средней площади в экспозиции до 97,4 кв. м (+2 кв. м за 3 месяца). Ожидаемо и средний бюджет предложения в премиум сегменте увеличился до 71,3 млн руб. (+12,9% за квартал).

В элитном сегменте средневзвешенная цена квадратного метра продемонстрировала рост на 16,8% за квартал до 1,673 млн руб./кв. м. За последний год средняя площадь продаваемого лота в элитном сегменте постепенно увеличивалась до 178,4 кв. м. (+5,4% за квартал и +23,9% за год). Средний бюджет покупки вырос к марту 2022 года до 298,5 млн руб. (+23,1% за квартал), за год он увеличился вдвое».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 84,0851 рублей за Доллар США по курсу ЦБ РФ на 31.03.2022.

[4] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

«Главстрой-Регионы», один из крупнейших застройщиков Московской области, проанализировал динамику спроса на рынке жилой недвижимости Подмосковья в I квартале 2021 года и сопоставил с показателями собственных проектов: ЖК «Героев» и ЖК «Столичный», самого продаваемого проекта МО*.

По итогам I квартала 2021 года на рынке новостроек МО половина реализованного спроса приходится на лоты площадью 30-40 м2 (29%) и 50-60 м2 (21%). Количество комнат в данных диапазонах варьируется. Так, в ЖК «Столичный» в диапазоне 30-40 м2 можно выбрать студию, полноценную однокомнатную квартиру и двухкомнатную формата «евро» (спальня + кухня-гостиная). На них в I квартале 2021 года пришлось 49% спроса по проекту. В диапазоне 50-60 м2 представлены двухкомнатные, трехкомнатные формата «евро» (две спальни + кухня-гостиная) и трехкомнатные квартиры. Доля таких квартир в структуре сделок составила 11%. Из приведенной статистики видно, что в проекте «Столичный» основной реализованный спрос - 60% - приходится на квартиры в диапазоне площадей 30-40 м2 и 50-60 м2. В ЖК «Героев» по итогам 1 квартала наибольшая часть реализованного спроса также приходится на лоты в диапазонах площадей 30-40 м2 и 50-60 м2 (в совокупности 58%), но при этом значимая часть спроса лежит в предложении 40-50 м2 (19%).

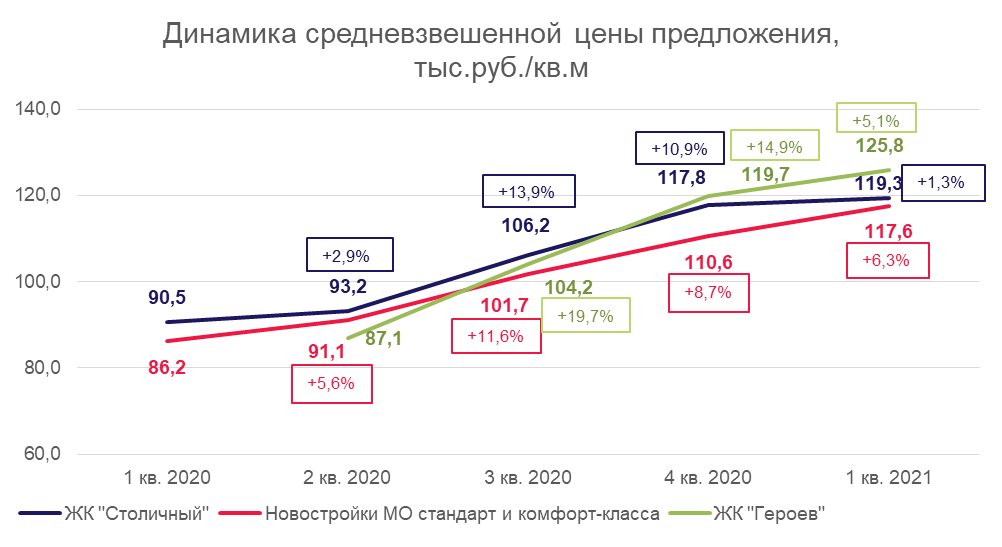

В предложении средневзвешенная стоимость квадратного метра на первичном рынке жилья массового сегмента МО к концу I квартала текущего года составила 117,6 тыс.рублей (без учета бизнес-класса), что на 6,3% превышает показатели IV квартала 2020 года. В ЖК «Столичный» средневзвешенная цена предложения за первые три месяца 2021 года выросла на 1,3%, а в ЖК «Героев» - на 5,1%. (Динамика роста средневзвешенной цены представлена в Графике 1).

Что касается средневзвешенной цены спроса, то здесь рост за первые три месяца текущего года составил 8,2 % по ЖК «Столичный» и 8,7% по ЖК «Героев» и составляет 120,5 тыс.рублей и 117,6 тыс.рублей соответственно. (Динамика роста средневзвешенной цены спроса представлена в Графике 2).

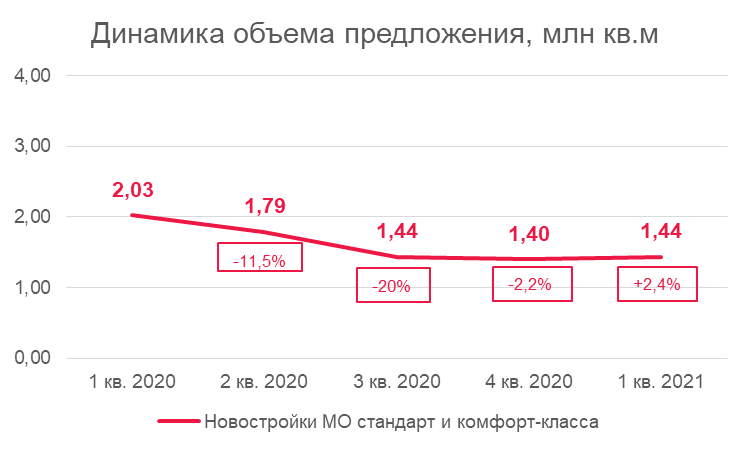

В I квартале 2021 года «Главстрой- Регионы» объявил о старте продаж в корпусе № 19 ЖК «Столичный» и в корпусе №309 ЖК «Героев». Всего же за указанный период на рынке Подмосковья выставлены на продажу лоты в 44 корпусах в 29 проектах, в общей сложности 304,6 тыс.м2 жилья. Таким образом, объем предложения на рынке первичного жилья в Подмосковье вырос за первые три месяца года на 2,4% по сравнению с 4 кварталом 2020 года и составляет 1,44 млн м2. Если посмотреть динамику объема предложения по МО (График 3), то можно заметить, что с января 2020 года это первый случай роста объема предложения, до этого показатели снижались.

В I квартале 2021 года наблюдается перераспределение предпочтений покупателей при выборе планировок. Так, в ЖК «Столичный» основной интерес приходится на однокомнатные квартиры, как отмечалось и ранее, но их доля в структуре сделок заметно увеличилась - до 46% против 36% годом ранее. Растет интерес к квартирам с двумя спальнями и объединенной кухней-гостиной (трехкомнатная формата «евро»). Если год назад их доля в структуре сделок составляла 10%, то в текущем году этот показатель вырос до 14%. В ЖК «Героев» предпочтения покупателей данную тенденцию подтверждают. Основной спрос также приходится на однокомнатные квартиры (41%), на втором месте по доле в структуре сделок трехкомнатные квартиры формата «евро» 21%.

В целом по области спрос распределился немного иначе: выше запрос на студии, ниже – на трех- и четырёхкомнатные квартиры, однокомнатные и двухкомнатные квартиры востребованы практически в равной степени (Структура спроса по комнатности представлен График 4).

Что касается субъективных показателей, можно отметить, что покупатели стали чаще обращать внимание на эффективность планировок, отдавая предпочтение максимально функциональным решениям: вместо одной просторной комнаты выбирают две маленьких спальни, вместо коридора – гардеробную или кладовую, вместо большой кухни – кухонный уголок в общей гостиной.

Основным драйвером спроса, влияющим на выбор и конечное решение о приобретении квартиры, являются выгодные условия ипотечного кредитования. По итогам I квартала по Московской области доля сделок с участием ипотеки составила 69%. В проектах «Главстрой-Регионы» в структуре продаж доля ипотечных сделок составила 78%, год назад этот показатель находился на уровне 70%. Новости о смене условий ипотечного кредитования и большая вероятность отмены программы господдержки стимулируют принятие решения о покупке, что подтверждает сократившееся в марте время выхода на сделку. По сравнению с январем в марте время выхода на сделку по проектам компании сократилось на 2 дня.

Объем реализованного спроса по итогам I квартала 2021 года составил 793 тыс.м2, что почти на 23% ниже показателей IV квартала 2020 года, и на 3% выше показателей аналогичного периода прошлого года (Динамика объема реализованного спроса за год представлена в Графике 5).

«После непредсказуемого 2020 года мало кто рисковал делать точные прогнозы на 2021. Сейчас, подводя итоги I квартала, можно смело говорить, что события развиваются по оптимистичному сценарию. Январь и февраль прошли спокойно, без непредвиденных всплесков и резких спадов, что вполне характерно для этого времени года. В марте произошел заметный скачок интереса к проектам со стороны покупателей. Это видно по всем каналам – звонки, посещение сайтов проектов и офисов продаж, заключенные договоры. Для примера, количество обращений в компанию «Главстрой-Регионы» по вопросу покупки недвижимости в марте увеличилось на 37% относительно февраля, количество продаж – на 26%», - рассказывает Виктория Ковалевская, руководитель направления маркетинговых исследований «Главстрой-Регионы».

** Типология «Главстрой Регионы»: 2К - двухкомнатные квартиры и квартиры формата «евро» (спальня + кухня-гостиная); 3К – трехкомнатные и формат «евро» (2 спальни + кухня-гостиная); 4К – формат «евро» (3 спальни + кухня-гостиная)

*** Данные по Московской области предоставлены аналитической службой инвестиционно-риэлторской компании Est-a-Tet

Источник: «Главстрой-Регионы»

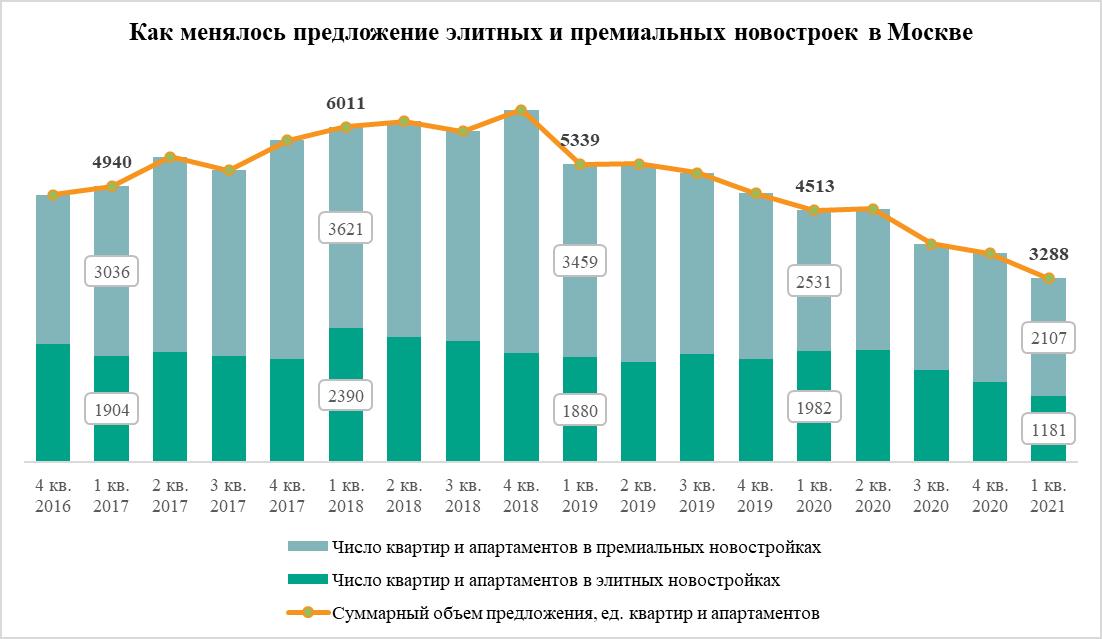

Число квартир и апартаментов в продаже в московских новостройках элитного и премиум-класса сократилось до минимума с 2016 года. За последние 12 месяцев предложение дорогостоящего нового жилья в столице уменьшилось на 27%, подсчитали эксперты компании «Метриум». В сумме в обоих секторах рынка высокобюджетного жилья девелоперы продают 3,3 тыс. квартир.

В I квартале 2021 года в Москве девелоперы продавали 3,3 тыс. квартир и апартаментов в комплексах, относящихся к элитному и премиальному сегментам рынка новостроек. Это самый низкий уровень предложения дорогого жилья в столице, зафиксированный с 2016 года. По подсчетам аналитиков «Метриум», за последний год этот показатель сократился на 27%, что стало самым резким годовым падением за пять лет.

Минимальное число квартир и апартаментов в продаже за последнюю пятилетку зарегистрировано в обоих секторах рынка высокобюджетного жилья. В премиум-классе в I квартале 2021 года застройщики продавали 2,1 тыс. квартир и апартаментов, тогда как в I квартале 2020 года – 2,5 тыс., в аналогичный период 2019 года – 3,5 тыс., 2018 года – 3,6 тыс., 2017 года – 3 тыс.

Схожая картина и в элитном сегменте. Сейчас в этом секторе рынка девелоперы ищут покупателей для 1,2 тыс. квартир и апартаментов, а год назад в продаже насчитывалось – 2 тыс., в 2019 году – 1,9 тыс., в 2018 году – 2,4 тыс., в 2017 году – 1,9 тыс.

Пика объем предложения дорогостоящих новостроек в Москве достиг в 2018 году, отмечают эксперты «Метриум». Тогда, в IV квартале, в обоих сегментах были представлены более 6 тыс. квартир и апартаментов.

Примечательно, что даже пополнение предложения новыми вариантами новостроек не исправило ситуацию. Продажи и бронирование открылись в четырех проектах премиум-класса, тогда как за аналогичный период 2020 года на рынке появился только один проект. Впрочем, в элитном сегменте новинок не было вовсе.

Вторая причина – высокий спрос на дорогие новостройки в Москве. По итогам I квартала 2021 года в комплексах премиум- и элитного классов зарегистрировано на 48% больше договоров долевого участия, чем за аналогичный период 2020 года. Это свидетельствует о высокой активности клиентов и объясняет причину рекордного сокращения предложения, особенно в премиум-классе.

«В 2021 году сразу несколько факторов способствовали росту спроса на элитное и премиальное жилье, – комментирует Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум» (участник партнерской сети CBRE). – Во-первых, закрытие границ и ограничение полетов в связи с пандемией коронавируса заставили многих традиционно “космополитично” настроенных обладателей крупных бюджетов вновь обратить взоры на российский рынок дорогих новостроек, подыскать новое жилье, чтобы переждать карантин. Во-вторых, ослабление рубля и снижение доходности финансовых инструментов вложений стимулировали инвестиции в недвижимость. При этом неопределенность в экономике не способствовала повышению активности девелоперов. В итоге предложение рекордно сократилось».

Источник: «Метриум»