Приостановка деятельности международных брендов в I квартале 2022 года пока не оказала влияния на рост доли свободных площадей в торговых центрах Москвы

По данным CORE.XP, доля иностранных компаний, объявивших в I кв. 2022 года о приостановлении деятельности, по количеству арендаторов площадей в ТЦ Москвы составляет порядка 20 - 25% (в расчёт включались торговые центры, традиционно востребованные у иностранных ритейлеров). При этом, их доля по квадратным метрам доходит до 40%. В целом, для московских торговых центров окружного, регионального и суперрегионального формата характерна аренда 30-40% площадей международными брендами.

Наибольшие риски увеличения вакантности характерны для суперрегиональных ТЦ (более 80 тыс. кв. метров арендопригодной площади), в которых крупные зарубежные сети арендуют значительную часть площадей. Тем не менее, по итогам I кв. 2022 года изменения вакансии ввиду приостановления деятельности международных брендов не произошло. Операторы пока продолжают выполнять обязательства по договорам и, за редким исключением, не освобождают занятые площади.

В целом, российские представительства международных ритейл операторов имеют возможность оставаться закрытыми и выполнять обязательства по выплате арендной и заработной платы ещё порядка 2 - 3 месяцев. Однако летом необходимо будет производить оценку сложившейся рыночной ситуации и принимать решение о продолжении или же прекращении операций.

В случае негативного развития геополитического сценария, замещение ушедших игроков будет происходить медленно ввиду необходимости решения вопросов выбора локации, юридического оформления, налаживания логистики и позиционирования новых брендов в РФ.

Российские операторы сегмента fashion пока не обладают достаточными мощностями для аренды помещений площадью 1 000 и более кв. м.

Новое предложение

Рост затрат на строительство и высокий уровень рыночных рисков негативно отразятся на объёме ввода торговых площадей. Ожидается, что он будет отложен на более поздние периоды. В случае пессимистичного развития ситуации, перенос затронет 2/3 анонсированных к вводу арендопригодных площадей.

Так, по итогам года, из запланированных 195 тыс. кв. м будут построены около 65 тыс. кв. м. Основой будущего строительства являются ТЦ районного формата.

Примеры торговых объектов, планируемых к открытию в 2022 году

Источник: исследования CORE.XP, I кв. 2022 г.

Самым необеспеченным торговыми площадями округом Москвы является Зеленоградский (220 кв. м/1 000 чел.), больше всего торговых центров в Южном округе (5 560 кв. м/1 000 чел.).

Обеспеченность торговыми площадями по административным округам г. Москвы

Источник: исследования CORE.XP, I кв. 2022 г.

По прогнозам CBRE, реакция на кризисные события имеет отложенный эффект и будет более заметна во втором - третьем кварталах текущего года. Рынок может отреагировать сокращением арендных платежей ввиду падения покупательского спроса и предоставления скидок для ритейл-операторов.

Одновременно с этим мы можем увидеть трансформацию сложившихся логистических процессов, существующего соотношения российских и зарубежных арендаторов в торговых центрах, а также ассортимента товаров.

Марина Малахатько, старший директор, глава ритейл департамента CORE.XP, комментирует:

«Итоги первого квартала пока не отражают происходящие изменения рынка торговой недвижимости. Первые недели апреля уже показали снижение посещаемости как в московских, так и в региональных ТРЦ. Крупные магазины международных брендов остаются закрытыми уже более месяца, но арендаторы пока продолжают платить арендную плату. Диапазон предоставляемых скидок составляет 30-50% от среднегодовой арендной платы (в том числе от товарооборота) за 2021 год. При этом, многие российские и зарубежные ритейлеры накапливают дебиторскую задолженность и получают от арендодателей уведомления о штрафах, которые далее могут привести к расторжению договора со стороны арендодателя при его желании. Таким образом, арендодатели стараются получить возможность для маневра, если поиски альтернативных арендаторов увенчаются успехом. Большинство крупных портфельных девелоперов не готовы долго терпеть закрытые площади и планируют к сентябрю провести замены, если иностранные ритейлеры не откроются во втором квартале. Переговоры ведутся как с российскими компаниями, так и с новыми игроками из Кореи, Турции, Индии и других стран. Инвестиции в бренды из этих стран предполагаются локальные, то есть будут оплачены за счет российских партнеров по франчайзингу или самих девелоперов, вынужденных заполнять пустующие площади за свой счет».

Аналитики Циан подвели итоги мая на вторичном рынке недвижимости России. В выборку вошли 146 городов с численностью населения от 100 тысяч человек и объемом предложения в продаже от 100 квартир. Расчеты ведутся по средним ценам за кв. м, без учета «веса» города (доли квартир в продаже, приходящихся на конкретный город).

- Средняя цена кв. м на вторичном рынке РФ увеличилась в мае 2021 года на 1,1% - до 74,6 тыс. рублей (за год - на 18,9%); стоимость квартиры в продаже - на 0,3% - до 4,21 млн рублей.

- В 11 городах России средняя цена кв. м на вторичном рынке превышает 150 тыс. рублей. Без учета Московского региона самые дорогие квартиры в Сочи - 193,7 тыс. рублей за кв. м.

- Быстрее всего недвижимость дорожает в Сочи, Ноябрьске и городах Дальневосточного ФО. Только в 3 городах из 146 (Новомосковск, Новокуйбышевск, Орск) в мае средняя цена кв. м на вторичном рынке снизилась.

- Объем предложения на вторичном рынке в городах РФ с населением от 100 тыс. за месяц увеличился на 15,2%.

- Стартовая средняя стоимость впервые опубликованных предложений в мае 2021 года составила 78,1 тыс. рублей за кв. м - на 1,3% выше, чем в апреле, и на 24% выше, чем год назад.

1. На вторичном рынке ценовая стагнация: цены за месяц увеличились на 1,1%

По подсчетам Циан, средняя стоимость квадратного метра на вторичном рынке в мае 2021 года составила 74,5 тыс. рублей. За месяц она увеличилась на 1,1% (с 73,8 тыс. рублей). На рынке продолжается ценовая стагнация, продавцы с осторожностью подходят к повышению цен. В предыдущих месяцах помесячная динамика была чуть более выраженной: +1,5% в апреле по отношению к марту, +1,6% в марте по отношению к февралю. Всего с начала года рост на 6,3%, по сравнению с маем 2020 года - +18,9% (с 62,7 тыс. рублей).

Средний бюджет предложения на вторичном рынке в целом по РФ составляет сегодня 4,21 млн рублей при площади в 56,6 кв. м. За месяц стоимость увеличилась на 10 тыс. рублей (+0,3%), за год - на 615 тыс. (+17,1%). Средняя площадь за месяц, напротив, немного уменьшилась - на 0,5 кв. м.

Динамика средних цен кв. м в городах РФ (население 100 тыс.+)

|

|

май.20 |

апр.21 |

май.21 |

Динамика за месяц |

Динамика за год |

|

Средняя цена кв. м, тыс. р. |

62,7 |

73,8 |

74,6 |

1,1% |

18,9% |

|

Средняя стоимость квартиры в продаже, млн руб. |

3,59 |

4,20 |

4,21 |

0,3% |

17,1% |

|

Средняя площадь квартиры в продаже, кв. м |

56,3 |

57,0 |

56,6 |

-0,8% |

0,5% |

Источник: Аналитический центр Циан

2. В Сочи, Ноябрьске и городах Дальневосточного ФО вторичка дорожает быстрее всего

Средняя стоимость кв. м на вторичном рынке в Москве увеличилась по итогам мая на 0,8% - до 260,4 тыс. рублей (за год +15,7%). В городах Московской области с населением от 100 тыс. человек цена квадратного метра в среднем составляет 125,0 тыс. рублей (+1,1% за месяц и +19,0% за год). В январе 2021 года в области было 5 городов с ценами “квадрата” выше 150 тыс. рублей: Красногорск, Реутов, Долгопрудный, Одинцово, Химки. С начала года к этому списку добавились еще 2 города - Люберцы и Мытищи.

В целом по всей России сегодня насчитывается 11 городов со средней ценой кв. м от 150 тыс. рублей. Помимо перечисленных выше семи подмосковных, в список также входят Москва, Сочи, Санкт-Петербург, Южно-Сахалинск. Южно-Сахалинск преодолел рубеж только в апреле, Санкт-Петербург - в конце прошлого года, а в Сочи уже год назад средний ценник был более 150 тыс. рублей за квадратный метр. Сочи занимает второе место в рейтинге городов с самой дорогой недвижимостью на вторичном рынке (193,7 тыс. рублей за кв. м) после Москвы. На третьем месте - Реутов (183,2 тыс. рублей), а без учета городов Московской области - Санкт-Петербург (161,7 тыс. рублей), далее Южно-Сахалинск (154,8 тыс. рублей) и Владивосток (146,5 тыс. рублей).

За последние 10 лет квартиры в Сочи подорожали в 3 раза. За аналогичный период в Москве цены выросли на 60%, в городах-миллионниках - в среднем на 70%. Причина стремительного роста в дисбалансе спроса и предложения: по объему ввода многоквартирных домов Сочи замыкает первую сотню российских городов, в то время как спрос на жилье очень велик как со стороны инвесторов, так и тех, кто хочет переехать жить в более благоприятные климатические условия (особенно это проявилось при переходе населения на удаленный формат работы).

Для 71 из 146 российских городов (с численностью населения от 100 тысяч человек и объемом предложения в продаже от 100 квартир) средняя стоимость кв. м на вторичном рынке за месяц изменилась в пределах 1%. Только в 3 городах (Новомосковск, Новокуйбышевск, Орск) средняя цена снизилась (на 0,4-0,6%), в остальных 143 зафиксирован прирост.

Вторичная недвижимость в городах вне столичных агломераций выросла в цене за месяц на 1,1%, за год – на 17,1% - до 63,8 тыс. рублей. В Московском регионе темпы роста сопоставимы со среднероссийскими. В годовой динамике вторичка в Московской области дорожает сильнее, чем в регионах. В городах-миллионниках без учета Москвы и Санкт-Петербурга стоимость за месяц увеличилась на 0,8%, за год - на 16,5%. Максимальные темпы в Нижнем Новгороде, Омске, Воронеже, Перми. Вторичка в городах с численностью населения от 500 тыс. до миллиона подорожала за месяц на 0,9%, за год - на 17,0%. Наибольшее увеличение за месяц - в Махачкале, Липецке и Ижевске, за год - Томске, Иркутске, Кемерово. Темпы роста в городах 500+ тыс. меньше, чем в целом в городах вне столичных агломераций, что говорит о том, что быстрее дорожает вторичка в городах с населением 100-500 тыс. человек. Там продавцы еще менее аккуратно относятся к индексации цен. Самые высокие темпы роста за месяц в Сочи (+2,7%), Ноябрьске (2,8%) и городах Дальневосточного ФО - Петропавловск-Камчатский (3%), Чита и Южно-Сахалинск (по 2,5%). На Дальнем Востоке действует субсидированная «дальневосточная» ипотека, которая стимулирует рост цены. За год - в Чите (+36,9%), Нижнекамске (+35,1%), Улан-Удэ (+34,4%).

Средняя стоимость кв. м на вторичном рынке

|

|

Средняя цена кв. м, тыс. р. |

Динамика за месяц |

Динамика за год |

||

|

май.20 |

апр.21 |

май.21 |

|||

|

Москва |

225,1 |

258,4 |

260,4 |

0,8% |

15,7% |

|

Московская область |

99,9 |

123,6 |

125,0 |

1,1% |

19,0% |

|

Санкт-Петербург |

129,6 |

159,5 |

161,7 |

1,4% |

24,8% |

|

Города вне столичных агломераций |

54,5 |

63,1 |

63,8 |

1,1% |

17,1% |

|

в т.ч. города-миллионники |

63,0 |

72,8 |

73,4 |

0,8% |

16,5% |

|

в т.ч. города от 500 тыс. до 1 млн |

56,9 |

66,0 |

66,6 |

0,9% |

17,0% |

Источник: Аналитический центр Циан

В разрезе федеральных округов самая дорогая недвижимость на вторичном рынке – в Дальневосточном ФО (78,7 тыс. рублей за кв. м) и в Центральном ФО (77,9 тыс. рублей за кв. м). Во всех федеральных округах отмечен рост цен. Максимум (и за месяц, и за год) - в Дальневосточном ФО (это же прослеживалось и по отдельным городам), минимум - в Приволжском ФО (в месячном выражении) и в Северо-Кавказском ФО (в годовом выражении) - здесь покупательская активность ниже, чем в среднем по стране, в том числе за счет востребованности ИЖС (70% жилья вводится населением, в целом по РФ – 55%).

Динамика средней стоимости квадратного метра по федеральным округам

|

Федеральный округ |

Средняя цена кв. м, май 2020 |

Средняя цена кв. м, апрель 2020 |

Средняя цена кв. м, май 2021 |

Динамика за месяц |

Динамика за год |

|

ДФО |

78,7 |

95,6 |

97,0 |

1,5% |

23,3% |

|

ЦФО |

77,9 |

94,6 |

95,6 |

1,1% |

22,9% |

|

ЮФО |

65,9 |

74,9 |

75,9 |

1,3% |

15,2% |

|

СЗФО |

61,4 |

73,2 |

74,0 |

1,2% |

20,7% |

|

УФО |

53,5 |

59,9 |

60,5 |

1,0% |

13,3% |

|

СФО |

50,6 |

60,4 |

61,0 |

0,9% |

20,4% |

|

СКФО |

49,6 |

54,3 |

54,9 |

1,1% |

10,6% |

|

ПФО |

47,7 |

53,2 |

53,6 |

0,8% |

12,4% |

Источник: Аналитический центр Циан

3. Объем предложения растет

По подсчетам аналитиков Циан, на вторичном рынке недвижимости объем предложения в городах РФ с населением от 100 тыс. за месяц увеличился на 15,2%, за год - на 27,4%. Наибольший прирост в не самых крупных городах: Прокопьевске (+30,6%), Орске (+30,6%), Петропавловске-Камчатском (+30,4%). В Москве увеличение на 16,0%, в Санкт-Петербурге - на 19,5%.

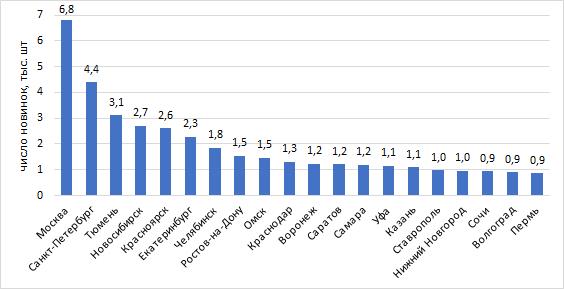

Ни в одном городе за месяц предложение не сократилось. За год отрицательная динамика в 33 городах, в том числе в крупнейших - Санкт-Петербурге (-7,7%), Краснодаре (-1,3%), Волгограде (-11,2%). Причина в сохраняющейся активности покупателей при примерно таком же объеме вывода предложений продавцами. В начале года отрицательная динамика была практически во всех городах-миллионниках, сейчас же их только 3 за счет увеличения объема нового предложения. Максимум новых объявлений на вторичном рынке в мае - в Москве (6,8 тыс. предложений), далее следуют Санкт-Петербург (по +4,4 тыс.), Новосибирск (+2,7 тыс.), Красноярск (+2,6 тыс.). В топе также Тюмень, которая не является миллионником (+3,1 тыс.).

Топ-20 городов с максимальным количеством новых объявлений на вторичном рынке в мае 2021 года

Источник: Аналитический центр Циан

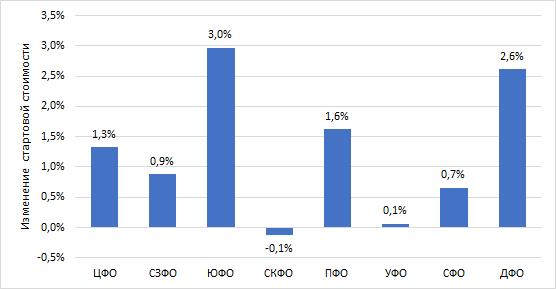

4. Стоимость квадратного метра нового предложения увеличилась за месяц на 1,3%

Циан отмечает рост средней стоимости квадратного метра нового предложения. В мае 2021 года в целом по РФ средняя стоимость кв. м “новинок” вторичного рынка (объявлений, впервые опубликованных за последний месяц) составила 78,1 тыс. рублей, в апреле показатель был ниже на 1,3% (77,1 тыс. рублей). В годовой динамике (с мая 2020 года) прирост составил 24,0% (с 63 тыс. рублей).

Резко увеличилась стартовая стоимость в Петропавловске-Камчатском (+15,9% по сравнению с апрелем), в Сочи (+7,5%), Калуге (+6,1%). В разрезе по федеральным округам максимальные изменения в Южном ФО (+3%) на фоне повышенного интереса к квартирам в курортных городах и в Дальневосточном ФО (+2,6%) из-за действия дальневосточной ипотеки. В Северо-Кавказском ФО стартовые цены снизились на 0,1%.

Изменение стартовой стоимости на вторичном рынке в мае 2021 года относительно апреля 2021 года

Источник: Аналитический центр Циан

«На вторичном рынке продолжается ценовая стагнация, цены за месяц увеличились лишь на 1,1%. До этого помесячная динамика была чуть более выраженной. Продавцы аккуратнее индексируют цены после рекордного роста в прошлом году, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Активность покупателей и продавцов в летний период традиционно снижается. В ближайшее время на рынке сохранится тенденция на замедление роста цен - с высокой вероятностью, они будут расти не быстрее 1 п. п. в месяц. Ожидать высоких показателей спроса также не приходится. Помимо снижающейся летом активности причинами являются планируемое повышение ставок по ипотечным кредитам и эффект высокой базы (цены находятся на максимуме). Фактором стабилизации стоимости остается рост объема предложения».

Динамика средних цен квадратного метра на вторичном рынке в мае 2021 года

|

Город |

Ср. цена кв. м, тыс. рублей |

Динамика цен за месяц |

Динамика цен за год |

Средний бюджет предложения, млн рублей |

|

Города Центрального ФО |

||||

|

Москва |

260,4 |

0,8% |

15,7% |

15,5 |

|

Тула |

82,8 |

1,3% |

22,8% |

4,61 |

|

Обнинск |

80,1 |

1,8% |

18,8% |

4,86 |

|

Белгород |

79,8 |

1,8% |

29,5% |

4,79 |

|

Владимир |

68,6 |

1,0% |

20,4% |

4,04 |

|

Воронеж |

67,8 |

1,0% |

28,4% |

3,8 |

|

Калуга |

66,7 |

0,8% |

11,0% |

3,95 |

|

Курск |

65,4 |

1,1% |

32,9% |

3,63 |

|

Ярославль |

61,5 |

0,8% |

16,3% |

3,43 |

|

Орел |

61,3 |

1,0% |

29,6% |

3,59 |

|

Тамбов |

61,1 |

1,5% |

24,4% |

3,49 |

|

Кострома |

60,5 |

1,7% |

20,3% |

3,34 |

|

Тверь |

59,8 |

1,0% |

14,3% |

3,53 |

|

Старый Оскол |

59 |

1,4% |

29,1% |

3,32 |

|

Липецк |

56,4 |

1,4% |

18,0% |

3,28 |

|

Иваново |

56,3 |

0,9% |

21,9% |

3,13 |

|

Рязань |

54,4 |

1,3% |

14,8% |

3,14 |

|

Брянск |

51,2 |

2,2% |

19,3% |

2,94 |

|

Смоленск |

49,1 |

0,6% |

10,3% |

2,81 |

|

Ковров |

48 |

1,1% |

19,7% |

2,55 |

|

Муром |

47,8 |

0,4% |

14,4% |

2,37 |

|

Новомосковск |

45,2 |

-0,4% |

9,2% |

2,37 |

|

Рыбинск |

39,5 |

1,8% |

4,8% |

1,94 |

|

Города Московской области |

||||

|

Реутов |

183,2 |

1,6% |

22,7% |

10,85 |

|

Красногорск |

176,8 |

0,8% |

20,8% |

10,76 |

|

Химки |

170,9 |

0,3% |

24,9% |

9,93 |

|

Долгопрудный |

169,6 |

1,2% |

27,2% |

9,42 |

|

Одинцово |

169,5 |

0,1% |

27,5% |

9,7 |

|

Люберцы |

156,7 |

0,0% |

27,2% |

8,18 |

|

Мытищи |

155,7 |

0,5% |

27,9% |

8,73 |

|

Королев |

134,2 |

1,8% |

28,2% |

7,34 |

|

Домодедово |

131,1 |

1,2% |

31,8% |

6,85 |

|

Балашиха |

130,9 |

1,2% |

27,0% |

7,1 |

|

Подольск |

130,1 |

1,5% |

29,6% |

6,69 |

|

Пушкино |

123,4 |

1,0% |

27,9% |

6,7 |

|

Жуковский |

116,5 |

2,2% |

21,7% |

6,52 |

|

Раменское |

112 |

2,2% |

23,9% |

6,09 |

|

Щелково |

102,9 |

1,6% |

25,2% |

5,33 |

|

Сергиев Посад |

90,1 |

1,8% |

21,3% |

5,05 |

|

Коломна |

81,3 |

1,8% |

25,5% |

4,53 |

|

Серпухов |

78,9 |

1,4% |

27,1% |

4,34 |

|

Ногинск |

74,9 |

0,8% |

17,6% |

4,01 |

|

Электросталь |

73,6 |

1,7% |

14,8% |

3,84 |

|

Орехово-Зуево |

62,9 |

1,5% |

19,4% |

2,99 |

|

Города Северо-Западного ФО |

||||

|

Санкт-Петербург |

161,7 |

1,4% |

24,8% |

10,21 |

|

Калининград |

86,8 |

1,6% |

29,9% |

5,48 |

|

Северодвинск |

82,2 |

0,7% |

18,3% |

4,5 |

|

Архангельск |

69 |

2,4% |

9,9% |

3,75 |

|

Петрозаводск |

68,4 |

0,4% |

31,3% |

3,66 |

|

Мурманск |

63,4 |

1,1% |

16,1% |

3,32 |

|

Сыктывкар |

63,2 |

1,4% |

8,6% |

3,34 |

|

Череповец |

56,9 |

0,5% |

27,9% |

3,08 |

|

Вологда |

55,3 |

1,3% |

15,2% |

3 |

|

Псков |

54,2 |

1,9% |

24,6% |

3,09 |

|

Великий Новгород |

53,6 |

1,5% |

19,6% |

3,01 |

|

Города Южного ФО |

||||

|

Сочи |

193,7 |

2,7% |

23,7% |

13,75 |

|

Севастополь |

122,3 |

1,1% |

24,4% |

7,71 |

|

Симферополь |

92,5 |

1,2% |

14,6% |

5,54 |

|

Новороссийск |

81,5 |

2,1% |

17,3% |

5,13 |

|

Краснодар |

75,4 |

0,1% |

9,3% |

4,82 |

|

Керчь |

67,1 |

1,1% |

16,7% |

3,48 |

|

Ростов-на-Дону |

66,3 |

-0,2% |

5,2% |

3,73 |

|

Волгоград |

56,7 |

1,1% |

11,0% |

3,18 |

|

Астрахань |

51,5 |

1,2% |

17,8% |

3,15 |

|

Батайск |

51,2 |

0,0% |

4,7% |

2,6 |

|

Волжский |

48,2 |

0,6% |

15,6% |

2,5 |

|

Таганрог |

42,5 |

1,0% |

6,8% |

2,27 |

|

Волгодонск |

37,3 |

0,3% |

1,9% |

2,04 |

|

Города Северо-Кавказского ФО |

||||

|

Пятигорск |

64,5 |

0,9% |

9,3% |

4,1 |

|

Махачкала |

62,8 |

1,8% |

14,6% |

4,27 |

|

Кисловодск |

61,5 |

1,5% |

12,8% |

3,61 |

|

Ставрополь |

59,7 |

1,0% |

20,6% |

3,59 |

|

Ессентуки |

54,8 |

0,4% |

7,9% |

3,54 |

|

Нальчик |

49,8 |

0,8% |

1,6% |

2,73 |

|

Владикавказ |

46,6 |

1,3% |

7,9% |

3,1 |

|

Невинномысск |

39,1 |

0,5% |

9,2% |

2,16 |

|

Города Приволжского ФО |

||||

|

Казань |

101,6 |

1,4% |

21,7% |

6,04 |

|

Нижний Новгород |

90,6 |

1,6% |

25,3% |

5,06 |

|

Уфа |

79,5 |

0,4% |

11,3% |

4,54 |

|

Самара |

67,2 |

0,4% |

11,8% |

3,81 |

|

Альметьевск |

62 |

0,3% |

10,3% |

3,55 |

|

Пенза |

61,2 |

0,8% |

20,7% |

3,28 |

|

Набережные Челны |

59,2 |

1,0% |

9,8% |

3,3 |

|

Ижевск |

59 |

1,4% |

13,0% |

3,15 |

|

Нижнекамск |

58,1 |

0,7% |

35,1% |

3,17 |

|

Чебоксары |

52,8 |

0,6% |

8,6% |

3,04 |

|

Киров |

51,9 |

1,4% |

13,3% |

2,77 |

|

Арзамас |

51,4 |

1,6% |

14,5% |

2,63 |

|

Ульяновск |

51,2 |

1,0% |

12,5% |

2,83 |

|

Саратов |

51,2 |

0,6% |

10,8% |

2,84 |

|

Оренбург |

50,4 |

1,0% |

9,6% |

2,65 |

|

Стерлитамак |

49,5 |

1,2% |

12,0% |

2,59 |

|

Октябрьский |

49,3 |

0,2% |

5,1% |

2,57 |

|

Тольятти |

48,2 |

0,8% |

12,6% |

2,65 |

|

Дзержинск |

48,1 |

1,3% |

12,4% |

2,38 |

|

Энгельс |

47,5 |

0,8% |

10,7% |

2,74 |

|

Йошкар-Ола |

46,6 |

0,2% |

7,1% |

2,72 |

|

Новокуйбышевск |

42,4 |

-0,5% |

7,3% |

2,18 |

|

Нефтекамск |

41,9 |

0,5% |

7,4% |

2,19 |

|

Новочебоксарск |

41,8 |

0,0% |

5,0% |

2,15 |

|

Нижний Тагил |

41,4 |

0,2% |

6,4% |

2,12 |

|

Воткинск |

40,3 |

1,0% |

4,4% |

2,01 |

|

Балаково |

38,9 |

1,0% |

9,0% |

2,04 |

|

Димитровград |

37,8 |

0,0% |

3,3% |

1,9 |

|

Орск |

35 |

-0,6% |

3,9% |

1,97 |

|

Города Уральского ФО |

||||

|

Нефтеюганск |

96 |

0,6% |

15,0% |

5,33 |

|

Сургут |

93,6 |

1,1% |

18,8% |

5,61 |

|

Екатеринбург |

83,1 |

0,8% |

14,1% |

4,94 |

|

Тюмень |

81,2 |

1,0% |

17,5% |

5,24 |

|

Нижневартовск |

69,9 |

0,6% |

12,7% |

4,22 |

|

Ноябрьск |

67,1 |

2,8% |

21,1% |

3,68 |

|

Пермь |

64,9 |

1,6% |

10,2% |

3,51 |

|

Челябинск |

46,4 |

1,3% |

11,0% |

2,68 |

|

Курган |

45,5 |

0,4% |

10,4% |

2,42 |

|

Первоуральск |

42,6 |

1,7% |

6,2% |

2,26 |

|

Магнитогорск |

40,4 |

1,3% |

13,5% |

2,19 |

|

Каменск-Уральский |

40,4 |

0,2% |

8,6% |

1,98 |

|

Миасс |

39,1 |

0,8% |

7,7% |

2,1 |

|

Копейск |

37,4 |

0,8% |

4,5% |

1,87 |

|

Города Сибирского ФО |

||||

|

Иркутск |

90,5 |

0,7% |

24,1% |

5,24 |

|

Новосибирск |

85,3 |

0,6% |

15,7% |

4,91 |

|

Красноярск |

77,3 |

0,9% |

20,2% |

4,51 |

|

Томск |

76,7 |

0,8% |

24,3% |

4,26 |

|

Омск |

64,6 |

1,3% |

32,4% |

3,46 |

|

Барнаул |

63,9 |

0,6% |

22,2% |

3,44 |

|

Абакан |

63 |

1,3% |

17,5% |

3,79 |

|

Кемерово |

62,9 |

1,0% |

23,1% |

3,66 |

|

Новокузнецк |

55,7 |

1,3% |

22,4% |

3,11 |

|

Братск |

55,7 |

2,0% |

21,4% |

2,74 |

|

Ангарск |

54,1 |

0,7% |

17,6% |

2,88 |

|

Норильск |

48,5 |

0,6% |

28,0% |

2,61 |

|

Ачинск |

48,3 |

1,0% |

19,3% |

2,56 |

|

Северск |

45,7 |

0,7% |

8,3% |

2,59 |

|

Бийск |

43,7 |

1,2% |

16,8% |

2,32 |

|

Прокопьевск |

39,6 |

1,0% |

8,5% |

2,16 |

|

Города Дальневосточного ФО |

||||

|

Южно-Сахалинск |

154,8 |

2,5% |

31,5% |

8,66 |

|

Владивосток |

146,5 |

1,0% |

16,0% |

8,17 |

|

Артем |

103,5 |

0,3% |

19,5% |

5,21 |

|

Хабаровск |

103,2 |

0,1% |

19,4% |

5,53 |

|

Благовещенск |

100,9 |

1,4% |

26,8% |

5,73 |

|

Якутск |

100,6 |

2,1% |

17,8% |

6,33 |

|

Петропавловск-Камчатский |

86,7 |

3,0% |

33,2% |

4,37 |

|

Чита |

77,2 |

2,5% |

36,9% |

4,43 |

|

Улан-Удэ |

76,6 |

1,3% |

34,4% |

3,97 |

|

Находка |

69,7 |

1,0% |

15,4% |

3,67 |

|

Комсомольск-на-Амуре |

47,1 |

0,6% |

6,3% |

2,44 |

90 предприятий были закрыты не в 90-е, а дожили до нулевых и 2010-х, всего 23% из них были перенесены, а на территории более половины из них теперь построено жилье.

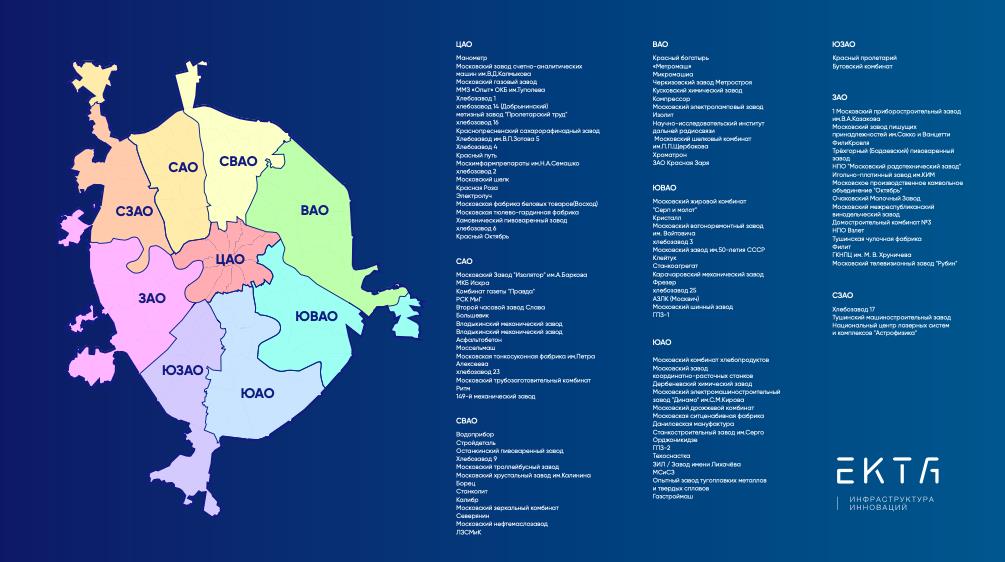

«Изменения в московской промышленности – популярная тема для дискуссий, – говорит Екатерина Наумова, основатель и CEO компании «ЕКТА Менеджмент», – Кто-то доволен тем, что предприятия выносят за пределы Москвы, кто-то против, потому что таким образом сокращается количество рабочих мест в городе. Когда мы наткнулись на длинный перечень закрытых предприятий, собранный москвичами в одной из групп о жизни в Москве в Фейсбуке, мы проверили их данные и историю, чтобы ответить на несколько важных вопросов, которые ставили перед собой. Получившимися результатами мы решили поделиться с широкой общественностью».

По данным Правительства города Москвы, промзоны занимают порядка 18,8 тысяч га только в границах «старой» Москвы. Исследование «ЕКТА Менеджмент» коснулось 110 предприятий, данные по площади найдены в открытых источниках по 70 из них. Общая территория этих предприятий составляет более 1,9 тысяч га – то есть, исследование проведено на основе информации о предприятиях, занимающих более 10 % территорий московских промзон.

Всего 23 % предприятий были перенесены в другие места и продолжили работу

В этом отношении показатели по округам Москвы получились разными. Так, из 22 заводов ЦАО информация о переносе производств есть всего по 5 объектам, в САО из 15 перенесено также 5, из 13 заводов в СВАО отследить дальнейшую судьбу получилось лишь у 4, а в ВАО из 12, судя по открытым источникам, возобновил работу в другом месте всего 1.

«Отследить судьбу промышленных предприятий чаще всего очень и очень сложно, – уточняет Екатерина Наумова. – Где-то распустили людей, оборудование было распродано, а коммуникации перераспределены на другие объекты; где-то оборудование было расхищено и списано, а где-то заброшенные цеха, невостребованные оборудование и инженерные коммуникации по-прежнему простаивают и ждут решения своей судьбы. Все эти процессы обычно происходят вне публичного поля, к ним не привлекают внимания, в отличие от новых девелоперских проектов. И даже если в каком-то случае произошла релокация производства, далеко не факт, что оно перезапустилось в том же формате и объемах. Чаще всего для того, чтобы увидеть реальную картину, нужен существенный аудит. Таким образом, сколько из этих 23 % перенесенных предприятий реально сохранили свои ресурсы и стали эффективно работать – нам неизвестно».

На территориях 55 % московских заводов построено жилье

Из 110 заводов, которые рассматривали аналитики «ЕКТА Менеджмент», жилье и апартаменты появились на территории 60 – около 55 %. При этом в ЦАО жилая застройка есть лишь на территории 10 предприятий из 22, попавших в исследование (45 %), остальные были реорганизованы под бизнес-центры, креативные пространства. В САО жилье появилось на территории 11 из 15 предприятий (73 %), в СВАО – 6 из 13 (46 %), в ВАО – 7 из 12 (58 %), в ЮАО – 8 из 14 (57 %).

«Надо отметить, что многие промзоны, на которых располагались ныне закрытые предприятия, еще не попали под реновацию, – комментирует Екатерина Наумова. – Соответственно, сейчас там, где расположены старые производственные корпуса, которые сдаются в аренду в том же состоянии, жилые объекты еще могут появиться позднее. Однако, пока следует констатировать: под жилье уже отдано более половины территорий старых московских заводов».

Большинство предприятий прекратили свою работу только в 2010-х годах.

Вопреки расхожему мнению, что самым губительным периодом для московской промышленности были 90-е годы прошлого века, абсолютное большинство предприятий работали до 2010-х годов – 50 заводов, в «нулевых» свою работу полностью прекратили 40 из 110 исследуемых предприятий. А в 90-е было закрыто всего 4 из 110 предприятий.

«Советские предприятия, история многих из которых уходит еще в дореволюционное прошлое Москвы – это очень жизнеспособные, ресурсные объекты, – подводит итог Екатерина Наумова. – Многие из них, как мы видим, долго боролись за жизнь. Конечно, мы понимаем, что некоторые предприятия дожили до наших времен уже чисто номинально – на их территории сдавались в аренду площади начинающим предпринимателям, организовывались первые кооперативы.

К сожалению, в процессе изменений значительно растерялся ценнейший кадровый ресурс московской промышленности. У многих сотрудников закрытых предприятий не было возможности получить достойную работу рядом с домом в новых условиях, в результате люди были вынуждены сменить род деятельности. Будем надеяться, что в новой реальности, благодаря проектам комплексного развития территорий и балансу жилой и общественно-деловой застройки, получится возродить кадровый потенциал».