В 75% городов выгоднее покупать готовое жилье

Аналитики Циан сравнили цены на первичном и вторичном рынках крупнейших городов России и выяснили, какую недвижимость выгоднее покупать в каждой локации. В результате стремительного роста цен на первичном рынке в 2020-2021 гг. новостройки в большинстве городов опережают готовое жилье по стоимости.

- Цены на первичном рынке недвижимости в 2022 г. продолжают расти быстрыми темпами (за январь +2,1%). Если в 2021 г. на стоимость влиял повышенный спрос, то сейчас такая динамика в большей степени обусловлена изменением структуры предложения, нежели реальной индексацией цен.

- Вторичный рынок также показывает высокие темпы роста: в среднем по анализируемым локациям +2,5%. Быстрее дорожает готовое жилье в городах с населением от 500 тыс. до 1 млн человек, в миллионниках темпы сдержаннее.

- Только в четверти городов “квадрат” на первичке дешевле, чем на вторичке. Причина в опережающих темпах роста цен на новостройки за последние 2 года.

В выборку вошли 35 городов с численностью населения от 500 тысяч человек и объемом предложения в продаже от 100 квартир и на вторичном, и на первичном рынках, а также Сочи, Московская и Ленинградская области.

- Первичка вновь стремительно дорожает, но причина не в спросе

В январе средняя стоимость кв.м. на первичном рынке анализируемых локаций составила 109,4 тыс. рублей - на 2,1 % выше, чем месяц назад. Так быстро рынок рос на фоне ажиотажного спроса осенью 2020 г. и зимой 2021 г. Значительные темпы все же больше обусловлены динамикой структуры предложения, нежели реальной индексацией цен на отдельные лоты. С начала года на рынок вышло мало новинок. Так как спрос все последние месяцы смещается в сторону более дешевых лотов, то в активной реализации остались наиболее дорогие предложения. Отдельно по городам-миллионникам рост оказался чуть ниже: на уровне 2% (с 116,1 тыс. до 118,4 тыс.). По городам с населением от 500 тыс. до 1 млн человек - на 2,9%: с 80,7 тыс. до 83,0 тыс.

За год (относительно января 2021 г.) цены выросли на 33,9% (c 81,7 тыс. рублей). Рост средних цен в новостройках пришелся преимущественно на первое полугодие, что было связано действием льготной ипотеки еще на старых условиях. С пересмотром льготной ипотеки индексация цен стала замедляться, но все же продолжилась. Такая динамика объясняется изменением структуры предложения – с неактуальной теперь для многих программой льготной ипотеки покупатели стали выбирать более бюджетные варианты, что привело к тому, что на рынке оставались самые дорогие лоты.

Средняя стоимость кв. м. на первичном рынке

|

|

Средняя цена кв. м., тыс. р. |

Динамика за месяц |

Динамика за год |

||

|

янв.21 |

дек.21 |

янв.22 |

|||

|

Москва |

233,7 |

302,0 |

305,5 |

1,2% |

30,7% |

|

Московская область |

126,9 |

158,9 |

163,9 |

3,1% |

29,2% |

|

Санкт-Петербург |

146,1 |

169,4 |

179,3 |

5,8% |

22,7% |

|

Ленинградская область |

101,3 |

129,2 |

134,9 |

4,4% |

33,2% |

|

Города вне столичных агломераций |

73,5 |

97,4 |

99,3 |

2,0% |

35,1% |

|

в т.ч. города-миллионники |

75,8 |

99,0 |

100,7 |

1,7% |

32,8% |

|

в т.ч. города от 500 тыс. до 1 млн |

64,7 |

80,7 |

83,0 |

2,9% |

28,3% |

Источник: Циан.Аналитика

- “Вторичка” не отстает

Средняя стоимость квадратного метра на вторичном рынке анализируемых локаций в январе 2022 г. составила 102,5 тыс. рублей. За месяц цены увеличились на 2,5% (со 100 тыс. рублей), за год - на 28,8% (с 79,6 тыс. рублей). В городах-миллионниках рост сдержаннее - +1,6% в месяц, в городах с населением от 500 тыс. до 1 млн человек - +3%. Темпы роста на “вторичке” сопоставимы с темпами на “первичке”, но примечательно, что в миллионниках новостройки дорожают немного быстрее, чем вторичное жилье, а в пятьсоттысячниках - наоборот.

В течение 2021 г. цены на вторичке увеличивались вслед за первичным рынком, но более плавно, чем в новостройках. Такая динамика объясняется меньшим средним уровнем привлекательности (дома советского периода физически и морально устаревают) и тем, что на вторичке цены сильнее, чем в новостройках, зависят от доходов населения (которые почти не растут). К концу года после нескольких месяцев фактической ценовой стагнации рост цен на вторичном рынке ускорился - сюда постепенно перетекал спрос из сегмента новостроек, где “квадрат” продолжал дорожать несмотря на изменение условий по льготной ипотеке. Немалую роль сыграл и сезонный фактор.

Средняя стоимость кв. м. на вторичном рынке

|

|

Средняя цена кв. м., тыс. р. |

Динамика за месяц |

Динамика за год |

||

|

янв.21 |

дек.21 |

янв.22 |

|||

|

Москва |

259,7 |

293,5 |

295,1 |

0,5% |

13,6% |

|

Московская область |

120,8 |

154,4 |

158 |

2,3% |

30,8% |

|

Санкт-Петербург |

156,8 |

191,1 |

196,1 |

2,6% |

25,1% |

|

Ленинградская область |

100,6 |

123,3 |

128 |

3,8% |

27,2% |

|

Города вне столичных агломераций |

71,5 |

89,4 |

91,7 |

2,6% |

28,3% |

|

в т.ч. города-миллионники |

71,9 |

90,5 |

93,0 |

2,8% |

29,3% |

|

в т.ч. города от 500 тыс. до 1 млн |

66,2 |

79,4 |

81,8 |

3,0% |

23,6% |

Источник: Циан.Аналитика

- В 70% городов в 2021 г. первичный рынок опережал вторичный по темпам роста цен

Аналитики Циан сравнили стоимость квадратного метра на первичном и вторичном рынке крупнейших городов России. В начале 2022 г. только в 10 локациях из 38 “квадрат” на вторичке дороже, чем на первичке (год назад их было больше - 15. ), т.е. почти в 75% городов новостройки являются менее “доступными”.

Причина в том, что в большинстве локаций (70%) в 2021 г. новостройки дорожали быстрее, чем вторичное жилье. Действие льготной ипотеки (особенно в первом полугодии), выход большого числа дорогих новинок, повышенный спрос на более доступное жилье, более высокое качество продукта на первичном рынке привели к значительному увеличению цен (в среднем +34%). Вторичка дорожала вслед за новостройками, но сдержаннее (+29%).

Наибольший разрыв в цене между первичкой и вторичкой в Сочи (“квадрат” в новостройках на 128 тыс. руб или на 49% дороже, чем в готовом жилье). Также значительно дороже первичка в Томске, Омске и Ярославле (на ~30 тыс. рублей за квадрат).

В тех городах, где вторичка остается дороже, в прошедшем году на рынке наблюдалась разная ситуация. В половине городов (Воронеж, Барнаул, Кемерово, Владивосток и Саратов) новостройки росли в цене быстрее, чем вторичное жилье - там разрыв между вторичным (более дорогим) и первичным (более дешевым) рынками сокращался. Вероятно, в 2022 г. цены на обоих рынках выровняются, или новостройки станут даже дороже вторичного жилья. В другой половине городов (Хабаровск, Санкт-Петербург, Самара, Иркутск, Махачкала), напротив, вторичка дорожала сильнее, в результате чего готовое жилье все больше обгоняло новостройки по уровню цен.

В Махачкале самое высокое превышение цены кв.м. на вторичке над ценой кв.м. на первичке - 28,5 тыс. Более, чем на 10 тыс. рублей за “квадрат” вторичка дороже также в Санкт-Петербурге, Самаре, Владивостоке и Иркутске.

Среди миллионников только в 3 городах из 16 “квадрат” на вторичном рынке дороже, чем на первичном - это Воронеж, Санкт-Петербург и Самара. Год назад в эту категорию входили также Москва, Краснодар и Красноярск. Во всех трех городах в прошлом году новостройки росли в цене сильнее, чем готовое жилье, и если в Красноярске разрыв между динамикой цен на первичке и вторичке невелик, то в Краснодаре и Москве новостройки стремительно опережали вторичный рынок. В Москве большой вклад в рост цен на первичном рынке оказало действие льготной ипотеки на старых условиях в первой половине года. Население разгоняло спрос (а значит и цены), стремясь успеть выгодно приобрести квартиру. В Краснодаре темпы роста цен на новостройки были самыми высокими среди миллионников и среди всех анализируемых локаций уступали только Сочи. Недвижимость в городах Кубани в 2021 г. была востребована как среди инвесторов, так и среди жителей других регионов России, работающих удаленно.

В настоящее время в миллионниках в среднем квартиры на первичном рынке по-прежнему дорожают сильнее, чем на вторичном рынке. В городах с населением от 500 тыс. до 1 млн человек, напротив, вторичка немного обогнала первичку. Динамика в обоих случаях во многом зависит от изменения структуры предложения в пользу более дорогих лотов. Особенно это актуально для городов с населением от 500 тыс. до 1 млн человек, где объем предложения обычно меньше.

|

Город |

Превышение средней стоимости кв.м. жилья на первичном рынке над средней стоимостью на вторичном |

Динамика цен за год |

||

|

янв.21 |

янв.22 |

Первичный рынок |

Вторичный рынок |

|

|

Сочи |

26% |

49% |

+85% |

+56% |

|

Омск |

16% |

39% |

+57% |

+30% |

|

Ярославль |

-4% |

37% |

+80% |

+26% |

|

Томск |

6% |

32% |

+54% |

+24% |

|

Оренбург |

37% |

28% |

+19% |

+27% |

|

Челябинск |

17% |

21% |

+33% |

+29% |

|

Пермь |

11% |

16% |

+27% |

+22% |

|

Екатеринбург |

14% |

15% |

+20% |

+19% |

|

Тольятти |

6% |

14% |

+43% |

+32% |

|

Волгоград |

2% |

12% |

+38% |

+26% |

|

Краснодар |

-9% |

11% |

+87% |

+53% |

|

Новосибирск |

0% |

9% |

+36% |

+24% |

|

Нижний Новгород |

11% |

8% |

+22% |

+25% |

|

Липецк |

-4% |

8% |

+44% |

+28% |

|

Ульяновск |

-6% |

7% |

+46% |

+28% |

|

Пенза |

1% |

6% |

+29% |

+23% |

|

Тюмень |

0% |

6% |

+33% |

+25% |

|

Ленинградская область |

1% |

5% |

+33% |

+27% |

|

Рязань |

5% |

5% |

+35% |

+35% |

|

Московская область |

5% |

4% |

+29% |

+31% |

|

Казань |

6% |

4% |

+32% |

+35% |

|

Москва |

-10% |

4% |

+31% |

+14% |

|

Ростов-на-Дону |

1% |

3% |

+43% |

+40% |

|

Красноярск |

-1% |

3% |

+28% |

+23% |

|

Набережные Челны |

21% |

3% |

+8% |

+27% |

|

Ижевск |

14% |

2% |

+7% |

+20% |

|

Киров |

-3% |

1% |

+38% |

+32% |

|

Уфа |

8% |

1% |

+12% |

+20% |

|

Воронеж |

-5% |

-2% |

+28% |

+24% |

|

Барнаул |

-6% |

-5% |

+34% |

+32% |

|

Кемерово |

-12% |

-5% |

+39% |

+29% |

|

Хабаровск |

8% |

-8% |

-4% |

+12% |

|

Владивосток |

-13% |

-8% |

+19% |

+13% |

|

Санкт-Петербург |

-7% |

-9% |

+23% |

+25% |

|

Самара |

0% |

-12% |

+22% |

+39% |

|

Саратов |

-23% |

-14% |

+45% |

+30% |

|

Иркутск |

-19% |

-21% |

+12% |

+14% |

|

Махачкала |

-33% |

-43% |

+4% |

+22% |

Источник: Циан.Аналитика

«В 2021 г. цены на жилье и на первичном, и на вторичном рынках значительно возросли. Более высокие темпы роста стоимости новостроек привели к тому, что в большинстве анализируемых локаций вторичка теперь уступает в стоимости первичке, - отмечает Алексей Попов, руководитель Циан.Аналитика. – В 2022 г. мы ожидаем более сдержанные темпы роста цен (10-15% против 25-30% в 2021 г.), однако ценовой разрыв между новостройками и вторичным жильем с высокой долей вероятности будет еще увеличиваться».

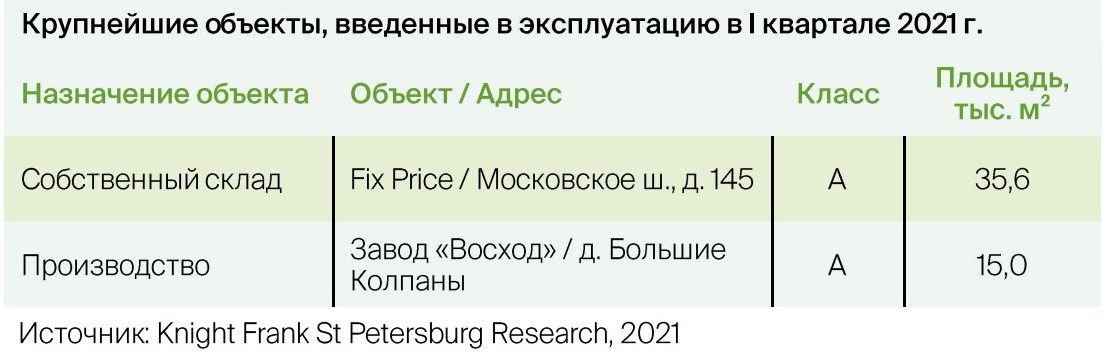

По итогам I квартала 2021 г. было введено в эксплуатацию 54,1 тыс. м² качественной складской недвижимости, что в 4,5 раза превышает объём ввода за аналогичный период прошлого года. Значительное увеличение показателя связано с эффектом низкой базы (минимальный объём в I квартале 2020 г.). Доля объектов, построенных для собственных нужд компаний, составила 95% от общего объёма ввода. Крупнейшим стал складской комплекс Fix Price, построенный на территории «PNK Парк Шушары-3», общей площадью 35,6 тыс. м².

Текущая стабильно высокая востребованность в складских площадях, а также темпы строительства (с учетом переноса ввода объектов с 2020 г.) дают основание полагать, что годовые объёмы ввода будут на уровне итогов 2020 г. (около 300 тыc. м²)

С большой долей вероятности можно предположить, что замедлится темп строительства в сегменте спекулятивного строительства – совокупный запланированный ввод на 22% ниже итогов 2020 г. При этом в структуре будущего спекулятивного складского предложения около 80% площадей уже заняты. Это подтверждает тенденцию последних нескольких лет, когда девелоперы не торопятся выводить объекты на рынок без якорного арендатора.

Необходимо отметить постепенное, но стабильное развитие качественных производственных комплексов, как небольших по площади (3-5 тыс. м²), так и крупных индустриальных площадок.

Илья Князев, руководитель отдела индустриальной, складской недвижимости Knight Frank St Petersburg: «Текущая ситуация на рынке, когда вакансия падает ниже 2%, а спрос остается стабильно высоким, открывает перспективы для нового девелопмента. Единственным стоп-фактором этому является растущая стоимость строительства. В очередной раз можно отметить, что отсутствие складских блоков более 10 тыс. м² подталкивает арендаторов рассматривать формат build-to-suit».

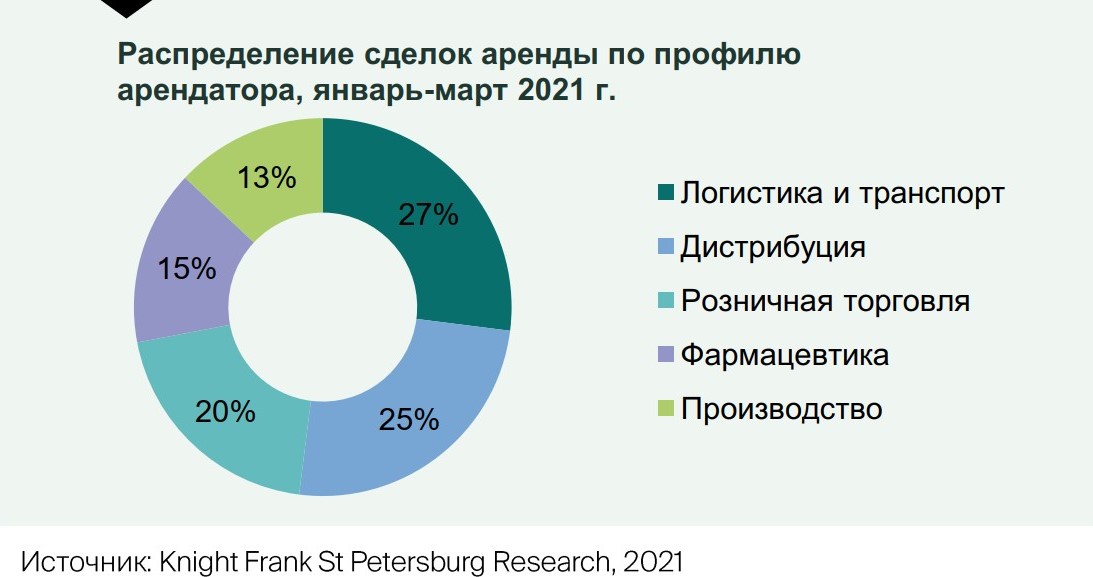

За первые три месяца 2021 г. было введено около 26,2 тыс. м² производств. Крупнейшим стал завод по производству безалкогольных напитков «Восход» - 15,0 тыс. м², расположенный в Гатчинском районе области. Объём сделок аренды со складами класса А и B по итогам I квартала 2021 г. составил около 75 тыс. м², это на 26% ниже аналогичного показателя за 2020 г., однако стоит отметить, что более половины заключенных тогда сделок пришлось на формат built-to-suit. Наиболее активными арендаторами складов в I квартале 2021 г. стали логистические и дистрибьюторские компании – 27% и 25% соответственно.

В связи с высоким интересом арендаторов и девелоперов на складском рынке итоговые показатели спроса в 2021 г. сохранятся на стабильно высоком уровне, однако могут оказаться ниже показателя 2020 г. примерно на 20–25% (300–340 тыс. м²) в связи с ограниченным предложением свободных площадей.

По итогам марта 2021 г. суммарная площадь свободных помещений снизилась более чем в два раза в сравнении с декабрем 2020 г. и достигла 65,1 тыс. м² (класс А – 36,1 тыс. м², класс В – 29,0 тыс. м²). Таким образом, доля вакантных площадей по итогам марта 2021 г. составила: в классе А –1,3%, в классе В – 2,1%, снизившись за январь-март 2021 г. на 2,2 и 0,8 п. п. соответственно.

В течение 2021 г. будут наблюдаться разнонаправленные тенденции по изменению доли вакантных площадей в диапазоне 0,5–1,0 п. п. в зависимости от появления на рынке предложения и его последующего поглощения. Данная динамика окажет влияние на запрашиваемые арендные ставки на качественные складские помещения.

По итогам марта 2021 г. средняя запрашиваемая ставка аренды на сухой склад класса A увеличилась на 2%, достигнув 576 руб./м2/мес.*, в классе B – 439 руб./м2/мес.*, уменьшилась на 5% в сравнении с итогами 2020 г.

Департамент консалтинга и аналитики агентства недвижимости «Азбука Жилья» подготовил обзор сегмента бизнес-класса на первичном жилом рынке «старой» Москвы по итогам первого квартала 2021 года. На рынке новостроек бизнес-класса цены после первых трех месяцев текущего года в среднем выросли на 9%. Объем предложения новостроек бизнес-класса по итогам первого квартала 2021 года уменьшился на 6%. В продаже находится 11 116 лотов или 789 785 кв. м в их общей суммарной площади.

На начальную стадию строительства приходится 46% от общего объема предложения в сегменте. Доля объема предложения на начальной стадии значительно возросла. Год назад на данную стадию строительства приходилось около 30% от общего количества лотов бизнес-класса в продаже на рынке.

«Низкие темпы снижения объемов предложения в бизнес-классе связаны с тем, что в первом квартале на первичный жилой рынок «старой» Москвы из 15 вышедших проектов новостроек, 13 относятся к бизнес-классу и рассчитаны согласно проектным декларациям примерно на 8 000 лотов. Это больше, чем в первом квартале 2020 года, тогда началась реализация только 6 новых проектов примерно на 3 000 лотов», - отмечает Ярослав Дарусенков, руководитель департамента консалтинга и аналитики агентства недвижимости «Азбука Жилья».

Среди крупнейших новых проектов можно отметить ЖК Will Towers в районе Раменки от компании Интеко и ЖК «Достижение» в районе Марфино от компании Sminex. Также началась реализация крупномасштабного ЖК «Остров» компанией Донстрой на территории Мневниковской поймы.

В разрезе по типам квартир наибольшую долю занимают двухкомнатные квартиры – 37%, трехкомнатные квартиры – 28%, однокомнатные квартиры – 21%. На долю многокомнатных квартир приходится 10%, а на студии – только 4%. При этом количество студий бизнес-класса в продаже по итогам первого квартала снизилось на 19%.

Объем предложения лотов с отделкой составляет 32% от общего объема предложения в сегменте бизнес-класса. Количество лотов с отделкой white box (предчистовая отделка) по сравнению с концом 2020 года выросло на 66% (с шести ста до тысячи лотов).

Несмотря на выход большого количества новых проектов, в сегменте бизнес-класса отмечается стабильный уровень темпа роста цен. По итогам первого квартала этого года средняя стоимость квадратного метра в бизнес-классе выросла на 8,7% до 333,8 тыс. руб. Для сравнения, в четвертом квартале 2020 года средний уровень цен в сегменте увеличился на 8,8%.

С увеличением объема предложения, реализующегося по эскроу-счетам, разброс цен в зависимости от стадии реализации снизился. Если еще осенью прошлого года диапазон средних цен составлял от 264,7 до 322,2 тыс. руб., то на конец марта 2021 года диапазон сузился до 321,5 – 344,0 тыс. руб.

По итогам первого квартала 2021 года цены больше всего выросли на стадии возведения нижних этажей (на 16% до 344 тыс. руб.), в сданных корпусах (на 11% до 321,5 тыс. руб.) и на стадии котлована (на 9% до 341,3 тыс. руб.).

На рынке отмечается снижение активности покупателей. По сравнению с четвертым кварталом прошлого года количество сделок в сегменте бизнес-класса на первичном жилом рынке снизилось на 37% до 5 863 шт. По сравнению с первым кварталом 2020 года количество сделок больше только на 5%. Для сравнения в массовом сегменте объем сделок по сравнению с показателем годичной давности больше на 33%.

«Спрос сейчас во многом сконцентрировался в массовом сегменте, где выбор квартир, которые по размеру бюджета могут попасть под льготную ипотеку, больше. Поэтому и объемы продаж в бизнес-классе сопоставимы с первым кварталом 2020 года – доажиотажным периодом. До середины текущего года ожидается, что цены в сегменте бизнес-класса вырастут еще 7-9%. Во второй половине года, в отсутствие новых внешних потрясений, динамика цен стабилизируется», - говорит Ярослав Дарусенков, руководитель департамента консалтинга и аналитики агентства недвижимости «Азбука Жилья».