Итоги января на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги января на московском рынке новостроек массового сегмента. Объем предложения уменьшился на 5,2%. Средневзвешенная цена кв. метра достигла 267 010 руб. (+1,5% за месяц; +24,6% за год).

По данным «Метриум», на рынке новостроек массового сегмента по итогам первого месяца 2022 года в реализации находилось 89 жилых комплексов. Суммарный объем предложения составил 14 210[1] квартир общей площадью 696 тыс. кв. м. Количество экспонируемых лотов относительно декабря уменьшилось на 5,2%, а продаваемая площадь — на 6,3%.

Новые проекты на первичном рынке жилья массового сегмента в январе 2022 г.

|

№ |

Название |

Девелопер |

Округ |

|

1 |

Ютаново |

ГК ПИК |

ЮАО |

|

2 |

Vangarden |

ГК ПИК |

ЗАО |

Источник: Метриум

На рынок вышли два новых проекта от ГК «ПИК» — «Ютаново» и Vangarden, последний позиционируется как продукт линейки ПИК+. Старт продаж новых корпусов (корп. 21.1 и 21.2) был объявлен в проекте «Бусиновский парк» (ГК ПИК).

В структуре предложения по количеству квартир укрепилось лидирующее положение ЮВАО — его доля выросла до 27,1% (+1,9 п.п.). Наименьшее количество предложений квартир массового сегмента сосредоточено в ЮЗАО (4%, -1,1 п.п.). Наибольшее изменение доли округа произошло в ЗАО (15,3%, -1,3 п.п.), где несмотря на выход в продажу нового проекта Vangarden, из-за высокого спроса произошло вымывание объемов в ряде старых проектов. Жилые комплексы «Молодогвардейская 36» и «Дом на Барвихинской», которые экспонировались на рынке в конце прошлого года, завершили продажи.

Источник: Метриум

По стадии строительной готовности подавляющее количество предложений находится на этапе монтажа. Доля таких вариантов сократилась за месяц на 8,4 п.п. и составила 63,3%. Ряд корпусов перешли на этап отделки, таких квартир на рынке массовых новостроек в январе оказалось 15,8% (+6.6 п.п.). Доля корпусов на начальном этапе составила 17% (+1,8 п.п.). Доля готовых квартир сохранилась на уровне 3,9%.

Структура предложения по стадии строительной готовности, количество квартир

Источник: Метриум

В разрезе комнатности в январе существенных изменений не наблюдалось. Максимальные доли рынка пришлись на однокомнатные (36,1%, +0,5 п.п.) и двухкомнатные (31%, +0,7 п.п.) квартиры. Доля студий сократилась до 19,5% (-0,8 п.п.). Трехкомнатные варианты занимают 12,6% рынка (-0,2 п.п.). На многокомнатные лоты стабильно приходится 0,8% квартир массового сегмента.

Структура предложения по типу квартир

(внешний круг – январь 2022 г., внутренний круг – декабрь 2021 г.), количество квартир

Источник: Метриум

Большинство предложений массового сегмента реализуются с чистовой отделкой (69% рынка, -0,1 п.п. за месяц). Квартиры с отделкой white box занимают 15,2% рынка (+0,2 п.п.). Без отделки предлагается 15,7% вариантов (-0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – январь 2022 г., внутренний круг – декабрь 2021 г.), количество квартир

Источник: Метриум

Средневзвешенная цена кв. метра достигла 267 010 руб. (+1,5% за месяц; +24,6% за год). Рост цены, наблюдавшийся на протяжении 2021 года почти непрерывно, продолжился и в начале 2022 года. В большей степени выросла цена на новостройки в СВАО (+4,8%) в связи с плановым удорожанием во многих проектах округа. Единственным округом, где цена немного снизилась, оказался ЮАО (-0,3%) — здесь вышел новый проект «Ютаново» по стартовым ценам. Изменения по остальным округам составили от 0,2 до 2,6%.

Средняя цена предложения по округам в новостройках массового сегмента, руб. за кв. м

Источник: Метриум

В конце января 2022 года средний бюджет предложения на первичном рынке массового сегмента составил 13 млн руб. (+1,8% за месяц; +13,1% за год). Средние бюджеты за первый месяц года увеличились по всем типологиям:

- студии — 7,85 млн руб. (+3,6%);

- однокомнатные — 10,96 млн руб. (+1,7%);

- двухкомнатные — 15,45 млн руб. (+1%);

- трёхкомнатные — 20,58 млн руб. (+1,4%);

- многокомнатные — 26,61 млн руб. (+0,8%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

|||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

||

|

СТ |

15,1 |

24,9 |

73,5 |

219 050 |

314 860 |

519 000 |

4 921 060 |

7 847 585 |

16 236 150 |

|

|

1К |

25,3 |

38,9 |

66,2 |

172 960 |

281 545 |

493 220 |

6 743 520 |

10 958 020 |

19 758 135 |

|

|

2К |

37,9 |

60,0 |

102,4 |

163 655 |

257 430 |

419 990 |

8 637 860 |

15 450 560 |

29 451 460 |

|

|

3К |

60 |

84 |

166 |

133 760 |

244 030 |

377 600 |

11 922 120 |

20 581 395 |

42 307 260 |

|

|

4К+ |

83,8 |

106,8 |

187,8 |

175 230 |

249 190 |

372 000 |

15 442 500 |

26 613 160 |

44 788 800 |

|

|

итого |

15,1 |

49,0 |

187,8 |

133 760 |

267 010 |

519 000 |

4 921 060 |

13 075 715 |

44 788 800 |

|

Источник: Метриум

Рейтинг самых доступных предложений в январе 2022 года:

– ЖК «Никольские Луга» (ЮВАО / р-н Южное Бунино): студия площадью 19,7 кв. м за 4,9 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 15,7 кв. м за 5,1 млн руб.

– ЖК «Митинский лес» (СЗАО / р-н Митино): студия площадью 20 кв. м за 5,3 млн руб.

Основные тенденции

«Девелоперская активность, сбавившая темпы в декабре 2021 года, продолжила снижаться в начале нового года, – резюмирует Надежда Коркка, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Пополнение экспозиции массового сегмента происходило только за счет ГК «ПИК», которая вывела в продажу два новых проекта и новые корпуса в существующем жилом комплексе. Общая совокупность предложений массового рынка квартир упала как по количеству лотов в экспозиции (-5,2%), так и по общей продаваемой площади (-6,3%). Однако нынешний показатель количества лотов всё же выше показателя января прошлого года (+8,8%), когда наблюдался относительный дефицит предложения.

Сохраняется тенденция роста цен. В январе средневзвешенная стоимость в сегменте массовых новостроек составила 267,1 тыс. руб. (+1,5% за месяц). Вслед за ценой, средний бюджет предложения увеличился на 1,8% до 13 млн руб. Наибольшее изменение претерпел бюджет покупки студий, которые за прошедший месяц стали в среднем просторнее (+1,3% по средней площади), что в совокупности с повышением цены кв. метра отразилось на увеличении среднего бюджета (+3,6%)».

[1] для отдельных комплексов объем предложения определен экспертно

В I квартале 2021 года, по подсчетам экспертов компании «Метриум», более половины (53%) договоров долевого участия пришлись на долю 15 наиболее популярных у покупателей проектов новостроек бизнес-класса. Таким образом, сохраняется тренд, когда лидеры аккумулируют значительную часть спроса.

По состоянию на конец марта на первичном рынке жилой недвижимости столицы представлены 93 проекта бизнес-класса (на четыре меньше, чем год назад), в которых за первые три месяца этого года было реализовано порядка 5,8 тыс. жилых помещений. Это на 36% больше, чем за аналогичный период прошлого года, подсчитали аналитики «Метриум».

Сам рейтинг за прошедший квартал обновился на 60% и включает в себя 9 новых объектов. Сохранил свои позиции только лидер рейтинга ЖК «Символ». Стоит отметить, что входящие в топ-15 новостройки относительно равномерно распределены по округам. Больше всего проектов реализуется в ЗАО и СЗАО (по три), затем следуют ЮАО, САО и СВАО (по два), по одному расположены в ЮВАО, ЦАО и ЮЗАО. Исключением служит только восток столицы, в топ-15 не вошел ни один из трех размещенных на его территории объектов.

Неизменным с прошлого периода остался лидер рейтинга – ЖК «Символ» от компании «Донстрой» (ЮВАО, район Лефортово). За I квартал в нем было продано более 730 квартир (12,7% от общего количества сделок в бизнес-классе), что сопоставимо с показателями успешных проектов массового сегмента и в 2,8 раза больше, чем у серебряного призера. Средняя стоимость квадратного метра в данном проекте составляет 278,5 тыс. рублей, что на 13,4% ниже среднерыночного показателя.

На втором месте расположился дебютант рейтинга – другой проект от «Донстрой», ЖК «Событие» (ЗАО, район Раменки). Реализация второй очереди в нем началась в январе этого года. «Квадрат» в данном комплексе, в среднем, обойдется в 344,2 тыс. рублей (4 место по стоимости в топ-15).

Третье место занял ЖК «Now. Квартал на набережной», расположенный в Даниловском районе на юге столицы. Еще в конце прошлого года данный проект располагался на 6 месте и демонстрировал тенденцию к спаду покупательского интереса, но выход в продажу новой очереди подстегнул спрос, благодаря чему объект замкнул тройку призеров. Средняя стоимость квадратного метра в ЖК сопоставима со среднерыночной и составляет 320 тыс. рублей.

Самые продаваемые новостройки бизнес-класса в Москве в I квартале 2021 года*

|

|

|

Проект |

Район |

Число ДДУ |

Доля в общем кол-ве ДДУ в бизнес-классе |

Средняя цена предложения в марте 2021 года, тыс. руб/кв.м |

|

1 |

▬ |

Символ |

Лефортово |

733 |

12,7% |

278,5 |

|

2 |

▲ |

Событие |

Раменки |

263 |

4,6% |

344,2 |

|

3 |

▲ |

Now. Квартал на набережной |

Даниловский |

226 |

3,9% |

320 |

|

4 |

▲ |

Достижение |

Останкинский |

220 |

3,8% |

308,7 |

|

5 |

▲ |

Фестиваль Парк-2 |

Левобережный |

209 |

3,6% |

251,6 |

|

6 |

▲ |

Остров** |

Хорошево-Мневники |

187 |

3,2% |

392,5 |

|

7 |

▼ |

Headliner |

Пресненский |

159 |

2,8% |

255,9 |

|

8 |

▼ |

Селигер Сити |

Западное Дегунино |

144 |

2,5% |

261,4 |

|

9 |

▼ |

ЗИЛАРТ |

Даниловский |

137 |

2,4% |

375 |

|

10 |

▼ |

Настоящее |

Раменки |

137 |

2,4% |

363,3 |

|

11 |

▼ |

КутузовGRAD II |

Можайский |

134 |

2,3% |

312,6 |

|

12 |

▲ |

Sydney City |

Хорошево-Мневники |

134 |

2,3% |

383,5 |

|

13 |

▲ |

Архитектор |

Обручевский |

128 |

2,2% |

313,0 |

|

14 |

▲ |

Level Причальный |

Хорошево-Мневники |

115 |

2,0% |

351,8 |

|

15 |

▲ |

Режиссер |

Ростокино |

111 |

1,9% |

344,0 |

*По количеству зарегистрированных ДДУ на имя физического лица, включая апартаменты, за вычетом инвестиционных сделок (от 4 объектов и более).

**Данные по ЖК «Остров» относятся только к корпусам 4 и 5, которые соответствуют бизнес-классу. Помимо этого, в проекте представлены корпуса премиум-класса (1, 2, 3).

Источник: «Метриум»

Эксперты «Метриум» отмечают, что за три месяца 2021 года количество ЖК, в которых средняя стоимость квадратного метра превышает среднерыночный показатель (321,8 тыс. рублей) увеличилась практически в два раза – с 4 до 7. Это обусловлено появлением новых проектов с высокой относительно рынка стартовой ценой, а также увеличением покупательского интереса к новинкам. Дороже всего «квадрат» обойдется в ЖК «Остров» (392,5 тыс. рублей), далее следуют ЖК Sydney City (383,5 тыс. рублей) и ЖК «ЗИЛАРТ» (375 тыс. рублей). Самая низкая стоимость квадратного метра зафиксирована в ЖК «Фестиваль Парк-2» (251,6 тыс. рублей), ЖК Headliner (255,9 тыс. рублей) и ЖК «Селигер Сити» (261,4 тыс. рублей).

«Спрос на новостройки бизнес-класса продолжает расти, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Как и в 2020 году, самыми востребованными за первые три месяца стали проекты с умеренной стоимостью квадратного метра (ниже или сопоставимой со среднерыночным показателем). Спрос на них стимулируется пока еще доступными ставками по ипотеке, а также относительно низкой доходностью таких видов консервативных инвестиций, как банковские вклады и облигации. Вполне вероятно, что подобная тенденция продолжится и во II квартале 2021 года. Пока не завершилась программа льготной ипотеки и ЦБ РФ не начал активно поднимать ключевую ставку, спрос, вероятнее всего, будет сохранятся на рынке высоким».

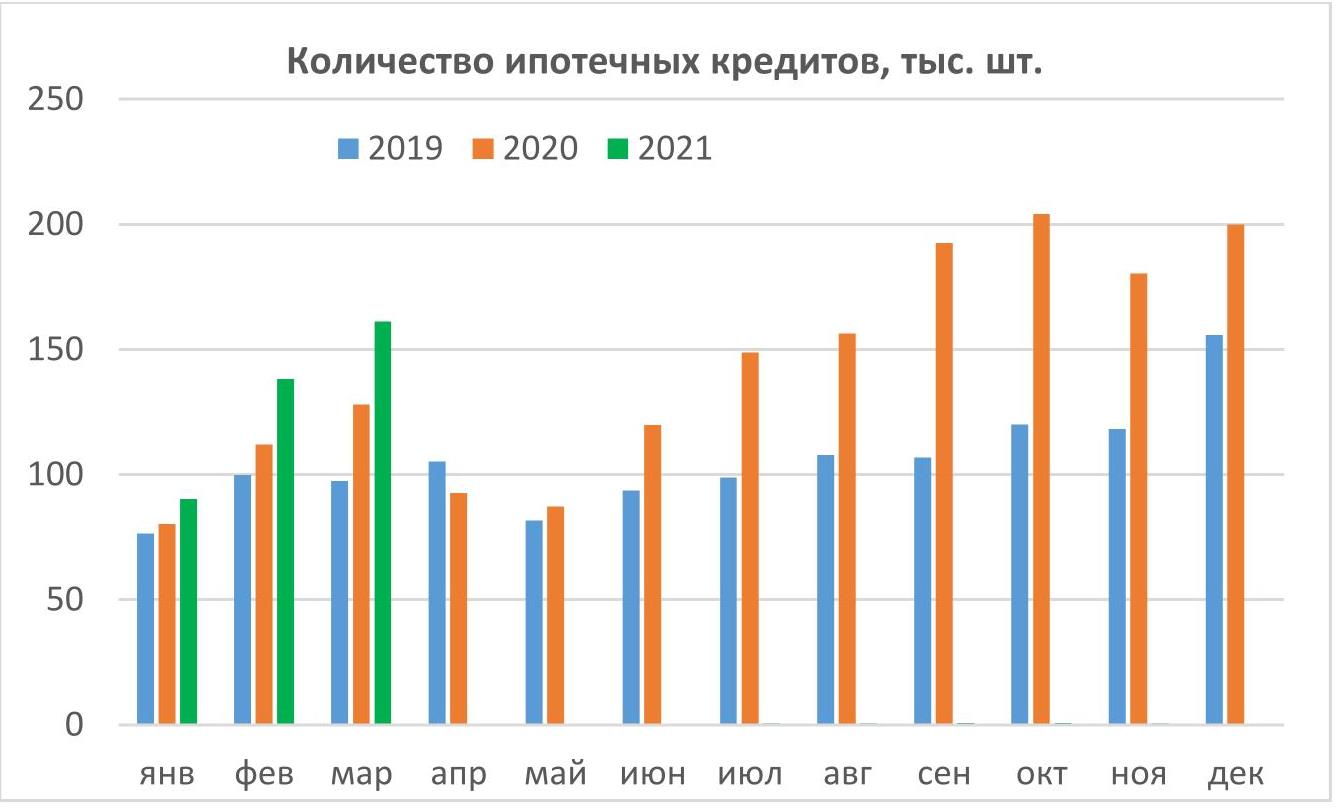

По данным Объединенного кредитного бюро (ОКБ), банки выдали в I кв. 2021 года 390 тысяч ипотечных кредитов, что на 22% больше, чем в I кв. прошлого года. В частности, в марте россияне получили 161 тысячу кредитов – на 26% больше, чем в марте 2020 года.

Среди 30 регионов, лидирующих по количеству выданных за I кв. 2021 г. ипотечных кредитов, наименьший рост был отмечен в Санкт-Петербурге (+3% по сравнению с первым кварталом прошлого года), Ленинградской области (+10%), Нижегородской и Московской областях (по +12%) и Татарстане (+15%). Наибольший рост – в Оренбургской области (+32%), Алтайском крае и Кемеровской области (по +33%), Удмуртской республике (+39%) и Тюменской области (+42%). В Москве рост составил 20%.

Александрович Артур, генеральный директор ОКБ:

"Темпы роста ипотечного кредитования в первом квартале замедлились по сравнению со второй половиной прошлого года, когда они превышали 50%. В основном это связано с тем, что россияне досрочно реализовали спрос на ипотечные кредиты, а также с ростом цен на недвижимость. При этом благодаря низким ставкам и еще действующей программе льготной ипотеки выдачи продолжают быть высокими."

Количество ипотечных кредитов, тыс. шт.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2021 год к 2020 году, % |

|

|

январь |

35 |

44 |

79 |

76 |

80 |

90 |

13% |

|

февраль |

81 |

57 |

103 |

100 |

112 |

138 |

23% |

|

март |

60 |

82 |

117 |

97 |

128 |

161 |

26% |

|

апрель |

67 |

79 |

125 |

105 |

93 |

||

|

май |

56 |

75 |

119 |

82 |

87 |

||

|

июнь |

61 |

81 |

122 |

94 |

120 |

||

|

июль |

59 |

80 |

123 |

99 |

149 |

||

|

август |

67 |

92 |

129 |

108 |

156 |

||

|

сентябрь |

69 |

95 |

124 |

107 |

193 |

||

|

октябрь |

68 |

119 |

143 |

120 |

204 |

||

|

ноябрь |

74 |

123 |

142 |

118 |

180 |

||

|

декабрь |

93 |

148 |

153 |

156 |

200 |

Количество ипотечных кредитов, тыс. шт.

|

регион |

I кв. 2021 |

к I кв. 2020 |

|

|

1 |

МОСКВА |

34,3 |

20% |

|

2 |

МОСКОВСКАЯ ОБЛАСТЬ |

24,0 |

12% |

|

3 |

САНКТ-ПЕТЕРБУРГ |

19,2 |

3% |

|

4 |

ТАТАРСТАН РЕСПУБЛИКА |

14,3 |

15% |

|

5 |

СВЕРДЛОВСКАЯ ОБЛАСТЬ |

14,3 |

25% |

|

6 |

БАШКОРТОСТАН |

13,5 |

18% |

|

7 |

НОВОСИБИРСКАЯ ОБЛАСТЬ |

12,4 |

31% |

|

8 |

КРАСНОДАРСКИЙ КРАЙ |

11,9 |

28% |

|

9 |

ЧЕЛЯБИНСКАЯ ОБЛАСТЬ |

10,1 |

25% |

|

10 |

КРАСНОЯРСКИЙ КРАЙ |

9,9 |

22% |

|

11 |

ПЕРМСКИЙ КРАЙ |

8,9 |

19% |

|

12 |

САМАРСКАЯ ОБЛАСТЬ |

8,6 |

15% |

|

13 |

РОСТОВСКАЯ ОБЛАСТЬ |

8,2 |

21% |

|

14 |

НИЖЕГОРОДСКАЯ ОБЛАСТЬ |

7,7 |

12% |

|

15 |

ЮГРА |

7,5 |

28% |

|

16 |

КЕМЕРОВСКАЯ ОБЛАСТЬ |

7,4 |

33% |

|

17 |

АЛТАЙСКИЙ КРАЙ |

7,0 |

33% |

|

18 |

ТЮМЕНСКАЯ ОБЛАСТЬ |

6,6 |

42% |

|

19 |

ОМСКАЯ ОБЛАСТЬ |

5,9 |

17% |

|

20 |

ОРЕНБУРГСКАЯ ОБЛАСТЬ |

5,8 |

32% |

|

21 |

ИРКУТСКАЯ ОБЛАСТЬ |

5,8 |

30% |

|

22 |

ВОРОНЕЖСКАЯ ОБЛАСТЬ |

5,7 |

18% |

|

23 |

САРАТОВСКАЯ ОБЛАСТЬ |

5,5 |

19% |

|

24 |

УДМУРТСКАЯ РЕСПУБЛИКА |

5,5 |

39% |

|

25 |

ВОЛГОГРАДСКАЯ ОБЛАСТЬ |

5,3 |

26% |

|

26 |

ЛЕНИНГРАДСКАЯ ОБЛАСТЬ |

5,2 |

10% |

|

27 |

ПРИМОРСКИЙ КРАЙ |

4,7 |

19% |

|

28 |

ЧУВАШИЯ РЕСПУБЛИКА |

4,3 |

22% |

|

29 |

СТАВРОПОЛЬСКИЙ КРАЙ |

4,3 |

31% |

|

30 |

КИРОВСКАЯ ОБЛАСТЬ |

4,1 |

18% |

* Данные являются предварительными. Обращаем внимание, что информация для СМИ также оперативно публикуются в нашем telegram-канале и на сайте bki-okb.ru.