Итоги января на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги января на московском рынке новостроек массового сегмента. Объем предложения уменьшился на 5,2%. Средневзвешенная цена кв. метра достигла 267 010 руб. (+1,5% за месяц; +24,6% за год).

По данным «Метриум», на рынке новостроек массового сегмента по итогам первого месяца 2022 года в реализации находилось 89 жилых комплексов. Суммарный объем предложения составил 14 210[1] квартир общей площадью 696 тыс. кв. м. Количество экспонируемых лотов относительно декабря уменьшилось на 5,2%, а продаваемая площадь — на 6,3%.

Новые проекты на первичном рынке жилья массового сегмента в январе 2022 г.

|

№ |

Название |

Девелопер |

Округ |

|

1 |

Ютаново |

ГК ПИК |

ЮАО |

|

2 |

Vangarden |

ГК ПИК |

ЗАО |

Источник: Метриум

На рынок вышли два новых проекта от ГК «ПИК» — «Ютаново» и Vangarden, последний позиционируется как продукт линейки ПИК+. Старт продаж новых корпусов (корп. 21.1 и 21.2) был объявлен в проекте «Бусиновский парк» (ГК ПИК).

В структуре предложения по количеству квартир укрепилось лидирующее положение ЮВАО — его доля выросла до 27,1% (+1,9 п.п.). Наименьшее количество предложений квартир массового сегмента сосредоточено в ЮЗАО (4%, -1,1 п.п.). Наибольшее изменение доли округа произошло в ЗАО (15,3%, -1,3 п.п.), где несмотря на выход в продажу нового проекта Vangarden, из-за высокого спроса произошло вымывание объемов в ряде старых проектов. Жилые комплексы «Молодогвардейская 36» и «Дом на Барвихинской», которые экспонировались на рынке в конце прошлого года, завершили продажи.

Источник: Метриум

По стадии строительной готовности подавляющее количество предложений находится на этапе монтажа. Доля таких вариантов сократилась за месяц на 8,4 п.п. и составила 63,3%. Ряд корпусов перешли на этап отделки, таких квартир на рынке массовых новостроек в январе оказалось 15,8% (+6.6 п.п.). Доля корпусов на начальном этапе составила 17% (+1,8 п.п.). Доля готовых квартир сохранилась на уровне 3,9%.

Структура предложения по стадии строительной готовности, количество квартир

Источник: Метриум

В разрезе комнатности в январе существенных изменений не наблюдалось. Максимальные доли рынка пришлись на однокомнатные (36,1%, +0,5 п.п.) и двухкомнатные (31%, +0,7 п.п.) квартиры. Доля студий сократилась до 19,5% (-0,8 п.п.). Трехкомнатные варианты занимают 12,6% рынка (-0,2 п.п.). На многокомнатные лоты стабильно приходится 0,8% квартир массового сегмента.

Структура предложения по типу квартир

(внешний круг – январь 2022 г., внутренний круг – декабрь 2021 г.), количество квартир

Источник: Метриум

Большинство предложений массового сегмента реализуются с чистовой отделкой (69% рынка, -0,1 п.п. за месяц). Квартиры с отделкой white box занимают 15,2% рынка (+0,2 п.п.). Без отделки предлагается 15,7% вариантов (-0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – январь 2022 г., внутренний круг – декабрь 2021 г.), количество квартир

Источник: Метриум

Средневзвешенная цена кв. метра достигла 267 010 руб. (+1,5% за месяц; +24,6% за год). Рост цены, наблюдавшийся на протяжении 2021 года почти непрерывно, продолжился и в начале 2022 года. В большей степени выросла цена на новостройки в СВАО (+4,8%) в связи с плановым удорожанием во многих проектах округа. Единственным округом, где цена немного снизилась, оказался ЮАО (-0,3%) — здесь вышел новый проект «Ютаново» по стартовым ценам. Изменения по остальным округам составили от 0,2 до 2,6%.

Средняя цена предложения по округам в новостройках массового сегмента, руб. за кв. м

Источник: Метриум

В конце января 2022 года средний бюджет предложения на первичном рынке массового сегмента составил 13 млн руб. (+1,8% за месяц; +13,1% за год). Средние бюджеты за первый месяц года увеличились по всем типологиям:

- студии — 7,85 млн руб. (+3,6%);

- однокомнатные — 10,96 млн руб. (+1,7%);

- двухкомнатные — 15,45 млн руб. (+1%);

- трёхкомнатные — 20,58 млн руб. (+1,4%);

- многокомнатные — 26,61 млн руб. (+0,8%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

|||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

||

|

СТ |

15,1 |

24,9 |

73,5 |

219 050 |

314 860 |

519 000 |

4 921 060 |

7 847 585 |

16 236 150 |

|

|

1К |

25,3 |

38,9 |

66,2 |

172 960 |

281 545 |

493 220 |

6 743 520 |

10 958 020 |

19 758 135 |

|

|

2К |

37,9 |

60,0 |

102,4 |

163 655 |

257 430 |

419 990 |

8 637 860 |

15 450 560 |

29 451 460 |

|

|

3К |

60 |

84 |

166 |

133 760 |

244 030 |

377 600 |

11 922 120 |

20 581 395 |

42 307 260 |

|

|

4К+ |

83,8 |

106,8 |

187,8 |

175 230 |

249 190 |

372 000 |

15 442 500 |

26 613 160 |

44 788 800 |

|

|

итого |

15,1 |

49,0 |

187,8 |

133 760 |

267 010 |

519 000 |

4 921 060 |

13 075 715 |

44 788 800 |

|

Источник: Метриум

Рейтинг самых доступных предложений в январе 2022 года:

– ЖК «Никольские Луга» (ЮВАО / р-н Южное Бунино): студия площадью 19,7 кв. м за 4,9 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 15,7 кв. м за 5,1 млн руб.

– ЖК «Митинский лес» (СЗАО / р-н Митино): студия площадью 20 кв. м за 5,3 млн руб.

Основные тенденции

«Девелоперская активность, сбавившая темпы в декабре 2021 года, продолжила снижаться в начале нового года, – резюмирует Надежда Коркка, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Пополнение экспозиции массового сегмента происходило только за счет ГК «ПИК», которая вывела в продажу два новых проекта и новые корпуса в существующем жилом комплексе. Общая совокупность предложений массового рынка квартир упала как по количеству лотов в экспозиции (-5,2%), так и по общей продаваемой площади (-6,3%). Однако нынешний показатель количества лотов всё же выше показателя января прошлого года (+8,8%), когда наблюдался относительный дефицит предложения.

Сохраняется тенденция роста цен. В январе средневзвешенная стоимость в сегменте массовых новостроек составила 267,1 тыс. руб. (+1,5% за месяц). Вслед за ценой, средний бюджет предложения увеличился на 1,8% до 13 млн руб. Наибольшее изменение претерпел бюджет покупки студий, которые за прошедший месяц стали в среднем просторнее (+1,3% по средней площади), что в совокупности с повышением цены кв. метра отразилось на увеличении среднего бюджета (+3,6%)».

[1] для отдельных комплексов объем предложения определен экспертно

По оценкам Knight Frank St Petersburg, развитие сегмента доставки продуктов и дарксторов привели к росту спроса на городские склады (urban logistic).

В последнее время у арендаторов в Петербурге резко вырос спрос на склады внутри КАД размером 2000 – 3000 кв. м, но свободных помещений подобного размера в черте города практически не осталось. Средняя доля свободных площадей по итогам марта 2021 г. составила 1,7%, снизившись на 2,4 п. п. в сравнении с итогами 2019 г. Объем вакантных площадей снизился более чем в 2 раза. Средневзвешенная ставка аренды увеличилась на 9%, и составила 530 руб./м2/мес. в сравнении с декабрем 2019 г. Главным драйвером роста urban logistic стал переход жителей города на доставку продуктов питания и готовой еды.

Объем качественной складской недвижимости в городской черте составил 1,256 тыс. кв. м., это 31% от совокупного объёма площадей, расположенных в Санкт-Петербурге и близлежащих районов Ленинградской области. На долю спекулятивного предложения в городской черте пришлось 74% складских площадей.

Повышенный интерес арендаторов гарантирует выгоду для девелоперов, но развивать это направление непросто из-за нехватки участков. Хорошей альтернативой могли бы стать площади, которые предлагаются в «сером поясе», но они не отвечают запросам арендаторов, поскольку не дают возможности хранить продукты. Кроме того, в большинстве случаев компании хотят иметь алкогольную лицензию, а сделать ее в старом здании не представляется возможным. Компании смотрят в сторону современных складов.

Илья Князев, руководитель отдела складской и индустриальной недвижимости Knight Frank St Petersburg: «В периметре города есть много организаций, которые владеют земельными участками до 10 тыс. кв. м., на этой площади они могли бы возводить склады от 1500 до 2000 кв. м. и очень успешно сдавать их в аренду. Стоимость возведения таких складов достаточно приемлема, при том, что ставка аренды будет не ниже, чем на классе А».

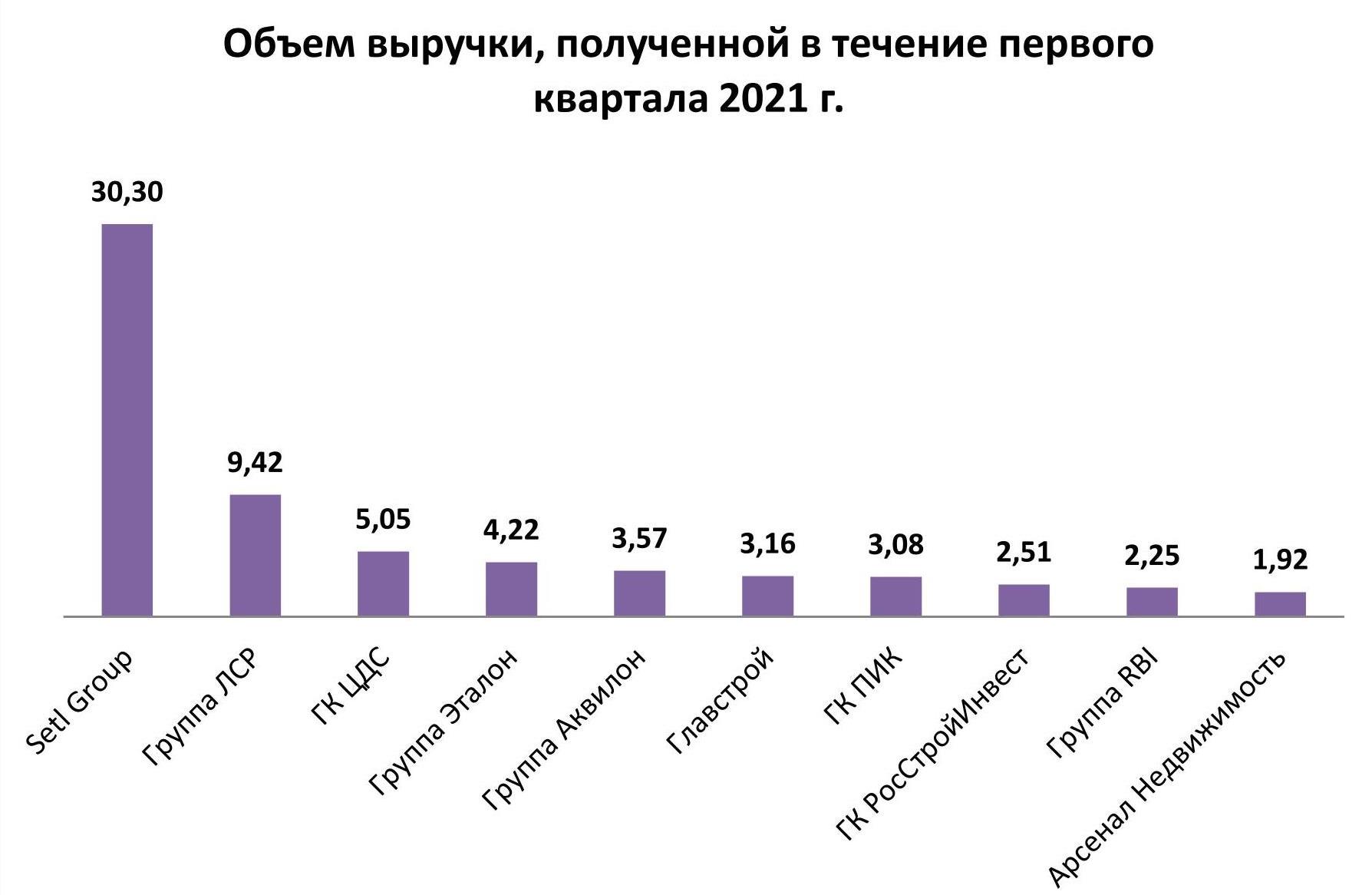

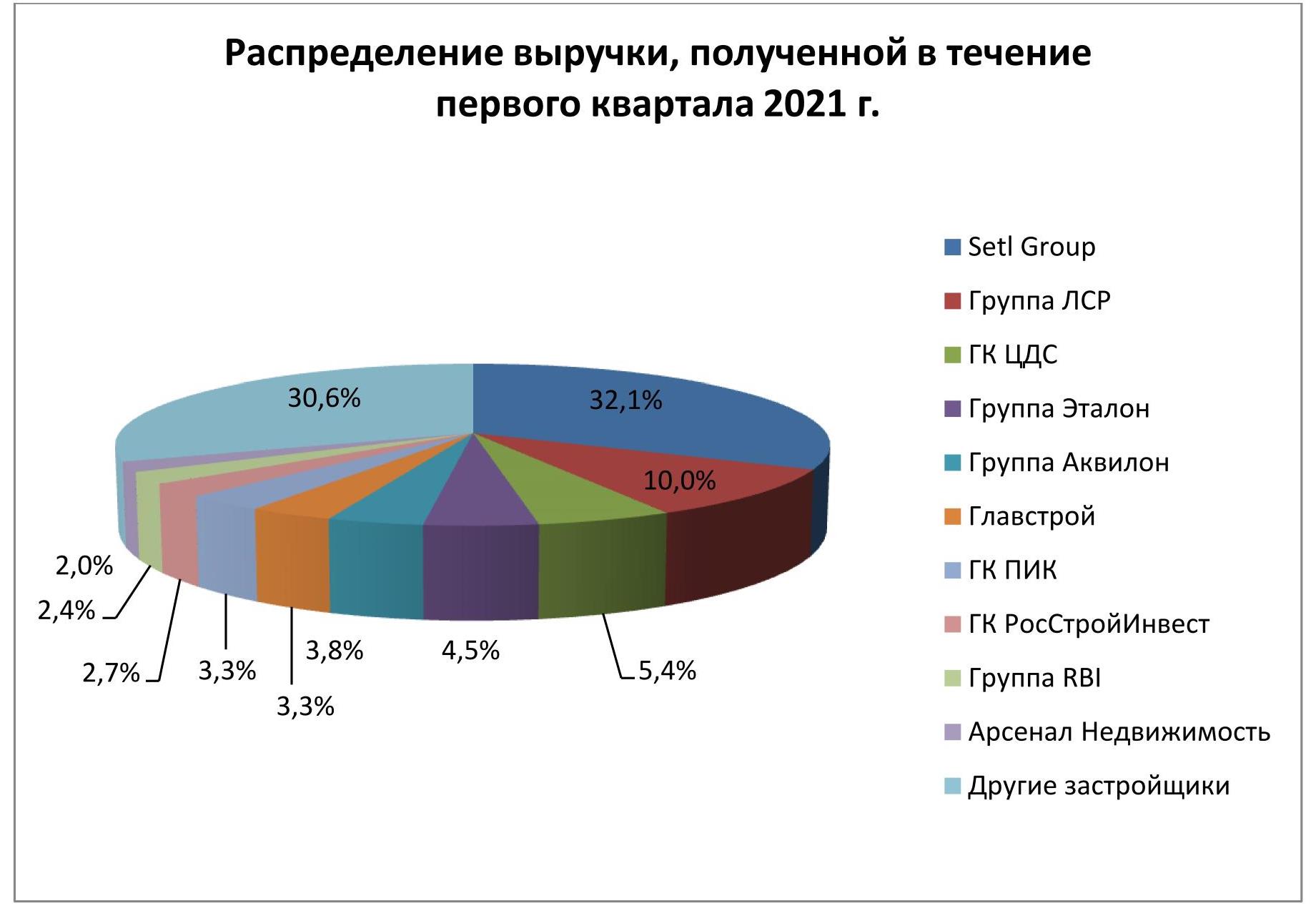

Строительная индустрия Санкт-Петербурга может занести себе в актив первый квартал текущего года. Выручка выросла почти на четверть (23,9%) по сравнению с январем-мартом 2020-го при сопоставимом количестве реализованных лотов. Портал Urbanus.ru изучил, как распределена денежная масса, вложенная в покупку нового жилья, между участниками рынка.

За первые три месяца 2021 г. 64 петербургских девелопера получили 94,33 млрд рублей (оценка Urbanus.ru) от продаж квартир и апартаментов. Почти треть от этой суммы – 30,30 млрд рублей – досталась Setl Group. В ее портфеле на сегодняшний день сосредоточено 15 жилых массивов[1], в которых реализация ведется через договоры долевого участия. В этом пуле есть два сверхгиганта – ЖК «Чистое небо» в Приморском районе (10,07 млрд рублей выручки) и «Солнечный город» в Красносельском (7,18 млрд рублей выручки). На протяжении нескольких лет они остаются безусловными лидерами рынка, конкурируя исключительно между собой. Кроме того, застройщик располагает еще тремя проектами, которые за три месяца преодолели отметку в 2 млрд рублей – ЖК «Панорама Парк Сосновка» (2,58 млрд рублей, четвертый результат по городу), ЖК «Зеленый квартал» (2,49 млрд рублей, шестой результат по городу) и ЖК Svetlana Park (2,24 млрд рублей, седьмой результат по городу). Масштаб этого достижения выглядит тем более впечатляющим, если учесть, что лишь восемь петербургских компаний помимо Setl Group смогли заработать в течение первого квартала те же 2 млрд рублей. И еще 13 девелоперов пополнили свои бюджеты суммой от 1 до 2 млрд рублей. Иными словами, только 22 из 64 участников рынка (то есть одна треть) перешагнули за январь-март рубеж в 1 млрд рублей. В Москве таковых насчитывается 39 (из 83).

Группа ЛСР вынуждена оставаться в положении «вечного второго», контролируя 10,0% первичного рынка в Санкт-Петербурге. В 2021 г. она заметно укрепила свои позиции, запустив вторую очередь ЖК «Морская набережная» на Васильевском острове, и активировав адрес Neva Residence на Петровском. Флагманом ее флотилии выступает крупнейший массив на территории Невского района – ЖК «Цивилизация» (вместе с комплексом «Цивилизация на Неве»). За три месяца здесь состоялось 386 продаж на 3,31 млрд рублей (третий результат по городу). Другой сверхкрупный проект под брендом ЛСР – ЖК «Цветной город». В течение квартала из новостройки выбыли 507 квартир общей стоимостью 2,02 млрд рублей.

На третью строчку поднялась ГК «ЦДС». Она заручилась поддержкой почти 800 покупателей, перечислившими 5,05 млрд рублей за приобретенные квартиры. Самый успешный в коммерческом плане из ее проектов – ЖК «ЦДС Черная речка», собравший кассу в 1,76 млрд рублей.

Группа «Эталон» временно отодвинулась на четвертую позицию. В настоящее время ее интересы преимущественно сосредоточены в полосе между Обводным каналом и широтой, проходящей через станцию метро «Московские ворота». В рамках этих границ базируются пять из девяти новостроек «Эталона» и генерируются более 60% корпоративной выручки (2,56 из 4,22 млрд рублей).

Планку в 3 млрд рублей выручки взяли также Группа «Аквилон», сформировавшая линейку из восьми проектов, петербургское подразделение компании «Главстрой» (ее ЖК «Северная долина» занимает четвертое место среди самых кассовых новостроек) и ГК «ПИК» с тремя жилыми комплексами.

Топ-5 самых кассовых новостроек Санкт-Петербурга по итогам первого квартала 2021 г.

|

Жилой комплекс |

Застройщик |

Район |

Объем выручки, млрд рублей |

Количество реализованных лотов |

|

Чистое небо |

Setl Group |

Приморский |

10,07 |

1873 |

|

Солнечный город* |

Setl Group |

Красносельский |

7,18 |

1562 |

|

Цивилизация** |

Группа ЛСР |

Невский |

3,31 |

386 |

|

Панорама Парк Сосновка |

Setl Group |

Выборгский |

2,58 |

351 |

|

Северная долина |

Главстрой |

Выборгский |

2,54 |

469 |

*с учетом ЖК «Солнечный город. Резиденции»

** с учетом ЖК «Цивилизация на Неве»

Арьергард топ-10 образуют ГК «РосСтройИнвест» (2,51 млрд рублей), Группа RBI (2,25 млрд рублей) и «Арсенал Недвижимость» (1,92 млрд рублей). Вплотную по своим финансовым показателям к этой группе приближается компания «Полис Групп» (1,89 млрд рублей).

[1] ЖК «Солнечный город. Резиденции» рассматривается в контексте исследования как составная часть проекта «Солнечный город», а «Стрижи в Невском 2» как вторая очередь ЖК «Стрижи в Невском».