Итоги 2021 года на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги года на московском рынке новостроек премиум- и элитного сегмента. Совокупное предложение сократилось на 11,9%. Средневзвешенная цена в премиум-классе составила 678 920 руб./кв. м (+1,3% за квартал; -5,5% за 6 месяцев; +8,9% за 12 месяцев). В элитном сегменте средневзвешенная цена уверенно перешагнула ценовой рубеж в 1 млн руб. и достигла 1 432,9 тыс. руб./кв. м. (+3,9% за квартал; +33,3% за 6 месяцев; +46,4% за 12 месяцев).

По итогам 2021 года на рынке высокобюджетных новостроек г. Москвы в реализации находился 101 проект с общим объемом предложения около 3 295[1] квартир и апартаментов, суммарная площадь лотов составила 377,2 тыс. кв. м. Количество экспонируемых лотов относительно декабря прошлого года сократилось на 11,9%, а продаваемая площадь – на 14,4%.

Премиум-класс

По данным «Метриум», в конце 2021 года на первичном рынке жилья премиум-класса в реализации находилось 55 проектов с общим объемом предложения 2555[2] лотов (1810 квартир и 745 апартаментов), суммарная их площадь составила 251,9 тыс. кв. м. Число экспонируемых квартир и апартаментов за прошедший год выросло на 10,4%, а продаваемая площадь – на 4,4%.

В 2021 году на рынок вышли 12 новых проектов премиум-класса.

Новые проекты на рынке новостроек премиум-класса в 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров* |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View |

АО Киноцентр |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

|

5 |

Театральный Квартал |

Концерн КРОСТ |

квартиры |

СЗАО |

Щукино |

|

6 |

Lunar |

Hutton Development |

апартаменты |

ЮЗАО |

Гагаринский |

|

7 |

CULT |

Gravion |

апартаменты |

ЦАО |

Якиманка |

|

8 |

RestArt |

Restart |

апартаменты |

ЦАО |

Красносельский |

|

9 |

Aura Белорусская |

Glorax |

апартаменты |

САО |

Беговой |

|

10 |

Verdi |

Glincom |

апартаменты |

САО |

Савёловский |

|

11 |

WOODS |

AB Development |

квартиры |

ЗАО |

Раменки |

|

12 |

Клубный город на реке Primavera |

СЗ Стадион Спартак |

квартиры |

СЗАО |

Покровское-Стрешнево |

*В проекте присутствуют корпуса бизнес- и премиум-класса.

Источник: «Метриум»

К концу 2021 года наибольшее количество предложений премиум-сегмента располагалось в районе Хорошёво-Мнёвники (23,6% рынка; +21,7 п.п. за год). Рост доли района произошёл за счёт выхода в продажу масштабного проекта «Остров» от девелопера «ДОНСТРОЙ». В районе Щукино, где в прошлом году не было премиальных новостроек, стартовал ЖК «Театральный квартал», таким образом доля района в премиум-сегменте в IV квартале 2021 года составила 8,7%. Сократилась доля района Дорогомилово, лидировавшего в конце прошлого года (6,2% -15,2 п.п.), в районе вымылся существенный объём предложений.

Источник: «Метриум»

Доля квартир на рынке новостроек премиум-класса заметно увеличилась. За год соотношение квартир и апартаментов изменилось на 18,3 п.п. в пользу квартир: на жилье премиум-класса пришлось 70,9%, а на апартаменты – 29,1%. Среди новых проектов, стартовавших в 2021 году, половина являются жилыми, половина – апарт-комплексами.

Структура предложения по количеству лотов

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

В IV квартале 2021 года почти половина предложений от застройщика была сконцентрирована в корпусах на начальном этапе строительства (48,5%, +23,5 п.п.). В корпусах на этапе монтажа реализовывалось 23,8% (-2,1 п.п.) предложения. Меньше всего вариантов на этапе отделки – 13,5% (-11,9 п.п.). В сданных корпусах было сконцентрировано 14,2% (-9,4 п.п.) лотов.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

Увеличилась доля лотов, реализуемых без отделки. В конце 2021 года такие варианты составили 46,1% рынка (+9,3 п.п. за год). Доля лотов с отделкой white box осталась почти на прежнем уровне (22,9%; +0,7 п.п.), доля предложений с чистовой отделкой снизилась (30,9%; -10 п.п.).

Структура предложения по типу отделки

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.), количество лотов

Источник: «Метриум»

Структура предложения в разрезе комнатности за год не претерпела значительных изменений. Студии в премиальном сегменте по-прежнему остаются наименее популярным форматом (2,8% рынка, -0,5 п.п. за год). Наиболее широко представлены двухкомнатные (34,3%, +1,8 п.п.) и однокомнатные (28,5%, -1,7 п.п.) лоты. Трехкомнатные варианты занимают 20,4% рынка (-1,6 п.п.). Многокомнатные варианты составляют 13,9% общего числа предложений (-1,3 п.п.).

Структура предложения по типу лотов

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.), количество лотов

Источник: «Метриум»

По подсчетам аналитиков «Метриум», по итогам 2021 года средневзвешенная цена на рынке новостроек премиум-класса составила 678 920 руб./кв. м (+1,3% за квартал; -5,5% за 6 месяцев; +8,9% за 12 месяцев). Наибольший рост цен пришёлся на I квартал, тогда показатель поднялся на 11,4%. В III квартале наблюдалось снижение средней цены на 6,8% по сравнению с серединой этого года. Тогда на рынке произошел перевес в сторону предложения в корпусах на начальном этапе строительства, которые реализовывались по стартовым ценам. При этом высокий спрос на введенные в эксплуатацию объекты привел к вымыванию относительно дорогого предложения. В IV квартале средневзвешенная цена квадратного метра немного выросла (+1,3%), таким образом совокупный прирост показателя за 12 месяцев составил 8,9%.

За год наибольший рост средней цены произошел в районах Щукино и Красносельском. Рост составил более 100% за счет ухода с рынка старых проектов и выхода новых по более высоким ценам.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за год снизился на 2,8% – до 63,2 млн руб. При этом средняя площадь квартир и апартаментов уменьшилась на 9 кв.м – до 95,4 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

25,2 |

35,4 |

53,3 |

355 000 |

613 393 |

1 140 000 |

12 526 635 |

21 714 791 |

42 180 000 |

|

1К |

32,7 |

53,2 |

102,4 |

328 125 |

607 638 |

1 210 000 |

14 041 100 |

32 408 634 |

115 090 423 |

|

2К |

52,5 |

79,0 |

190,7 |

317 130 |

578 735 |

1 487 435 |

21 075 900 |

45 170 740 |

192 920 000 |

|

3К |

52,5 |

116,6 |

232,0 |

320 000 |

659 615 |

1 550 000 |

26 777 600 |

74 675 680 |

271 040 000 |

|

4К+ |

90,5 |

203,2 |

1852,6 |

322 245 |

822 060 |

2 000 000 |

33 642 380 |

162 388 495 |

1 963 760 000 |

|

итого |

25,2 |

95,4 |

1852,6 |

317 130 |

678 920 |

2 000 000 |

12 526 635 |

63 192 980 |

1 963 760 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК MOD (СВАО / р-н Марьина роща): студия 28,86 кв. м. за 12,5 млн руб. (квартира);

– ЖК «Остров» (СЗАО / р-н Хорошёво-Мнёвники): студия 28,3 кв. м. за 13,4 млн руб. (квартира);

– ЖК Verdi (САО / р-н Савёловский): студия 35,3 кв. м. за 14 млн руб. (апартамент).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): лот площадью 1 852,6 кв. м. за 1,96 млрд руб. (апартамент);

– ЖК Lucky (ЦАО / р-н Пресненский): лот площадью 430 кв. м. за 580,9 млн руб. (квартира);

– ЖК Sky View (ЦАО / р-н Пресненский): лот площадью 386,8 кв. м. за 483,5 млн руб. (апартамент).

Элитный класс

По данным «Метриум», по итогам IV квартала 2021 года на первичном рынке элитной недвижимости Москвы в реализации насчитывалось 46[3] проектов. За прошедший год начались продажи в 5 элитных комплексах. Таким образом, на конец года общий объем предложения составил около 740[4] лотов (340 квартир и 400 апартаментов), суммарной площадью 125,3 тыс. кв. м. Относительно IV квартала 2020 года предложение сократилось на 48,1% по количеству лотов и на 37,1% по продаваемой площади.

Новые проекты на первичном рынке жилья элитного класса в 2021 году.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

Старт продаж |

|

1 |

Лаврушинский |

Sminex |

квартиры |

ЦАО |

Якиманка |

2 кв. 2021 |

|

2 |

Bogenhouse |

Дельта |

апартаменты |

ЦАО |

Замоскворечье |

3 кв. 2021 |

|

3 |

The Patricks |

R4S Group |

апартаменты |

ЦАО |

Пресненский |

4 кв. 2021 |

|

4 |

Палаты Нарышкина (Маросейка 11) |

Частный инвестор |

апартаменты |

ЦАО |

Басманный |

4 кв. 2021 |

|

5 |

Чистые пруды |

Sminex |

квартиры |

ЦАО |

Басманный |

4 кв. 2021 |

Источник: «Метриум»

В структуре предложения по районам лидирующую позицию по числу квартир и апартаментов в продаже занимает Пресненский район, где сосредоточено 28% рынка, за год его доля сократилась на 10,6 п.п. В данном районе в экспозиции находится 6 проектов, в том числе башни Москвы-Сити со значительным остаточным предложением. Кроме того, в IV квартале 2021 года в локации начались продажи в камерном доме The Patricks, рассчитанном всего на 11 апартаментов. Далее следует район Якиманка – 22,6% рынка (+11,1 п.п. за 12 месяцев). Рост объема предложения в районе произошел за счет выхода нового проекта «Лаврушинский», где в декабре 2021 года экспонировалось 130 квартир. Стоит отметить, что в локации представлено еще два проекта с закрытым форматом продаж: «Золотой» и The Residence Mandarin Oriental, которые не учитываются в статистике. Существенный объем лотов реализуется в районах Хамовники (13,5%; -1 п.п.) и Арбат (12,2%; +2,2 п.п.). Доля квартир и апартаментов в Басманном районе составляет 7,3% рынка (+6,2 п.п. за 12 месяцев). В IV квартале 2021 года здесь стартовали продажи сразу в двух комплексах: «Палаты Нарышкина (Маросейка 11)» и «Чистые пруды». На остальные районы приходится суммарно 16,5% рынка (не более 6% на район).

Источник: «Метриум»

На первичном рынке элитной недвижимости структура предложения по типам лотов за год изменилась. Доли апартаментов и квартир практически сравнялись: апартаменты – 54,2% (-14,1 п.п. за год), квартиры – 45,8% (+14,1 п.п. к декабрю 2020). Коррекция произошла за счёт вымывания апартаментов в двух крупных проектах ММДЦ Москва-Сити: Neva Towers и ОКО, и в комплексе «Софийский», а также вследствие выхода на рынок ЖК «Лаврушинский» с квартирами.

Структура предложения по лотам

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

В структуре предложения по стадиям строительной готовности к концу 2021 года лидирующую позицию занимает готовое жилье – 53% (-13,2 п.п. за год). Выход новых проектов сравнял доли предложения в домах на начальном этапе и на стадии отделочных работ, занимающих по 21,5% рынка, в годовой динамике: +12,5 п.п. и -1,6 п.п. соответственно. Наименьшее количество лотов сосредоточено в домах на этапе монтажа этажей – 4% (+2,3 п.п. за 12 месяцев).

Структура предложения по стадиям строительной готовности (количество лотов)

Источник: «Метриум»

За год доли элитных квартир и апартаментов без отделки и с финишной отделкой увеличилась за счет сокращения доли лотов с отделкой white box (-13 п.п.), которое было представлено преимущественно в проекте Neva Towers. Таким образом, без отделки в элитном классе реализуется 44,9% (+5,6 п.п. за 12 месяцев) лотов, с финишной отделкой – 42,1% (+7,5 п.п. за 12 месяцев). Оставшаяся часть – 13% приходится на квартиры и апартаменты с отделкой white box.

Структура предложения по типу отделки

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

К концу 2021 года в структуре предложения по типологиям наибольший объем пришелся на двухкомнатные квартиры и апартаменты: 37% от общего количества в экспозиции (+2,4 п.п. за год). Почти в равном соотношении представлены трехкомнатные и многокомнатные лоты: 21,7% (+4,7 п.п. за год) и 24,3% (+7,7 п.п. за год) соответственно. Доля лотов небольшой комнатности сократилась: однокомнатные насчитывают 16,9% (-11,6 п.п.), студии – 0,1% (-3,2 п.п.). Спрос на квартиры и апартаменты небольшой площади прослеживается в целом на первичном рынке недвижимости и даже в высокобюджетном сегменте. При этом в новых проектах девелоперы предлагают компактные лоты в ограниченном объеме.

Структура предложения по типу лотов

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в декабре 2021 года средневзвешенная цена квадратного метра на первичном рынке элитной недвижимости составила 1 432 915 руб./кв. м (+3,9% за квартал; +33,3% за 6 месяцев; +46,4% за 12 месяцев) или $19 287[5]. На динамику показателя оказал влияние высокий уровень платежеспособного спроса и вымывание наиболее ликвидных лотов, которые привели к дефициту предложения в данном сегменте.

В разрезе по районам положительная ценовая динамика отмечена практически во всех локациях, за исключением Якиманки, где за год средний уровень цен немного снизился – на 5,8% за счет вымывания эксклюзивного предложения в знаковом проекте «Царев Сад». Самый значительный рост средневзвешенной цены за год произошел в районе Замоскворечье – 26,9%. Это обусловлено завершением продаж в двух комплексах, с последними наименее ликвидным лотами, а также выходом нового проекта Bogenhouse с ценой выше среднерыночного значения. В Басманном районе в IV квартале 2021 также обновилась экспозиция двумя новыми комплексами: «Палаты Нарышкина (Маросейка 11)» и «Чистые пруды» с более дорогим предложением, что привело к росту среднего ценового уровня на 10,8%. В Мещанском и Тверском районах вымывание ликвидного предложения скорректировало среднюю цену в локациях на 9,4% и 8,8% соответственно. В оставшихся районах рост средней цены предложения составил 3-5%.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения представлены в следующих проектах:

– «Софийский» (ЦАО / Якиманка): апартамент-студия площадью 52,7 кв. м за 44 млн руб.;

– «Палаты Нарышкина (Маросейка 11)» (ЦАО / Басманный): квартира площадью 51 кв. м за 45,9 млн руб.;

– SAVVIN RIVER RESIDENCE (ЦАО / Хамовники): квартира площадью 71,4 кв. м за 47,1 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента:

– Fairmont Vesper Residences (ЦАО / Тверской): пентхаус площадью 1051,2 кв. м за 3,2 млрд руб.;

– Carré Blanc (ЦАО / Хамовники): пентхаус площадью 538,2 кв. м за 2,8 млрд руб.

– «Малая Бронная 15» (ЦАО / Пресненский): пентхаус площадью 721,16 кв. м за 2,7 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

52,7 |

52,7 |

52,7 |

834 915 |

834 915 |

834 915 |

44 000 000 |

44 000 000 |

44 000 000 |

|

1К |

48,6 |

85,8 |

137,4 |

500 000 |

964 850 |

2 700 000 |

45 900 000 |

82 815 130 |

286 200 000 |

|

2К |

71,4 |

136,5 |

254,6 |

602 140 |

1 076 965 |

4 185 925 |

47 124 000 |

147 009 195 |

582 200 000 |

|

3К |

86,9 |

171,2 |

297,0 |

500 000 |

1 280 315 |

3 877 310 |

65 175 000 |

219 232 580 |

633 940 000 |

|

4К+ |

64,3 |

269,9 |

2 185,0 |

542 890 |

1 870 830 |

5 155 500 |

92 755 000 |

504 938 580 |

3 153 600 000 |

|

итого |

48,6 |

169,3 |

2 185,0 |

500 000 |

1 432 915 |

5 155 500 |

44 000 000 |

242 553 980 |

3 153 600 000 |

Источник: «Метриум»

Основные тенденции года

Объем предложения на минимуме

В декабре 2021 года на рынке высокобюджетных новостроек г. Москвы в реализации находился 101 проект с общим объемом предложения около 3 295[6] квартир и апартаментов, суммарная площадь лотов составила 377,2 тыс. кв. м. На рынке высокобюджетного сегмента второй год подряд продолжается сокращение объема предложения. Количество экспонируемых лотов относительно декабря прошлого года сократилось на 11,9%, а продаваемая площадь – на 14,4%.

В премиальном сегменте объем предложения плавно восполняется: количество лотов за прошедший год выросло на 10,4%. В течение 2021 года в сегменте премиум отмечалась высокая девелоперская активность с 12 стартовавшими новинками.

На элитном рынке вышли в продажу всего 5 новых комплексов, насчитывающих к концу года в экспозиции порядка 200 лотов. Активный спрос в элитном сегменте в совокупности с относительно низкой активностью застройщиков привели к сокращению объема предложения и усилению дефицита. Относительно IV квартала 2020 года предложение по количеству лотов в элитном сегменте сократилось на 48,1%.

Ограниченное предложение на высокобюджетном рынке ведет к росту цен

По итогам 2021 года средневзвешенная цена на рынке новостроек премиум-класса составила 678 920 руб./кв. м (+1,3% за квартал; -5,5% за 6 месяцев; +8,9% за 12 месяцев). Наибольший рост цен пришёлся на I квартал, тогда показатель вырос на 11,4%. В III квартале наблюдалось снижение средней цены на 6,8% по сравнению с серединой этого года. Тогда на рынке произошел перевес в сторону предложений в корпусах на начальном этапе строительства, которые реализовывались по стартовым ценам. При этом высокий спрос на введенные в эксплуатацию объекты привел к вымыванию относительно дорогого предложения. В IV квартале средневзвешенная цена квадратного метра немного выросла (+1,3%), таким образом совокупный прирост показателя за 12 месяцев составил 8,9%. Средний бюджет предложения в премиум-классе уменьшился до значений 2019 года и составил 63,2 млн руб. (-2,8% за год), что объясняется уменьшением средней площади экспозиции в сегменте до 95,4 кв. м (-6 кв. м за 12 месяцев).

В элитном сегменте средневзвешенная цена квадратного метра уверенно перешагнула ценовой рубеж в 1 млн руб. в I квартале 2021 года и к декабрю достигла 1 432,9 тыс. руб./кв. м. (+3,9% за квартал; +33,3% за 6 месяцев; +46,4% за 12 месяцев). Средний бюджет предложения – 242,5 млн руб. (+5,7% за квартал; +77,3% за год). Рекордный рост цен зафиксирован в III квартале (+28,3%). Ценовой скачек произошёл на фоне высокого спроса, когда было зарегистрировано 1,4 тыс. договоров долевого участия в отношении высокобюджетных квартир и апартаментов.

Спрос

Количество зарегистрированных сделок (ДДУ) в отношении новостроек премиум- и элитного класса в 2021 году составило 5,1 тыс. (+142% относительно аналогичного показателя 2020 года). Основной вклад в данную статистику внесли проекты премиум-класса, в которых показатель спроса в 2021 году достиг 4,9 тыс. ДДУ (+166% относительно аналогичного показателя 2020 года).

Прогноз на 2022 год

«Мы ожидаем повышения активности застройщиков и восстановления объема предложения в элитном сегменте к середине 2022 года, – резюмирует Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум» (участник партнерской сети CBRE). – Динамика роста цен в данном сегменте, скорее всего, будет замедляться пропорционально выходу нового ликвидного предложения на рынок.

Новостройки премиум-класса умерено выросли в цене: всего +8,9%, что сопоставимо с показателем годовой инфляции в 2021 году – 8,4%. Поэтому в текущем году, вероятнее всего, динамика увеличения стоимости квадратного метра будет зависеть от спроса, который в высоких ценовых сегментах менее подвержен влиянию подорожавшей ипотеки и более устойчив. Наличие дефицита в элитном сегменте также будет способствовать повышению спроса на новостройки верхней границы премиум-класса.

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] Проекты, реализуемые в закрытых продажах, не учитывались в статистике.

[4] Для ряда объектов объем предложения рассчитан экспертно, исходя из общего количества квартир / апартаментов по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам

[5] 74,2926 рубля за Доллар США по курсу ЦБ РФ на 31.12.2021

[6] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

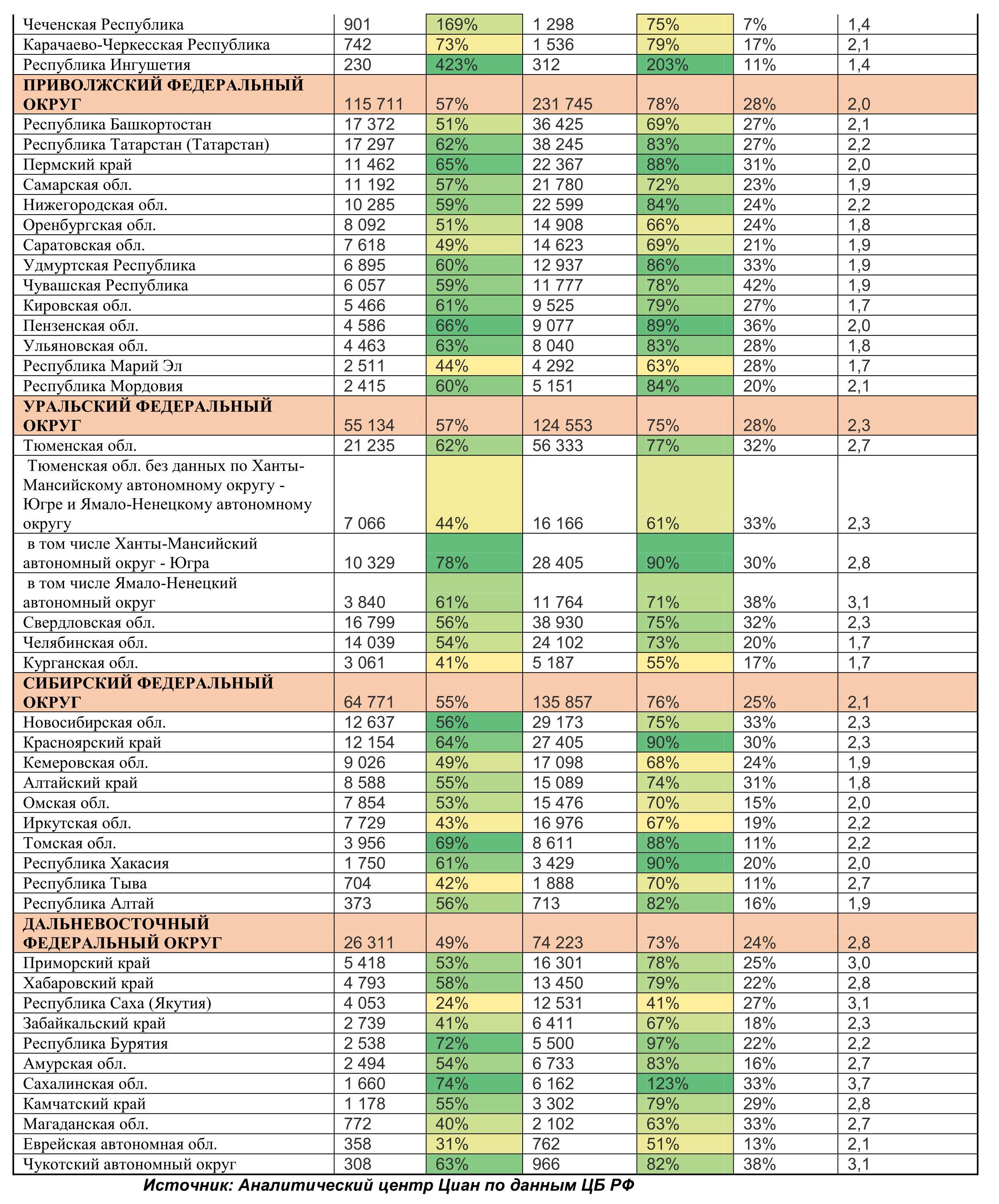

По подсчетам аналитиков «Метриум», в III квартале в Москве начались продажи 31 проекта новостроек в разных сегментах рынка, тогда как в аналогичный период прошлого года таковых было только 18. Таким образом, предложение новых проектов увеличилось на 72%. Однако на фоне высокого спроса число квартир в продаже за тот же период сократилось на 17%.

В III квартале 2020 года, несмотря на предшествующий период турбулентности, связанный с ухудшением экономической ситуации и пандемией коронавируса, московские застройщики начали реализацию большего числа проектов новостроек, чем в аналогичный период более благополучного 2019 года. В июле-сентябре столичный рынок жилья пополнился 31 новым проектом, тогда как в июле-сентябре 2019 года их было 18. Таким образом, выход новых проектов увеличился за год на 72%. В комфорт-классе появилось 16 проектов, тогда как год назад – 12. В бизнес-классе застройщики начали продажи шести проектов против четырех год назад. В премиум- и элитном классе стартовала реализация шести и трех проектов соответственно, тогда как год назад в этих сегментах появилось по одному объекту.

«Конец лета и осень 2020 года характеризуется растущей активностью застройщиков в Новомосковском округе Москвы, – говорит Анна Боим, коммерческий директор ГК «А101» (девелопер ЖК «Прокшино», «Испанские кварталы», «Скандинавия», «Белые ночи» и «Москва А101»). – Если за первые девять месяцев 2019 года в продаже появился только один новый проект, то за аналогичный период 2020 года началась реализация четырех жилых комплексов. В их числе – первые два дома ЖК «Прокшино», в рамках которых будет построено 10 жилых корпусов. Кроме того, мы готовим к выходу на рынок 12 корпусов в ЖК «Испанские кварталы», 4 корпуса в ЖК «Скандинавия» и 2 – в ЖК «Белые ночи». Рост объемов нового предложения связан с окончанием режима самоизоляции и адаптацией к механизмам проектного финансирования. Активность девелоперов должна несколько сдержать цены на жилье, которые растут на фоне повышенного спроса».

Тем не менее суммарное предложение квартир на Московском рынке новостроек снизилось. В III квартале в московских новостройках на разной стадии готовности застройщики продавали 42,9 тыс. квартир. Год назад предложение оценивалось в 51,9 тыс. квартир. Таким образом, показатель сократился на 17%.

В наибольшей степени уменьшилось предложение в новостройках бизнес-класса. Год назад в этом сегменте насчитывалось 20 тыс. квартир и апартаментов, а в III квартале 2020 года – 14,9 тыс. (-25%). Также изменилось предложение в премиальном и элитном сегменте. За год количество квартир и апартаментов здесь снизилось с 5,2 тыс. до 3,9 тыс. (-25%). В массовом сегменте предложение сократилось с 26,7 тыс. до 24 тыс. (-10%).

Суммарная жилая площадь новых жилых комплексов, которые появились в продаже в III квартале, составила 4,77 млн кв.м. Между тем во II квартале текущего года застройщики начали реализацию проектов общей площадью застройки в 2,2 млн кв.м.

«В третьем квартале темпы прироста числа новых проектов на рынке новостроек Москвы резко возросли, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – У этого процесса несколько причин. Во-первых, это был период выхода из первой волны коронавируса и связанных с ней ограничений, поэтому девелоперы открывали продажи проектов, которые были отложены весной. Во-вторых, в это время начали действовать меры поддержки отрасли – субсидированные ставки по ипотеке и проектному финансированию, которые стимулировали застройщиков запускать новые проекты. В-третьих, с начала реформы долевого строительства, которая вызвала снижение активности застройщиков, прошло уже два года и большинство крупных игроков отрасли к ней уже адаптировалось, что позволяет теперь наращивать объемы строительства».

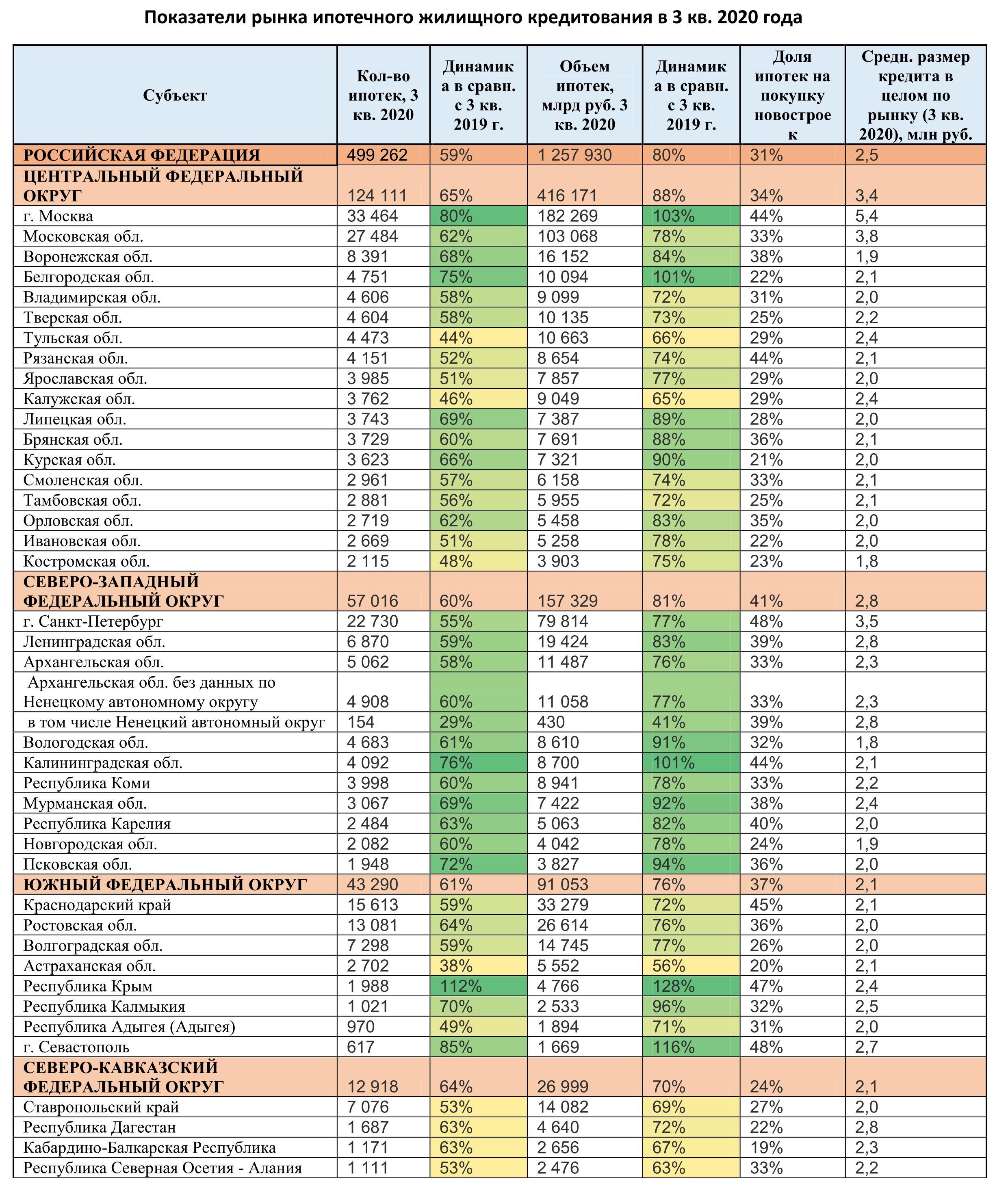

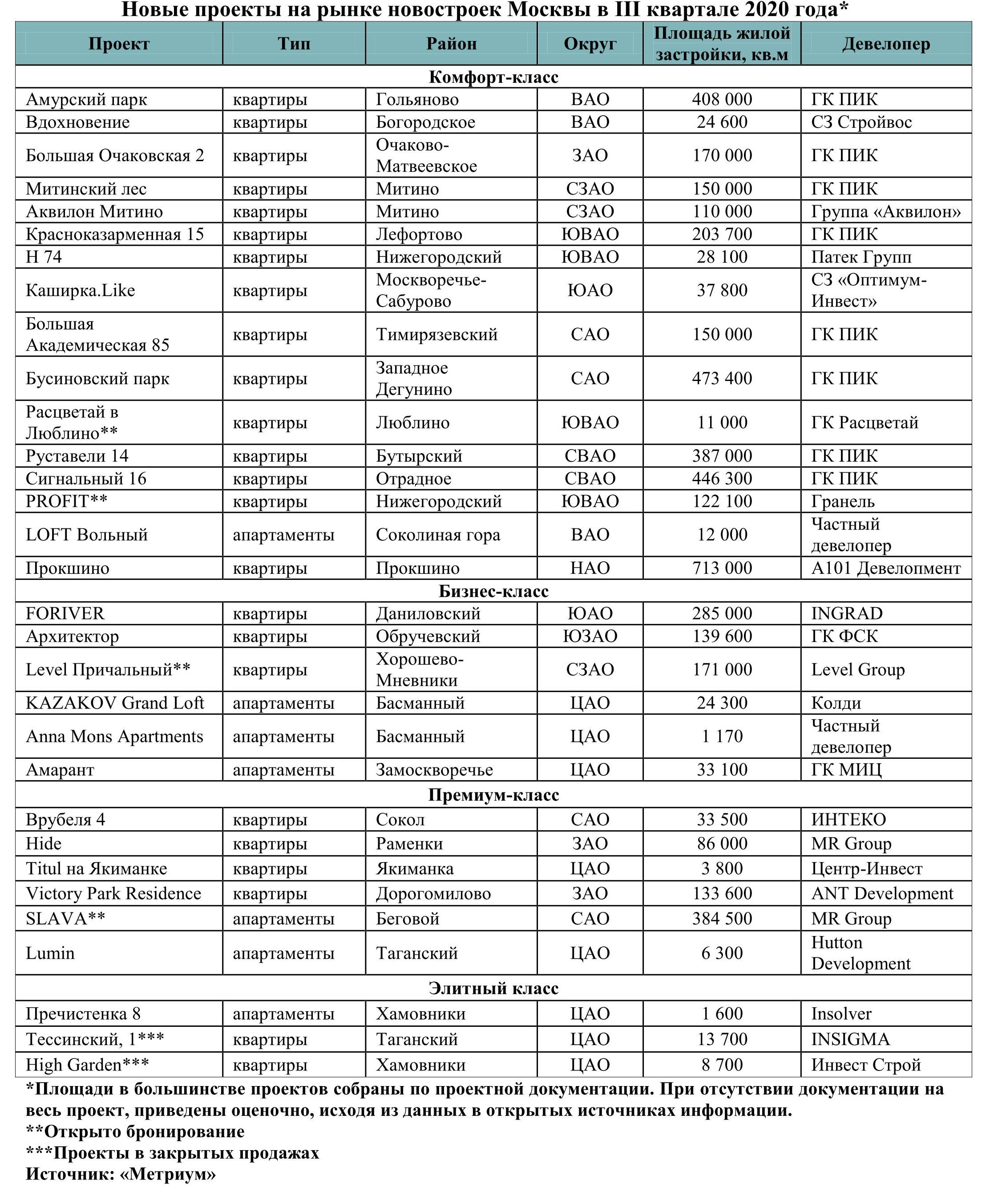

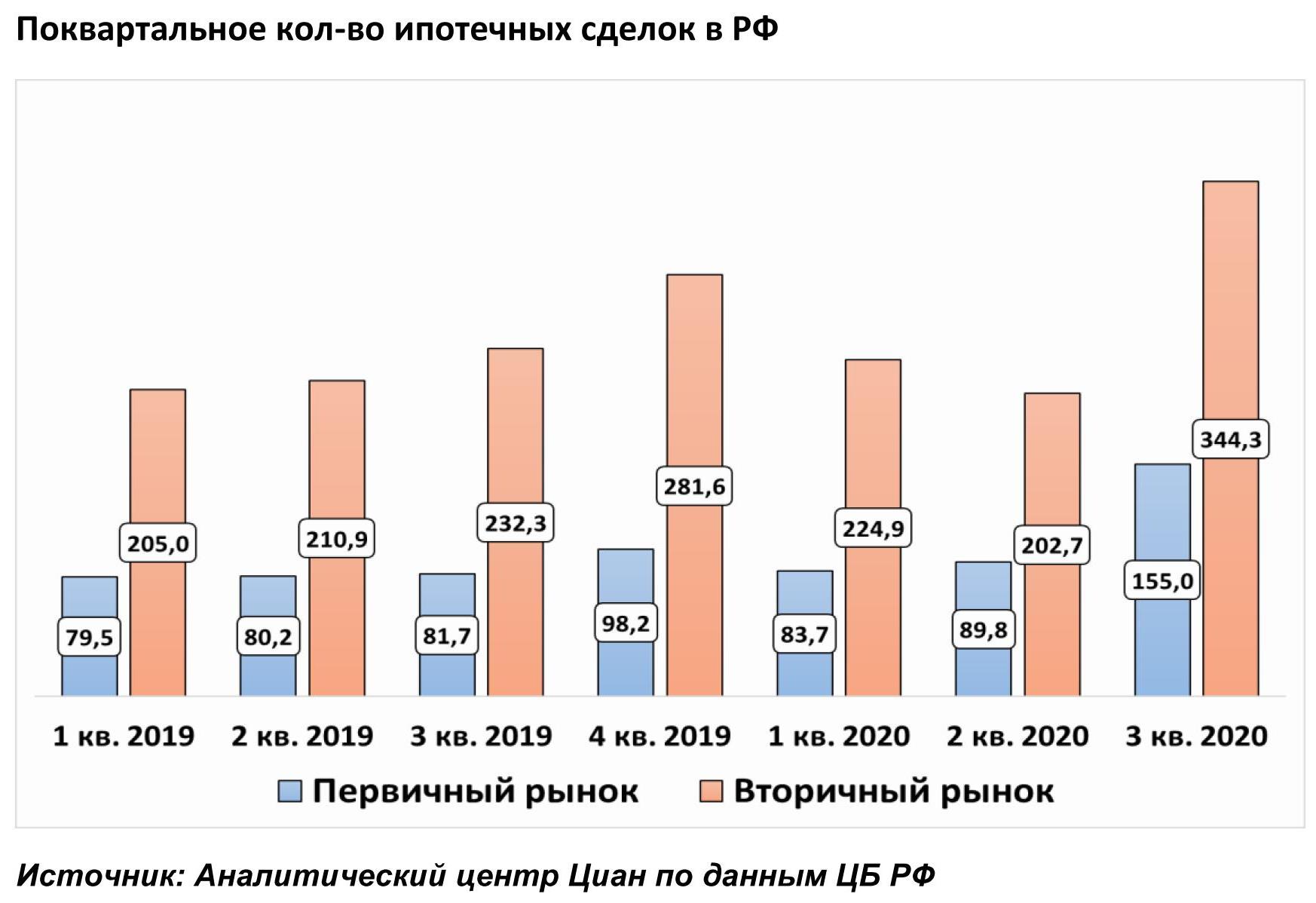

Аналитики Циан подвели итоги для рынка ипотечного кредитования третьего квартала 2020 года по данным, опубликованным Центробанком. Всего за три месяца выдано полмиллиона ипотек на общую сумму 1,26 трлн рублей. В сентябре 2020 года впервые за всю историю наблюдений объем выдачи ипотеки превысил 500 млрд рублей за месяц.

- В 3 кв. 2020 года в РФ выдано 499,3 тыс. ипотек (+59% за год) на общую сумму 1,26 трлн рублей (+80%). Сегмент новостроек по количеству ипотек за год показал почти двукратный прирост: +90%, вторичный рынок за год вырос в полтора раза: на 48%. За квартал прирост был на уровне 70% по всем сегментам.

- В сентябре 2020 года впервые объем выдачи ипотеки превысил 500 млрд (503 млрд рублей).

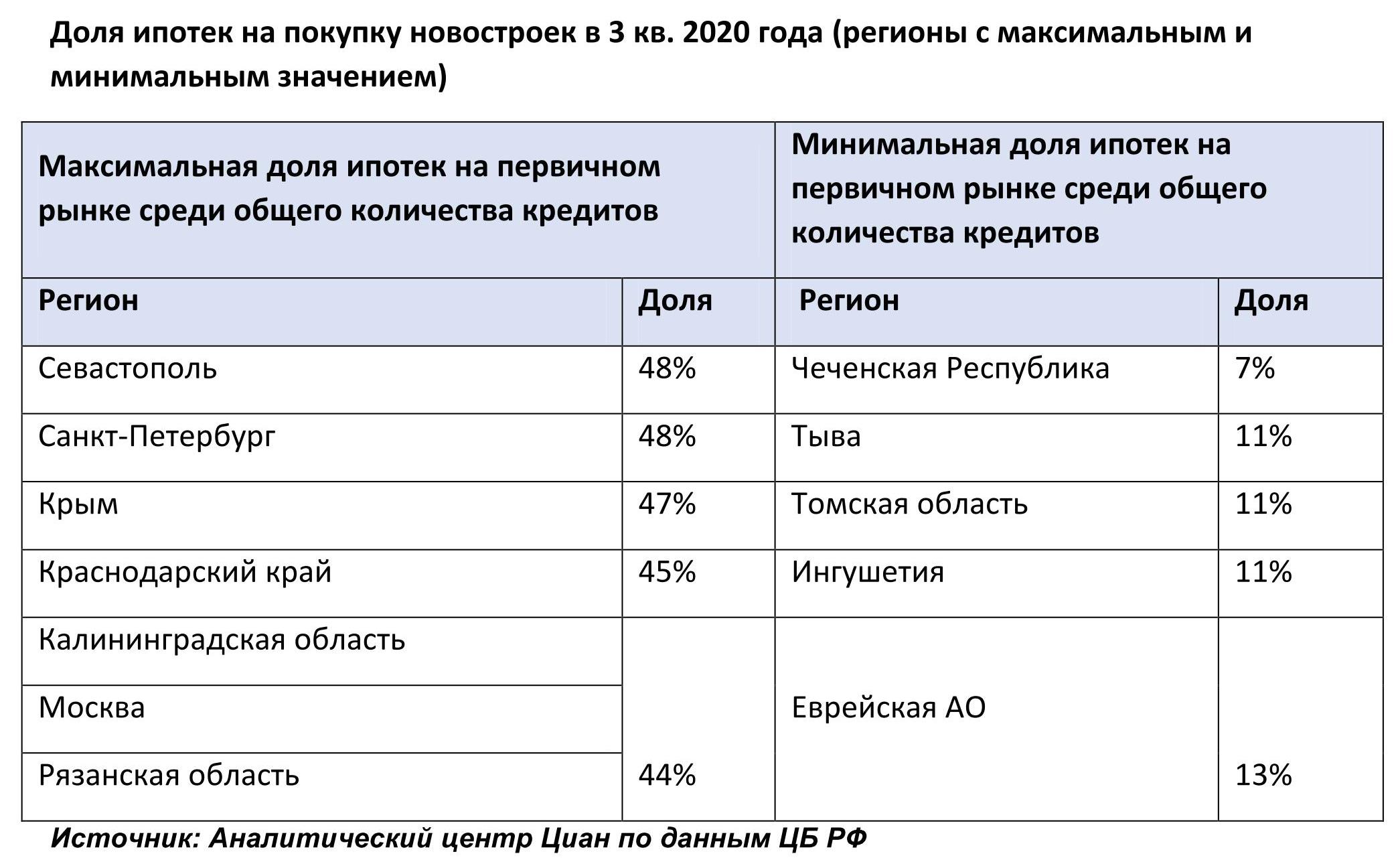

- 31% ипотек выдано на новостройки, остальные 69% - на объекты вторичного рынка. Смещение ипотечного спроса на «первичку» прекратилось. Наибольшая доля ипотек на «первичке» приходится на Севастополь, Санкт-Петербург и Крым.

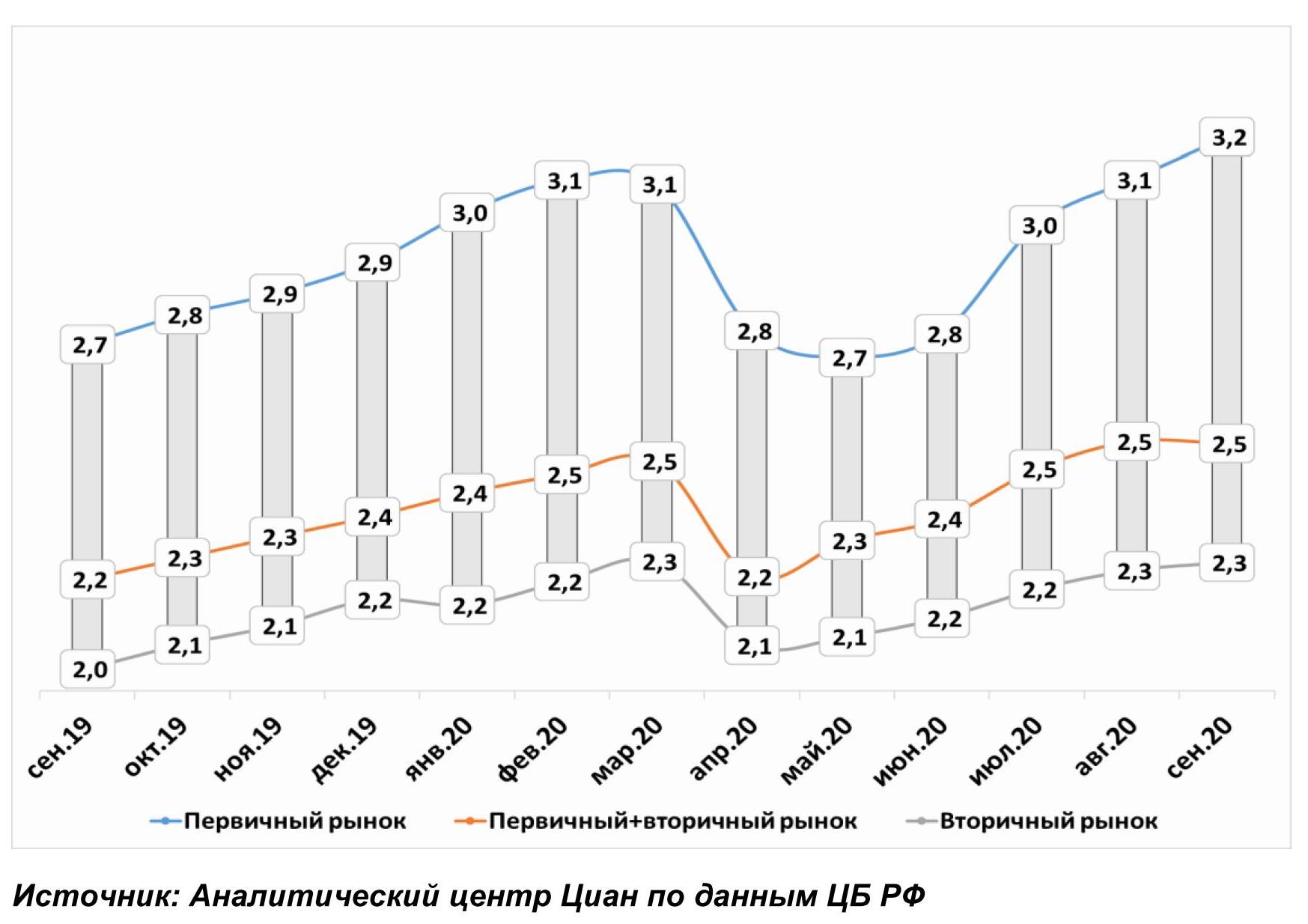

- Россияне берут в ипотеку в среднем 2,5 млн рублей. На первичном рынке средний займ обновил максимум – 3,2 млн рублей. Это на 900 тыс. р. больше, чем на вторичном рынке.

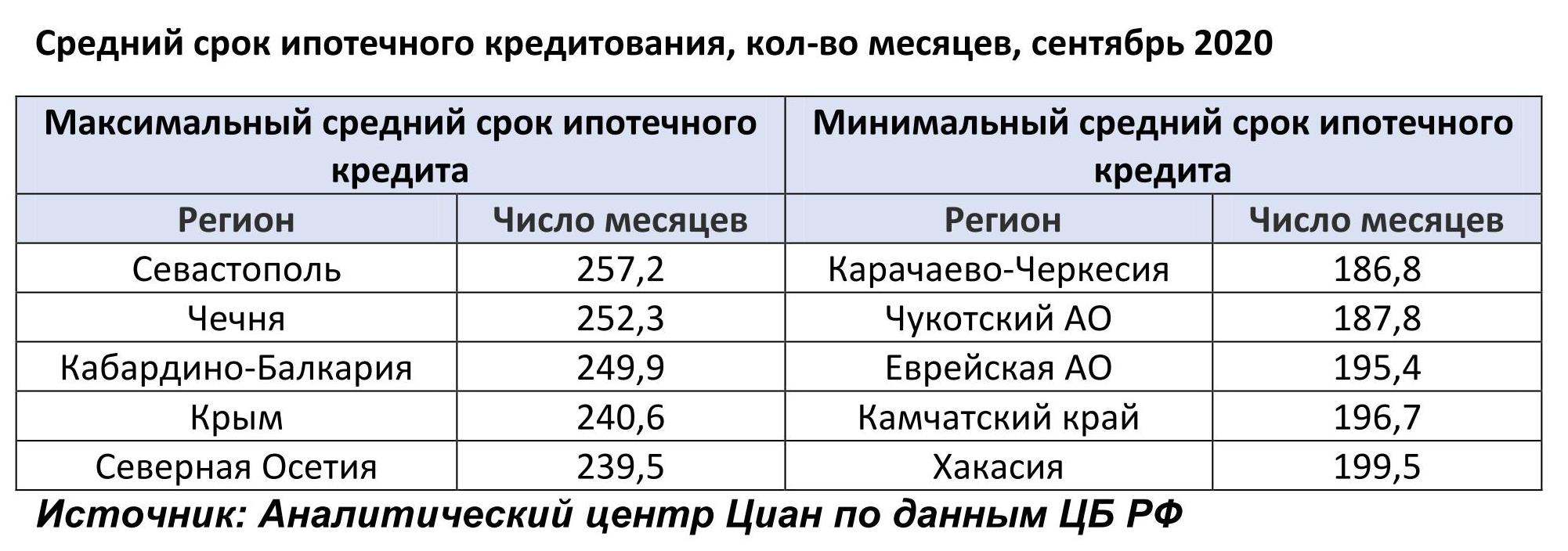

- Срок кредита на первичном рынке вернулся к апрельским значениям. Ипотеку берут в среднем на 18 лет и 7 месяцев. Привлекают ипотеку на максимальный срок в Севастополе, минимальный - в Карачаево-Черкесии.

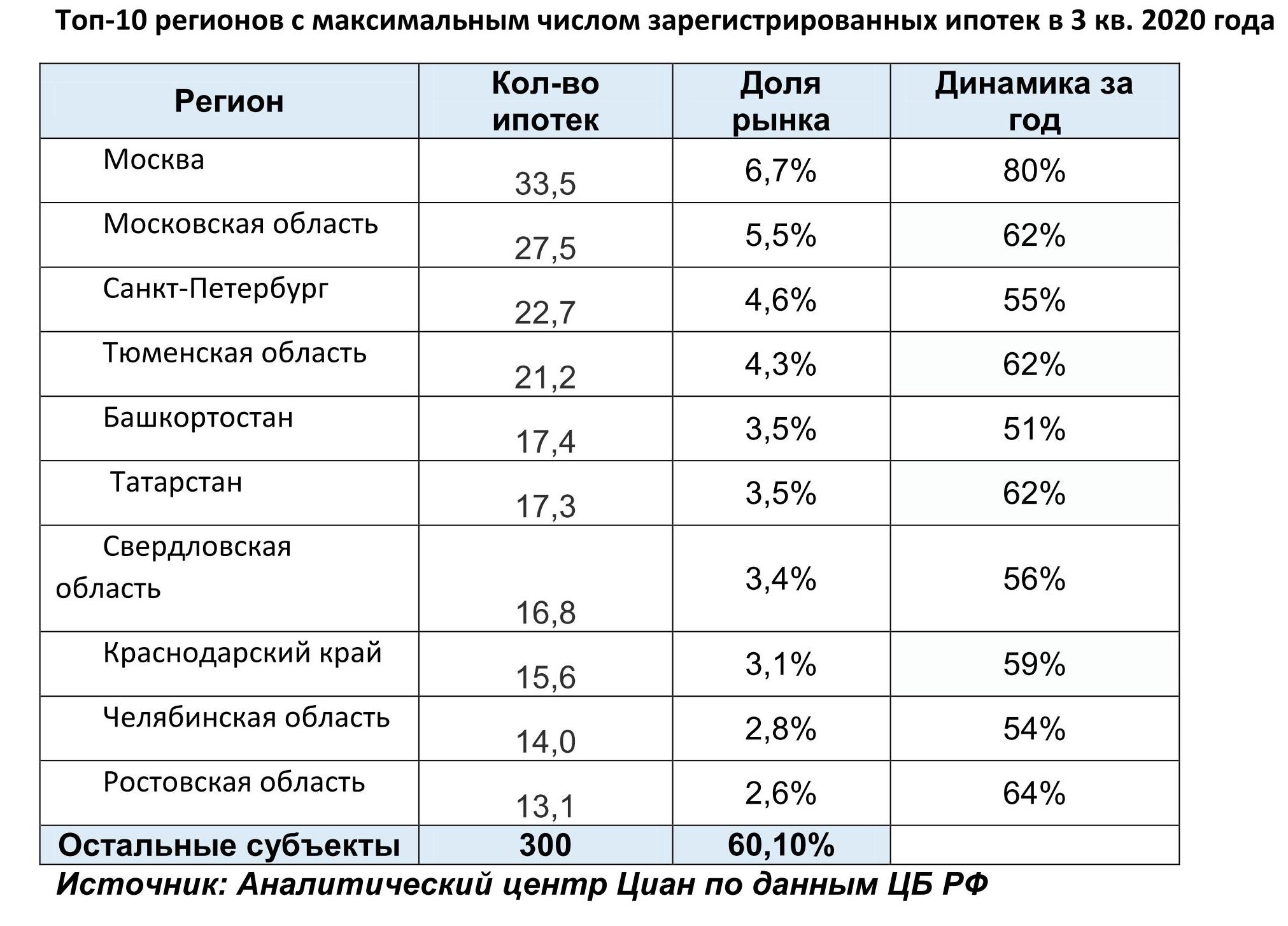

- Жители 10 регионов взяли 40% жилищных ипотечных кредитов. В лидерах - Москва, Московская область и Санкт-Петербург. Абсолютно по всем субъектам РФ выросло число ипотек в годовой динамике.

- Задолженность по ипотечным кредитам за год выросла на 19% - до 8,6 трлн рублей. Доля просроченной задолженности стабильна – 0,9%. В сегменте новостроек она составляет всего 0,4%. На вторичном рынке – 1,1%.

1. За третий квартал выдано полмиллиона ипотек

Льготная ипотека на первичном рынке привела к рекордному количеству ипотечных сделок в России. В 3 кв. 2020 года было выдано 499,3 тыс. ипотек на общую сумму 1,26 трлн рублей. В сравнении с прошлым кварталом (2 кв. 2020 года) количество выданных ипотек увеличилось на 59%, а в объеме денежных средств – на 86%. В годовой динамике (относительно 3 кв. 2019 года) количество кредитных сделок выросло на 59%, а объем – на 80%.

На первичном рынке выдано 155 тыс. ипотек (+72,7% за квартал и +90% за год). Объем выданных кредитов (481 млрд рублей) за квартал вырос почти в два раза – на 95%, а в годовой динамике рынок вырос более чем в два раза: на 116%. Это абсолютный рекорд за всю историю.

На вторичном рынке также обновлен максимум: за третий квартал было выдано 344 тыс. ипотек: за квартал спрос вырос на 70%, за год - на 48%. В денежном выражении (776,5 млрд руб.) рост существеннее: +80% за квартал и +64% за год.

31% ипотек выдано на новостройки, остальные 69% - на вторичном рынке.

Каждый месяц третьего квартала количество выданных ипотек по РФ обновляло новый рекорд: июль -146 тыс. кредитов (+52% за год), август: 154,5 тыс. (+54% за год), сентябрь: 198,7 тыс. (+86%). Таким образом, 40% всех ипотек были выданы в сентябре 2020 года. В сентябре 2020 года впервые объем выдачи ипотеки превысил 500 млрд (503 млрд рублей).

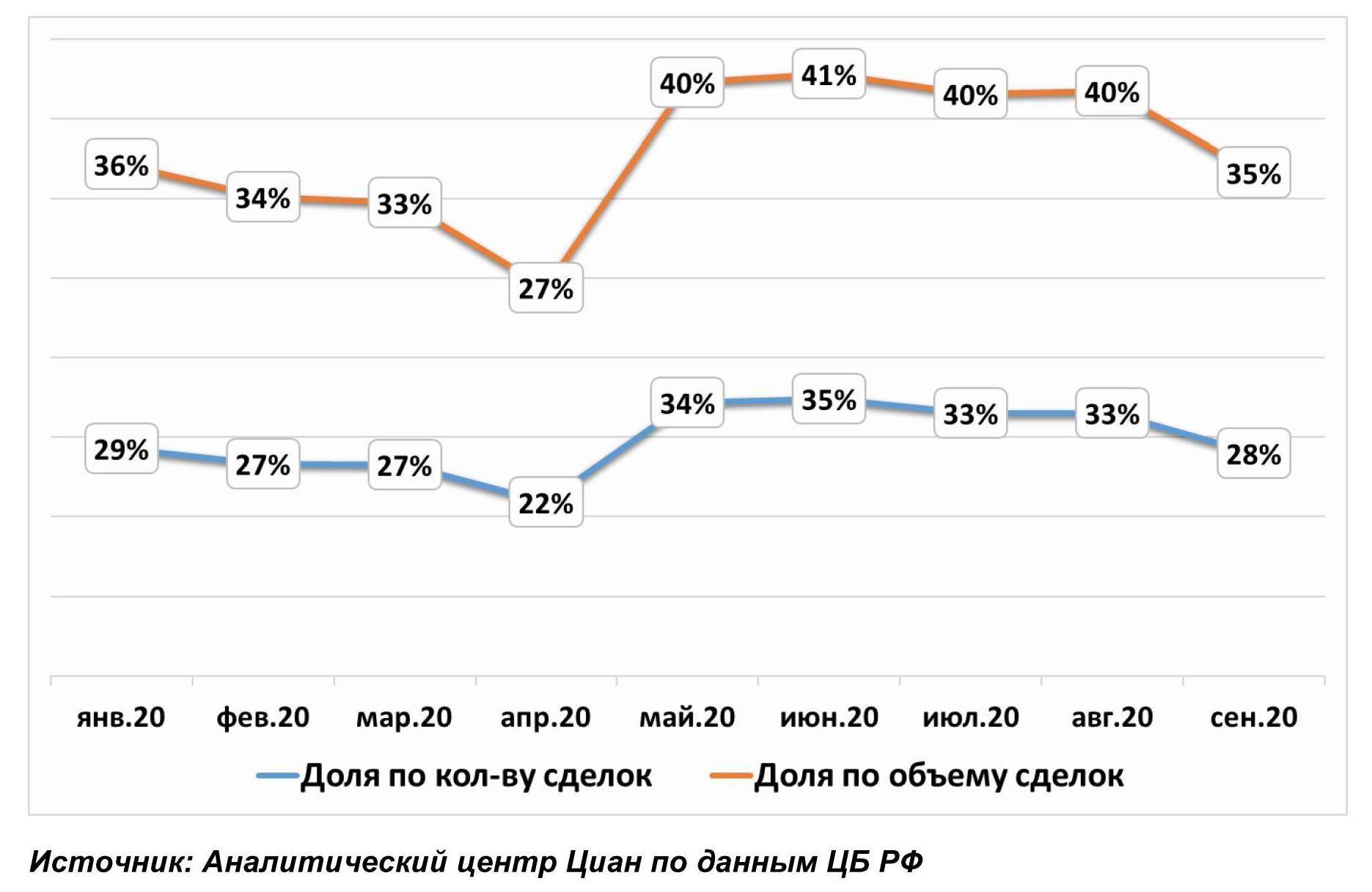

2. Смещение ипотечного спроса на «первичку» замедляется

По итогам 3 кв. 2020 года треть российских заемщиков (31%) выбрали квартиру от застройщика, остальные предпочли готовые варианты. Причем в сентябре только 28% ипотек было выдано на новостройки - это стандартные показатели 2019 года, когда не действовали специальные субсидии. Объем кредитования на первичном рынке от общей доли в сентябре также снизился до 35% против 40% в предыдущих месяцах.

Подобная динамика свидетельствует о частичном удовлетворении сложившегося спроса на первичном рынке. Кроме того, в сентябре 2020 года на рынок вышло больше инвесторов, многие из которых выбирали именно готовые квартиры, которые можно сдавать в аренду, компенсируя тем самым упущенную прибыль от возможного размещения средств на депозитах. Кроме того, цены на вторичном рынке не росли так быстро, как в сегменте новостроек, а у продавцов можно было получить скидку (в отличие от застройщиков, которые их сейчас практически не предоставляют).

Доля ипотек на первичном рынке среди всех ипотечных жилищных кредитов

Самая высокая доля ипотек на первичном рынке (среди всего числа выданных жилищных кредитов) в 3 квартале отмечена для Севастополя (48%), Санкт-Петербурга (48%), Крыма (47%), Краснодарского края (45%). Москва также вошла в пятерку лидеров наравне с Калининградской областью и Рязанской областью (по 44%). Ипотека на первичном рынке не пользуется спросом в Чечне (7% ипотек выданы на покупку новостроек), Тыве, Томской области, Ингушетии (по 11%). Наблюдается прямо пропорциональная зависимость между объемов строительства и ввода с долей ипотеки на первичном рынке.

3. Несмотря на льготную ипотеку, сумма кредита не снижается

Рост стоимости на первичном рынке нивелирует эффект снижения ипотечной ставки. В итоге средняя сумма займа на первичном рынке сопоставима с прошлогодними значениями, когда не действовала субсидия и клиенты приобретали квартиры по рыночным ставкам. В сентябре 2020 года средний размер ипотечного кредита по РФ достиг максимального значения – 3,2 млн рублей. Показатель увеличивается уже четвертый месяц подряд – с мая 2020 года, когда и начала действовать субсидия.

Средний займ «на первичке» практически на миллион рублей (900 тысяч) выше, чем на вторичном рынке, где в кредит берут сегодня около 2,3 млн рублей. На вторичном рынке средние суммы ипотеки ниже за счет высокой доли альтернативных сделок – новая квартира часто приобретается на средства от продажи старого жилья, поэтому в кредит нужно брать меньшие суммы благодаря высокому первому взносу.

В целом по рынку заемщики привлекают 2,5 млн рублей – эта сумма стабильная на протяжении всего третьего квартала. В годовой динамике это на 200-300 тыс. рублей выше.

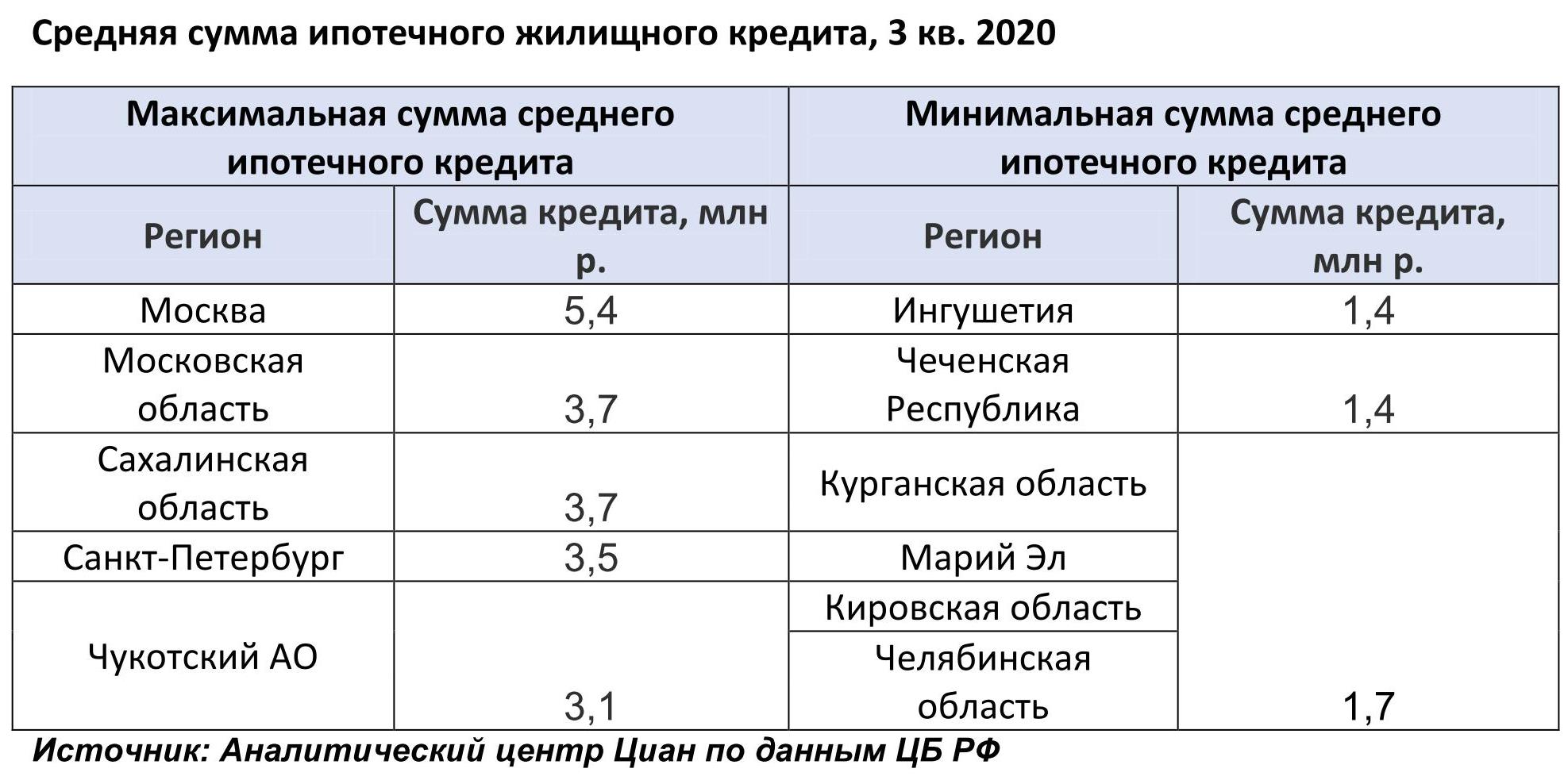

Средняя сумма ипотечного жилищного кредита в 2020 гг.

Наибольшие суммы в ипотеку на покупку новостроек традиционно берут жители Москвы – в 3 кв. 2020 года сумма составила 5,8 млн рублей. В Московской области – 4,6 млн. Небольшие кредиты на жилье привлекают жители (в среднем 2 млн рублей) берут жители Марий Эл и Алтайского края.

В целом по рынку (с учетом первичного и вторичного сегментов) жители следующих регионов брали самые большие ипотечные кредиты (в 3 кв. 2020 года): Москва (5,4 млн рублей), Московская область (3,7 млн), Сахалинская область (3,7 млн), Санкт-Петербург (3,5 млн) и Чукотский АО (3,1 млн). Минимальные суммы берут в ипотеку жители Чечни и Ингушетии (1,4 млн).

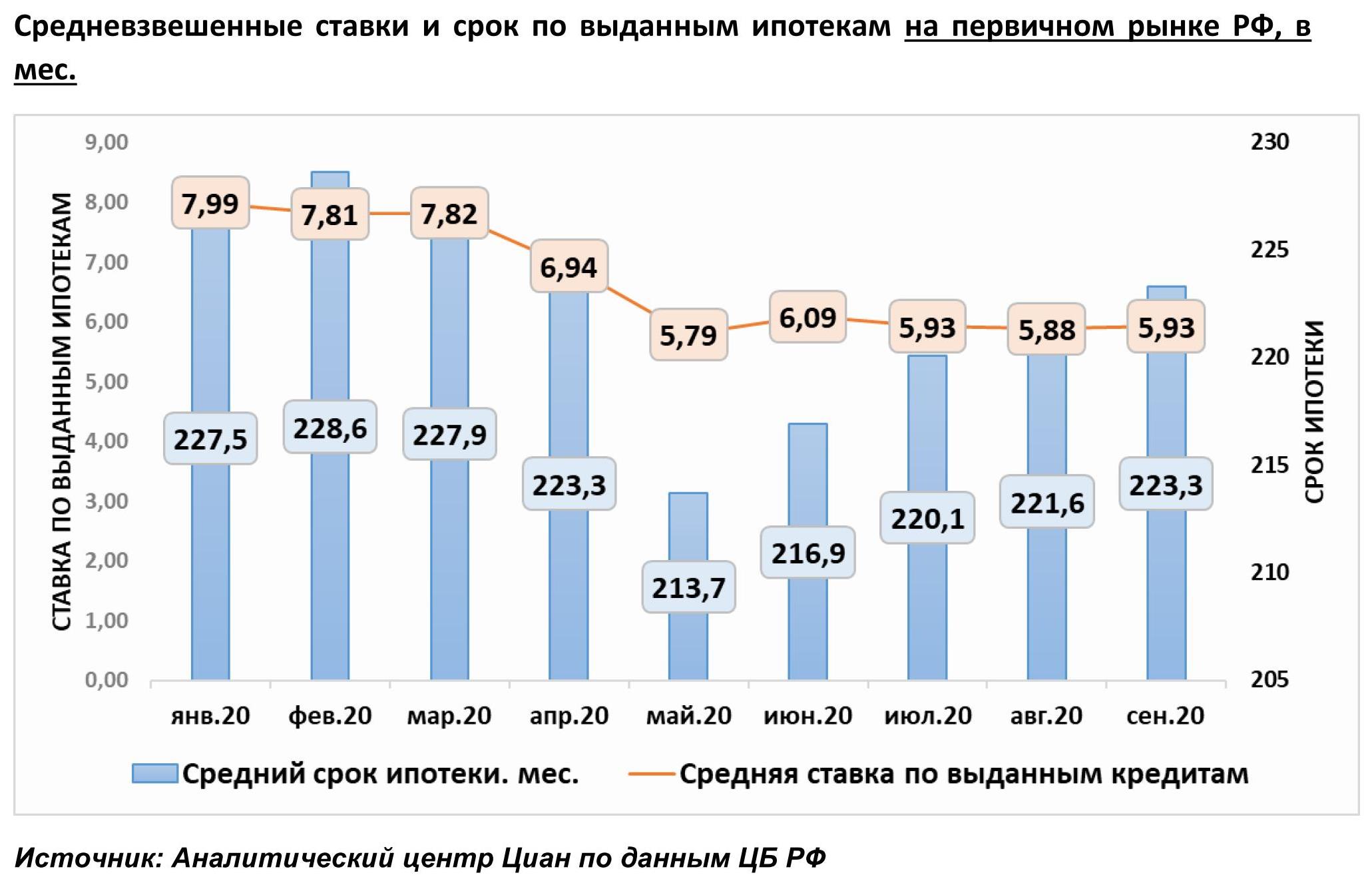

5. Льготная ипотека не помогает: срок кредита на первичном рынке вернулся к апрельским значениям. Ипотеку берут в среднем на 18 лет и 7 месяцев

В сентябре 2020 года средневзвешенная ставка по выданным кредитам в РФ на первичном рынке составила 5,93%. Относительно марта, до анонса льготной ипотеки, текущая ставка ниже на 1,89 пп. Несмотря на снижение процентов, средний срок кредита (223,3 месяцев) вернулся к показателям апреля, что связано с ростом цен на жилье и необходимостью брать в кредит большую сумму на больший срок.

В отдельных субъектах РФ ипотека выдавалась по ставкам существенно ниже среднерыночных. Минимальные значения зафиксированы в Приморском крае (4,46%), Якутии (4,65%), где действует «Дальневосточная ипотека». Самые дорогие кредиты на первичном рынке – в Ингушетии (7,12%) и Карачаево-Черкесии (6,41%).

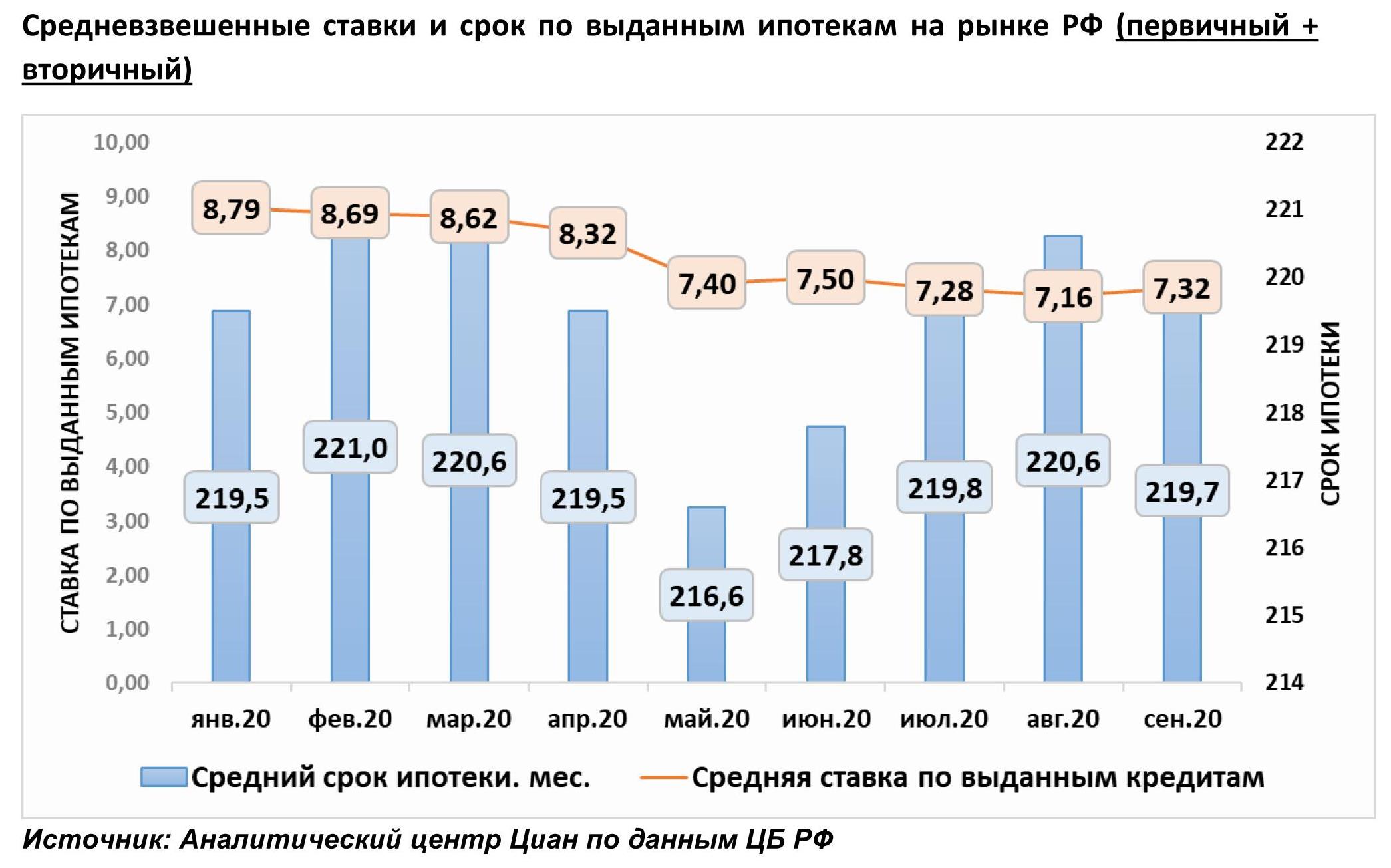

В целом по рынку РФ ставка по выданным в сентябре кредитам составила 7,32%. Срок – 219,7 месяцев. Средний срок кредита также варьируется, в зависимости от региона. Максимальный средний срок кредитования (в целом по рынку в сентябре 2020 года), более 20 лет, зафиксирован в Севастополе, Чечне, Кабардино-Балкарии, Крыму. В Москве средний срок кредита составляет 232,2 месяца – чуть более 19 лет.

6. Жители 10 регионов взяли 40% жилищных ипотечных кредитов

В 3 кв. 2020 года на десятку лидирующих по количеству выданных ипотек регионов пришлось 39,9% сделок. Лидерами стали Москва (6,7% от всего рынка, +80% ипотек за год), Московская область (доля 5,5%, +62% ипотек за год), Санкт-Петербург (46% от рынка, +55% за год). В годовой динамике десяток субъектов с наибольшим числом сделок не изменился.

По всем лидирующим по количеству выданных ипотек субъектов отмечена положительная динамика кредитных сделок за год. Наибольший прирост зафиксирован для Москвы (+80%).

Среди всех российских регионов нет ни одного, где в годовой динамике (3 кв. 2020 года против 3 кв. 2019 года) число ипотек снизилось. Минимальный рост (на уровне 24-31%) отмечен для Якутии, Еврейской АО и Ненецкого АО).

Доля просроченной задолженность по ипотеке стабильна – сегодня в целом по РФ она составляет 0,9% от всего объема задолженности. В абсолютном выражении объемы «плохих» кредитов сегодня – 77,8 млрд рублей (+7% за год). Эксперты отмечают, что более дисциплинированными плательщиками становятся покупатели новостроек: просроченная задолженность от всего объема составляет в данном сегменте 0,4%. На вторичном рынке – 1,1%.

В разрезе отдельных регионов максимальная доля «просрочки» по ипотеке (первичный и вторичный рынки) отмечена в Карачаево-Черкесии (4,3% от общего объема задолженности по субъекту – просроченная), Калининградской области (3,5%) и Северной Осетии (2,7%). Регионы с минимальной долей «просрочки»: Ненецкий и Чукотский АО (по 0,2%).

«Субсидирование ипотечных ставок в сегменте новостроек на первом этапе позволило снизить как срок кредита, так и средний размер займа, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Льготная ипотека действительно увеличила доступность ипотечного кредитования во втором квартале, однако в третьем квартале из-за роста цен эффект субсидирования нивелируется. Тем не менее, в третьем квартале рекордный спрос на ипотеку был связан с приближением завершения программы кредитования, когда еще не было известно о пролонгации программы. В среднесрочной перспективе спрос будет распределен на большем временном отрезке, что несколько снизит спрос и позволит уменьшить темпы роста цен в сегменте новостроек. Впрочем, даже столь высокая активность на рынке не вызывает опасений в части роста закредитованности. Сегодня задолженность по ипотечным кредитам не превышает и 10% ВВП, тогда как в США незадолго до кризиса 2008 года доля ипотечного долга в ВВП приближалась к 80%. Поэтому рынок имеет еще большой задел для развития рынка жилищного кредитования”.

Карта регионов по количеству ипотечных сделок в 3 кв. 2020 года https://datawrapper.dwcdn.net/Ne7K8/1/