Итоги 2021 года на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги года на московском рынке новостроек премиум- и элитного сегмента. Совокупное предложение сократилось на 11,9%. Средневзвешенная цена в премиум-классе составила 678 920 руб./кв. м (+1,3% за квартал; -5,5% за 6 месяцев; +8,9% за 12 месяцев). В элитном сегменте средневзвешенная цена уверенно перешагнула ценовой рубеж в 1 млн руб. и достигла 1 432,9 тыс. руб./кв. м. (+3,9% за квартал; +33,3% за 6 месяцев; +46,4% за 12 месяцев).

По итогам 2021 года на рынке высокобюджетных новостроек г. Москвы в реализации находился 101 проект с общим объемом предложения около 3 295[1] квартир и апартаментов, суммарная площадь лотов составила 377,2 тыс. кв. м. Количество экспонируемых лотов относительно декабря прошлого года сократилось на 11,9%, а продаваемая площадь – на 14,4%.

Премиум-класс

По данным «Метриум», в конце 2021 года на первичном рынке жилья премиум-класса в реализации находилось 55 проектов с общим объемом предложения 2555[2] лотов (1810 квартир и 745 апартаментов), суммарная их площадь составила 251,9 тыс. кв. м. Число экспонируемых квартир и апартаментов за прошедший год выросло на 10,4%, а продаваемая площадь – на 4,4%.

В 2021 году на рынок вышли 12 новых проектов премиум-класса.

Новые проекты на рынке новостроек премиум-класса в 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров* |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View |

АО Киноцентр |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

|

5 |

Театральный Квартал |

Концерн КРОСТ |

квартиры |

СЗАО |

Щукино |

|

6 |

Lunar |

Hutton Development |

апартаменты |

ЮЗАО |

Гагаринский |

|

7 |

CULT |

Gravion |

апартаменты |

ЦАО |

Якиманка |

|

8 |

RestArt |

Restart |

апартаменты |

ЦАО |

Красносельский |

|

9 |

Aura Белорусская |

Glorax |

апартаменты |

САО |

Беговой |

|

10 |

Verdi |

Glincom |

апартаменты |

САО |

Савёловский |

|

11 |

WOODS |

AB Development |

квартиры |

ЗАО |

Раменки |

|

12 |

Клубный город на реке Primavera |

СЗ Стадион Спартак |

квартиры |

СЗАО |

Покровское-Стрешнево |

*В проекте присутствуют корпуса бизнес- и премиум-класса.

Источник: «Метриум»

К концу 2021 года наибольшее количество предложений премиум-сегмента располагалось в районе Хорошёво-Мнёвники (23,6% рынка; +21,7 п.п. за год). Рост доли района произошёл за счёт выхода в продажу масштабного проекта «Остров» от девелопера «ДОНСТРОЙ». В районе Щукино, где в прошлом году не было премиальных новостроек, стартовал ЖК «Театральный квартал», таким образом доля района в премиум-сегменте в IV квартале 2021 года составила 8,7%. Сократилась доля района Дорогомилово, лидировавшего в конце прошлого года (6,2% -15,2 п.п.), в районе вымылся существенный объём предложений.

Источник: «Метриум»

Доля квартир на рынке новостроек премиум-класса заметно увеличилась. За год соотношение квартир и апартаментов изменилось на 18,3 п.п. в пользу квартир: на жилье премиум-класса пришлось 70,9%, а на апартаменты – 29,1%. Среди новых проектов, стартовавших в 2021 году, половина являются жилыми, половина – апарт-комплексами.

Структура предложения по количеству лотов

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

В IV квартале 2021 года почти половина предложений от застройщика была сконцентрирована в корпусах на начальном этапе строительства (48,5%, +23,5 п.п.). В корпусах на этапе монтажа реализовывалось 23,8% (-2,1 п.п.) предложения. Меньше всего вариантов на этапе отделки – 13,5% (-11,9 п.п.). В сданных корпусах было сконцентрировано 14,2% (-9,4 п.п.) лотов.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

Увеличилась доля лотов, реализуемых без отделки. В конце 2021 года такие варианты составили 46,1% рынка (+9,3 п.п. за год). Доля лотов с отделкой white box осталась почти на прежнем уровне (22,9%; +0,7 п.п.), доля предложений с чистовой отделкой снизилась (30,9%; -10 п.п.).

Структура предложения по типу отделки

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.), количество лотов

Источник: «Метриум»

Структура предложения в разрезе комнатности за год не претерпела значительных изменений. Студии в премиальном сегменте по-прежнему остаются наименее популярным форматом (2,8% рынка, -0,5 п.п. за год). Наиболее широко представлены двухкомнатные (34,3%, +1,8 п.п.) и однокомнатные (28,5%, -1,7 п.п.) лоты. Трехкомнатные варианты занимают 20,4% рынка (-1,6 п.п.). Многокомнатные варианты составляют 13,9% общего числа предложений (-1,3 п.п.).

Структура предложения по типу лотов

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.), количество лотов

Источник: «Метриум»

По подсчетам аналитиков «Метриум», по итогам 2021 года средневзвешенная цена на рынке новостроек премиум-класса составила 678 920 руб./кв. м (+1,3% за квартал; -5,5% за 6 месяцев; +8,9% за 12 месяцев). Наибольший рост цен пришёлся на I квартал, тогда показатель поднялся на 11,4%. В III квартале наблюдалось снижение средней цены на 6,8% по сравнению с серединой этого года. Тогда на рынке произошел перевес в сторону предложения в корпусах на начальном этапе строительства, которые реализовывались по стартовым ценам. При этом высокий спрос на введенные в эксплуатацию объекты привел к вымыванию относительно дорогого предложения. В IV квартале средневзвешенная цена квадратного метра немного выросла (+1,3%), таким образом совокупный прирост показателя за 12 месяцев составил 8,9%.

За год наибольший рост средней цены произошел в районах Щукино и Красносельском. Рост составил более 100% за счет ухода с рынка старых проектов и выхода новых по более высоким ценам.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за год снизился на 2,8% – до 63,2 млн руб. При этом средняя площадь квартир и апартаментов уменьшилась на 9 кв.м – до 95,4 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

25,2 |

35,4 |

53,3 |

355 000 |

613 393 |

1 140 000 |

12 526 635 |

21 714 791 |

42 180 000 |

|

1К |

32,7 |

53,2 |

102,4 |

328 125 |

607 638 |

1 210 000 |

14 041 100 |

32 408 634 |

115 090 423 |

|

2К |

52,5 |

79,0 |

190,7 |

317 130 |

578 735 |

1 487 435 |

21 075 900 |

45 170 740 |

192 920 000 |

|

3К |

52,5 |

116,6 |

232,0 |

320 000 |

659 615 |

1 550 000 |

26 777 600 |

74 675 680 |

271 040 000 |

|

4К+ |

90,5 |

203,2 |

1852,6 |

322 245 |

822 060 |

2 000 000 |

33 642 380 |

162 388 495 |

1 963 760 000 |

|

итого |

25,2 |

95,4 |

1852,6 |

317 130 |

678 920 |

2 000 000 |

12 526 635 |

63 192 980 |

1 963 760 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК MOD (СВАО / р-н Марьина роща): студия 28,86 кв. м. за 12,5 млн руб. (квартира);

– ЖК «Остров» (СЗАО / р-н Хорошёво-Мнёвники): студия 28,3 кв. м. за 13,4 млн руб. (квартира);

– ЖК Verdi (САО / р-н Савёловский): студия 35,3 кв. м. за 14 млн руб. (апартамент).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): лот площадью 1 852,6 кв. м. за 1,96 млрд руб. (апартамент);

– ЖК Lucky (ЦАО / р-н Пресненский): лот площадью 430 кв. м. за 580,9 млн руб. (квартира);

– ЖК Sky View (ЦАО / р-н Пресненский): лот площадью 386,8 кв. м. за 483,5 млн руб. (апартамент).

Элитный класс

По данным «Метриум», по итогам IV квартала 2021 года на первичном рынке элитной недвижимости Москвы в реализации насчитывалось 46[3] проектов. За прошедший год начались продажи в 5 элитных комплексах. Таким образом, на конец года общий объем предложения составил около 740[4] лотов (340 квартир и 400 апартаментов), суммарной площадью 125,3 тыс. кв. м. Относительно IV квартала 2020 года предложение сократилось на 48,1% по количеству лотов и на 37,1% по продаваемой площади.

Новые проекты на первичном рынке жилья элитного класса в 2021 году.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

Старт продаж |

|

1 |

Лаврушинский |

Sminex |

квартиры |

ЦАО |

Якиманка |

2 кв. 2021 |

|

2 |

Bogenhouse |

Дельта |

апартаменты |

ЦАО |

Замоскворечье |

3 кв. 2021 |

|

3 |

The Patricks |

R4S Group |

апартаменты |

ЦАО |

Пресненский |

4 кв. 2021 |

|

4 |

Палаты Нарышкина (Маросейка 11) |

Частный инвестор |

апартаменты |

ЦАО |

Басманный |

4 кв. 2021 |

|

5 |

Чистые пруды |

Sminex |

квартиры |

ЦАО |

Басманный |

4 кв. 2021 |

Источник: «Метриум»

В структуре предложения по районам лидирующую позицию по числу квартир и апартаментов в продаже занимает Пресненский район, где сосредоточено 28% рынка, за год его доля сократилась на 10,6 п.п. В данном районе в экспозиции находится 6 проектов, в том числе башни Москвы-Сити со значительным остаточным предложением. Кроме того, в IV квартале 2021 года в локации начались продажи в камерном доме The Patricks, рассчитанном всего на 11 апартаментов. Далее следует район Якиманка – 22,6% рынка (+11,1 п.п. за 12 месяцев). Рост объема предложения в районе произошел за счет выхода нового проекта «Лаврушинский», где в декабре 2021 года экспонировалось 130 квартир. Стоит отметить, что в локации представлено еще два проекта с закрытым форматом продаж: «Золотой» и The Residence Mandarin Oriental, которые не учитываются в статистике. Существенный объем лотов реализуется в районах Хамовники (13,5%; -1 п.п.) и Арбат (12,2%; +2,2 п.п.). Доля квартир и апартаментов в Басманном районе составляет 7,3% рынка (+6,2 п.п. за 12 месяцев). В IV квартале 2021 года здесь стартовали продажи сразу в двух комплексах: «Палаты Нарышкина (Маросейка 11)» и «Чистые пруды». На остальные районы приходится суммарно 16,5% рынка (не более 6% на район).

Источник: «Метриум»

На первичном рынке элитной недвижимости структура предложения по типам лотов за год изменилась. Доли апартаментов и квартир практически сравнялись: апартаменты – 54,2% (-14,1 п.п. за год), квартиры – 45,8% (+14,1 п.п. к декабрю 2020). Коррекция произошла за счёт вымывания апартаментов в двух крупных проектах ММДЦ Москва-Сити: Neva Towers и ОКО, и в комплексе «Софийский», а также вследствие выхода на рынок ЖК «Лаврушинский» с квартирами.

Структура предложения по лотам

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

В структуре предложения по стадиям строительной готовности к концу 2021 года лидирующую позицию занимает готовое жилье – 53% (-13,2 п.п. за год). Выход новых проектов сравнял доли предложения в домах на начальном этапе и на стадии отделочных работ, занимающих по 21,5% рынка, в годовой динамике: +12,5 п.п. и -1,6 п.п. соответственно. Наименьшее количество лотов сосредоточено в домах на этапе монтажа этажей – 4% (+2,3 п.п. за 12 месяцев).

Структура предложения по стадиям строительной готовности (количество лотов)

Источник: «Метриум»

За год доли элитных квартир и апартаментов без отделки и с финишной отделкой увеличилась за счет сокращения доли лотов с отделкой white box (-13 п.п.), которое было представлено преимущественно в проекте Neva Towers. Таким образом, без отделки в элитном классе реализуется 44,9% (+5,6 п.п. за 12 месяцев) лотов, с финишной отделкой – 42,1% (+7,5 п.п. за 12 месяцев). Оставшаяся часть – 13% приходится на квартиры и апартаменты с отделкой white box.

Структура предложения по типу отделки

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

К концу 2021 года в структуре предложения по типологиям наибольший объем пришелся на двухкомнатные квартиры и апартаменты: 37% от общего количества в экспозиции (+2,4 п.п. за год). Почти в равном соотношении представлены трехкомнатные и многокомнатные лоты: 21,7% (+4,7 п.п. за год) и 24,3% (+7,7 п.п. за год) соответственно. Доля лотов небольшой комнатности сократилась: однокомнатные насчитывают 16,9% (-11,6 п.п.), студии – 0,1% (-3,2 п.п.). Спрос на квартиры и апартаменты небольшой площади прослеживается в целом на первичном рынке недвижимости и даже в высокобюджетном сегменте. При этом в новых проектах девелоперы предлагают компактные лоты в ограниченном объеме.

Структура предложения по типу лотов

(внешний круг – IV кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в декабре 2021 года средневзвешенная цена квадратного метра на первичном рынке элитной недвижимости составила 1 432 915 руб./кв. м (+3,9% за квартал; +33,3% за 6 месяцев; +46,4% за 12 месяцев) или $19 287[5]. На динамику показателя оказал влияние высокий уровень платежеспособного спроса и вымывание наиболее ликвидных лотов, которые привели к дефициту предложения в данном сегменте.

В разрезе по районам положительная ценовая динамика отмечена практически во всех локациях, за исключением Якиманки, где за год средний уровень цен немного снизился – на 5,8% за счет вымывания эксклюзивного предложения в знаковом проекте «Царев Сад». Самый значительный рост средневзвешенной цены за год произошел в районе Замоскворечье – 26,9%. Это обусловлено завершением продаж в двух комплексах, с последними наименее ликвидным лотами, а также выходом нового проекта Bogenhouse с ценой выше среднерыночного значения. В Басманном районе в IV квартале 2021 также обновилась экспозиция двумя новыми комплексами: «Палаты Нарышкина (Маросейка 11)» и «Чистые пруды» с более дорогим предложением, что привело к росту среднего ценового уровня на 10,8%. В Мещанском и Тверском районах вымывание ликвидного предложения скорректировало среднюю цену в локациях на 9,4% и 8,8% соответственно. В оставшихся районах рост средней цены предложения составил 3-5%.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения представлены в следующих проектах:

– «Софийский» (ЦАО / Якиманка): апартамент-студия площадью 52,7 кв. м за 44 млн руб.;

– «Палаты Нарышкина (Маросейка 11)» (ЦАО / Басманный): квартира площадью 51 кв. м за 45,9 млн руб.;

– SAVVIN RIVER RESIDENCE (ЦАО / Хамовники): квартира площадью 71,4 кв. м за 47,1 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента:

– Fairmont Vesper Residences (ЦАО / Тверской): пентхаус площадью 1051,2 кв. м за 3,2 млрд руб.;

– Carré Blanc (ЦАО / Хамовники): пентхаус площадью 538,2 кв. м за 2,8 млрд руб.

– «Малая Бронная 15» (ЦАО / Пресненский): пентхаус площадью 721,16 кв. м за 2,7 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

52,7 |

52,7 |

52,7 |

834 915 |

834 915 |

834 915 |

44 000 000 |

44 000 000 |

44 000 000 |

|

1К |

48,6 |

85,8 |

137,4 |

500 000 |

964 850 |

2 700 000 |

45 900 000 |

82 815 130 |

286 200 000 |

|

2К |

71,4 |

136,5 |

254,6 |

602 140 |

1 076 965 |

4 185 925 |

47 124 000 |

147 009 195 |

582 200 000 |

|

3К |

86,9 |

171,2 |

297,0 |

500 000 |

1 280 315 |

3 877 310 |

65 175 000 |

219 232 580 |

633 940 000 |

|

4К+ |

64,3 |

269,9 |

2 185,0 |

542 890 |

1 870 830 |

5 155 500 |

92 755 000 |

504 938 580 |

3 153 600 000 |

|

итого |

48,6 |

169,3 |

2 185,0 |

500 000 |

1 432 915 |

5 155 500 |

44 000 000 |

242 553 980 |

3 153 600 000 |

Источник: «Метриум»

Основные тенденции года

Объем предложения на минимуме

В декабре 2021 года на рынке высокобюджетных новостроек г. Москвы в реализации находился 101 проект с общим объемом предложения около 3 295[6] квартир и апартаментов, суммарная площадь лотов составила 377,2 тыс. кв. м. На рынке высокобюджетного сегмента второй год подряд продолжается сокращение объема предложения. Количество экспонируемых лотов относительно декабря прошлого года сократилось на 11,9%, а продаваемая площадь – на 14,4%.

В премиальном сегменте объем предложения плавно восполняется: количество лотов за прошедший год выросло на 10,4%. В течение 2021 года в сегменте премиум отмечалась высокая девелоперская активность с 12 стартовавшими новинками.

На элитном рынке вышли в продажу всего 5 новых комплексов, насчитывающих к концу года в экспозиции порядка 200 лотов. Активный спрос в элитном сегменте в совокупности с относительно низкой активностью застройщиков привели к сокращению объема предложения и усилению дефицита. Относительно IV квартала 2020 года предложение по количеству лотов в элитном сегменте сократилось на 48,1%.

Ограниченное предложение на высокобюджетном рынке ведет к росту цен

По итогам 2021 года средневзвешенная цена на рынке новостроек премиум-класса составила 678 920 руб./кв. м (+1,3% за квартал; -5,5% за 6 месяцев; +8,9% за 12 месяцев). Наибольший рост цен пришёлся на I квартал, тогда показатель вырос на 11,4%. В III квартале наблюдалось снижение средней цены на 6,8% по сравнению с серединой этого года. Тогда на рынке произошел перевес в сторону предложений в корпусах на начальном этапе строительства, которые реализовывались по стартовым ценам. При этом высокий спрос на введенные в эксплуатацию объекты привел к вымыванию относительно дорогого предложения. В IV квартале средневзвешенная цена квадратного метра немного выросла (+1,3%), таким образом совокупный прирост показателя за 12 месяцев составил 8,9%. Средний бюджет предложения в премиум-классе уменьшился до значений 2019 года и составил 63,2 млн руб. (-2,8% за год), что объясняется уменьшением средней площади экспозиции в сегменте до 95,4 кв. м (-6 кв. м за 12 месяцев).

В элитном сегменте средневзвешенная цена квадратного метра уверенно перешагнула ценовой рубеж в 1 млн руб. в I квартале 2021 года и к декабрю достигла 1 432,9 тыс. руб./кв. м. (+3,9% за квартал; +33,3% за 6 месяцев; +46,4% за 12 месяцев). Средний бюджет предложения – 242,5 млн руб. (+5,7% за квартал; +77,3% за год). Рекордный рост цен зафиксирован в III квартале (+28,3%). Ценовой скачек произошёл на фоне высокого спроса, когда было зарегистрировано 1,4 тыс. договоров долевого участия в отношении высокобюджетных квартир и апартаментов.

Спрос

Количество зарегистрированных сделок (ДДУ) в отношении новостроек премиум- и элитного класса в 2021 году составило 5,1 тыс. (+142% относительно аналогичного показателя 2020 года). Основной вклад в данную статистику внесли проекты премиум-класса, в которых показатель спроса в 2021 году достиг 4,9 тыс. ДДУ (+166% относительно аналогичного показателя 2020 года).

Прогноз на 2022 год

«Мы ожидаем повышения активности застройщиков и восстановления объема предложения в элитном сегменте к середине 2022 года, – резюмирует Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум» (участник партнерской сети CBRE). – Динамика роста цен в данном сегменте, скорее всего, будет замедляться пропорционально выходу нового ликвидного предложения на рынок.

Новостройки премиум-класса умерено выросли в цене: всего +8,9%, что сопоставимо с показателем годовой инфляции в 2021 году – 8,4%. Поэтому в текущем году, вероятнее всего, динамика увеличения стоимости квадратного метра будет зависеть от спроса, который в высоких ценовых сегментах менее подвержен влиянию подорожавшей ипотеки и более устойчив. Наличие дефицита в элитном сегменте также будет способствовать повышению спроса на новостройки верхней границы премиум-класса.

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] Проекты, реализуемые в закрытых продажах, не учитывались в статистике.

[4] Для ряда объектов объем предложения рассчитан экспертно, исходя из общего количества квартир / апартаментов по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам

[5] 74,2926 рубля за Доллар США по курсу ЦБ РФ на 31.12.2021

[6] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Согласно данным департамента аналитики компании «Синица», по итогам ноября 2020 года средневзвешенная цена на первичном рынке ближнего пояса Московской области[1] (примерно до 7 км от МКАД) составила 128,7 тыс. рублей и по сравнению с октябрем практически не изменилась (–0,1%). Однако если сравнивать со средними ценовыми показателями, зафиксированными в начале года, средневзвешенная цена прибавила внушительные 20,5%, тогда как в границах старой Москвы она приросла только на 15,2%.

«Это связано с более высокими темпами вымывания объемов предложения: по сравнению с январем в Подмосковье оно снизилось на 44,8%, в то время как Москва показала сокращение на 23,4%. Кроме того, влияет и увеличение на рынке Подмосковья проектов, реализуемых с использованием эскроу-счетов – их доля подросла на 2,3% по сравнению с показателями октября и составила в ноябре 26,3%», – отмечает Наталья Шаталина, генеральный директор сервиса «Синица».

По итогам ноября 2020 года совокупный объем предложения на первичном рынке жилья в ближнем поясе Московской области составил 661,5 тыс. кв. м. или порядка 12,2 тыс. квартир. Основной объем предложения сконцентрирован в южной части области – в районе г. Видное (17,4%), далее идут Люберцы (17,2%) и Балашиха (15,6%). Самый ограниченный объем предложения отмечен в Реутове (0,8%) и в Долгопрудном (0,1%).

В ноябре в структуре предложения подмосковных новостроек по-прежнему лидируют проекты эконом-класса: при снижении доли до 55,8% (–3,1%) средняя цена на них прибавила +2,8% по сравнению октябрем, составив в ноябре 126,6 тыс. рублей/кв. м. Доля комфорт-класса выросла до 43,8% (+3,1%), что отразилось на стоимости недвижимости: цена за месяц снизилась на 3,8% и составила 129,9 тыс. рублей/кв. м. Объем предложения в сегменте бизнес-класса не изменился (0,4%), как и цены (183,8 тыс. рублей/кв. м).

В большинстве локаций Московской области цены демонстрировали уверенный рост, но динамика средневзвешенной цены в ноябре была разной. Максимально цены поднялись в Мытищах (+7,2% на фоне сокращения предложения на –21,6%), минимально – в районе Люберец (+0,7% при увеличении объема предложения на +10,8%). При этом в Балашихе цена снизилась на 8,9% за счет выхода нового объема предложения (+89,3%). Любопытно, что в Долгопрудном средняя цена осталась неизменной, хотя здесь зафиксировано максимальное поглощение квартир в новостройках (–43%).

Если говорить об абсолютных значениях, то самыми дорогими локациями в ноябре были Красногорск (154,1 тыс. руб. за кв. м), Одинцово (146,9 тыс. руб. за кв. м) и Мытищи (146,5 тыс. руб. за кв. м); наиболее доступные средние цены в Балашихе (99,3 тыс. руб. за кв. м) и Реутове (109,5 тыс. руб. за кв. м).

[1] В анализ включены новостройки, расположенные непосредственно в черте, а также поблизости от городов Долгопрудный, Мытищи, Балашиха, Реутов, Люберцы, Котельники, Видное (и Ленинский район), Одинцово, Красногорск, Химки. Районы, расположенные далее 7 км от МКАД в анализ не включались.

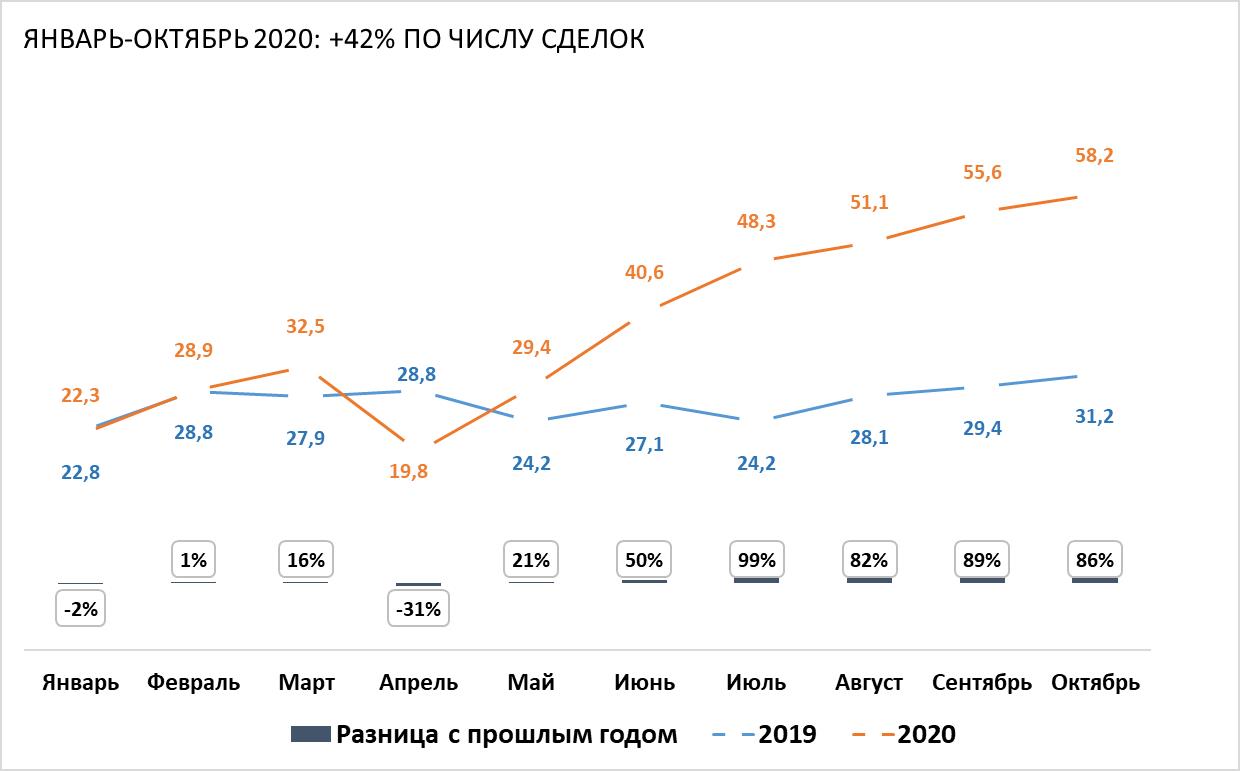

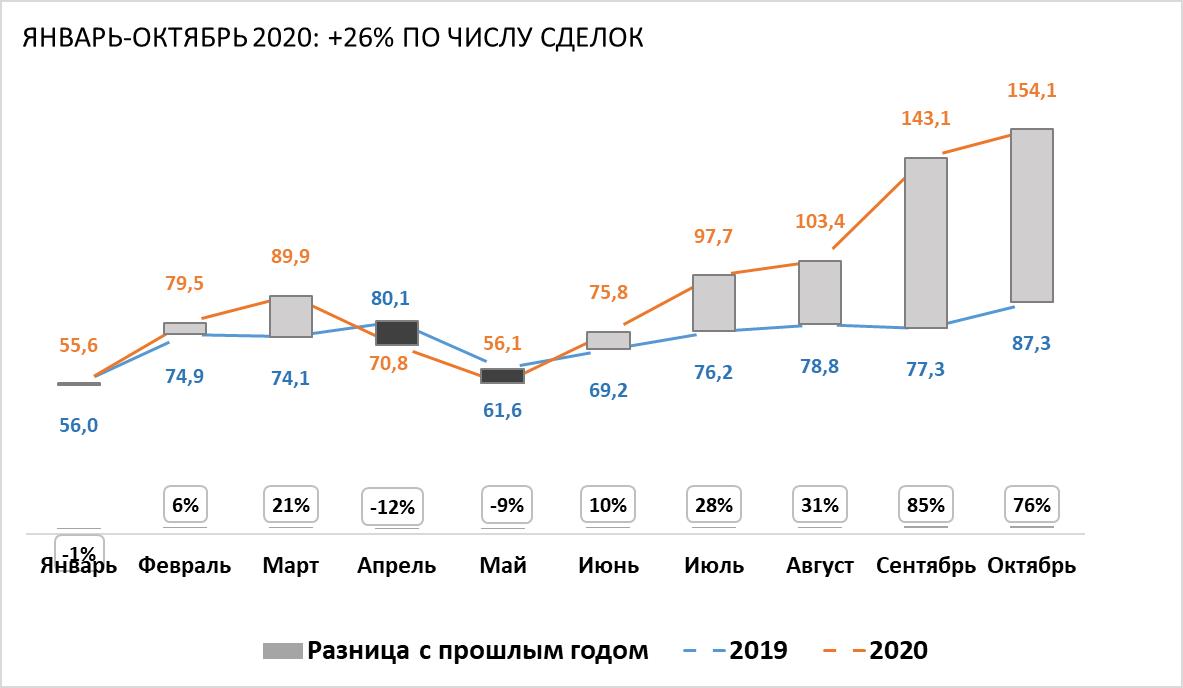

Аналитики Циан подвели предварительные итоги года для рынка ипотечного кредитования по России на основе последних данных Центробанка (за 10 месяцев 2020 года). Обновлён исторический рекорд: количество выданных ипотек на первичном рынке выросло на 42%, на вторичном – на 26%. В сравнении с льготной ипотекой 2015-2016 гг. задолженность по кредитам на объекты первичного рынка выросла в два раза.

- За неполный 2020 год количество и объем выданных кредитов превысили показатели всего 2018 года – рекордного за всю историю ипотечного рынка. С января по октябрь 2020 выдано 1,31 млн ипотек на сумму свыше 3,2 трлн рублей. Это на 30% выше, чем за аналогичный период 2019 года по числу кредитов и на 45% выше по объемам выдачи.

- 29% ипотек выдано на покупку новостроек. За год ипотека на «первичке» выросла на 42% по числу кредитов и на 61% по их объему. На вторичном рынке – на 26% и 38% соответственно.

- Суммарно в Московской и Петербургской агломерациях 41% ипотек были выданы на первичном рынке. В остальных регионах – только 27%.

- За пять лет средний размер ипотечного кредита вырос в полтора раза. За последний год рост составил 12% - до 2,47 млн рублей. Причем на первичном рынке кредит увеличился за год на 14% - до 3,04 млн рублей, на вторичном рынке – на 9% - до 2,24 млн. Средний займ увеличился во всех регионах, за исключением Чечни и Ингушетии. Самый большой прирост отмечен для регионов Дальневосточного федерального округа.

- За год ипотека на новостройки подешевела на 2,9 п.п. В сравнении с прошлой программой субсидирования (2016 год) ставка ниже на 5,9 п. п.

- Ипотеку берут в среднем на 18,5 лет: за пять лет срок увеличился на три года.

- Жители 10 регионов взяли 40% жилищных ипотечных кредитов. В лидерах - Москва, Московская область и Санкт-Петербург. Абсолютно по всем субъектам РФ число ипотек в годовой динамике увеличилось.

- С 2016 года задолженность по ипотеке выросла в два раза. Доля просроченной задолженности стабильна – 0,9%.

За 10 месяцев 2020 года выдано больше ипотек, чем за рекордный 2018 год в целом

С начала 2020 года в России было выдано 1,31 млн ипотек – объем выдачи достиг 3,24 трлн рублей. Отметки свыше 3 трлн рублей по объему выдачи рынок показывал по итогам всего 2018 года – тогда было выдано ипотек на сумму 3,01 трлн рублей. В этом же году побить рекорд удалось всего за 10 месяцев (январь-октябрь).

В 2020 году (январь-октябрь) банки выдали ипотек больше на 30% , чем в прошлом году, и на 12%, чем в 2018 году (показавшим лучшие результаты за всю историю). Относительно 2014 года (январь-октябрь) прирост по числу сделок составил 65%.

По объему кредитования (выданным суммам) рынок вырос значительнее: в сравнении с прошлым годом на 45%, относительно 2018 года – на 37% и «докризисного» 2014 года – на 135%. Столь высокий прирост связан с ростом цен на жилье.

Динамика ипотечных сделок январь-октябрь

|

Январь- октябрь 2014 |

Январь- октябрь 2018 |

Январь- октябрь 2019 |

Январь- октябрь 2020 |

Динамика к 2014 |

Динамика к 2018 |

Динамика к 2019 |

||

|

Кол-во выданных ипотек, тыс. ед. |

796,6 |

1174,6 |

1008,1 |

1312,7 |

65% |

12% |

30% |

|

|

Объем выдачи, млрд руб. |

1379,7 |

2370,2 |

2232,4 |

3244,4 |

135% |

37% |

45% |

|

|

Средняя сумма кредита |

1,73 |

2,02 |

2,21 |

2,47 |

43% |

22% |

12% |

|

|

Средняя ставка (в октябре) |

9,41 |

9,4 |

7,31 |

5,54 |

2,1 |

2,1 |

||

|

12,85 |

||||||||

|

Средний срок ипотеки, месяцев (в октябре) |

184,8 |

198,4 |

218,5 |

221,7 |

36,9 |

23,3 |

3,2 |

|

|

Объем задолженности по ипотеке, млрд рублей |

3240 |

6169 |

7273 |

8879 |

174% |

44% |

22% |

|

Источник: Аналитический центр Циан по данным ЦБ РФ

Только треть кредитов выдана на «первичке»

Благодаря субсидированию доля ипотек, выданных на покупку жилья в новостройках, достигла 29% от всех кредитов против 27% в 2019 году и 25% в 2018 году. По объему выданных ипотек «первичка» занимает в 2020 году 36%, в 2019 году доля составляла 33%, в 2018 году – 29%.

Государственная поддержка строительной отрасли одновременно с отсутствием субсидирования для сегмента готового жилья привела к большему росту спроса на первичном рынке: + 42% по числу сделок и +61% по их объему. Для сравнения – вторичный рынок относительно прошлого года вырос на 26% по количеству и на 38% по объему.

Распределение ипотек по сегментам (первичный и вторичный рынок), РФ

|

|

Количество ипотек, тыс. |

Доля первичного рынка по числу сделок |

Объем ипотек, млн руб.

|

Доля первичного рынка по объему выдачи |

||

|

Первичный рынок |

Вторичный рынок |

Первичный рынок |

Вторичный рынок |

|||

|

2018 |

298,1 |

876,5 |

25% |

698,8 |

1671,4 |

29% |

|

2019 |

272,6 |

735,5 |

27% |

728,9 |

1503,5 |

33% |

|

2020 |

386,7 |

926,0 |

29% |

1174,5 |

2069,9 |

36% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Самая высокая доля ипотек на первичном рынке (среди всего числа выданных жилищных кредитов) в 2020 году отмечена для Санкт-Петербурга (47%), Москвы (44%), Краснодарского Края (43%). Все они входят в число лидеров по объему ввода жилья – то есть на выбор потенциальных клиентов представлено много новостроек.

Ипотека на первичном рынке практически не пользуется спросом в Томской области и Тыве (9%), Еврейской АО (13%), Ингушетии и Омской области (14%). В данных регионах подавляющая часть заемщиков выбрали уже готовые объекты вторичного рынка. К примеру в Тыве за 3 квартал 2020 года (когда действовала льготная ипотека) не заключено ни одной сделки на первичном рынке. А в Томской области прошло менее 200 сделок на «первичке» за тот же период.

Доля ипотек на покупку новостроек в 2020 году (регионы с максимальным и минимальным значением)

|

Максимальная доля ипотек на первичном рынке среди общего количества кредитов |

Минимальная доля ипотек на первичном рынке среди общего количества кредитов |

||

|

Регион |

Доля |

Регион |

Доля |

|

Санкт-Петербург |

47% |

Томская область |

9% |

|

Москва |

44% |

Республика Тыва |

9% |

|

Краснодарский край |

43% |

Еврейская автономная область |

13% |

|

Рязанская область |

41% |

Республика Ингушетия |

14% |

|

Калининградская область |

41% |

Омская область |

14% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Доля ипотеки на новостройки определяется именно структурой предложения рынка. В регионах из-за низкой девелоперской активности льготная ипотека, как инструмент покупки, не работает на 100% из-за небольшого выбора. Отдельно в Московской и Петербургской агломерациях 41% ипотек были выданы на новостройки. В остальных регионах доля составила 27%.

Самый провальный месяц – апрель

В начале 2020 года на первичном рынке РФ выдавалось примерно сопоставимое с 2019 годом число ипотек. Апрель 2020 года стал единственным месяцем, когда количество кредитных сделок на первичном рынке оказалось ниже, чем в прошлом году (на 31%). Начиная с мая, разрыв стал увеличиваться в пользу 2020 года. Наибольший прирост отмечен в июле 2020 года, когда на «первичке» было выдано в два раза больше ипотек, чем в этот же месяц год назад. В остальные месяцы средний прирост был на уровне 82-89%. Таким образом эффект от льготной ипотеки был заметен уже с мая, несмотря на действующую самоизоляцию.

Ипотечные сделки на первичном рынке РФ, тыс.

Для сравнения приведем динамику ипотечных сделок на вторичном рынке, который был вынужден «выживать» самостоятельно. Снижение спроса было отмечено в сравнении с прошлым годом в апреле и в мае. Далее за счет общего падения ставок и завершения режима самоизоляции спрос начал увеличиваться – однако максимальная разница составила только 85% - в сентябре.

Ипотечные сделки на вторичном рынке РФ, тыс.

Источник: Аналитический центр Циан по данным ЦБ РФ

За пять лет средний размер ипотечного кредита вырос в полтора раза

В 2020 году россияне брали в кредит в среднем 2,47 млн рублей. С 2016 года сумма выросла почти в полтора раза – на 45%. В 2016 году средняя ипотека по России составляла 1,71 млн рублей. Наибольший годовой прирост зафиксирован в 2020 году: +12%.

Субсидированная ипотечная ставка на первичном рынке привела к большему росту цен в сравнении с сегментом готового жилья. С 2016 года средний кредит на новостройки вырос на 64%: с 1,85 млн рублей до 3,04 млн рублей. За тот же период ипотека на вторичном рынке выросла на 37%: с 1,63 млн рублей до 2,24 млн рублей. За последний год средний размер ипотечного кредита увеличился на первичном рынке на 14%, на вторичном – на 9%.

Меньшая сумма кредита на покупку готового жилья связана с высокой долей альтернативных сделок – нередко новая квартира приобретается на средства от продажи старого жилья, поэтому в кредит нужно брать меньшие суммы благодаря высокому первому взносу.

Средний размер ипотечного кредита, млн р.

|

|

Первичный рынок |

Динамика относительно прошлого года |

Вторичный рынок |

Динамика относительно прошлого года |

Первичный+вторичный рынок |

Динамика относительно прошлого года |

|

2016 |

1,85 |

1,63 |

1,71 |

|||

|

2017 |

2,10 |

13% |

1,74 |

7% |

1,84 |

8% |

|

2018 |

2,34 |

12% |

1,91 |

10% |

2,02 |

10% |

|

2019 |

2,67 |

14% |

2,04 |

7% |

2,21 |

10% |

|

2020 |

3,04 |

14% |

2,24 |

9% |

2,47 |

12% |

|

Прирост с 2016 года |

|

64% |

|

37% |

|

45% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Самые большие суммы в кредит традиционно берут жители Москвы (5,33 млн в 2020 году), Московской области (3,7 млн), Сахалинской области (3,64 млн), Санкт-Петербурга (3,37 млн) и Якутии (3,15 млн). Причина – в высокой стоимости жилья.

Минимальные суммы берут в ипотеку жители Чечни (1,52 млн), Ингушетии (1,6 млн), Челябинской области (1,66 млн), Марий Эл (1,69 млн), Кировской области (1,69 млн).

Средняя сумма ипотечного жилищного кредита, 2020 год

|

Максимальная сумма среднего ипотечного кредита |

Минимальная сумма среднего ипотечного кредита |

||

|

Регион |

Сумма кредита, млн р. |

Регион |

Сумма кредита, млн р. |

|

Москва |

5,33 |

Чеченская Республика |

1,52 |

|

Московская область |

3,70 |

Ингушетия |

1,60 |

|

Сахалинская область |

3,64 |

Челябинская область |

1,66 |

|

Санкт-Петербург |

3,37 |

Марий Эл |

1,69 |

|

Якутия |

3,15 |

Курганская область |

1,69 |

Источник: Аналитический центр Циан по данным ЦБ РФ

Эксперты Циан выяснили, в каких регионах средняя стоимость кредита выросла за год больше, чем в среднем по рынку (12%). В разрезе федеральных округов наибольший рост был отмечен для Дальневосточного ФО (+17%), где в этом году в ипотеку берут почти на 400 тыс. рублей больше, чем в прошлом году. За год средняя стоимость квадратного метра на вторичном рынке увеличилась в данном округе на 20%, чему также способствовала льготная «дальневосточная» ипотека. Минимальный рост кредита зафиксирован в Северо-Кавказском ФО (+5%, на 106 тыс. рублей).

Динамика среднего ипотечного займа за год по федеральным округам

|

Федеральный округ |

Прирост среднего размера кредита за год |

Прирост в рублевом выражении, тыс. рублей |

Средний размер кредита, 2020, млн рублей |

|

РФ |

12% |

257 |

2,47 |

|

Центральный ФО |

13% |

372 |

3,29 |

|

Северо-Западный ФО |

12% |

283 |

2,67 |

|

Южный ФО |

9% |

173 |

2,09 |

|

Северо-Кавказский ФО |

5% |

106 |

2,07 |

|

Приволжский ФО |

11% |

193 |

1,96 |

|

Уральский ФО |

9% |

188 |

2,20 |

|

Сибирский ФО |

12% |

224 |

2,06 |

|

Дальневосточный ФО |

17% |

398 |

2,80 |

Источник: Аналитический центр Циан по данным ЦБ РФ

В разрезе отдельных регионов в 2020 году значительно больше в кредит стали брать заемщики в Сахалинской области (+21%), Амурской области (+20%), Приморском крае (+19%), Бурятии и Алтае (+18%). Только в Чечне и Ингушетии брать в кредит стали меньше, чем в прошлом году (-34% и -30% соответственно). По остальным регионам отмечен рост среднего ипотечного займа. В Москве прирост составил 12%, как и в целом по стране – покупатели берут в ипотеку в среднем на 580 тыс. рублей больше, чем в прошлом году.

Однако рост ипотечного займа более чем на полмиллиона рублей – это не рекорд. В рублевом выражении стали брать у банка больше сразу на 640 тыс. рублей жители Сахалинской области. Далее идет Москва, замыкает тройку Приморский край (+480 тыс. рублей). Статистика изменения среднего ипотечного чека по всем регионам приведена в итоговой таблице.

В сравнении с 2016 годом срок ипотеки вырос на три года

Из-за роста цен на недвижимость, несмотря на снижение ставок, заемщики берут кредиты на больший срок – в среднем на 18 с половиной лет. С 2016 года средний срок займа вырос на три года. Причем за последний год продолжительность кредита увеличилась незначительно – в пределах 1-2%, основной прирост пришелся на 2019 год (+13-16%). Относительно небольшое увеличение срока кредита за последний год связано в том числе с ограничениями по срокам займа для льготной ипотеки – не более 20 лет, тогда как по стандартным программам - 30 лет.

Средний срок ипотечного кредита (на октябрь 2016-2020 гг.), в месяцах

|

|

Первичный рынок |

Динамика относительно прошлого года |

Первичный+ вторичный рынок |

Динамика относительно прошлого года |

|

2016 |

188,5 |

183,8 |

||

|

2017 |

189,5 |

1% |

198,4 |

8% |

|

2018 |

196,3 |

4% |

187,3 |

-6% |

|

2019 |

221,4 |

13% |

217,6 |

16% |

|

2020 |

224 |

1% |

221,7 |

2% |

|

Прирост с 2016 года |

|

19% |

|

21% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Средний срок кредита также варьируется в зависимости от региона. Максимальный показатель (в целом по рынку в октябре 2020 года) зафиксирован в Ингушетии (247 месяцев – больше 20 лет), Чечне (242), Крыму (241). Быстрее всех выплатить ипотеку планируют жители Мурманской области (195 месяцев, примерно 16 лет), Челябинской области (197), Кемеровской области (204 месяца). В Москве ипотеку берут в среднем на 230 месяцев – это чуть более 19 лет.

Средний срок ипотечного кредитования, кол-во месяцев

|

Максимальный средний срок ипотечного кредита |

Минимальный средний срок ипотечного кредита |

||

|

Регион |

Число месяцев |

Регион |

Число месяцев |

|

Ингушетия |

246,8 |

Мурманская область |

195,1 |

|

Чечня |

242,1 |

Челябинская область |

197,3 |

|

Крым |

240,9 |

Кемеровская область |

203,7 |

|

Карачаево-Черкесия |

239,8 |

Магаданская область |

203,8 |

|

Дагестан |

238,9 |

Карелия |

205,7 |

Источник: Аналитический центр Циан по данным ЦБ РФ

За год ипотека на новостройки подешевела на 2,9 п.п.

Средняя ипотечная ставка на 1 ноября 2020 года составила в целом по рынку 7,31% (по выданным кредитам). За прошедший год ипотека стала дешевле на 2,1 п.п. Относительно 2016 года ставка по выданным кредитам снизилась на 5,1 п.п.

На первичном рынке в 2020 году произошло рекордное снижение ставки – сразу на 2,9 п. п. – до 5,9 % (средний процент по выданным кредитам в октябре). Для сравнения – в октябре 2016 года (когда для первичного рынка также действовала программа субсидирования, ставка была выше на 5,7 п.п. – 11,62%.

|

|

Первичный рынок |

Динамика относительно прошлого года |

Первичный + вторичный рынок |

Динамика относительно прошлого года |

|

2016 |

11,62 |

12,41 |

||

|

2017 |

9,81 |

-1,8 |

9,41 |

-3,0 |

|

2018 |

9,16 |

-0,7 |

9,95 |

0,5 |

|

2019 |

8,84 |

-0,3 |

9,4 |

-0,5 |

|

2020 |

5,9 |

-2,9 |

7,31 |

-2,1 |

Источник: Аналитический центр Циан по данным ЦБ РФ

В среднем по России ставки по выданным кредитам в конкретном регионе варьируется в зависимости от доли кредитов с субсидиями, к примеру, «дальневосточная ипотека» или «семейная ипотека». Кроме того, для привлечения спроса сами застройщики могут предлагать «нулевую ипотеку», когда определенный период (первые несколько месяцев) банки компенсируют проценты банку за свой счет.

В октябре 2020 года топ-3 регионов с минимальными ставками по выданным ипотекам на первичном рынке: Ингушетия (3,72%), Алтай (4,16%) и Приморский край (4,01%). Эксперты Циан отмечают, что лидер рейтинга традиционно входит в число субъектов с самой дорогой ипотекой из-за высокой доли «просрочки» по кредитам. Поэтому столь резкое удешевление ипотеки связано с небольшой выборкой и структурой сделок со «льготными» ставками. Самые дорогие кредиты на «первичке» выдаются в Тыве (6,73%), Северной Осетии (6,48%) и Новгородской области (6,35%). В Москве средняя ставка по выданным кредитам на покупку жилья в новостройке составила 6,01% в октябре 2020 года.

Процент по ипотеке выше среднего по стране коррелируется с долей просроченной задолженности – как правило, заемщики с плохой кредитной историей вынуждены обращаться в небольшие банки, которые обычно предлагают менее выгодные условия, чем в среднем по рынку. Таким образом кредиторы закладывают в ставку повышенный риск невозврата займа.

По всем регионам количество ипотечных сделок выросло

В 2020 году на десятку лидирующих по количеству выданных ипотек регионов пришлось 40,2% сделок от общего количества сделок. Лидерами стали Москва (6,6% от всего рынка, +37% ипотек за год), Московская область (доля 5,4%, +27% ипотек за год), Санкт-Петербург (4,8% от рынка, +25% за год). В целом количество выданных ипотек в десятке лидирующих регионов увеличилось на 31%, что соответствует среднерыночным общероссийским показателям.

В годовой динамике десяток субъектов с наибольшим числом сделок, а также их порядок по лидерству не изменился, сохраняется прежний состав, преимущественно из регионов с высокими доходами относительно общероссийского уровня. В 2019 году на десятку лидеров приходилось 40,1 % сделок. Отдельно по Московскому региону количество ипотек увеличилось за год на 32,3%, по остальным регионам – на 29,9%.

Регионы-лидеры по числу выданных в 2020 году ипотек

|

Регион |

Кол-во ипотек |

Доля рынка |

Динамика за год |

|

Москва |

87 253 |

6,6% |

37% |

|

Московская область |

71 505 |

5,4% |

27% |

|

Санкт-Петербург |

63 408 |

4,8% |

25% |

|

Тюменская область |

55 400 |

4,2% |

33% |

|

Татарстан |

46 591 |

3,5% |

33% |

|

Свердловская область |

45 812 |

3,5% |

34% |

|

Республика Башкортостан |

45 580 |

3,5% |

25% |

|

Краснодарский край |

41 178 |

3,1% |

33% |

|

Челябинская область |

37 159 |

2,8% |

26% |

|

Новосибирская область |

34 048 |

2,6% |

33% |

|

Топ-10 |

527 934 |

40,2% |

31% |

|

Остальные регионы |

784 725 |

59,8% |

30% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Не во всех регионах ипотеку берут активно. К примеру, в пяти субъектах в среднем в месяц число ипотек (как на первичном, так и вторичном рынках) не превышало 100 кредитов: это Ненецкий АО (378 ипотек за 10 месяцев), Ингушетия (480), Чукотский АО (639), Алтай (957). Еще в 15 регионах с января по октябрь 2020 года заключено 1-5 тыс. ипотек. Свыше тысячи ипотек в месяц в среднем выдавалось в 47 субъектах РФ. Для сравнения – год назад таких было всего 33.

Количество ипотек в 2020 году выросло относительно аналогичного периода прошлого года абсолютно по всем регионам. Более чем в два раза число сделок увеличилось в Ингушетии и Чечне (с изначально небольшим числом сделок по ипотеке). Прирост менее чем на 20% зафиксирован в Ненецком АО и Мордовии.

Минимальный и максимальный прирост выданных ипотек по регионам РФ

|

Максимальный прирост сделок |

|

|

Минимальный прирост сделок |

|

|

|

Регион |

Число сделок |

Динамика за год |

Регион |

Число сделок |

Динамика за год |

|

Республика Ингушетия |

480 |

258% |

Ненецкий АОг |

378 |

13% |

|

Чеченская Республика |

2 266 |

167% |

Мордовия |

6 033 |

19% |

|

Крым |

5 144 |

70% |

Иркутская область |

20 215 |

20% |

|

Бурятия |

6 944 |

51% |

Калужская область |

9 874 |

20% |

|

Севастополь |

1 516 |

48% |

Якутия |

11 176 |

21% |

Источник: Аналитический центр Циан по данным ЦБ РФ

На первичном рынке единственным регионом, где число сделок оказалось меньше, чем в прошлом году, стала Мордовия (-2%). Небольшой прирост ипотечных сделок на «первичке» отмечен для Новгородской области (+15%), Московской области и Санкт-Петербурга (+17%).

На вторичном рынке отрицательную динамику показал только Ненецкий АО (-5%). По всем остальным локациям отмечен рост. Минимальная положительная динамика – в Смоленской области и Ставропольском крае (+13%).

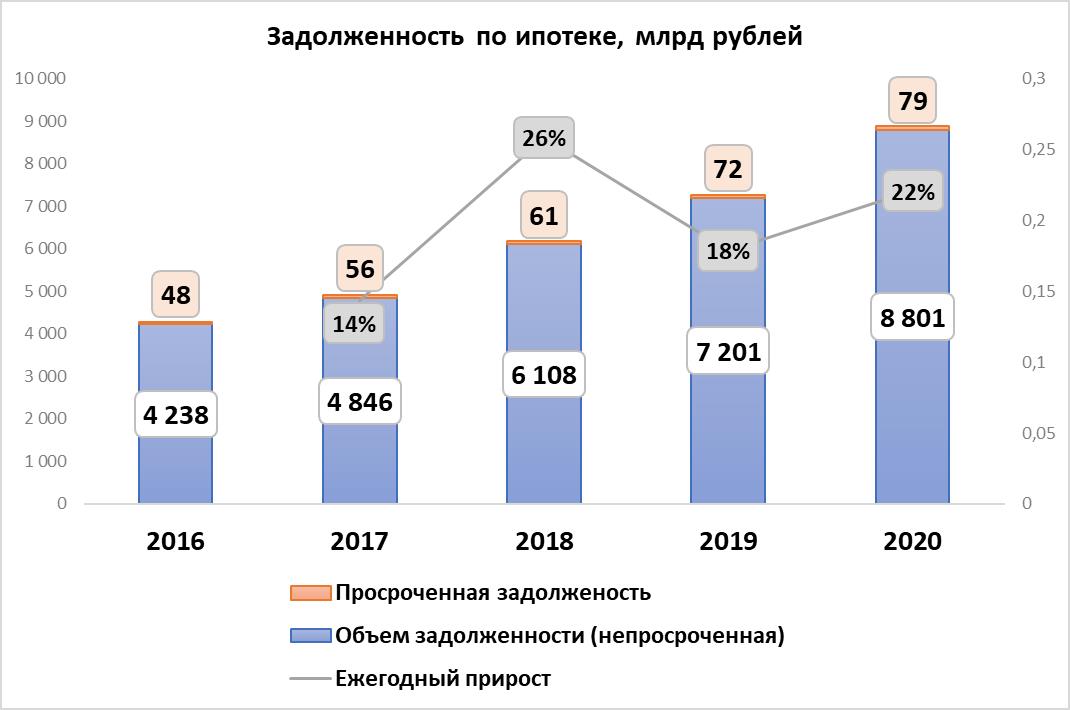

С 2016 года задолженность по ипотеке выросла в два раза

Текущая задолженность по ипотечным кредитам в России составляет 8,879 трлн рублей – с 2016 года показатель вырос в два раза (на 1 ноября 2016 года задолженность составляла 4,286 трлн рублей). За прошедший год объем задолженности увеличился на 22%.

Источник: Аналитический центр Циан по данным ЦБ РФ

Доля просроченной задолженность по ипотеке стабильна – сегодня в целом по РФ она составляет 0,9% от всего объема задолженности. В 2019 году она была равна 1%. В абсолютном выражении объемы «плохих» кредитов сегодня - 79 млрд рублей (+9% за год).

Таким образом, несмотря на рекордные объемы задолженности по кредитам, их качество сохраняется на высоком уровне. В разрезе отдельных регионов максимальная доля «просрочки» по ипотеке отмечена в Карачаево-Черкесии (4,2% от общего объема задолженности по субъекту – просроченная), Калининградской области (3,4%) и Северной Осетии (2,7%). Самые дисциплинированные заемщики – в Чукотском АО (0,2% просроченной задолженности от всего объема), Архангельской области, Севастополе и Крыму (по 0,3%).

На первичный рынок приходится 23% от всей задолженности против 19% год назад. Заемщики, выбирающие квартиру на первичном рынке, реже становятся неплательщиками: доля просроченной задолженности по таким кредитам составляет сегодня 0,3%. Для сравнения – на вторичном рынке доля равна 1%.

Задолженность на первичном рынке увеличивается большими темпами, чем на вторичном: за прошедший год прирост задолженности на «первичке» составил 37% (до 2,01 трлн), на вторичном рынке – всего 7% (до 6,87 трлн рублей).

«Рост объемов кредитования на фоне сохранения минимальной доли просроченной задолженности пока не вызывает опасений, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Ориентироваться нужно не на абсолютные, а относительные значения – доля задолженности от ВВП не превышает 10%, что в 3-5 раз ниже значений европейских стран. В России есть большой потенциал для наращивания кредитования, однако мы ожидаем замедление рынка за счет произошедшего роста цен, который во многих городах уже нивелировал выгоду от снижения ставки по ипотеке. Однако даже после отмены субсидирования ипотека останется “доступной” на стандартных условиях, которые будут предлагать процентные ставки, приближенные ко льготным. Это позволит отказаться от программы льготной ипотеки в 2021 году без существенного проседания спроса».

Показатели рынка ипотечного жилищного кредитования в 2020 году

|

Субъект |

Кол-во ипотек (тыс.) январь-октябрь 2020 |

Динамика за год |

Объем ипотек, млрд руб. январь-октябрь 2020 |

Динамика за год |

Средн. размер кредита в целом по рынку (август 2020), млн руб. |

Разница в размере кредита с прошлым годом, тыс. рублей |

Динамика за год (ипотека на новостройки, кол-во кредитов) |

Динамика за год (ипотек на вторичном рынке, кол-во кредитов) |

Доля ипотек на покупку новостроек |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

1312,7 |

30% |

3244,4 |

45% |

2,47 |

257 |

42% |

26% |

29% |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

322,0 |

30% |

1060,9 |

46% |

3,29 |

372 |

31% |

29% |

33% |

|

г. Москва |

87,3 |

37% |

465,3 |

54% |

5,33 |

583 |

28% |

45% |

44% |

|

Московская область |

71,5 |

27% |

264,3 |

40% |

3,70 |

348 |

17% |

32% |

32% |

|

Воронежская область |

21,7 |

31% |

41,5 |

44% |

1,91 |

172 |

49% |

24% |

34% |

|

Белгородская область |

12,3 |

44% |

25,3 |

62% |

2,05 |

221 |

73% |

39% |

20% |

|

Тульская область |

12,0 |

23% |

27,7 |

38% |

2,31 |

261 |

38% |

18% |

28% |

|

Владимирская область |

11,7 |

24% |

22,7 |

34% |

1,93 |

136 |

58% |

15% |

29% |

|

Тверская область |

11,7 |

23% |

25,2 |

34% |

ИСТОЧНИК ФОТО:

https://kredity-ipoteka.ru

Подписывайтесь на нас:

|