Итоги 2021 года на рынке новостроек бизнес-класса Москвы

Аналитики компании «Метриум» подвели итоги года на московском рынке новостроек бизнес-класса. Объем предложения увеличился на 21,2%. Средневзвешенная цена квадратного метра составила 394 135 руб. (+2,6% за квартал; +6,6% за 6 месяцев; +31% за 12 месяцев).

По данным «Метриум», на рынке новостроек бизнес-класса г. Москвы по итогам 2021 года в реализации находились 90 проектов с общим объемом предложения около 11 760[1] квартир, суммарная площадь лотов составила 811,5 тыс. кв. м. Количество экспонируемых лотов относительно декабря прошлого года увеличилось на 21,2%, а продаваемая площадь – на 12,1%.

Новые проекты на первичном рынке бизнес-класса в 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Старт продаж |

|

1 |

Will Towers |

УЭЗ |

ЗАО |

1 кв. 2021 |

|

2 |

Shagal |

Группа Эталон |

ЮАО |

1 кв. 2021 |

|

3 |

Dream Towers |

ГК Регионы |

ЮАО |

1 кв. 2021 |

|

4 |

Остров* |

ДОНСТРОЙ |

СЗАО |

1 кв. 2021 |

|

5 |

Ever |

Tekta Group |

ЮЗАО |

1 кв. 2021 |

|

6 |

AFI Tower |

AFI Development |

СВАО |

2 кв. 2021 |

|

7 |

Very |

ГК Основа |

СВАО |

2 кв. 2021 |

|

8 |

MYPRIORITY Basmanny |

ГК Гранель |

СВАО |

3 кв. 2021 |

|

9 |

Level Нагатинская |

Level Group |

ЮАО |

3 кв. 2021 |

|

10 |

Сенатор |

Трансинвестконсалтинг |

СВАО |

3 кв. 2021 |

|

11 |

Интонация |

Мангазея Девелопмент |

СЗАО |

3 кв. 2021 |

|

12 |

Level Мичуринский |

Level Group |

ЗАО |

3 кв. 2021 |

|

13 |

Forst |

Forma (ГК ПИК) |

ЮАО |

4 кв. 2021 |

|

14 |

Wave |

Группа ЛСР |

ЮАО |

4 кв. 2021 |

|

15 |

Sky Garden |

ГК ФСК |

СЗАО |

4 кв. 2021 |

|

16 |

Rotterdam |

ГК ФСК |

ЮАО |

4 кв. 2021 |

|

17 |

Инноватор |

Мосреалстрой |

ЗАО |

4 кв. 2021 |

|

18 |

Voxhall |

ГК Эталон |

ЦАО |

4 кв. 2021 |

*В проекте присутствуют корпуса бизнес- и премиум-класса.

Источник: «Метриум»

По количеству квартир в экспозиции лидерство сохраняет ЮАО (25,3%, +3,8 п.п. за год). В округе стартовали продажи семи новых проектов – это наибольший показатель по округам. Второе место занимает ЗАО, где доля квартир бизнес-класса выросла до 20,9% (+5,6 п.п.). Наращивание экспозиции произошло за счет выхода трех новинок: Will Towers от «УЭЗ», «Level Мичуринский» девелопера Level Group и «Инноватор» от «Мосреалстрой». Уменьшились доли САО (2,7%, -7,5 п.п.) и ЮВАО (9,8%, -6,8 п.п.), за прошедший год в округах не стартовал ни один новый проект, а также происходило вымывание существующего предложения. Немного сократились доли ЦАО (4,7%, -1,9 п.п.) и ЮЗАО (6,9%, -1,2 п.п.). Наименьшую долю по количеству предложений стабильно занимает ВАО – 0,4%, его доля в разрезе округов за год не изменилась.

Источник: «Метриум»

В отличие от 2020 года, когда на рынке бизнес-класса превалировали предложения в корпусах на начальном этапе строительства и на этапе отделки, к концу 2021 года большинство предложений сосредоточилось в корпусах на этапе монтажа – 39,9% (+17,8 п.п за год.). Перевес произошел во второй половине года, когда рынок начал активно пополняться новинками и очередными корпусами ранее представленных проектов. К концу 2021 года в корпусах на начальном этапе строительства находилось 33% предложений (-0,8 п.п. за год). Доля лотов в корпусах на стадии отделочных работ на конец года составила 18,2% (-9,1 п.п. за год). Во введенных в эксплуатацию домах реализуется 8,9% предложений (-7,8 п.п. за год).

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

В структуре предложения по типологиям отмечается плавная тенденция роста доли компактных квартир. Больше остальных выросло количество однокомнатных лотов – на 5,6 п.п., такие варианты составляют 28,3% всех предложений. Увеличилась доля студий (6,9% рынка, +2,9 п.п. за год). Подавляющее количество вариантов, как и в прошлом году, приходится на двухкомнатные лоты – 37,7%, однако их доля в общем числе предложений снизилась на 0,9 п.п. Трехкомнатные квартиры занимают 22,1% рынка (-5,6 п.п. за год). Меньше всего на рынке представлено многокомнатных лотов – 5% (-2,1 п.п.). Ранее наименьшая доля принадлежала студиям.

Структура предложения по типу квартир

(внешний круг – декабрь 2021 г., внутренний круг – декабрь 2020 г.), количество квартир

Источник: «Метриум»

В проектах бизнес-класса к концу 2021 года большинство квартир от застройщиков предлагаются без отделки – 63,1% (+2,1 п.п. за год). С отделкой white box реализуется 25,1% всех предложений (+1,2 п.п. за год). Меньше всего вариантов с чистовой отделкой – 11,8% (-3,3 п.п.).

Структура предложения по типу отделки

(внешний круг – декабрь 2021 г., внутренний круг – декабрь 2020 г.), количество квартир

Источник: «Метриум»

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке бизнес-класса по итогам 2021 года составила 394 135 руб. (+2,6% за квартал; +6,6% за 6 месяцев; +31% за 12 месяцев). Цена росла на протяжении всего года, наибольший скачок произошел в течение двух первых кварталов – тогда цена выросла на 7% и 14,9% соответственно. Динамику определила высокая активность покупателей, обусловленная фактически завершившейся программой льготной ипотеки 1 июля 2021 года.

Динамика средней цены на рынке новостроек бизнес-класса, руб. за кв. м

Источник: «Метриум»

Средневзвешенные цены на квартиры бизнес-класса в «старой» Москве выросли во всех округах. Максимальное увеличение за 12 месяцев произошло в СВАО (+64,5%). Наименьший рост наблюдался в САО (+16,3%) и ЮАО (+18,4%). В остальных округах цена повысилась в пределах 25,8–33,5%.

Средняя цена на рынке новостроек бизнес-класса в разрезе округов, руб. за кв. м

Источник: «Метриум»

К концу декабря 2021 года средний бюджет предложения на первичном рынке новостроек бизнес-класса составил 27,2 млн руб. (+0,9% за квартал; +0,9% за 6 месяцев; +21,3% за год). Наибольший рост произошел во втором квартале 2021 года (+17,1%), когда активно выходили новые проекты с высокими стартовыми ценами и подходили к концу продажи в старых проектах.

Бюджет предложения за год вырос по всем типологиям:

- студии – 12,69 млн руб. (+22,1%);

- однокомнатные – 19,46 млн руб. (+33%);

- двухкомнатные – 26,75 млн руб. (+29,7%);

- трёхкомнатные – 36,88 млн руб. (+30,3%);

- многокомнатные – 51,74 млн руб. (+26%).

Рейтинг самых доступных предложений на конец 2021 года:

– ЖК «Level Нагатинская» (ЮАО / р-н Нагатино-Садовники): студия площадью 20,8 кв. м за 7,9 млн руб.

– ЖК «Вереск» (СЗАО / р-н Хорошёво-Мнёвники): студия площадью 24,9 кв. м за 8,5 млн руб.

– ЖК «AFI Tower» (СВАО / р-н Свиблово): студия площадью 22,3 кв. м за 8,5 млн руб.

Стоимость квартир бизнес-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв.м |

Цена кв.м, руб. |

Общая стоимость, руб. |

||||||

|

мин |

среднее |

макс |

мин |

среднее |

макс |

мин |

среднее |

макс |

|

|

студии |

17,3 |

28,6 |

77,0 |

305 000 |

444 255 |

661 560 |

7 900 600 |

12 686 925 |

43 168 950 |

|

1К. |

30,2 |

46,0 |

87,2 |

270 350 |

422 730 |

931 185 |

10 738 570 |

19 456 060 |

61 240 000 |

|

2К |

37,3 |

69,1 |

170,1 |

200 000 |

386 920 |

868 975 |

12 873 150 |

26 753 695 |

106 180 000 |

|

3К |

61,1 |

97,0 |

221,8 |

183 705 |

380 145 |

847 580 |

19 520 100 |

36 875 690 |

135 775 950 |

|

4К+ |

78,0 |

130,5 |

338,0 |

210 995 |

396 580 |

748 200 |

24 000 000 |

51 738 595 |

179 731 890 |

|

итого |

17,3 |

69,0 |

338,0 |

183 705 |

394 135 |

931 185 |

7 900 600 |

27 200 735 |

179 731 890 |

Источник: «Метриум»

Итоги года

К концу 2021 года наметилось восстановление объема предложения в сегменте квартир бизнес-класса «старой» Москвы. По сравнению с 2020 годом активность девелоперов выросла: стартовали 18 проектов против 11 новинок в прошлом году. Пополнение экспозиции произошло преимущественно за счет крупных застройщиков («ДОНСТРОЙ», MR Group, Level Group, ГК «ФСК» и ряда других). Благодаря этому к концу 2021 года количество экспонируемых лотов увеличилось на 21,2% относительно аналогичного периода 2020 года – до 11,8 тыс. квартир. Тем не менее, текущий объем рынка все еще меньше аналогичного показателя II квартала 2020 года, когда в экспозиции находилось 13,8 тыс. предложений.

За 2021 год средняя цена квадратного метра на рынке квартир бизнес-класса выросла на 31% за 12 месяцев – с 301 до 394 тыс. руб. за кв. м. Наибольший рост цен был зафиксирован во II квартале этого года – к концу июня средняя цена поднялась на 14,9% относительно предыдущего квартала и на 23% относительно конца 2020 года. Во II полугодии 2021 года рост цен замедлился: +3,8% за III квартал, +2,6% – за IV квартал.

Тренд на компактные квартиры наметился и в бизнес-классе. Рынок пополнился небольшими лотами-студиями (+6,9 п.п. за 12 месяцев) и однокомнатными квартирами (+5,6 п.п. за аналогичный период). И к концу 2021 года средняя площадь экспонируемой квартиры сократилась на 5,6 кв. м – с 74,6 до 69 кв. м. Благодаря этой оптимизации средний бюджет предложения во II полугодии 2021 году остался почти без изменений (27,2 млн руб., +0,9% за 6 месяцев). При этом за этот период средневзвешенная цена квадратного метра увеличилась на 6,6% до 394 тыс. руб. за кв. м.

По итогам 2021 года общее количество зарегистрированных договоров долевого участия (ДДУ) в отношении жилья бизнес-класса «старой» Москвы составило более 21,8 тыс. штук[2] (+4% относительно аналогичного показателя 2020 года и +38% относительно 2019 года). Таким образом, спрос в 2021 году достиг своего рекордного значения и превзошел показатели прошлого года. В IV квартале 2021 года было зарегистрировано более 5,9 тыс. сделок в сегменте: +26% относительно прошлого квартала, но при этом на 25% ниже показателя за аналогичный период 2020 года. Доля ипотеки в 2021 году составила 55%, аналогично 2020 году.

Прогноз на 2022 год

«Макроэкономические условия: умеренный рост российской экономики, высокая инфляция и неоднородный рост реальных располагаемых денежных доходов способны простимулировать активное расслоение общества на бедных и богатых, а промежуточный слой, именуемый средним классом, может начать сокращаться, – резюмирует Надежда Коркка, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Жилье бизнес-сегмента как раз ориентировано на средний класс, поэтому в 2022 году неопределенность с покупательской активностью в этом сегменте будет наиболее высокая.

Очевидно, что стимулирование спроса через субсидирование ипотеки будет востребовано только у половины потенциальных покупателей квартир бизнес-класса, так как доля ипотеки в течение наиболее благоприятных для использования этого инструмента покупки 2020 и 2021 гг. составляла всего по 55%. Таким образом, для поддержания спроса на сопоставимом уровне на горизонте 2022-2023 гг. потребуются системные меры поддержи всей экономики, в том числе субъектов малого и среднего предпринимательства.

Нестабильный рубль и бегство населения от инфляции в инвестиции способны благоприятно сказаться на количестве заключенных сделок в сегменте к концу 2022 года, но подобные сделки носят несистемный и конъюнктурный характер. Для развития строительной отрасли необходим последовательный и поступательный размеренный темп активности покупателей, который может сформироваться либо на фоне стабилизации экономики, либо за счет мер государственной поддержки отрасли.

Тренд на компактные лоты в бизнес-классе будет усиливаться в 2022 году. Из-за снижения платёжеспособности покупателей может вырасти интерес к ипотечным продуктам, а спрос будет перетекать в сторону более компактных квартир. Компактные лоты также интересны с точки зрения инвестиций. Из-за инвестиционной привлекательности недвижимости может вырасти число покупателей, приобретающих жильё для дальнейшей перепродажи либо с целью сохранить накопления и получать арендный доход.

Дальнейший рост цен остается высоко вероятным из-за растущей себестоимости строительства и удорожания импортируемых материалов, соответствующих классу бизнес. Однако, в 2022 году не во всех случаях может получиться переложить возросшие затраты на плечи покупателей, поэтому вероятен переход к удешевлению новостроек при снижении спроса. Сохранение потребительских качеств проекта будет зависеть не только от покупателей, голосующих рублем, но и от эффективности контроля стоимости строительства со стороны застройщика».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] Сделки физлиц по проектам бихнес-класса, без оптовых покупок.

Московское дизайн-бюро «Идея Плюс» и агентство недвижимости «БЕСТ-Новострой» провели опрос москвичей в возрасте от 20 до 65 лет с целью выяснить отношение потенциальных покупателей жилья к ремонту. Готовая отделка от застройщика оказалась очень непопулярна.

Так, раздумывая о покупке квартиры, 41% респондентов рассматривают варианты с предчистовой отделкой (whitebox) от застройщика, 30% отдают предпочтение проектам без отделки, 17% выберут квартиру с готовым дизайн-проектом и отделкой под ключ от именитого дизайн-бюро, и только 12% - с готовой отделкой по стандарту застройщика. При этом отделка вот уже долгое время только увеличивает своё присутствие на первичном рынке жилья: по данным bnMap.pro только за 2020 год в Москве доля лотов с каким-либо видом отделки выросла с 59,7% до 75,3%. Сейчас 37,1% экспозиции – квартиры с отделкой «под ключ», 33,2% - с отделкой white box или другими видами, в 5% случаев отделку можно заказать опционально. В начале 2020 года эти показатели были соответственно 26%, 26,7% и 7%.

Раздумывая о ремонте квартиры, большинство респондентов (39%) закладывают сумму от 10 до 15 тысяч рублей за квадратный метр, 34% - от 15 до 20 тысяч рублей за квадратный метр, что существенно ниже существующей рыночной стоимости. По данным дизайн-бюро «Идея Плюс» средняя стоимость за ремонт квадратного метра в Москве на сегодняшний день составляет 25-30 тысяч рублей. Меньше половины респондентов выбирали реальную стоимость, так, 20-30 тысяч рублей закладывают около 17 % опрошенных, а свыше 30 тысяч рублей – всего 10 %.

В целом на ремонт каждый пятый опрошенный готов потратить до 500 тысяч рублей, почти 40 % указывают сумму до 1 млн рублей, треть опрошенных готовы потратить от 1 до 3 млн рублей, лишь 6% респондентов указывают сумму выше 3 млн рублей, а 4 % опрошенных считают, что финальная стоимость ремонта не должна превышать половину стоимости квартиры.

При этом москвичи не готовы экономить на материалах чистовой отделки, сантехнике, бытовой технике и электроприборах (лишь 2% опрошенных выбирали один из этих вариантов), однако 66% респондентов с целью экономии откажутся от услуг дизайнера и декоратора, еще 14% - на меблировке, 12% готовы сэкономить на материалах черновой отделки, а 6% на ремонтных и строительных работах.

Размышляя о том, кто будет выполнять все ремонтные работы, 64% опрошенных москвичей доверили бы свой выбор строительной бригаде, найденной в интернете или по рекомендациям друзей, 11% предположили, что сделали бы ремонт самостоятельно, 18% предпочли бы отделку от застройщика, а 7% обратились бы в дизайн-бюро. Работы не должны стоить дороже материалов по мнению москвичей: 55% опрошенных считают, что 70% стоимости ремонта приходится на отделочные материалы, ещё 38% готовы разделить пополам расходы на материалы и работы.

Среди тех, кто выбирает отделку от застройщика, чуть больше половины (52%) респондентов посчитали, что большого количества готовых вариантов дизайна интерьера не нужно, достаточно двух-трёх, 33% считают, что девелоперы могли бы предлагать до 5 вариантов отделки, 10% - более 5, а 5% москвичей и вовсе предпочли бы, чтобы застройщик выполнил ремонт по проекту заказчика.

В случае же обращения в дизайн-бюро, респонденты отдали бы предпочтение тому, о которым им рассказали родственник или друзья (44%), еще 33% опрошенных ознакомились бы с уже реализованными проектами, 20% основным критерием выбора считают конечную стоимость работ, а 3% обратили бы внимание на рейтинг компании в интернете.

Интересно, что, предпочитая готовый проект на выходе, лишь 13% доверили бы застройщику или дизайн-бюро полную меблировку квартиры, 37% респондентов хотят видеть в квартире только необходимый для жизни минимум мебели, остальные предпочли бы, чтобы сторонняя организация взяла на себя установку санузлов и кухни.

38% опрошенных москвичей также указали, что, рассматривая покупку квартиры с чистовой отделкой и готовым проектом, приобретают ее для инвестиционных целей, 52% - для собственного проживания, а 10% - для родственников.

Аналитики компании «Метриум» подвели итоги I квартала на первичном рынке апартаментов комфорт- и бизнес-класса Москвы. Объем предложения сократился на 33,8%. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 219 865 руб. (+13,6% за квартал; +15,3% за год), бизнес-класса – 274 645 руб. (+5,4% за квартал; +10,7% за год).

По данным «Метриум», в I квартале 2021 года на локальном рынке апартаментов г. Москвы экспонировалось 68 проектов массового сегмента и бизнес-класса. По итогам квартала совокупный объем предложения составил 3 540 апартаментов[1], что на 33,8% ниже показателя конца прошлого года. Общая площадь экспонируемых лотов сократилась на 41,2% – до 177,8 тыс. кв. м.

Уровень девелоперской активности в прошедшем квартале соответствовал аналогичному периоду 2020 года – в I квартале 2021 года старт продаж отмечен в пяти апарт-комплексах. Однако поступление нового предложения не смогло нивелировать стремительное сокращение количества экспонируемых лотов в отчетном периоде.

Новые проекты на первичном рынке апартаментов в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Сегмент |

Округ |

|

1 |

МФК «3215»* |

ООО «Доходный дом» |

бизнес |

ЦАО |

|

2 |

Клубный дом Рублево* |

ООО «СЗ «Универсаль» |

бизнес |

ЗАО |

|

3 |

Измайловский парк |

ГК Новая Жизнь Недвижимость |

бизнес |

ВАО |

|

4 |

Лофт на Подъемной, 14 |

Частный девелопер |

массовый |

ЮВАО |

|

5 |

Турист |

Алтай |

массовый |

СВАО |

* бронирование

Источник: «Метриум»

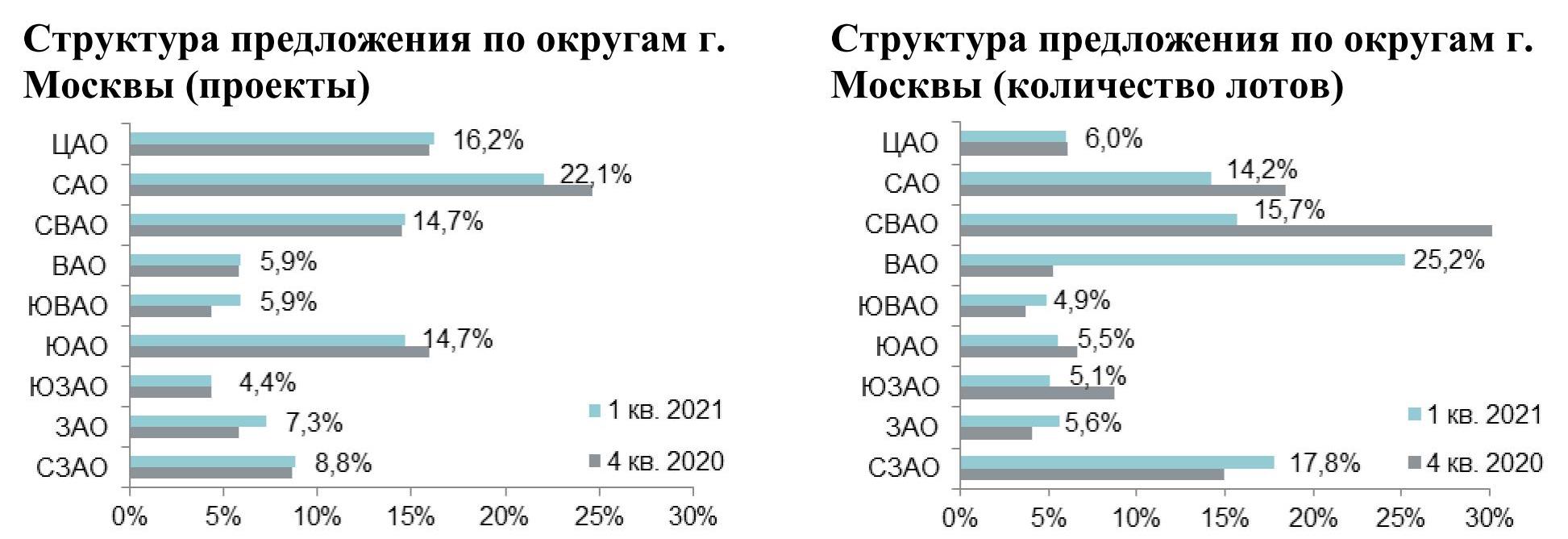

Сокращение экспозиции оказало влияние на структуру предложения по округам. Наиболее заметное изменение долей отмечено в ВАО и СВАО. В первом случае выход нового проекта «Измайловский парк» увеличил долю округа на 19,9 п.п. (до 25,2%). Во втором, напротив, произошло снижение показателя до 15,7% (-16,3 п.п.) вследствие снятия застройщиком части лотов с реализации в комплексе «Легендарный квартал на Березовой Аллее». Вымывание экспонируемых лотов привело к снижению доли в следующих округах: САО (14,2%, -4,3 п.п.), ЦАО (6%, -0,1 п.п.), ЮАО (5,5%, -1,1 п.п.), и ЮЗАО (5,1%, -3,7 п.п.). По остальным округам снижение количества лотов было менее выраженным, что позволило им увеличить свои доли относительно прошлого квартала: СЗАО (17,8%, +2,8 п.п.), ЗАО (5,6%, +1,5 п.п.) и ЮВАО (4,9%, +1,2 п.п.).

Источник: «Метриум»

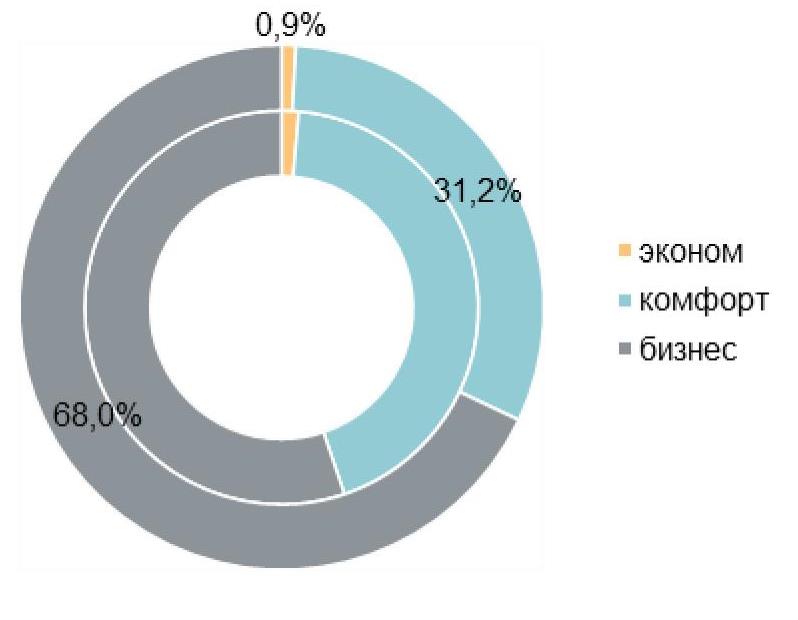

Доля бизнес-класса в структуре предложения возросла до 68% (+12,8 п.п.), так как большая часть новых проектов выходила именно в этом сегменте. Одновременно наблюдался высокий спрос на апартаменты эконом- и комфорт-класса и их доля сократилась до 32% от совокупной экспозиции: 31,2% – комфорт-класс и 0,9% – эконом-класс.

Структура предложения по классам

(апартаменты, внешний круг – I квартал 2021 г., внутренний – IV квартал 2020 г.)

Источник: «Метриум»

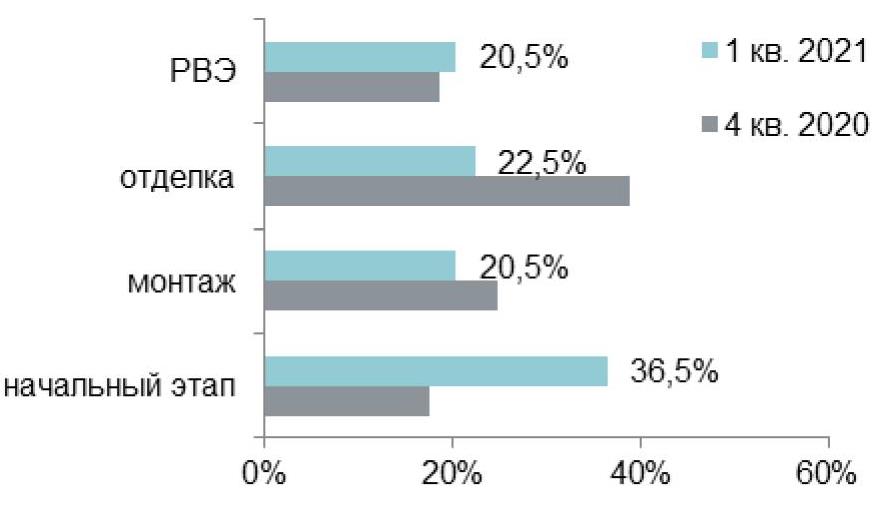

Почти треть лотов находится в комплексах на нулевой стадии строительной готовности. За последние три месяца их доля увеличилась на 18,8 п.п. до 36,5%, что связано с пополнением рынка стартовавшими проектами и вымыванием предложения на более высоких стадиях готовности. Примерно 22,5% всех апартаментов сосредоточено в новостройках на этапе отделочных работ (-16,4 п.п.). Сопоставимые доли по 20,5% от совокупного количества лотов пришлись на готовое предложение (+1,8 п.п.) и дома на стадии монтажа этажей (-4,3 п.п.).

Структура предложения по стадии строительной готовности

(количество лотов)

Источник: «Метриум»

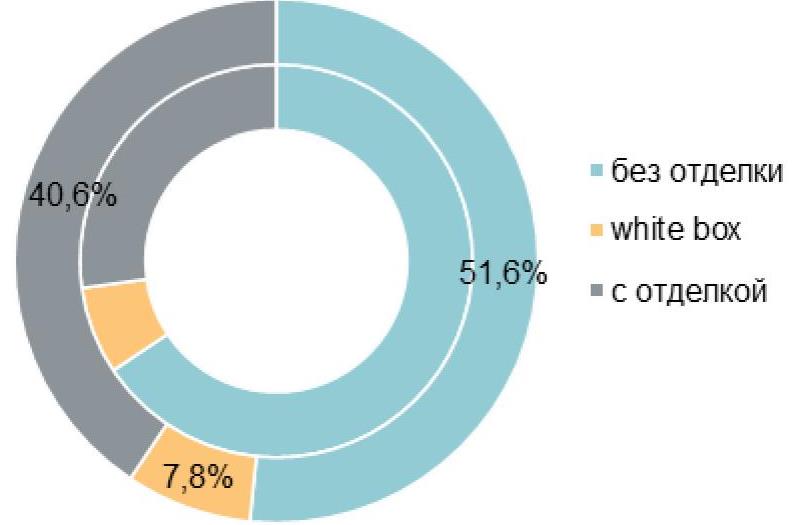

В структуре предложения по типу отделки наблюдается увеличение числа апартаментов с отделкой «под ключ» от застройщика (40,6%; +13,4 п.п.) и отделкой white box (7,8%; +0,6 п.п.). Этому способствовали как появление нового предложения с подобными опциями, так и повышенный спрос на лоты в черновом варианте. Тем не менее, более половины предложения все еще экспонируется без отделки (51,6%; -14 п.п.).

Структура предложения по типу отделки

(апартаменты, внешний круг – I квартал 2021 г., внутренний – IV квартал 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средневзвешенная цена квадратного метра в апартаментах массового сегмента достигла 219 865 руб. (+13,6% за квартал; +15,3% за год). Для апартаментов бизнес-класса данный показатель составил 274 645 руб. (+5,4% за квартал; +10,7% за год). Столь резкое увеличение цен в проектах массового сегмента связано с высоким уровнем спроса на бюджетные новостройки.

Динамика средней цены на апартаменты в разрезе сегментов, руб. за кв. м

Источник: «Метриум»

В конце I квартала 2021 года наиболее доступные предложения на рынке апартаментов предлагались в следующих комплексах:

– «MySpace на Фестивальной» (САО / Ховрино): студия площадью 11,5 кв. м за 2,41 млн руб.;

– «Лофт на Подъемной, 14» (ЮВАО / Нижегородский): студия площадью 10,8 кв. м за 2,85 млн руб.;

– «Станция» (ЮАО / Чертаново Северное): студия площадью 18,4 кв. м за 3,27 млн руб.

Наиболее дорогие лоты предлагались в следующих комплексах:

– Alcon Tower (САО / Беговой): многокомнатный апартамент площадью 248,7 кв. м за 126,8 млн руб.;

– Red7 (ЦАО / Красносельский): апартамент с панорамной террасой площадью 206,9 кв. м за 125,2 млн руб.;

– «ВТБ Арена Парк» (САО / Аэропорт): апартамент с 3 спальнями и террасой площадью 236,8 кв. м за 78,4 млн руб.

Основные тенденции

Снижение объема предложения

«Несмотря на относительно высокую девелоперскую активность на первичном рынке апартаментов массового сегмента и бизнес-класса, количество экспонируемых апартаментов по сравнению с предыдущим отчетным периодом сократилось до 3,5 тыс. лотов (-33,8% за квартал; -52,4% за год), – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За отчетный период состоялся релиз 5 новых проектов, однако они не смогли восполнить стремительно сокращающийся объем предложения. Помимо высокого спроса, на общую динамику рынка повлияли и изменения предложения в отдельных комплексах (застройщики нескольких крупных проектов заметно сократили объем экспозиции)».

Рост цен

В начале 2021 года цены на апартаменты начали активно расти. В обоих сегментах увеличение средней стоимости стало динамичнее, чем в прошлом году. В апартаментах массового сегмента прирост средней стоимости квадратного метра за квартал составил 13,6% (до 220 тыс. руб.), при этом за весь 2020 год показатель вырос всего на 4,5%. В бизнес-классе увеличение средней цены «квадрата» в I квартале 2021 года носило менее выраженный характер – всего 5,4%, до 274,6 тыс. руб. Пересмотр ценообразования происходил на всем локальном рынке. Во многих проектах было отмечено повышение цен в пределах 10-30% за три месяца, при том, что в общей массе новостроек рост не превышал 3-6%».

Снижение спроса

«В I квартале 2021 года было зарегистрировано на 40% меньше договоров долевого участия (ДДУ)[2] в отношении апартаментов массового сегмента и бизнес-класса, чем в конце 2020 года (1 365 против 2 265 ДДУ), – продолжает Мария Литинецкая. – Однако текущий уровень спроса нельзя назвать низким, так как относительно I квартала 2020 года количество зарегистрированных ДДУ выросло на 30%. В 2020 году цены на квартиры росли активнее, поэтому в начале 2021 года апартаменты выглядели несколько недооценено. Спрос стимулировала в первую очередь стоимость, а также надежда на приравнивание в будущем правового статуса апартаментов к квартирам».

Прогноз

«Первичный рынок апартаментов сейчас выглядит более уязвимым из-за неопределенности в законодательстве относительно их статуса и перспективы дальнейшего повышения ключевой ставки ЦБ РФ (на очередном заседании 23 апреля 2021 года ключевая ставка была поднята на 50 б.п. – до 5%), – резюмирует Мария Литинецкая. – Если на первичном рынке квартир льготная ипотека еще сдерживает рост ставок по кредитам (до середины 2021 года) и идет проработка альтернативных решений для повышения доступности жилья после ее отмены, то апартаменты практически не имеют «сторонников». Вероятнее всего, резкий рост цен в совокупности с удорожанием ипотечных кредитов негативно повлияет на спрос во II квартале текущего года, и рост цен замедлится».

[1] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] Сделки физических лиц в границах «старой» Москвы, апарт-комплексы массового сегмента и бизнес-класса. Без оптовых покупок.