Уровень свободных площадей в торговых коридорах Москвы остаётся высоким

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги IV квартала 2021 года на рынке торговых коридоров Москвы.

Доля свободных площадей значительно отличается в зависимости от улицы. Общий уровень вакантных площадей варьируется в диапазоне 4,3% - 27,5%.

Максимальный показатель по состоянию на IV квартал наблюдается на улицах 1-ая Тверская-Ямская и Тверская. На Тверской улице структура закрытий сравнительно равномерно распределена между различными сегментами арендаторов. Свободные лоты на Тверской, предлагаемые к аренде, являются в основном многоуровневыми, что создает сложности для их реализации.

Минимальный объем свободных помещений по состоянию на IV квартал наблюдается на улицах Покровка и Большая Дмитровка. Эти улицы, наравне с Патриаршими Прудами и Маросейкой, пользуются высоким спросом среди операторов общепита, которые и поглощают вакантные помещения. Так например, на Большой Дмитровке сегмент ресторанов и кафе сформировал 60% всех открытий 2021 года.

Доля свободных площадей по ключевым улицам в IV кв. 2021 г., %

Источник: исследования CBRE, ноябрь 2021 г.

Структура новых открытий в IV квартале осталась неизменной. Лидирующие позиции занимают рестораны, fashion-ритейлеры, а также операторы профиля «красота и здоровье». Так, в IV квартале состоялись открытия «Table 1» и «Muse» на Большой Никитской, pop-up бутика российского бренда «MilaMarsel» в Столешниковом переулке. Заметная доля открытий приходится на профиль «другое».

В эту категорию включаются небольшие бизнесы индивидуальных предпринимателей – цветочные магазины, учреждения дополнительного образования, специализированные магазины.

Квартальная структура открытий соотносится с итоговым годовым распределением, где на рестораны пришлась половина открытий, а сегменты «красота и здоровье» и «одежда, обувь, аксессуары» расположились на 2-ом и 3-м местах (График 3). Итоговое распределение арендаторов в 2021 году остается традиционным.

Наибольшая доля закрытий в IV квартале приходится на Садовое кольцо, а также улицы Пятницкая и Арбат. Профиль арендаторов, освободивших помещения

в рассматриваемом периоде, преимущественно относится к сегменту общественного питания, как наиболее активному. Так, закрылись ресторан Nobu на Большой Дмитровке и кафе «Союзники»

на Пятницкой.

Наиболее высокий уровень ставок характерен для локаций, традиционно востребованных у международных fashion-ритейлеров. К ним относятся Столешников переулок, центральная часть Кузнецкого Моста и улица Петровка до пересечения со Столешниковым. Срок экспонирования на этих улицах является одним из минимальных и составляет 1-3 месяца.

Согласно данным CBRE, cохраняются высокие ставки аренды на помещения в районе Патриарших прудов.

Наименьшие значения ставок аренды наблюдаются на улицах 1-ая Тверская-Ямская и Арбат,

что соотносится со сравнительно высоким уровнем вакансии.

Уровень вакантных помещений и ставки аренды* на главных торговых улицах в IV кв. 2021 г., руб./кв. м/год

*Рассматриваются ставки экспонирования помещений площадью 100-300 кв. м прямоугольной формы с отдельным входом и витриной, расположенные на первом этаже. Ставки указаны с учетом НДС.

Источник: исследования CBRE, IV кв. 2021 г.

Юлия Назарова, руководитель направления стрит-ритейла СBRE в Москве, комментирует:

«Сегмент стрит-ритейла по-прежнему испытывает на себе влияние кризиса 2020 года. Доля свободных площадей сохраняется на высоком уровне и в IV квартале достигла максимального значения за рассматриваемый период. Значительную долю общего уровня вакантных площадей формируют системно невостребованные помещения. Они предлагаются на рынке более года, что превышает средний срок экспонирования.

Наблюдается рост общего количества помещений для аренды. Это, главным образом, связано с тенденцией деления крупных лотов на более мелкие. При этом распространено как деление с организацией отдельного входа (новый лот), так и формирование секций в составе одного помещения».

По данным департамента аналитики компании «БОН ТОН», по итогам марта 2021 г. на первичном рынке апартаментов Москвы объем предложения снизился на 10,1% площади и на 0,3% лотов. За год сокращение составило 40,6% площади и 33,1% лотов. На долю апартаментов приходится 18,2% от совокупного предложения на первичном рынке старой Москвы (-1% за месяц).

На долю предложения бизнес- и премиум-классов приходится по 36,1% площади. В бизнес-классе доля снизилась на 6% за месяц и на 4% за год, в премиум-классе – на 0,4% и 4,4% соответственно. За месяц объем предложения в этих классах сократился на 23% и 11%, за год – на 46%, что выше по рынку апартаментов. Доля комфорт-класса составила 26,7% (+6,6% за месяц, +7% за год), объем которого за месяц вырос на 19%, а за год сократился на 19,5%. Доля предложения стандарт-класса сокращается каждый месяц и составляет чуть более 1%.

Лидерами по сокращению предложения стали ЦАО – на 10% за месяц и на 33% за год, САО – на 36% и 64% и СВАО – на 21% и 72%. В этих округах сосредоточено больше половины общей площади апартаментов: ЦАО – 29,6% (-0,1% за месяц, +3,3% за год), САО – 14,1% (-6%, -9,2%) и СВАО – 11% (-1,5%, -12,9%).

По стадиям строительной готовности большая часть предложения находится на заключительной стадии строительной готовности (67%): на стадии введенных объемов – 40,7%, на стадии благоустройства – 3,1%, и ФОР (фасадно-отделочных работ) – 22,1%. На начальной стадии представлено 22,9% предложения площади: на нулевом цикле – 15,5%, на стадии монтажа первых этажей – 7,6%.

По наличию и типу отделки большая доля апартаментов представлена без отделки – 43,5% (-10,8% за месяц, -19,2% за год), на долю отделки приходится – 25,3% (-6,8% за месяц, -1,2% за год), с отделкой, мебелью и кухней – 18,6% (+16,3% за месяц, +18,2% за год). Доля предложения предчистовой отделкой составляет 12,5% (+1,4%за месяц, +3,6% за год).

По итогам марта 2021 года средневзвешенная цена квадратного метра (СВЦ) выросла за месяц на 1,1%, за год - на 20% и составила 380 тыс. рублей. Лидерами роста стали премиум-класс – 610,9 тыс. руб. (+2,2% за месяц, +30,7% за год) и комфорт-класс - 216,1 тыс. руб. (+9,5%, +20,5%). Немного отстает бизнес-класс – 276,5 тыс. руб. (+3,3% за месяц, +19,8% за год).

В Bright Rich | CORFAC Int. подвели итоги I квартала на офисном рынке Санкт-Петербурга.

В эксплуатацию было введено четыре объекта: «Морская резиденция» (арендопригодная площадь – 40 тыс. кв. м), Garage (арендопригодная площадь – 3 548 кв. м), реконструированный бизнес-центр «Гайде» (2 745 кв. м) и БЦ «Гайот» (1 880 кв. м арендопригодной площади). Спекулятивными являются лишь бизнес-центры Garage и «Гайот». При этом, в Bright Rich | CORFAC Int. отмечают, что сдали последний объект еще до его ввода в эксплуатацию.

До конца года к вводу в эксплуатацию запланировано 253 890 кв. м качественных офисных площадей (GLA), основная часть из них, по прогнозам аналитиков, придется на III-IV кварталы. Наиболее крупными из новых бизнес-центров станут БЦ «Черниговская 8» (арендопригодная площадь – 46 050 кв. м), БЦ «Заневский каскад 4» (арендопригодная площадь – 40 300 кв. м), БЦ «Элкус II очередь» (арендопригодная площадь – 23 560 кв. м).

Крупнейшие объекты, заявленные к вводу в эксплуатацию до конца 2021 г.

|

Название бизнес-центра |

Адрес |

Район |

Общая площадь, кв. м |

Арендопригодная площадь, кв. м |

Класс |

Квартал |

|

ATLAS CITY 1 очередь |

Московский пр., д. 120, лит. А, стр. 1 |

Московский |

10 037 |

8 914 |

В+ |

Q2 |

|

Премьер |

Щербаков пер, д. 17/3, лит. А |

Центральный |

7 953 |

6 478 |

А |

Q2 |

|

11-я Красноармейская (реконструкция) |

11-я Красноармейская ул., д. 18 |

Адмиралтейский |

7 300 |

5 500 |

В |

Q2 |

|

OBWODNIY |

Обводного канала наб., д. 118Б, лит. А |

Адмиралтейский |

5 733 |

5 733 |

В |

Q2 |

|

Заневский каскад 4 |

Заневский пр. |

Красногвардейский |

113 600 |

40 300 |

В+ |

Q3 |

|

Lotos Tower |

Приморский пр., д. 68, 70, стр. 1 |

Приморский |

30 000 |

15 000 |

А |

Q3 |

|

Собрание, II очередь |

Цветочная ул., д. 25, лит. Ц |

Московский |

26 763 |

15 417 |

В+ |

Q3 |

|

Спутник |

Бабушкина ул., д. 40, лит. А |

Невский |

25 000 |

3 800 |

В+ |

Q3 |

|

Феррум I |

Свердловская наб, д. 44, лит. Б |

Калининский |

9 900 |

8 870 |

А |

Q3 |

|

КЕРСТЕН (реконструкция) |

Красного Курсанта ул., д. 25, лит. Е |

Петроградский |

7 940 |

7 940 |

В+ |

Q3 |

|

Черниговская 8 |

ул. Черниговская, д. 8 |

Московский |

66 480 |

46 050 |

А |

Q4 |

|

Элкус II очередь |

Благодатная ул. |

Московский |

33 773 |

23 560 |

А |

Q4 |

|

ТЕСЛА |

В.О. 24-я линия, д. 15/2 |

Василеостровский |

13 890 |

9 600 |

В+ |

Q4 |

|

Аквилон LINKS |

Московский пр., д. 83, лит. Н |

Адмиралтейский |

10 711 |

8 328 |

А |

Q4 |

С точки зрения распределения объектов, заявленных к вводу до конца года, по классам офисной недвижимости лидируют здания класса А, их доля в структуре планируемого ввода составляет 58% (148 290 кв. м). Далее следует класс В+ (91 400 кв. м, или 36%) и класс В (14 330 кв. м, или 6%).

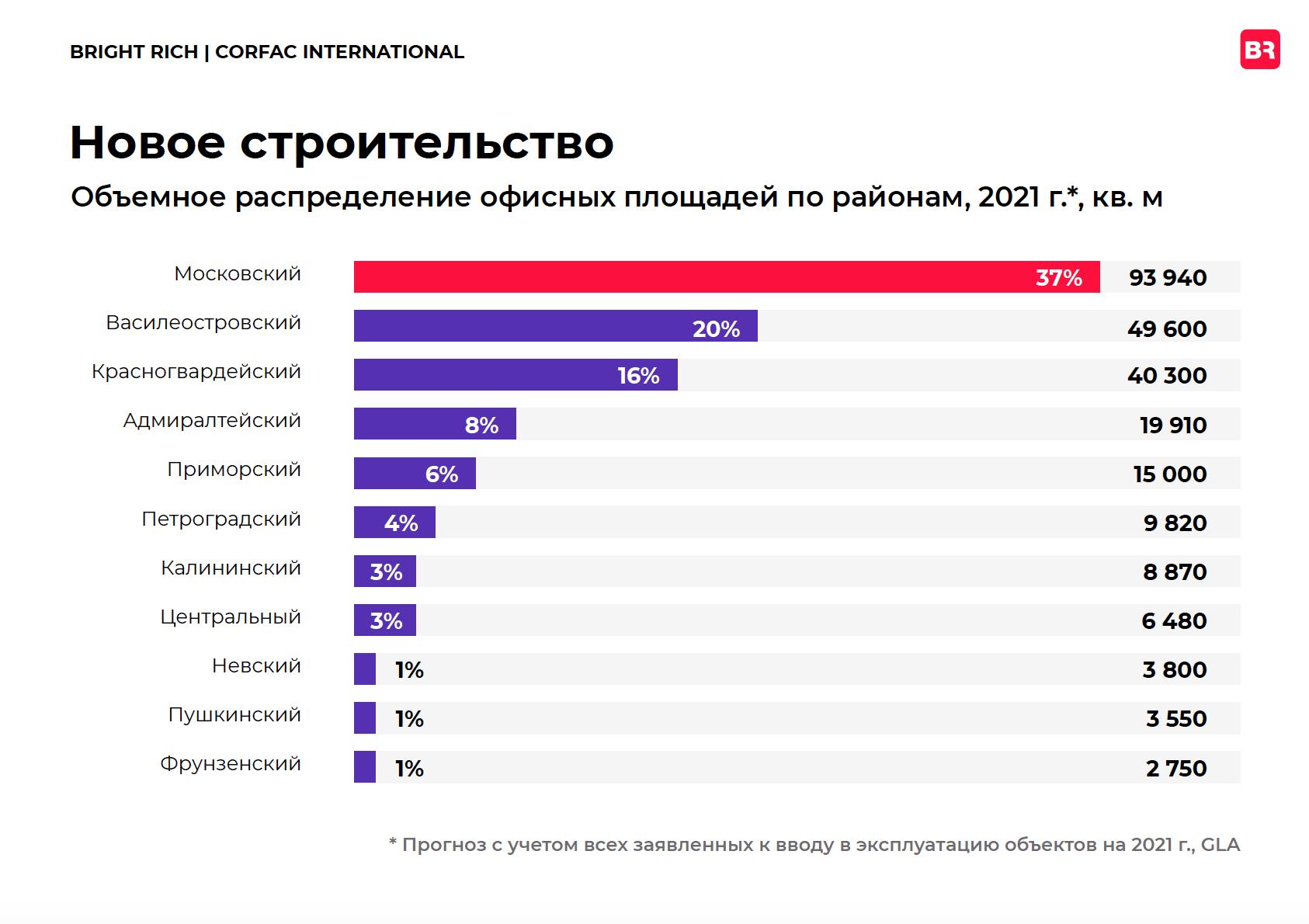

Наиболее популярной локацией среди девелоперов является Московский район, здесь к вводу заявлено 93 940 кв. м офисных площадей (37%). Меньше всего площадей заявлено к вводу во Фрунзенском районе (2 750 кв. м, или 1%).

В I квартале 2021 г. объем поглощения составил 54 920 кв. м. По прогнозам аналитиков Bright Rich | CORFAC Int., по итогам полугодия этот показатель может составить порядка 120 000 кв. м.

По объему сделок лидирует класс В+, здесь было заключено 40% от всего объема сделок за квартал (22 090 кв. м). Наиболее востребованным по количеству сделок также оказался класс В+, с ним было заключено 38% от общего количества сделок за период.

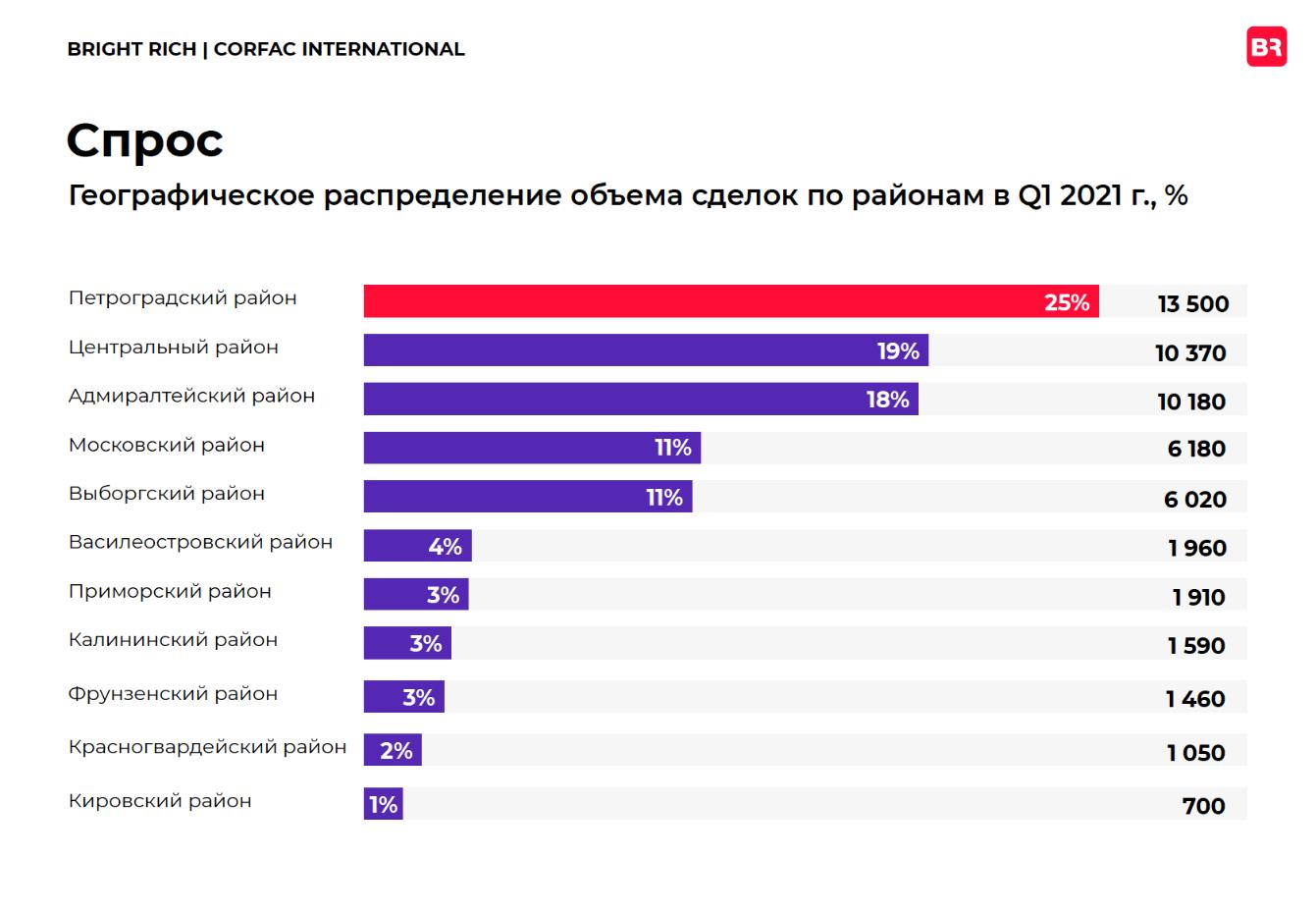

Наиболее востребованными среди арендаторов и покупателей оказались Петроградский и Центральный районы, на их долю в структуре поглощения пришлось 46% от общего количества сделок за период.

Петроградский район лидирует также по объему заключенных сделок, на него приходится 25% в структуре спроса. Далее идут Центральный и Адмиралтейский районы (19% и 18% соответственно).

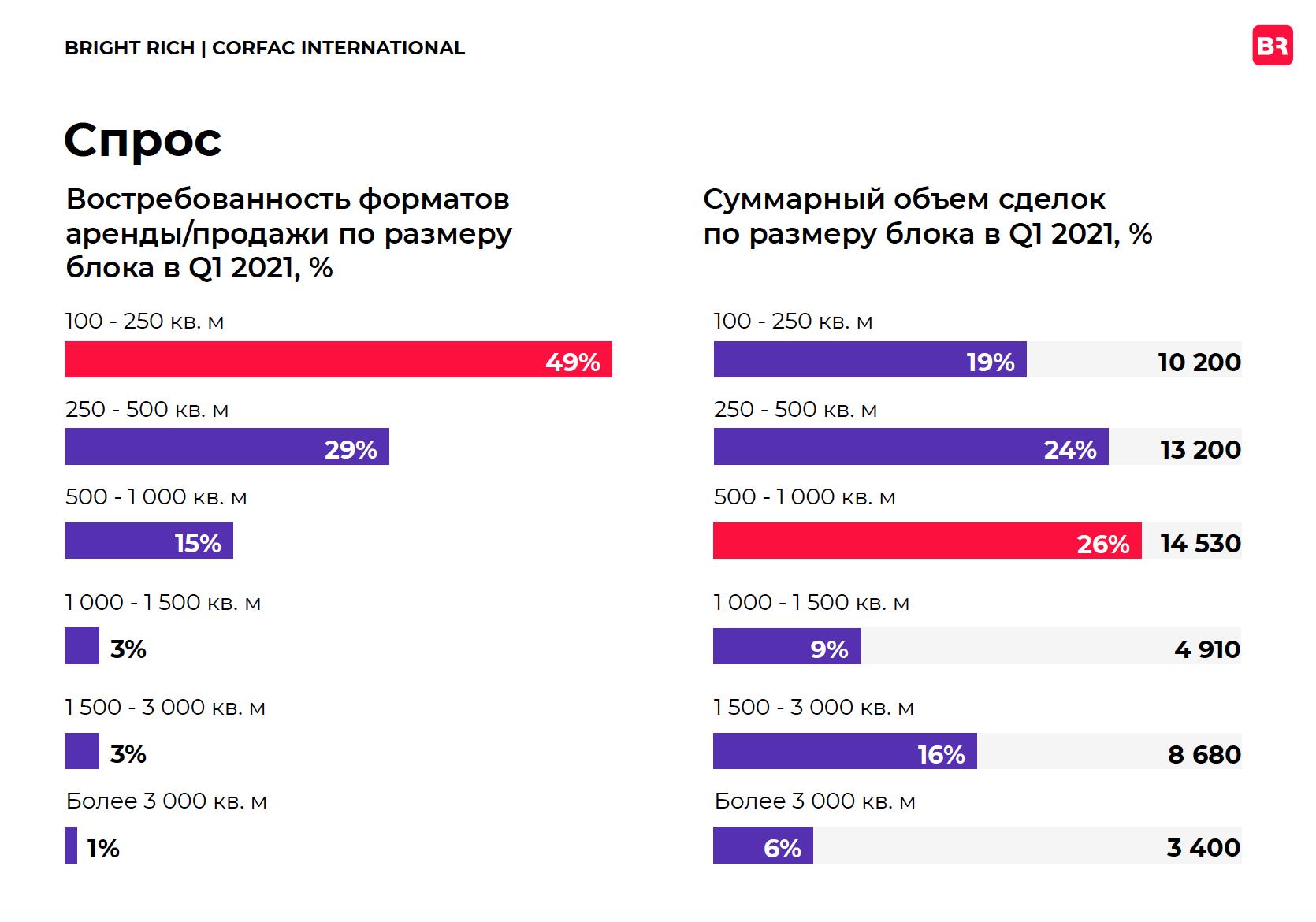

Наибольшее количество сделок был заключено с небольшими офисными блоками площадью 100-250 кв. м (49%). В объемном выражении лидируют блоки 500-1000 кв. м. Средний размер арендованного помещения составил 405 кв. м.

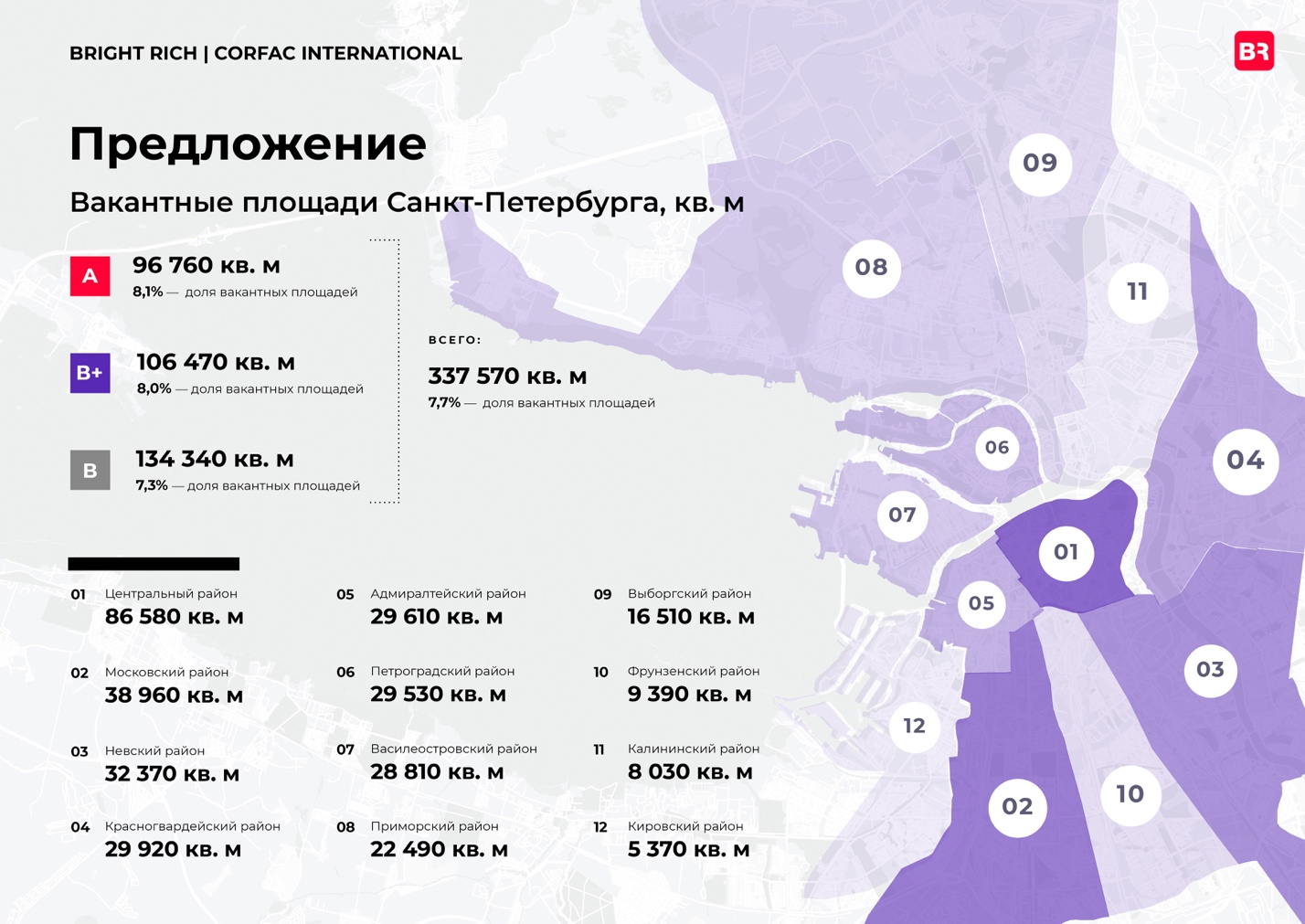

Общий уровень вакансии на конец I квартала составляет 7,7% (337 570 кв. м). При этом в классе А вакансия составляет 8,1%, в классе В+ – 8,0% и в классе В – 7,3%. По объему предложения лидирует Центральный район, здесь свободно 86 580 кв. м. Меньше всего вакантных офисов в Кировском районе, здесь к аренде доступно всего 5 370 кв. м.

По прогнозу аналитиков Bright Rich | CORFAC Int., во II квартале 2021 г. объем вакантных площадей сократится до 310 000 кв. м. «Движение рынка будет зависеть от выхода новых спекулятивных офисных площадей. Спрос во втором квартале предположительно останется на уровне I квартала 2021 года», - отмечает Виктор Заглумин, партнер Bright Rich | CORFAC Int.

Ставки аренды за I квартал выросли, в основном за счет индексации. Средневзвешенная ставка аренды на конец квартала составила 1 970 руб./кв. м/мес. (включая НДС и КУ) в классе А, 1 360 руб./кв. м/мес. в классе В+ и 1 170 руб./кв. м/мес., в В-классе (также с НДС и КУ). Аналитики отмечают, что в классе В зафиксирован наиболее активный рост ставок аренды, по сравнению с концом 2020 года ставка здесь увеличилась на 6,4%. Если сравнивать с аналогичным периодом 2020 года, то ставка аренды в классе В увеличилась на 10,4%. Во II квартале в Bright Rich | CORFAC Int. дальнейшего роста арендных ставок не ожидают.

Наиболее дорогим районом с точки зрения средневзвешенной базовой ставки аренды в классе А является Адмиралтейский, здесь ставка аренды на конец I квартала составляет 2 160 руб. за «квадрат». В классе В+ самая высокая базовая средневзвешенная ставка аренды приходится на Московский район (1 560 руб./кв. м/мес. с учетом НДС и КУ). В В-классе самая высокая средневзвешенная ставка зафиксирована в Центральной районе Петербурга – 1 490 руб./кв. м/мес.