На рынке новостроек премиум-класса Москвы преобладает котлован

В ноябре 2021 года девелоперы нарастили предложение премиальных новостроек на начальном этапе строительства до 43% от общего объема этого сегмента рынка, подсчитали аналитики «Метриум». Это рекордное значение с 2018 года. При этом в готовых домах премиум-класса на выбор у покупателей менее 17% вариантов квартир и апартаментов.

В ноябре 2021 года на рынке новостроек премиум-класса в Москве застройщики вели реализацию 55 проектов, в которых продавали 2 150 квартир и апартаментов. Большинство из них предлагались в новостройках на начальном этапе строительства (на котловане) – порядка 918 лотов. На следующем этапе (сооружение монолитного каркаса) в жилых и апартаментных комплексах было только 583 квартир и апартаментов. В домах, где застройщик проводит отделку, объем предложения оценивается всего в 275 предложений. Наконец, в готовых корпусах, то есть при покупке недвижимости в них можно сразу получить ключи, девелоперы предлагали 374 лотов.

Таким образом, на долю квартир и апартаментов на котловане приходится большая часть предложения премиального жилья от застройщиков в Москве – 43%. Далее следуют квартиры на этапе монтажа этажей (27%), в готовых домах (17%), в корпусах с отделочными работами (13%).

За прошедший год доля квартир и апартаментов, продающихся в премиальных новостройках на начальном этапе строительства выросла в два раза. В ноябре 2020 года она составляла 23%. Между тем, тогда преобладало предложение жилья на более зрелых стадиях строительства, а именно – на этапе монтажа этажей – 28%, на этапе отделочных работ в корпусах – 32% (большая часть). Выбор готового для заселения жилья тогда был сопоставим с текущим показателем – 17%.

«Застройщики премиального сегмента действительно быстро нарастили активность, что и привело к изменению структуры предложения, – отмечает Дмитрий Голев, коммерческий директор Optima Development (девелопер квартала Prime Park). – После первых волн пандемии и снятии тотальных ограничений девелоперы активизировали вывод в продажу новых корпусов и проектов застройки, что теперь вылилось в увеличение предложения квартир и апартаментов на ранней стадии строительства. В частности, активно обновляли линейку и мы. При этом мы предлагаем квартиры на более высокой стадии строительной готовности, поскольку первая очередь уже введена в эксплуатацию и идет передача ключей, а следующая из башен будет передаваться в середине следующего года».

Аналитики «Метриум» отмечают, что премиальные новостройки на начальной стадии строительства заметно дешевле среднего значения по рынку. Так, при средней стоимости квадратного метра во всех квартирах и апартаментах сегмента в 670 тыс. рублей на начальном этапе помещение можно купить за 550 тыс. рублей, то есть на 18% дешевле. В готовых домах квартиры и апартаменты обойдутся в 683 тыс. рублей за кв.м.

«Рынок новостроек премиум-класса сейчас очень разнообразный, поэтому найти подходящий по бюджету проект для вложений не столь трудно, – говорит Ирина Дзюба, заместитель генерального директора MR Group. – К примеру, мы недавно начали реализацию высотного комплекса премиум-класса Symphony 34. Сейчас средняя стоимость квадратного метра в нем составляет всего 365 тыс. рублей, а минимальная цена квартиры начинается от 11,7 млн рублей. То есть фактически стартовый уровень цен сопоставим с тем, что предлагают застройщики жилья бизнес-класса. И это уровень, соответствующий сегменту премиум. Для разработки дизайна интерьеров лобби всех корпусов мы привлекли испанское бюро дизайна Jaime Beriestain Studio, а концепция благоустройства принадлежит бюро градостроительных и ландшафтных проектов из Нидерландов WEST 8».

По сравнению с другими сегментами столичного рынка новостроек «премиум» также лидирует по доле новостроек на начальном этапе строительства. В элитном сегменте этот показатель составляет 20%, в массовом – 35%, в бизнес-классе – 27%.

«С точки зрения инвестора в премиальном сегменте сейчас самый большой выбор квартир и апартаментов для вложений с целью дальнейшей перепродажи, – комментирует Надежда Коркка, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Сохраняющаяся разница в цене между готовым и строящимся жильем порядка 20% позволяет предположить, что на реализации квартиры или апартамента во введенном в эксплуатации доме премиум-классе можно заработать около 20% от начальных вложений. При этом, что очень важно для премиального сегмента, вложиться сейчас лучше в новые проекты, которые долго будут сохранять актуальность».

Источник: «Метриум»

В I квартале 2021 года в Новой Москве 30% всех проданных площадей пришлись на долю только одного девелопера – группы компаний «А101», подсчитали аналитики «Метриум». Между тем в Новой Москве работают более 20 застройщиков, которые за первые три месяца 2021 года реализовали 325 тыс. кв.м. жилья по договорам долевого участия и выручили порядка 54 млрд рублей.

Около 80% договоров долевого участия (ДДУ) в I квартале 2021 года в Новой Москве заключили с покупателями всего пять застройщиков, работающих на местном рынке новостроек, по данным «Метриум». Девелоперы суммарно выручили с начала этого года 54,3 млрд рублей, заключив с дольщиками 6,8 тыс. договоров участия в строительстве 325 тыс. кв.м жилья.

Наиболее успешные показатели у группы «А101», которая реализовала 99,2 тыс. кв.м. за три месяца, что равно 30% от общей площади проданного жилья за три месяца в Новой Москве. Всего девелопер заключил более 2 тыс. договоров долевого участия, выручив порядка 17,7 млрд рублей в Новой Москве. Самыми успешными проектами «А101» в I квартале стали ЖК «Испанские кварталы», «Скандинавия», «Белые ночи» и «Прокшино», которые вошли в топ-15 самых продаваемых новостроек Новой Москвы по версии «Метриум».

«Результат отражает степень востребованности качественных проектов с разнообразной визуальной средой и живой инфраструктурой, – поясняет Анна Боим, коммерческий директор ГК «А101» (девелопер ЖК«Скандинавия», «Испанские кварталы», «Москва А101», «Белые ночи», «Прокшино»). – Мы используем особенности рельефа для создания интересных общественных пространств, привлекаем в свои проекты операторов востребованных сервисов, создаём точки притяжения для работы и отдыха. Кроме того, важным было сохранить разнообразие продукта для основной целевой аудитории. Порядка 55% предложения у нас приходится на двух- и трехкомнатные квартиры различной площади, чтобы семьи с детьми могли выбрать подходящий вариант, исходя из своих возможностей».

На вторую строчку опустился предыдущий лидер рейтинга – группа компаний «ПИК». Крупнейший федеральный застройщик продал в I квартале 70,9 тыс. кв.м, то есть около 22% от общей реализованной новомосковскими застройщиками площади. Покупатели заключили с девелопером почти 1,4 тыс. ДДУ на сумму 11 млрд рублей. Самыми востребованными новостройками группы «ПИК» стали ЖК «Саларьево Парк», «Бунинские луга» и «Середневский лес».

На третьей позиции – «Инвесттраст». За квартал застройщик нашел покупателей для 34,4 тыс. кв.м. жилья, что составило 11% от общей реализованной новомосковскими застройщиками площади. «Инвесттраст» заключил более 740 ДДУ и заработал 4,8 млрд рублей. Все это стало возможным благодаря успешным продажам в единственном, но масштабном проекте Новые Ватутинки (микрорайоны Центральный и Десна), который стал самым продаваемым в I квартале 2021 года в Новой Москве.

Рейтинг самых успешных девелоперов Новой Москвы в I квартале 2021 года*

|

|

|

Девелопер |

Продано площадей, тыс. кв.м |

Количество заключенных ДДУ, ед. |

Выручено денег, млрд руб.** |

Доля рынка по проданной площади |

|

1 |

▲ |

А101 |

99,2 |

2 056 |

17,7 |

30% |

|

2 |

▼ |

ГК ПИК |

70,9 |

1 393 |

11,0 |

22% |

|

3 |

▲ |

Инвесттраст |

34,4 |

742 |

4,8 |

11% |

|

4 |

▬ |

ГК Самолет |

30,4 |

699 |

5,1 |

9% |

|

5 |

▼ |

ГК Абсолют |

27,7 |

441 |

4,8 |

9% |

|

6 |

▲ |

Центр-Инвест |

13,0 |

318 |

2,3 |

4% |

|

7 |

▼ |

LEXION Development |

12,6 |

253 |

2,4 |

4% |

|

8 |

▼ |

ГК МИЦ |

12,0 |

335 |

2,1 |

4% |

|

9 |

▲ |

PPF Real Estate Russia |

5,6 |

111 |

1,1 |

2% |

|

10 |

▼ |

Sezar Group |

4,6 |

70 |

0,9 |

1% |

* По площади зарегистрированных ДДУ на имя физических лиц, включая апартаменты, за вычетом инвестиционных сделок (от 4 объектов и более).

** Экспертная оценка

Источник: «Метриум»

«Примечательно, что проекты лидирующего по продажам девелопера нельзя отнести к наиболее доступным в ценовом отношении, – отмечает Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – И тем не менее, это не мешает застройщику поставить внушительный рекорд продаж, реализовав почти треть всех площадей в регионе за прошедший квартал. Это говорит о том, что несмотря на повышение цен, которое в Новой Москве было очень заметным, покупатели по-прежнему делают выбор в пользу качественного жилья с развитой транспортной инфраструктурой, автономного и современного городского пространства, которое создается именно в крупных комплексах в Новой Москве. Вся инфраструктура – от образовательных комплексов и магазинов на первых этажах до коворокингов и благоустроенных территорий – часть проектов этого девелопера, которая привлекает покупателей и инвесторов».

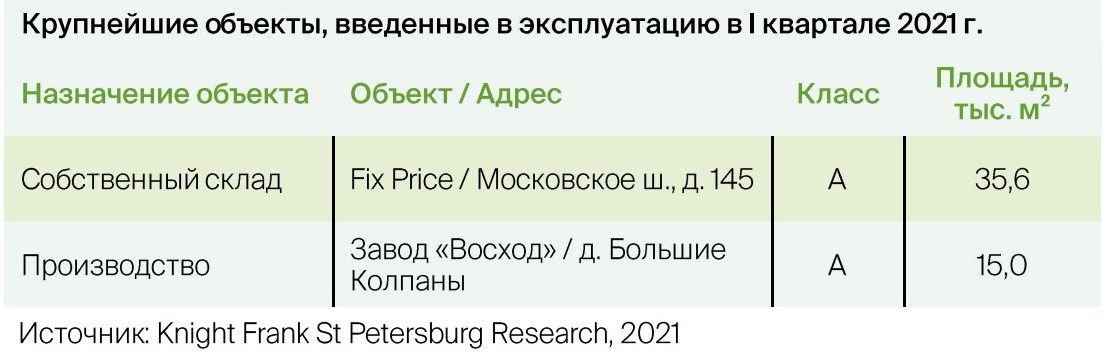

По итогам I квартала 2021 г. было введено в эксплуатацию 54,1 тыс. м² качественной складской недвижимости, что в 4,5 раза превышает объём ввода за аналогичный период прошлого года. Значительное увеличение показателя связано с эффектом низкой базы (минимальный объём в I квартале 2020 г.). Доля объектов, построенных для собственных нужд компаний, составила 95% от общего объёма ввода. Крупнейшим стал складской комплекс Fix Price, построенный на территории «PNK Парк Шушары-3», общей площадью 35,6 тыс. м².

Текущая стабильно высокая востребованность в складских площадях, а также темпы строительства (с учетом переноса ввода объектов с 2020 г.) дают основание полагать, что годовые объёмы ввода будут на уровне итогов 2020 г. (около 300 тыc. м²)

С большой долей вероятности можно предположить, что замедлится темп строительства в сегменте спекулятивного строительства – совокупный запланированный ввод на 22% ниже итогов 2020 г. При этом в структуре будущего спекулятивного складского предложения около 80% площадей уже заняты. Это подтверждает тенденцию последних нескольких лет, когда девелоперы не торопятся выводить объекты на рынок без якорного арендатора.

Необходимо отметить постепенное, но стабильное развитие качественных производственных комплексов, как небольших по площади (3-5 тыс. м²), так и крупных индустриальных площадок.

Илья Князев, руководитель отдела индустриальной, складской недвижимости Knight Frank St Petersburg: «Текущая ситуация на рынке, когда вакансия падает ниже 2%, а спрос остается стабильно высоким, открывает перспективы для нового девелопмента. Единственным стоп-фактором этому является растущая стоимость строительства. В очередной раз можно отметить, что отсутствие складских блоков более 10 тыс. м² подталкивает арендаторов рассматривать формат build-to-suit».

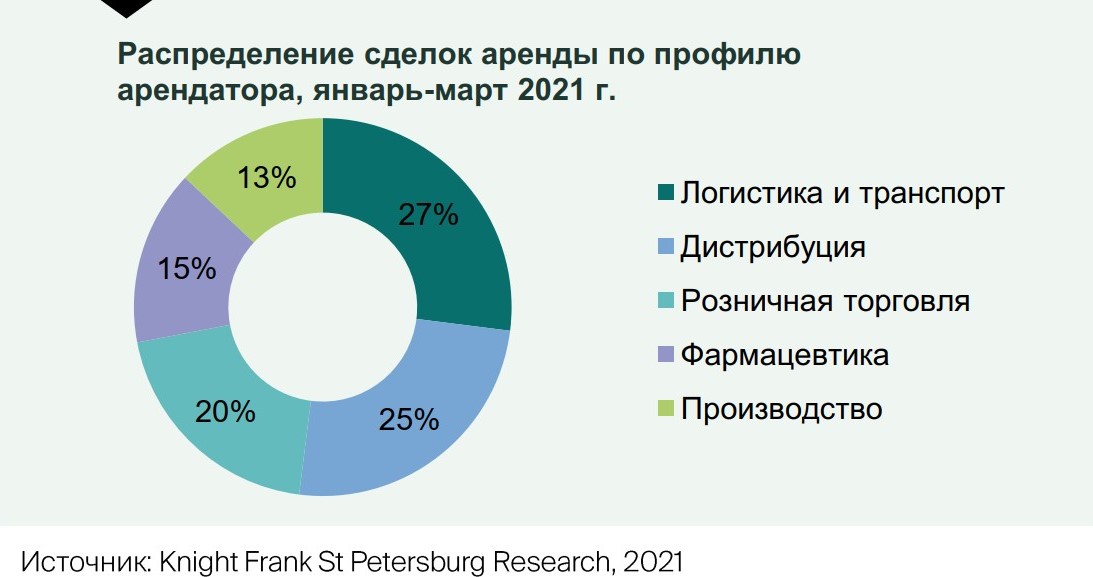

За первые три месяца 2021 г. было введено около 26,2 тыс. м² производств. Крупнейшим стал завод по производству безалкогольных напитков «Восход» - 15,0 тыс. м², расположенный в Гатчинском районе области. Объём сделок аренды со складами класса А и B по итогам I квартала 2021 г. составил около 75 тыс. м², это на 26% ниже аналогичного показателя за 2020 г., однако стоит отметить, что более половины заключенных тогда сделок пришлось на формат built-to-suit. Наиболее активными арендаторами складов в I квартале 2021 г. стали логистические и дистрибьюторские компании – 27% и 25% соответственно.

В связи с высоким интересом арендаторов и девелоперов на складском рынке итоговые показатели спроса в 2021 г. сохранятся на стабильно высоком уровне, однако могут оказаться ниже показателя 2020 г. примерно на 20–25% (300–340 тыс. м²) в связи с ограниченным предложением свободных площадей.

По итогам марта 2021 г. суммарная площадь свободных помещений снизилась более чем в два раза в сравнении с декабрем 2020 г. и достигла 65,1 тыс. м² (класс А – 36,1 тыс. м², класс В – 29,0 тыс. м²). Таким образом, доля вакантных площадей по итогам марта 2021 г. составила: в классе А –1,3%, в классе В – 2,1%, снизившись за январь-март 2021 г. на 2,2 и 0,8 п. п. соответственно.

В течение 2021 г. будут наблюдаться разнонаправленные тенденции по изменению доли вакантных площадей в диапазоне 0,5–1,0 п. п. в зависимости от появления на рынке предложения и его последующего поглощения. Данная динамика окажет влияние на запрашиваемые арендные ставки на качественные складские помещения.

По итогам марта 2021 г. средняя запрашиваемая ставка аренды на сухой склад класса A увеличилась на 2%, достигнув 576 руб./м2/мес.*, в классе B – 439 руб./м2/мес.*, уменьшилась на 5% в сравнении с итогами 2020 г.