Итоги 2021 года на загородном рынке: спрос стал «качественнее»

Аналитики Циан подвели итоги года на загородном рынке. В 2020 г. на фоне пандемии в сегменте индивидуальных домов наблюдался повышенный интерес к покупке жилья в пригородах. Пик потенциального спроса (число просмотров объявлений на сайте cian.ru) пришелся на начало режима самоизоляции, но носил он, скорее, эмоциональный характер - далеко не все те, кто смотрели варианты загородных домов, в результате приобретали их. В 2020 г. ажиотажный спрос спал - значительно выше стала доля тех, кто, действительно, выбирал дом для покупки.

- Потенциальный спрос на покупку загородного дома (число просмотров объявлений) сокращался в течение всего года. За год этот показатель снизился в среднем в 2 раза. В отдельных регионах падение в 3-4 раза (Омская и Свердловская области, Красноярский край).

- Снижение объема предложения зафиксировано, в первую очередь, в регионах с не самым большим выбором объектов на загородном рынке. Во второй половине года наблюдалась стагнация числа лотов в продаже: интерес к покупке утихает, а продавцы уже вывели в продажу многие планируемые к продаже объекты. Новый импульс рынку может придать выход на него крупных федеральных застройщиков.

- Цены в течение года росли, главным образом, за счет изменения структуры предложения - в продаже к концу года остались более дорогие лоты.

- Рынок аренды более волатилен, чем рынок купли-продажи, и сильнее реагирует на спрос. Традиционно спрос и цены повышались, а объем предложения сокращался в начале дачного сезона и в преддверии новогодних праздников.

В выборку вошли 14 регионов с городами-миллионниками, а также Москва, Санкт-Петербург, Московская и Ленинградская области. В расчетах средних цен и площадей учитывались частные дома и коттеджи, пригодные для круглосуточного проживания (с электричеством, водоснабжением и газом) со стандартной площадью (70-1000 кв. м.) и ценой (0,5-200 млн руб.) на землях под индивидуальное жилищное строительство (ИЖС.). Данные получены из объявлений, опубликованных на сайте cian.ru

|

ДИНАМИКА ЗА ГОД (рынок купли-продажи) |

|||||||

|

ЦЕНЫ |

|

СПРОС (снижение) |

|

ПРЕДЛОЖЕНИЕ (количество лотов в продаже) |

|||

|

Лидеры |

|||||||

|

Омская область |

+50% |

Омская область |

снижение в 4 раза |

Ростовская область |

+18% |

||

|

Краснодарский край |

+47% |

Свердловская область |

снижение в 3,2 раза |

Башкортостан |

+6% |

||

|

Воронежская область |

+21% |

Красноярский край |

снижение в 3,1 раз |

Татарстан |

+2% |

||

|

Аутсайдеры |

|||||||

|

Волгоградская область |

+4% |

Московская область |

-45% |

Красноярский край |

-42% |

||

|

Свердловская область |

+1% |

Волгоградская область |

-45% |

Свердловская область |

-57% |

||

|

Ростовская область |

0% |

Новосибирская область |

-30% |

Омская область |

-75% |

||

Источник: Циан.Аналитика

1. Интерес к покупке загородного жилья сократился за год в 2 раза

В 2021 году потенциальный спрос на покупку загородного дома планомерно сокращался в течение всего года - в результате за год снижение числа просмотров в 2 раза.

В 2020 г. высокий потенциальный спрос носил, скорее, эмоциональный характер. Население активно просматривало объявления о продаже домов, но до реальных сделок доходило далеко не во всех случаях. К 2021 г. ажиотаж утих, в текущем году выше была доля предметного спроса (смотрели объявления только те, кто, действительно, собирался приобретать дом). Еще одна причина сокращения просмотров в сегменте загородного жилья - значительный рост цен на недвижимость за счет изменения структуры предложения. На рынке осталось не так много удачных по соотношению цены и качества вариантов - либо это слишком дорогие лоты, либо с плохой транспортной доступностью и не лучшими конструктивными характеристиками. В результате того, что дом “под ключ” со всеми коммуникациями обходится слишком дорого, частично спрос сместился в сегмент земельных участков и дач в плохом состоянии под снос. К тому же, сейчас на строительство частного дома действует льготная ипотека.

Динамика потенциального спроса на покупку загородного дома по месяцам 2021 г.

Источник: Циан.Аналитика

Значительнее всего показатели потенциального спроса просели в Омской области (в 4 раза), Свердловской области (в 3,2 раза) и Красноярском крае (в 3,1 раз). Связано это, в первую очередь, с сокращением объема предложения - чем меньше лотов представлено на рынке, тем меньше будет просмотров. В этих регионах объем предложения за год снизился на 40-75%. Существенно сократился потенциальный спрос к покупке загородного жилья в Краснодарском крае (в 2,4 раза), где он держался на высоком уровне в 2020 г. за счет просмотров объявлений покупателями из других регионов страны. В настоящее время интерес уже во многом исчерпан. Меньше среднего сократился показатель в Москве и Московской области (-45%). Именно в Московском регионе наиболее распространен формат коттеджных поселков и больше всего возможностей для популяризации загородного образа жизни. Здесь пандемия коронавируса в наибольшей степени ускорила процесс перерастания сезонных поездок за город в формат постоянного проживания в пригородах за счет обеспеченности территорий всей необходимой инфраструктурой, поэтому спрос на загородные объекты все еще держится на высоком уровне и снижается медленнее, чем в других регионах.

2. Объем предложения за год сократился на 10%

С начала 2021 г. на рынке загородной недвижимости наблюдалось сокращение объема предложения, начавшееся еще в 2020 г. на фоне возрастания интереса к жизни в собственном доме в пригороде. За счет перехода на удаленный формат работы многие задумались о жизни за городом, к тому же за период самоизоляции многие почувствовали необходимость в расширении жилой площади (необходим кабинет для работы, отдельные комнаты для всех членов семьи), что сложно сделать в городской квартире. Можно сказать, что пандемия и самоизоляция вернули интерес россиян к загородному образу жизни. За счет ажиотажного спроса 2020 года большинство доступных предложений индивидуальных домов на рынке было распродано.

С марта 2021 г. объем предложения на рынке загородной недвижимости держался на стабильном уровне. Интерес к покупке загородных объектов утихает, поэтому объем предложения сокращается медленнее, чем в 2020 г. Продавцы уже вывели в продажу многие их планируемых к продаже лотов, поэтому и роста объема предложения также нет. Всего за год объем предложения в анализируемых локациях сократился на 10%.

Динамика объема предложения на загородном рынке по месяцам 2020-2021 гг.

Источник: Циан.Аналитика

Сокращение объема предложения наблюдалось во всех регионах, кроме Татарстана, Башкортостана и Ростовской области. В целом, в регионах с небольшим объемом предложения динамика была более выраженной. Так, более, чем на четверть выбор сократился в Омской, Свердловской, Челябинской, Новосибирской, Ленинградской областях, Красноярском крае и Санкт-Петербурге. Везде, за исключением Ленинградской области, объем предложения в начале года не превышал 1,5 тыс. лотов. В Ленинградской области, как и в Московской, за время пандемии значительно повысилась популярность жизни в собственном доме в пригороде, поэтому спрос на загородные объекты держится на высоком уровне и объем предложения быстро снижается.

Динамика объема предложения на загородном рынке за 2021 г.

|

Регион |

Количество лотов, тыс. шт. |

Динамика объема за год |

|

|

дек.20 |

дек.21 |

||

|

Омская область |

0,90 |

0,23 |

-75,0% |

|

Свердловская область |

1,58 |

0,67 |

-57,3% |

|

Красноярский край |

0,30 |

0,17 |

-42,1% |

|

Челябинская область |

1,26 |

0,78 |

-37,9% |

|

Новосибирская область |

1,11 |

0,79 |

-28,4% |

|

Ленинградская область |

2,46 |

1,77 |

-28,0% |

|

Санкт-Петербург |

0,41 |

0,30 |

-26,2% |

|

Москва |

1,32 |

1,11 |

-15,7% |

|

Пермский край |

0,70 |

0,59 |

-15,5% |

|

Нижегородская область |

1,17 |

0,99 |

-15,4% |

|

Волгоградская область |

1,20 |

1,04 |

-13,2% |

|

Самарская область |

1,48 |

1,30 |

-12,7% |

|

Московская область |

9,82 |

8,79 |

-10,5% |

|

Краснодарский край |

12,65 |

12,05 |

-4,8% |

|

Воронежская область |

1,22 |

1,19 |

-2,3% |

|

Татарстан |

2,41 |

2,44 |

1,5% |

|

Башкортостан |

2,19 |

2,31 |

5,8% |

|

Ростовская область |

4,89 |

5,77 |

17,9% |

Источник: Циан.Аналитика

3. Крупные застройщики выходят на загородный рынок

Пандемия дала стимул к выходу на загородный рынок крупных девелоперов, которые обратили внимание на возросшую потребность в загородном жилье. Сегодня на рынке наблюдаться дефицит качественных и современных проектов - в последние годы в загородном сегменте новых коттеджных поселков в большом объеме не строили.

Многие крупные компании, ранее не работавшие на загородном рынке, начали строительство комплексных микрорайонов со всей необходимой инфраструктурой. В 2021 г. о планах выйти на загородный рынок заявили сразу несколько крупных девелоперских компаний, которые специализируются на строительстве многоквартирных домов. Среди них группы «Самолет», «Инград», ПИК и «Эталон». Пока что эти компании заявили о строительстве коттеджных поселков только в Новой Москве и Московской области. ПИК, «Инград» и «Самолет» анонсировали проекты в Московском регионе более, чем на 300 000 кв. м.: ПИК намерен построить индивидуальные дома и таунхаусы в Новой Москве, вблизи деревни Кувекино, «Инград» выходит на загородный рынок с проектом индивидуальных домов вблизи деревни Хлябово (25 километров от МКАД по Дмитровскому шоссе), «Самолет» анонсировал пять проектов с индивидуальными домами - четыре в Подмосковье и один в Новой Москве. “Эталон” в августе 2021 г. приобрела долю в британской компании QB Technology, которая занимается модульным домостроением. Интерес к возможности работы на загородном рынке проявляют и другие девелоперы: ЛСР, «Крост», «Галс Девелопмент» и «А101». Так ЛСР разработала типовой проект одноэтажного дома и возвела первый коттедж в Екатеринбурге.

Помимо высокого спроса и дефицита качественных коттеджей, благоприятным фактором для выхода крупных игроков на загородный рынок стало усиление государственной поддержки, в том числе, появление доступной ипотеки. В 2022 г. планируется проработать механизм проектного финансирования и продажи через эскроу-счета.

4. Цены увеличиваются за счет изменения структуры предложения

Средняя стоимость загородного дома в среднем по анализируемым локациям увеличивалась в течение всего года (за исключением марта и июня). Рост цен связан не с увеличением спроса (как это происходит на первичном и вторичном рынках городского жилья), а, в первую очередь, с изменением структуры предложения - в продаже остаются более дорогие варианты домов.

Динамика средней цены индивидуального дома по месяцам 2021 г.

Источник: Циан.Аналитика

Стоимость загородных домов за год увеличилась во всех анализируемых регионах, кроме Ростовской области. Максимальный рост в Омской области (+50%) и Краснодарском крае (+47%). В Омской области объем предложения на загородном рынке невелик, поэтому любые изменения в структуре предложения оказывают существенное влияние на цену. За год объем предложения в регионе сократился в 4 раза, самые доступные варианты жилья были раскуплены, на рынке остались наиболее дорогие лоты (например, в начале года средняя площадь дома в продаже составляла 167 кв.м., сейчас - 205 кв.м.), что и привело к такому значительному росту цен. В Краснодарском крае объем предложения максимален среди всех регионов. Здесь ключевым фактором роста цен остается повышенный спрос на загородные дома - комфортный климат притягивает покупателей из других регионов страны. Это второй по объему потенциального спроса регион (из анализируемых) после Московской области. В других регионах с небольшим объемом предложения значительный рост цен, в большинстве случаев, связан, как в Омской области, с изменением структуры предложения.

Динамика средней стоимости загородного дома за 2021 г.

|

Регион |

Средняя цена кв.м., тыс. рублей |

Динамика цены за год |

|

|

дек.20 |

дек.21 |

||

|

Омская область |

5,2 |

7,8 |

50,0% |

|

Краснодарский край |

14,2 |

20,9 |

47,2% |

|

Воронежская область |

5,6 |

6,8 |

21,4% |

|

Челябинская область |

6,3 |

7,5 |

19,0% |

|

Самарская область |

7,0 |

8,3 |

18,6% |

|

Москва |

35,6 |

42,2 |

18,5% |

|

Новосибирская область |

9,8 |

11,6 |

18,4% |

|

Санкт-Петербург |

37,7 |

44,5 |

18,0% |

|

Нижегородская область |

8,4 |

9,8 |

16,7% |

|

Московская область |

24,9 |

28,8 |

15,7% |

|

Башкортостан |

4,9 |

5,6 |

14,3% |

|

Пермский край |

7,2 |

8,1 |

12,5% |

|

Красноярский край |

9,8 |

11,0 |

12,2% |

|

Ленинградская область |

19,3 |

21,2 |

9,8% |

|

Татарстан |

7,4 |

8,0 |

8,1% |

|

Волгоградская область |

4,7 |

4,9 |

4,3% |

|

Свердловская область |

8,2 |

8,3 |

1,2% |

|

Ростовская область |

6,6 |

6,6 |

0,0% |

Источник: Циан.Аналитика

5. На рынке аренды снижения интереса нет

Спрос на аренду загородных домов в течение года был более волатильным (приведены данные по Московскому региону). Было заметно возрастание интереса перед майскими праздниками и в целом перед началом теплого сезона. К концу года интерес к аренде загородных домов увеличился еще больше - потенциальные арендаторы, в том числе “удаленщики”, искали варианты на ноябрьские и новогодние праздники.

Динамика потенциального спроса на аренду загородного дома в Московском регионе по месяцам 2021 г.

Источник: Циан.Аналитика

Динамика числа арендных лотов в 2021 г. соответствовала стандартным сезонным тенденциям. Весной, в преддверии повышенного летнего спроса, собственники вывели свои объекты на рынок, и объем предложения увеличился. Начиная с мая арендаторы стали снимать уже сданные дома, в результате чего число лотов стало сокращаться, достигнув минимума в июле. После этого вновь начался рост объема предложения, продолжавшийся до ноября, когда население стало искать варианты на праздники.

Динамика объема предложения на загородном рынке по месяцам 2020-2021 гг.

Источник: Циан.Аналитика

Аренда загородной недвижимости в регионах развита пока не очень хорошо. Порядка 80% лотов в нашей базе сосредоточены в Московской (60%) и Ленинградской (11%) областях, а также Москве (6%), поэтому динамика объема предложения характерна, в первую очередь, для этих субъектов. В других регионах объем предложения слишком мал (не более 100, а в большинстве случаев даже не более 50 лотов в месяц), поэтому какие-либо закономерности в течение года выделить сложно, но в целом динамика соответствует описанной выше.

Ставка аренды в среднем по анализируемым локациям увеличилась за год на 20%. Летом ставки традиционно выше, чем в другие месяцы. В 2021 г. аренда загородного дома в июне-августе в 1,5-2 раза выше, чем в начале года.

«В 2021 г. на рынке загородной недвижимости уже не наблюдалось того ажиотажа, который имел место в 2020 г. Спрос стал более предметным - просматривать объявления о продаже домов стали только те, кто собирается приобретать недвижимость. Часть потенциального спроса, за счет значительного роста цен на дома, сместилась в сегмент земельных участков, к тому же теперь на строительство дома можно взять ипотеку, - говорит Алексей Попов, руководитель Циан.Аналитика. – Объем предложения не увеличивается - собственники уже вывели на рынок все планируемые к продаже объекты. Рост средней стоимости домов связан, в первую очередь с изменением структуры предложения - в продаже остаются наиболее дорогие лоты. Новый импульс рынку может придать выход на него крупных федеральных застройщиков».

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка офисной недвижимости по итогам 1 полугодия 2020 года.

Предложение

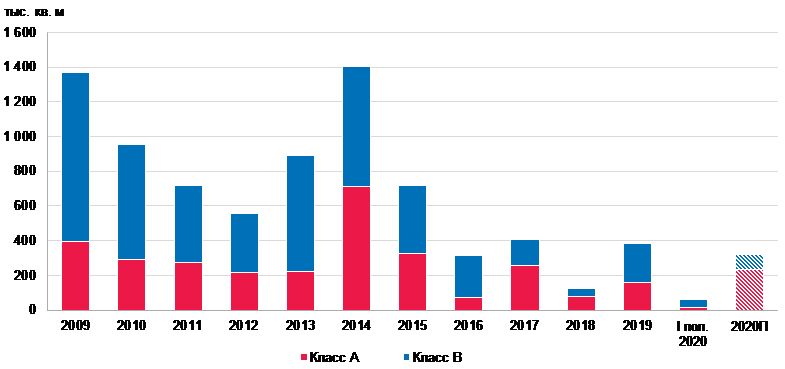

По итогам первого полугодия 2020 года общий объем складского рынка Санкт-Петербурга превысил отметку в 3 млн кв.м.

Рынок пополнился одним объектом, реализованным по схеме build-to-suit – компания Марвел Логистика ввела в эксплуатацию складской комплекс площадью 60 000 кв.м, который будет арендован компанией Ozon.

По причине неопределенности, связанной с пандемией, а также на фоне снизившейся ликвидности национальной валюты, мы ожидаем, что реализация части заявленных проектов по строительству новых складских комплексов будет отложена на более поздние сроки. В основном это коснется проектов, которые находятся на ранней стадии строительства.

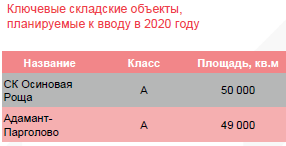

До конца 2020 года по нашим оценкам рынок пополнится еще на 99 000 кв.м за счет ввода двух проектов от компаний Осиновая Роща и Адамант.

Спрос

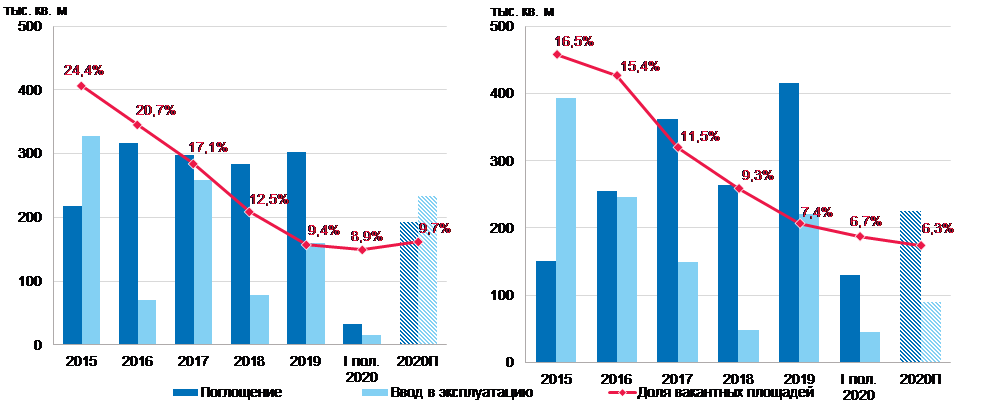

Спрос на качественные складские комплексы остается стабильно высоким, несмотря на кризисные явления экономики, связанные с пандемией COVID-19.

По итогам первого полугодия 2020 года общая сумма заключённых сделок по аренде складских комплексов составила порядка 60 000 кв.м. Кроме этого, во втором квартале была анонсирована форвардная сделка по аренде 37 000 компанией «Эксклюзив».

Таким образом, темпы поглощения в сегменте производственно-складской недвижимости находятся на уровне сопоставимого периода прошлого года и не претерпели существенной коррекции.

Сохраняется высокий спрос на покупку складских и производственных помещений.

Наиболее дефицитным продуктом являются помещения и площадки для пищевого производства.

Вакансия и ставки аренды

Ввиду отсутствия в первом квартале 2020 года прироста качественного спекулятивного предложения суммарный уровень вакантных площадей продолжает снижаться.

Компании производственно-складского сегмента продемонстрировали устойчивость в период самоизоляции, высвобождения площадей не произошло, напротив, многие компании продолжили реализацию планов по расширению арендуемых площадей.

Таким образом, по итогам первого полугодия свободными остаются 1,3% от общего объема качественных производственно-складских помещений.

На уровне низких объемов ввода и отсутствия больших объемов свободных складских блоков укрепляется тренд увеличения уровня запрашиваемых ставок аренды.

Складские комплексы класса А номинируют ставки аренды в диапазоне 500 – 580 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Складские комплексы класса В номинируют ставки аренды в диапазоне 420 – 450 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Уровень запрашиваемых ставок аренды на качественные производственные помещения находится в диапазоне 430 – 500 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Прогноз

Справка:

IPG.Estate – консалтинговая компания в сегменте коммерческой недвижимости. Команда оказывает спектр услуг арендаторам, собственникам, девелоперам, инвесторам как на внутреннем, так и на внешних рынках. Специалисты сопровождают сделки в сегментах индустриальной и складской, офисной, торговой, жилой недвижимости.

В рамках профильных отделов компания развивает узкоспециализированные интернет-сервисы для сдачи в аренду или продажи коммерческих помещений: officemaps.ru, skladmaps.ru, retailmaps.ru, apartmaps.ru.

Аналитики международной консалтинговой компании Knight Frank подвели итоги I полугодия 2020 года на рынке офисной недвижимости Москвы. Существенно замедлилась динамика объемов чистого поглощения.

Несмотря на присутствие арендной активности, на рынке произошло высвобождения офисов в обоих классах, что привело к замедлению показателя до 163 тыс. кв. м против 301 тыс. кв. м в прошлом году. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, и аналитики допускают по итогам 2020 года новый антирекорд по объему ввода. При этом ставки аренды не претерпели существенных изменений.

- По итогам I полугодия 2020 года совокупный объем предложения офисов на московском рынке составил 16,8 млн кв. м, из которых 4,48 млн кв. м относятся к классу А, а 12,35 млн кв. м – к классу В. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, которые представлены двумя небольшими объектами класса B непрофильных девелоперов.

Динамика объема ввода офисных площадей, тыс. кв. м

Источник: Knight Frank Research, 2020

- По итогам I полугодия 2020 года совокупный объем поглощения офисных площадей составил всего 163 тыс. кв. м. По сравнению с показателем I полугодия прошлого года наблюдается снижение на 46%. Несмотря на наличие закрытых сделок, объем выведенных на рынок офисов превысил объем арендованных и купленных под собственное размещение площадей. Во-первых, лоты, которые в начале года перестали маркетировать ввиду наличия потенциального арендатора, вновь вышли на рынок, так как большинство сделок на ранних стадиях переговоров были перенесены на более поздний период. Во-вторых, некоторые пользователи, в том числе крупные, отказываются полностью или частично от своих площадей – при пандемии многие компании внедряли режим удаленной работы и решили сохранить такой подход и впоследствии, что привело к резкому снижению потребности в площадях. Компании в большинстве пытаются оценить свои возможности и потребности, прежде чем принимать какое-либо решение о переезде либо отказе от площадей. Отдельно стоит отметить готовность многих арендодателей идти на частичные уступки и размещать на освобождаемых площадях субарендаторов.

- В соответствии с динамикой чистого поглощения доля свободных офисов в обоих классах увеличилась, даже несмотря на практически нулевой ввод. В классе А вакантность офисов выросла на 0,3 п.п. до 8,9%, а в классе В всего на 0,1 п.п. до 6,7%. Рост показателя мог быть гораздо большим, однако сдерживающим фактором является невозможность арендаторов качественных проектов выйти из договора аренды в одностороннем порядке и покинуть здание. Долгосрочность контрактов обуславливает возможность относительно беспрепятственно выйти из договора лишь по истечению продолжительного периода, в ином случае резиденту грозят крупные пени и штрафы. Единственной возможностью снизить издержки арендатора в такой ситуации является сдача части площадей в субаренду.

- По словам Марии Зиминой, директора департамента офисной недвижимости Knight Frank, компании по мере постепенного возвращения в офисы пересматривают формат работы и подход к организации офисов. Некоторые крупные арендаторы, особенно те, кто имел несколько офисов, сокращают арендованные площади. Это ведет к выходу на рынок излишков площадей, и не только блоков 500-1 000 кв. м, но и крупных лотов в зданиях, в которых уже долгое время не появлялось доступных к аренде офисов, в том числе в центре города и ключевых деловых районах. При этом обязательства в рамках договора аренды не единственный фактор, сдерживающий компании от массовых переездов – на рынке практически недоступно предложение для арендаторов площадью более 2 000 кв. м, которое будет подходящим по качеству и доступным по цене.

Динамика уровня вакансии и поглощения офисных площадей

Источник: Knight Frank Research, 2020

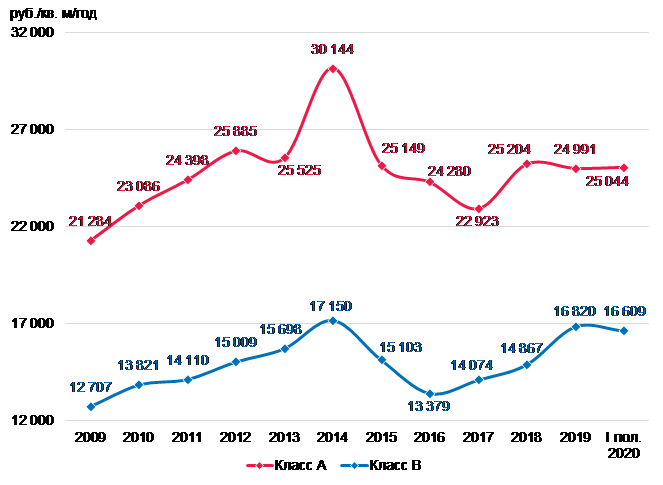

- Ставки аренды офисов претерпели незначительное снижение. В классе А запрашиваемая ставка аренды офисов за квартал снизилась 0,2% и сейчас находится на уровне III квартала 2018 года – показатель составил 25 044 руб./кв. м/год (без учета операционных расходов и НДС). В классе В за квартал ставка аренды снизилась на 2,2% до 16 609 руб./кв. м/год (без учета операционных расходов и НДС). Однако текущий уровень остается высоким –показатель сопоставим с 2014 годом, по итогам которого ставка была максимальной с 2009 года и составляла 17 150 руб./кв. м/год (без учета операционных расходов и НДС).

- Мария Зимина отмечает: «Замедление спроса на рынке обусловлено поведением арендаторов – компании находятся в ожидании, анализируют внутренние процессы и внешние изменения. Главной задачей для них сейчас является определение необходимого и неизбыточного объема офисных площадей, по завершению которого компании будут готовы принимать какие-либо решения. Тенденция к отказу от части площадей прослеживается явно и уже повлияла на состояние рынка, собственники готовы идти на уступки в спорах относительно коммерческих условий, если арендатор примет решение о продлении. Большинство пользователей офисов ждут резкого снижения ставок аренды, однако, даже учитывая ухудшение деловой среды, серьезного падения не прогнозируется, но небольшая вероятность все же сохраняется. При этом перенос сроков запуска строящихся проектов однозначно будет происходить, годовой результат ввода вновь может побить антирекорд».

Динамика средневзвешенных ставок аренды, руб./кв. м/год

Источник: Knight Frank Research, 2020

Офисная недвижимость Москвы, I полугодие 2020 г./I полугодие 2019 г.

|

Основные показатели. Динамика* |

I пол. 2020 |

I пол. 2019 |

|

|

Общий объем предложения качественных площадей, тыс. кв. м |

16 834 |

16 419 |

|

|

в том числе: |

Класс А |

4 480 |

4 360 |

|

Класс В |

12 354 |

12 145 |

|

|

Введено в эксплуатацию в 1 пол. 2020 г., тыс. кв. м |

60,9 |

113,1 |

|

|

в том числе: |

Класс А |

15,4 |

55,6 |

|

Класс В |

45,5 |

57,5 |

|

|

Объем чистого поглощения в 1 пол. 2020 г., тыс. кв. м |

163 |

301 |

|

|

Доля свободных площадей, % |

Класс А |

8,9 |

11,9 |

|

Класс В |

6,7 |

7,9 |

|

|

Средневзвешенные запрашиваемые ставки аренды, руб./кв. м/год** |

Класс А |

25 044 |

25 735 |

|

Класс В |

16 609 |

15 919 |

|

|

Средневзвешенные ставки операционных расходов, руб./кв. м/год |

Класс А |

7 100 |

6 800 |

|

Класс В |

4 800 |

4 580 |

|

Источник: Knight Frank Research, 2020

Справка о компании:

Международная консалтинговая компания Knight Frank была основана в Лондоне в 1896 году и является одним из лидеров мирового рынка коммерческой и жилой недвижимости. На сегодняшний день Knight Frank, совместно со своим стратегическим североамериканским партнером, компанией Newmark Grubb Knight Frank, насчитывает 523 офиса в 60 странах мира. Более 18 000 сотрудников компании сопровождают сделки с объектами недвижимости, оказывая агентские и консалтинговые услуги частным и корпоративным инвесторам, арендаторам, девелоперам и другим игрокам рынка. С 1996 года компания предоставляет полный комплекс агентских и консалтинговых услуг на рынке недвижимости России. Дополнительную информацию о компании можно получить на сайте www.kf.expert