Итоги 2021 года на загородном рынке: спрос стал «качественнее»

Аналитики Циан подвели итоги года на загородном рынке. В 2020 г. на фоне пандемии в сегменте индивидуальных домов наблюдался повышенный интерес к покупке жилья в пригородах. Пик потенциального спроса (число просмотров объявлений на сайте cian.ru) пришелся на начало режима самоизоляции, но носил он, скорее, эмоциональный характер - далеко не все те, кто смотрели варианты загородных домов, в результате приобретали их. В 2020 г. ажиотажный спрос спал - значительно выше стала доля тех, кто, действительно, выбирал дом для покупки.

- Потенциальный спрос на покупку загородного дома (число просмотров объявлений) сокращался в течение всего года. За год этот показатель снизился в среднем в 2 раза. В отдельных регионах падение в 3-4 раза (Омская и Свердловская области, Красноярский край).

- Снижение объема предложения зафиксировано, в первую очередь, в регионах с не самым большим выбором объектов на загородном рынке. Во второй половине года наблюдалась стагнация числа лотов в продаже: интерес к покупке утихает, а продавцы уже вывели в продажу многие планируемые к продаже объекты. Новый импульс рынку может придать выход на него крупных федеральных застройщиков.

- Цены в течение года росли, главным образом, за счет изменения структуры предложения - в продаже к концу года остались более дорогие лоты.

- Рынок аренды более волатилен, чем рынок купли-продажи, и сильнее реагирует на спрос. Традиционно спрос и цены повышались, а объем предложения сокращался в начале дачного сезона и в преддверии новогодних праздников.

В выборку вошли 14 регионов с городами-миллионниками, а также Москва, Санкт-Петербург, Московская и Ленинградская области. В расчетах средних цен и площадей учитывались частные дома и коттеджи, пригодные для круглосуточного проживания (с электричеством, водоснабжением и газом) со стандартной площадью (70-1000 кв. м.) и ценой (0,5-200 млн руб.) на землях под индивидуальное жилищное строительство (ИЖС.). Данные получены из объявлений, опубликованных на сайте cian.ru

|

ДИНАМИКА ЗА ГОД (рынок купли-продажи) |

|||||||

|

ЦЕНЫ |

|

СПРОС (снижение) |

|

ПРЕДЛОЖЕНИЕ (количество лотов в продаже) |

|||

|

Лидеры |

|||||||

|

Омская область |

+50% |

Омская область |

снижение в 4 раза |

Ростовская область |

+18% |

||

|

Краснодарский край |

+47% |

Свердловская область |

снижение в 3,2 раза |

Башкортостан |

+6% |

||

|

Воронежская область |

+21% |

Красноярский край |

снижение в 3,1 раз |

Татарстан |

+2% |

||

|

Аутсайдеры |

|||||||

|

Волгоградская область |

+4% |

Московская область |

-45% |

Красноярский край |

-42% |

||

|

Свердловская область |

+1% |

Волгоградская область |

-45% |

Свердловская область |

-57% |

||

|

Ростовская область |

0% |

Новосибирская область |

-30% |

Омская область |

-75% |

||

Источник: Циан.Аналитика

1. Интерес к покупке загородного жилья сократился за год в 2 раза

В 2021 году потенциальный спрос на покупку загородного дома планомерно сокращался в течение всего года - в результате за год снижение числа просмотров в 2 раза.

В 2020 г. высокий потенциальный спрос носил, скорее, эмоциональный характер. Население активно просматривало объявления о продаже домов, но до реальных сделок доходило далеко не во всех случаях. К 2021 г. ажиотаж утих, в текущем году выше была доля предметного спроса (смотрели объявления только те, кто, действительно, собирался приобретать дом). Еще одна причина сокращения просмотров в сегменте загородного жилья - значительный рост цен на недвижимость за счет изменения структуры предложения. На рынке осталось не так много удачных по соотношению цены и качества вариантов - либо это слишком дорогие лоты, либо с плохой транспортной доступностью и не лучшими конструктивными характеристиками. В результате того, что дом “под ключ” со всеми коммуникациями обходится слишком дорого, частично спрос сместился в сегмент земельных участков и дач в плохом состоянии под снос. К тому же, сейчас на строительство частного дома действует льготная ипотека.

Динамика потенциального спроса на покупку загородного дома по месяцам 2021 г.

Источник: Циан.Аналитика

Значительнее всего показатели потенциального спроса просели в Омской области (в 4 раза), Свердловской области (в 3,2 раза) и Красноярском крае (в 3,1 раз). Связано это, в первую очередь, с сокращением объема предложения - чем меньше лотов представлено на рынке, тем меньше будет просмотров. В этих регионах объем предложения за год снизился на 40-75%. Существенно сократился потенциальный спрос к покупке загородного жилья в Краснодарском крае (в 2,4 раза), где он держался на высоком уровне в 2020 г. за счет просмотров объявлений покупателями из других регионов страны. В настоящее время интерес уже во многом исчерпан. Меньше среднего сократился показатель в Москве и Московской области (-45%). Именно в Московском регионе наиболее распространен формат коттеджных поселков и больше всего возможностей для популяризации загородного образа жизни. Здесь пандемия коронавируса в наибольшей степени ускорила процесс перерастания сезонных поездок за город в формат постоянного проживания в пригородах за счет обеспеченности территорий всей необходимой инфраструктурой, поэтому спрос на загородные объекты все еще держится на высоком уровне и снижается медленнее, чем в других регионах.

2. Объем предложения за год сократился на 10%

С начала 2021 г. на рынке загородной недвижимости наблюдалось сокращение объема предложения, начавшееся еще в 2020 г. на фоне возрастания интереса к жизни в собственном доме в пригороде. За счет перехода на удаленный формат работы многие задумались о жизни за городом, к тому же за период самоизоляции многие почувствовали необходимость в расширении жилой площади (необходим кабинет для работы, отдельные комнаты для всех членов семьи), что сложно сделать в городской квартире. Можно сказать, что пандемия и самоизоляция вернули интерес россиян к загородному образу жизни. За счет ажиотажного спроса 2020 года большинство доступных предложений индивидуальных домов на рынке было распродано.

С марта 2021 г. объем предложения на рынке загородной недвижимости держался на стабильном уровне. Интерес к покупке загородных объектов утихает, поэтому объем предложения сокращается медленнее, чем в 2020 г. Продавцы уже вывели в продажу многие их планируемых к продаже лотов, поэтому и роста объема предложения также нет. Всего за год объем предложения в анализируемых локациях сократился на 10%.

Динамика объема предложения на загородном рынке по месяцам 2020-2021 гг.

Источник: Циан.Аналитика

Сокращение объема предложения наблюдалось во всех регионах, кроме Татарстана, Башкортостана и Ростовской области. В целом, в регионах с небольшим объемом предложения динамика была более выраженной. Так, более, чем на четверть выбор сократился в Омской, Свердловской, Челябинской, Новосибирской, Ленинградской областях, Красноярском крае и Санкт-Петербурге. Везде, за исключением Ленинградской области, объем предложения в начале года не превышал 1,5 тыс. лотов. В Ленинградской области, как и в Московской, за время пандемии значительно повысилась популярность жизни в собственном доме в пригороде, поэтому спрос на загородные объекты держится на высоком уровне и объем предложения быстро снижается.

Динамика объема предложения на загородном рынке за 2021 г.

|

Регион |

Количество лотов, тыс. шт. |

Динамика объема за год |

|

|

дек.20 |

дек.21 |

||

|

Омская область |

0,90 |

0,23 |

-75,0% |

|

Свердловская область |

1,58 |

0,67 |

-57,3% |

|

Красноярский край |

0,30 |

0,17 |

-42,1% |

|

Челябинская область |

1,26 |

0,78 |

-37,9% |

|

Новосибирская область |

1,11 |

0,79 |

-28,4% |

|

Ленинградская область |

2,46 |

1,77 |

-28,0% |

|

Санкт-Петербург |

0,41 |

0,30 |

-26,2% |

|

Москва |

1,32 |

1,11 |

-15,7% |

|

Пермский край |

0,70 |

0,59 |

-15,5% |

|

Нижегородская область |

1,17 |

0,99 |

-15,4% |

|

Волгоградская область |

1,20 |

1,04 |

-13,2% |

|

Самарская область |

1,48 |

1,30 |

-12,7% |

|

Московская область |

9,82 |

8,79 |

-10,5% |

|

Краснодарский край |

12,65 |

12,05 |

-4,8% |

|

Воронежская область |

1,22 |

1,19 |

-2,3% |

|

Татарстан |

2,41 |

2,44 |

1,5% |

|

Башкортостан |

2,19 |

2,31 |

5,8% |

|

Ростовская область |

4,89 |

5,77 |

17,9% |

Источник: Циан.Аналитика

3. Крупные застройщики выходят на загородный рынок

Пандемия дала стимул к выходу на загородный рынок крупных девелоперов, которые обратили внимание на возросшую потребность в загородном жилье. Сегодня на рынке наблюдаться дефицит качественных и современных проектов - в последние годы в загородном сегменте новых коттеджных поселков в большом объеме не строили.

Многие крупные компании, ранее не работавшие на загородном рынке, начали строительство комплексных микрорайонов со всей необходимой инфраструктурой. В 2021 г. о планах выйти на загородный рынок заявили сразу несколько крупных девелоперских компаний, которые специализируются на строительстве многоквартирных домов. Среди них группы «Самолет», «Инград», ПИК и «Эталон». Пока что эти компании заявили о строительстве коттеджных поселков только в Новой Москве и Московской области. ПИК, «Инград» и «Самолет» анонсировали проекты в Московском регионе более, чем на 300 000 кв. м.: ПИК намерен построить индивидуальные дома и таунхаусы в Новой Москве, вблизи деревни Кувекино, «Инград» выходит на загородный рынок с проектом индивидуальных домов вблизи деревни Хлябово (25 километров от МКАД по Дмитровскому шоссе), «Самолет» анонсировал пять проектов с индивидуальными домами - четыре в Подмосковье и один в Новой Москве. “Эталон” в августе 2021 г. приобрела долю в британской компании QB Technology, которая занимается модульным домостроением. Интерес к возможности работы на загородном рынке проявляют и другие девелоперы: ЛСР, «Крост», «Галс Девелопмент» и «А101». Так ЛСР разработала типовой проект одноэтажного дома и возвела первый коттедж в Екатеринбурге.

Помимо высокого спроса и дефицита качественных коттеджей, благоприятным фактором для выхода крупных игроков на загородный рынок стало усиление государственной поддержки, в том числе, появление доступной ипотеки. В 2022 г. планируется проработать механизм проектного финансирования и продажи через эскроу-счета.

4. Цены увеличиваются за счет изменения структуры предложения

Средняя стоимость загородного дома в среднем по анализируемым локациям увеличивалась в течение всего года (за исключением марта и июня). Рост цен связан не с увеличением спроса (как это происходит на первичном и вторичном рынках городского жилья), а, в первую очередь, с изменением структуры предложения - в продаже остаются более дорогие варианты домов.

Динамика средней цены индивидуального дома по месяцам 2021 г.

Источник: Циан.Аналитика

Стоимость загородных домов за год увеличилась во всех анализируемых регионах, кроме Ростовской области. Максимальный рост в Омской области (+50%) и Краснодарском крае (+47%). В Омской области объем предложения на загородном рынке невелик, поэтому любые изменения в структуре предложения оказывают существенное влияние на цену. За год объем предложения в регионе сократился в 4 раза, самые доступные варианты жилья были раскуплены, на рынке остались наиболее дорогие лоты (например, в начале года средняя площадь дома в продаже составляла 167 кв.м., сейчас - 205 кв.м.), что и привело к такому значительному росту цен. В Краснодарском крае объем предложения максимален среди всех регионов. Здесь ключевым фактором роста цен остается повышенный спрос на загородные дома - комфортный климат притягивает покупателей из других регионов страны. Это второй по объему потенциального спроса регион (из анализируемых) после Московской области. В других регионах с небольшим объемом предложения значительный рост цен, в большинстве случаев, связан, как в Омской области, с изменением структуры предложения.

Динамика средней стоимости загородного дома за 2021 г.

|

Регион |

Средняя цена кв.м., тыс. рублей |

Динамика цены за год |

|

|

дек.20 |

дек.21 |

||

|

Омская область |

5,2 |

7,8 |

50,0% |

|

Краснодарский край |

14,2 |

20,9 |

47,2% |

|

Воронежская область |

5,6 |

6,8 |

21,4% |

|

Челябинская область |

6,3 |

7,5 |

19,0% |

|

Самарская область |

7,0 |

8,3 |

18,6% |

|

Москва |

35,6 |

42,2 |

18,5% |

|

Новосибирская область |

9,8 |

11,6 |

18,4% |

|

Санкт-Петербург |

37,7 |

44,5 |

18,0% |

|

Нижегородская область |

8,4 |

9,8 |

16,7% |

|

Московская область |

24,9 |

28,8 |

15,7% |

|

Башкортостан |

4,9 |

5,6 |

14,3% |

|

Пермский край |

7,2 |

8,1 |

12,5% |

|

Красноярский край |

9,8 |

11,0 |

12,2% |

|

Ленинградская область |

19,3 |

21,2 |

9,8% |

|

Татарстан |

7,4 |

8,0 |

8,1% |

|

Волгоградская область |

4,7 |

4,9 |

4,3% |

|

Свердловская область |

8,2 |

8,3 |

1,2% |

|

Ростовская область |

6,6 |

6,6 |

0,0% |

Источник: Циан.Аналитика

5. На рынке аренды снижения интереса нет

Спрос на аренду загородных домов в течение года был более волатильным (приведены данные по Московскому региону). Было заметно возрастание интереса перед майскими праздниками и в целом перед началом теплого сезона. К концу года интерес к аренде загородных домов увеличился еще больше - потенциальные арендаторы, в том числе “удаленщики”, искали варианты на ноябрьские и новогодние праздники.

Динамика потенциального спроса на аренду загородного дома в Московском регионе по месяцам 2021 г.

Источник: Циан.Аналитика

Динамика числа арендных лотов в 2021 г. соответствовала стандартным сезонным тенденциям. Весной, в преддверии повышенного летнего спроса, собственники вывели свои объекты на рынок, и объем предложения увеличился. Начиная с мая арендаторы стали снимать уже сданные дома, в результате чего число лотов стало сокращаться, достигнув минимума в июле. После этого вновь начался рост объема предложения, продолжавшийся до ноября, когда население стало искать варианты на праздники.

Динамика объема предложения на загородном рынке по месяцам 2020-2021 гг.

Источник: Циан.Аналитика

Аренда загородной недвижимости в регионах развита пока не очень хорошо. Порядка 80% лотов в нашей базе сосредоточены в Московской (60%) и Ленинградской (11%) областях, а также Москве (6%), поэтому динамика объема предложения характерна, в первую очередь, для этих субъектов. В других регионах объем предложения слишком мал (не более 100, а в большинстве случаев даже не более 50 лотов в месяц), поэтому какие-либо закономерности в течение года выделить сложно, но в целом динамика соответствует описанной выше.

Ставка аренды в среднем по анализируемым локациям увеличилась за год на 20%. Летом ставки традиционно выше, чем в другие месяцы. В 2021 г. аренда загородного дома в июне-августе в 1,5-2 раза выше, чем в начале года.

«В 2021 г. на рынке загородной недвижимости уже не наблюдалось того ажиотажа, который имел место в 2020 г. Спрос стал более предметным - просматривать объявления о продаже домов стали только те, кто собирается приобретать недвижимость. Часть потенциального спроса, за счет значительного роста цен на дома, сместилась в сегмент земельных участков, к тому же теперь на строительство дома можно взять ипотеку, - говорит Алексей Попов, руководитель Циан.Аналитика. – Объем предложения не увеличивается - собственники уже вывели на рынок все планируемые к продаже объекты. Рост средней стоимости домов связан, в первую очередь с изменением структуры предложения - в продаже остаются наиболее дорогие лоты. Новый импульс рынку может придать выход на него крупных федеральных застройщиков».

Рынок аренды первым реагирует на происходящие изменения в отрасли. Аналитики Циан проанализировали, как изменился сегмент в 2020 году, и какие факторы оказывали влияние на краткосрочную и долгосрочную аренду. Москва и Санкт-Петербург не смогли вернуться к докризисным показателям, в отличие от регионов. В отсутствии туристов доля квартир в краткосрочную аренду снизилась в самоизоляцию в два раза.

В выборку вошли города с численностью населения от миллиона человек, в том числе – Краснодар.

Краткосрочная аренда:

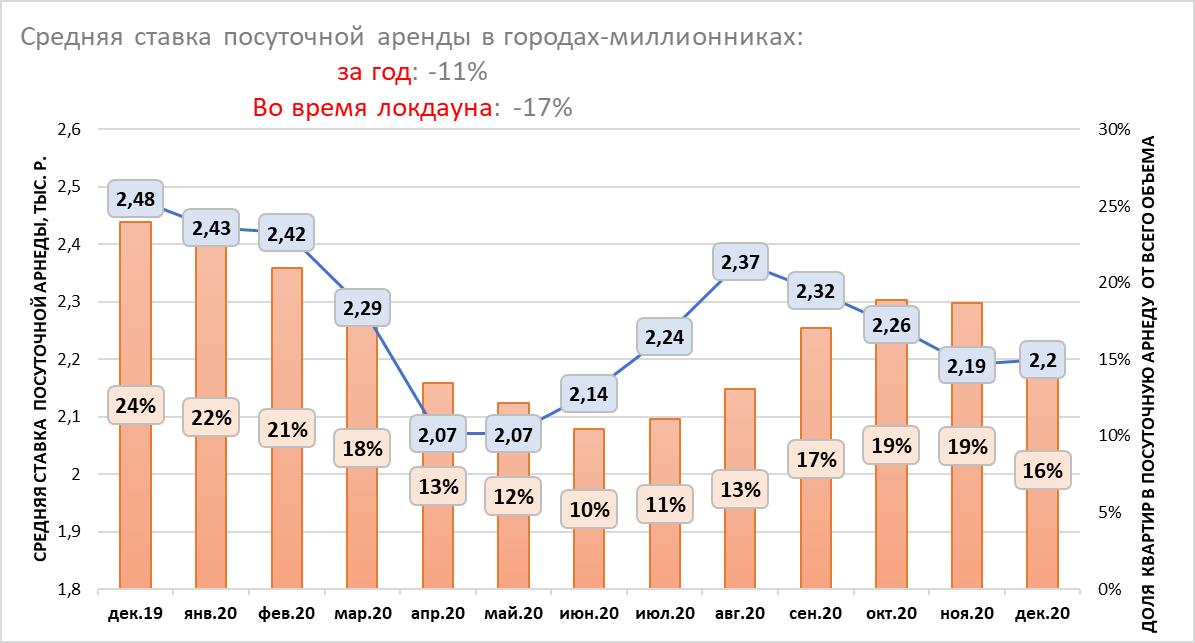

- Средняя ставка посуточной аренды в городах-миллионниках во время весеннего локдауна снизилась на 17%, по итогам всего года падение составило 11%.

- От краткосрочной аренды к долгосрочной: в декабре 2019 года 24% квартир на рынке аренды предлагались посуточно. Весной из-за отсутствия туристов доля снизилась до 12%: рантье стали сдавать квартиры на долгий срок.

Долгосрочная аренда:

- Новые квартиры во время самоизоляции выходили на рынок с демпингом: В Москве – на 6,3%, в Санкт-Петербурге – на 3,8%.

- Объем предложения долгосрочной аренды в городах-миллионниках вырос во время локдауна на 13%. В сравнении с весенним «карантином» текущий объем квартир в долгосрочную аренду снизился на 9%.

- Новые квартиры во время самоизоляции выходили на рынок с демпингом в Москве (-6,3% от ставки в марте) и Санкт-Петербурге (-3,8%).

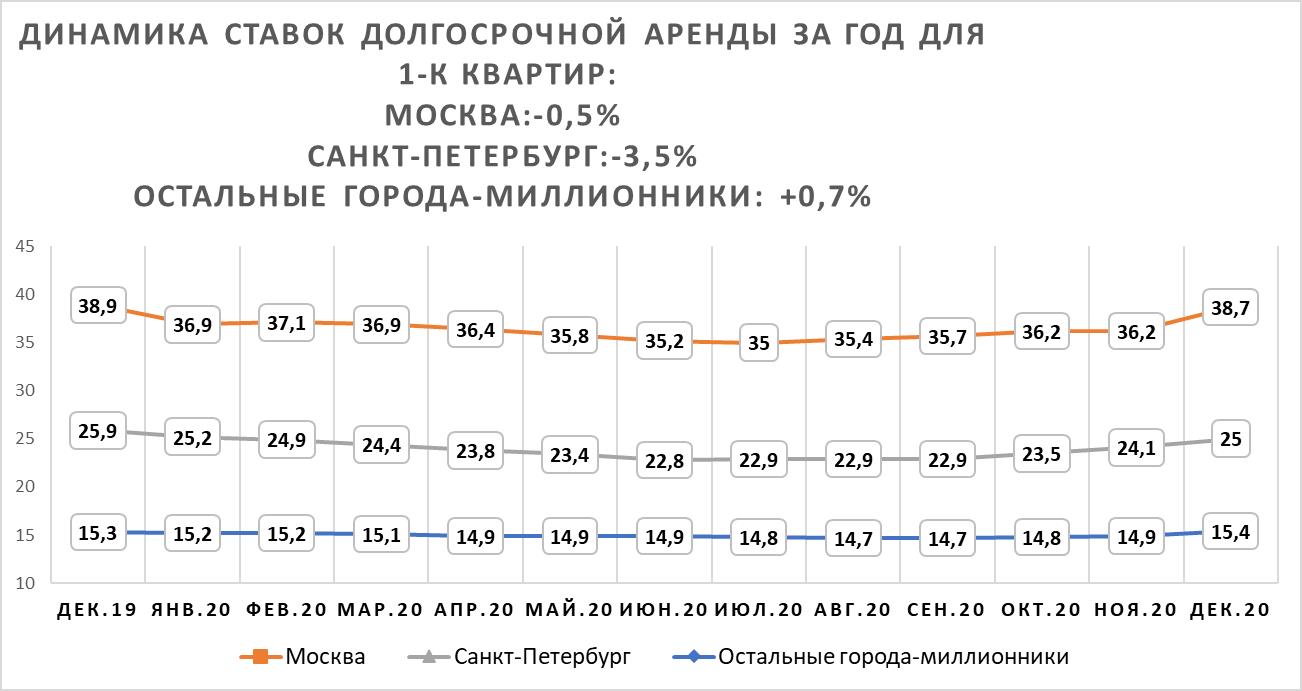

- Во время самоизоляции средние ставки аренды 1-к квартир просели в Москве на 10%, В Санкт-Петербурге – на 11,6%, в остальных городах-миллионниках – на 2,6%

- Рынок аренды в регионах восстанавливается быстрее, чем в Москве и Санкт-Петербурге.

- В столице ставка аренды однокомнатных квартир ниже на 0,5%, чем год назад в Санкт-Петербурге – ниже на 3,5%. В других городах-миллионниках ставка выше, чем год назад на 4,1%.

Краткосрочная аренда

- Ставки посуточной аренды потеряли 17% во время самоизоляции

Закрытие границ с другими странами и введенный режим самоизоляции – оказались серьезным испытанием в первую очередь для бизнеса краткосрочной аренды. В отсутствии туристов и на фоне снижения деловой активности (и вместе с тем – количества командировок в другие города) собственники, сдающие квартиры посуточно, были вынуждены снижать ставки для привлечения спроса и конкуренции с отелями, которые также остались без клиентов.

По подсчетам Циан, средняя ставка аренды посуточной в период самоизоляции в городах-миллионниках РФ (включая Краснодар), снизилась в локдаун на 17%: с 2,48 тыс. рублей в докризисном декабре 2019 года до 2,07 тыс. рублей в апреле-мае 2020 года. После снятия ограничительных мер средняя ставка планомерно восстанавливалась, практически достигнув значений начала года (2,42 тыс.) в августе (2,37 тыс.) – самый разгар отпусков. Вместо заграничных поездок многие россияне путешествовали по России, что повысило спрос на посуточную аренду. Однако с ухудшением эпидемиологической обстановки в сентябре и новыми ограничениями, ставка снова показывает снижение. Сегодня она составляет 2,2 тыс. рублей – это на 11% ниже, чем в декабре 2019 года. Таким образом, рынок посуточной аренды не смог восстановиться и вернуться к прошлогодним докризисным значениям.

Средняя ставка посуточной аренды в городах-миллионниках и доля квартир в посуточную аренду

Источник: Аналитический центр Циан

Среди всех городов-миллионников только в трех – Краснодаре, Челябинске и Казани – текущая ставка посуточной аренды выше прошлогодней. Краснодарский край в 2020 году в целом бьет все рекорды по спросу и активности на рынке – в период удаленной работы многие переехали «поближе к морю». Краснодар находится в нескольких часах езды на машине от российских курортов, а средняя ставка аренды – ниже, чем, например, в Сочи – на 56%. Поэтому Краснодар в 2020 году пользуется спросом – как среди туристов, так и сотрудников «на удаленке». Поэтому ставка посуточной аренды выросла в сравнении с прошлым годом на 5%. Аналогичная ситуация и в Казани – город также интересен туристам. Челябинск – нетуристический город, ставка посуточной аренды в котором просела незначительно во время самоизоляции – на уровне 2%. Среди всех городов-миллионников именно Челябинск самый доступный по ставке посуточной аренды, даже с учетом годового роста на 5%. Все остальные города не восстановились по ставке краткосрочной аренды: В Москве показатель ниже прошлогоднего на 7%. В Санкт-Петербурге – на 2%.

Во время локдауна падение ставок было отмечено абсолютно по всем городам. Наибольшее снижение было отмечено в Москве (-25%) и Нижнем Новгороде (-11%). Минимальное – в Омске (-1%), Перми, Волгограде, Челябинске (-2%). Санкт-Петербург просел на 8%. Таким образом, в большей мере пострадал рынок посуточной аренды в туристических городах и центрах притяжения рабочей силы.

Динамика средней ставки посуточной аренды в городах-миллионниках

|

декабрь 2020, ставка аренды, тыс. р. |

Динамика за год (декабрь 2020/декабрь 2019) |

Падение в период локдауна |

|

|

Москва |

3,17 |

-7% |

-25% |

|

Санкт-Петербург |

2,29 |

-2% |

-8% |

|

Ростов-на-Дону |

2,16 |

0% |

-4% |

|

Казань |

2 |

4% |

-5% |

|

Нижний Новгород |

1,87 |

-6% |

-11% |

|

Самара |

1,87 |

-7% |

-6% |

|

Красноярск |

1,82 |

-5% |

-7% |

|

Екатеринбург |

1,82 |

-7% |

-8% |

|

Новосибирск |

1,8 |

-3% |

-7% |

|

Пермь |

1,77 |

-2% |

-2% |

|

Краснодар |

1,74 |

5% |

-6% |

|

Уфа |

1,74 |

-2% |

-8% |

|

Волгоград |

1,68 |

-5% |

-2% |

|

Челябинск |

1,56 |

5% |

-2% |

|

Воронеж |

1,56 |

-2% |

-5% |

|

Омск |

1,53 |

0% |

-1% |

Источник: Аналитический центр Циан

- От краткосрочной аренды к долгосрочной и обратно

Альтернативной стратегией для рантье, сдающих квартиры краткосрочно, стало «перепрофилирование» бизнеса: вместо сдачи квартир посуточно собственники решили предлагать объекты на долгий срок, что привело к росту конкуренции на рынке долгосрочной аренды. После снятия самоизоляции рантье стали возвращаться обратно на рынок краткосрочной аренды, как более доходного инструмента.

В декабре 2019 года 24% всех квартир в городах-миллионниках в аренду предлагались краткосрочно (см. график в 1 пункте). Во время самоизоляции доля снизилась до 12-13% - рантье сдавали жилье долгосрочно. Минимальная доля квартир в краткосрочную аренду была зафиксирована в июне – всего 10%. Далее показатель пошел вверх, достигнув локального максимума в октябре-ноябре (19%), после чего в конце года доля предложения в краткосрочную аренду стала снижаться – в том числе за счет вымывания объема из-за новогодних праздников, когда многие поехали путешествовать по стране. На сегодняшний день в городах-миллионниках доля квартир в краткосрочную аренду – 16% против 24% год назад в это же время.

Отчасти компенсировали отсутствие туристов в крупных городах – сотрудники, работающие удаленно. Не все имели возможность организовать кабинет, особенно если речь шла о семье с детьми. Выходом стала аренда «домашнего офиса» - квартиры снимались посуточно для работы.

Долгосрочная аренда

- Новые квартиры во время самоизоляции выходили на рынок с демпингом

После объявленного режима самоизоляции многие лишились своего привычного уровня дохода, что привело к отказу от дальнейшего проживания в съемных квартирах и поиску более подходящего по бюджету варианта. Одни наниматели во время самоизоляции уехали из Москвы (обычно речь шла о приезжих в столичный регион). Другие – временно переехали к родственникам или стали снимать жилье с кем-то еще, чтобы сократить расходы на одного человека.

Как следствие – число квартир для долгосрочной аренды в городах-миллионниках увеличилось в мае 2020 года в сравнении с апрелем – на 13%. В апреле в качестве очередного платежа за квартиру можно было использовать депозит, в мае же наниматели стали активно съезжать, что стало причиной уменьшения ставок. В Москве количество квартир в долгосрочную аренду во время локдауна увеличилось на 9%, в Санкт-Петербурге – на 6%. Без учета данных городов в остальных миллионниках прирост составил 21%. Сегодня объем предложения на рынке долгосрочной аренды на 9% ниже, чем в локдаун – за счет роста активности арендаторов, а также возвращения части рантье на рынок краткосрочной аренды. То есть конкуренция снова снижается.

О кризисе на рынке аренды свидетельствует и снижение средней ставки по новым объявлениям. Возьмем в качестве примера Москву. В апреле и в мае новые однокомнатные квартиры в аренду выходили по ставке ниже, чем в предыдущие месяцы: в апреле относительно марта падение составило 6,3%. В мае относительно апреля – еще 4%. В Санкт-Петербурге также отмечено снижение на 3,8% в апреле и на 5,2% в мае. В других городах с численностью населения от миллиона человек подобной динамики не наблюдалось: новые квартиры в аренду выходили примерно по тем же ставкам, что и до самоизоляции.

Средние ставки аренды однокомнатных квартир по новым объявлениям в конкретном месяце

|

|

Москва |

Санкт-Петербург |

Остальные города-миллионники |

|||

|

2020 |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

|

январь |

38,8 |

24,5 |

15,7 |

|||

|

февраль |

38,5 |

-0,8% |

24,4 |

-0,4% |

15,6 |

-0,6% |

|

март |

39,6 |

2,9% |

24 |

-1,6% |

15,5 |

-0,6% |

|

апрель |

37,1 |

-6,3% |

23,1 |

-3,8% |

15,4 |

-0,6% |

|

май |

35,6 |

-4,0% |

21,9 |

-5,2% |

15,3 |

-0,6% |

|

июнь |

36,1 |

1,4% |

22,3 |

1,8% |

15,3 |

0,0% |

|

июль |

36,5 |

1,1% |

22,3 |

0,0% |

15,1 |

-1,3% |

|

август |

37,1 |

1,6% |

22,8 |

2,2% |

15 |

-0,7% |

|

сентябрь |

37,4 |

0,8% |

23,5 |

3,1% |

15,1 |

0,7% |

|

октябрь |

37,6 |

0,5% |

23,7 |

0,9% |

15,4 |

2,0% |

|

ноябрь |

38,2 |

1,6% |

24,1 |

1,7% |

15,2 |

-1,3% |

|

декабрь |

38,3 |

0,3% |

24,3 |

0,8% |

15,2 |

0,0% |

Источник: Аналитический центр Циан

- Рынок аренды в регионах восстанавливается быстрее, чем в Москве и Санкт-Петербурге

Основное падение спроса пришлось на май-июнь 2020 года. Причем Москва и Санкт-Петербург столкнулись с большим снижением ставок, чем другие города-миллионники. Во время самоизоляции многие арендаторы временно уехали в другие города, что вызвало резкое снижение ставок в сравнении с докризисным 2019 годом. В Москве падение в июне составило 10% для однокомнатных и 9,8% для двухкомнатных квартир. В Санкт-Петербурге рынок просел также равномерно: -11,6% и -11,3% соответственно.

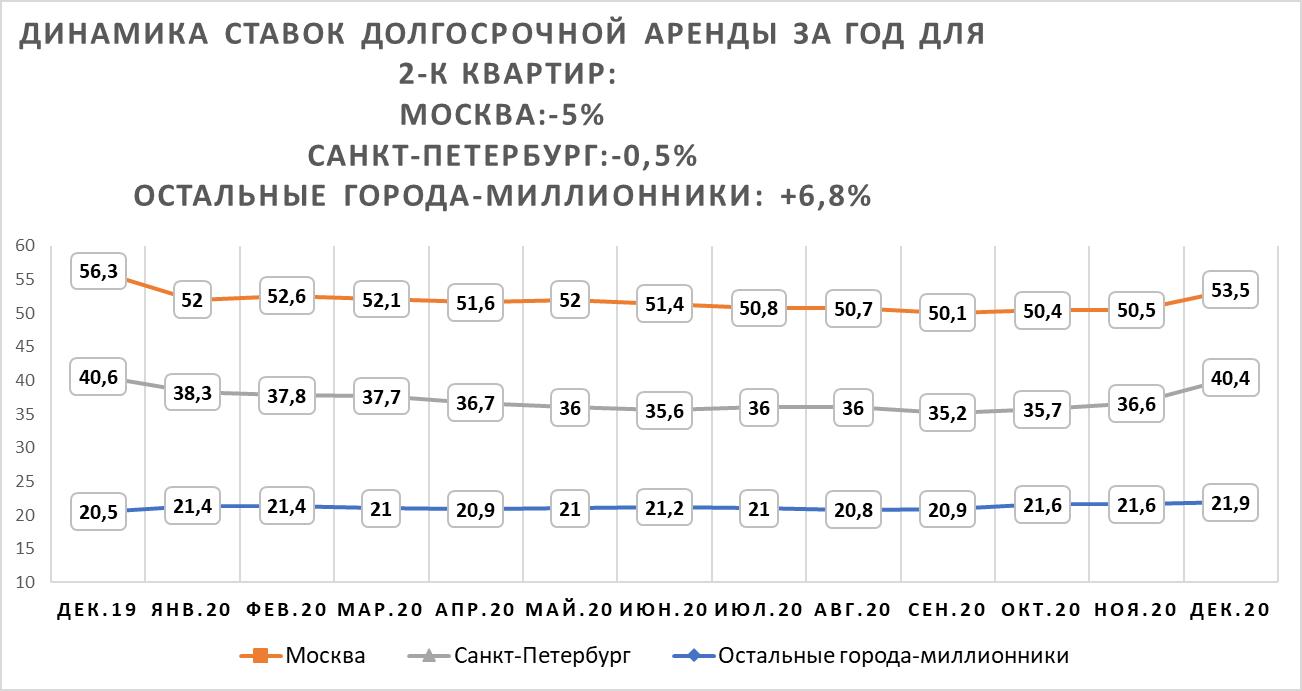

В целом по другим регионам снижение из-за ограничения оказалось не столь существенным: -2,6% для однокомнатных квартир. Средняя ставка по двухкомнатным квартирам показала минимальный рост на уровне 2,4%.

Динамика ставок долгосрочной аренды во время самоизоляции и в годовой динамике

|

Падение во время самоизоляции |

Динамика за год |

|||

|

1-к квартиры |

2-к квартиры |

1-к квартиры |

2-к квартиры |

|

|

Москва |

-10,0% |

-9,8% |

-0,5% |

-5,0% |

|

Санкт-Петербург |

-11,6% |

-11,3% |

-3,5% |

-0,5% |

|

Остальные города-миллионники |

-2,6% |

2,4% |

0,7% |

6,8% |

Источник: Аналитический центр Циан

После снятия ограничительных мер идет восстановление рынка, однако вернуться к прошлогодним значениям декабря 2019 года не удалось ни в Москве, ни в Санкт-Петербурге. В столице текущая ставка аренды однокомнатных квартир ниже на 0,5%, чем год назад (38,7 тыс. рублей на декабрь 2020 года). В Санкт-Петербурге годовое падение составило 3,5% (25 тыс. рублей на декабрь 2020 года). Регионы восстанавливаются активнее: средняя ставка долгосрочной аренды в городах-миллионниках сегодня выше, чем в прошлом году, на 4,1% (15,4 тыс. рублей в месяц для однокомнатных квартир).

Средняя ставка долгосрочной аренды однокомнатных квартир в городах-миллионниках

Источник: Аналитический центр Циан

Средняя ставка аренды двухкомнатных квартир в Москве восстанавливается хуже, чем для более ликвидных за счет своей низкой стоимости «однушек». Ставка аренды ниже на 5%, чем год назад (53,5 тыс. рублей). В Санкт-Петербурге ставка практически вернулась к прошлогодним значениям: -0,5% за год (40,4 тыс.). В остальных городах ставка не только восстановилась после падения, но и выросла на 6,8%: до 21,9 тыс. рублей в месяц.

Средняя ставка долгосрочной аренды двухкомнатных квартир в городах-миллионниках

Источник: Аналитический центр Циан

Из-за удаленного режима работы рантье теряют потенциальных арендаторов, многие из них временно переехали в другой город с более низкой ставкой аренды. Рынок аренды показал рост в годовой динамике в Казани, Красноярске и Ростове-на-Дону и Омске.

Средняя ставка аренды в годовой динамике

|

Город |

1-к квартиры |

2-к квартиры |

||

|

Средняя ставка аренды, тыс. р. |

Динамика за год |

Средняя ставка аренды, тыс. р. |

Динамика за год |

|

|

Москва |

38,7 |

-0,5% |

53,5 |

-5,0% |

|

Санкт-Петербург |

25 |

-3,5% |

40,4 |

-0,5% |

|

Краснодар |

19,2 |

1,1% |

26,7 |

-4,0% |

|

Новосибирск |

18,3 |

-0,5% |

24,2 |

-6,6% |

|

Казань |

18,1 |

5,2% |

25,2 |

16,1% |

|

Екатеринбург |

17,9 |

-5,3% |

23,5 |

5,9% |

|

Красноярск |

16,2 |

12,5% |

21 |

6,1% |

|

Нижний Новгород |

15,4 |

-0,6% |

24,2 |

11,0% |

|

Ростов-на-Дону |

15,3 |

7,0% |

21,2 |

2,9% |

|

Уфа |

15,2 |

2,0% |

19,6 |

0,0% |

|

Самара |

14,8 |

-2,6% |

20,5 |

0,0% |

|

Пермь |

14,3 |

-2,1% |

20,3 |

-10,2% |

|

Воронеж |

13,9 |

-4,1% |

17,7 |

-18,1% |

|

Омск |

13,9 |

5,3% |

17,1 |

12,5% |

|

Волгоград |

12,6 |

-0,8% |

15,5 |

7,6% |

|

Челябинск |

10,5 |

-12,5% |

14,2 |

-8,4% |

Источник: Аналитический центр Циан

«Сегмент долгосрочной аренды и его перспективы в 2021 году напрямую зависит от эпидемиологической ситуации и ограничительных мер, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Если эпидемиологическая ситуация улучшится (за счет коллективного иммунитета или вакцинации), то ставки постепенно продолжат восстанавливаться – мы прогнозируем рост ставок на уровне 6-7% к сегодняшним значениям по итогам следующего года. Меняются также стратегии арендаторов - очевидно, что пандемия активизировала процессы по межрегиональным миграциям. Срок проживания в квартире становится меньше, от этого число циклов публикации объявлений должно увеличиваться, что является фактором, сдерживающим рост ставок. Конкуренцию также усиливает сегмент купли-продажи – среди купивших новостройки было много тех, кто ранее арендовал квартиры. Это снижает объем потенциального спроса на рынке аренды».

По данным международной консалтинговой компании Colliers International, во второй половине 2020 года рынок жилой недвижимости Санкт-Петербурга стал активнее пополняться новыми проектами. Если раньше в месяц на рынок выходили один-два проекта, к концу года этот показатель составил уже порядка четырех проектов в месяц. Льготная ипотека, ажиотажный спрос и рост цен позволили девелоперам высвободить финансовый ресурс для новых проектов.

С 2019 года рынок фиксирует снижение девелоперской активности в части вывода новых проектов на рынок. Это связано с переходом строительного рынка на проектное финансирование и вступлением в силу изменений в 214-ФЗ с 1 июля 2019 года. В ожидании перемен многие девелоперы заранее сформировали портфель проектов и сейчас, в большинстве своем, выводя в продажу новые очереди и корпуса в уже реализуемых проектах. Как следствие, начиная со второго полугодия 2019 года на рынок Петербурга выходили один-два новых проекта в месяц. Однако ситуация кардинально изменилась во второй половине 2020 года.

«Льготная ипотека, которая вызвала ажиотажный спрос и рекордный рост цен на первичную жилую недвижимость, сделала более рентабельной финансовую модель девелоперских проектов. Ипотека с господдержкой позволила застройщикам существенно нарастить продажи квартир и тем самым высвободить финансовый ресурс для будущих проектов. Так, в четвертом квартале 2020 года средний темп вывода на рынок проектов увеличился до четырех проектов в месяц», – комментирует Елизавета Конвей, директор департамента жилой недвижимости Colliers International.

Всего с начала 2020 года рынок Северной столицы пополнился 25 проектами, тогда как за аналогичный период 2019 года на рынок вышло 27 новых проектов. Большая часть новых проектов 2020 года представлена в сегменте «бизнес» – на него пришлось 40% от количества новых проектов. Проекты массового сегмента сформировали 32%. На проекты классов «премиум» и «элит» пришлось 24% и 4% соответственно.

Новые проекты квартальной застройки комфорт- и бизнес-класса появляются в городе, прежде всего, в зоне редевелопмента площадок, сосредоточенных в околоцентральных районах Санкт-Петербурга. Интересом по-прежнему пользуются локация Черной речки, где идет активная застройка бывших промышленных зон Белоостровской и Кантемировской улиц («Белый остров» («Базис-СПб»), Domino («Группа Эталон»), «Кантемировская 11» («ПИК»)), локация Охты (Alter (AAG) и «Малоохтинский 68» (Legenda Intelligent Development)), а также площадки у Московского («Московские ворота II» (Эталон ЛенСпецСМУ), «Менделеев» («Красная стрела», iD Moskovsky и iD Park Pobedy (Euroinvest Development) и Лиговского («Автограф в центре» (Setl City)) проспектов.

Среди периферийных локаций интерес девелоперов и покупателей удерживает Каменка: здесь в 2020 году рынок пополнился сразу тремя проектами: Modum («Арсенал-Недвижимость»), Veren Next Шуваловский (Veren Group) и «Полис Приморский» («Полис Групп»). Среди новых локаций можно выделить Гутуевский Остров в Кировском районе, где компания «Страна девелопмент» реализует «Принцип».

Примечательно, что больше трети (36%) новых жилых проектов девелоперы вывели в историческом центре города. Среди них лидер по популярности – Петроградский район, где предложение пополнили сразу пять новых жилых комплексов. В Адмиралтейском и Центральном районах вышло по одному проекту. Именно в этих локациях, как и прежде, формируется основное предложение премиум- и элит-класса. В Адмиралтейском районе на рынок вышли «Созидатели» (RBI), Петроградская Сторона пополнилась проектами «Октавия» («Балтийская коммерция»), White House («Элит Тауэр»), Meltzer Hall («Альфа Фаберже»), Tesoro (ранее известный как Kingdom) («Аквилон Инвест»), а на Петровском острове в продажу вышел уже третий проект девелопера Setl City – ЖК Grand View.

Еще два проекта появилось в Василеостровском районе. На рынок вышли проекты Monodom Line (Sun Development) в исторической части острова и Аквилон ZALIVE (Аквилон Инвест) на Намывных территориях.

С начала года на рынок вышел всего один элитный проект, который уже был известен рынку – возобновились продажи в ЖК «Приоритет» («Еврострой»). Тем не менее, вероятно, что в следующем году на рынок Санкт-Петербурга выйдет несколько новых элитных проектов. Например, «Еврострой» приобрел доходный дом на Галерной улице для реконструкции под жилье.

«В 2020 году девелоперы активно пополняли земельный банк. По данным Colliers International, за 11 месяцев объем сделок с земельными участками под жилье в денежном выражении в три раза превысил результаты аналогичного периода 2019 года. Уже в конце 2020 года мы увидели небольшое увеличение темпа вывода новых проектов на рынок. Мы ожидаем, что эта тенденция сохранится в 2021 году, и рынок увидит еще больше качественных и интересных жилищных проектов», – заключает Елизавета Конвей.