Итоги 2021 года на загородном рынке: спрос стал «качественнее»

Аналитики Циан подвели итоги года на загородном рынке. В 2020 г. на фоне пандемии в сегменте индивидуальных домов наблюдался повышенный интерес к покупке жилья в пригородах. Пик потенциального спроса (число просмотров объявлений на сайте cian.ru) пришелся на начало режима самоизоляции, но носил он, скорее, эмоциональный характер - далеко не все те, кто смотрели варианты загородных домов, в результате приобретали их. В 2020 г. ажиотажный спрос спал - значительно выше стала доля тех, кто, действительно, выбирал дом для покупки.

- Потенциальный спрос на покупку загородного дома (число просмотров объявлений) сокращался в течение всего года. За год этот показатель снизился в среднем в 2 раза. В отдельных регионах падение в 3-4 раза (Омская и Свердловская области, Красноярский край).

- Снижение объема предложения зафиксировано, в первую очередь, в регионах с не самым большим выбором объектов на загородном рынке. Во второй половине года наблюдалась стагнация числа лотов в продаже: интерес к покупке утихает, а продавцы уже вывели в продажу многие планируемые к продаже объекты. Новый импульс рынку может придать выход на него крупных федеральных застройщиков.

- Цены в течение года росли, главным образом, за счет изменения структуры предложения - в продаже к концу года остались более дорогие лоты.

- Рынок аренды более волатилен, чем рынок купли-продажи, и сильнее реагирует на спрос. Традиционно спрос и цены повышались, а объем предложения сокращался в начале дачного сезона и в преддверии новогодних праздников.

В выборку вошли 14 регионов с городами-миллионниками, а также Москва, Санкт-Петербург, Московская и Ленинградская области. В расчетах средних цен и площадей учитывались частные дома и коттеджи, пригодные для круглосуточного проживания (с электричеством, водоснабжением и газом) со стандартной площадью (70-1000 кв. м.) и ценой (0,5-200 млн руб.) на землях под индивидуальное жилищное строительство (ИЖС.). Данные получены из объявлений, опубликованных на сайте cian.ru

|

ДИНАМИКА ЗА ГОД (рынок купли-продажи) |

|||||||

|

ЦЕНЫ |

|

СПРОС (снижение) |

|

ПРЕДЛОЖЕНИЕ (количество лотов в продаже) |

|||

|

Лидеры |

|||||||

|

Омская область |

+50% |

Омская область |

снижение в 4 раза |

Ростовская область |

+18% |

||

|

Краснодарский край |

+47% |

Свердловская область |

снижение в 3,2 раза |

Башкортостан |

+6% |

||

|

Воронежская область |

+21% |

Красноярский край |

снижение в 3,1 раз |

Татарстан |

+2% |

||

|

Аутсайдеры |

|||||||

|

Волгоградская область |

+4% |

Московская область |

-45% |

Красноярский край |

-42% |

||

|

Свердловская область |

+1% |

Волгоградская область |

-45% |

Свердловская область |

-57% |

||

|

Ростовская область |

0% |

Новосибирская область |

-30% |

Омская область |

-75% |

||

Источник: Циан.Аналитика

1. Интерес к покупке загородного жилья сократился за год в 2 раза

В 2021 году потенциальный спрос на покупку загородного дома планомерно сокращался в течение всего года - в результате за год снижение числа просмотров в 2 раза.

В 2020 г. высокий потенциальный спрос носил, скорее, эмоциональный характер. Население активно просматривало объявления о продаже домов, но до реальных сделок доходило далеко не во всех случаях. К 2021 г. ажиотаж утих, в текущем году выше была доля предметного спроса (смотрели объявления только те, кто, действительно, собирался приобретать дом). Еще одна причина сокращения просмотров в сегменте загородного жилья - значительный рост цен на недвижимость за счет изменения структуры предложения. На рынке осталось не так много удачных по соотношению цены и качества вариантов - либо это слишком дорогие лоты, либо с плохой транспортной доступностью и не лучшими конструктивными характеристиками. В результате того, что дом “под ключ” со всеми коммуникациями обходится слишком дорого, частично спрос сместился в сегмент земельных участков и дач в плохом состоянии под снос. К тому же, сейчас на строительство частного дома действует льготная ипотека.

Динамика потенциального спроса на покупку загородного дома по месяцам 2021 г.

Источник: Циан.Аналитика

Значительнее всего показатели потенциального спроса просели в Омской области (в 4 раза), Свердловской области (в 3,2 раза) и Красноярском крае (в 3,1 раз). Связано это, в первую очередь, с сокращением объема предложения - чем меньше лотов представлено на рынке, тем меньше будет просмотров. В этих регионах объем предложения за год снизился на 40-75%. Существенно сократился потенциальный спрос к покупке загородного жилья в Краснодарском крае (в 2,4 раза), где он держался на высоком уровне в 2020 г. за счет просмотров объявлений покупателями из других регионов страны. В настоящее время интерес уже во многом исчерпан. Меньше среднего сократился показатель в Москве и Московской области (-45%). Именно в Московском регионе наиболее распространен формат коттеджных поселков и больше всего возможностей для популяризации загородного образа жизни. Здесь пандемия коронавируса в наибольшей степени ускорила процесс перерастания сезонных поездок за город в формат постоянного проживания в пригородах за счет обеспеченности территорий всей необходимой инфраструктурой, поэтому спрос на загородные объекты все еще держится на высоком уровне и снижается медленнее, чем в других регионах.

2. Объем предложения за год сократился на 10%

С начала 2021 г. на рынке загородной недвижимости наблюдалось сокращение объема предложения, начавшееся еще в 2020 г. на фоне возрастания интереса к жизни в собственном доме в пригороде. За счет перехода на удаленный формат работы многие задумались о жизни за городом, к тому же за период самоизоляции многие почувствовали необходимость в расширении жилой площади (необходим кабинет для работы, отдельные комнаты для всех членов семьи), что сложно сделать в городской квартире. Можно сказать, что пандемия и самоизоляция вернули интерес россиян к загородному образу жизни. За счет ажиотажного спроса 2020 года большинство доступных предложений индивидуальных домов на рынке было распродано.

С марта 2021 г. объем предложения на рынке загородной недвижимости держался на стабильном уровне. Интерес к покупке загородных объектов утихает, поэтому объем предложения сокращается медленнее, чем в 2020 г. Продавцы уже вывели в продажу многие их планируемых к продаже лотов, поэтому и роста объема предложения также нет. Всего за год объем предложения в анализируемых локациях сократился на 10%.

Динамика объема предложения на загородном рынке по месяцам 2020-2021 гг.

Источник: Циан.Аналитика

Сокращение объема предложения наблюдалось во всех регионах, кроме Татарстана, Башкортостана и Ростовской области. В целом, в регионах с небольшим объемом предложения динамика была более выраженной. Так, более, чем на четверть выбор сократился в Омской, Свердловской, Челябинской, Новосибирской, Ленинградской областях, Красноярском крае и Санкт-Петербурге. Везде, за исключением Ленинградской области, объем предложения в начале года не превышал 1,5 тыс. лотов. В Ленинградской области, как и в Московской, за время пандемии значительно повысилась популярность жизни в собственном доме в пригороде, поэтому спрос на загородные объекты держится на высоком уровне и объем предложения быстро снижается.

Динамика объема предложения на загородном рынке за 2021 г.

|

Регион |

Количество лотов, тыс. шт. |

Динамика объема за год |

|

|

дек.20 |

дек.21 |

||

|

Омская область |

0,90 |

0,23 |

-75,0% |

|

Свердловская область |

1,58 |

0,67 |

-57,3% |

|

Красноярский край |

0,30 |

0,17 |

-42,1% |

|

Челябинская область |

1,26 |

0,78 |

-37,9% |

|

Новосибирская область |

1,11 |

0,79 |

-28,4% |

|

Ленинградская область |

2,46 |

1,77 |

-28,0% |

|

Санкт-Петербург |

0,41 |

0,30 |

-26,2% |

|

Москва |

1,32 |

1,11 |

-15,7% |

|

Пермский край |

0,70 |

0,59 |

-15,5% |

|

Нижегородская область |

1,17 |

0,99 |

-15,4% |

|

Волгоградская область |

1,20 |

1,04 |

-13,2% |

|

Самарская область |

1,48 |

1,30 |

-12,7% |

|

Московская область |

9,82 |

8,79 |

-10,5% |

|

Краснодарский край |

12,65 |

12,05 |

-4,8% |

|

Воронежская область |

1,22 |

1,19 |

-2,3% |

|

Татарстан |

2,41 |

2,44 |

1,5% |

|

Башкортостан |

2,19 |

2,31 |

5,8% |

|

Ростовская область |

4,89 |

5,77 |

17,9% |

Источник: Циан.Аналитика

3. Крупные застройщики выходят на загородный рынок

Пандемия дала стимул к выходу на загородный рынок крупных девелоперов, которые обратили внимание на возросшую потребность в загородном жилье. Сегодня на рынке наблюдаться дефицит качественных и современных проектов - в последние годы в загородном сегменте новых коттеджных поселков в большом объеме не строили.

Многие крупные компании, ранее не работавшие на загородном рынке, начали строительство комплексных микрорайонов со всей необходимой инфраструктурой. В 2021 г. о планах выйти на загородный рынок заявили сразу несколько крупных девелоперских компаний, которые специализируются на строительстве многоквартирных домов. Среди них группы «Самолет», «Инград», ПИК и «Эталон». Пока что эти компании заявили о строительстве коттеджных поселков только в Новой Москве и Московской области. ПИК, «Инград» и «Самолет» анонсировали проекты в Московском регионе более, чем на 300 000 кв. м.: ПИК намерен построить индивидуальные дома и таунхаусы в Новой Москве, вблизи деревни Кувекино, «Инград» выходит на загородный рынок с проектом индивидуальных домов вблизи деревни Хлябово (25 километров от МКАД по Дмитровскому шоссе), «Самолет» анонсировал пять проектов с индивидуальными домами - четыре в Подмосковье и один в Новой Москве. “Эталон” в августе 2021 г. приобрела долю в британской компании QB Technology, которая занимается модульным домостроением. Интерес к возможности работы на загородном рынке проявляют и другие девелоперы: ЛСР, «Крост», «Галс Девелопмент» и «А101». Так ЛСР разработала типовой проект одноэтажного дома и возвела первый коттедж в Екатеринбурге.

Помимо высокого спроса и дефицита качественных коттеджей, благоприятным фактором для выхода крупных игроков на загородный рынок стало усиление государственной поддержки, в том числе, появление доступной ипотеки. В 2022 г. планируется проработать механизм проектного финансирования и продажи через эскроу-счета.

4. Цены увеличиваются за счет изменения структуры предложения

Средняя стоимость загородного дома в среднем по анализируемым локациям увеличивалась в течение всего года (за исключением марта и июня). Рост цен связан не с увеличением спроса (как это происходит на первичном и вторичном рынках городского жилья), а, в первую очередь, с изменением структуры предложения - в продаже остаются более дорогие варианты домов.

Динамика средней цены индивидуального дома по месяцам 2021 г.

Источник: Циан.Аналитика

Стоимость загородных домов за год увеличилась во всех анализируемых регионах, кроме Ростовской области. Максимальный рост в Омской области (+50%) и Краснодарском крае (+47%). В Омской области объем предложения на загородном рынке невелик, поэтому любые изменения в структуре предложения оказывают существенное влияние на цену. За год объем предложения в регионе сократился в 4 раза, самые доступные варианты жилья были раскуплены, на рынке остались наиболее дорогие лоты (например, в начале года средняя площадь дома в продаже составляла 167 кв.м., сейчас - 205 кв.м.), что и привело к такому значительному росту цен. В Краснодарском крае объем предложения максимален среди всех регионов. Здесь ключевым фактором роста цен остается повышенный спрос на загородные дома - комфортный климат притягивает покупателей из других регионов страны. Это второй по объему потенциального спроса регион (из анализируемых) после Московской области. В других регионах с небольшим объемом предложения значительный рост цен, в большинстве случаев, связан, как в Омской области, с изменением структуры предложения.

Динамика средней стоимости загородного дома за 2021 г.

|

Регион |

Средняя цена кв.м., тыс. рублей |

Динамика цены за год |

|

|

дек.20 |

дек.21 |

||

|

Омская область |

5,2 |

7,8 |

50,0% |

|

Краснодарский край |

14,2 |

20,9 |

47,2% |

|

Воронежская область |

5,6 |

6,8 |

21,4% |

|

Челябинская область |

6,3 |

7,5 |

19,0% |

|

Самарская область |

7,0 |

8,3 |

18,6% |

|

Москва |

35,6 |

42,2 |

18,5% |

|

Новосибирская область |

9,8 |

11,6 |

18,4% |

|

Санкт-Петербург |

37,7 |

44,5 |

18,0% |

|

Нижегородская область |

8,4 |

9,8 |

16,7% |

|

Московская область |

24,9 |

28,8 |

15,7% |

|

Башкортостан |

4,9 |

5,6 |

14,3% |

|

Пермский край |

7,2 |

8,1 |

12,5% |

|

Красноярский край |

9,8 |

11,0 |

12,2% |

|

Ленинградская область |

19,3 |

21,2 |

9,8% |

|

Татарстан |

7,4 |

8,0 |

8,1% |

|

Волгоградская область |

4,7 |

4,9 |

4,3% |

|

Свердловская область |

8,2 |

8,3 |

1,2% |

|

Ростовская область |

6,6 |

6,6 |

0,0% |

Источник: Циан.Аналитика

5. На рынке аренды снижения интереса нет

Спрос на аренду загородных домов в течение года был более волатильным (приведены данные по Московскому региону). Было заметно возрастание интереса перед майскими праздниками и в целом перед началом теплого сезона. К концу года интерес к аренде загородных домов увеличился еще больше - потенциальные арендаторы, в том числе “удаленщики”, искали варианты на ноябрьские и новогодние праздники.

Динамика потенциального спроса на аренду загородного дома в Московском регионе по месяцам 2021 г.

Источник: Циан.Аналитика

Динамика числа арендных лотов в 2021 г. соответствовала стандартным сезонным тенденциям. Весной, в преддверии повышенного летнего спроса, собственники вывели свои объекты на рынок, и объем предложения увеличился. Начиная с мая арендаторы стали снимать уже сданные дома, в результате чего число лотов стало сокращаться, достигнув минимума в июле. После этого вновь начался рост объема предложения, продолжавшийся до ноября, когда население стало искать варианты на праздники.

Динамика объема предложения на загородном рынке по месяцам 2020-2021 гг.

Источник: Циан.Аналитика

Аренда загородной недвижимости в регионах развита пока не очень хорошо. Порядка 80% лотов в нашей базе сосредоточены в Московской (60%) и Ленинградской (11%) областях, а также Москве (6%), поэтому динамика объема предложения характерна, в первую очередь, для этих субъектов. В других регионах объем предложения слишком мал (не более 100, а в большинстве случаев даже не более 50 лотов в месяц), поэтому какие-либо закономерности в течение года выделить сложно, но в целом динамика соответствует описанной выше.

Ставка аренды в среднем по анализируемым локациям увеличилась за год на 20%. Летом ставки традиционно выше, чем в другие месяцы. В 2021 г. аренда загородного дома в июне-августе в 1,5-2 раза выше, чем в начале года.

«В 2021 г. на рынке загородной недвижимости уже не наблюдалось того ажиотажа, который имел место в 2020 г. Спрос стал более предметным - просматривать объявления о продаже домов стали только те, кто собирается приобретать недвижимость. Часть потенциального спроса, за счет значительного роста цен на дома, сместилась в сегмент земельных участков, к тому же теперь на строительство дома можно взять ипотеку, - говорит Алексей Попов, руководитель Циан.Аналитика. – Объем предложения не увеличивается - собственники уже вывели на рынок все планируемые к продаже объекты. Рост средней стоимости домов связан, в первую очередь с изменением структуры предложения - в продаже остаются наиболее дорогие лоты. Новый импульс рынку может придать выход на него крупных федеральных застройщиков».

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги I квартала 2021 года на рынке торговой недвижимости Москвы.

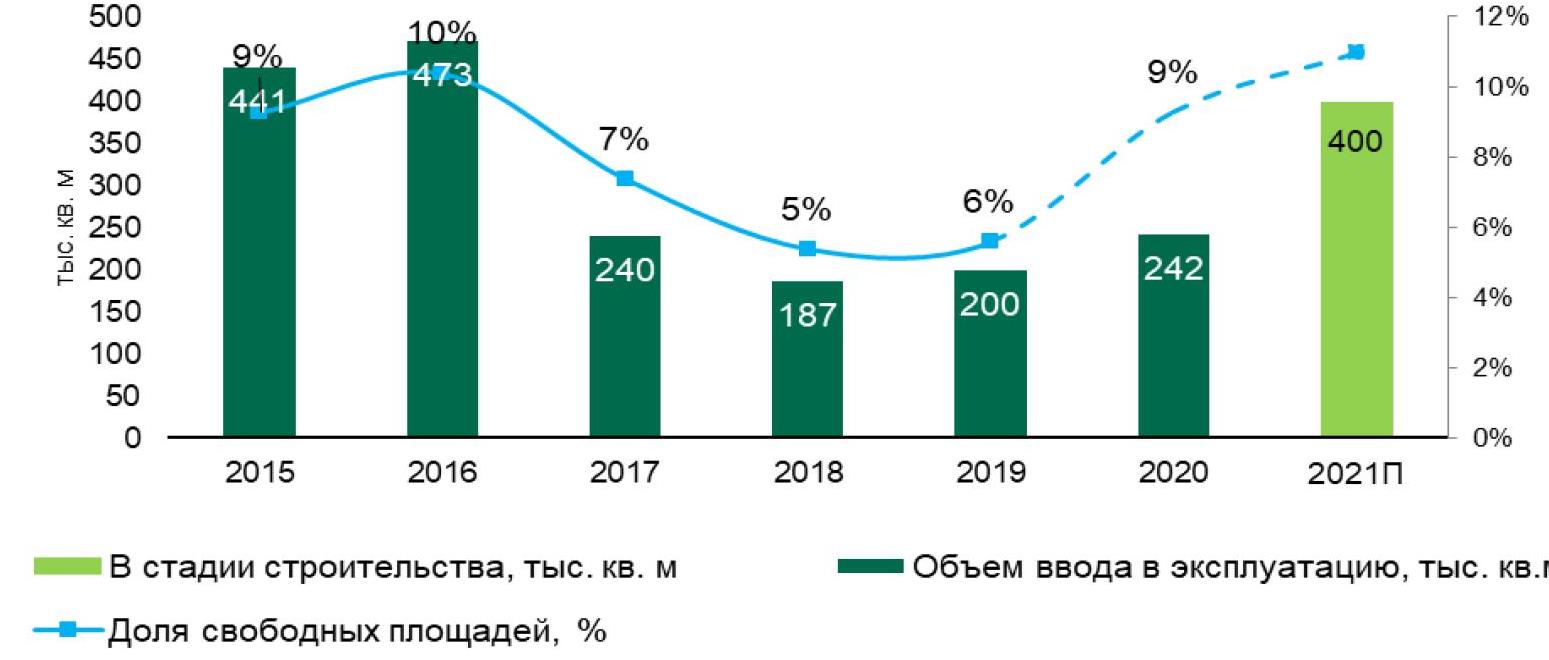

Новое предложение

В первом квартале 2021 года объем ввода в эксплуатацию торговых площадей составил 41,5 тыс. кв. м. Новое предложение сформировано двумя объектами – ТРЦ «Гравитация» и ТРЦ «Флотилия». Согласно заявленным планам девелоперов, в 2021 году ожидается открытие около 400 тыс. кв. м торговых площадей. Среди знаковых проектов можно отметить ТЦР «Павелецкая Плаза» (GLA 33 000 кв. м), а крупнейшим в 2021 году станет ТЦ «Город Косино» (GLA 74 000 кв. м).

Ввод в эксплуатацию и уровень вакантных помещений

Источник: CBRE, I кв. 2021 г.

Уровень вакантных площадей

По итогам первого квартала 2021 года уровень вакантных площадей в ТЦ Москвы составил 9,9%, увеличившись за первые три месяца 2021 года на 0,6 п. п. Темп роста показателя замедлился по сравнению с третьим и четвертым кварталами 2020 года, когда прирост показателя в среднем составлял 1,5 п. п.

Рост объема свободных площадей связан одновременно как с открытиями новых объектов, так и с закрытием торговых точек в существующих ТЦ.

Наиболее уязвимыми с точки зрения воздействия пандемии оказались небольшие арендаторы — представители малого и среднего бизнеса, занимающие, как правило, до 300 кв. м. Согласно данным Единого реестра субъектов малого и среднего предпринимательства число таких предприятий в Москве за год (с марта 2020 года по март 2021 года) сократилось на 2% или на 16 тыс..

Ротация арендаторов в 2021 году продолжится, однако это будет связано, в первую очередь, с показателями эффективности конкретного магазина, а не профиля, к которому он относится.

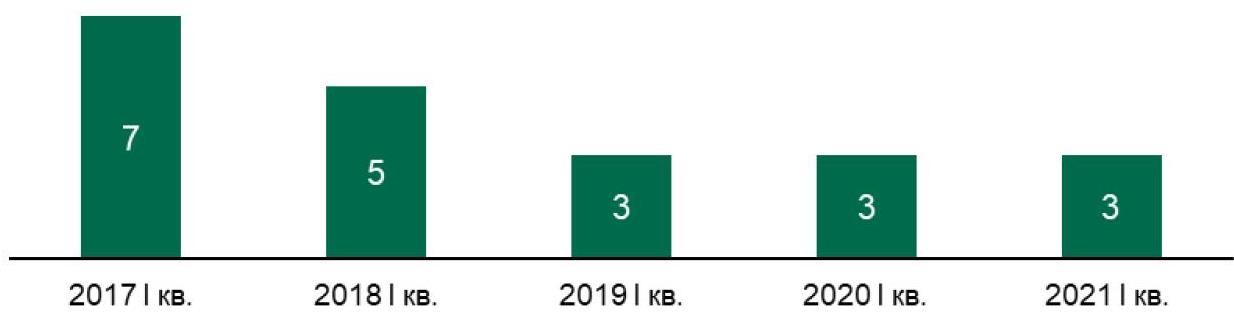

Международные бренды

В I кв. 2021 года свои первые розничные магазины стандартного формата в России открыли 3 международных бренда: Ecco Kids (ТЦ «Ривьера») , Shikkosa (ул. Арбат, 39). После длительного отсутствия в России перезапустился Accessories в ТРЦ «Европарк». Низкий уровень активности в части новых открытий в первом квартале является характерным для последних двух лет.

В 2020 году в России открыли свои первые розничные магазины 18 международных брендов, что на 10% ниже относительно 2019 года. Влияние пандемии отразится на динамике выхода международных брендов на итоговом показателе 2021 года и последующих нескольких лет. Сопоставимый с докризисным интерес к локальному рынку со стороны международных брендов вернется не ранее 2023 года.

В I кв. 2021 года покинули рынок бренды Bath & Body Works и Topshop. Также, в 2020 году заявили о прекращении своей деятельности на российском рынке бренды Longchamp, Lefties и сеть кинотеатров CJ CGV.

Динамика выхода международных брендов в I кв. по годам (в штуках)

Источник: CBRE, I кв. 2021 г.

Динамика выхода и ухода международных брендов по годам (в штуках)

Источник: CBRE, I кв. 2021 г.

Аналитики Циан подвели итоги продаж на вторичном рынке недвижимости по новым данным Росреестра (количество зарегистрированных прав собственности на основании договоров купли-продажи). Спрос в 2020 году увеличился на 2%. Порядка 6% семей в среднем по России взяли жилье на вторичном рынке в 2020 году.

- Спрос на вторичном рынке в 2020 году вырос на 2%: зарегистрировано 3,596 млн прав собственности на основании ДКП. «Дальневосточная» ипотека привела к существенному приросту сделок (+11% в Дальневосточном ФО).

- Чечня и Дагестан - в лидерах по приросту сделок на “вторичке”

- Среди регионов с самым большим числом сделок сильнейшее падение спроса зафиксировано для Ленинградской и Иркутской областей (13-15%). Наибольший рост – в Нижегородской, Самарской и Свердловской областях (15-19%).

- В среднем 6% российских семей купили жилье на вторичном рынке. В Москве – наименьший показатель (всего 3% семей совершили покупку). Наибольшее число переходов прав собственности на тысячу человек – в Ингушетии и Тюменской области (14% и 12% семей соответственно).

- 14% прав собственности регистрируются за счет сданных новостроек. Самая большая доля – в Москве и Санкт-Петербурге.

- Спрос на вторичном рынке в 2020 году вырос на 2%

Вторичный рынок недвижимости, в отличие от сегмента новостроек, остался без господдержки и был вынужден «выживать» самостоятельно. Несмотря на отсутствие льготного кредитования, ставки по ипотеке также снизились за счет пересмотра ключевой ставки. Это позволило рынку готового жилья не просто «выйти в ноль» по числу сделок, но даже показать минимальный прирост.

Согласно данным Росреестра, в 2020 году в целом по России зарегистрировано 3,596 млн прав собственности на основании договоров купли-продажи (мены). В 2019 году показатель был чуть ниже – 3,533 млн прав. Таким образом, спрос по итогам 2020 года, несмотря на провальный второй квартал, оказался выше на 2%, чем в допандемийном 2019 году.

Наибольший прирост зарегистрированных прав собственности отмечен для Северо-Кавказского ФО (11,7%), в котором преобладает индивидуальное строительство. Рост в 2020 году объясняется эффектом низкой базы – даже несмотря на увеличение числа сделок, доля округа и его общий вклад по РФ минимален – на уровне 4% по числу сделок.

Существенный прирост по числу переходов прав собственности зафиксирован и на Дальнем Востоке, где действует «дальневосточная ипотека», доступная в том числе на объекты вторичного рынка, а не только в сегменте новостроек. Напомним, программа действует с декабря 2019 года, то есть именно по итогам 2020 года можно судить о ее эффективности. Дальневосточный ФО даже при наличии субсидии вносит минимальный вклад в общее число сделок – на уровне 5%. Для сравнения – по итогам 2019 года доля округа также составляла 5%.

Прирост по числу зарегистрированных прав собственности также отмечен в Уральском, Приволжском и Северо-Западному ФО. Одновременно в Центральном округе, на который приходится наибольшее число сделок (23% от общего кол-ва), спрос снизился на 2,6%: по итогам 2020 года количество зарегистрированных прав оказалось ниже на 21 тыс. Падение более чем на 10% отмечено во Владимирской, Курской, Рязанской и Тверской областях.

Несмотря на закрытые границы и высокий потенциальный спрос на недвижимость российских курортов, число переходов прав собственности в Южном ФО снизилось на 7,8%, что связано с рекордным ростом цен. В Сочи за год прирост составил 9,1%. В Краснодаре – 8,7%. Одновременно число зарегистрированных прав собственности на основе ДДУ в Южном ФО увеличилось в 2020 году на 9% - то есть покупатели регистрируют права собственности в новостройках. Краснодарский край входит в число лидеров по вводу жилья.

Распределение и динамика зарегистрированных прав собственности на основании договоров купли-продажи

|

Округ |

Число зарегистрированных прав собственности, тыс. на основе ДКП |

Доля округа от всего числа зарегистрированных прав |

Динамика спроса в сравнении с 2019 годом (по числу зарегистрированных прав) |

|

Северо-Кавказский ФО |

160,7 |

4% |

11,7% |

|

Дальневосточный ФО |

195,3 |

5% |

11,2% |

|

Уральский ФО |

383,4 |

11% |

8,6% |

|

Приволжский ФО |

823,9 |

23% |

7,3% |

|

Северо-Западный ФО |

363,0 |

10% |

3,9% |

|

Центральный ФО |

788,3 |

22% |

-2,6% |

|

Сибирский ФО |

467,0 |

13% |

-3,7% |

|

Южный ФО |

414,3 |

12% |

-7,8% |

Источник: Аналитический центр Циан

- Чечня и Дагестан - в лидерах по приросту сделок на “вторичке”

В Москве количество переходов прав собственности на основании договоров купли-продажи (мены) увеличилось по итогам 2020 года на 2,3% - на столицу приходится 4% от общего числа сделок в РФ, как и в 2019 году. В Санкт-Петербурге спрос оказался чуть выше: +5,8% по итогам 2020 года. Для сравнения – количество договоров долевого участия по итогам 2020 года в Москве увеличилось на 5,7%, в Санкт-Петербурге – наоборот, снизилось на 18%, что объясняется невысокой девелоперской активностью.

Среди всех регионов РФ наибольшее снижение по числу переходов прав собственности на основании ДКП отмечено в Карачаево-Черкесии, Калмыкии и Астраханской области. В Калмыкии, к примеру, проходило менее 500 сделок в месяц. Наибольший прирост по их числу отмечен в Чечне и Дагестане (более чем в два раза). Однако свою роль снова сыграл эффект низкой базы – даже несмотря на двукратный прирост, общее ежемесячное число сделок в среднем в Чечне составило всего 1,3 тыс.

|

Топ-5 регионов по снижению регистраций прав |

Топ-5 регионов по росту регистраций прав |

||

|

Регион |

Динамика за год |

Регион |

Динамика за год |

|

Карачаево-Черкесская Республика |

-33,9% |

Чеченская Республика |

148,7% |

|

Республика Калмыкия |

-29,5% |

Республика Дагестан |

102,4% |

|

Астраханская область |

-26,1% |

Якутия |

64,4% |

|

Республика Крым |

-22,1% |

Пензенская область |

45,5% |

|

Чувашская Республика |

-19,8% |

Архангельская область |

39,1% |

Источник: Аналитический центр Циан

Всего же по итогам 2020 года в России можно выделить 21 субъект, в которых было заключено значительное число сделок – как минимум от 5 тыс. в среднем в месяц по региону. Среди них наибольшее падение зафиксировано для Ленинградской и Иркутской областей (13-15%). Наибольший рост – в Нижегородской, Самарской и Свердловской областях (15-19%).

В 2019 году в России насчитывалось 22 региона с ежемесячный числом сделок от 5 тыс. За прошедший год из списка выбыл Ставропольский край и Волгоградская область. Их заменила Саратовская область.

- Всего 3% семей в Москве приобрели жилье на вторичном рынке

При оценке спроса на вторичном рынке стоит ориентироваться не только на абсолютное число сделок по региону, но и количество его жителей. К примеру, в Москве зарегистрировано не намного больше сделок, чем в Свердловской области или Татарстане, однако в пересчете на каждого жителя ситуация кардинально меняется.

Аналитики Циан посчитали, какая доля семей приобрела недвижимость на вторичном рынке. В 2020 году примерно 6% домохозяйств приобрели жилье. В 2019 году таких был 5%.

А аутсайдерах Москва – всего 3% семей совершили сделку. Несмотря на то, что по количеству сделок столица входит в число лидеров, активность покупателей недвижимости одна из самых низких по стране с учетом произошедшего роста цен на 15% за год. Большое число сделок объясняется именно численностью населения. Почти такой же низкий показатель в Брянской, Рязанской, Астраханской областях, а также Приморье и Чукотском АО (4% семей совершили сделку в 2020 году).

Более 10% семей приобрели квартиру в 2020 году в Ингушетии (14%), ставшей лидером из-за небольшого количества семей (чуть более 70 тысяч из 54 млн по РФ).

В Тюменской области показатель равен 12%, регион также входит в число с наибольшими объемами ипотечных сделок, а также - Ханты-Мансийский АО (10%), который можно назвать одним из самых богатых регионов.

В разрезе федеральных округов наибольшая доля семей, совершивших сделки, отмечена в Южном, Уральском и Дальневосточном ФО (8% семей в данных ФО приобрели в 2020 году квартиру). Южный округ оказался востребован из-за закрытых границ и перехода многих сотрудников на “удаленку”, что позволило рассматривать приобретение жилья ближе к морю. В Дальневосточном ФО действует “дальневосточная ипотека”, что также способствует росту активности на рынке. Наименьшее число семей купили жилье на вторичном рынке в Центральном ФО (5% семей).

В пересчете на тысячу человек в 2020 году в целом по РФ было заключено 25 сделок. В 2019 году – 24 сделки. Количество регистраций прав собственности на карте

- 14% прав собственности регистрируются за счет сданных новостроек

Все чаще собственниками квартиры покупатели становятся не на основании договоров купли-продажи, а за счет регистрации прав на основании договора долевого участия (то есть в результате приобретения новостройки). Оформить собственность в новостройке можно только после ее ввода в эксплуатацию и открытии регистрации квартир в конкретном доме. То есть покупка квартиры в строящемся корпусе не позволяет пока еще оформить собственность, необходимо ждать завершения строительства. Именно по этой причине число зарегистрированных ДДУ не равно числу регистраций прав собственности на основании ДДУ.

В 2020 на долю регистрации прав собственности на основании ДДУ приходится 14% от общего числа прав (ДДУ+ДКП). Санкт-Петербург является лидером по числу регистрации прав на основе ДДУ (35%). Москва – на втором месте (27%). Столичные покупатели проявляют высокий интерес к первичному рынку, с чем и связана высокая доля оформленных прав на основе ДДУ. Также более четверти регистраций собственности приходится на новостройки в Ленинградской, Рязанской, Калининградской областей, а также - Чувашии.

«Несмотря на льготное ипотечное кредитование, далеко не каждому подходит такой формат, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Все же готовые объекты – это отсутствие рисков недостроя, возможность переезда сразу после регистрации сделки, жизнь в уже сложившемся районе с давно созданной и работающей инфраструктурой. Не зря в целом по РФ было заключено 764 тыс. ДДУ против 3,6 млн регистраций прав собственности на основе ДКП. То есть примерно в 80% случаев жилищный вопрос решается за счет уже готовых объектов. С учетом предстоящего сворачивания программы льготного кредитования и рекордного роста цен на новостройки, спрос в дальнейшем еще больше сместится в пользу уже готовых объектов».

Динамика сделок на вторичном рынке (регистрации права собственности) на основании ДКП

|

Город |

Кол-во зарегистрированных прав собственности на основании ДКП (мены), тыс. |

Динамика за год |

Доля семей, купивших жилье, 2020 год |

Доля семей, купивших жилье, 2019 год |

Количество зарегистрированных прав собственности на основании ДДУ |

|

Вся Россия |

3 595,80 |

1,80% |

6% |

5% |

13,70% |

|

Центральный ФО |

|||||

|

Всего по Центральному федеральному округу |

788,3 |

-2,60% |

5% |

5% |

15,90% |

|

Московская область |

197,3 |

-6,80% |

7% |

8% |

13,00% |

|

Москва |

144 |

2,30% |

3% |

3% |

27,40% |

|

Воронежская область |

68 |

-2,90% |

7% |

7% |

18,50% |

|

Владимирская область |

37,2 |

-11,40% |

6% |

7% |

10,90% |

|

Ярославская область |

35,2 |

4,70% |

7% |

6% |

13,20% |

|

Белгородская область |

34,7 |

3,30% |

6% |

6% |

3,50% |

|

Тульская область |

33,5 |

-0,10% |

5% |

5% |

8,50% |

|

Тверская область |

29,8 |

-11,40% |

5% |

6% |

10,80% |

|

Липецкая область |

26,7 |

7,20% |

6% |

5% |

8,50% |

|

Калужская область |

25,5 |

-7,00% |

6% |

7% |

16,60% |

|

Тамбовская область |

23,2 |

2,30% |

5% |

5% |

9,50% |

|

Курская область |

22,3 |

-14,80% |

5% |

6% |

6,30% |

|

Ивановская область |

21,2 |

19,70% |

5% |

4% |

6,80% |

|

Смоленская область |

21 |

6,20% |

5% |

5% |

10,70% |

|

Рязанская область |

20,1 |

-13,60% |

4% |

5% |

24,90% |

|

Брянская область |

18,3 |

-7,60% |

4% |

4% |

19,10% |

|

Орловская область |

15,6 |

6,10% |

5% |

5% |

16,10% |

|

Костромская область |

14,7 |

4,00% |

5% |

5% |

13,70% |

|

Северо-Западный ФО |

|||||

|

Всего по Северо-Западному федеральному округу |

363 |

3,90% |

7% |

6% |

23% |

|

Санкт-Петербург |

114,6 |

5,80% |

6% |

5% |

35,00% |

|

Ленинградская область |

60,5 |

-13,50% |

9% |

10% |

24,50% |

|

Вологодская область |

38,5 |

18,90% |

8% |

7% |

9,90% |

|

Калининградская область |

31,4 |

6,30% |

9% |

8% |

26,20% |

|

Архангельская область |

24,8 |

39,10% |

5% |

4% |

9,30% |

|

Республика Коми |

22,5 |

-0,80% |

6% |

6% |

9,10% |

|

Новгородская область |

19,9 |

16,60% |

7% |

6% |

7,60% |

|

Мурманская область |

18,2 |

-1,90% |

5% |

5% |

0,00% |

|

Республика Карелия |

16,5 |

3,10% |

6% |

6% |

11,50% |

|

Псковская область |

15,5 |

-5,90% |

5% |

6% |

10,50% |

|

Ненецкий автономный округ |

0,7 |

22,70% |

5% |

4% |

3,00% |

|

Южный ФО |

|||||

|

Всего по Южному федеральному округу |

414,3 |

-7,80% |

8% |

9% |

16% |

|

Краснодарский край |

176,1 |

1,60% |

9% |

9% |

21,60% |

|

Ростовская область |

95,2 |

-4,90% |

6% |

6% |

16,00% |

|

Волгоградская область |

52,3 |

-15,70% |

5% |

6% |

8,50% |

|

Республика Крым |

44,6 |

-22,10% |

#Н/Д |

4,60% |

|

|

Астраханская область |

15,5 |

-26,10% |

4% |

6% |

7,60% |

|

Севастополь |

13,1 |

-10,30% |

#Н/Д |

10,40% |

|

|

Республика Адыгея |

12,4 |

-11,00% |

8% |

9% |

11,10% |

|

Республика Калмыкия |

5,1 |

-29,50% |

6% |

8% |

5,00% |

|

Северо-Кавказский ФО |

|||||

|

Всего по Северо-Кавказскому федеральному округу |

160,7 |

11,70% |

6% |

6% |

5,80% |

|

Ставропольский край |

58,2 |

-12,40% |

6% |

7% |

10,90% |

|

Республика Дагестан |

33,9 |

102,40% |

5% |

2% |

1,60% |

|

Республика Северная Осетия - Алания |

17,9 |

0,80% |

9% |

9% |

7,10% |

|

Кабардино-Балкарская Республика |

17,9 |

5,90% |

8% |

7% |

1,10% |

|

Чеченская Республика |

15,7 |

148,70% |

6% |

2% |

1,20% |

|

Республика Ингушетия |

9,4 |

17,80% |

14% |

12% |

3,50% |

|

Карачаево-Черкесская Республика |

7,7 |

-33,90% |

6% |

9% |

2,10% |

|

Приволжский ФО |

|||||

|

Всего по Приволжскому федеральному округу |

823,9 |

7,30% |

7% |

7% |

11,80% |

|

Республика Татарстан |

120,3 |

11,30% |

9% |

8% |

10,30% |

|

Республика Башкортостан |

107,3 |

6,70% |

7% |

7% |

13,60% |

|

Самарская область |

97,2 |

19,30% |

8% |

6% |

9,70% |

|

Нижегородская область |

92,5 |

15,30% |

7% |

6% |

10,40% |

|

Пермский край |

77,7 |

-3,00% |

7% |

8% |

11,90% |

|

Саратовская область |

63,3 |

8,20% |

6% |

6% |

3,80% |

|

Оренбургская область |

62,8 |

-4,20% |

8% |

8% |

10,20% |

|

Удмуртская Республика |

39 |

-0,30% |

7% |

7% |

15,00% |

|

Пензенская область |

35,9 |

45,50% |

7% |

4% |

15,20% |

|

Кировская область |

34,3 |

6,20% |

6% |

6% |

13,10% |

|

Ульяновская область |

31,9 |

5,50% |

6% |

6% |

13,90% |

|

Чувашская Республика - Чувашия |

26,7 |

-19,80% |

6% |

7% |

26,50% |

|

Республика Мордовия |

19,6 |

10,80% |

6% |

5% |

8,00% |

|

Республика Марий Эл |

15,4 |

-4,40% |

6% |

6% |

18,80% |

|

Уральский ФО |

|||||

|

Всего по Уральскому федеральному округу |

383,4 |

8,60% |

8% |

7% |

9,60% |

|

Свердловская область |

133,1 |

17,00% |

8% |

7% |

10,30% |

|

Челябинская область |

101,5 |

6,50% |

7% |

7% |

8,20% |

|

Тюменская область |

58,9 |

6,20% |

12% |

11% |

16,00% |

|

Ханты-Мансийский автономный округ |

52,5 |

-2,40% |

10% |

10% |

6,10% |

|

Курганская область |

24 |

6,40% |

6% |

6% |

4,60% |

|

Ямало-Ненецкий автономный округ |

13,3 |

10,90% |

7% |

6% |

3,60% |

|

Сибирский ФО |

|||||

|

Всего по Сибирскому федеральному округу |

467 |

-3,70% |

6% |

7% |

10,70% |

|

Красноярский край |

88,2 |

6,50% |

8% |

7% |

12,60% |

|

Новосибирская область |

72,5 |

-9,00% |

7% |

8% |

22,20% |

|

Кемеровская область - Кузбасс |

71,8 |

-4,70% |

7% |

7% |

6,80% |

|

Иркутская область |

63 |

-15,60% |

7% |

8% |

9,90% |

|

Омская область |

61,6 |

1,80% |

8% |

8% |

3,10% |

|

Алтайский край |

46 |

-11,70% |

5% |

5% |

12,40% |

|

Томская область |

37,8 |

11,60% |

9% |

8% |

1,30% |

|

Республика Хакасия |

15,1 |

5,50% |

7% |

7% |

8,30% |

|

Республика Тыва |

5,6 |

0,00% |

6% |

6% |

0,00% |

|

Республика Алтай |

5,4 |

-10,20% |

7% |

8% |

3,80% |

|

Дальневосточный ФО |

|||||

|

Всего по Дальневосточному федеральному округу |

195,3 |

11,20% |

8% |

7% |

8,90% |

|

Хабаровский край |

39,6 |

9,40% |

7% |

7% |

9,10% |

|

Приморский край |

30,4 |

15,70% |

4% |

3% |

13,90% |

|

Забайкальский край |

27 |

13,40% |

7% |

6% |

4,60% |

|

Республика Саха (Якутия) |

24,5 |

64,40% |

7% |

5% |

16,90% |

|

Республика Бурятия |

22,3 |

-18,50% |

7% |

8% |

5,80% |

|

Амурская область |

20,9 |

2,90% |

6% |

6% |

3,90% |

|

Сахалинская область |

11,3 |

11,60% |

6% |

5% |

12,90% |

|

Камчатский край |

8,3 |

7,40% |

6% |

6% |

0,00% |

|

Еврейская автономная область |

5,7 |

30,20% |

8% |

6% |

0,04% |

|

Магаданская область |

4,6 |

15,00% |

7% |

6% |

0,00% |

|

Чукотский автономный округ |

0,9 |

17,20% |

4% |

4% |

0,00% |

Источник: Аналитический центр Циан по данным Росреестра