Десять крупнейших застройщиков сконцентрировали в своих руках почти 60% всей выручки

Эксперты портала Urbanus.ru подвели предварительные итоги уходящего девелоперского сезона на московском рынке. По их оценке суммарная выручка строительных компаний превысила 1,3 млрд рублей. Вполне возможно, что на волне предновогодних сделок этот показатель поднимется и до 1,5 млрд рублей. Три пятых денежной массы распределены по корпоративным бюджетам десяти самых активных игроков. Остальную часть делят более сотни более мелких игроков.

С начала года застройщики, поставляющие жилье на столичный рынок, заработали 1,31 млрд рублей. Каждый пятый рубль в этой сумме достался ГК «ПИК». На сегодняшний день она располагает флотилией из 44 комплексов с квартирами и апартаментами, которые реализуются по договорам долевого участия. Эти адреса в совокупности принесли 251,29 млрд рублей. Вклад восьми новейших проектов ограничивается 21,62 млрд рублей (8,6% от корпоративного показателя).

Помимо ГК «ПИК» планку в 100 млрд рублей преодолела только компания «Донстрой». Во многом этому способствовал феноменальный успех премиального жилого массива «Остров», где было продано свыше 1,7 тыс. квартир на общую сумму 57,76 млрд рублей. Кроме того, в портфель «Донстрой» входят две самых востребованных новостройки бизнес-класса – «Символ» и «Событие», прибавившие к итоговому результату застройщика еще 37,60 и 23,51 млрд рублей соответственно. Более 50 млрд рублей собрали также MR Group – единственный «капитан» рынка, который широко представлен во всех сегментах – и лидер Новой Москвы ГК «А101».

Capital Group, которая записала на свой счет сразу 30 реализованных объектов со сверхвысоким ценником в комплексах The Residences Mandarin Oriental и «Золотой», вышла на пятое место по объемам выручки с показателем в 42,25 млрд рублей. Ее ближайшие преследователи – Группа «Самолет» (40,00 млрд рублей) и ГК «ФСК» (39,13 млрд рублей). Чуть ниже разместилась плотная группа из трех компаний, ориентированных преимущественно на аудиторию бизнес-класса. В нее входят «Инград» (35,35 млрд рублей), Группа «Эталон» (33,34 млрд рублей) и Tekta Group (32,62 млрд рублей).

Второй эшелон строительного рынка образуют шесть компаний, собравших более 20 млрд рублей (АО «Центр-Инвест», «Интеко», Группа «ЛСР», «Стройком», Seven Suns Development , ГК «Гранель»), и еще одиннадцать компаний, взявших барьер в 10 млрд рублей («Кортрос», Ant Development, Vesper, Группа «Абсолют», Level Group, ГК «Пионер», Sminex, ГК «МИЦ», «РГ-Девелопмент», «Э.К. Девелопмент», AFI Development). В совокупности они стянули на себя почти четверть всех финансов, вложенных в новое жилье на московском рынке – 313,60 млрд рублей. Заслуживает внимания, что компания «Стройком» добилась столь впечатляющей финансовой статистики благодаря единственному своему проекту – жилому массиву «Новые Ватутинки», где за 11 месяцев выбыло около 3,3 тыс. лотов (максимум среди столичных новостроек в этом сезоне).

Согласно подсчетам Urbanus.ru 18 девелоперов пополнили свою кассу на 5+ млрд рублей. В целом на эту группу приходится 13,2% от валовой выручке по Москве (118,92 млрд рублей) Причем AEON Corporation, продавшая квартир и апартаментов в жилом комплексе «Ривер Парк» на 9,53 млрд рублей, до конца года вполне может подняться в более высокую «лигу».

8,3% денежных ресурсов (108,27 млрд рублей) распределено между 69 застройщиками-миноритариями. Впрочем, и среди этого пула наблюдается значительный разброс в показателях. Например, компания «Ингеоцентр» получила с продажи 30 элитных апартаментов в ЖК «Большая Дмитровка» 4,69 млрд рублей. В то же время большинство малых игроков заработали порядка 1-2 млрд рублей.

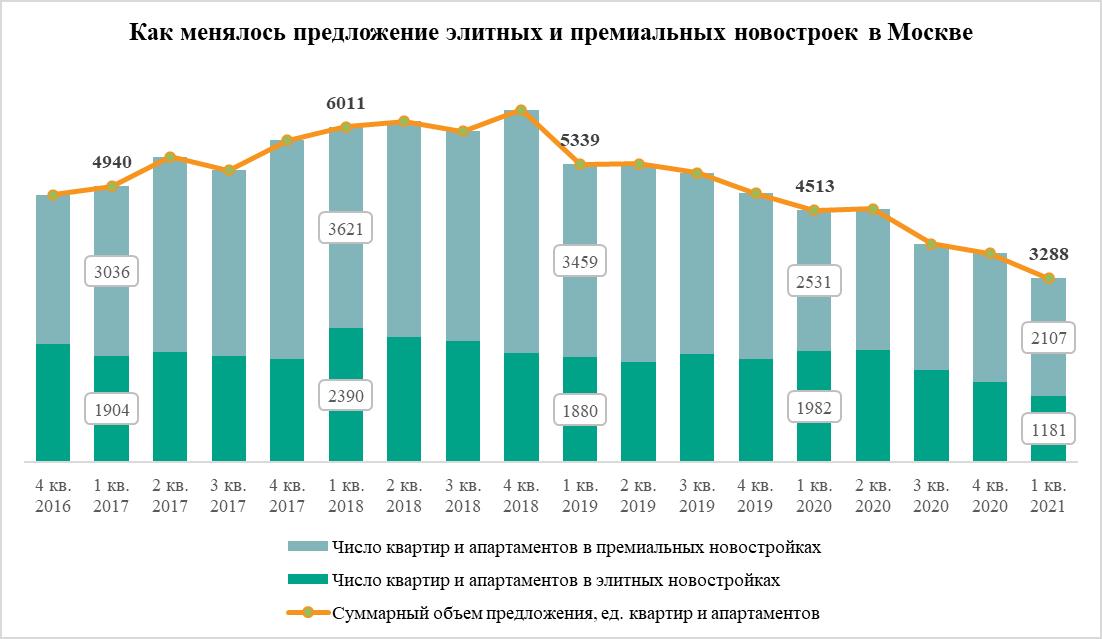

Число квартир и апартаментов в продаже в московских новостройках элитного и премиум-класса сократилось до минимума с 2016 года. За последние 12 месяцев предложение дорогостоящего нового жилья в столице уменьшилось на 27%, подсчитали эксперты компании «Метриум». В сумме в обоих секторах рынка высокобюджетного жилья девелоперы продают 3,3 тыс. квартир.

В I квартале 2021 года в Москве девелоперы продавали 3,3 тыс. квартир и апартаментов в комплексах, относящихся к элитному и премиальному сегментам рынка новостроек. Это самый низкий уровень предложения дорогого жилья в столице, зафиксированный с 2016 года. По подсчетам аналитиков «Метриум», за последний год этот показатель сократился на 27%, что стало самым резким годовым падением за пять лет.

Минимальное число квартир и апартаментов в продаже за последнюю пятилетку зарегистрировано в обоих секторах рынка высокобюджетного жилья. В премиум-классе в I квартале 2021 года застройщики продавали 2,1 тыс. квартир и апартаментов, тогда как в I квартале 2020 года – 2,5 тыс., в аналогичный период 2019 года – 3,5 тыс., 2018 года – 3,6 тыс., 2017 года – 3 тыс.

Схожая картина и в элитном сегменте. Сейчас в этом секторе рынка девелоперы ищут покупателей для 1,2 тыс. квартир и апартаментов, а год назад в продаже насчитывалось – 2 тыс., в 2019 году – 1,9 тыс., в 2018 году – 2,4 тыс., в 2017 году – 1,9 тыс.

Пика объем предложения дорогостоящих новостроек в Москве достиг в 2018 году, отмечают эксперты «Метриум». Тогда, в IV квартале, в обоих сегментах были представлены более 6 тыс. квартир и апартаментов.

Примечательно, что даже пополнение предложения новыми вариантами новостроек не исправило ситуацию. Продажи и бронирование открылись в четырех проектах премиум-класса, тогда как за аналогичный период 2020 года на рынке появился только один проект. Впрочем, в элитном сегменте новинок не было вовсе.

Вторая причина – высокий спрос на дорогие новостройки в Москве. По итогам I квартала 2021 года в комплексах премиум- и элитного классов зарегистрировано на 48% больше договоров долевого участия, чем за аналогичный период 2020 года. Это свидетельствует о высокой активности клиентов и объясняет причину рекордного сокращения предложения, особенно в премиум-классе.

«В 2021 году сразу несколько факторов способствовали росту спроса на элитное и премиальное жилье, – комментирует Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум» (участник партнерской сети CBRE). – Во-первых, закрытие границ и ограничение полетов в связи с пандемией коронавируса заставили многих традиционно “космополитично” настроенных обладателей крупных бюджетов вновь обратить взоры на российский рынок дорогих новостроек, подыскать новое жилье, чтобы переждать карантин. Во-вторых, ослабление рубля и снижение доходности финансовых инструментов вложений стимулировали инвестиции в недвижимость. При этом неопределенность в экономике не способствовала повышению активности девелоперов. В итоге предложение рекордно сократилось».

Источник: «Метриум»

По данным Colliers, в первом квартале 2021 года средний уровень вакантности в торговых центрах Санкт-Петербурга снизился с 5,1% до 4,9%. При этом доля свободных помещений в наиболее качественных торговых центрах составила 2,2% (-0,2 п.п. за квартал).

Динамика уровня вакантности говорит о росте активности арендаторов. Так, в первом квартале наибольшее количество открытий наблюдалось в сегменте одежды и обуви – 48% точек от общего количества сделок в первом квартале. Например, были открыты магазины Helly Hansen в ТРЦ «МЕГА Дыбенко», Gloria Jeans в ТРК «ЛЕТО». Готовится к открытию польский бренд Medicine в ТРЦ «Галерея».

Второе место по количеству открытий занимают магазины техники и электроники (10%). Сеть Yamaguchi открыла три магазина в ТК «Невский Центр», ТРЦ «Галерея», ТРК «Гранд Каньон». Также наращивала свое присутствие сеть ювелирных украшений SOKOLOV, открывшая точки в ТРЦ «МЕГА Дыбенко» и ТК «Невский Центр».

Среди новых брендов, вышедших на рынок Санкт-Петербурга в первом квартале 2021 года, можно отметить шоурум одежды от Павла Воли и Ляйсан Утяшевой VolЯ Wear в ТК «Невский Центр» и магазин «Первый мебельный» в ТРК «Питер Радуга».

Работа торговых центров в начале 2021 года продолжалась с сохранением коронавирусных ограничений. С 30 января 2021 года были введены некоторые послабления: была возобновлена работа музеев, выставок, театров и ледовых катков в торговых центрах. Предельная заполняемость залов в кинотеатрах была увеличена с 25% до 50%. Наконец, с 12 февраля были открыты фуд-корты при условии заполняемости в 75%. На фоне послабления коронавирусных ограничений начал восстанавливаться уровень посещаемости торговых центров. По данным Watcom, трафик торговых центров постепенно приближается к «допандемийному» уровню. Так, если посещаемость ТЦ по итогам четвертого квартала 2020 года была на 30% ниже показателя за аналогичный период 2019 года, то уже в первом квартале 2021 года трафик составил 83,5% от обычного уровня первого квартала 2019 года.

По данным Colliers, до конца 2021 года планируется открыть два торговых центра общей площадью 27 тыс. кв. м – это четвертая очередь ТРК «Заневский каскад» и ТК «Солнечный город» (был введен в апреле 2021 года).

«Для торговых центров по-прежнему важно поддерживать актуальность концепции, вовремя вносить изменения, которые позволят дать новый импульс объектам с целью сохранения востребованности у своего посетителя, а также привлечения нового трафика. Предложение качественных торговых центров ограничено, и оставаться конкурентоспособными можно только за счет проведения необходимых и правильных преобразований. Один из ярких примеров обновления – реконцепция легендарного «Дома Мод», где происходит глобальная перезагрузка объекта. Так, в 2019 году открыл свои двери бренд Uniqlo впервые в формате стрит-ритейла в России. А в 2020 году состоялась сделка с компанией IRIDATO Group, которая на нескольких этажах представит модное fashion-пространство городского значения, где будут собраны лимитированные линейки более 50 мировых брендов streetwear&lifestyle и лучшие коллекции российских дизайнеров. Отметим, что это значимая сделка для всего российского рынка ритейла – Colliers как брокер получила «золотой кирпич» на премии CRE Moscow Awards 2021 за лучшую сделку аренды в сегменте торговой недвижимости в России», - комментирует Ирина Царькова, директор департамента торговой недвижимости Colliers.