Итоги 2021 года на рынке аренды: от стагнации к росту

Ажиотажный спрос на покупку квартир, а также – удаленная работа снизили интерес к аренде жилья в первой половине 2021 года. Однако с началом делового сезона рекордный рост цен на недвижимость привел также к существенному росту ставок аренды жилья. Аналитики Циан подвели итоги 2021 года на рынке аренды в крупнейших городах, рассказав об основных трендах в сегменте.

В выборку вошли 16 городов-миллионников. Данные получены из объявлений, опубликованных на сайте cian.ru

|

ДИНАМИКА ЗА ГОД |

|||||||

|

Ставка аренды (1к кв.) |

СПРОС |

ПРЕДЛОЖЕНИЕ |

|||||

|

Лидеры |

|||||||

|

Краснодар |

41% |

Казань |

рост в 4,4 раза |

Казань |

23% |

||

|

Санкт-Петербург |

34% |

Омск |

рост в 2,9 раз |

Омск |

-6% |

||

|

Москва |

34% |

Екатеринбург |

рост в 2,4 раза |

Уфа |

-41% |

||

|

Аутсайдеры |

|||||||

|

Волгоград |

-1% |

Казань |

-3% |

Москва |

-83% |

||

|

Екатеринбург |

7% |

Воронеж |

-5% |

Новосибирск |

-77% |

||

|

Омск |

10% |

Нижний Новгород |

-10% |

Екатеринбург |

-73% |

||

Спрос:

- Максимальный спрос на долгосрочную аренду зафиксирован в августе 2021 года. Спрос на долгосрочную аренду за год вырос на треть (32%), примерно так же – на посуточную аренду (35%). Структура спроса не меняется: половина поисковых запросов приходится на однокомнатные квартиры. Средняя запрашиваемая ставка увеличилась, больше – для двухкомнатных квартир (+20%).

Предложение:

- В период активного роста спроса (с июля 2021 года) количество объявлений на рынке аренды сократилось на треть. В городах, где санитарно-эпидемиологические меры были введены раньше общероссийских, предложение долгосрочной аренды не снизилось, что объясняется падением туристического интереса и переходом части предложения из сегмента краткосрочной аренды в долгосрочную.

Цены:

- Стоимость аренды стагнировала до мая 2021 года. Сентябрь стал месяцем с максимальным ростом ставок аренды. По итогам года аренда стала дороже на 21%-23%, в зависимости от количества комнат.

I. Спрос на аренду растет после пересмотра программы субсидирования на первичном рынке

Источник: Циан.Аналитика

В 2021 году потенциальный спрос (число просмотров объявлений) на рынке долгосрочной аренды городов-миллионников оказался на треть (32%) выше, чем в 2020 году. Например Москва показала минимальную динамику спроса среди других крупнейших городов: всего +15%. Для сравнения – в Санкт-Петербурге спрос оказался выше на 45%. А максимальную динамику показывают города Урала и Сибири: Екатеринбург, Челябинск, Омск, Новосибирск: во всех этих городах число просмотров объявлений увеличилось в 2021 году в два раза и более. Абсолютно по всем крупнейшим городам спрос на аренду выше, чем в 2020 году. Также нужно учесть, что часть этого роста связана с общим ростом посещаемости сервиса.

Основной всплеск активности пришелся на январь 2021 года, когда относительно декабря 2020 года число просмотров объявлений по городам-миллионникам оказалось выше на 38%. Во многом это заслуга Москвы (было отменено постановление об обязательном переводе части сотрудников столичных компаний на дистанционный режим работы). Далее активность арендаторов стагнировала на протяжении полугода, рост начался с июля 2021 года, что совпало с пересмотром условий программы льготного ипотечного кредитования на первичном рынке. Вероятно, часть тех клиентов, кто так и не смог купить квартиру, перешли в категорию арендаторов, чем и объясняется рост спроса на аренду летом, что в целом – не самая типичная ситуация.

В августе 2021 года наблюдался максимальный интерес к аренде, что связано и с предстоящим на тот момент началом учебного года, а также активным мониторингом с возвращением в офисы. Число сотрудников, работающих удаленно, планомерно снижается. С сентября спрос на аренду планомерно уменьшается – точно такую же ситуацию Циан фиксировал и в 2020 году, но текущая активность осенью 2021 года выше на 30% (чем осенью 2020 года), даже несмотря на снижение в последние месяцы.

В 2020 году август также оказался самым активным месяцем по числу просмотров объявлений. Но есть и отличия – резкий всплеск спроса фиксировался в мае 2020 года во время локдауна: на фоне сокращения доходов арендаторы искали альтернативные варианты проживания, наблюдались массовые переезды или вовсе отказы от дальнейшей аренды. В 2021 году май прошел абсолютно спокойно – роста спроса на было.

Структура практически не меняется. 47% потенциального спроса приходится на однокомнатные квартиры и студии, 38% - двухкомнатные и 15% - трехкомнатные. Просматриваемые площади в сравнении с 2021 годом остаются прежними. Однако существенно вырос запрашиваемый чек (средняя ставка аренды). Осенью 2021 года она оказалась выше, чем осень 2020 года на 17% для трехкомнатных квартир, 18% - однокомнатных и студий и на 20% - для двухкомнатных.

После локдауна структура спроса не изменилась: несмотря на несколько недель жизни в ограниченном пространстве без возможности выйти на улицу, доля тех, кто интересуется двух- и трехкомнатными квартирами, не увеличилась. Во многом причина в росте цен.

Структура потенциального спроса по кол-ву комнат, ставки и площади в целом по городам-миллионникам

|

|

Средний просмотренный бюджет (ставка аренды) |

Средняя просмотренная площадь, кв. м |

||||

|

Кол-во комнат |

2020 |

2021 |

Динамика |

2020 |

2021 |

Динамика |

|

1 |

17,6 |

20,7 |

18% |

38,5 |

38,6 |

0,3% |

|

2 |

25,6 |

30,7 |

20% |

57,0 |

57,4 |

0,7% |

|

3 |

38,3 |

45,0 |

17% |

83,3 |

84,6 |

1,5% |

Источник: Циан.Аналитика

Чем меньше запрашиваемый чек (ставка аренды) в городе, тем большая доля спроса приходится на однокомнатное жилье. Это объясняется невысоким уровнем дохода жителей, для которых даже относительно невысокая ставка аренды по сравнению с другими городами составляет большую долю от средней заработной платы. И наоборот, чем выше доходы, тем меньше доля «однушек» в общей структуре спроса.

Например, в Челябинске, Омске и Самаре в сравнении с другими городами, просматриваемая стоимость однокомнатных квартир - до 14 тыс. рублей, при том, что в целом по всем городам, средний интересующий бюджет - 20,7 тыс. Одновременно в данных локациях - самая большая доля спроса приходится на “однушки”: от 64% до 75%.

Ровно обратная ситуация в Москве, где среди всех других городов - максимальные доходы населения. На однокомнатное жилье приходится всего 42% спроса - минимальный показатель среди других городов.

Самое просторное жилье ищут в Краснодаре, где, например, средняя просматриваемая площадь однокомнатной квартиры – 41,5 кв. м, это самый высокий показатель среди всех других городов. Циан объясняет это относительно новым жилым фондом, например, по количеству домов, построенных после 2008 года, Краснодар уступает только Москве и Санкт-Петербургу. Только в Краснодаре средняя просматриваемая площадь трехкомнатной квартиры – свыше 100 «квадратов».

Структура потенциального спроса по кол-ву комнат, ставки и площади по городам-миллионникам

|

|

Распределение спроса по типам комнатности |

Средняя просматриваемая площадь, кв. м |

Средняя просматриваемая ставка, тыс. р |

||||||

|

|

1к |

2к |

3к |

1к |

2к |

3к |

1к |

2к |

3к |

|

Москва |

42% |

44% |

14% |

38,0 |

55,2 |

81,7 |

38,9 |

56,9 |

81,4 |

|

Санкт-Петербург |

53% |

35% |

12% |

38,5 |

60,0 |

87,9 |

25,2 |

40,6 |

62,0 |

|

Екатеринбург |

52% |

37% |

12% |

39,6 |

58,1 |

92,0 |

21,3 |

29,6 |

46,7 |

|

Новосибирск |

54% |

33% |

12% |

36,5 |

53,1 |

77,7 |

17,9 |

24,2 |

35,1 |

|

Казань |

64% |

30% |

6% |

40,0 |

60,4 |

93,2 |

17,5 |

26,2 |

45,2 |

|

Краснодар |

53% |

30% |

17% |

41,5 |

65,8 |

100,2 |

17,0 |

29,6 |

53,6 |

|

Нижний Новгород |

49% |

37% |

14% |

37,6 |

57,7 |

83,3 |

15,9 |

24,4 |

33,2 |

|

Красноярск |

62% |

29% |

9% |

38,2 |

55,2 |

79,8 |

15,8 |

21,1 |

31,3 |

|

Ростов-на-Дону |

50% |

40% |

10% |

37,4 |

56,1 |

79,2 |

15,2 |

23,6 |

30,9 |

|

Волгоград |

46% |

38% |

16% |

40,3 |

59,2 |

83,0 |

14,8 |

20,7 |

27,9 |

|

Уфа |

59% |

33% |

8% |

37,7 |

54,8 |

80,7 |

14,7 |

20,9 |

30,6 |

|

Воронеж |

60% |

34% |

7% |

41,0 |

60,2 |

83,5 |

14,4 |

19,5 |

26,1 |

|

Пермь |

53% |

34% |

13% |

37,3 |

53,5 |

71,6 |

14,0 |

19,8 |

27,6 |

|

Самара |

75% |

18% |

7% |

37,6 |

55,0 |

84,8 |

13,9 |

19,0 |

30,9 |

|

Омск |

65% |

28% |

8% |

37,2 |

53,3 |

76,1 |

13,8 |

18,2 |

25,8 |

|

Челябинск |

64% |

27% |

9% |

36,8 |

53,9 |

78,2 |

11,2 |

15,2 |

24,6 |

Источник: Циан.Аналитика

II. Предложение: Количество объявлений об аренде квартир в аренду снижается

Спрос на долгосрочную аренду стал увеличиваться с июля 2021 года, что привело к снижению выбора для потенциальных арендаторов. Относительно июля 2021 года количество объявлений с квартирами в долгосрочную аренду в целом по городам-миллионникам снизился на треть (34%). В годовой же динамике падение еще существеннее – на 70%.

Снижение выбора с лета отмечено для 14 из 16 городов-миллионников. Наибольшее падение с июля (примерно на 60%) – для Красноярска, Самары, Волгограда, Воронежа и Екатеринбурга. В Москве выбор стал меньше на треть. Такая динамика объясняется вымыванием с рынка самых ликвидных лотов.

Два города, где относительно лета количество объявлений долгосрочной аренды не снизилось с лета: Казань (+1%) и Санкт-Петербург (+3%). Циан отмечает, что именно в этих двух городах первыми были введены новые ограничительные меры (еще до официальной общероссийской нерабочей недели в ноябре). Как следствие, это снизило туристический интерес и привело к частичному переформатированию рынка аренды: те, кто сдавал квартиры посуточно стали чаще предлагать объекты в долгосрочную аренду. Например, в Казани в июле 2021 года на предложение посуточной аренды приходилось 17% квартир. В декабре – только 12%. В результате предложение долгосрочной аренды сейчас в городе на 1% выше, чем летом. Краткосрочной – снизилось на 18%.

Динамика объема предложения долгосрочной аренды

|

Город |

Динамика за год |

Динамика с лета 2021 года (рост спроса) |

|

Санкт-Петербург |

-52% |

3% |

|

Казань |

23% |

1% |

|

Москва |

-83% |

-34% |

|

Пермь |

-57% |

-35% |

|

Краснодар |

-67% |

-36% |

|

Уфа |

-41% |

-37% |

|

Омск |

-6% |

-40% |

|

Ростов-на-Дону |

-58% |

-41% |

|

Челябинск |

-48% |

-44% |

|

Нижний Новгород |

-44% |

-45% |

|

Новосибирск |

-77% |

-48% |

|

Самара |

-67% |

-59% |

|

Екатеринбург |

-73% |

-59% |

|

Воронеж |

-53% |

-60% |

|

Волгоград |

-57% |

-61% |

|

Красноярск |

-64% |

-69% |

|

Все города |

-70% |

-34% |

Источник: Циан.Аналитика

III. Цены: Ставки аренды: от стагнации к росту

На протяжении большей части 2021 года ставки долгосрочной аренды стагнировали, причем это было характерно для объектов с любым количеством комнат. С декабря 2020 года до май 2021 года средняя ставка аренды по однокомнатным квартирам для городов-миллионников в целом снизилась на 1,1%, двухкомнатных – на 0,3%. По трехкомнатных лотам отмечен минимальный рост в пределах 1% (+0,9%).

Стабильный рост средних ставок начался с июля 2021 года – на фоне повышенного спроса от потенциальных арендаторов. Однако резкий рост ставок был зафиксирован чуть позже – в сентябре 2021 года. Ограничительные меры после непродолжительного локдауна в ноябре не получили своего развития, работодатели сохраняют тренд на постепенный возврат сотрудников в офисы, что дополнительно увеличивает спрос на рынке аренды. Относительно августа аренда однокомнатных квартир в сентябре подорожала в среднем по городам-миллионникам сразу на 12,3%, двухкомнатных – на 15,6%, трёхкомнатных – на 11,5%.

Далее с «охлаждением» рынка и стагнацией спроса (за счет реализации его большей части в моменте) ставки аренды показали осенью минимальное снижение в пределах примерно тысячи рублей по каждому типу комнатности. В целом же по итогам 2021 года средняя ставка аренды однокомнатных квартир увеличилась на 21%: до 20,4 тыс. против 16,9 тыс. год назад. Двухкомнатных – на 23%: до 30,3 тыс. против 24,6 тыс. годом ранее. Трехкомнатных – на 20%: до 45,8 тыс. против 38,2 тыс.

Для того, чтобы переехать в квартиру на комнату больше, приходится доплачивать примерно половину к текущей ставке. Например, двухкомнатные квартиры в среднем по ставке аренды дороже однокомнатных на 48%. Трехкомнатные дороже в аренде двухкомнатных – на 51%.

Источник: Циан.Аналитика

Максимальный рост средних ставок аренды для наиболее востребованных однокомнатных квартир среди крупнейших городов отмечен для Краснодара, который стал высоко востребован у арендаторов и благодаря развитию формата удалённой работы – россияне перебираются в города с лучшим климатом. Еще один фактор – это рекордный рост цен на вторичном рынке: в Краснодаре за год прирост составил +55,5% - это абсолютный рекорд среди крупнейших городов. Такой рост цен снизил доходность аренды. Пытаясь компенсировать уровень доходности от сдачи в аренду, собственники активно повышали ставки. В тройке лидеров по приросту ставок также Санкт-Петербург и Москва, где ставки выросли за год на треть.

Аутсайдерами по динамике ставок аренды стали: Волгоград – единственный город, где ставка не выросла, а снизилась за год на 1%. В списке также Екатеринбург с приростом на уровне 7% за год и Омск (+10%). В Омске в годовой динамике объем предложения снизился всего на 6%, и это один из самых низких показателей среди всех городов. А в Екатеринбурге за последний месяц ставка аренды снизилась на 5%. Играет роль структура предложения – на фоне общего подорожания осенью 2021 года собственники не могут найти «единый знаменатель» по ставке аренды, чем и объясняется ценовая волатильность от месяца к месяцу.

Лидеры по уровню ставок аренды за год не изменились: по-прежнему, как и в декабре 2020 года, это Москва, Санкт-Петербург и Краснодар. Самые бюджетные варианты аренды в 2020 году были в Челябинске, Перми и Воронеже. В 2021 году самая доступная аренда – в Челябинске, Волгограде, Перми. Все города показывают динамику ставок ниже среднерыночной. Лучшие показатели – в Челябинске, который несмотря на рост ставок на 21% по однокомнатным квартирам, все равно самый доступный город для аренды.

Динамика средних ставок долгосрочной аренды в городах-миллионниках

|

1-комн. квартира |

2-комн. квартира |

3-комн. квартира |

|||||||

|

дек.20 |

дек.21 |

Динамика |

дек.20 |

дек.21 |

Динамика |

дек.20 |

дек.21 |

Динамика |

|

|

Москва |

36,3 |

48,6 |

33,9% |

51,3 |

69,3 |

35,1% |

79,7 |

92,7 |

16,3% |

|

Санкт-Петербург |

24,2 |

32,5 |

34,3% |

42,0 |

53,3 |

26,9% |

61,8 |

73,9 |

19,6% |

|

Екатеринбург |

19,3 |

20,6 |

6,7% |

25,8 |

28,0 |

8,5% |

41,3 |

49,8 |

20,6% |

|

Новосибирск |

17,8 |

20,5 |

15,2% |

24,4 |

29,5 |

20,9% |

36,0 |

45,9 |

27,5% |

|

Казань |

17,0 |

21,5 |

26,5% |

24,5 |

30,6 |

24,9% |

42,6 |

45,7 |

7,3% |

|

Краснодар |

16,0 |

22,6 |

41,3% |

27,7 |

38,9 |

40,4% |

53,9 |

64,3 |

19,3% |

|

Ростов-на-Дону |

15,6 |

18,2 |

16,7% |

22,5 |

30,9 |

37,3% |

30,1 |

46,6 |

54,8% |

|

Нижний Новгород |

15,3 |

19,0 |

24,2% |

24,3 |

27,7 |

14,0% |

37,9 |

49,7 |

31,1% |

|

Красноярск |

15,1 |

18,9 |

25,2% |

19,9 |

25,6 |

28,6% |

28,6 |

32,4 |

13,3% |

|

Уфа |

14,6 |

17,0 |

16,4% |

20,6 |

22,7 |

10,2% |

31,5 |

33,3 |

5,7% |

|

Омск |

14,0 |

15,4 |

10,0% |

18,9 |

20,3 |

7,4% |

26,7 |

26,7 |

0,0% |

|

Самара |

13,7 |

15,5 |

13,1% |

18,4 |

24,4 |

32,6% |

30,3 |

44,4 |

46,5% |

|

Волгоград |

13,6 |

13,4 |

-1,5% |

20,8 |

21,9 |

5,3% |

28,1 |

29,8 |

6,0% |

|

Пермь |

13,5 |

14,9 |

10,4% |

19,8 |

21,8 |

10,1% |

28,6 |

36,3 |

26,9% |

|

Воронеж |

13,3 |

15,2 |

14,3% |

18,1 |

21,0 |

16,0% |

28,7 |

32,4 |

12,9% |

|

Челябинск |

10,9 |

13,1 |

20,2% |

15,1 |

18,9 |

25,2% |

24,9 |

29,0 |

16,5% |

|

Общий итог |

16,9 |

20,4 |

21,0% |

24,6 |

30,3 |

23,0% |

38,2 |

45,8 |

20,0% |

Источник: Циан.Аналитика

Структура спроса по типам комнатности в крупнейших городах не меняется. «Ситуация на рынке долгосрочной аренды зависит в первую очередь от объективных макроэкономических индикаторов (доходов, занятости), в отличие от сегмента купли-продажи, где рост цен и спрос определяла доступная ипотека, - говорит Алексей Попов, руководитель Циан.Аналитика. – В результате на протяжении всего 2020 года и первой половины 2021 года формировался ценовой дисбаланс на смежных рынках. Новостройки и вторичка дорожали, причем этот рост стал рекордным с конца 2000-х годов. Цены на продажу квартир за год выросли более, чем на треть. Ставки аренды, напротив, стагнировали, что привело к дисбалансу цен. Только спустя полтора года ситуация стала выравниваться, что привело к резкому увеличению ставок аренды на фоне общей положительной ценовой динамики по другим сегментам».

По данным департамента аналитики компании «БОН ТОН», по итогам октября 2020 г. совокупный объем предложения апартаментов на первичном рынке жилья в старых границах Москвы составил 447,3 тыс. кв.м и 6,2 тыс. лотов. За месяц объем предложения снизился на 10% лотов и на 13% площади, за год – на 14% площади и 18% лотов. На долю предложения апартаментов приходится 22% от совокупного предложения на первичном рынке старой Москвы.

Большая доля предложения приходится на премиум-класс (43%), которая за год выросла на 10%. На долю бизнес-класса приходится 38%, которая за год практически не изменилась, а доля комфорт-класса сократилась на 11%, а его объем - на 53%.

Рынок апартаментов все больше становится рынком премиального сегмента точечной застройки. В реализации в премиум-классе находится 28 проектов в 39 корпусах.

Почти 70% предложения апартаментов концентрируется в 3 округах Москвы: ЦАО (30%), САО (20%) и СВАО (14%). За месяц во всех округах объем предложения сократился. Больше всего в 4 округах: в ЗАО – на 40%, в САО, ВАО и СЗАО – по 11%. По классам прослеживается четкое распределение по округам. Так, стандарт-класс представлен в ЮВАО (62%), комфорт-класс – в СВАО (45%) и ЗАО (25%), бизнес-класс – САО (33%), СВАО (17%) и СЗАО (14%), премиум-класс – ЦАО (63%).

50% предложения премиум-класса приходится на 2 района: Пресненский (ЦАО) - 38% и Дорогомилово (ЗАО) -16%, комфорт-класса- в районах Ясенево (ЮЗАО) и Останкинский (СВАО) по 25%, стандарт-класс – 63% в районе Марьино (СВАО. Исключение в четкой локализации по классам составляет бизнес-класс, половина которого распределяется по 5 районам: Беговой (САО)-15,4%, Алексеевский(СВАО)-9,8%,Черемушки(ЮЗАО)-8,6%,Покровское-Стрешнево(СЗАО)-8,2% и Донской(ЮАО) 7,3%.

Две трети предложения апартаментов находится на заключительной стадии строительной готовности: на стадии фасадно-отделочных работ (ФОР) – 29,2% (+3,1%), на стадии благоустройства – 9,1% (+1,4%) и на стадии введения – 29,6% (-0,8%). Объем предложения на этой стадии сократился на 8%, а доля выросла на 4%.

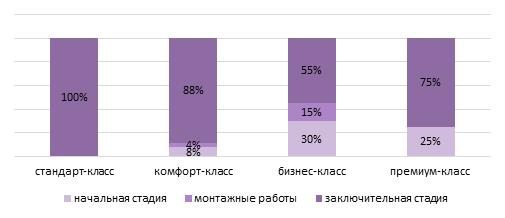

Таже во всех классах предложение в большей части находится на заключительной стадии строительной готовности: в стандарт-классе – 100%, в комфорт-классе – 88% (+15% за месяц), в премиум-классе – 75% (+4%), в бизнес-классе - 55% (-1%).

По итогам октября 2020 г. средневзвешенная цена за квадратный метр (СВЦ) составила 364,2 тыс. руб. (+0,5% за месяц). За год СВЦ апартаментов выросла на 23%. Больше всего за месяц выросла СВЦ в комфорт-классе – на 6,2%, за год – на 11,5%. За год больше всего выросла СВЦ в премиум-классе – на 14,5%.

Структура предложения по стадии строительной готовности и классам, кв.м., %

Международная консалтинговая компания Knight Frank обновила данные Индекса цен на элитную недвижимость Prime Global Cities Index (PGCI) за III квартал 2020 года. Так, к сентябрю текущего года в 45 анализируемых городах цены выросли в среднем на 1,6% в годовом исчислении. Рейтинг возглавил Окленд с ростом показателя на 12,9% за год. Манила (+10,2%) и Шэньчжэнь (+8,9%) заняли оставшиеся места в тройке лидеров. Москва за период со Il по IIl квартал 2020 года переместилась с 4 на 22 позицию (+1,3% за год), демонстрируя отрицательную динамику стоимости в квартальном исчислении (-1,4%). Санкт-Петербург поднялся с 36 на 31 строчку – за год падение цен составило -0,6% и -1,4% за квартал.

- Несмотря на пандемию, Prime Global Cities Index Knight Frank продолжает фиксировать рост стоимости элитного жилья. Всплеск спроса после всеобщей изоляции увеличил продажи и поддержал цены на нескольких ключевых рынках. В целом рост показателя в мире составил 1,6% за год, при этом в 62% городов цены продолжают расти по сравнению с предыдущим периодом. Доля городов, наблюдающих годовое снижение цен, увеличилась с 23% в конце 2019 года до 38% в III квартале 2020 года.

- В первую десятку городов по росту цен на элитное жилье вошли Окленд (12,9%), Манила (10,2%), Шэньчжэнь (8,9%), Торонто (8,4%), Сеул (7,4%), Цюрих (7,3%), Ванкувер (6,6%), Лос-Анджелес (6,2%), Женева (6,1%) и Шанхай (5,7%). Напомним, кварталом ранее Окленд с показателем -0,7% занимал лишь 33 место рейтинга. Париж, входивший в топ-10 списка, опустился на 29 строчку по итогам III квартала 2020 года. При этом следует отметить устойчивость показателей ряда других городов, в том числе Манилы, Сеула, Цюриха и Женевы, Стокгольма, а также восстановление китайских городов, таких как Шэньчжэнь и Шанхай.

- «Тихие гавани» – страны, которые эффективно справились с пандемией или применили менее строгие ограничительные меры, а также рынки, на которых уже наблюдается экономический подъем, поднялись в рейтинге на более высокие позиции. В условиях ограничений на путешествия, действующих во многих странах, укрепляется внутренний спрос.

- Северная Америка не только занимает три места в первой десятке рейтинга – Торонто (8%), Ванкувер (7%) и Лос-Анджелес (6,2%), – но и по итогам III квартала опережает Австралазию и становится одним из сильнейших регионов мира.

- Восстановление Ванкувера продолжается: после введения 20% налога для иностранных покупателей он занимал последние позиции рейтинга в течение четырех лет. Однако низкие ставки по ипотечным кредитам и рост спроса после периода изоляции привели к тому, что к сентябрю продажи рядом с Большим Ванкувером достигли уровня в 3 643 сделки, увеличившись на 56% за год.

- Во времена неопределенности покупатели относятся к элитной недвижимости с большим интересом – подобная ситуация наблюдалась и в 2008 году. Сейчас, в условиях волатильности на фондовых рынках, нависшим над Европой Brexit, последствиями президентских выборов в США, а также в связи с ожиданием новых волн пандемии, на первый план выходит качество недвижимости как безопасного и материального актива.

- Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank, отмечает, что в III квартале 2020 года на рынке элитной жилой недвижимости Москвы было зафиксировано техническое снижение средневзвешенной цены. Дело в том, что по большинству проектов и районов отмечался рост цен на уровне 5-7% за квартал, но выход масштабного проекта Victory Park Residences по стартовым ценам, которые существенно ниже средних по рынку, привел к снижению среднего показателя на 1,4% за квартал, практически обнулив годовой прирост. Без учета этого проекта средневзвешенная цена выросла на 9% в годовом выражении. На конец сентября цена предложения для элитных новостроек составила 852 тыс. руб./кв. м. До конца года планируется выход нового довольно крупного проекта в высоком ценовом сегменте, что, по оценке консультантов компании Knight Frank, позволит Москве вернуться в лидеры рейтинга.

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank: «Мы видим превалирование азиатских городов среди лидеров рейтинга, обусловленное тем, что рынки данного региона начали восстановление после карантина уже с февраля этого года. Так, был реализован отложенный спрос со стороны инвесторов, активно вкладывающихся в сектор недвижимости, поступления в который составляют значительную часть ВВП стран Азии. В Европе, напротив, за лето спрос не успел полностью восстановиться, а затем началась «вторая волна» пандемии, поэтому большинство европейских городов не вошли в десятку лидеров рейтинга. При этом наиболее востребованным направлением при покупке жилой недвижимости для наших клиентов остается именно Европа – благодаря возможности участия в программах ВНЖ и наличию излюбленных курортных локаций, а также возможности получить наиболее привлекательные условия покупки жилья, в том числе дисконт. Европейская недвижимость имеет хороший инвестиционный потенциал, а также отличается географической доступностью ввиду коротких перелетов. Среди участников рейтинга наиболее популярными для россиян являются Цюрих и Женева – это стабильные локации Швейцарии, обладающие инвестиционным потенциалом. Многие клиенты отправляют туда учиться своих детей, а также рассматривают для переезда. Кроме того, среди наших клиентов традиционно пользуются спросом такие направления, как США и ОАЭ».

- Николай Пашков, генеральный директор Knight Frank St Petersburg:

«В Санкт-Петербурге индекс цен на элитную недвижимость показал слабо отрицательную динамику (-0,6% за год и -0,1% за квартал). Инвестиционный характер сделок, а именно приобретение квартиры с целью сохранения денежных средств, способствовал смещению спроса в сторону первичного рынка, где был зафиксирован существенный прирост цен (+9% за год и +3% за квартал). Вторичный рынок показал меньший спрос, а также сокращение ликвидного предложения в продаже. В условиях неопределенности и кризиса в экономике собственники не стремились к продаже своей недвижимости. В III квартале 2020 года дисконт на элитные квартиры вторичного рынка, особенно с длительным периодом экспозиции, составил в среднем 2-3% относительно прошлого периода».

Индекс Knight Frank Prime Global Cities, итоги IlI квартала 2020 года, %

|

Город |

Мировой регион |

Изменение за год (III квартал 2019-III квартал 2020), % |

Изменение за 3 месяца (II квартал 2020-III квартал 2020), % |

||

|

1 |

Окленд |

Австралазия |

12,9% |

0,1% |

|

|

2 |

Манила |

Азия |

10,2% |

0,0% |

|

|

3 |

Шэньчжэнь |

Азия |

8,9% |

2,2% |

|

|

4 |

Торонто |

Северная Америка |

8,4% |

3,8% |

|

|

5 |

Сеул |

Азия |

7,4% |

3,9% |

|

|

6 |

Цюрих |

Европа |

7,3% |

1,9% |

|

|

7 |

Ванкувер |

Северная Америка |

6,6% |

1,8% |

|

|

8 |

Лос-Анджелес1,3 |

Северная Америка |

6,2% |

2,7% |

|

|

9 |

Женева |

Европа |

6,1% |

1,6% |

|

|

10 |

Шанхай |

Азия |

5,7% |

2,1% |

|

|

11 |

Сан-Франциско1,3 |

Северная Америка |

5,5% |

1,9% |

|

|

12 |

Майами1,3 |

Северная Америка |

4,9% |

1,9% |

|

|

13 |

Стокгольм |

Европа |

4,6% |

4,3% |

|

|

14 |

Эдинбург |

Европа |

4,0% |

2,3% |

|

|

15 |

Франкфурт |

Европа |

3,8% |

1,8% |

|

|

16 |

Сидней |

Австралазия |

2,3% |

-1,5% |

|

|

17 |

Перт |

Австралазия |

2,2% |

-1,3% |

|

|

18 |

Голд-Кост |

Австралазия |

1,8% |

-0,7% |

|

|

19 |

Гуанчжоу |

Азия |

1,6% |

1,7% |

|

|

20 |

Вена |

Европа |

1,5% |

0,1% |

|

|

21 |

Токио2 |

Азия |

1,3% |

-0,2% |

|

|

22 |

Москва |

Россия и СНГ |

1,3% |

-1,4% |

|

|

23 |

Брисбен |

Австралазия |

1,1% |

-1,4% |

|

|

24 |

Берлин |

Европа |

0,9% |

1,4% |

|

|

25 |

Тайбэй |

Азия |

0,7% |

0,0% |

|

|

26 |

Мельбурн |

Австралазия |

0,3% |

-0,7% |

|

|

27 |

Дели |

Азия |

0,2% |

-0,1% |

|

|

28 |

Бухарест |

Европа |

0,1% |

0,1% |

|

|

29 |

Париж |

Европа |

-0,5% |

-2,1% |

|

|

30 |

Пекин |

Азия |

-0,5% |

0,6% |

|

|

31 |

Санкт-Петербург |

Россия и СНГ |

-0,6% |

-0,1% |

|

|

32 |

Джакарта |

Азия |

-1,0% |

0,0% |

|

|

33 |

Мумбаи |

Азия |

-1,3% |

-0,7% |

|

|

34 |

Бангалор |

Азия |

-1,4% |

-1,5% |

|

|

35 |

Монако |

Европа |

-3,3% |

0,0% |

|

|

36 |

Мадрид |

Европа |

-3,5% |

-1,6% |

|

|

37 |

Куала-Лумпур |

Азия |

-3,6% |

-1,1% |

|

|

38 |

Дубай |

Ближний Восток |

-3,7% |

-1,7% |

|

|

39 |

Дублин |

Европа |

-4,1% |

-0,3% |

|

|

40 |

Нью-Йорк |

Северная Америка |

-4,1% |

-1,3% |

|

|

41 |

Лондон |

Европа |

-4,5% |

0,2% |

|

|

42 |

Найроби |

Африка |

-5,3% |

-1,1% |

|

|

43 |

Гон-Конг |

Азия |

-5,4% |

-1,5% |

|

|

44 |

Бангкок |

Азия |

-6,0% |

0,0% |

|

|

45 |

Сингапур |

Азия |

-6,1% |

-1,1% |

Таблица ранжирована по годовой динамике

Источник: Knight Frank Research, 2020

1Основывается на показателях элитных рынков в окрестностях метрополитена

2Основывается на сделках стоимостью более 100 млн йен

3Прогноз