Итоги 2021 года на рынке аренды: от стагнации к росту

Ажиотажный спрос на покупку квартир, а также – удаленная работа снизили интерес к аренде жилья в первой половине 2021 года. Однако с началом делового сезона рекордный рост цен на недвижимость привел также к существенному росту ставок аренды жилья. Аналитики Циан подвели итоги 2021 года на рынке аренды в крупнейших городах, рассказав об основных трендах в сегменте.

В выборку вошли 16 городов-миллионников. Данные получены из объявлений, опубликованных на сайте cian.ru

|

ДИНАМИКА ЗА ГОД |

|||||||

|

Ставка аренды (1к кв.) |

СПРОС |

ПРЕДЛОЖЕНИЕ |

|||||

|

Лидеры |

|||||||

|

Краснодар |

41% |

Казань |

рост в 4,4 раза |

Казань |

23% |

||

|

Санкт-Петербург |

34% |

Омск |

рост в 2,9 раз |

Омск |

-6% |

||

|

Москва |

34% |

Екатеринбург |

рост в 2,4 раза |

Уфа |

-41% |

||

|

Аутсайдеры |

|||||||

|

Волгоград |

-1% |

Казань |

-3% |

Москва |

-83% |

||

|

Екатеринбург |

7% |

Воронеж |

-5% |

Новосибирск |

-77% |

||

|

Омск |

10% |

Нижний Новгород |

-10% |

Екатеринбург |

-73% |

||

Спрос:

- Максимальный спрос на долгосрочную аренду зафиксирован в августе 2021 года. Спрос на долгосрочную аренду за год вырос на треть (32%), примерно так же – на посуточную аренду (35%). Структура спроса не меняется: половина поисковых запросов приходится на однокомнатные квартиры. Средняя запрашиваемая ставка увеличилась, больше – для двухкомнатных квартир (+20%).

Предложение:

- В период активного роста спроса (с июля 2021 года) количество объявлений на рынке аренды сократилось на треть. В городах, где санитарно-эпидемиологические меры были введены раньше общероссийских, предложение долгосрочной аренды не снизилось, что объясняется падением туристического интереса и переходом части предложения из сегмента краткосрочной аренды в долгосрочную.

Цены:

- Стоимость аренды стагнировала до мая 2021 года. Сентябрь стал месяцем с максимальным ростом ставок аренды. По итогам года аренда стала дороже на 21%-23%, в зависимости от количества комнат.

I. Спрос на аренду растет после пересмотра программы субсидирования на первичном рынке

Источник: Циан.Аналитика

В 2021 году потенциальный спрос (число просмотров объявлений) на рынке долгосрочной аренды городов-миллионников оказался на треть (32%) выше, чем в 2020 году. Например Москва показала минимальную динамику спроса среди других крупнейших городов: всего +15%. Для сравнения – в Санкт-Петербурге спрос оказался выше на 45%. А максимальную динамику показывают города Урала и Сибири: Екатеринбург, Челябинск, Омск, Новосибирск: во всех этих городах число просмотров объявлений увеличилось в 2021 году в два раза и более. Абсолютно по всем крупнейшим городам спрос на аренду выше, чем в 2020 году. Также нужно учесть, что часть этого роста связана с общим ростом посещаемости сервиса.

Основной всплеск активности пришелся на январь 2021 года, когда относительно декабря 2020 года число просмотров объявлений по городам-миллионникам оказалось выше на 38%. Во многом это заслуга Москвы (было отменено постановление об обязательном переводе части сотрудников столичных компаний на дистанционный режим работы). Далее активность арендаторов стагнировала на протяжении полугода, рост начался с июля 2021 года, что совпало с пересмотром условий программы льготного ипотечного кредитования на первичном рынке. Вероятно, часть тех клиентов, кто так и не смог купить квартиру, перешли в категорию арендаторов, чем и объясняется рост спроса на аренду летом, что в целом – не самая типичная ситуация.

В августе 2021 года наблюдался максимальный интерес к аренде, что связано и с предстоящим на тот момент началом учебного года, а также активным мониторингом с возвращением в офисы. Число сотрудников, работающих удаленно, планомерно снижается. С сентября спрос на аренду планомерно уменьшается – точно такую же ситуацию Циан фиксировал и в 2020 году, но текущая активность осенью 2021 года выше на 30% (чем осенью 2020 года), даже несмотря на снижение в последние месяцы.

В 2020 году август также оказался самым активным месяцем по числу просмотров объявлений. Но есть и отличия – резкий всплеск спроса фиксировался в мае 2020 года во время локдауна: на фоне сокращения доходов арендаторы искали альтернативные варианты проживания, наблюдались массовые переезды или вовсе отказы от дальнейшей аренды. В 2021 году май прошел абсолютно спокойно – роста спроса на было.

Структура практически не меняется. 47% потенциального спроса приходится на однокомнатные квартиры и студии, 38% - двухкомнатные и 15% - трехкомнатные. Просматриваемые площади в сравнении с 2021 годом остаются прежними. Однако существенно вырос запрашиваемый чек (средняя ставка аренды). Осенью 2021 года она оказалась выше, чем осень 2020 года на 17% для трехкомнатных квартир, 18% - однокомнатных и студий и на 20% - для двухкомнатных.

После локдауна структура спроса не изменилась: несмотря на несколько недель жизни в ограниченном пространстве без возможности выйти на улицу, доля тех, кто интересуется двух- и трехкомнатными квартирами, не увеличилась. Во многом причина в росте цен.

Структура потенциального спроса по кол-ву комнат, ставки и площади в целом по городам-миллионникам

|

|

Средний просмотренный бюджет (ставка аренды) |

Средняя просмотренная площадь, кв. м |

||||

|

Кол-во комнат |

2020 |

2021 |

Динамика |

2020 |

2021 |

Динамика |

|

1 |

17,6 |

20,7 |

18% |

38,5 |

38,6 |

0,3% |

|

2 |

25,6 |

30,7 |

20% |

57,0 |

57,4 |

0,7% |

|

3 |

38,3 |

45,0 |

17% |

83,3 |

84,6 |

1,5% |

Источник: Циан.Аналитика

Чем меньше запрашиваемый чек (ставка аренды) в городе, тем большая доля спроса приходится на однокомнатное жилье. Это объясняется невысоким уровнем дохода жителей, для которых даже относительно невысокая ставка аренды по сравнению с другими городами составляет большую долю от средней заработной платы. И наоборот, чем выше доходы, тем меньше доля «однушек» в общей структуре спроса.

Например, в Челябинске, Омске и Самаре в сравнении с другими городами, просматриваемая стоимость однокомнатных квартир - до 14 тыс. рублей, при том, что в целом по всем городам, средний интересующий бюджет - 20,7 тыс. Одновременно в данных локациях - самая большая доля спроса приходится на “однушки”: от 64% до 75%.

Ровно обратная ситуация в Москве, где среди всех других городов - максимальные доходы населения. На однокомнатное жилье приходится всего 42% спроса - минимальный показатель среди других городов.

Самое просторное жилье ищут в Краснодаре, где, например, средняя просматриваемая площадь однокомнатной квартиры – 41,5 кв. м, это самый высокий показатель среди всех других городов. Циан объясняет это относительно новым жилым фондом, например, по количеству домов, построенных после 2008 года, Краснодар уступает только Москве и Санкт-Петербургу. Только в Краснодаре средняя просматриваемая площадь трехкомнатной квартиры – свыше 100 «квадратов».

Структура потенциального спроса по кол-ву комнат, ставки и площади по городам-миллионникам

|

|

Распределение спроса по типам комнатности |

Средняя просматриваемая площадь, кв. м |

Средняя просматриваемая ставка, тыс. р |

||||||

|

|

1к |

2к |

3к |

1к |

2к |

3к |

1к |

2к |

3к |

|

Москва |

42% |

44% |

14% |

38,0 |

55,2 |

81,7 |

38,9 |

56,9 |

81,4 |

|

Санкт-Петербург |

53% |

35% |

12% |

38,5 |

60,0 |

87,9 |

25,2 |

40,6 |

62,0 |

|

Екатеринбург |

52% |

37% |

12% |

39,6 |

58,1 |

92,0 |

21,3 |

29,6 |

46,7 |

|

Новосибирск |

54% |

33% |

12% |

36,5 |

53,1 |

77,7 |

17,9 |

24,2 |

35,1 |

|

Казань |

64% |

30% |

6% |

40,0 |

60,4 |

93,2 |

17,5 |

26,2 |

45,2 |

|

Краснодар |

53% |

30% |

17% |

41,5 |

65,8 |

100,2 |

17,0 |

29,6 |

53,6 |

|

Нижний Новгород |

49% |

37% |

14% |

37,6 |

57,7 |

83,3 |

15,9 |

24,4 |

33,2 |

|

Красноярск |

62% |

29% |

9% |

38,2 |

55,2 |

79,8 |

15,8 |

21,1 |

31,3 |

|

Ростов-на-Дону |

50% |

40% |

10% |

37,4 |

56,1 |

79,2 |

15,2 |

23,6 |

30,9 |

|

Волгоград |

46% |

38% |

16% |

40,3 |

59,2 |

83,0 |

14,8 |

20,7 |

27,9 |

|

Уфа |

59% |

33% |

8% |

37,7 |

54,8 |

80,7 |

14,7 |

20,9 |

30,6 |

|

Воронеж |

60% |

34% |

7% |

41,0 |

60,2 |

83,5 |

14,4 |

19,5 |

26,1 |

|

Пермь |

53% |

34% |

13% |

37,3 |

53,5 |

71,6 |

14,0 |

19,8 |

27,6 |

|

Самара |

75% |

18% |

7% |

37,6 |

55,0 |

84,8 |

13,9 |

19,0 |

30,9 |

|

Омск |

65% |

28% |

8% |

37,2 |

53,3 |

76,1 |

13,8 |

18,2 |

25,8 |

|

Челябинск |

64% |

27% |

9% |

36,8 |

53,9 |

78,2 |

11,2 |

15,2 |

24,6 |

Источник: Циан.Аналитика

II. Предложение: Количество объявлений об аренде квартир в аренду снижается

Спрос на долгосрочную аренду стал увеличиваться с июля 2021 года, что привело к снижению выбора для потенциальных арендаторов. Относительно июля 2021 года количество объявлений с квартирами в долгосрочную аренду в целом по городам-миллионникам снизился на треть (34%). В годовой же динамике падение еще существеннее – на 70%.

Снижение выбора с лета отмечено для 14 из 16 городов-миллионников. Наибольшее падение с июля (примерно на 60%) – для Красноярска, Самары, Волгограда, Воронежа и Екатеринбурга. В Москве выбор стал меньше на треть. Такая динамика объясняется вымыванием с рынка самых ликвидных лотов.

Два города, где относительно лета количество объявлений долгосрочной аренды не снизилось с лета: Казань (+1%) и Санкт-Петербург (+3%). Циан отмечает, что именно в этих двух городах первыми были введены новые ограничительные меры (еще до официальной общероссийской нерабочей недели в ноябре). Как следствие, это снизило туристический интерес и привело к частичному переформатированию рынка аренды: те, кто сдавал квартиры посуточно стали чаще предлагать объекты в долгосрочную аренду. Например, в Казани в июле 2021 года на предложение посуточной аренды приходилось 17% квартир. В декабре – только 12%. В результате предложение долгосрочной аренды сейчас в городе на 1% выше, чем летом. Краткосрочной – снизилось на 18%.

Динамика объема предложения долгосрочной аренды

|

Город |

Динамика за год |

Динамика с лета 2021 года (рост спроса) |

|

Санкт-Петербург |

-52% |

3% |

|

Казань |

23% |

1% |

|

Москва |

-83% |

-34% |

|

Пермь |

-57% |

-35% |

|

Краснодар |

-67% |

-36% |

|

Уфа |

-41% |

-37% |

|

Омск |

-6% |

-40% |

|

Ростов-на-Дону |

-58% |

-41% |

|

Челябинск |

-48% |

-44% |

|

Нижний Новгород |

-44% |

-45% |

|

Новосибирск |

-77% |

-48% |

|

Самара |

-67% |

-59% |

|

Екатеринбург |

-73% |

-59% |

|

Воронеж |

-53% |

-60% |

|

Волгоград |

-57% |

-61% |

|

Красноярск |

-64% |

-69% |

|

Все города |

-70% |

-34% |

Источник: Циан.Аналитика

III. Цены: Ставки аренды: от стагнации к росту

На протяжении большей части 2021 года ставки долгосрочной аренды стагнировали, причем это было характерно для объектов с любым количеством комнат. С декабря 2020 года до май 2021 года средняя ставка аренды по однокомнатным квартирам для городов-миллионников в целом снизилась на 1,1%, двухкомнатных – на 0,3%. По трехкомнатных лотам отмечен минимальный рост в пределах 1% (+0,9%).

Стабильный рост средних ставок начался с июля 2021 года – на фоне повышенного спроса от потенциальных арендаторов. Однако резкий рост ставок был зафиксирован чуть позже – в сентябре 2021 года. Ограничительные меры после непродолжительного локдауна в ноябре не получили своего развития, работодатели сохраняют тренд на постепенный возврат сотрудников в офисы, что дополнительно увеличивает спрос на рынке аренды. Относительно августа аренда однокомнатных квартир в сентябре подорожала в среднем по городам-миллионникам сразу на 12,3%, двухкомнатных – на 15,6%, трёхкомнатных – на 11,5%.

Далее с «охлаждением» рынка и стагнацией спроса (за счет реализации его большей части в моменте) ставки аренды показали осенью минимальное снижение в пределах примерно тысячи рублей по каждому типу комнатности. В целом же по итогам 2021 года средняя ставка аренды однокомнатных квартир увеличилась на 21%: до 20,4 тыс. против 16,9 тыс. год назад. Двухкомнатных – на 23%: до 30,3 тыс. против 24,6 тыс. годом ранее. Трехкомнатных – на 20%: до 45,8 тыс. против 38,2 тыс.

Для того, чтобы переехать в квартиру на комнату больше, приходится доплачивать примерно половину к текущей ставке. Например, двухкомнатные квартиры в среднем по ставке аренды дороже однокомнатных на 48%. Трехкомнатные дороже в аренде двухкомнатных – на 51%.

Источник: Циан.Аналитика

Максимальный рост средних ставок аренды для наиболее востребованных однокомнатных квартир среди крупнейших городов отмечен для Краснодара, который стал высоко востребован у арендаторов и благодаря развитию формата удалённой работы – россияне перебираются в города с лучшим климатом. Еще один фактор – это рекордный рост цен на вторичном рынке: в Краснодаре за год прирост составил +55,5% - это абсолютный рекорд среди крупнейших городов. Такой рост цен снизил доходность аренды. Пытаясь компенсировать уровень доходности от сдачи в аренду, собственники активно повышали ставки. В тройке лидеров по приросту ставок также Санкт-Петербург и Москва, где ставки выросли за год на треть.

Аутсайдерами по динамике ставок аренды стали: Волгоград – единственный город, где ставка не выросла, а снизилась за год на 1%. В списке также Екатеринбург с приростом на уровне 7% за год и Омск (+10%). В Омске в годовой динамике объем предложения снизился всего на 6%, и это один из самых низких показателей среди всех городов. А в Екатеринбурге за последний месяц ставка аренды снизилась на 5%. Играет роль структура предложения – на фоне общего подорожания осенью 2021 года собственники не могут найти «единый знаменатель» по ставке аренды, чем и объясняется ценовая волатильность от месяца к месяцу.

Лидеры по уровню ставок аренды за год не изменились: по-прежнему, как и в декабре 2020 года, это Москва, Санкт-Петербург и Краснодар. Самые бюджетные варианты аренды в 2020 году были в Челябинске, Перми и Воронеже. В 2021 году самая доступная аренда – в Челябинске, Волгограде, Перми. Все города показывают динамику ставок ниже среднерыночной. Лучшие показатели – в Челябинске, который несмотря на рост ставок на 21% по однокомнатным квартирам, все равно самый доступный город для аренды.

Динамика средних ставок долгосрочной аренды в городах-миллионниках

|

1-комн. квартира |

2-комн. квартира |

3-комн. квартира |

|||||||

|

дек.20 |

дек.21 |

Динамика |

дек.20 |

дек.21 |

Динамика |

дек.20 |

дек.21 |

Динамика |

|

|

Москва |

36,3 |

48,6 |

33,9% |

51,3 |

69,3 |

35,1% |

79,7 |

92,7 |

16,3% |

|

Санкт-Петербург |

24,2 |

32,5 |

34,3% |

42,0 |

53,3 |

26,9% |

61,8 |

73,9 |

19,6% |

|

Екатеринбург |

19,3 |

20,6 |

6,7% |

25,8 |

28,0 |

8,5% |

41,3 |

49,8 |

20,6% |

|

Новосибирск |

17,8 |

20,5 |

15,2% |

24,4 |

29,5 |

20,9% |

36,0 |

45,9 |

27,5% |

|

Казань |

17,0 |

21,5 |

26,5% |

24,5 |

30,6 |

24,9% |

42,6 |

45,7 |

7,3% |

|

Краснодар |

16,0 |

22,6 |

41,3% |

27,7 |

38,9 |

40,4% |

53,9 |

64,3 |

19,3% |

|

Ростов-на-Дону |

15,6 |

18,2 |

16,7% |

22,5 |

30,9 |

37,3% |

30,1 |

46,6 |

54,8% |

|

Нижний Новгород |

15,3 |

19,0 |

24,2% |

24,3 |

27,7 |

14,0% |

37,9 |

49,7 |

31,1% |

|

Красноярск |

15,1 |

18,9 |

25,2% |

19,9 |

25,6 |

28,6% |

28,6 |

32,4 |

13,3% |

|

Уфа |

14,6 |

17,0 |

16,4% |

20,6 |

22,7 |

10,2% |

31,5 |

33,3 |

5,7% |

|

Омск |

14,0 |

15,4 |

10,0% |

18,9 |

20,3 |

7,4% |

26,7 |

26,7 |

0,0% |

|

Самара |

13,7 |

15,5 |

13,1% |

18,4 |

24,4 |

32,6% |

30,3 |

44,4 |

46,5% |

|

Волгоград |

13,6 |

13,4 |

-1,5% |

20,8 |

21,9 |

5,3% |

28,1 |

29,8 |

6,0% |

|

Пермь |

13,5 |

14,9 |

10,4% |

19,8 |

21,8 |

10,1% |

28,6 |

36,3 |

26,9% |

|

Воронеж |

13,3 |

15,2 |

14,3% |

18,1 |

21,0 |

16,0% |

28,7 |

32,4 |

12,9% |

|

Челябинск |

10,9 |

13,1 |

20,2% |

15,1 |

18,9 |

25,2% |

24,9 |

29,0 |

16,5% |

|

Общий итог |

16,9 |

20,4 |

21,0% |

24,6 |

30,3 |

23,0% |

38,2 |

45,8 |

20,0% |

Источник: Циан.Аналитика

Структура спроса по типам комнатности в крупнейших городах не меняется. «Ситуация на рынке долгосрочной аренды зависит в первую очередь от объективных макроэкономических индикаторов (доходов, занятости), в отличие от сегмента купли-продажи, где рост цен и спрос определяла доступная ипотека, - говорит Алексей Попов, руководитель Циан.Аналитика. – В результате на протяжении всего 2020 года и первой половины 2021 года формировался ценовой дисбаланс на смежных рынках. Новостройки и вторичка дорожали, причем этот рост стал рекордным с конца 2000-х годов. Цены на продажу квартир за год выросли более, чем на треть. Ставки аренды, напротив, стагнировали, что привело к дисбалансу цен. Только спустя полтора года ситуация стала выравниваться, что привело к резкому увеличению ставок аренды на фоне общей положительной ценовой динамики по другим сегментам».

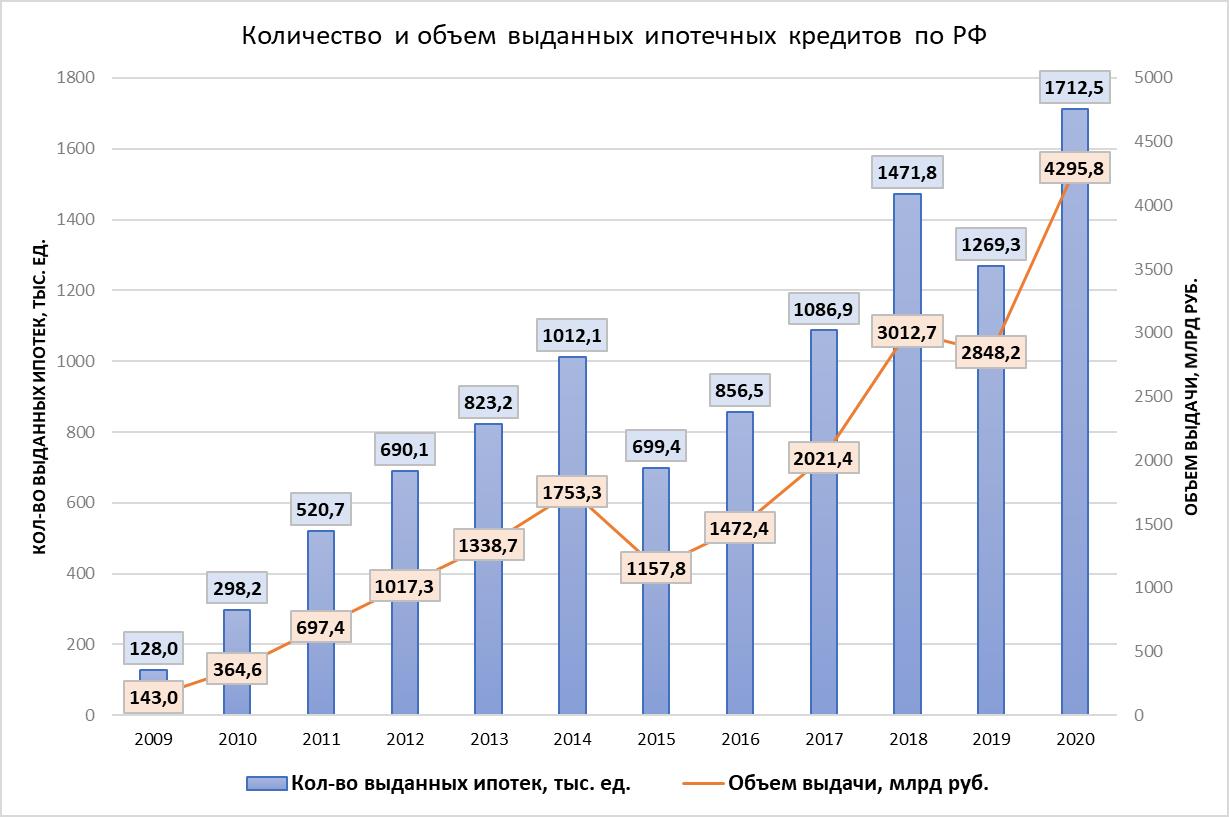

2020 год стал рекордным по количеству и объемам выданных ипотек. Эксперты Циан проанализировали, как развивался рынок ипотечного кредитования России после финансового кризиса 2008 г., как менялись ставки, сроки кредитов и объемы выдачи.

● Объем ипотечного кредитования в 2020 году в 30 раз превысил показатели 2009 года. Количество выданных кредитов – выросло в 13 раз. Всего за 12 лет выдано более 10,57 млн ипотек на 20 трлн рублей.

● Каждый третий ипотечный кредит выдается на покупку новостройки. В программу субсидирования 2015-2016 года доля ипотек на «первичке» была выше (36%), чем в субсидирование 2020 года (28%).

● Текущий объем задолженности по ипотечным кредитам в РФ в 11 раз выше, чем в 2009 году. Задолженность по ипотеке увеличилась наибольшими темпами в 2011-2012 гг.

● В 2020 году доля «плохих» кредитов составила 0,8% - минимальное значение с 2009 года. Доля просроченной задолженности за этот период года выросла в РФ в 3,8 раза.

● Средний размер ипотечного кредита увеличился с 2009 года в 2,2 раза: с 1,12 млн до 2,51 млн рублей. Срок кредита с 2009 года увеличился на два с половиной года.

● Средняя ставка по кредиту в целом по рынку снизилась в 1,8 раз с 2009 года. Только на первичном рынке аналогичное снижение произошло за пять лет (с 2016 года).

Объемы ипотечного кредитования в 2020 году в 30 раз превысили показатели 2009 года

Рынок ипотечного кредитования в РФ обновляет рекорды – по итогам 2020 года выдано 1,7 млн ипотек на сумму 4295,8 млрд рублей. Эксперты Циан проанализировали динамику показателей рынка ипотечного кредитования, начиная с посткризисного 2009 года.

В сравнении с 2009 годом количество выданных кредитов в 2020 году оказалось выше в 13 раз. Объем выданных ипотек - в 30 раз выше, чем в 2009 году. Большая динамика связана с ростом среднего размера кредита.

Динамика ипотечных сделок

|

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

Динамика с 2009 |

|

Кол-во выданных ипотек, тыс. ед. |

128,0 |

298,2 |

520,7 |

690,1 |

823,2 |

1012,1 |

699,4 |

856,5 |

1086,9 |

1471,8 |

1269,3 |

1712,5 |

В 13,4 раз |

|

Объем выдачи, млрд руб. |

143,0 |

364,6 |

697,4 |

1017,3 |

1338,7 |

1753,3 |

1157,8 |

1472,4 |

2021,4 |

3012,7 |

2848,2 |

4295,8 |

В 30 раз |

|

Средняя сумма кредита |

1,12 |

1,22 |

1,34 |

1,47 |

1,63 |

1,73 |

1,66 |

1,72 |

1,86 |

2,05 |

2,24 |

2,51 |

В 2,2 раза |

|

Средняя ставка (в декабре) |

13,72 |

12,45 |

11,63 |

12,67 |

12,12 |

13,2 |

12,9 |

11,5 |

9,79 |

9,66 |

9,00 |

7,36 |

На 46% ниже |

|

Средний срок ипотеки, месяцев (в декабре) |

194 |

198 |

171 |

183 |

176 |

178 |

183 |

185 |

188 |

200 |

218 |

225 |

На два с половиной года |

|

Объем задолженности по ипотеке, млрд рублей |

0,81 |

0,95 |

1,31 |

1,87 |

2,54 |

3,39 |

3,85 |

4,42 |

5,14 |

6,38 |

7,47 |

9,07 |

В 11,2 раза |

Источник: Аналитический центр Циан по данным ЦБ РФ

Рост количества и объема выданных ипотек наблюдался с 2010 года – на фоне постепенного восстановления экономики (ВВП вырос на 4% относительно «низкой базы» кризисного 2009 года) Из-за невысокой активности потенциальных заёмщиков в 2008-2009 гг. банки накопили избыточную ликвидность и как следствие – стали предлагать более выгодные условия из-за возросшей конкуренции, что также способствовало восстановлению рынка. Выдача ипотеки увеличивалась до 2014 года включительно. Средний ежегодный прирост по количеству ипотек с 2010 по 2014 год – 56%. Максимальный рост в годовой динамике зафиксирован в 2010 году (+133%) – в сравнении с провальным 2009 годом.

В 2015 году из-за повышения ключевой ставки на фоне девальвации курса рубля и заградительной ставки по ипотеке, число выданных кредитов снизилось на 31%, после чего рынок снова рос, вместе со снижением ставок, а том числе – благодаря программе субсидирования, реализованной 2015-2016 гг. на первичном рынке.

Наибольший прирост по количеству сделок был отмечен в 2018 году (+35%). Значительный вклад внесла программа «семейной ипотеки», запущенная в этот год. Кроме того, покупатели стремились зафиксировать цены до поправок в 214-ФЗ (с 1 июля 2019 года), что в итоге привело к рекордной активности.

Таким образом, снижение количества и объемов выданных кредитов с 2009 года наблюдалось только в 2015 и 2019 годах, причем в последнем случае речь идет о падении на фоне высоких значений 2018 года.

|

|

Ежегодный прирост ипотечных сделок в РФ |

|

2010 |

133% |

|

2011 |

75% |

|

2012 |

33% |

|

2013 |

19% |

|

2014 |

23% |

|

2015 |

-31% |

|

2016 |

22% |

|

2017 |

27% |

|

2018 |

35% |

|

2019 |

-14% |

|

2020 |

35% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Источник: Аналитический центр Циан по данным ЦБ РФ

Только треть кредитов выдается на «первичке»

Благодаря субсидированию доля ипотек, выданных на покупку жилья в новостройках, по итогам 2020 года достигла 28% от всех кредитов против 27% в 2019 году и 25% в 2018 году. По объему выданных ипотек «первичка» занимает в 2020 году 35%, в 2019 году доля составляла 33%, в 2018 году – 29%. Однако максимальные показатели по доле ипотечного рынка за последние пять лет первичный рынок показывал в 2016 году – по его итогам 36% ипотек (и 39% от общего объема кредитов) были выданы именно для покупки новостроек. Эксперты объясняют это высокими на тот момент процентными ставками на покупку вторичного жилья – еще в первом квартале 2016 года ипотека на готовое жилье выдавалась под 13,5-14,7% годовых, что ограничивало спрос в данном сегменте на фоне субсидирования кредитов на первичном рынке. Несмотря на стимулирование интереса к первичному рынку, на протяжении всех пяти лет покупатели «голосуют» за готовое жилье.

|

|

Доля по количеству |

Доля по объему выданных ипотек |

|

2016 |

36% |

39% |

|

2017 |

29% |

33% |

|

2018 |

25% |

29% |

|

2019 |

27% |

32% |

|

2020 |

28% |

35% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Максимальный рост ипотечной задолженности в РФ фиксировался в 2012-2014 гг.

Текущий объем задолженности по ипотечным кредитам в РФ по итогам 2020 года достиг рекордных 9,07 трлн рублей – это в 11 раз выше, чем в 2009 году. Несмотря на абсолютные показатели, в относительном выражении ежегодный прирост задолженности стабилен: на уровне 14-21% в последние пять лет.

Максимальный ежегодный прирост задолженности фиксировался в 2011-2012 годы – на уровне 38-43%. Причинами такого взрывного роста стало восстановление рынка недвижимости после стагнации 2008-2010 гг.: рост доходов населения, снижение ставок по кредитам и упрощение условия получения ипотеки – несколько ведущих банков предлагали возможность взять займ без справки о доходах.

Таким образом, несмотря на текущий рекордный размер задолженности, ее ежегодный прирост соответствует средним значениям последних лет. Доля задолженности по ипотекам, выданным на покупку новостроек, составила по итогам 2020 года 23,6% против 20,9% пять лет назад – в 2016 году.

Источник: Аналитический центр Циан по данным ЦБ РФ

Текущая доля «плохих» кредитов – минимальная с 2009 года

Из общего объема задолженности по ипотеке (9,07 трлн рублей) 0,8% является просроченной (71,1 млрд рублей). Это минимальное значение с 2009 года в процентном соотношении от общего объема долга. В абсолютном (рублевом) исчислении в сравнении с 2009 годом объем «плохой» задолженности вырос в 3,8 раза (c 18,5 млрд рублей), при том, что общая задолженность выросла за тот же период в 11 раз. Качество ипотечных кредитов в России находится на высоком уровне, несмотря на рекордные выдачи кредитов.

Максимальная доля просроченной задолженности в 2,5% была отмечена по итогам 2010 года, на фоне роста безработицы и задолженности по заработной плате. Начиная с 2011 года уровень «просрочки» по ипотеке снижался, достигнув к 2014 году 0,9%, после чего был небольшой рост (до 1,1%) на фоне валютного кризиса в РФ.

Источник: Аналитический центр Циан по данным ЦБ РФ

На первичный рынок приходится 9,2% от всей просроченной задолженности против 5,2% пять лет назад – в 2016 году. Заемщики, выбирающие квартиру на первичном рынке, реже становятся неплательщиками: доля просроченной задолженности по таким кредитам составляет сегодня 0,3%. Для сравнения – на вторичном рынке доля равна 0,9%.

Просроченная задолженность на первичном рынке увеличивается большими темпами, чем на вторичном: за пять лет (с 2016 года) объем «плохой» задолженности по ипотекам, выданным на первичном рынке, вырос в 1,6 раза – с 2,5 млрд до 6,6 млрд рублей. На вторичном рынке за тот же период – в 0,4 раза ( с 45,6 млрд до 64,5 млрд рублей).

|

Год |

Доля просроченной задолженности по кредитам на вторичном рынке РФ |

Объем просроченной задолженности на вторичном рынке, млрд рублей |

Доля просроченной задолженности по кредитам на первичном рынке РФ |

Объем просроченной задолженности на первичном рынке, млрд рублей |

|

2016 |

1,30% |

45,6 |

0,30% |

2,5 |

|

2017 |

1,30% |

50,9 |

0,30% |

3,6 |

|

2018 |

1,10% |

56,5 |

0,30% |

4,8 |

|

2019 |

1,00% |

58,4 |

0,40% |

5,5 |

|

2020 |

0,90% |

64,5 |

0,30% |

6,6 |

Источник: Аналитический центр Циан по данным ЦБ РФ

С 2009 года в ипотеку стали брать в среднем в два раза больше

Средний размер ипотечного кредита по РФ в 2009 году составил 1,12 млн рублей, в 2020 году – уже 2,51 млн рублей. За 12 лет, после кризиса 2008 года, россияне стали брать в кредит для покупки жилья сумму больше в 2,2 раза. Наибольший годовой прирост по размеру кредита отмечен в 2020 году (+12,1%), что связано с рекордным ростом цен на недвижимость на фоне снижения ставок по кредитам. Единственный год, когда размер кредита снизился, стал 2015 – после девальвации рубля и на фоне роста ключевой ставки россияне старались сэкономить, и были не готовы брать кредиты на большие суммы под высокие проценты.

В сравнении с 2009 годом в трех регионах РФ средняя сумма займа увеличилась более чем в 3 раза.

Регионы с максимальным ростом среднего займа с 2009 по 2020 гг., млн руб.

|

Регион |

2009 год |

2020 год |

|

Республика Калмыкия |

0,81 |

2,53 |

|

Республика Татарстан |

0,71 |

2,19 |

|

Орловская область |

0,64 |

1,99 |

Источник: Аналитический центр Циан по данным ЦБ РФ

Средний срок кредита с 2009 года увеличился на 31 месяц или примерно два с половиной года: со 194 месяцев до 225 месяцев. Наибольший прирост за год (+ полтора года) отмечен в 2019 году и в 2018 году (+13 месяцев).

Источник: Аналитический центр Циан по данным ЦБ РФ

С 2009 года ипотечная ставка снизилась почти в два раза

Средняя ставка по выданным в РФ ипотекам в целом по рынку в декабре 2020 года составила 7,36%. Средняя ставка снижается, начиная с 2015 года. Рост ипотечной ставки по выданным кредитам был зафиксирован в 2014 году (на фоне роста ключевой ставки при девальвации курса рубля) и 2012 году из-за пересмотра ставки рефинансирования.

С 2009 года средняя ставка по выданным кредитам в целом по рынку снизилась в 1,86 раз (с 13,72% до 7,36%). Только на первичном рынке такое же падение ставки произошло за пять лет (с 10,77% в декабре 2016 года до 5,82% в декабре 2020 года). В обе даты действовала программа субсидирования ипотечной ставки.

Средняя ставка по выданным кредитам в декабре, по годам

|

|

Первичный и вторичный рынок в целом |

Только первичный рынок |

Динамика ставки относительно прошлого года, п.п. |

|

2009 |

13,72 |

||

|

2010 |

12,45 |

-1,27 |

|

|

2011 |

11,63 |

-0,82 |

|

|

2012 |

12,67 |

1,04 |

|

|

2013 |

12,12 |

-0,55 |

|

|

2014 |

13,2 |

1,08 |

|

|

2015 |

12,9 |

-0,3 |

|

|

2016 |

11,5 |

10,77 |

-1,4 |

|

2017 |

9,79 |

9,77 |

-1,71 |

|

2018 |

9,66 |

9,39 |

-0,13 |

|

2019 |

9 |

8,28 |

-0,66 |

|

2020 |

7,36 |

5,82 |

-1,64 |

Источник: Аналитический центр Циан по данным ЦБ РФ

«Снижение ипотечной ставки почти в два раза за последние 12 лет вывело жилищное кредитование на новый уровень, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако даже с учетом новых рекордов по количеству по объему выданных кредитов, российский рынок в разы отстает от западных стран в пересчете на долю задолженности от ВВП. Главным препятствием для развития рынка становится рост цен на жилье, нивелирующий эффект снижения процентов. По нашим оценкам, средняя стоимость квадратного метра на вторичном рынке (в городах России с населением от 100 тыс. человек) еще три года назад составляла 57,1 тыс. рублей, сегодня – на 22,6% выше – 70 тыс. В подобной ситуации ипотечное кредитование становится способом фиксации прежней стоимости, однако столь значительный рост цен на жилье в среднесрочной перспективе приведет к «охлаждению рынка». Несмотря на сохранение потенциала роста, причин для ажиотажного спроса нет – ежегодный прирост выданных кредитов стабилен и значительно ниже, чем в годы восстановления после кризиса 2007-2008 гг.».

Сколько нужно денег, чтобы поселиться в городе-«миллионнике»? Чтобы ответить на этот вопрос эксперты Urbanus.ru изучили актуальное предложение от застройщиков во всех 15 российских мегаполисах. В большинстве из них можно найти варианты с бюджетом до 2 млн рублей.

Как установила аналитическая группа портала Urbanus.ru, ценовой минимум на рынках недвижимости в крупнейших городах РФ составляет 1,05 млн рублей. Такая сумма понадобится для покупки студии площадью 20,41 кв. м в самарском проекте «Старт». К той же ценовой категории относятся студии из фондов ЖК «Скай Парк» в Ростове-на-Дону (1,10 млн рублей, 20,10 кв. м) и ЖК «Вместе» в Челябинске (1,18 млн рублей, 26,46 кв. м). Отметим также, что в ближайших пригородах ряда российских мегаполисов можно обнаружить и более доступное предложение. Так, в поселке Овощной Азовского района Ростовской области, которого от границы областного центра отделяют менее 7 км, базируется малоэтажный ЖК «Донская поляна». В одном из его сданных корпусов экспонируется однокомнатная квартира площадью 25,24 кв. м. Ее бюджет равен 0,96 млн рублей. Другой пример – микрорайоне «Вишневая горка» в 2 км от Челябинска. Для покупки студии 24,45 кв. м здесь достаточно 0,98 млн рублей.

В 11 из 15 городов с населением от 1 млн человек порог входа на рынок первичной недвижимости находится ниже отметки в 2 млн рублей. В Казани нижняя граница стоимости жилья поднята до 2,78 млн рублей (бюджет студии площадью 24,85 кв. м в ЖК «Смородина»). По этому показателю столица Татарстана уступает только Москве и в полтора раза опережает Санкт-Петербург.

|

Город |

Студии с минимальным бюджетом |

Однокомнатные квартиры с минимальным бюджетом |

||||

|

Жилой комплекс |

Стоимость, млн рублей |

Площадь, кв. м |

Жилой комплекс |

Стоимость, млн рублей |

Площадь, кв. м |

|

|

Самара |

Старт |

1,05 |

20,41 |

Кошелев-проект (ЖК А 21 Квартал «Бавария») |

1,37 |

36,40 |

|

Ростов-на-Дону |

Скай Парк |

1,10 |

20,10 |

Соловьиная роща |

1,70 |

34,01 |

|

Челябинск |

Вместе |

1,18 |

26,46 |

Восход-2 |

1,35 |

33,71 |

|

Уфа |

Акварель |

1,42 |

21,53 |

Акварель |

2,15 |

33,11 |

|

Воронеж |

Дубль два |

1,43 |

23,12 |

Волна |

1,66 |

31,39 |

|

Волгоград |

Авокадо |

1,45 |

30,62 |

Парк Европейский |

1,42 |

26,62 |

|

Новосибирск |

Радуга Сибири |

1,58 |

25,67 |

Любимый |

1,95 |

38,95 |

|

Екатеринбург |

Хрустальные ключи |

1,61 |

21,70 |

Шолохов |

1,84 |

25,23 |

|

Красноярск |

Глобус Юг |

1,71 |

30,58 |

Отражение |

1,78 |

39,50 |

|

Санкт-Петербург |

Ломоносовъ |

1,83 |

21,15 |

Полет |

2,78 |

32,32 |

|

Пермь |

Шоколад |

1,87 |

24,90 |

Ольховская 21 |

1,72 |

34,10 |

|

Нижний Новгород |

Корабли |

2,18 |

17,25 |

Дома на Культуре |

2,94 |

35,90 |

|

Омск |

- |

- |

- |

Енисейский |

2,26 |

28,28 |

|

Казань |

Смородина |

2,78 |

24,85 |

Весна |

3,37 |

25,72 |

|

Москва |

Южное Бунино |

4,22 |

20,90 |

Борисоглебское |

3,08 |

35,20 |

В категории однокомнатных квартир наименьший ценник зафиксирован в ЖК «Восход-2» в Тракторозаводском районе Челябинска – 1,35 млн рублей. Во столько застройщик оценил объект площадью 33,71 кв. м. Почти столько же придется заплатить за квартиру площадью 36,40 кв. м в ЖК «А 21 Квартал “Бавария”» на восточной окраине Самары. Этот комплекс является частью гигантского жилого массива «Кошелев-проект», который претендует на звание крупнейшего в России. Немногим дороже – за 1,42 млн рублей – продается однокомнатный лот (26,62 кв. м) в доме №26 из состава волгоградского ЖК «Парк Европейский». Он расположен в километре от набережной Волги.

Примечательно, что в рубрике однокомнатных квартир казанский рынок показывает далее более жесткие условия, чем московский. Если в Москве прайс самого дешевого лота с одной комнатой равен 3,08 млн рублей (квартира площадью 35,20 кв. м в ЖК «Борисоглебское», Троицкий административный округ), то в Казани – 3,37 млн рублей (квартира площадью 25,72 кв. м в ЖК «Весна-2»).