Итоги 2021 года на рынке аренды: от стагнации к росту

Ажиотажный спрос на покупку квартир, а также – удаленная работа снизили интерес к аренде жилья в первой половине 2021 года. Однако с началом делового сезона рекордный рост цен на недвижимость привел также к существенному росту ставок аренды жилья. Аналитики Циан подвели итоги 2021 года на рынке аренды в крупнейших городах, рассказав об основных трендах в сегменте.

В выборку вошли 16 городов-миллионников. Данные получены из объявлений, опубликованных на сайте cian.ru

|

ДИНАМИКА ЗА ГОД |

|||||||

|

Ставка аренды (1к кв.) |

СПРОС |

ПРЕДЛОЖЕНИЕ |

|||||

|

Лидеры |

|||||||

|

Краснодар |

41% |

Казань |

рост в 4,4 раза |

Казань |

23% |

||

|

Санкт-Петербург |

34% |

Омск |

рост в 2,9 раз |

Омск |

-6% |

||

|

Москва |

34% |

Екатеринбург |

рост в 2,4 раза |

Уфа |

-41% |

||

|

Аутсайдеры |

|||||||

|

Волгоград |

-1% |

Казань |

-3% |

Москва |

-83% |

||

|

Екатеринбург |

7% |

Воронеж |

-5% |

Новосибирск |

-77% |

||

|

Омск |

10% |

Нижний Новгород |

-10% |

Екатеринбург |

-73% |

||

Спрос:

- Максимальный спрос на долгосрочную аренду зафиксирован в августе 2021 года. Спрос на долгосрочную аренду за год вырос на треть (32%), примерно так же – на посуточную аренду (35%). Структура спроса не меняется: половина поисковых запросов приходится на однокомнатные квартиры. Средняя запрашиваемая ставка увеличилась, больше – для двухкомнатных квартир (+20%).

Предложение:

- В период активного роста спроса (с июля 2021 года) количество объявлений на рынке аренды сократилось на треть. В городах, где санитарно-эпидемиологические меры были введены раньше общероссийских, предложение долгосрочной аренды не снизилось, что объясняется падением туристического интереса и переходом части предложения из сегмента краткосрочной аренды в долгосрочную.

Цены:

- Стоимость аренды стагнировала до мая 2021 года. Сентябрь стал месяцем с максимальным ростом ставок аренды. По итогам года аренда стала дороже на 21%-23%, в зависимости от количества комнат.

I. Спрос на аренду растет после пересмотра программы субсидирования на первичном рынке

Источник: Циан.Аналитика

В 2021 году потенциальный спрос (число просмотров объявлений) на рынке долгосрочной аренды городов-миллионников оказался на треть (32%) выше, чем в 2020 году. Например Москва показала минимальную динамику спроса среди других крупнейших городов: всего +15%. Для сравнения – в Санкт-Петербурге спрос оказался выше на 45%. А максимальную динамику показывают города Урала и Сибири: Екатеринбург, Челябинск, Омск, Новосибирск: во всех этих городах число просмотров объявлений увеличилось в 2021 году в два раза и более. Абсолютно по всем крупнейшим городам спрос на аренду выше, чем в 2020 году. Также нужно учесть, что часть этого роста связана с общим ростом посещаемости сервиса.

Основной всплеск активности пришелся на январь 2021 года, когда относительно декабря 2020 года число просмотров объявлений по городам-миллионникам оказалось выше на 38%. Во многом это заслуга Москвы (было отменено постановление об обязательном переводе части сотрудников столичных компаний на дистанционный режим работы). Далее активность арендаторов стагнировала на протяжении полугода, рост начался с июля 2021 года, что совпало с пересмотром условий программы льготного ипотечного кредитования на первичном рынке. Вероятно, часть тех клиентов, кто так и не смог купить квартиру, перешли в категорию арендаторов, чем и объясняется рост спроса на аренду летом, что в целом – не самая типичная ситуация.

В августе 2021 года наблюдался максимальный интерес к аренде, что связано и с предстоящим на тот момент началом учебного года, а также активным мониторингом с возвращением в офисы. Число сотрудников, работающих удаленно, планомерно снижается. С сентября спрос на аренду планомерно уменьшается – точно такую же ситуацию Циан фиксировал и в 2020 году, но текущая активность осенью 2021 года выше на 30% (чем осенью 2020 года), даже несмотря на снижение в последние месяцы.

В 2020 году август также оказался самым активным месяцем по числу просмотров объявлений. Но есть и отличия – резкий всплеск спроса фиксировался в мае 2020 года во время локдауна: на фоне сокращения доходов арендаторы искали альтернативные варианты проживания, наблюдались массовые переезды или вовсе отказы от дальнейшей аренды. В 2021 году май прошел абсолютно спокойно – роста спроса на было.

Структура практически не меняется. 47% потенциального спроса приходится на однокомнатные квартиры и студии, 38% - двухкомнатные и 15% - трехкомнатные. Просматриваемые площади в сравнении с 2021 годом остаются прежними. Однако существенно вырос запрашиваемый чек (средняя ставка аренды). Осенью 2021 года она оказалась выше, чем осень 2020 года на 17% для трехкомнатных квартир, 18% - однокомнатных и студий и на 20% - для двухкомнатных.

После локдауна структура спроса не изменилась: несмотря на несколько недель жизни в ограниченном пространстве без возможности выйти на улицу, доля тех, кто интересуется двух- и трехкомнатными квартирами, не увеличилась. Во многом причина в росте цен.

Структура потенциального спроса по кол-ву комнат, ставки и площади в целом по городам-миллионникам

|

|

Средний просмотренный бюджет (ставка аренды) |

Средняя просмотренная площадь, кв. м |

||||

|

Кол-во комнат |

2020 |

2021 |

Динамика |

2020 |

2021 |

Динамика |

|

1 |

17,6 |

20,7 |

18% |

38,5 |

38,6 |

0,3% |

|

2 |

25,6 |

30,7 |

20% |

57,0 |

57,4 |

0,7% |

|

3 |

38,3 |

45,0 |

17% |

83,3 |

84,6 |

1,5% |

Источник: Циан.Аналитика

Чем меньше запрашиваемый чек (ставка аренды) в городе, тем большая доля спроса приходится на однокомнатное жилье. Это объясняется невысоким уровнем дохода жителей, для которых даже относительно невысокая ставка аренды по сравнению с другими городами составляет большую долю от средней заработной платы. И наоборот, чем выше доходы, тем меньше доля «однушек» в общей структуре спроса.

Например, в Челябинске, Омске и Самаре в сравнении с другими городами, просматриваемая стоимость однокомнатных квартир - до 14 тыс. рублей, при том, что в целом по всем городам, средний интересующий бюджет - 20,7 тыс. Одновременно в данных локациях - самая большая доля спроса приходится на “однушки”: от 64% до 75%.

Ровно обратная ситуация в Москве, где среди всех других городов - максимальные доходы населения. На однокомнатное жилье приходится всего 42% спроса - минимальный показатель среди других городов.

Самое просторное жилье ищут в Краснодаре, где, например, средняя просматриваемая площадь однокомнатной квартиры – 41,5 кв. м, это самый высокий показатель среди всех других городов. Циан объясняет это относительно новым жилым фондом, например, по количеству домов, построенных после 2008 года, Краснодар уступает только Москве и Санкт-Петербургу. Только в Краснодаре средняя просматриваемая площадь трехкомнатной квартиры – свыше 100 «квадратов».

Структура потенциального спроса по кол-ву комнат, ставки и площади по городам-миллионникам

|

|

Распределение спроса по типам комнатности |

Средняя просматриваемая площадь, кв. м |

Средняя просматриваемая ставка, тыс. р |

||||||

|

|

1к |

2к |

3к |

1к |

2к |

3к |

1к |

2к |

3к |

|

Москва |

42% |

44% |

14% |

38,0 |

55,2 |

81,7 |

38,9 |

56,9 |

81,4 |

|

Санкт-Петербург |

53% |

35% |

12% |

38,5 |

60,0 |

87,9 |

25,2 |

40,6 |

62,0 |

|

Екатеринбург |

52% |

37% |

12% |

39,6 |

58,1 |

92,0 |

21,3 |

29,6 |

46,7 |

|

Новосибирск |

54% |

33% |

12% |

36,5 |

53,1 |

77,7 |

17,9 |

24,2 |

35,1 |

|

Казань |

64% |

30% |

6% |

40,0 |

60,4 |

93,2 |

17,5 |

26,2 |

45,2 |

|

Краснодар |

53% |

30% |

17% |

41,5 |

65,8 |

100,2 |

17,0 |

29,6 |

53,6 |

|

Нижний Новгород |

49% |

37% |

14% |

37,6 |

57,7 |

83,3 |

15,9 |

24,4 |

33,2 |

|

Красноярск |

62% |

29% |

9% |

38,2 |

55,2 |

79,8 |

15,8 |

21,1 |

31,3 |

|

Ростов-на-Дону |

50% |

40% |

10% |

37,4 |

56,1 |

79,2 |

15,2 |

23,6 |

30,9 |

|

Волгоград |

46% |

38% |

16% |

40,3 |

59,2 |

83,0 |

14,8 |

20,7 |

27,9 |

|

Уфа |

59% |

33% |

8% |

37,7 |

54,8 |

80,7 |

14,7 |

20,9 |

30,6 |

|

Воронеж |

60% |

34% |

7% |

41,0 |

60,2 |

83,5 |

14,4 |

19,5 |

26,1 |

|

Пермь |

53% |

34% |

13% |

37,3 |

53,5 |

71,6 |

14,0 |

19,8 |

27,6 |

|

Самара |

75% |

18% |

7% |

37,6 |

55,0 |

84,8 |

13,9 |

19,0 |

30,9 |

|

Омск |

65% |

28% |

8% |

37,2 |

53,3 |

76,1 |

13,8 |

18,2 |

25,8 |

|

Челябинск |

64% |

27% |

9% |

36,8 |

53,9 |

78,2 |

11,2 |

15,2 |

24,6 |

Источник: Циан.Аналитика

II. Предложение: Количество объявлений об аренде квартир в аренду снижается

Спрос на долгосрочную аренду стал увеличиваться с июля 2021 года, что привело к снижению выбора для потенциальных арендаторов. Относительно июля 2021 года количество объявлений с квартирами в долгосрочную аренду в целом по городам-миллионникам снизился на треть (34%). В годовой же динамике падение еще существеннее – на 70%.

Снижение выбора с лета отмечено для 14 из 16 городов-миллионников. Наибольшее падение с июля (примерно на 60%) – для Красноярска, Самары, Волгограда, Воронежа и Екатеринбурга. В Москве выбор стал меньше на треть. Такая динамика объясняется вымыванием с рынка самых ликвидных лотов.

Два города, где относительно лета количество объявлений долгосрочной аренды не снизилось с лета: Казань (+1%) и Санкт-Петербург (+3%). Циан отмечает, что именно в этих двух городах первыми были введены новые ограничительные меры (еще до официальной общероссийской нерабочей недели в ноябре). Как следствие, это снизило туристический интерес и привело к частичному переформатированию рынка аренды: те, кто сдавал квартиры посуточно стали чаще предлагать объекты в долгосрочную аренду. Например, в Казани в июле 2021 года на предложение посуточной аренды приходилось 17% квартир. В декабре – только 12%. В результате предложение долгосрочной аренды сейчас в городе на 1% выше, чем летом. Краткосрочной – снизилось на 18%.

Динамика объема предложения долгосрочной аренды

|

Город |

Динамика за год |

Динамика с лета 2021 года (рост спроса) |

|

Санкт-Петербург |

-52% |

3% |

|

Казань |

23% |

1% |

|

Москва |

-83% |

-34% |

|

Пермь |

-57% |

-35% |

|

Краснодар |

-67% |

-36% |

|

Уфа |

-41% |

-37% |

|

Омск |

-6% |

-40% |

|

Ростов-на-Дону |

-58% |

-41% |

|

Челябинск |

-48% |

-44% |

|

Нижний Новгород |

-44% |

-45% |

|

Новосибирск |

-77% |

-48% |

|

Самара |

-67% |

-59% |

|

Екатеринбург |

-73% |

-59% |

|

Воронеж |

-53% |

-60% |

|

Волгоград |

-57% |

-61% |

|

Красноярск |

-64% |

-69% |

|

Все города |

-70% |

-34% |

Источник: Циан.Аналитика

III. Цены: Ставки аренды: от стагнации к росту

На протяжении большей части 2021 года ставки долгосрочной аренды стагнировали, причем это было характерно для объектов с любым количеством комнат. С декабря 2020 года до май 2021 года средняя ставка аренды по однокомнатным квартирам для городов-миллионников в целом снизилась на 1,1%, двухкомнатных – на 0,3%. По трехкомнатных лотам отмечен минимальный рост в пределах 1% (+0,9%).

Стабильный рост средних ставок начался с июля 2021 года – на фоне повышенного спроса от потенциальных арендаторов. Однако резкий рост ставок был зафиксирован чуть позже – в сентябре 2021 года. Ограничительные меры после непродолжительного локдауна в ноябре не получили своего развития, работодатели сохраняют тренд на постепенный возврат сотрудников в офисы, что дополнительно увеличивает спрос на рынке аренды. Относительно августа аренда однокомнатных квартир в сентябре подорожала в среднем по городам-миллионникам сразу на 12,3%, двухкомнатных – на 15,6%, трёхкомнатных – на 11,5%.

Далее с «охлаждением» рынка и стагнацией спроса (за счет реализации его большей части в моменте) ставки аренды показали осенью минимальное снижение в пределах примерно тысячи рублей по каждому типу комнатности. В целом же по итогам 2021 года средняя ставка аренды однокомнатных квартир увеличилась на 21%: до 20,4 тыс. против 16,9 тыс. год назад. Двухкомнатных – на 23%: до 30,3 тыс. против 24,6 тыс. годом ранее. Трехкомнатных – на 20%: до 45,8 тыс. против 38,2 тыс.

Для того, чтобы переехать в квартиру на комнату больше, приходится доплачивать примерно половину к текущей ставке. Например, двухкомнатные квартиры в среднем по ставке аренды дороже однокомнатных на 48%. Трехкомнатные дороже в аренде двухкомнатных – на 51%.

Источник: Циан.Аналитика

Максимальный рост средних ставок аренды для наиболее востребованных однокомнатных квартир среди крупнейших городов отмечен для Краснодара, который стал высоко востребован у арендаторов и благодаря развитию формата удалённой работы – россияне перебираются в города с лучшим климатом. Еще один фактор – это рекордный рост цен на вторичном рынке: в Краснодаре за год прирост составил +55,5% - это абсолютный рекорд среди крупнейших городов. Такой рост цен снизил доходность аренды. Пытаясь компенсировать уровень доходности от сдачи в аренду, собственники активно повышали ставки. В тройке лидеров по приросту ставок также Санкт-Петербург и Москва, где ставки выросли за год на треть.

Аутсайдерами по динамике ставок аренды стали: Волгоград – единственный город, где ставка не выросла, а снизилась за год на 1%. В списке также Екатеринбург с приростом на уровне 7% за год и Омск (+10%). В Омске в годовой динамике объем предложения снизился всего на 6%, и это один из самых низких показателей среди всех городов. А в Екатеринбурге за последний месяц ставка аренды снизилась на 5%. Играет роль структура предложения – на фоне общего подорожания осенью 2021 года собственники не могут найти «единый знаменатель» по ставке аренды, чем и объясняется ценовая волатильность от месяца к месяцу.

Лидеры по уровню ставок аренды за год не изменились: по-прежнему, как и в декабре 2020 года, это Москва, Санкт-Петербург и Краснодар. Самые бюджетные варианты аренды в 2020 году были в Челябинске, Перми и Воронеже. В 2021 году самая доступная аренда – в Челябинске, Волгограде, Перми. Все города показывают динамику ставок ниже среднерыночной. Лучшие показатели – в Челябинске, который несмотря на рост ставок на 21% по однокомнатным квартирам, все равно самый доступный город для аренды.

Динамика средних ставок долгосрочной аренды в городах-миллионниках

|

1-комн. квартира |

2-комн. квартира |

3-комн. квартира |

|||||||

|

дек.20 |

дек.21 |

Динамика |

дек.20 |

дек.21 |

Динамика |

дек.20 |

дек.21 |

Динамика |

|

|

Москва |

36,3 |

48,6 |

33,9% |

51,3 |

69,3 |

35,1% |

79,7 |

92,7 |

16,3% |

|

Санкт-Петербург |

24,2 |

32,5 |

34,3% |

42,0 |

53,3 |

26,9% |

61,8 |

73,9 |

19,6% |

|

Екатеринбург |

19,3 |

20,6 |

6,7% |

25,8 |

28,0 |

8,5% |

41,3 |

49,8 |

20,6% |

|

Новосибирск |

17,8 |

20,5 |

15,2% |

24,4 |

29,5 |

20,9% |

36,0 |

45,9 |

27,5% |

|

Казань |

17,0 |

21,5 |

26,5% |

24,5 |

30,6 |

24,9% |

42,6 |

45,7 |

7,3% |

|

Краснодар |

16,0 |

22,6 |

41,3% |

27,7 |

38,9 |

40,4% |

53,9 |

64,3 |

19,3% |

|

Ростов-на-Дону |

15,6 |

18,2 |

16,7% |

22,5 |

30,9 |

37,3% |

30,1 |

46,6 |

54,8% |

|

Нижний Новгород |

15,3 |

19,0 |

24,2% |

24,3 |

27,7 |

14,0% |

37,9 |

49,7 |

31,1% |

|

Красноярск |

15,1 |

18,9 |

25,2% |

19,9 |

25,6 |

28,6% |

28,6 |

32,4 |

13,3% |

|

Уфа |

14,6 |

17,0 |

16,4% |

20,6 |

22,7 |

10,2% |

31,5 |

33,3 |

5,7% |

|

Омск |

14,0 |

15,4 |

10,0% |

18,9 |

20,3 |

7,4% |

26,7 |

26,7 |

0,0% |

|

Самара |

13,7 |

15,5 |

13,1% |

18,4 |

24,4 |

32,6% |

30,3 |

44,4 |

46,5% |

|

Волгоград |

13,6 |

13,4 |

-1,5% |

20,8 |

21,9 |

5,3% |

28,1 |

29,8 |

6,0% |

|

Пермь |

13,5 |

14,9 |

10,4% |

19,8 |

21,8 |

10,1% |

28,6 |

36,3 |

26,9% |

|

Воронеж |

13,3 |

15,2 |

14,3% |

18,1 |

21,0 |

16,0% |

28,7 |

32,4 |

12,9% |

|

Челябинск |

10,9 |

13,1 |

20,2% |

15,1 |

18,9 |

25,2% |

24,9 |

29,0 |

16,5% |

|

Общий итог |

16,9 |

20,4 |

21,0% |

24,6 |

30,3 |

23,0% |

38,2 |

45,8 |

20,0% |

Источник: Циан.Аналитика

Структура спроса по типам комнатности в крупнейших городах не меняется. «Ситуация на рынке долгосрочной аренды зависит в первую очередь от объективных макроэкономических индикаторов (доходов, занятости), в отличие от сегмента купли-продажи, где рост цен и спрос определяла доступная ипотека, - говорит Алексей Попов, руководитель Циан.Аналитика. – В результате на протяжении всего 2020 года и первой половины 2021 года формировался ценовой дисбаланс на смежных рынках. Новостройки и вторичка дорожали, причем этот рост стал рекордным с конца 2000-х годов. Цены на продажу квартир за год выросли более, чем на треть. Ставки аренды, напротив, стагнировали, что привело к дисбалансу цен. Только спустя полтора года ситуация стала выравниваться, что привело к резкому увеличению ставок аренды на фоне общей положительной ценовой динамики по другим сегментам».

Проведенное департаментом аналитики сервиса «Синица» исследование показало, что в марте на рынке новостроек ближнего пояса Московской области[1] (примерно до 7 км от МКАД) продолжился тренд на вымывание объемов предложения, который фиксировался на протяжении всего 2020 года. По сравнению с февралем 2021 года, общий объем предложения по количеству квартир снизился на 5,1%, а на фоне снижения средней площади предлагаемой квартиры до 51,7 кв. м (–2,3%) объем предложения в «квадратах» потерял еще больше – 7,2%.

Таким образом, по итогам марта 2021 года совокупный объем предложения на первичном рынке жилья Московской области составил 665,58 тыс. кв. м или порядка 12,88 тыс. квартир. Больше всего объектов на реализации было зафиксировано в юго-восточной части Подмосковья – в районе г. Люберцы (23%), на втором месте – Видное (16,9%), на третьем – Котельники (12,5%). Самый ограниченный объем предложения отмечен в Реутове (1,7%) и в Долгопрудном (2,3%).

Средневзвешенная цена на первичном рынке ближнего пояса Московской области по итогам марта выросла на 3,1% (по сравнению с февралем 2021 года) и составила 142 тыс. рублей. За год рост цены составил 26,3%.

Увеличение цен продемонстрировали все сегменты жилья: экономкласс прибавил +1,6% до 137 тыс. рублей/кв. м, комфорткласс за месяц вырос на +4,5% до 146,1 тыс. рублей/кв. м, бизнес-класс подорожал минимально – на 0,1% до уровня 188,4 тыс. рублей/кв. м.

Наиболее заметно поднялись цены в районе Балашихи (+7,0%) и Долгопрудного (+6,9%), минимальный рост цен отмечался в Котельниках (+0,8%) и Реутове (+0,4%). Небольшое снижение отмечено только в Люберцах (–0,5%) – на фоне более широкого объема предложения, чем в других районах.

Наталья Шаталина, генеральный директор сервиса «Синица»: «Интенсивнее всего вымывание квартир происходило в новостройках Балашихи (–20,2%) и Реутова (–19,0%), а основной прирост объемов отмечен в Люберцах (+5,2%) и Долгопрудном (+3,9%). Самыми дорогими локациями в марте были Красногорск (168,9 тыс. рублей/кв. м), Одинцово (165,6 тыс. рублей/кв. м) и Мытищи (158,6 тыс. рублей/кв. м), наиболее доступные средние цены в Балашихе (111,6 тыс. рублей/кв. м) и Котельниках (130,3 тыс. рублей/кв. м). Также март показал дальнейший рост объемов предложения квартир, реализуемых с использованием эскроу-счетов – по сравнению с февралем их доля подросла на 2,6% и составила 45,1%, что также сказалось на росте цен».

|

Структура предложения по классам жилья на рынке Московской области, март 2021 года |

|

|

Экономкласс |

47,2% (–0,7 п/п) |

|

Комфорткласс |

52,3% (+0,7 п/п) |

|

Бизнес-класс |

0,5% (+0,1 п/п) |

|

Структура предложения по количеству комнат на рынке Московской области, март 2021 года |

|

|

Однокомнатные квартиры и студии |

40,5% (–0,6 п/п) |

|

Двухкомнатные квартиры |

41,8% (+1,2 п/п) |

|

Трехкомнатные квартиры |

16,3% (–0,8 п/п) |

|

Квартиры с четырьмя и более комнатами |

1,5% (+0,2 п/п) |

[1] В анализ включены новостройки, расположенные непосредственно в черте, а также поблизости от городов Долгопрудный, Мытищи, Балашиха, Реутов, Люберцы, Котельники, Видное (и Ленинский район), Одинцово, Красногорск, Химки. Районы, расположенные далее 7 км от МКАД в анализ не включались.

Аналитики компании «Метриум» подвели I квартала года на рынке новостроек бизнес-класса Москвы. Объем предложения вырос на 23,3%. Средняя цена квадратного метра выросла за квартал 7% и на 24,7 за год, составив 321 810 руб.

По данным «Метриум», на рынке новостроек бизнес-класса г. Москвы по итогам I квартала 2021 года в активной фазе реализации было представлено 93 проекта, в которых экспонировалось 11 965 квартир[1] (856,4 тыс. кв. м). Объем предложения жилой недвижимости бизнес-класса заметно увеличился, чему способствовал выход на рынок новых комплексов – с начала года число продаваемых лотов увеличилось на 23,3%, а продаваемая площадь – на 18,3%. При этом были завершены продажи в ряде объектов, находящихся на финальных стадиях строительства.

Новые проекты на первичном рынке жилья бизнес-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

Месяц |

|

1 |

Will Towers |

УЭЗ |

ЗАО |

Раменки |

январь |

|

2 |

Shagal* |

Группа Эталон |

ЮАО |

Даниловский |

январь |

|

3 |

Dream Towers* |

ГК Регионы |

ЮАО |

Нагатинский затон |

февраль |

|

4 |

Остров |

ДОНСТРОЙ |

СЗАО |

Хорошево-Мневники |

февраль |

|

5 |

Ever |

Tekta Group |

ЮЗАО |

Обручевский |

март |

|

6 |

Wave* |

MR Group |

ЮАО |

Москворечье-Сабурово |

март |

* бронирование

Источник: «Метриум»

За три месяца локальный рынок пополнился шестью новыми проектами, кроме того, возобновились ранее приостановленные продажи в комплексе «Достижение». Также были выставлены на реализацию новые корпуса в уже строящихся жилых комплексах:

– Headliner (очередь 3, корп. 5);

– «Метрополия» (этап 2.2, корп. Amsterdam, Copenhagen);

– «Западный порт» (Блок 2.2.2: корп. 5, 6, 11, 12);

– «Береговой» (2 очередь);

– «Событие» (2 очередь);

– West Garden (корп. 13);

– «Now. Квартал на набережной» (2 очередь, корп. 1.2, 1.3, 1.4, 2.1, 2.2, 2.7);

– TopHILLS (корп. 7);

– Foriver (корп. 1);

– «AFI Park Воронцовский» (корп. 3, 4);

– Sydney City (корп. 3).

В структуре предложения по административным округам лидирующую позицию по-прежнему занимает ЮАО – на него пришлось около 20,4% (-1,2 п.п.) от общего объема нового строительства. В ЮАО в абсолютном выражении количество квартир выросло на 17% относительно прошлого квартала. Второе место принадлежит СЗАО (19,7%, +5,4 п.п.), на его территории вышел масштабный проект «Остров». Третье место занимает ЗАО (14,1%, -1,1 п.п.), где появился новый комплекс Will Towers и стартовали продажи новых корпусов во многих уже представленных проектах («Западный порт», «Береговой», «Событие», West Garden). За счет выхода в продажу комплекса «Достижение» заметно увеличилась доля СВАО – до 12,7% (+5,6 п.п.) В ЮВАО, напротив, наблюдалось резкое снижение предложения до 11,5% (-5,1 п.п.). Примерно равное распределение долей у САО (8%, -2,2 п.п.), ЮЗАО (7,9%, -0,2 п.п.) и ЦАО (5,4%, -1,2 п.п.). Минимальная доля предложения по-прежнему отмечается в ВАО (0,3%, -0,1 п.п.).

Из-за заметного увеличения объема экспозиции на всем рынке (+23,3%) динамика доли округа в структуре предложения не показательна, например, в ЮАО в абсолютном выражении количество квартир выросло на 17% относительно IV квартала 2020 года, но при этом доля в структуре снизилась на 1,2 п.п., а в ЗАО за аналогичный период количество квартир увеличилось на 14% при уменьшении доли на 1,1 п.п. Стоит отметить, что значительные новые объемы, несколько изменившие саму структуру рынка, вышли в следующих округах: СВАО (рост количества квартир в абсолютном выражении за квартал в 2,2 раза) и СЗАО (аналогичный показатель увеличился в 1,7 раз).

В структуре предложения по стадии строительной готовности наблюдается увеличение доли новостроек на начальной стадии строительства. Благодаря выходу нового предложения более половины всех экспонирующихся квартир сосредоточено в корпусах на начальном этапе строительства – 51,7% (+18 п.п.). В домах, где ведутся отделочные работы – 20,4% (+1,8 п.п.). В новостройках на стадии монтажа реализуется 16,7% (-14,5 п.п.) от всего объема. Доля лотов в уже введенных в эксплуатацию корпусах составила 11,2% (-5,3 п.п.), что является минимальным значением доли готового предложения за последние 4 года.

Структура предложения по стадии строительной готовности (количество квартир)

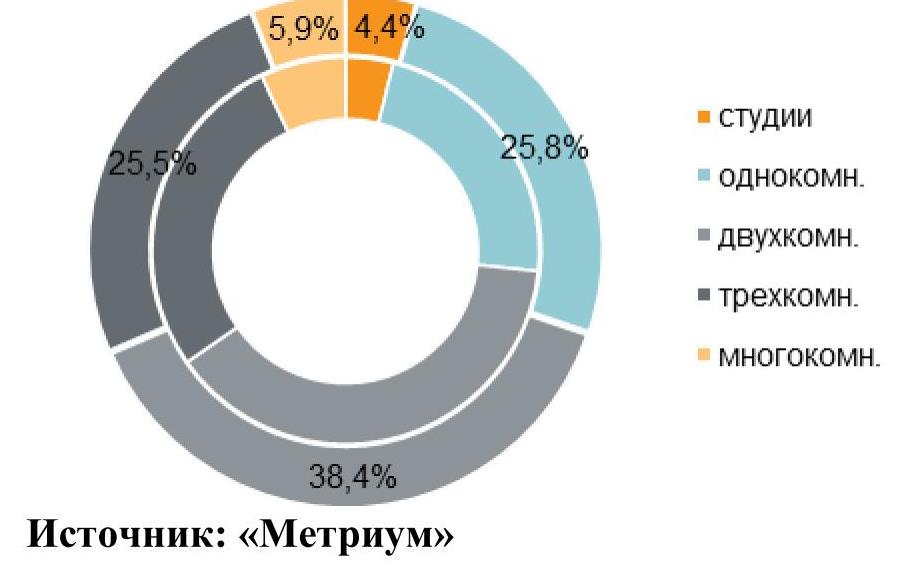

Существенных изменений в структуре предложения по типам квартир по итогам квартала не произошло, однако стоит отметить плавный рост доли однокомнатных квартир на 3,1 п.п. за счет доли трехкомнатных и многокомнатных квартир. Наибольшая доля (38,4%, -0,2 п.п.) в предложении по-прежнему принадлежит двухкомнатным лотам. На долю однокомнатных и трехкомнатных квартир приходится по 25,8% (+3,1 п.п.) и 25,5% (-2,1 п.п.) соответственно от общего количества квартир. Доля многокомнатных квартир составила всего 5,9% (-1,2 п.п.), студий – 4,4% (+0,4 п.п.).

Структура предложения по типу квартир

(внешний круг – I квартал 2021, внутренний круг – IV квартал 2020 г.)

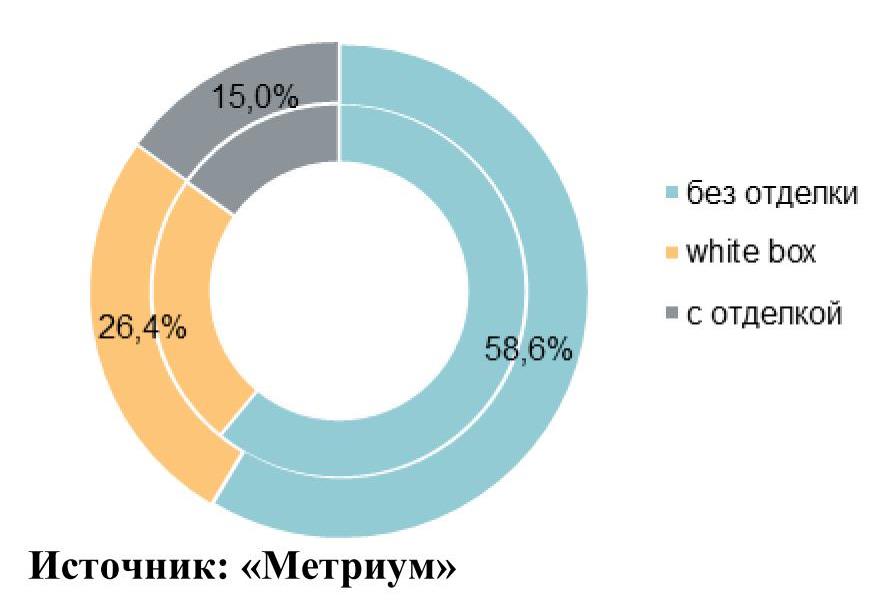

Продолжается тенденция увеличения предложения с готовым ремонтом. За счет выхода новых проектов доля лотов с отделкой по итогам квартала выросла до 26,4% (+2,5 п.п.). Доля предложения без отделки по-прежнему составляла большую часть предложения (58,3%, -2,4 п.п.). С отделкой white box экспонировалось 15% от общего количества квартир (-0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – I квартал 2021 г., внутренний – IV квартал 2020 г.)

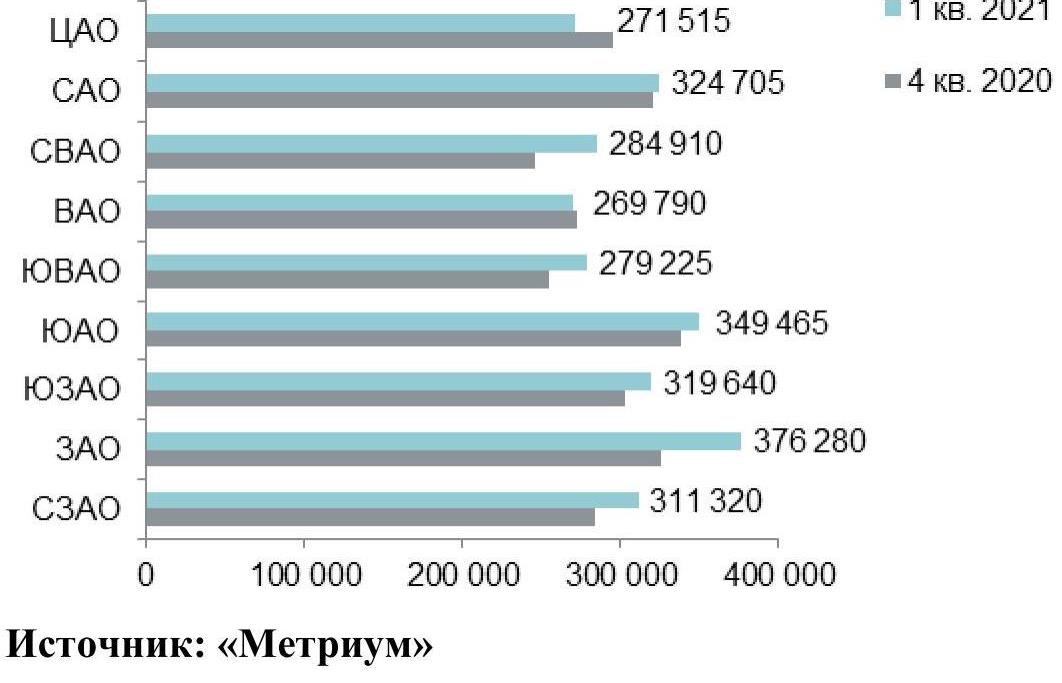

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра в новостройках бизнес-класса в I квартале 2021 года составила 321 810 руб. (+7% за квартал, +24,7 за год). Рост обусловлен несколькими факторами: появлением новых объектов с относительно высокой стартовой ценой квадратного метра относительно рынка, а также увеличением покупательской активности в прошедшем периоде – вымывание квартир с более доступным бюджетом покупки отразился на росте средней цены практически по всем объектам строительства.

В разрезе округов наблюдается разнонаправленная динамика средних цен. Наиболее заметное увеличение показателя зафиксировано в округах, где активно выходили новые проекты с высокими стартовыми ценами: СВАО (+15,9%), ЗАО (+15,6%), ЮВАО (+9,6%) и СЗАО (+9,5%). Снижение стоимости квадратного метра произошло в ЦАО (-8%) и ВАО (-0,8%), что обусловлено прежде всего, структурными изменениями в экспозиции и вымыванием небольших лотов с высокой ценой квадратного метра. Массового пересмотра цен застройщиками в сторону снижения отмечено не было. В остальных округах произошло увеличение средневзвешенной цены квадратного метра в пределах 5,7%–1,4% за квартал.

Средняя цена на рынке новостроек бизнес-класса в разрезе округов, руб. за кв. м

Средний бюджет предложения на первичном рынке новостроек бизнес-класса составил 23 млн руб. (+2,7% за квартал; +16,8% за год). За прошедший квартал бюджет предложения вырос абсолютно во всех типологиях:

- студии – 10,4 млн руб. (+0,1%);

- однокомнатные – 15 млн руб. (+2,5%);

- двухкомнатные – 22,3 млн руб. (+8%);

- трёхкомнатные – 30,1 млн руб. (+6,2%);

- многокомнатные – 41,9 млн руб. (+2,1%).

Стоимость квартир бизнес-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

17,3 |

29,0 |

45,8 |

253 295 |

358 705 |

547 300 |

6 379 835 |

10 401 265 |

17 488 100 |

|

1К |

28,5 |

43,3 |

98,4 |

203 600 |

346 255 |

581 000 |

7 988 300 |

14 995 670 |

36 626 175 |

|

2К |

40,5 |

69,1 |

180,1 |

170 000 |

322 555 |

604 100 |

11 088 670 |

22 288 205 |

63 105 000 |

|

3К |

59,0 |

98,6 |

221,8 |

170 000 |

304 750 |

625 000 |

14 758 905 |

30 055 540 |

86 328 705 |

|

4К+ |

43,0 |

125,6 |

338,0 |

169 005 |

333 905 |

634 500 |

15 500 000 |

41 927 745 |

132 022 200 |

|

итого |

17,3 |

71,6 |

338,0 |

169 005 |

321 810 |

634 500 |

6 379 835 |

23 035 045 |

132 022 200 |

Источник: «Метриум»

Рейтинг самых доступных предложений в I квартале 2021 года:

– ЖК Wave (ЮАО / р-н Москворечье-Сабурово) студия площадью 24,7 кв. м за 6,3 млн руб.

– ЖК Silver (СВАО / р-н Свиблово): студия площадью 23 кв. м за 6,4 млн руб.

– ЖК «Метрополия» (ЮВАО / р-н Южнопортовый): студия площадью 25,6 кв. м за 6,5 млн руб.

Основные тенденции

«В начале 2021 года объем предложения на первичном рынке жилья бизнес-класса начал постепенно восстанавливаться, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За три месяца продажи открылись в шести новых проектах (в то время как в 2020 году за аналогичный период не вышло ни одного проекта). Также рынок активно пополнялся новыми корпусами в уже реализуемых комплексах. В результате объем экспозиции за квартал увеличился на 23,3%, что в количественном выражении составило почти 2,3 тыс. квартир. Столь поспешное наращивание объемов застройщиками вполне объяснимо стремлением по максимуму использовать оставшийся период программы льготной ипотеки: срок ее действия истекает, а продление – под большим вопросом.

Вместе с тем девелоперы продолжают повышать цены. Начало реализации новых объектов с ценой квадратного метра выше среднерыночного показателя, а также активизация спроса и вымывание наиболее дешевого предложения привело к тому, что средняя цена квадратного метра выросла и достигла 321,8 тыс. руб./кв.м (+7% за квартал, +24,7 за год). Такое положение вещей являются новыми реалиями рынка недвижимости Московского региона. В I квартале 2021 года примерно половина (51,7%) от всех представленных квартир на рынке находилась в корпусах на начальной стадии строительства. Таким образом, драйвером роста цен является не только спрос, но и изменение схемы финансирования строительства по 214-ФЗ, в соответствии с которой застройщики потеряли мотивацию продавать дешево на начальном этапе реализации.

Количество зарегистрированных сделок в бизнес-классе по итогам I квартала 2021 года составило около 5,6 тыс[2]. (+14% относительно аналогичного показателя 2020 года), доля ипотеки – 56%. Относительно высокая покупательская активность все еще присутствует на рынке и оказывает поддержку текущему уровню цен.

В ближайшей перспективе можно ожидать дальнейшее увеличение девелоперской активности в сегменте бизнес-класса в «старых» границах Москвы. Для этого имеются все предпосылки: учитывая, что следующие три месяца являются финишной прямой перед завершением действия льготной ипотеки, во II квартале можно ожидать крайне высокий интерес к рынку новостроек со стороны покупателей. Соответственно, в ближайшие несколько месяцев есть все условия к дальнейшему росту цен и плавному наращиванию объема экспозиции».

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам бизнес-класса в «старой» Москве, без оптовых покупок.