Лидером среди коммерческих сегментов в общем объеме инвестиций России является складской сектор

Согласно последним данным ведущей международной консалтинговой компанией в области недвижимости CBRE, на европейском рынке инвестиций в недвижимость наблюдается заметное оживление. Объем инвестиций на европейском рынке составил в III кв. 2021 года 77,3 млрд. евро, что на 55% больше, чем за аналогичный период прошлого года. Это выше, чем показатели III квартала за предыдущие пять лет, за исключением 2019 года, когда соответствующий показатель достиг 78,8 млрд. евро, что свидетельствует о возвращении к уровням активности, существовавшим до пандемии. Все основные рынки, за исключением Франции, продемонстрировали рост объемов в III квартале по сравнению с предыдущим годом, включая Нидерланды (123%), Германию (96%), скандинавские страны (94%), Испанию (85%) и Великобританию (64%).

Благодаря успешному III кварталу, обусловленному рядом крупных портфельных сделок, включая продажу портфеля Akelius на сумму 9,1 млрд. евро в Германии и Скандинавии, общий объем инвестиций с начала года достиг 208 млрд. евро, что на 10% больше аналогичного показателя 2020 года (189 млрд. евро). И это несмотря на то, что I кв. 2020 года стал самым успешным за всю историю наблюдений. Великобритания, скандинавские страны, Испания и Германия лидируют по темпам восстановления: прирост объема инвестиций с начала года составил 47%, 30%, 22% и 8%, соответственно, по сравнению с аналогичным периодом прошлого года. Однако восстановление объемов не является повсеместным: объемы за первые девять месяцев года (I кв. 2021 года - III кв. 2021 года) сократились по сравнению с 2020 годом на нескольких рынках, включая Францию (-13%), Италию (-8%) и Нидерланды (-3%).

По данным CBRE, наблюдается значительный рост инвестиций в гостиничную недвижимость — данный сегмент демонстрирует заметное восстановление после пандемии. Объемы инвестиций в гостиничную недвижимость выросли на 24% с начала года и на 41% по сравнению с III кв. 2020 года, причем на рынке не наблюдалось существенных проблем, как ожидалось в начале года.

Индустриальная, складская недвижимость, а также арендное жильё продолжили показывать исключительно хорошие результаты. За первые девять месяцев года (I кв. 2021 года — III кв. 2021 года) объемы инвестиций в индустриальную и складскую недвижимость выросли на 65% по сравнению с 2020 годом, причем объемы в III кв. 2021 года также увеличились на 65% по сравнению с III кв. 2020 года. Годовой объем инвестиций в арендное жильё вырос на 20% по сравнению с аналогичным периодом прошлого года и на 143% по сравнению с III кв. 2020 года.

Оба сегмента также продолжили наращивать свою долю в совокупном объёме инвестиций. За 12 месяцев с IV кв. 2019 года по III кв. 2020 года на долю сегмента арендного жилья пришлось 22% всего европейского рынка, а за 12 месяцев с IV кв. 2020 года по III кв. 2021 года — уже 27%. Точно так же индустриальная и складская недвижимость увеличила свою долю с 12% до 19% за тот же период. В основном это происходит за счет офисной недвижимости, доля которой в объеме инвестиций сократилась с 38% до 31%, хотя и остается крупнейшим классом инвестиционных активов в Европе.

Инвестиции в европейскую офисную недвижимость в III кв. 2021 года выросли на 32% по сравнению с III кв. прошлого года и не изменились с начала года. В то же время, инвестиции в торговую недвижимость в III кв. 2021 года выросли на 20% по сравнению с III кв. 2020 года, но сократились на 21% по сравнению с первыми девятью месяцами прошлого года.

Крис Бретт, управляющий директор отдела рынков капитала в регионе Европы, Ближнего Востока и Африки, CBRE, прокомментировал эти результаты следующим образом:

«Ожидаемое нами восстановление идет полным ходом на многих рынках, но, как мы и прогнозировали, темпы восстановления медленнее в некоторых частях Европы. Позитивный настрой инвесторов на EXPO Real в Мюнхене позволяет рассчитывать на очень активный четвертый квартал на всех рынках, поэтому мы ожидаем, что восстановление, которое мы наблюдали в III квартале, продолжится, а объемы инвестиций в 2021 году превысят показатели, которые мы наблюдали в 2020 году. В свете пандемии мы наблюдаем стремление к качеству на рынке офисной недвижимости: более качественные помещения с хорошими показателями в области экологической, социальной и корпоративной ответственности, имеют более высокие арендные ставки. В результате мы начинаем наблюдать поляризацию на рынке аренды и ожидаем, что эта тенденция станет более заметной по всей Европе в ближайшие месяцы».

Объем инвестиций в недвижимость России за III квартал 2021 года составил 93 млрд руб. (1 млрд евро), что почти на треть выше аналогичного показателя за 2020 год. По итогам за 9 месяцев 2021 года вложения в недвижимость России достигли 281 млрд руб. (3,2 млрд евро). Это максимальный показатель за всю историю современного рынка России.

Сегмент жилой недвижимости продолжает оставаться основным драйвером рынка инвестиций, при этом его объем сокращается. В III квартале вложения в участки под жилое строительство составили 42,6 млрд руб. (0,5 млрд евро) (46% от общего объема инвестиций) против 70,3 млрд руб. (0,8 млрд евро) (67%) во II квартале 2021 года. Несмотря на сокращение темпов инвестиций в жилье, объемы вложений сохраняются на исторически высоких уровнях.

Из коммерческих секторов недвижимости максимальный объем вложений был направлен в складской сегмент, его доля достигла 29% от общего объема инвестиций (26,7 млрд руб. или 0,3 млрд евро). Результат за 9 месяцев (48,5 млрд руб. или 0,6 млрд евро) также превышает аналогичные показатели предыдущих лет в складском сегменте. Интерес инвесторов к данному типу недвижимости продолжает усиливаться.

Инвестиции в офисную недвижимость составили 18,5 млрд руб. (0,2 млрд евро) или 20% от общего объема инвестиций. Активность инвесторов в офисном сегменте ограничивает сохраняющийся дефицит доступного к приобретению качественного продукта. При этом мы наблюдаем высокий интерес инвесторов как к существующим объектам, так и девелоперским проектам.

В III квартале в торговые объекты было направлено 5% от общего объема инвестиций или 4,4 млрд руб. (0,05 млрд евро). В течение 9 месяцев вложения в этот сегмент сохраняются на низком уровне. Тем не менее, активность инвесторов в торговом сегменте начинает восстанавливаться, мы наблюдаем предметный интерес со стороны профессиональных игроков как на объекты столицы, так и в региональных городах. В 2022 году инвестиции в торговый сегмент выйдут на траекторию устойчивого роста.

Ирина Ушакова, старший директор, руководитель отдела рынков капитала и инвестиций CBRE, комментирует:

«В течение 9 месяцев 2021 года рынок инвестиций в недвижимость России демонстрировал рост преимущественно за счет увеличения объемов вложений в приобретение участков под жилое строительство. Объем инвестиций в коммерческий сегмент составил 119,5 млрд руб. (1,4 млрд евро). Лидером среди коммерческих сегментов, как и на развитых европейских рынках, является складской сектор, доля которого по итогам 2021 года может стать максимальной среди остальных секторов коммерческой недвижимости впервые в истории. В отличие от рынков Европы профессиональный рынок арендного жилья не развит в России и пока еще не составляет ощутимую пропорцию объёма инвестиции.

Исходя из текущей динамики, объем инвестиций в недвижимость России за 2021 год может превзойти предыдущие пиковые значения 2016 и 2017 годов, когда годовые вложения достигали 305 млрд руб. (3,5 млрд евро). Согласно нашей оценке, объем инвестиций по итогам 2021 года может составить порядка 350–390 млрд руб. (4–4,5 млрд евро). Это станет рекордным результатом за всю историю современного рынка России».

Аналитики компании «Метриум» подвели итоги января на московском рынке новостроек массового сегмента. Объем предложения сократился на 7,6%. Средневзвешенная цена квадратного метра выросла за месяц на 3,3% и достигла 214 290 руб.

По данным «Метриум», по итогам первого месяца 2021 года на рынке новостроек массового сегмента в реализации находился 91 жилой комплекс. Суммарный объем предложения составил 13 065[1] квартир общей площадью 705,1 тыс. кв. м. За месяц показатель сократился на 7,6% по количеству квартир, на 9,1% по продаваемой площади.

Новые проекты на первичном рынке жилья массового сегмента в январе 2021 г.

|

№ |

Название |

Девелопер |

Округ |

|

1 |

Зеленая вертикаль |

Э.К. Девелопмент |

СЗАО |

Источник: «Метриум»

Старт продаж новых корпусов был объявлен в следующих проектах:

– «Волжский парк» (корп. 2.1, 2.2);

– «Люблинский парк» (корп. 9-10);

– «Полярная 25» (к. 3).

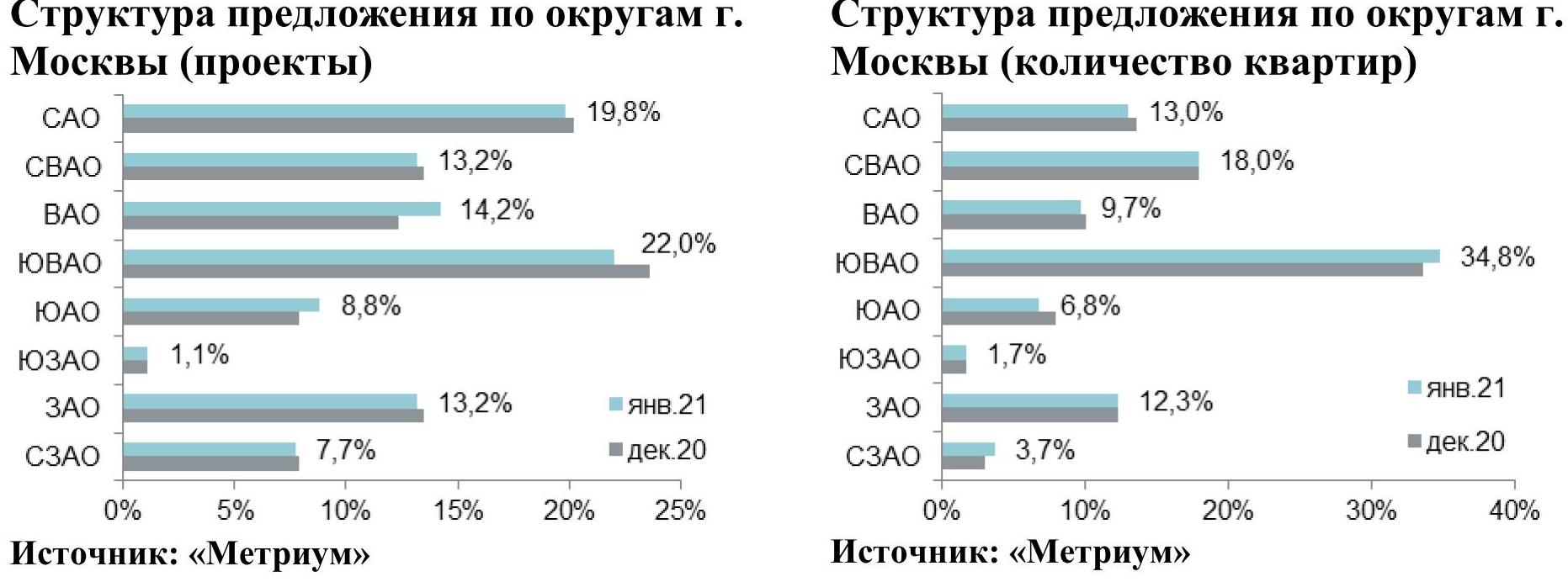

Наибольшая доля квартир в структуре предложения расположена в ЮВАО – 34,8%, показатель за месяц вырос на 1,2 п.п. Далее следует СВАО, где сосредоточено 18% объема предложения (+0,1 п.п.). Почти в равном соотношении реализуются квартиры в САО и ЗАО – 13% (-0,6 п.п.) и 12,3% (доля без изменений) соответственно. Наименьший объем лотов в реализации представлен в СЗАО (3,7%; +0,7 п.п.) и ЮЗАО (1,7%; доля без изменений).

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

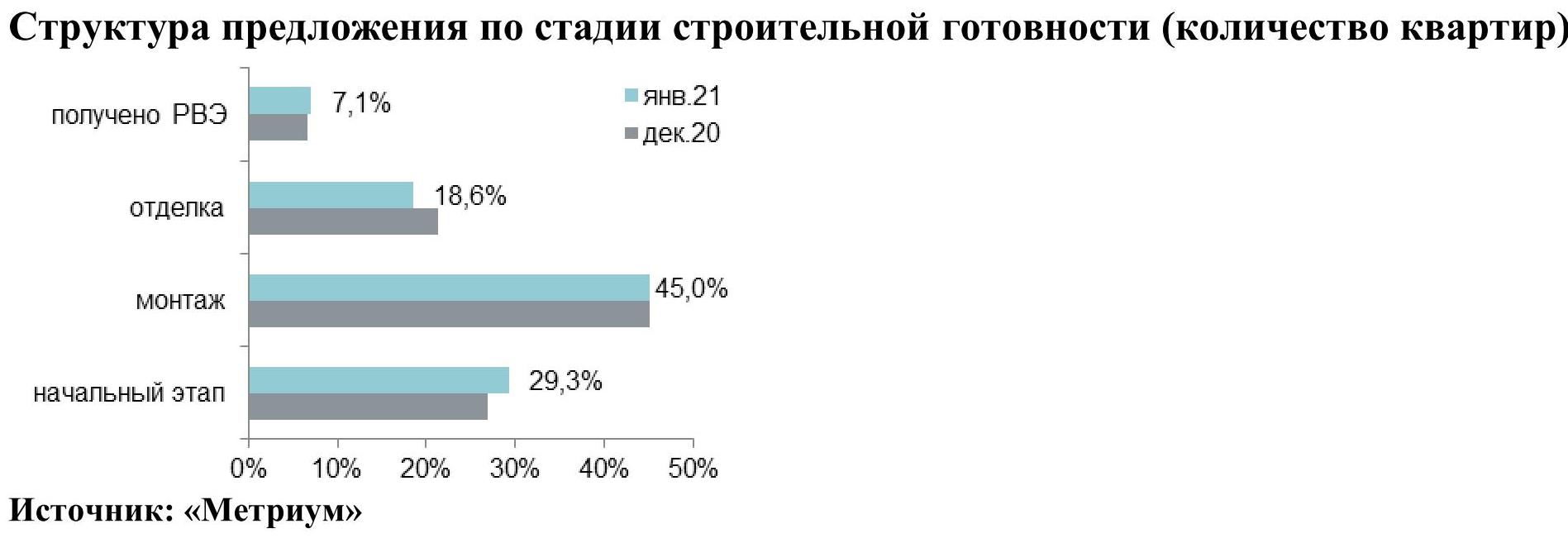

В структуре предложения по стадии строительной готовности превалирующий объем лотов сосредоточен в домах на этапе строительно-монтажных работ (45%; -0,1 п.п.). Треть предложения на первичном рынке реализуется в корпусах на начальной стадии строительной готовности (29,3%; +2,5 п.п.). В домах на этапе отделочных работ представлено 18,6% квартир

(-2,8 п.п.). Наименьшая доля приходится на лоты в готовых корпусах – 7,1% (+0,4 п.п.).

В январе 2021 года выросла доля студий на 1,4 п.п. за счет сокращения долей прочих типологий. Совокупная доля одно- и двухкомнатных квартир составила около 65%. На лоты этих типов пришлось по 32,3% (однокомнатные -0,1 п.п.; двухкомнатные -0,4 п.п.). Доля трехкомнатных квартир достигла 17,2% (-0,8 п.п.), студий – 16,2% (+1,4 п.п.). Наименьшая часть предложения представлена многокомнатными лотами – 2% (-0,1 п.п.).

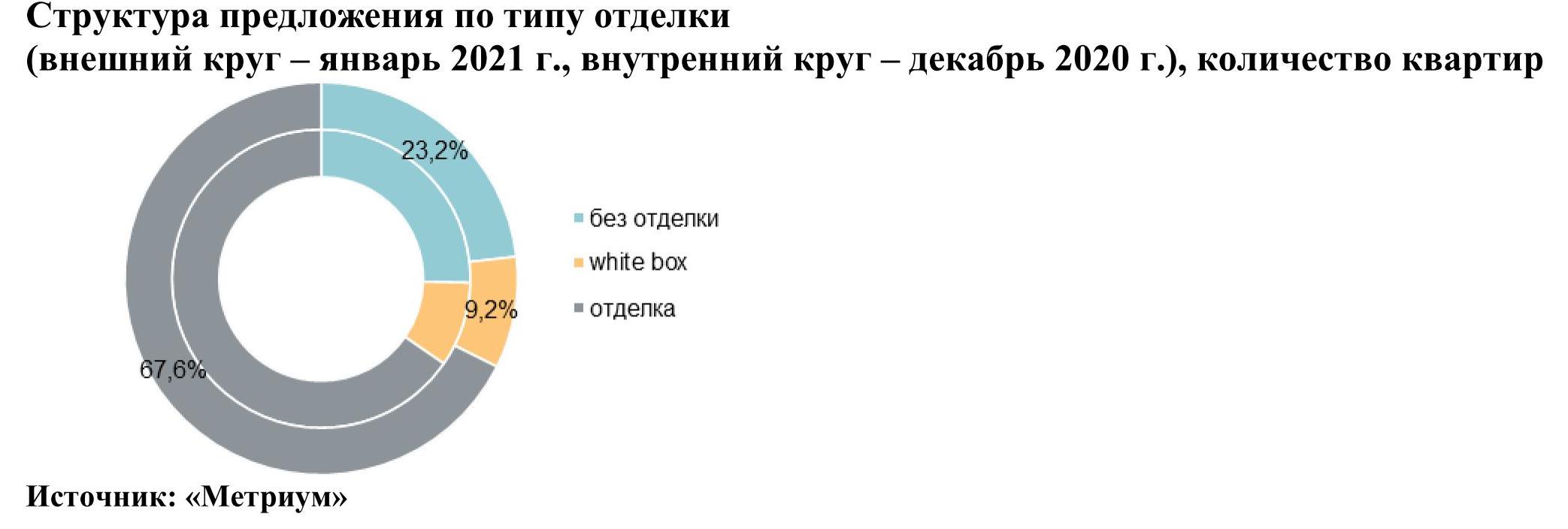

Тренд на отделку продолжился. Основной объем квартир на рынке массового сегмента представлен с финишной отделкой – 67,6% (+2,3 п.п. за месяц). На предложения без отделки приходится 23,2% квартир (-2,2 п.п.). Меньше всего предлагается лотов с отделкой white box – 9,2% (доля без изменений).

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра достигла 214 290 руб. (+3,3% за месяц; +20% за год). В январе месячный темп прироста превысил декабрьский. В декабре прошлого года наблюдалось удорожание на 2,2%, а в январе 2021 – на 3,3%. Выше январского темпы роста средневзвешенной цены квадратного метра были только в прошлогодние месяцы с октября по ноябрь, когда ежемесячный прирост составлял 4,5%.

Рост средних цен наблюдался во всех округах. Самый заметный прирост средневзвешенной цены квадратного метра был в ЮЗАО (+6,2%), в котором произошло плановое повышение цен в единственном проекте, находящимся на завершающем этапе реализации («Столичные поляны»). В ЮВАО цены выросли в среднем на 4,6%, в ЗАО и САО – на 4,4% и 4,3% соответственно. Во всех остальных округах цены выросли от 0,8% до 2,1%.

В конце января 2021 года средний бюджет предложения на первичном рынке массового сегмента составил 11,6 млн руб. (+1,5% за месяц; +11,7% за год). В разрезе типологий средние бюджеты за прошедший месяц также увеличились:

- студии – 6,31 млн руб. (+4,2%);

- однокомнатные – 9,01 млн руб. (+2,1%);

- двухкомнатные – 13,04 млн руб. (+3,3%);

- трёхкомнатные – 17,33 млн руб. (+2,4%);

- многокомнатные – 23,17 млн руб. (+1,8%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

11,0 |

26,2 |

40,2 |

177 170 |

241 080 |

412 200 |

3 186 000 |

6 309 600 |

10 419 200 |

|

1К |

31,2 |

40,3 |

65,8 |

155 000 |

223 590 |

398 200 |

6 016 400 |

9 010 960 |

16 871 120 |

|

2К |

41,2 |

62,3 |

102,8 |

139 000 |

209 355 |

338 300 |

8 217 500 |

13 038 200 |

24 590 895 |

|

3К |

62,6 |

84,5 |

139,6 |

135 200 |

204 945 |

338 560 |

9 906 530 |

17 326 590 |

32 003 750 |

|

4К+ |

80,5 |

108,4 |

129,1 |

137 000 |

213 680 |

350 000 |

11 434 020 |

23 171 975 |

39 270 000 |

|

итого[2] |

11,0 |

54,0 |

139,6 |

135 200 |

214 290 |

412 200 |

3 186 000 |

11 565 685 |

39 270 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в январе 2021 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 11 кв. м за 3,2 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 3,8 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 23,5 кв. м за 4,5 млн руб.

Основные тенденции

«Девелоперская активность в первом месяце 2021 года была низкой, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – На первичный рынок массового сегмента поступил в реализацию только один новый жилой комплекс, а в продажу вышли всего несколько корпусов в уже реализуемых проектах.

В массовом сегменте Москвы объем предложения продолжает снижаться и снова близок к пятилетнему минимуму. В январе количество квартир сократилось на 7,6% до 13 тыс. штук. (-7,6% за месяц; -18% за год). Объем рынка был меньше текущего только в октябре-ноябре 2020 года, когда количество лотов снизилось до пятилетнего минимума в 12,7 тыс. штук из-за спроса, достигнувшего пика. Максимальное количество квартир массового сегмента было представлено на рынке в июне 2017 года и исчислялось 21,6 тыс. лотов. Таким образом за три с половиной года предложение сократилось на 40%.

В январе средняя цена за квадратный метр выросла до 214,3 тыс. руб./кв. м (+3,3% за месяц; +20% за год). Вслед за средней ценой квадратного метра увеличился и средний бюджет предложения до 11,6 млн руб. (+1,5% за месяц; +11,7% за год). Бюджет за год вырос медленнее цены «квадрата» из-за уменьшения площади. Средняя площадь экспонируемой квартиры сократилась до 54 кв.м (-4 кв.м за год; -5,1 кв.м за 2 года).

Все основные тенденции 2020 года в начале нового года продолжаются, так как основные стимулы и драйверы все еще присутствуют: спрос стабильно высокий на фоне доступной ипотеки, предложение ограничено. Сейчас рынку необходим выход нового объема предложения – это позволит стабилизировать рост цен и обеспечит сбалансированное развитие рынка без резких стрессовых скачков».

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

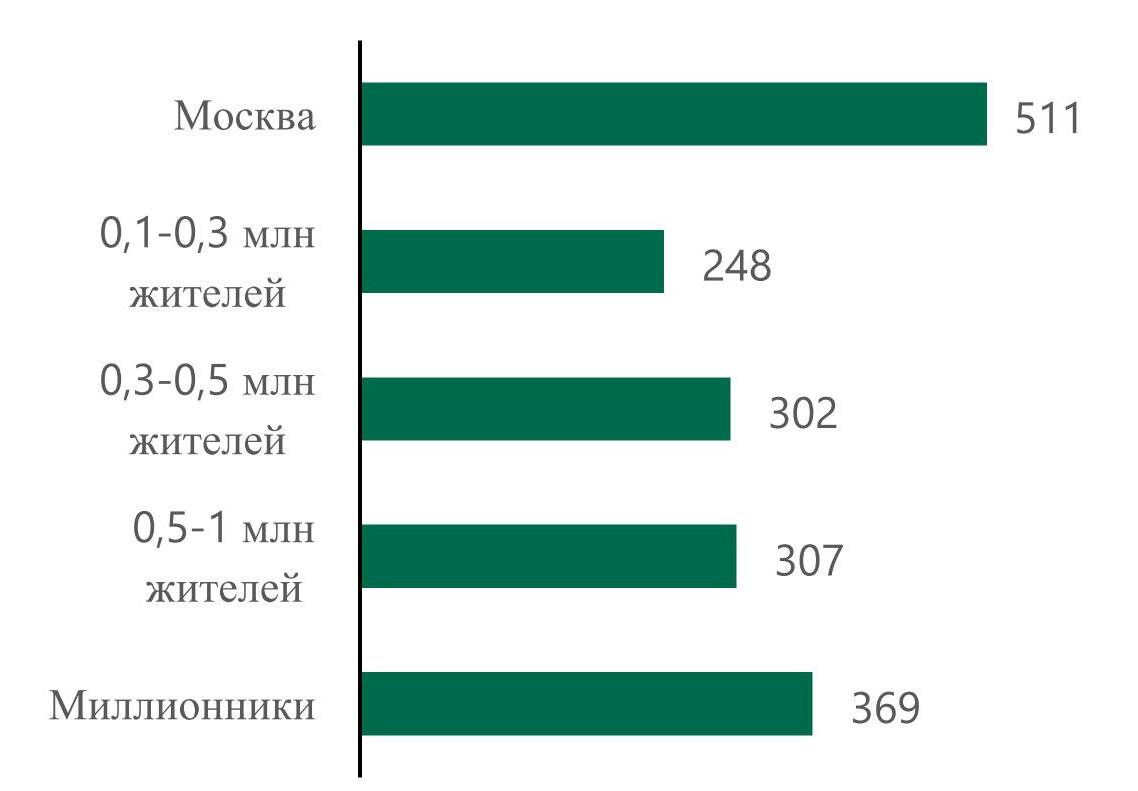

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».