Лидером среди коммерческих сегментов в общем объеме инвестиций России является складской сектор

Согласно последним данным ведущей международной консалтинговой компанией в области недвижимости CBRE, на европейском рынке инвестиций в недвижимость наблюдается заметное оживление. Объем инвестиций на европейском рынке составил в III кв. 2021 года 77,3 млрд. евро, что на 55% больше, чем за аналогичный период прошлого года. Это выше, чем показатели III квартала за предыдущие пять лет, за исключением 2019 года, когда соответствующий показатель достиг 78,8 млрд. евро, что свидетельствует о возвращении к уровням активности, существовавшим до пандемии. Все основные рынки, за исключением Франции, продемонстрировали рост объемов в III квартале по сравнению с предыдущим годом, включая Нидерланды (123%), Германию (96%), скандинавские страны (94%), Испанию (85%) и Великобританию (64%).

Благодаря успешному III кварталу, обусловленному рядом крупных портфельных сделок, включая продажу портфеля Akelius на сумму 9,1 млрд. евро в Германии и Скандинавии, общий объем инвестиций с начала года достиг 208 млрд. евро, что на 10% больше аналогичного показателя 2020 года (189 млрд. евро). И это несмотря на то, что I кв. 2020 года стал самым успешным за всю историю наблюдений. Великобритания, скандинавские страны, Испания и Германия лидируют по темпам восстановления: прирост объема инвестиций с начала года составил 47%, 30%, 22% и 8%, соответственно, по сравнению с аналогичным периодом прошлого года. Однако восстановление объемов не является повсеместным: объемы за первые девять месяцев года (I кв. 2021 года - III кв. 2021 года) сократились по сравнению с 2020 годом на нескольких рынках, включая Францию (-13%), Италию (-8%) и Нидерланды (-3%).

По данным CBRE, наблюдается значительный рост инвестиций в гостиничную недвижимость — данный сегмент демонстрирует заметное восстановление после пандемии. Объемы инвестиций в гостиничную недвижимость выросли на 24% с начала года и на 41% по сравнению с III кв. 2020 года, причем на рынке не наблюдалось существенных проблем, как ожидалось в начале года.

Индустриальная, складская недвижимость, а также арендное жильё продолжили показывать исключительно хорошие результаты. За первые девять месяцев года (I кв. 2021 года — III кв. 2021 года) объемы инвестиций в индустриальную и складскую недвижимость выросли на 65% по сравнению с 2020 годом, причем объемы в III кв. 2021 года также увеличились на 65% по сравнению с III кв. 2020 года. Годовой объем инвестиций в арендное жильё вырос на 20% по сравнению с аналогичным периодом прошлого года и на 143% по сравнению с III кв. 2020 года.

Оба сегмента также продолжили наращивать свою долю в совокупном объёме инвестиций. За 12 месяцев с IV кв. 2019 года по III кв. 2020 года на долю сегмента арендного жилья пришлось 22% всего европейского рынка, а за 12 месяцев с IV кв. 2020 года по III кв. 2021 года — уже 27%. Точно так же индустриальная и складская недвижимость увеличила свою долю с 12% до 19% за тот же период. В основном это происходит за счет офисной недвижимости, доля которой в объеме инвестиций сократилась с 38% до 31%, хотя и остается крупнейшим классом инвестиционных активов в Европе.

Инвестиции в европейскую офисную недвижимость в III кв. 2021 года выросли на 32% по сравнению с III кв. прошлого года и не изменились с начала года. В то же время, инвестиции в торговую недвижимость в III кв. 2021 года выросли на 20% по сравнению с III кв. 2020 года, но сократились на 21% по сравнению с первыми девятью месяцами прошлого года.

Крис Бретт, управляющий директор отдела рынков капитала в регионе Европы, Ближнего Востока и Африки, CBRE, прокомментировал эти результаты следующим образом:

«Ожидаемое нами восстановление идет полным ходом на многих рынках, но, как мы и прогнозировали, темпы восстановления медленнее в некоторых частях Европы. Позитивный настрой инвесторов на EXPO Real в Мюнхене позволяет рассчитывать на очень активный четвертый квартал на всех рынках, поэтому мы ожидаем, что восстановление, которое мы наблюдали в III квартале, продолжится, а объемы инвестиций в 2021 году превысят показатели, которые мы наблюдали в 2020 году. В свете пандемии мы наблюдаем стремление к качеству на рынке офисной недвижимости: более качественные помещения с хорошими показателями в области экологической, социальной и корпоративной ответственности, имеют более высокие арендные ставки. В результате мы начинаем наблюдать поляризацию на рынке аренды и ожидаем, что эта тенденция станет более заметной по всей Европе в ближайшие месяцы».

Объем инвестиций в недвижимость России за III квартал 2021 года составил 93 млрд руб. (1 млрд евро), что почти на треть выше аналогичного показателя за 2020 год. По итогам за 9 месяцев 2021 года вложения в недвижимость России достигли 281 млрд руб. (3,2 млрд евро). Это максимальный показатель за всю историю современного рынка России.

Сегмент жилой недвижимости продолжает оставаться основным драйвером рынка инвестиций, при этом его объем сокращается. В III квартале вложения в участки под жилое строительство составили 42,6 млрд руб. (0,5 млрд евро) (46% от общего объема инвестиций) против 70,3 млрд руб. (0,8 млрд евро) (67%) во II квартале 2021 года. Несмотря на сокращение темпов инвестиций в жилье, объемы вложений сохраняются на исторически высоких уровнях.

Из коммерческих секторов недвижимости максимальный объем вложений был направлен в складской сегмент, его доля достигла 29% от общего объема инвестиций (26,7 млрд руб. или 0,3 млрд евро). Результат за 9 месяцев (48,5 млрд руб. или 0,6 млрд евро) также превышает аналогичные показатели предыдущих лет в складском сегменте. Интерес инвесторов к данному типу недвижимости продолжает усиливаться.

Инвестиции в офисную недвижимость составили 18,5 млрд руб. (0,2 млрд евро) или 20% от общего объема инвестиций. Активность инвесторов в офисном сегменте ограничивает сохраняющийся дефицит доступного к приобретению качественного продукта. При этом мы наблюдаем высокий интерес инвесторов как к существующим объектам, так и девелоперским проектам.

В III квартале в торговые объекты было направлено 5% от общего объема инвестиций или 4,4 млрд руб. (0,05 млрд евро). В течение 9 месяцев вложения в этот сегмент сохраняются на низком уровне. Тем не менее, активность инвесторов в торговом сегменте начинает восстанавливаться, мы наблюдаем предметный интерес со стороны профессиональных игроков как на объекты столицы, так и в региональных городах. В 2022 году инвестиции в торговый сегмент выйдут на траекторию устойчивого роста.

Ирина Ушакова, старший директор, руководитель отдела рынков капитала и инвестиций CBRE, комментирует:

«В течение 9 месяцев 2021 года рынок инвестиций в недвижимость России демонстрировал рост преимущественно за счет увеличения объемов вложений в приобретение участков под жилое строительство. Объем инвестиций в коммерческий сегмент составил 119,5 млрд руб. (1,4 млрд евро). Лидером среди коммерческих сегментов, как и на развитых европейских рынках, является складской сектор, доля которого по итогам 2021 года может стать максимальной среди остальных секторов коммерческой недвижимости впервые в истории. В отличие от рынков Европы профессиональный рынок арендного жилья не развит в России и пока еще не составляет ощутимую пропорцию объёма инвестиции.

Исходя из текущей динамики, объем инвестиций в недвижимость России за 2021 год может превзойти предыдущие пиковые значения 2016 и 2017 годов, когда годовые вложения достигали 305 млрд руб. (3,5 млрд евро). Согласно нашей оценке, объем инвестиций по итогам 2021 года может составить порядка 350–390 млрд руб. (4–4,5 млрд евро). Это станет рекордным результатом за всю историю современного рынка России».

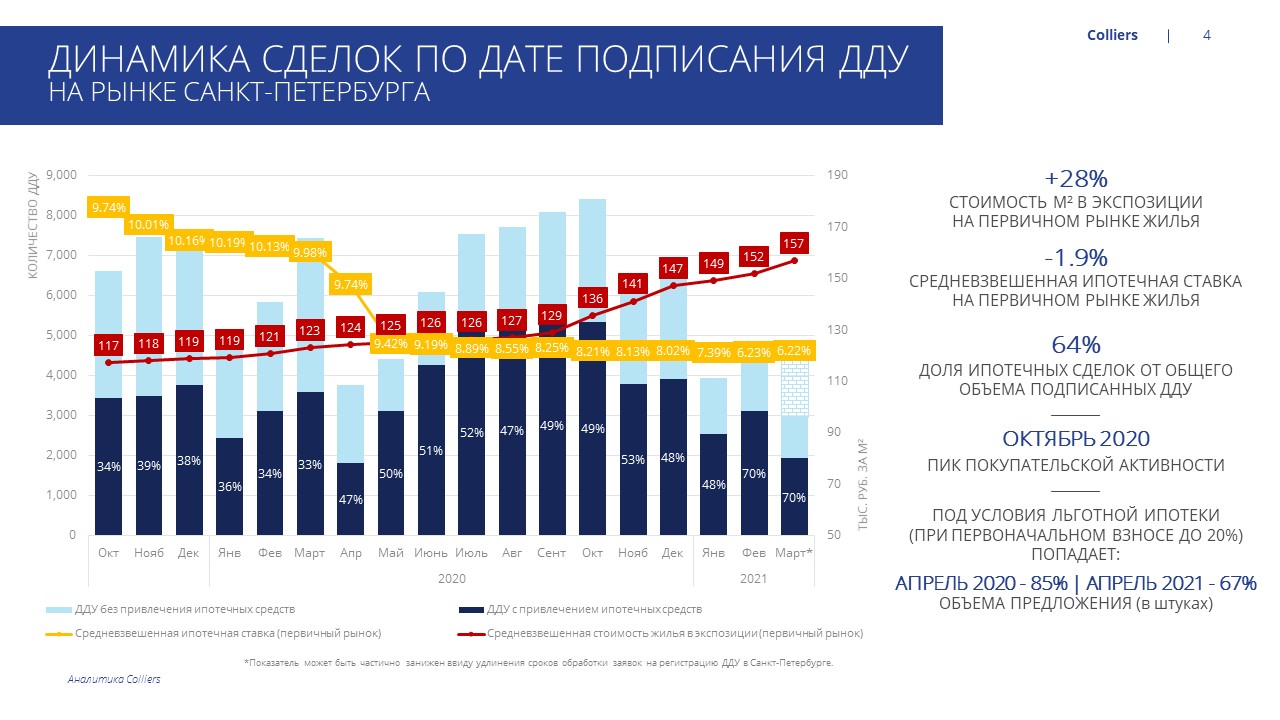

По данным Colliers, за прошедший год (с марта 2020 года по март 2021 года) средневзвешенная стоимость квадратного метра на первичном рынке жилья в Санкт-Петербурге выросла на 28% - с 123 тыс. руб. до 157 тыс. руб. соответственно.

За этот период на фоне появления льготной ипотечной программы и снижения ключевой ставки Центробанка средневзвешенная ипотечная ставка уменьшилась на 1,9% - до 6,1%. По данным Росреестра, всего с апреля 2020 по март 2021 было подписано 71 082 договоров долевого участия (ДДУ), из которых 64% - сделки с привлечением ипотечных средств. При этом доля квартир в экспозиции, подходящих под условия льготной ипотечной программы, значительно снизилась: с 85% в апреле 2020 года до 67% в апреле 2021 года.

Что касается льготной ипотеки, всего с апреля 2020 года по февраль 2021 года было подписано 33 055 ДДУ. Расширение условий в июле-августе 2020 года, когда была увеличена сумма кредита и снижен первоначальный взнос, а также частичное снятие коронавирусных ограничений привели к резкому росту количества выданных льготных ипотек: если в июне 2020 года было подписано 3 648 ДДУ на льготных условиях, в июле 2020 года их число достигло 4 532. При этом пик выдачи льготной ипотеки по числу сделок пришелся на сентябрь-октябрь 2020 года, когда суммарно было подписано 8 868 ДДУ.

«Несмотря на последовавшее осенью продление программы льготного кредитования, в ноябре 2020 года начинается тренд на снижение сделок с привлечением льготной ипотеки. Рост цен снижает привлекательность программы, и в декабре число сделок еще больше сокращается. В то же время, просыпается повышенный интерес к вторичному рынку, который предлагает готовые квартиры с похожими характеристиками и по сопоставимым ценам. Небольшая разница между ипотечными ставками в пределах 2% делает покупку на вторичном рынке еще более привлекательной», - рассказывает Елизавета Конвей, директор департамента жилой недвижимости Colliers.

Одним из главных результатов действия льготной ипотеки стало снижение финансовой нагрузки на покупателя. Аналитики Colliers подсчитали, как изменился среднемесячный платеж по ипотеке для типовой квартиры в Петербурге комфорт-класса площадью 60 кв. м, первоначальным взносом в 20% и сроком кредита в 20 лет. По подсчетам Colliers, по сравнению со вторым кварталом 2019 года, во втором квартале 2020 года среднемесячный платеж по кредиту для такой квартиры снизился на 16%. Вместе с тем, выгода позднее была нивелирована ростом цен: за год действия льготной ипотеки ежемесячный платеж за ту же квартиру (во втором квартале 2021 года) увеличился на четверть.

По прогнозам Colliers, при условии продления льготной ипотеки и сохранения ставки на уровне 6,1%, среднемесячный платеж вырастет на треть к уровню второго квартала 2020 года. Однако, если льготную программу отменят, а ипотечная ставка вернется на уровень 7,5-8%, то средний платеж по кредиту вырастет на 41% по сравнению со вторым кварталом 2020 года. Ощутимый рост среднемесячного платежа приведет к тому, что большинство покупателей в массовом сегменте будут вынуждены либо отложить покупку на неопределенный срок, либо выбирать квартиры меньшей площади.

«Мы ожидаем, что в случае прекращения льготной ипотеки спрос может снизиться примерно на 25-30% по сравнению со вторым полугодием 2020 года. Хотя на фоне рекордных показателей 2020 года динамика кажется значительной, по нашим прогнозам, спрос вернется к привычному уровню продаж предыдущих лет. В случае продления программы сокращение спроса во втором полугодии 2021 года может составить 15-20% по сравнению с аналогичным периодом 2020 года, - отмечает Андрей Косарев, генеральный директор Colliers в Санкт-Петербурге. – Для поддержания спроса девелоперы будут предлагать субсидируемые программы ипотеки (в сотрудничестве с банками), а также специальные условия и льготы – например, паркинг или отделка «в подарок». По нашим прогнозам, по итогам 2021 года цены могут вырасти на 10-15%, причем большая часть прироста будет зафиксирована в первом полугодии, так как во втором полугодии драйверов значительного роста цен практически не будет».

«Отмена льготной ипотеки затронет в большей степени девелоперов, у которых (вне зависимости от сегмента) основным инструментом регуляции спроса и повышения привлекательности объекта выступает цена. У этого продукта есть свой покупатель. Для него стоимость квадратного метра является критичным фактором. Но есть и другой продукт - не просто метры в локации, а образ жизни, уровень кофморта, и цена его априори выше рынка. Покупатель, находящийся в поиске таких решений, готов к большему, чем просто совершить выгодную покупку, пользуясь дешевыми деньгами. Он готов платить больше за конкретные улучшения. И здесь отмена льготной ипотеки не окажет значительного влияния на спрос», - поясняет Елизавета Конвей.

В I квартале 2021 года 63,7% жилых помещений в новостройках на территории «старой» Москвы были приобретены в проектах 10 самых успешных девелоперов, подсчитали эксперты «Метриум». Всего в них было совершено почти 10,4 тыс. сделок, что принесло застройщикам 149,9 млрд рублей.

За первые три месяца 2021 года на рынке первичной недвижимости в границах «старой» Москвы было заключено порядка 16,1 тыс. договоров долевого участия (907,5 тыс. кв.м.), что на 28,8% больше, чем за аналогичный период прошлого года. Общий объем выручки застройщиков за год вырос в полтора раза и достиг 250,5 млрд рублей, подсчитали аналитики «Метриум».

В 2021 году продолжается тренд, когда 10 самых успешных застройщиков аккумулируют более половины спроса и объема общей площади. Так, за январь-март ими было заключено почти 10,4 тыс. договоров долевого участия (64,5% от общего количества) на 581,8 тыс. кв.м. недвижимости, что составляет более половины (63,7%) от общего объема проданной площади.

За три месяца рейтинг не подвергся серьезным изменениям. Топ-10 покинул застройщик ГК ЛСР, объем предложения в проектах которого сократился. Первые пять мест занимают те же компании, что и по итогам 2020 года.

Лидирующие позиции с 2017 года сохраняет ГК «ПИК». В I квартале 2021 года данный застройщик заключил 5,3 тыс. договоров долевого участия на 273,7 тыс. кв.м., что принесло компании 56,3 млрд рублей. К наиболее успешным проектам компании можно отнести ЖК «Люблинский парк» (лидер рейтинга самых продаваемых новостроек массового сегмента), ЖК «Михайловский парк» и ЖК «Амурский парк».

Серебряным призером рейтинга стал застройщик «Донстрой». За три месяца 2021 года он заключил с покупателями почти 1,4 тыс. договоров долевого участия на помещения площадью 83,2 тыс. кв.м. Суммарная выручка компании оценивается на уровне 27 млрд рублей. Стоит отметить, что проекты данного девелопера заняли первые строчки в рейтингах самых продаваемых новостроек бизнес-класса (ЖК «Символ» корп. 4 и 5) и высокобюджетного сегмента (ЖК «Остров» корп. 1, 2 и 3).

На третьем месте расположилась компания MR Group. В I квартале 2021 года в ее проектах было заключено 720 договоров на квартиры и апартаменты общей площадью 42,5 тыс. кв.м, что принесло девелоперу 13,1 млрд рублей. Наиболее популярные проекты компании – жилые комплексы бизнес-класса «Селигер Сити», «Павелецкая Сити» и City Bay.

Рейтинг самых успешных девелоперов «старой» Москвы в I квартале 2021 года*

|

|

|

Девелопер |

Продано площадей за квартал, тыс. кв.м |

Количество заключенных ДДУ |

Выручка, млрд руб.** |

Доля рынка по проданной площади |

|

1 |

▬ |

ГК ПИК |

273,7 |

5313 |

56,3 |

30% |

|

2 |

▬ |

Донстрой |

83,2 |

1366 |

27,0 |

9,1% |

|

3 |

▬ |

MR Group |

42,5 |

720 |

13,1 |

4,7% |

|

4 |

▬ |

INGRAD |

33,0 |

474 |

10,7 |

3,6% |

|

5 |

▬ |

Центр-Инвест |

31,3 |

506 |

9,7 |

3,4% |

|

6 |

▲ |

ГК ФСК |

31,1 |

545 |

9,7 |

3,4% |

|

7 |

▲ |

Tekta Group |

22,8 |

363 |

7,3 |

2,5% |

|

8 |

▼ |

Группа Эталон |

22,7 |

394 |

5,9 |

2,5% |

|

9 |

▲ |

Э.К. Девелопмент |

21,0 |

428 |

4,2 |

2,3% |

|

10 |

▼ |

ГК КОРТРОС |

20,4 |

288 |

6,0 |

2,3% |

*По площади зарегистрированных ДДУ на имя физического лица, включая апартаменты, за вычетом инвестиционных сделок (от 4 объектов и более).

** Экспертная оценка

Источник: «Метриум»

«В I квартале 2021 года продолжается тенденция, когда три крупных игрока занимают серьезную долю рынка, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Причем их отрыв от конкурентов увеличивается. Это можно объяснить несколькими причинами. Во-первых, крупным девелоперам проще адаптироваться к новым условиям работы и правилам игры на рынке. Во-вторых, такие компании могут предложить широкий выбор различных продуктов в различных сегментах при высоком уровне качества. Поэтому покупатели и останавливают свой выбор на продуктах от лидеров топ-10».