Итоги октября на вторичном рынке: продавцы не спешат повышать цены

Эксперты Циан.Аналитика подвели итоги октября 2021 года на вторичном рынке недвижимости крупных (от 500 тыс. человек) городов России.

С повышением ипотечных ставок продавцы аккуратнее индексируют цены, пытаясь не потерять потенциальных покупателей. Средняя стоимость впервые опубликованных предложений приблизилась к среднерыночной, разрыв между средней ценой квадратного метра в “новинках” и среднерыночной ценой квадратного метра сокращается с лета этого года. На фоне продолжающегося увеличения цен на новинки первичного рынка и возобновившегося роста ипотечных ставок квартиры на вторичке остаются привлекательным вариантом.

- Средняя цена кв. м. на вторичном рынке РФ увеличилась в октябре 2021 года на 1,7% - до 88,2 тыс. рублей; средняя стоимость лота в продаже - на 1,9% - до 4,98 млн рублей.

- Сильнее всего вторичка за месяц подорожала в городах-миллионниках вне столичных агломераций (на 2,1%). В Москве цены увеличились на 0,7%, в Санкт-Петербурге - на 1,8%.

- Стартовая средняя стоимость впервые опубликованных предложений в октябре 2021 года составила 88,5 тыс. рублей за кв. м - на 0,6% выше, чем в сентябре, и на 23,3% выше, чем год назад.

- Несмотря на замедление рынка, срок экспозиции квартир не увеличивается. В настоящее время в среднем по анализируемым городам он составляет 105 дней.

- Объем предложения на вторичном рынке за год сократился на треть за счет повышенного спроса, за месяц небольшой рост на 1,4%. Максимальное сокращение в Тюмени и миллионниках (Ростове-на-Дону, Краснодаре, Омске, Самаре, Екатеринбурге, Волгограде, Челябинске).

- Потенциальный спрос на покупку квартиры за год сократился на 15%.

В выборку вошли 39 городов с численностью населения от 500 тысяч человек. Расчеты ведутся по средневзвешенным ценам за кв. м. Данные получены из объявлений, опубликованных на сайте cian.ru

1. Цены за месяц увеличились на 1,7%

По подсчетам Циан, средневзвешенная стоимость квадратного метра на вторичном рынке городов с населением более 500 тыс. человек в октябре 2021 года составила 88,2 тыс. рублей. За месяц она увеличилась на 1,7% (с 86,7 тыс. рублей). За год стоимость прибавила 24,4% (с 70,9 тыс. рублей).

Цены на вторичке увеличиваются вслед за первичным рынком, но более плавно, чем в новостройках. Немалую роль в росте цен в течение года сыграл и повышенный спрос за счет относительно низких ипотечных ставок. Более плавный рост, чем на первичке, объясняется меньшим средним уровнем привлекательности (дома советского периода физически и морально устаревают) и тем, что на вторичке цены сильнее, чем в новостройках, зависят от доходов населения (которые почти не растут).

Средний бюджет предложения (стоимость квартиры) на вторичном рынке в среднем по анализируемым городам составляет сегодня 4,98 млн рублей. За месяц он увеличился на 95 тыс. рублей (+1,9%), за год - на 880 тыс. (+21,3%). Стоимость лота за месяц выросла сильнее, чем цена квадратного метра, что говорит о том, что в продаже осталось больше просторных планировок - на фоне роста цен на недвижимость и повышения ставок по ипотеке, население приобретает в первую очередь более доступные компактные квартиры.

Динамика цен на вторичном рынке в городах РФ с населением 500 тыс.+

|

|

окт.20 |

сен.21 |

окт.21 |

динамика за месяц |

динамика за год |

|

Средневзвешенная цена кв. м., тыс. рублей |

70,9 |

86,7 |

88,2 |

+1,7% |

+24,4% |

|

Средняя стоимость квартиры в продаже, млн рублей |

4,11 |

4,89 |

4,98 |

+1,9% |

+21,3% |

Источник: Циан.Аналитика

2. Вторичка в миллионниках дорожает быстрее

Основной прирост цен среди анализируемых городов дают миллионники вне столичных агломераций. За месяц “квадрат” в них подорожал на 2,1%, за год - на 27,4% (в целом по анализируемым городам на 1,7% и 24,4% соответственно). Максимальные темпы роста среди миллионников в Уфе (+3,5% за месяц), Ростове-на-Дону (+3,4%), Самаре (+3,2%), Волгограде (+3,0%).

Цены на вторичном рынке в городах с населением от 500 тыс. до 1 млн человек увеличиваются не так стремительно: +1,8% за месяц и +24,8% за год. Максимальные темпы роста в Кирове (+6,4% за месяц), в Махачкале (+3,5%), Кемерово (+3,4%), Рязани и Липецке (+3,0%). В Кирове, Махачкале и Волгограде рост связан с выходом на рынок более дорогих “новинок” (лотов, появившихся в продаже впервые). Вообще в городах с относительно небольшим объемом предложения колебания цен могут быть сильнее, чем в других.

В Москве цены увеличиваются не так быстро, как в других городах - всего +0,7% в месяц и +9,1% за год. Это объясняется итак слишком высоким уровнем цен. Продавцы аккуратно подходят к индексации, чтобы не потерять потенциальных покупателей, многие из которых уже отложили покупку квартиры из-за стремительного роста цен и перешли в категорию арендаторов.

В Санкт-Петербурге за месяц цены увеличились на 1,8% аналогично среднему уровню в других миллионниках, а за год сразу на 29,7% - один из самых высоких показателей. Связано это со снижением темпов ввода нового жилья. Здесь было принято соглашение об ограничении объемов строительства до 2030 года. По нацпроекту “Жилье и городская среда” ежегодно в Санкт-Петербурге застройщики должны были возводить 5,5 млн кв. м. жилья, но по мнению петербургского правительства такие объемы строительства могут привести к сверхнагрузке на инфраструктуру, поэтому вместо 5,5 млн кв. м власти города предложили остановиться на цифре в 3,2 млн кв. м в год. Она включает, в т.ч. и те объемы, которые не попадают в продажу (жилье для очередников, для расселения ветхого жилья и т.д.). Соответственно, выбор в новых проектах сократился, и цены увеличились. Похожая ситуация была в Омске, Челябинске, Красноярске, Краснодаре.

Средняя стоимость кв. м. на вторичном рынке

|

|

Средняя цена кв. м., тыс. р. |

Динамика |

|||

|

окт.20 |

сен.21 |

окт.21 |

за месяц |

за год |

|

|

Москва |

239,5 |

259,6 |

261,4 |

+0,7% |

+9,1% |

|

Санкт-Петербург |

139,6 |

177,9 |

181,1 |

+1,8% |

+29,7% |

|

Города вне столичных агломераций |

64,5 |

79,5 |

81,0 |

+1,9% |

+25,6% |

|

в т.ч. города-миллионники |

66,9 |

83,4 |

85,2 |

+2,1% |

+27,4% |

|

в т.ч. города от 500 тыс. до 1 млн |

62,9 |

77,1 |

78,5 |

+1,8% |

+24,8% |

Источник: Циан.Аналитика

3. Продавцы не выводят на рынок слишком дорогие “новинки”

Циан отмечает небольшой рост средней стоимости квадратного метра нового предложения (объявлений, которые за последний месяц появились на сайте впервые). В октябре 2021 года в целом по РФ средняя стоимость кв. м “новинок” вторичного рынка составила 88,5 тыс. рублей, в сентябре показатель был ниже на 0,6% (88,0 тыс. рублей). В годовой динамике (с октября 2020 года) прирост составил 23,3% (с 71,8 тыс. рублей). Т.о. цены “новинок” немного выше, чем в целом по рынку (всего на 0,3 тыс. рублей за квадрат), но от месяца к месяцу увеличиваются не так резко, как средние цены. Т.е. продавцы не выводят на рынок слишком дорогие “новинки”, пытаясь не потерять потенциальных покупателей.

Более высокая стоимость “новинок” - нормальная практика. В течение времени продавцы постепенно снижают цены, и они выравниваются со среднерыночными. За последние 2 года средневзвешенная стоимость квадратного метра впервые появившихся в продаже квартир на вторичном рынке была в среднем на 1% или 800 рублей выше, чем средневзвешенная стоимость квадрата в целом по вторичному рынку. Минимальный разрыв за этот период был в допандемийный период - в конце 2019 - начале 2020 гг. Уже с апреля 2020 года разрыв начал расти и за исключением нескольких месяцев увеличивался до июля 2021 года вместе с положительной динамикой спроса и средних цен на рынке. После повышения ключевой ставки и замедления спроса продавцы перестали выводить слишком дорогие “новинки” и цены почти выровнялись со среднерыночными.

Разница между средневзвешенной стоимостью кв.м. в "новинках" вторичного рынка и в целом по вторичному рынку

Источник: Циан.Аналитика

За месяц резко увеличилась стартовая стоимость в Кирове (+11,7%), Махачкале (+6,2%) и Саратове (+5,1%). За год “новинки” максимально подорожали в Краснодаре (54,1%) и Севастополе (37,3%), как в городах с приятным климатом, пользующихся популярностью среди покупателей и из других регионов, а также в Балашихе (+36,8%) и Кирове (+36,3%), т.е. цены в этих городах выросли, в том числе, за счет дорогих “новинок”.

Динамика цен на вторичном рынке в городах РФ с населением 500 тыс.+

|

|

окт.20 |

сен.21 |

окт.21 |

динамика за месяц |

динамика за год |

|

Средневзвешенная цена кв. м., тыс. рублей |

71,8 |

88,0 |

88,5 |

+0,6% |

+23,3% |

Источник: Циан.Аналитика

Наиболее дорогие “новинки” по сравнению со средним уровнем цен в Кирове (разница в 5,3 тыс. рублей за квадрат), Махачкале (3,4 тыс. рублей), Севастополе (2,9 тыс.).

4. Средний срок экспозиции на вторичном рынке сокращается

Средний срок экспозиции объявления о продаже квартиры на вторичном рынке сокращается. В настоящее время в среднем по анализируемым городам он составляет 105 дней. За год снижение на 18 дней, за месяц - на 3 дня. Такая динамика объясняется ростом спроса за последние 1,5 года за счет доступности ипотечных ставок. Наиболее привлекательные варианты квартир уходят с рынка всего за несколько дней.

Наименьший срок экспозиции в Краснодаре (в среднем - 72 дня), Екатеринбурге и Красноярске (по 74 дня), Новосибирске (75 дней), Москве (77 дней). Все это города с развитыми рынками, высокой численностью населения и платежеспособным спросом на жилье. Наибольшее количество времени объявления находятся на рынке Махачкалы (в среднем 153 дня) за счет существенного роста цен на недвижимость, а также Владивостока (149 дней) и Волгограда (134 дней).

Всего в 4 городах срок экспозиции за год увеличился. Это Махачкала (+42 дней), Воронеж и Набережные Челны (+11 дней) и Новокузнецк (+6 дней). Это локации с не самым высоким спросом, в которых, к тому же, достаточно сильно выросли цены на жилье (особенно в Воронеже - на 30% и Новокузнецке - на 29%). Максимально срок “жизни” объявлений за год сократился в Волгограде (-57 дней), Кемерово, Ростове-на-Дону и Ярославле (-53 дня), а в процентном отношении в Краснодаре, Тюмени и Екатеринбурге (на 38-42%).

5. Объем предложения за год сократился на треть, в месячном выражении - стагнация

По подсчетам аналитиков Циан, на вторичном рынке недвижимости объем предложения в анализируемых городах за месяц увеличился на 1,4%, за год сократился 33,3% (до ~222 тыс. лотов). Речь идет о предложениях в многоквартирных домах без учета премиальных сегментов. Динамика в течение года была разнонаправленной. Во 2 полугодии 2020 года объем постоянно сокращался, т.к. на рынке был повышенный спрос. В 1 полугодии 2021 года объем, напротив, стал увеличиваться за счет замедления спроса, вывода на рынок инвестиционных лотов и наследственных квартир. В настоящее время темпы увеличения объемов замедлились.

Максимальное сокращение предложения за год наблюдалось в Тюмени (на 75%), а также в миллионниках: Ростове-на-Дону (-67%), Краснодаре (-66%), Омске (-53%), Самаре (-46%), Екатеринбурге (-46%), Волгограде (-45%), Челябинске (-44%). Причины снижения в повышенном спросе в прошлом году. Сокращение предложения является одной из причин роста цен на рынке.

Только в 8 городах из 39 объем предложения за год увеличился: Томск, Иркутск, Хабаровск, Махачкала, Владивосток, Москва, Пенза. В городах с небольшим объемом предложения (Хабаровск, Махачкала, Владивосток, Балашиха) колебания наиболее заметны. В тех, где объем предложения существенный (в т.ч. и в Москве) на динамику влияет спрос и активность инвесторов.

За месяц объем предложения максимально увеличился в Москве (на 19%), Ижевске (+18%), Томске и Хабаровске (+15%), максимально сократился в Кемерово (-32%), Волгограде (-23%), Самаре (-21%).

Максимум нового предложения (уникальных объявлений, впервые опубликованных за последний месяц) на вторичном рынке в октябре 2021 года приходится на города-миллионники: Москву (+18,9 тыс. предложений), Санкт-Петербург (+11,8 тыс.), Новосибирск (+6,7 тыс.), Краснодар (+6,0 тыс.). На пятом месте Тюмень, которая не является миллионником, но рынок недвижимости ее также хорошо развит (+ 5,4 тыс.). Несмотря на высокие темпы появления “новинок” в этих городах, общий объем предложения здесь (кроме Москвы) за год сократился, что говорит о повышенной активности покупателей в этих городах.

6. Интерес к покупке квартиры снижается

Потенциальный спрос на покупку квартиры (число просмотров объявлений на сайте cian.ru) в анализируемых городах за последний год сократился на 15%. Это свидетельствует о снижении интереса к покупке квартиры на фоне роста ипотечных ставок. Осенью 2020 года на рынке жилья наблюдался ажиотажный спрос, высокие показатели сохранялись и в 1 полугодии 2021 года, но после постепенного повышения ключевой ставки интерес к покупке жилья стал снижаться. Резкого сокращения не было, потому что продавцы аккуратно повышают цены, понимая ситуацию на рынке и стараясь не потерять потенциальных покупателей.

Наибольшее снижение спроса пришлось на Липецк, Хабаровск и Пензу (-35%), Кемерово, Киров и Ульяновск (-30%). Почти что на прежнем уровне остались показатели в Махачкале, Владивостоке, Перми, Тольятти (сокращение менее 10%). В Набережных Челнах и Ростове-на-Дону число просмотров даже немного увеличилось (рост на 0,5 и 6% соответственно). Здесь цены за год выросли меньше, чем в среднем по стране. В Новосибирске, Омске и Екатеринбурге показатели увеличились в 2-5 раз, что связано не с реальным ростом спроса (хотя отрицать его наличие мы не можем), а с изменениями в учете данных. Аналогичная ситуация в Челябинске и Красноярске (рост на 27% и 10% соответственно).

«Рынок жилья адаптируется к новой реальности. Несмотря на повышение ключевой ставки, цены продолжают медленно увеличиваться. Тем не менее, продавцы аккуратно подходят к индексации, боясь потерять потенциальных покупателей. Не выводят на рынок и слишком дорогие “новинки”, – комментирует Алексей Попов, руководитель Циан.Аналитика. – Новой тенденцией является частичный переток спроса с первичного рынка - те покупатели, которые не успели купить жилье по программе льготной ипотеки с прежними условиями, выходят на вторичный рынок. В дальнейшем этот тренд сохранится, т.к. с продавцами на вторичке больше шансов договориться о скидке, а на первичном рынке цены продолжают стремительный рост в том числе за счет выхода дорогих новинок».

|

Город |

Средневзвешенная цена кв.м. в октябре 2021 г., тыс. рублей |

Динамика цены за месяц |

Динамика цены за год |

Средний бюджет предложения, млн рублей |

Средневзвешенная цена кв.м. в "новинках" рынка в октябре 2021 г., тыс. рублей |

|

Москва |

261,4 |

0,7% |

9,1% |

16,37 |

276,0 |

|

Санкт-Петербург |

181,1 |

1,8% |

29,7% |

10,49 |

183,5 |

|

Владивосток |

151,2 |

0,5% |

13,2% |

8,24 |

153,0 |

|

Севастополь |

144,1 |

1,3% |

37,9% |

8,52 |

147,0 |

|

Балашиха |

120,1 |

-0,2% |

39,7% |

6,10 |

118,3 |

|

Казань |

116,6 |

2,6% |

31,9% |

6,75 |

118,6 |

|

Краснодар |

112,3 |

-1,7% |

57,1% |

6,10 |

108,8 |

|

Хабаровск |

107,4 |

-1,6% |

15,7% |

5,75 |

104,4 |

|

Нижний Новгород |

103,6 |

2,2% |

31,3% |

5,87 |

102,5 |

|

Иркутск |

95,3 |

0,7% |

24,4% |

5,16 |

95,3 |

|

Новосибирск |

93,1 |

2,2% |

21,4% |

4,96 |

93,3 |

|

Екатеринбург |

91,4 |

1,9% |

16,9% |

5,38 |

91,2 |

|

Тюмень |

89,7 |

1,6% |

24,9% |

5,25 |

91,0 |

|

Уфа |

88,0 |

3,5% |

18,6% |

4,90 |

89,3 |

|

Красноярск |

85,8 |

2,6% |

23,6% |

4,95 |

86,3 |

|

Томск |

84,2 |

1,7% |

26,2% |

4,36 |

85,6 |

|

Ростов-на-Дону |

81,0 |

3,4% |

23,5% |

4,74 |

81,9 |

|

Самара |

80,2 |

3,2% |

26,5% |

4,52 |

81,5 |

|

Воронеж |

75,5 |

1,6% |

29,5% |

4,23 |

76,4 |

|

Пермь |

73,6 |

1,8% |

20,7% |

4,01 |

75,0 |

|

Омск |

73,2 |

2,2% |

32,6% |

3,86 |

73,6 |

|

Ярославль |

71,6 |

2,0% |

25,6% |

4,04 |

72,9 |

|

Барнаул |

70,6 |

2,5% |

25,6% |

3,87 |

71,1 |

|

Пенза |

69,7 |

1,9% |

29,3% |

3,65 |

71,8 |

|

Кемерово |

69,4 |

3,4% |

27,8% |

3,84 |

69,8 |

|

Набережные Челны |

65,7 |

2,2% |

19,7% |

3,78 |

67,9 |

|

Волгоград |

65,4 |

3,0% |

24,8% |

3,51 |

65,9 |

|

Ижевск |

65,3 |

2,2% |

19,2% |

3,44 |

66,7 |

|

Рязань |

65,0 |

3,0% |

27,7% |

3,81 |

66,1 |

|

Липецк |

62,7 |

3,0% |

25,4% |

3,54 |

63,9 |

|

Новокузнецк |

62,3 |

1,6% |

28,5% |

3,39 |

62,9 |

|

Махачкала |

61,9 |

3,5% |

20,9% |

4,81 |

65,3 |

|

Киров |

61,5 |

6,4% |

26,3% |

3,07 |

66,8 |

|

Саратов |

59,9 |

2,7% |

22,2% |

3,32 |

62,1 |

|

Ульяновск |

59,6 |

1,5% |

21,9% |

3,34 |

60,2 |

|

Астрахань |

57,4 |

2,1% |

22,1% |

3,43 |

59,2 |

|

Оренбург |

55,9 |

2,6% |

21,0% |

3,02 |

57,3 |

|

Тольятти |

54,4 |

2,4% |

22,8% |

2,99 |

55,2 |

|

Челябинск |

53,0 |

2,5% |

21,3% |

3,02 |

53,4 |

Источник: Циан.Аналитика

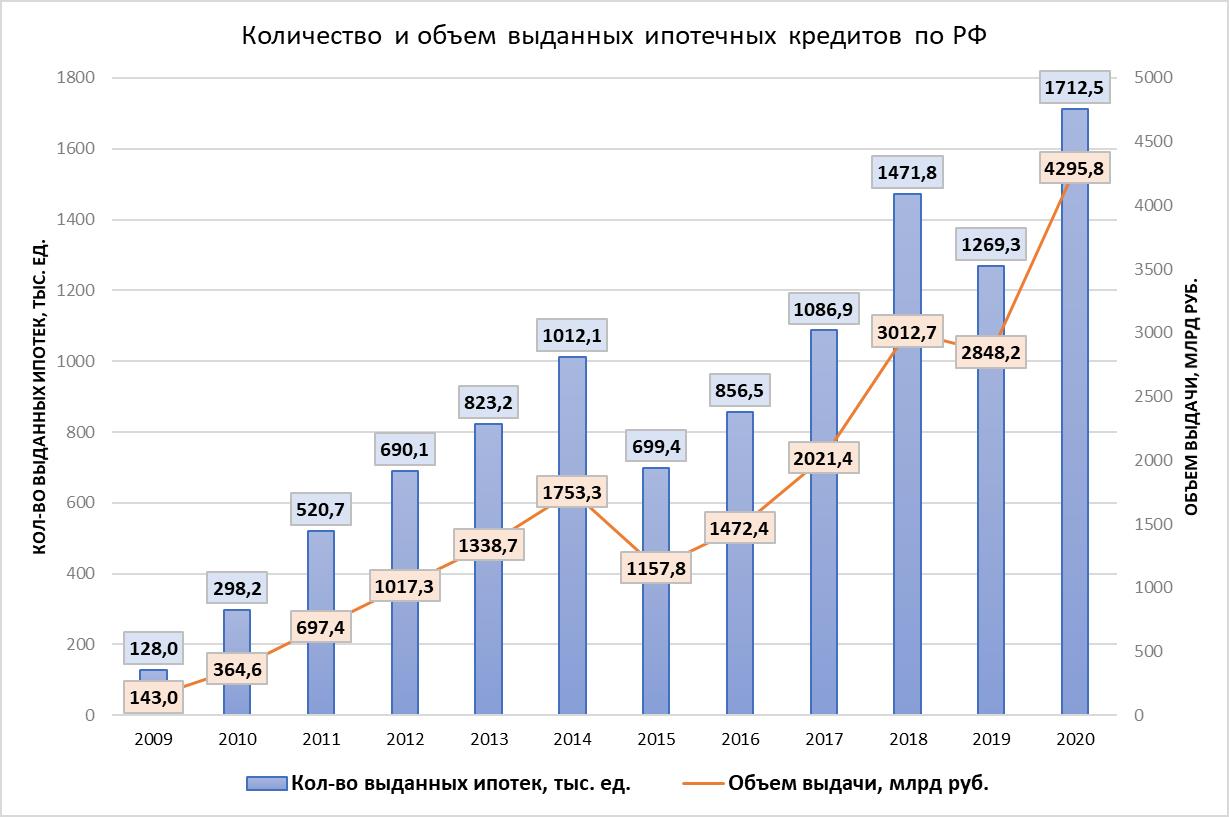

2020 год стал рекордным по количеству и объемам выданных ипотек. Эксперты Циан проанализировали, как развивался рынок ипотечного кредитования России после финансового кризиса 2008 г., как менялись ставки, сроки кредитов и объемы выдачи.

● Объем ипотечного кредитования в 2020 году в 30 раз превысил показатели 2009 года. Количество выданных кредитов – выросло в 13 раз. Всего за 12 лет выдано более 10,57 млн ипотек на 20 трлн рублей.

● Каждый третий ипотечный кредит выдается на покупку новостройки. В программу субсидирования 2015-2016 года доля ипотек на «первичке» была выше (36%), чем в субсидирование 2020 года (28%).

● Текущий объем задолженности по ипотечным кредитам в РФ в 11 раз выше, чем в 2009 году. Задолженность по ипотеке увеличилась наибольшими темпами в 2011-2012 гг.

● В 2020 году доля «плохих» кредитов составила 0,8% - минимальное значение с 2009 года. Доля просроченной задолженности за этот период года выросла в РФ в 3,8 раза.

● Средний размер ипотечного кредита увеличился с 2009 года в 2,2 раза: с 1,12 млн до 2,51 млн рублей. Срок кредита с 2009 года увеличился на два с половиной года.

● Средняя ставка по кредиту в целом по рынку снизилась в 1,8 раз с 2009 года. Только на первичном рынке аналогичное снижение произошло за пять лет (с 2016 года).

Объемы ипотечного кредитования в 2020 году в 30 раз превысили показатели 2009 года

Рынок ипотечного кредитования в РФ обновляет рекорды – по итогам 2020 года выдано 1,7 млн ипотек на сумму 4295,8 млрд рублей. Эксперты Циан проанализировали динамику показателей рынка ипотечного кредитования, начиная с посткризисного 2009 года.

В сравнении с 2009 годом количество выданных кредитов в 2020 году оказалось выше в 13 раз. Объем выданных ипотек - в 30 раз выше, чем в 2009 году. Большая динамика связана с ростом среднего размера кредита.

Динамика ипотечных сделок

|

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

Динамика с 2009 |

|

Кол-во выданных ипотек, тыс. ед. |

128,0 |

298,2 |

520,7 |

690,1 |

823,2 |

1012,1 |

699,4 |

856,5 |

1086,9 |

1471,8 |

1269,3 |

1712,5 |

В 13,4 раз |

|

Объем выдачи, млрд руб. |

143,0 |

364,6 |

697,4 |

1017,3 |

1338,7 |

1753,3 |

1157,8 |

1472,4 |

2021,4 |

3012,7 |

2848,2 |

4295,8 |

В 30 раз |

|

Средняя сумма кредита |

1,12 |

1,22 |

1,34 |

1,47 |

1,63 |

1,73 |

1,66 |

1,72 |

1,86 |

2,05 |

2,24 |

2,51 |

В 2,2 раза |

|

Средняя ставка (в декабре) |

13,72 |

12,45 |

11,63 |

12,67 |

12,12 |

13,2 |

12,9 |

11,5 |

9,79 |

9,66 |

9,00 |

7,36 |

На 46% ниже |

|

Средний срок ипотеки, месяцев (в декабре) |

194 |

198 |

171 |

183 |

176 |

178 |

183 |

185 |

188 |

200 |

218 |

225 |

На два с половиной года |

|

Объем задолженности по ипотеке, млрд рублей |

0,81 |

0,95 |

1,31 |

1,87 |

2,54 |

3,39 |

3,85 |

4,42 |

5,14 |

6,38 |

7,47 |

9,07 |

В 11,2 раза |

Источник: Аналитический центр Циан по данным ЦБ РФ

Рост количества и объема выданных ипотек наблюдался с 2010 года – на фоне постепенного восстановления экономики (ВВП вырос на 4% относительно «низкой базы» кризисного 2009 года) Из-за невысокой активности потенциальных заёмщиков в 2008-2009 гг. банки накопили избыточную ликвидность и как следствие – стали предлагать более выгодные условия из-за возросшей конкуренции, что также способствовало восстановлению рынка. Выдача ипотеки увеличивалась до 2014 года включительно. Средний ежегодный прирост по количеству ипотек с 2010 по 2014 год – 56%. Максимальный рост в годовой динамике зафиксирован в 2010 году (+133%) – в сравнении с провальным 2009 годом.

В 2015 году из-за повышения ключевой ставки на фоне девальвации курса рубля и заградительной ставки по ипотеке, число выданных кредитов снизилось на 31%, после чего рынок снова рос, вместе со снижением ставок, а том числе – благодаря программе субсидирования, реализованной 2015-2016 гг. на первичном рынке.

Наибольший прирост по количеству сделок был отмечен в 2018 году (+35%). Значительный вклад внесла программа «семейной ипотеки», запущенная в этот год. Кроме того, покупатели стремились зафиксировать цены до поправок в 214-ФЗ (с 1 июля 2019 года), что в итоге привело к рекордной активности.

Таким образом, снижение количества и объемов выданных кредитов с 2009 года наблюдалось только в 2015 и 2019 годах, причем в последнем случае речь идет о падении на фоне высоких значений 2018 года.

|

|

Ежегодный прирост ипотечных сделок в РФ |

|

2010 |

133% |

|

2011 |

75% |

|

2012 |

33% |

|

2013 |

19% |

|

2014 |

23% |

|

2015 |

-31% |

|

2016 |

22% |

|

2017 |

27% |

|

2018 |

35% |

|

2019 |

-14% |

|

2020 |

35% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Источник: Аналитический центр Циан по данным ЦБ РФ

Только треть кредитов выдается на «первичке»

Благодаря субсидированию доля ипотек, выданных на покупку жилья в новостройках, по итогам 2020 года достигла 28% от всех кредитов против 27% в 2019 году и 25% в 2018 году. По объему выданных ипотек «первичка» занимает в 2020 году 35%, в 2019 году доля составляла 33%, в 2018 году – 29%. Однако максимальные показатели по доле ипотечного рынка за последние пять лет первичный рынок показывал в 2016 году – по его итогам 36% ипотек (и 39% от общего объема кредитов) были выданы именно для покупки новостроек. Эксперты объясняют это высокими на тот момент процентными ставками на покупку вторичного жилья – еще в первом квартале 2016 года ипотека на готовое жилье выдавалась под 13,5-14,7% годовых, что ограничивало спрос в данном сегменте на фоне субсидирования кредитов на первичном рынке. Несмотря на стимулирование интереса к первичному рынку, на протяжении всех пяти лет покупатели «голосуют» за готовое жилье.

|

|

Доля по количеству |

Доля по объему выданных ипотек |

|

2016 |

36% |

39% |

|

2017 |

29% |

33% |

|

2018 |

25% |

29% |

|

2019 |

27% |

32% |

|

2020 |

28% |

35% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Максимальный рост ипотечной задолженности в РФ фиксировался в 2012-2014 гг.

Текущий объем задолженности по ипотечным кредитам в РФ по итогам 2020 года достиг рекордных 9,07 трлн рублей – это в 11 раз выше, чем в 2009 году. Несмотря на абсолютные показатели, в относительном выражении ежегодный прирост задолженности стабилен: на уровне 14-21% в последние пять лет.

Максимальный ежегодный прирост задолженности фиксировался в 2011-2012 годы – на уровне 38-43%. Причинами такого взрывного роста стало восстановление рынка недвижимости после стагнации 2008-2010 гг.: рост доходов населения, снижение ставок по кредитам и упрощение условия получения ипотеки – несколько ведущих банков предлагали возможность взять займ без справки о доходах.

Таким образом, несмотря на текущий рекордный размер задолженности, ее ежегодный прирост соответствует средним значениям последних лет. Доля задолженности по ипотекам, выданным на покупку новостроек, составила по итогам 2020 года 23,6% против 20,9% пять лет назад – в 2016 году.

Источник: Аналитический центр Циан по данным ЦБ РФ

Текущая доля «плохих» кредитов – минимальная с 2009 года

Из общего объема задолженности по ипотеке (9,07 трлн рублей) 0,8% является просроченной (71,1 млрд рублей). Это минимальное значение с 2009 года в процентном соотношении от общего объема долга. В абсолютном (рублевом) исчислении в сравнении с 2009 годом объем «плохой» задолженности вырос в 3,8 раза (c 18,5 млрд рублей), при том, что общая задолженность выросла за тот же период в 11 раз. Качество ипотечных кредитов в России находится на высоком уровне, несмотря на рекордные выдачи кредитов.

Максимальная доля просроченной задолженности в 2,5% была отмечена по итогам 2010 года, на фоне роста безработицы и задолженности по заработной плате. Начиная с 2011 года уровень «просрочки» по ипотеке снижался, достигнув к 2014 году 0,9%, после чего был небольшой рост (до 1,1%) на фоне валютного кризиса в РФ.

Источник: Аналитический центр Циан по данным ЦБ РФ

На первичный рынок приходится 9,2% от всей просроченной задолженности против 5,2% пять лет назад – в 2016 году. Заемщики, выбирающие квартиру на первичном рынке, реже становятся неплательщиками: доля просроченной задолженности по таким кредитам составляет сегодня 0,3%. Для сравнения – на вторичном рынке доля равна 0,9%.

Просроченная задолженность на первичном рынке увеличивается большими темпами, чем на вторичном: за пять лет (с 2016 года) объем «плохой» задолженности по ипотекам, выданным на первичном рынке, вырос в 1,6 раза – с 2,5 млрд до 6,6 млрд рублей. На вторичном рынке за тот же период – в 0,4 раза ( с 45,6 млрд до 64,5 млрд рублей).

|

Год |

Доля просроченной задолженности по кредитам на вторичном рынке РФ |

Объем просроченной задолженности на вторичном рынке, млрд рублей |

Доля просроченной задолженности по кредитам на первичном рынке РФ |

Объем просроченной задолженности на первичном рынке, млрд рублей |

|

2016 |

1,30% |

45,6 |

0,30% |

2,5 |

|

2017 |

1,30% |

50,9 |

0,30% |

3,6 |

|

2018 |

1,10% |

56,5 |

0,30% |

4,8 |

|

2019 |

1,00% |

58,4 |

0,40% |

5,5 |

|

2020 |

0,90% |

64,5 |

0,30% |

6,6 |

Источник: Аналитический центр Циан по данным ЦБ РФ

С 2009 года в ипотеку стали брать в среднем в два раза больше

Средний размер ипотечного кредита по РФ в 2009 году составил 1,12 млн рублей, в 2020 году – уже 2,51 млн рублей. За 12 лет, после кризиса 2008 года, россияне стали брать в кредит для покупки жилья сумму больше в 2,2 раза. Наибольший годовой прирост по размеру кредита отмечен в 2020 году (+12,1%), что связано с рекордным ростом цен на недвижимость на фоне снижения ставок по кредитам. Единственный год, когда размер кредита снизился, стал 2015 – после девальвации рубля и на фоне роста ключевой ставки россияне старались сэкономить, и были не готовы брать кредиты на большие суммы под высокие проценты.

В сравнении с 2009 годом в трех регионах РФ средняя сумма займа увеличилась более чем в 3 раза.

Регионы с максимальным ростом среднего займа с 2009 по 2020 гг., млн руб.

|

Регион |

2009 год |

2020 год |

|

Республика Калмыкия |

0,81 |

2,53 |

|

Республика Татарстан |

0,71 |

2,19 |

|

Орловская область |

0,64 |

1,99 |

Источник: Аналитический центр Циан по данным ЦБ РФ

Средний срок кредита с 2009 года увеличился на 31 месяц или примерно два с половиной года: со 194 месяцев до 225 месяцев. Наибольший прирост за год (+ полтора года) отмечен в 2019 году и в 2018 году (+13 месяцев).

Источник: Аналитический центр Циан по данным ЦБ РФ

С 2009 года ипотечная ставка снизилась почти в два раза

Средняя ставка по выданным в РФ ипотекам в целом по рынку в декабре 2020 года составила 7,36%. Средняя ставка снижается, начиная с 2015 года. Рост ипотечной ставки по выданным кредитам был зафиксирован в 2014 году (на фоне роста ключевой ставки при девальвации курса рубля) и 2012 году из-за пересмотра ставки рефинансирования.

С 2009 года средняя ставка по выданным кредитам в целом по рынку снизилась в 1,86 раз (с 13,72% до 7,36%). Только на первичном рынке такое же падение ставки произошло за пять лет (с 10,77% в декабре 2016 года до 5,82% в декабре 2020 года). В обе даты действовала программа субсидирования ипотечной ставки.

Средняя ставка по выданным кредитам в декабре, по годам

|

|

Первичный и вторичный рынок в целом |

Только первичный рынок |

Динамика ставки относительно прошлого года, п.п. |

|

2009 |

13,72 |

||

|

2010 |

12,45 |

-1,27 |

|

|

2011 |

11,63 |

-0,82 |

|

|

2012 |

12,67 |

1,04 |

|

|

2013 |

12,12 |

-0,55 |

|

|

2014 |

13,2 |

1,08 |

|

|

2015 |

12,9 |

-0,3 |

|

|

2016 |

11,5 |

10,77 |

-1,4 |

|

2017 |

9,79 |

9,77 |

-1,71 |

|

2018 |

9,66 |

9,39 |

-0,13 |

|

2019 |

9 |

8,28 |

-0,66 |

|

2020 |

7,36 |

5,82 |

-1,64 |

Источник: Аналитический центр Циан по данным ЦБ РФ

«Снижение ипотечной ставки почти в два раза за последние 12 лет вывело жилищное кредитование на новый уровень, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако даже с учетом новых рекордов по количеству по объему выданных кредитов, российский рынок в разы отстает от западных стран в пересчете на долю задолженности от ВВП. Главным препятствием для развития рынка становится рост цен на жилье, нивелирующий эффект снижения процентов. По нашим оценкам, средняя стоимость квадратного метра на вторичном рынке (в городах России с населением от 100 тыс. человек) еще три года назад составляла 57,1 тыс. рублей, сегодня – на 22,6% выше – 70 тыс. В подобной ситуации ипотечное кредитование становится способом фиксации прежней стоимости, однако столь значительный рост цен на жилье в среднесрочной перспективе приведет к «охлаждению рынка». Несмотря на сохранение потенциала роста, причин для ажиотажного спроса нет – ежегодный прирост выданных кредитов стабилен и значительно ниже, чем в годы восстановления после кризиса 2007-2008 гг.».

Сколько нужно денег, чтобы поселиться в городе-«миллионнике»? Чтобы ответить на этот вопрос эксперты Urbanus.ru изучили актуальное предложение от застройщиков во всех 15 российских мегаполисах. В большинстве из них можно найти варианты с бюджетом до 2 млн рублей.

Как установила аналитическая группа портала Urbanus.ru, ценовой минимум на рынках недвижимости в крупнейших городах РФ составляет 1,05 млн рублей. Такая сумма понадобится для покупки студии площадью 20,41 кв. м в самарском проекте «Старт». К той же ценовой категории относятся студии из фондов ЖК «Скай Парк» в Ростове-на-Дону (1,10 млн рублей, 20,10 кв. м) и ЖК «Вместе» в Челябинске (1,18 млн рублей, 26,46 кв. м). Отметим также, что в ближайших пригородах ряда российских мегаполисов можно обнаружить и более доступное предложение. Так, в поселке Овощной Азовского района Ростовской области, которого от границы областного центра отделяют менее 7 км, базируется малоэтажный ЖК «Донская поляна». В одном из его сданных корпусов экспонируется однокомнатная квартира площадью 25,24 кв. м. Ее бюджет равен 0,96 млн рублей. Другой пример – микрорайоне «Вишневая горка» в 2 км от Челябинска. Для покупки студии 24,45 кв. м здесь достаточно 0,98 млн рублей.

В 11 из 15 городов с населением от 1 млн человек порог входа на рынок первичной недвижимости находится ниже отметки в 2 млн рублей. В Казани нижняя граница стоимости жилья поднята до 2,78 млн рублей (бюджет студии площадью 24,85 кв. м в ЖК «Смородина»). По этому показателю столица Татарстана уступает только Москве и в полтора раза опережает Санкт-Петербург.

|

Город |

Студии с минимальным бюджетом |

Однокомнатные квартиры с минимальным бюджетом |

||||

|

Жилой комплекс |

Стоимость, млн рублей |

Площадь, кв. м |

Жилой комплекс |

Стоимость, млн рублей |

Площадь, кв. м |

|

|

Самара |

Старт |

1,05 |

20,41 |

Кошелев-проект (ЖК А 21 Квартал «Бавария») |

1,37 |

36,40 |

|

Ростов-на-Дону |

Скай Парк |

1,10 |

20,10 |

Соловьиная роща |

1,70 |

34,01 |

|

Челябинск |

Вместе |

1,18 |

26,46 |

Восход-2 |

1,35 |

33,71 |

|

Уфа |

Акварель |

1,42 |

21,53 |

Акварель |

2,15 |

33,11 |

|

Воронеж |

Дубль два |

1,43 |

23,12 |

Волна |

1,66 |

31,39 |

|

Волгоград |

Авокадо |

1,45 |

30,62 |

Парк Европейский |

1,42 |

26,62 |

|

Новосибирск |

Радуга Сибири |

1,58 |

25,67 |

Любимый |

1,95 |

38,95 |

|

Екатеринбург |

Хрустальные ключи |

1,61 |

21,70 |

Шолохов |

1,84 |

25,23 |

|

Красноярск |

Глобус Юг |

1,71 |

30,58 |

Отражение |

1,78 |

39,50 |

|

Санкт-Петербург |

Ломоносовъ |

1,83 |

21,15 |

Полет |

2,78 |

32,32 |

|

Пермь |

Шоколад |

1,87 |

24,90 |

Ольховская 21 |

1,72 |

34,10 |

|

Нижний Новгород |

Корабли |

2,18 |

17,25 |

Дома на Культуре |

2,94 |

35,90 |

|

Омск |

- |

- |

- |

Енисейский |

2,26 |

28,28 |

|

Казань |

Смородина |

2,78 |

24,85 |

Весна |

3,37 |

25,72 |

|

Москва |

Южное Бунино |

4,22 |

20,90 |

Борисоглебское |

3,08 |

35,20 |

В категории однокомнатных квартир наименьший ценник зафиксирован в ЖК «Восход-2» в Тракторозаводском районе Челябинска – 1,35 млн рублей. Во столько застройщик оценил объект площадью 33,71 кв. м. Почти столько же придется заплатить за квартиру площадью 36,40 кв. м в ЖК «А 21 Квартал “Бавария”» на восточной окраине Самары. Этот комплекс является частью гигантского жилого массива «Кошелев-проект», который претендует на звание крупнейшего в России. Немногим дороже – за 1,42 млн рублей – продается однокомнатный лот (26,62 кв. м) в доме №26 из состава волгоградского ЖК «Парк Европейский». Он расположен в километре от набережной Волги.

Примечательно, что в рубрике однокомнатных квартир казанский рынок показывает далее более жесткие условия, чем московский. Если в Москве прайс самого дешевого лота с одной комнатой равен 3,08 млн рублей (квартира площадью 35,20 кв. м в ЖК «Борисоглебское», Троицкий административный округ), то в Казани – 3,37 млн рублей (квартира площадью 25,72 кв. м в ЖК «Весна-2»).