В III кв. 2021 года было заключено столько же сделок в гибких офисных пространствах, как за весь 2020 год

Согласно последним данным ведущей международной консалтинговой компанией в области недвижимости CBRE, общий объем предложения гибких офисных пространств в III кв. 2021 года составил 283 500 кв. м. С начала года открылось чуть более 40 000 кв. м, из которых в III квартале были запущены 14 000 кв. м. Среди крупных площадок можно отметить гибкие пространства WorkNation в Башне Федерация, Flexity в Павелецкой Плазе.

В IV квартале 2021 года заявлено открытие 8 гибких пространств объемом 24 300 кв. м. Открытия build-to-suit (bts) площадок (строительство под клиента), которые ранее ожидались в 2021 году, перенесены на 2022 год. Их объем составляет 58 800 кв. м, при этом почти треть уже реализована. Помимо bts-площадок на 2022 год планируются к открытию 6 гибких пространств площадью 70 000 кв. м.

В III квартале 2021 года на рынке выросла активность ряда игроков по увеличению своего портфеля. Было заключено несколько крупных сделок: оператор MULTISPACE арендовал 10 900 кв. м в ВТБ Арена Парк, Business Club – 24 600 кв. м в Искра Парк под гибкий офис для Ozon, Практик – 2 800 кв. м в МФК Сотый.

Всего за III квартал объем сделок составил 46 000 кв. м, что сопоставимо с показателем за весь 2020 год. В 2019 году был зарегистрирован рекордный объем сделок, 74 000 кв. м. По прогнозам CBRE, в 2022 году активность операторов сохранится на высоком уровне, однако она будет ограничена доступным предложением.

Доля крупных операторов гибких офисных пространств продолжает сокращаться, с одной стороны, за счет роста портфелей других игроков, с другой стороны, на рынок выходят новые компании. 10 крупнейших операторов открытых гибких офисных пространств формируют 61% рынка. Лидером по объему открытых площадок остается SOK (9,3%), далее следует IWG (бренд Regus) с долей 8,8%. Другие крупные игроки: с равными долями Мой кабинет и WeWork (6,3%), Space 1 (6,1%), Ключ (5,7%), Meeting Point (5,4%), Workki (5,1%), Grow up (4,8%), Business Club (3,9%).

На фоне сохранения дефицита доступных площадей на рынке компании-арендаторы охотно рассматривают предложения аренды гибких офисных пространств. Так, за III квартал объем сделок в данном сегменте составил 47 000 кв. м, для сравнения за 1 полугодие 2021 года было арендовано 40 200 кв. м. В 2020 году объем сделок был в 2,5 раза меньше, 37 700 кв. м.

Верхний диапазон ставок аренды демонстрирует рост как за нефиксированное рабочее место, так и за рабочее место в сервисном офисе. Средний диапазон ставок аренды за нефиксированные рабочие места составляет 13 000–30 000 руб., за рабочее место в сервисном офисе: 18 000–50 000 руб., максимальные ставки аренды, 30 000–55 000 руб., запрашиваются за рабочие места в центре

Динамика объема предложения гибких офисных пространств, тыс. кв. м

Источник: CBRE, III кв. 2021 г.

Крупные сделки III квартала 2021 года

|

Площадка |

Адрес |

Арендатор |

Площадь, кв. м. |

|

Искра Парк |

Ленинградский пр-т, 35 |

Ozon |

24 600 |

|

Новый Балчуг |

Садовническая ул., 9 |

СберМаркет |

7 800 |

|

Большевик Фаза || |

Ленинградский пр-т, д. 15 |

Магнит |

3 600 |

|

ЛеФорт Фаза || |

Электрозаводская ул.., 27 |

Hochland |

1 150 |

Источник: CBRE, III кв. 2021 г.

Елена Денисова, старший директор отдела офисных помещений CBRE в России, комментирует:

«Высокие темпы восстановления спроса на рынке офисной недвижимости Москвы стимулировали увеличение активности в сегменте гибких офисов. Интерес компаний-арендаторов к гибким решениям аренды усиливается. На этом фоне операторы наращивают свои портфели, чтобы своевременно удовлетворять растущий спрос».

По наблюдениям аналитиков «Метриум», после кризиса 2014 года средняя площадь проданных квартир росла только в сегменте элитных новостроек Москвы. За пять лет новые элитные квартиры, которые приобретали в Москве, в среднем стали на 75% больше. В то же время в остальных сегментах рынка покупатели стали выбирать квартиры поменьше.

В последнее десятилетие на московском рынке новостроек клиенты были склонны приобретать квартиры всё меньшей площади. Исключением стал только элитный сегмент, где наблюдалась обратная тенденция – средняя площадь приобретённой квартиры увеличивалась.

В 2015 году этот показатель составил 121,5 кв.м., но в последующие годы он устойчиво рос , достигнув в 2020 году 212,4 кв.м. Таким образом, за пять лет средняя приобретенная квартира в элитной новостройке увеличилась на 75% или на 90 кв.м.

В других сегментах, напротив, клиенты стали приобретать квартиры поменьше. Так, в эконом-классе средняя площадь проданного жилья уменьшилась с 67,6 кв.м. до 51,2 кв.м. (–24%), в комфорт-классе – с 68,7 кв.м в 2013 году до 54,4 кв.м в 2020 году (–12%) . В бизнес-классе этот показатель уменьшился с 95 кв.м. в 2013 году до 60,9 кв.м. в 2020 году (–36%). В новостройках премиум-класса покупатели также стали приобретать жилье меньших размеров, чем раньше. Если в 2013 году средняя площадь проданной квартиры в этом сегменте рынка новостроек составляла 131,5 кв.м., то в 2020 году она сократилась до 106 кв.м. (–19%). Средняя же площадь всех квартир сократилась на 34% с 88 кв.м до 57,8 кв.м.

Источник: «Метриум»

«Тенденция к увеличению площади сделки в элитном сегменте при снижении в других вполне логична для посткризисного периода, – считает Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум» (участник партнерской сети CBRE). – В это время усиливается социальное расслоение, доходы значительной части населения сокращаются, а обеспеченные слои стараются вложиться в недвижимость с инвестиционными мотивами. Элитные квартиры становятся хорошей инвестицией в период рецессии, когда стоимость других активов волатильна, а риски растут. Элитное жилье в центре Москвы с этой точки зрения более надежный актив. Соответственно, выгодно приобретать объекты с большой площадью – так можно конвертировать большие суммы средств в недвижимость».

Застройщики адаптировали предложение к запросам покупателей, которые становились все более скромными. Средняя площадь всех экспонируемых квартир сократилась с 89,8 в 2013 году до 68,1 в 2020 году (–24%). В комфорт-классе за тот же период показатель сократился с 64,3 кв.м. до 56,5 (–12%). В бизнес-классе средняя площадь продаваемой квартиры уменьшилась с 98 кв.м. до 76,5 кв.м (–22%), в премиум-классе – с 132 кв.м. до 107 кв.м. (–19%). В элитном сегменте предложение практически не изменилось – если в 2015 году застройщики продавали в квартиры со средней площадью 162,9 кв.м, то в 2020 – 160,6 кв.м (–1%).

Источник: «Метриум»

Аналитики «Метриум» отмечают, что почти во всех сегментах средняя площадь проданной квартиры меньше экспонируемой. Так, в 2020 году в среднем по рынку чаще всего приобретают квартиру площадью 57,8 кв.м., тогда как застройщики предлагают 68,1 кв.м. В комфорт-классе запросы клиентов и предложения девелоперов совпадают больше других – средняя площадь проданной квартиры – 54,4 кв.м., а продаваемой – 56,5 кв.м. В бизнес-классе средняя площадь реализованной квартиры составила 60,9 кв.м., а застройщики предлагают в среднем 76,5 кв.м. В премиум-классе спрос и предложение почти совпадают – чаще всего приобретается жилье площадью 106 кв.м, а продается – 107 кв.м. Наконец, в элитном сегменте застройщики предлагают квартиры не такой большой площади, как чаще всего приобретают клиенты. В 2020 году средняя площадь проданной квартиры составила 212 кв.м, а предлагаемой – 160,6 кв.м.

«Почти во всех сегментах средняя площадь экспонируемых квартир выше, чем у фактически реализованных, – комментирует Анна Раджабова. – Это значит, что цены растут быстро, а финансовые возможности клиентов не увеличиваются. Однако процесс сокращения средних площадей имеет разумные пределы – в какой-то момент покупатели начнут переключаться на более доступные локации, где за тот же бюджет они смогут приобрести более просторное жилье. К примеру, мы можем наблюдать отток покупателей из Москвы в ТиНАО, а также Подмосковье, где квадратный метр дешевле».

Аналитики компании «Метриум» подвели итоги I квартала на первичном рынке Новой Москвы. Объем предложения сократился на 14,4%. Средневзвешенная цена квадратного метра составила 179 565 руб. за кв. м (+8,6% за квартал; +32,2% за год).

Поданным «Метриум», на первичном рынке новостроек Новой Москвы по итогам I квартала 2021 года было представлено 33 жилых комплекса, с совокупным объемом предложения около 7 910 квартир[1] общей площадью 412,8 тыс. кв. м. По сравнению с предыдущим кварталом предложение сократилось на 14,4% по количеству квартир и на 15,7% по общей площади экспозиции.

Новые проекты на первичном рынке жилья Новой Москвы в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Класс |

|

1 |

Новое Внуково |

ГК Самолет |

НАО |

комфорт |

|

2 |

Бристоль |

СЗ «СК Ключ» |

НАО |

комфорт |

Источник: «Метриум»

За три месяца рынок пополнился новыми корпусами в следующих комплексах:

– «Дубровка», корп. 7,8[2];

– «Новые Ватутинки, Центральный», корп. 2/1;

– «Первый Московский», корп. 5;

– «Бунинские луга», корп. 3.5.1, 3.5.2, 3.5.3, 3.6.1, 3.6.2;

– «Алхимово», корп. 3.1;

– «Середневский лес», корп. 1.3.

Все поступившие в реализацию новые комплексы находятся в Новомосковском округе (НАО). Однако, структура предложения по округам не претерпела существенных изменений. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 93,2% (+ 0,5 п.п.). Доля Троицкого округа (ТАО) составила 6,8%.

[1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В новых корпусах стартовали продажи сразу готового предложения (до РВЭ не было экспозиции в данных корпусах).

Структура предложения по округам (количество квартир)

Источник: «Метриум»

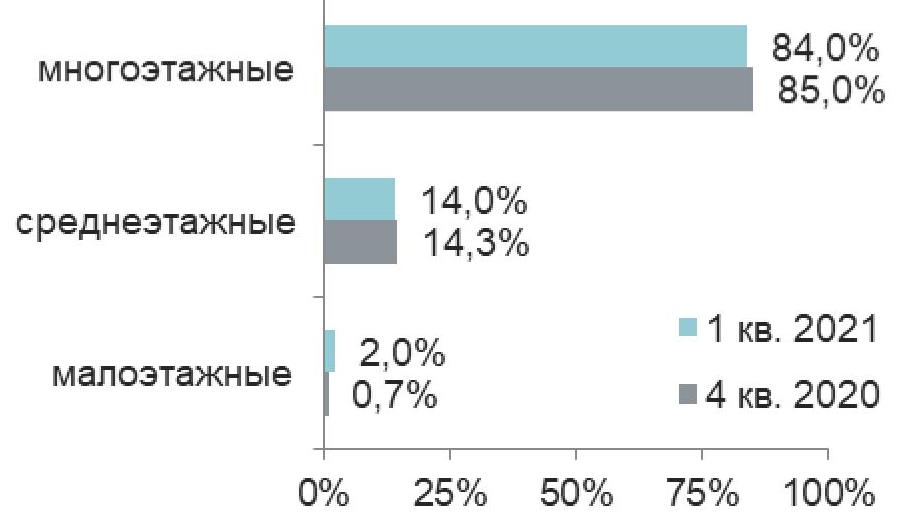

Превалирующий объем экспонируемых квартир располагался в многоэтажных новостройках – 84% (-1 п.п.). В связи с выходом в реализацию проекта «Бристоль» наблюдается положительная динамика количества квартир, расположенных в малоэтажных домах (2%; +1,3 п.п.). Доля квартир в среднеэтажных домах составила 14% (-0,3 п.п.).

Структура предложения по этажности (количество квартир)

Источник: «Метриум»

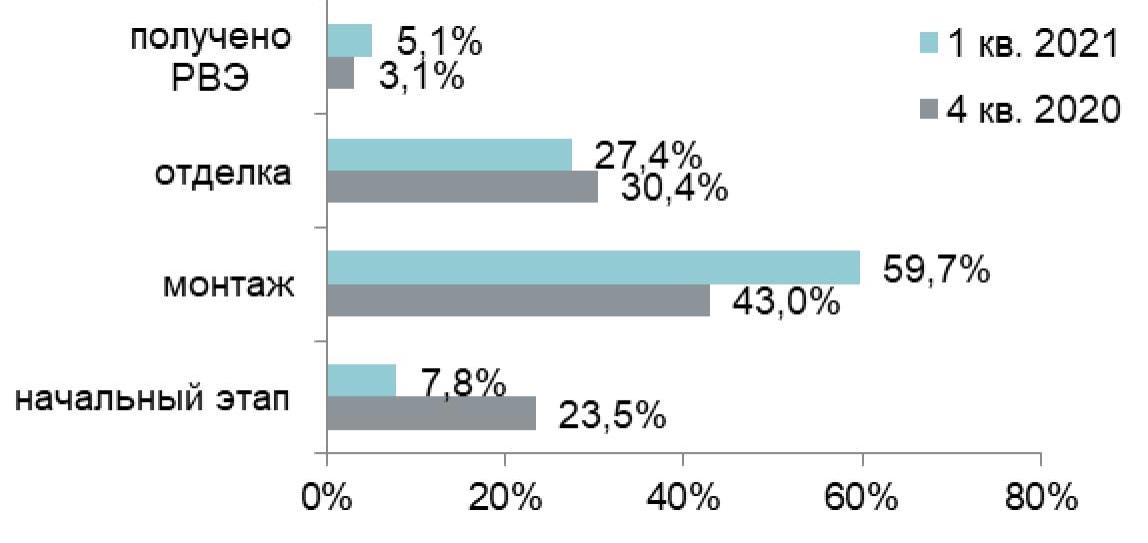

За последние три месяца в структуре предложения по стадиям строительной готовности существенно выросла доля предложения в корпусах на этапе монтажа этажей – увеличилась на 16,7 п.п. и составила 59,7%. При этом доля квартир в корпусах на начальном этапе строительства снизилась до 7,8% (-15,7 п.п.). На этапе отделочных работ сосредоточено 27,4% (-3 п.п.). Объем предложения в сданных домах увеличился благодаря выходу новых корпусов в жилом комплексе «Дубровка», где реализуется только готовое предложение (5,1%; +2 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

Источник: «Метриум»

Наблюдаемое сокращение предложения в I квартале 2021 года относительно IV квартала прошлого года происходило за счет снижения количества квартир в корпусах начального этапа (-72% с 2,2 до 0,6 тыс. квартир) и этапа отделки (-23% с 2,8 до 2,2 тыс. квартир).

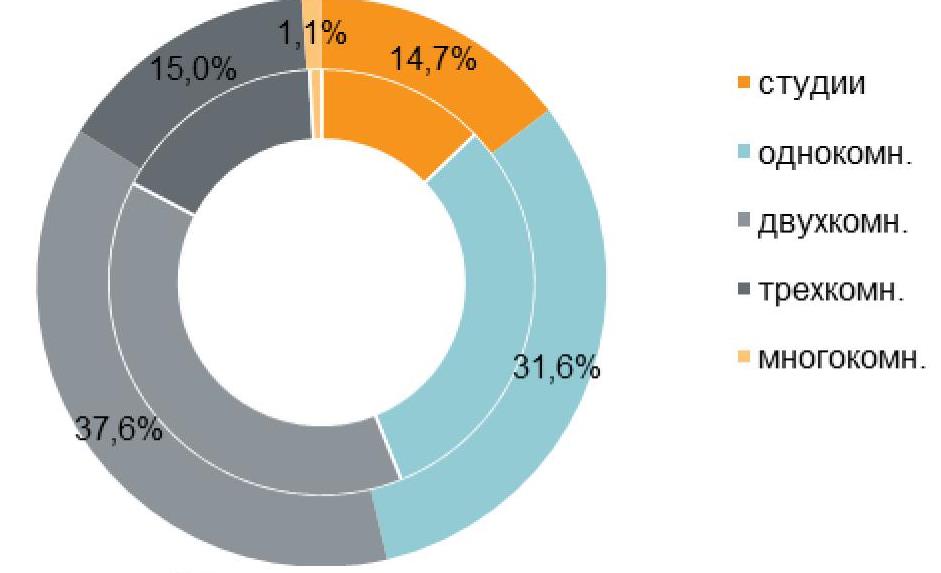

Основной объем предложения на рынке новостроек Новой Москвы по-прежнему приходится на однокомнатные и двухкомнатные квартиры – 31,6% (+0,5 п.п.) и 37,6% (-1,2 п.п.) соответственно. Доли студий и трехкомнатных лотов сопоставимы – 14,7% (+1,9 п.п.) и 15% (-1,4 п.п.) соответственно. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 1,1% (+0,2 п.п.).

Структура предложения по типу квартир

(внутренний круг – VI кв. 2020 г., внешний круг – I квартал 2021 г.)

Источник: «Метриум»

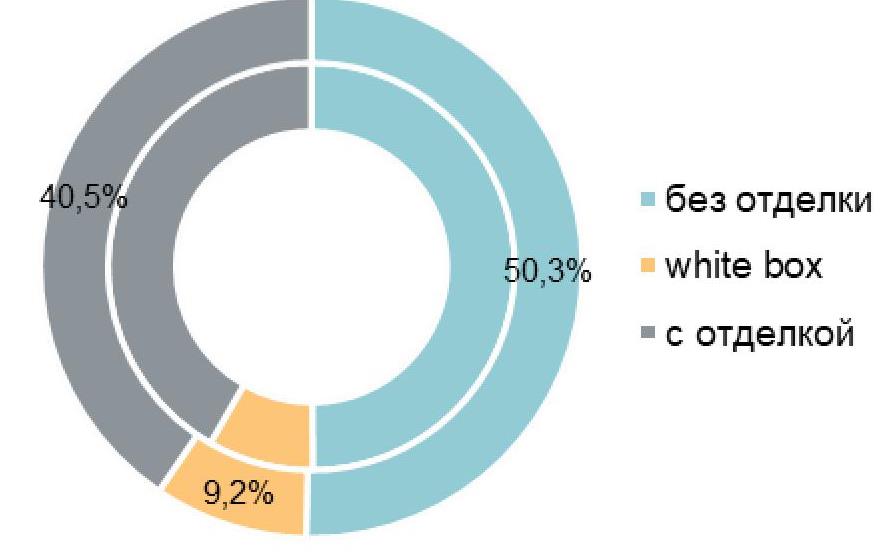

В Новой Москве продолжается «антитренд предложения с отделкой» – квартиры без отделки заняли половину рынка (50,3%; +0,4 п.п.). При этом на квартиры с отделкой приходится 40,5% предложения (-1,2 п.п.). На долю лотов с отделкой white box пришлось всего 9,2% (+0,8 п.п.). По итогам I квартала на рынке снизилось количество предлагаемых квартир с отделкой на 17% (с 3,9 до 3,2 тыс. лотов), а без отделки – на 14% (с 4,6 до 4 тыс. лотов).

Структура предложения по типу отделки квартир

(внутренний круг – VI кв. 2020 г., внешний круг – I квартал 2021 г.)

Источник: «Метриум»

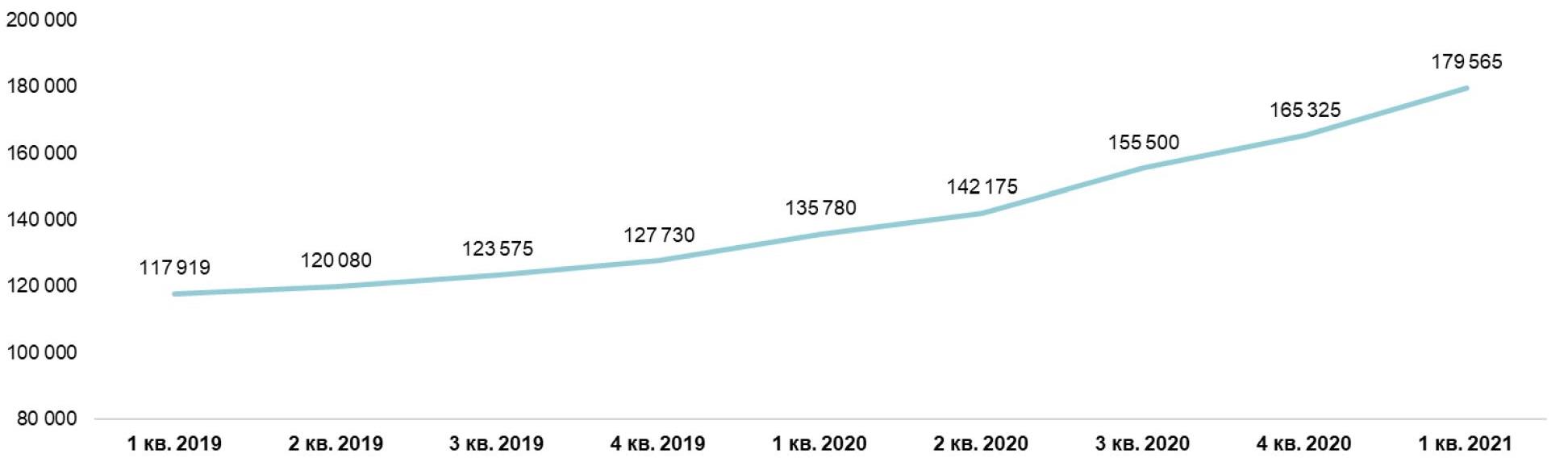

По подсчетам аналитиков «Метриум», к концу I квартала 2021 года средневзвешенная цена на первичном рынке жилья Новой Москвы составила 179 565 руб. за кв. м (+8,6% за квартал; +32,2% за год). Наблюдаемый рост средней цены достаточно равномерен по округам Новой Москвы: квадратный метр в НАО подорожал на 7,9% – до 185 700 руб., в ТАО на 6,7% – до 95 445 руб.[1]

Динамика средней цены на первичном рынке жилья Новой Москвы, руб./кв. м

Источник: «Метриум»

За квартал средний бюджет предложения на территории Новой Москвы увеличился до 9,4 млн руб. (+7,0% за квартал; +31,3% за год). Положительная динамика наблюдается по всем типологиям:

– студии – 5,7 млн руб. (+3,7% за квартал; +35,8% за год);

– однокомнатные – 7,7 млн руб. (+6,0% за квартал; +33,6% за год);

– двухкомнатные – 10,2 млн руб. (+8,7% за квартал; +29,5% за год);

– трехкомнатные – 13,9 млн руб. (+13,1% за квартал; +33,1% за год);

– многокомнатные – 19,3 млн руб. (+18,1% за квартал; +7,2% за год).

Примечательно, что средняя площадь экспонируемой квартиры за квартал сократилась на 0,8 кв.м до 52,2 кв.м. Тем не менее, по типологиям наблюдалась разнонаправленная динамика средней площади квартир: трехкомнатные стали больше на 1,3 кв.м, а однокомнатные уменьшились в среднем на 0,3 кв.м.

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

18,5 |

25,3 |

41,5 |

166 000 |

224 039 |

330 665 |

3 737 220 |

5 673 672 |

8 277 058 |

|

1К |

28,6 |

38,7 |

62,7 |

93 171 |

198 717 |

277 000 |

3 273 600 |

7 691 232 |

13 973 912 |

|

2К |

44,1 |

60,3 |

128,3 |

83 200 |

169 446 |

320 000 |

5 497 975 |

10 215 364 |

41 056 000 |

|

3К |

58,6 |

83,8 |

178,0 |

82 400 |

165 217 |

320 000 |

5 759 400 |

13 851 907 |

47 680 000 |

|

4К+ |

80,5 |

101,3 |

130,5 |

132 600 |

190 762 |

250 998 |

12 987 155 |

19 320 879 |

30 757 835 |

|

итого |

18,5 |

52,2 |

178,0 |

82 400 |

179 567 |

330 665 |

3 273 600 |

9 374 026 |

47 680 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в Новой Москве в I квартале 2021 года:

– ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

35 кв. м за 3,3 млн руб.;

– ЖК «Середневский лес» (НАО / пос. Филимоновское): студия площадью 19,9 кв. м за 3,7 млн руб.;

– ЖК «Эдельвейс» (ТАО / пос. Первомайское): однокомнатная квартира площадью

42,5 кв. м за 4,1 млн руб.

Основные тенденции

«По итогам I квартала 2021 года средневзвешенная цена квадратного метра в ТиНАО достигла 179,6 тыс. руб. (+8,6% за квартал; +32,2% за год)., что является очередным рекордом для рынка новостроек Новой Москвы, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Вырос и бюджет предложения: так в марте средняя стоимость квартиры достигла 9,4 млн руб. относительно предыдущего квартала прирост составил 7%, а вот за год квартира в Новой Москве подорожала почти на треть (+31,3%).

Несмотря на стремительный рост цен, нельзя говорить о снижении спроса со стороны покупателей. Тренд интереса к проживанию вне мегаполиса за последний год укрепился, и в этом году стоит ждать его сохранения. Покупатели стали чаще обращать внимание на новостройки за пределами городской черты. Это объясняется более низкой стоимостью квартир в ТиНАО относительно предложения в «старой» Москве, а также более уединенным и комфортным расположением. Так, в первые два месяца 2021 года было зарегистрировано 4,2 тыс. ДДУ[1], что на 26% больше, чем за аналогичный период 2020 года. Доля ипотечных сделок, по данным января-февраля, составила 65%.

В I квартале 2021 года рынок Новой Москвы пополнился двумя новыми проектами и 11 новыми корпусами в существующих проектах. Тем не менее, объем экспозиции на первичном рынке жилья Новой Москвы резко сократился и составил 7,9 тыс. квартир (-14,4% к предыдущему кварталу), что объяснимо высокой покупательской активностью.

Основные тренды, наблюдаемые на первичном рынке Новой Москвы в конце 2020 года, продолжаются. Высокий покупательский интерес приводит к вымыванию доступного предложения и формирует стимул дальнейшего роста цен в регионе. По всей видимости спрос уже начал перетекать из «старой» Москвы в «новую» из-за высоких цен в границах МКАД. Это примечательный тренд, сигнализирующий о переориентировании массового покупателя в более дешевые сегменты в ответ на наблюдаемый рост цен и попытках не превысить ограниченный бюджет.

Низкая ипотечная ставка позволила многим приобрести недвижимость, однако клиенты в ответ на удорожание квадратного метра стали покупать квартиры меньшей площади. Так, средняя площадь приобретаемой квартиры снизилась до 48,2 кв.м в феврале 2021 года, что почти на 2,4 кв.м меньше аналогичного показателя прошлого года.

До середины 2021 года каких-либо значимых изменений ожидать не стоит, так как рынок будет поддерживать льготная ипотека. Спрос будет подогреваться и дальше. Основной вопрос состоит в том, насколько ажиотажным будет II квартал 2021 года, какую стратегию выберет покупатель или, если говорить точнее, какие альтернативы предпочтет и почему».

[1] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам всех классов в ТиНАО, без оптовых покупок.

[1] Проект Vnukovo Country Club, позиционирующийся в более высоком классе с ценой предложения более 200 000 руб./кв. м, учитывается при расчете средневзвешенной цены квадратного метра всей Новой Москвы, но не учитывается при расчете аналогичного показателя по ТАО.