В III кв. 2021 года было заключено столько же сделок в гибких офисных пространствах, как за весь 2020 год

Согласно последним данным ведущей международной консалтинговой компанией в области недвижимости CBRE, общий объем предложения гибких офисных пространств в III кв. 2021 года составил 283 500 кв. м. С начала года открылось чуть более 40 000 кв. м, из которых в III квартале были запущены 14 000 кв. м. Среди крупных площадок можно отметить гибкие пространства WorkNation в Башне Федерация, Flexity в Павелецкой Плазе.

В IV квартале 2021 года заявлено открытие 8 гибких пространств объемом 24 300 кв. м. Открытия build-to-suit (bts) площадок (строительство под клиента), которые ранее ожидались в 2021 году, перенесены на 2022 год. Их объем составляет 58 800 кв. м, при этом почти треть уже реализована. Помимо bts-площадок на 2022 год планируются к открытию 6 гибких пространств площадью 70 000 кв. м.

В III квартале 2021 года на рынке выросла активность ряда игроков по увеличению своего портфеля. Было заключено несколько крупных сделок: оператор MULTISPACE арендовал 10 900 кв. м в ВТБ Арена Парк, Business Club – 24 600 кв. м в Искра Парк под гибкий офис для Ozon, Практик – 2 800 кв. м в МФК Сотый.

Всего за III квартал объем сделок составил 46 000 кв. м, что сопоставимо с показателем за весь 2020 год. В 2019 году был зарегистрирован рекордный объем сделок, 74 000 кв. м. По прогнозам CBRE, в 2022 году активность операторов сохранится на высоком уровне, однако она будет ограничена доступным предложением.

Доля крупных операторов гибких офисных пространств продолжает сокращаться, с одной стороны, за счет роста портфелей других игроков, с другой стороны, на рынок выходят новые компании. 10 крупнейших операторов открытых гибких офисных пространств формируют 61% рынка. Лидером по объему открытых площадок остается SOK (9,3%), далее следует IWG (бренд Regus) с долей 8,8%. Другие крупные игроки: с равными долями Мой кабинет и WeWork (6,3%), Space 1 (6,1%), Ключ (5,7%), Meeting Point (5,4%), Workki (5,1%), Grow up (4,8%), Business Club (3,9%).

На фоне сохранения дефицита доступных площадей на рынке компании-арендаторы охотно рассматривают предложения аренды гибких офисных пространств. Так, за III квартал объем сделок в данном сегменте составил 47 000 кв. м, для сравнения за 1 полугодие 2021 года было арендовано 40 200 кв. м. В 2020 году объем сделок был в 2,5 раза меньше, 37 700 кв. м.

Верхний диапазон ставок аренды демонстрирует рост как за нефиксированное рабочее место, так и за рабочее место в сервисном офисе. Средний диапазон ставок аренды за нефиксированные рабочие места составляет 13 000–30 000 руб., за рабочее место в сервисном офисе: 18 000–50 000 руб., максимальные ставки аренды, 30 000–55 000 руб., запрашиваются за рабочие места в центре

Динамика объема предложения гибких офисных пространств, тыс. кв. м

Источник: CBRE, III кв. 2021 г.

Крупные сделки III квартала 2021 года

|

Площадка |

Адрес |

Арендатор |

Площадь, кв. м. |

|

Искра Парк |

Ленинградский пр-т, 35 |

Ozon |

24 600 |

|

Новый Балчуг |

Садовническая ул., 9 |

СберМаркет |

7 800 |

|

Большевик Фаза || |

Ленинградский пр-т, д. 15 |

Магнит |

3 600 |

|

ЛеФорт Фаза || |

Электрозаводская ул.., 27 |

Hochland |

1 150 |

Источник: CBRE, III кв. 2021 г.

Елена Денисова, старший директор отдела офисных помещений CBRE в России, комментирует:

«Высокие темпы восстановления спроса на рынке офисной недвижимости Москвы стимулировали увеличение активности в сегменте гибких офисов. Интерес компаний-арендаторов к гибким решениям аренды усиливается. На этом фоне операторы наращивают свои портфели, чтобы своевременно удовлетворять растущий спрос».

Эксперты «ПРОФИС Недвижимость», одной из крупнейших в России федеральных управляющих компаний в сфере коммерческой недвижимости, проанализировали ситуацию на рынке офисной и складской недвижимости класса С в Москве за первый квартал 2020 и выделили основные тренды.

В первом квартале 2021 года на рынке офисной недвижимости класса С произошла очередная существенная волна ротации арендаторов, которая заметно увеличила долю вакантных площадей в особняках и административных зданиях в центре и способствовала росту ставок на помещения за пределами Садового кольца. Более активное восстановление демонстрирует складской сегмент. Объекты класса С хоть зачастую и не подходят по формату под запросы e-com ритейла, который сегодня является основным драйвером спроса на объекты городской логистики, но их активно арендуют различные курьерские службы, а также пищевые производства с собственной доставкой, которые также получили мощный импульс к развитию в прошлом году.

«Интерес к аренде коммерческой недвижимости возрастает, но количество заключаемых сделок пока на 10-15% ниже показателей аналогичного доковидного периода прошлого года (Q1 2020), - комментирует Ирина Морозова, директор по маркетингу «ПРОФИС Недвижимость». – В сегменте офисов большинство сделок в первом квартале 2021 года были ротационными, компании чаще переезжали из центра в объекты с более низкими ставками, в пределах ТТК. А также в более компактные помещения ввиду оптимизации штата, который постоянно присутствует в офисе. Но существенного сокращения занимаемых площадей мы не фиксируем, особенно среди крупных компаний. Эффективность удаленной работы зачастую ниже, чем при живом взаимодействии в офисе, поэтому многие компании стремятся сохранить присутствие сотрудников в офисе в том или ином виде (сменные графики 3/2, либо обязательные еженедельные планерки в офисе и т.п)».

Арендные ставки

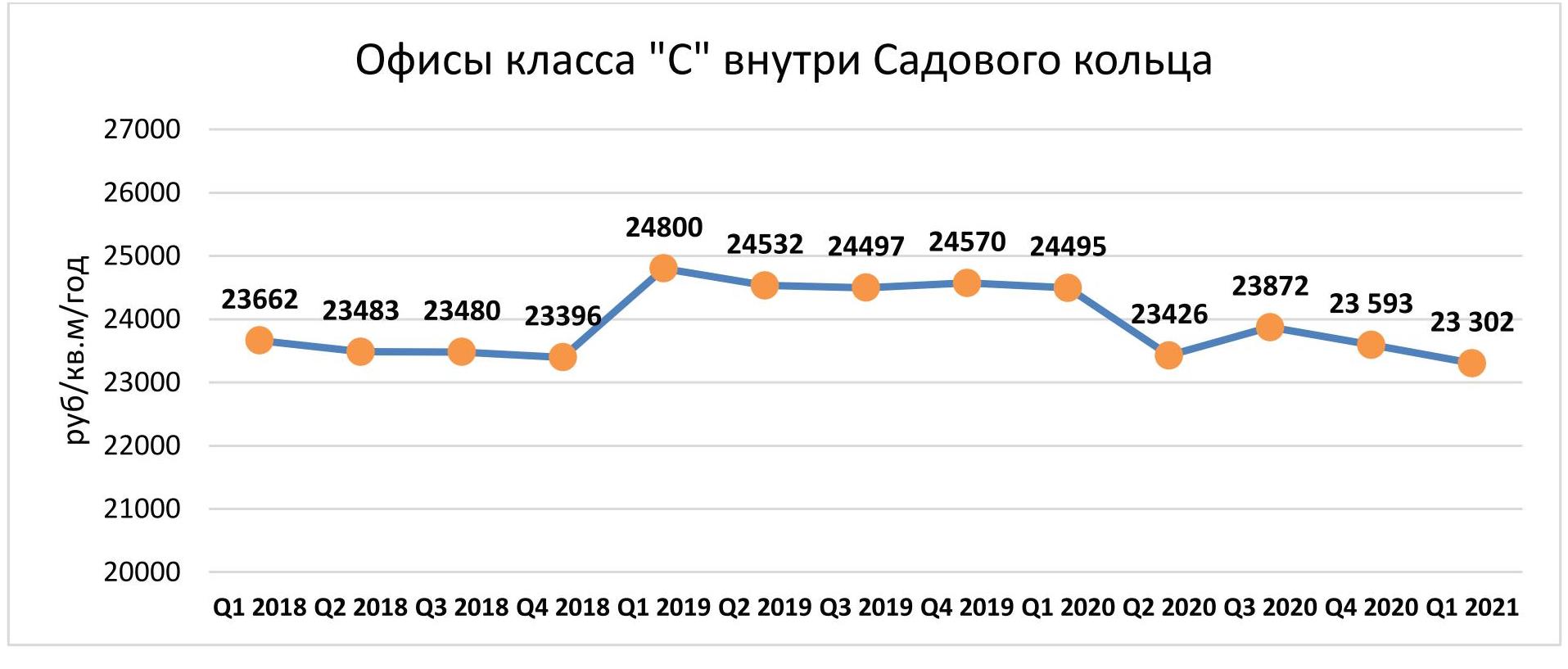

Во первом квартале 2021 года среднерыночная арендная ставка на офисы класса С, расположенные внутри Садового кольца продолжила плавно снижаться и составила по итогам отчетного периода 23 302 рубля (-1,2% по сравнению с Q4 2020) за кв. м в год, включая НДС и эксплуатационные расходы. Подобная динамика связана с увеличением вакансии в офисах, расположенных в данной локации. Для того, чтобы привлечь новых арендаторов собственники объектов выставляли освободившиеся помещения в экспозицию по текущим ставкам, без повышения, а в некоторых случаях даже готовы были предоставлять небольшие дисконты. В итоге в масштабах рынка это привело к незначительному снижению средних показателей. Офисы, расположенные внутри Садового кольца, стали единственным сегментом в С классе, который по итогам квартала показал отрицательную динамику цен.

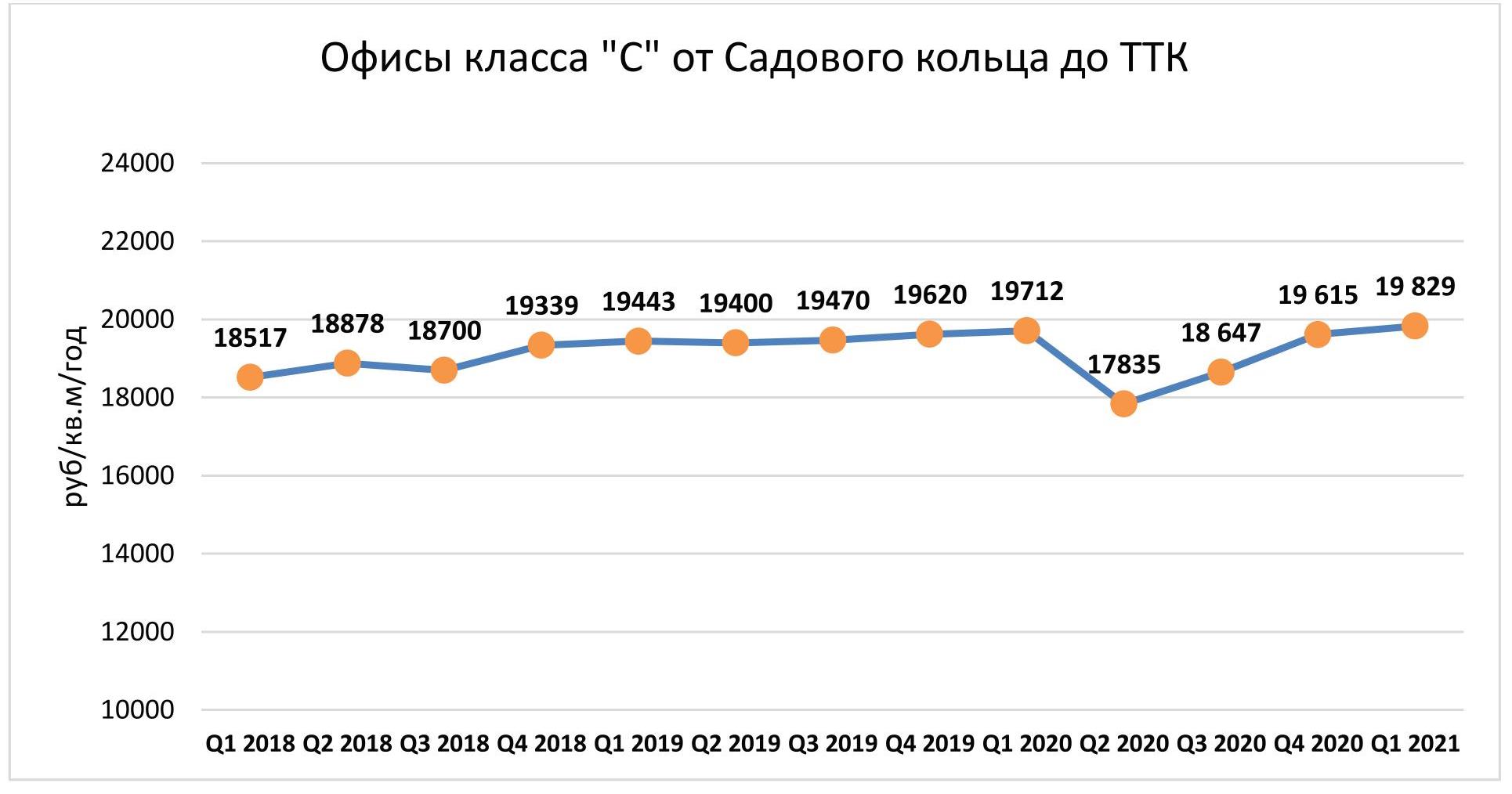

Стоимость аренды офисов класса С расположенных от Садового кольца до ТТК ввиду активного спроса не только восстановилась, но и превысила доковидные показатели. По итогам первого квартала 2021 года среднерыночная ставка увеличилась на 1% по сравнению с 4Q2020 и составила 19 829 рублей за кв. м в год, включая НДС и эксплуатационные расходы. Таким образом, по итогам отчетного квартала ставки превысили трехлетний максимум.

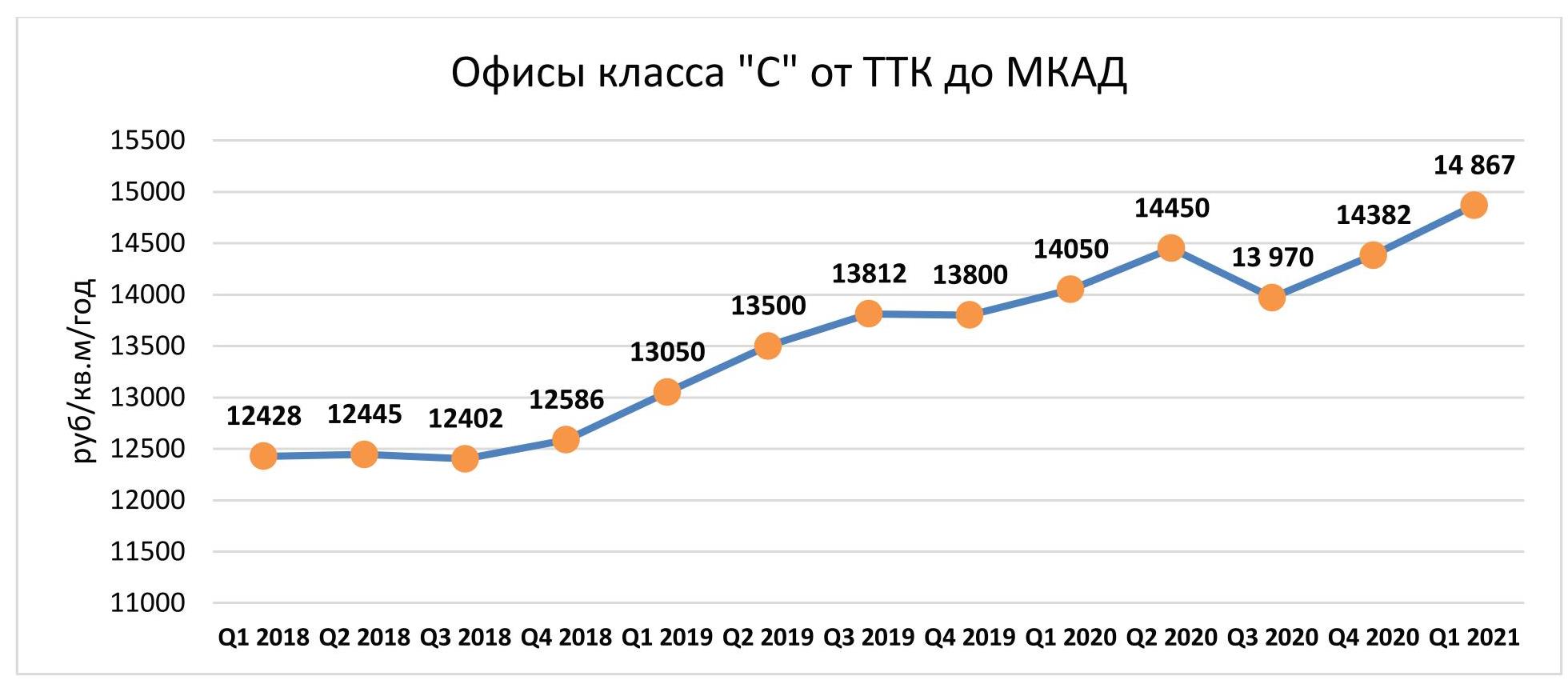

Стоимость аренды самых доступных по цене офисов С класса в Москве в первом квартале 2021 года также достигла наибольших значений за последние 3 года. Среднерыночная арендная ставка по итогам рассматриваемого периода выросла до 14 867 рублей за кв. м в год, включая НДС и эксплуатационные расходы (+3,3% по сравнению с 4Q2020). Текущая динамика цен на офисы в данной локации обусловлена не только стабильным спросом, но и продолжающимся сокращением объема предложения – выводом бывших производственно-складских комплексов из экспозиции под девелопмент (строительство жилья и апартаментов).

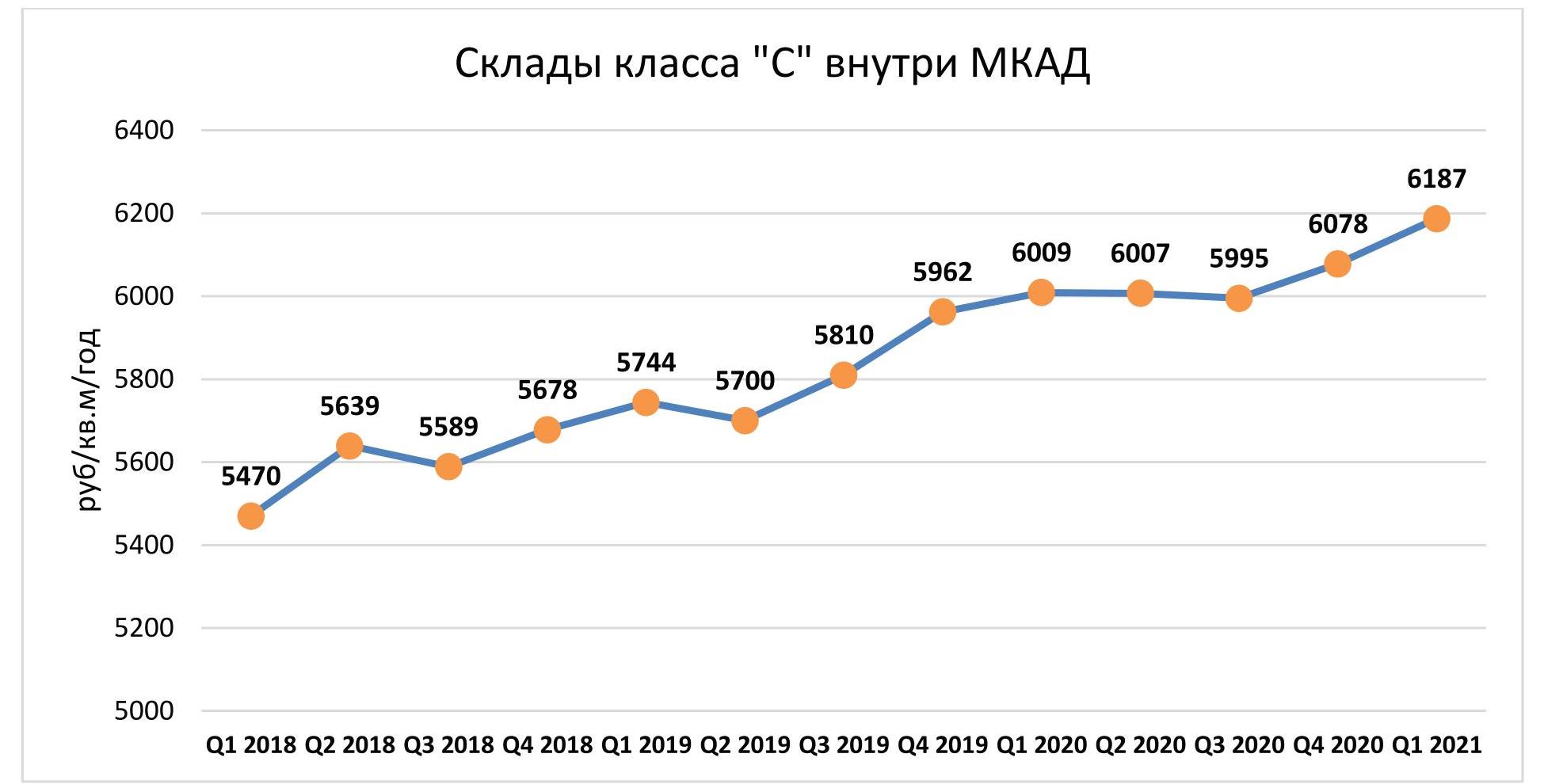

Среднерыночная ставка аренды складов класса С, расположенных в границах МКАД, по итогам первого квартала 2021 года выросла на 1,7% до 6 187 рублей за кв. м в год, включая НДС и эксплуатационные расходы. Данный сегмент продолжает восстанавливается активнее, чем офисы, ввиду растущего спроса на данный формат в целом, а также и в связи с дефицитом складов внутри МКАД в принципе.

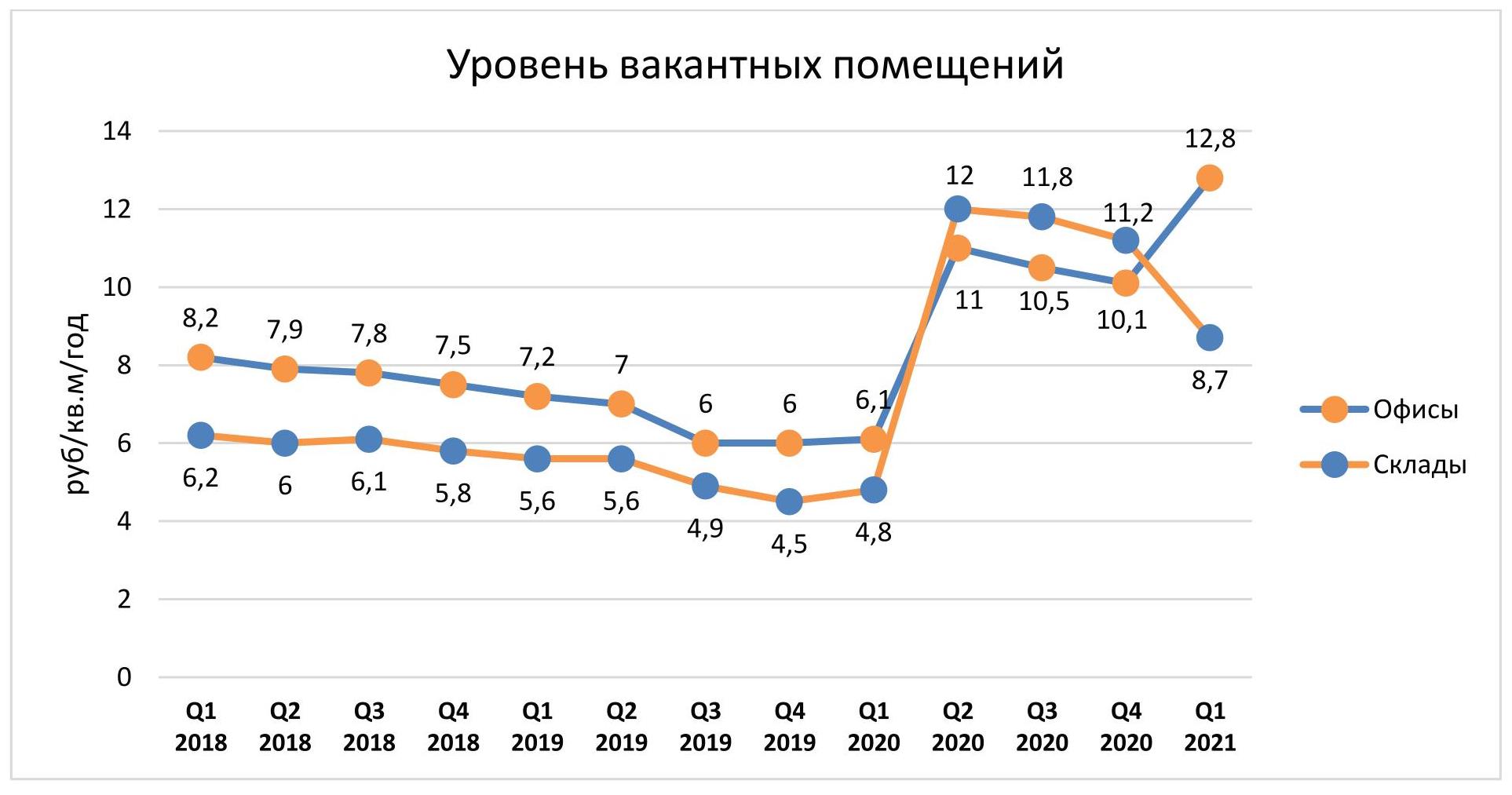

Вакансия

Динамика доли вакантных площадей в коммерческой недвижимости С класса в Москве в первом квартале 2021 года была разнонаправленной. По итогам отчетного периода в сегменте офисов она выросла до 12,8% (+2,7% по сравнению с 4Q 2020). Во многом это произошло за счет освобождения большого объема площадей в более дорогих офисах в центральных локациях (внутри Садового кольца). Большинство собственников не были готовы пролонгировать скидки для текущих арендаторов, которые они предоставляли в прошлом году сначала в условиях локдауна, а после в так называемый восстановительный период. В связи с этим те компании, которые не имели возможности арендовать офисы по доковидным ставкам или просто стремились оптимизировать свои расходы – вынуждены были съехать. Зачастую альтернативой становились более доступные офисы за пределами Садового кольца.

В сегменте складской недвижимости класса С, расположенной в пределах МКАД доля пустующих помещений, напротив, значительно сократилась. По итогам первого квартала вакантными осталось 8,7% площадей (-2,5% к Q4 2020).

Прогнозы

В ближайшие полгода рынок коммерческой недвижимости, вероятно, будет развиваться под влиянием еще не до конца реализованных негативных последствий пандемии. Не исключено, что в дальнейшем произойдет еще одна «финальная» волна ротации арендаторов по итогам которой, станет понятна картина изменившегося спроса на офисную, складскую и торговую недвижимость.

Студии и однокомнатные квартиры – два формата жилья в Московских новостройках, спрос[1] на которые превышает предложение[2]. К таким выводам пришли аналитики «Метриум», проанализировав долгосрочную динамику доли этих типов квартир в предложении и продажах московских девелоперов. Равновесие наблюдается только на рынке двухкомнатных квартир, тогда как трехкомнатных и многокомнатных вариантов предлагается больше, чем раскупается.

По итогам 2020 года спрос превышал предложение в двух секторах рынка новостроек Москвы. На студии пришлись 11% сделок от общего числа продаж квартир в новостройках, тогда как в структуре предложения они составляют 10%, подсчитали аналитики «Метриум». При этом только в 2020 году разрыв между этими показателями сократился. Последние пять лет спрос на студии стабильно превышал предложение: в 2015 году – на 7 процентных пунктов, в 2016 году – на 5 п.п., в 2017 – на 7 п.п., в 2018 – на 2 п.п., в 2019 – на 2 п.п.

Источник: «Метриум»

Второй формат жилья, спрос на который превышает предложение, – однокомнатные квартиры. В 2020 году доля сделок с этим типом квартир на московском рынке новостроек составила 31%, тогда как их удельный вес в предложении составил 28%. На протяжении последних спрос превышал предложения на однокомнатные квартиры. С 2015 года – на 2 процентных пункта, в 2016 году – доля сделок была меньше доли предложения на 1 п.п., а в 2017 году спрос вновь превысил предложения – на 2 п.п., в 2018 и 2019 – на 9 п.п.

Источник: «Метриум»

«Спрос на небольшие квартиры действительно очень активный, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции». – В нашем жилом комплексе «Любовь и голуби» представлено около 50 вариантов планировок студий и однокомнатных квартир с отделкой white box, которые пользуются большой популярностью. Есть лоты с высокими потолками 3,6 м и увеличенной площадью остекления, с гардеробными комнатами и кухнями нишами. Доступность небольших форматов, продуманные планировочные решения, а также снижение ставок по ипотеке – все эти факторы стимулировали спрос на студии и однокомнатные квартиры в последние годы».

Спрос на двухкомнатные квартиры по итогам 2020 года также превысил предложение, но только на один символичный процентный пункт (доля сделок – 36%, доля в структуре предложения – 35%). Между тем в предыдущие годы предложение «двушек», как правило, превышало спрос на 2-4 процентных пункта. За исключением 2016 года, когда спрос был примерно сопоставим с предложением.

Источник: «Метриум»

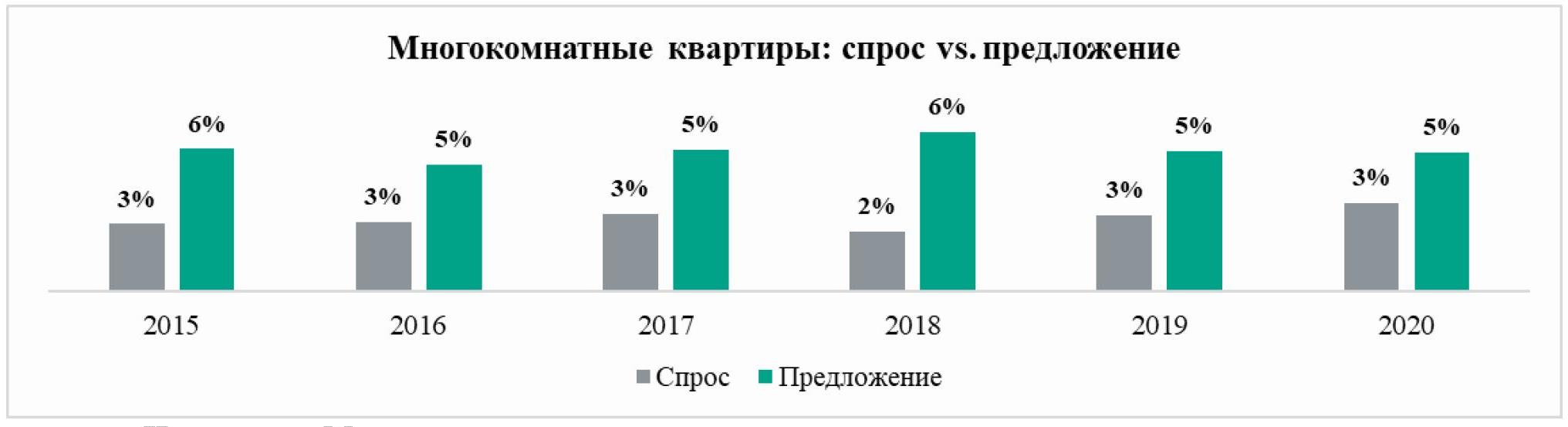

Стабильно выше предложение трехкомнатных квартир. В 2020 году на их долю пришлось 18% сделок против 22% от общего числа квартир в продаже. Доля предложения трехкомнатных квартир стабильно превышает спрос на 3-5 процентных пунктов. Схожая ситуация и на рынке многокомнатных квартир, на долю которых пришлось 3% сделок, хотя они образуют 5% квартир в продаже.

Источник: «Метриум»

Источник: «Метриум»

«Спрос на небольшие квартиры растет быстрее, чем застройщики успевают адаптировать предложения к меняющимся предпочтениям покупателей, – комментирует Наталья Сазонова, директор по развитию компании «Метриум» (участник партнерской сети CBRE). – Рост цен при стагнации доходов привел к повышению спроса на студии и однокомнатные квартиры благодаря их доступной стоимости. Во многом на этот процесс повлияла ипотека – снижение ставок открыло возможность приобрести небольшие квартиры тем покупателям, которые раньше не могли себе позволить покупку более дорогого объекта, скажем, большой однокомнатной квартиры площадью 40-45 кв.м».

[1] Структура спроса рассчитана из общего количества всех сделок, заключенных в течение отчетного периода.

[2] Структура предложения сформирована на основании среза всего рынка по состоянию на конец отчетного периода.