В III кв. 2021 года было заключено столько же сделок в гибких офисных пространствах, как за весь 2020 год

Согласно последним данным ведущей международной консалтинговой компанией в области недвижимости CBRE, общий объем предложения гибких офисных пространств в III кв. 2021 года составил 283 500 кв. м. С начала года открылось чуть более 40 000 кв. м, из которых в III квартале были запущены 14 000 кв. м. Среди крупных площадок можно отметить гибкие пространства WorkNation в Башне Федерация, Flexity в Павелецкой Плазе.

В IV квартале 2021 года заявлено открытие 8 гибких пространств объемом 24 300 кв. м. Открытия build-to-suit (bts) площадок (строительство под клиента), которые ранее ожидались в 2021 году, перенесены на 2022 год. Их объем составляет 58 800 кв. м, при этом почти треть уже реализована. Помимо bts-площадок на 2022 год планируются к открытию 6 гибких пространств площадью 70 000 кв. м.

В III квартале 2021 года на рынке выросла активность ряда игроков по увеличению своего портфеля. Было заключено несколько крупных сделок: оператор MULTISPACE арендовал 10 900 кв. м в ВТБ Арена Парк, Business Club – 24 600 кв. м в Искра Парк под гибкий офис для Ozon, Практик – 2 800 кв. м в МФК Сотый.

Всего за III квартал объем сделок составил 46 000 кв. м, что сопоставимо с показателем за весь 2020 год. В 2019 году был зарегистрирован рекордный объем сделок, 74 000 кв. м. По прогнозам CBRE, в 2022 году активность операторов сохранится на высоком уровне, однако она будет ограничена доступным предложением.

Доля крупных операторов гибких офисных пространств продолжает сокращаться, с одной стороны, за счет роста портфелей других игроков, с другой стороны, на рынок выходят новые компании. 10 крупнейших операторов открытых гибких офисных пространств формируют 61% рынка. Лидером по объему открытых площадок остается SOK (9,3%), далее следует IWG (бренд Regus) с долей 8,8%. Другие крупные игроки: с равными долями Мой кабинет и WeWork (6,3%), Space 1 (6,1%), Ключ (5,7%), Meeting Point (5,4%), Workki (5,1%), Grow up (4,8%), Business Club (3,9%).

На фоне сохранения дефицита доступных площадей на рынке компании-арендаторы охотно рассматривают предложения аренды гибких офисных пространств. Так, за III квартал объем сделок в данном сегменте составил 47 000 кв. м, для сравнения за 1 полугодие 2021 года было арендовано 40 200 кв. м. В 2020 году объем сделок был в 2,5 раза меньше, 37 700 кв. м.

Верхний диапазон ставок аренды демонстрирует рост как за нефиксированное рабочее место, так и за рабочее место в сервисном офисе. Средний диапазон ставок аренды за нефиксированные рабочие места составляет 13 000–30 000 руб., за рабочее место в сервисном офисе: 18 000–50 000 руб., максимальные ставки аренды, 30 000–55 000 руб., запрашиваются за рабочие места в центре

Динамика объема предложения гибких офисных пространств, тыс. кв. м

Источник: CBRE, III кв. 2021 г.

Крупные сделки III квартала 2021 года

|

Площадка |

Адрес |

Арендатор |

Площадь, кв. м. |

|

Искра Парк |

Ленинградский пр-т, 35 |

Ozon |

24 600 |

|

Новый Балчуг |

Садовническая ул., 9 |

СберМаркет |

7 800 |

|

Большевик Фаза || |

Ленинградский пр-т, д. 15 |

Магнит |

3 600 |

|

ЛеФорт Фаза || |

Электрозаводская ул.., 27 |

Hochland |

1 150 |

Источник: CBRE, III кв. 2021 г.

Елена Денисова, старший директор отдела офисных помещений CBRE в России, комментирует:

«Высокие темпы восстановления спроса на рынке офисной недвижимости Москвы стимулировали увеличение активности в сегменте гибких офисов. Интерес компаний-арендаторов к гибким решениям аренды усиливается. На этом фоне операторы наращивают свои портфели, чтобы своевременно удовлетворять растущий спрос».

Самую высокую стоимость квадратного метра в московских новостройках комфорт-класса аналитики «Метриум» зафиксировали в Западном административном округе. По итогам I квартала местные жилые комплексы в среднем обходились покупателям в 253 тыс. рублей за кв.м. Здесь же отмечен самый внушительный годовой прирост цены – на 27%. При этом только в одном округе Москвы массовые новостройки пока продаются дешевле 200 тыс. рублей за кв.м.

В марте 2021 года средняя стоимость квадратного метра новостроек эконом- и комфорт-класса в Москве достигла 225 тыс. рублей за кв.м., подсчитали аналитики «Метриум». За первый квартал этот показатель увеличился на 8%, а за прошедший год – на 21% (в марте 2020 года массовые новостройки стоили в среднем 186 тыс. рублей за кв.м).

Между тем в географическом разрезе средняя стоимость московских массовых новостроек и динамика цен на них неоднородные. Самые дорогие новостройки комфорт-класса застройщики продают в Западном административном округе столицы (ЗАО). Здесь средний «квадрат» можно приобрести за 253 тыс. рублей, что на 12% выше, чем в среднем по городу. На втором месте – новостройки Восточного административного округа (ВАО), где новое жилье от девелопера продают по 245 тыс. рублей за кв.м. (на 9% дороже среднего ЖК по Москве). На третьей позиции – Северо-Западный административный округ, в котором массовые новостройки можно купить в среднем за 236 тыс. рублей за кв.м (на 5% выше среднего значения).

По данным аналитиков «Метриум», только в одном административном округе цены на массовые новостройки не преодолели психологически важный рубеж в 200 тыс. рублей за кв.м. Речь идет о Юго-Западном административным округе (ЮЗАО), где «квадрат» пока можно приобрести в среднем за 199,6 тыс. рублей (на 11% дешевле средней массовой новостройки по Москве). Столь низкая цена в ЮЗАО объясняется тем, что единственный проект массового сегмента этого округа расположен за МКАД, в Южном Бутово (ЖК «Столичные поляны»).

Немного дороже новые ЖК комфорт- и эконом-класса в Северо-Восточном АО – 206 тыс. рублей за кв.м (на 8% ниже среднего значения по городу). В Юго-Восточном АО, где сосредоточена более трети массовых новостроек Москвы, средний квадрат обойдется в 214 тыс. рублей за кв.м. (на 5% дешевле средней массовой новостройки).

Примечательно, что в самых дорогих округах за год был отмечен наиболее интенсивный рост цен на массовые новостройки. В ЗАО «квадрат» за год вырос в цене на 29%, в СЗАО – на 27%, а в ВАО – на 23%. В наиболее доступных по цене округах стоимость новостроек эконом- и комфорт-класса выросла на 21%.

«В 2020 году зафиксирован самый резкий рост цен на жилье за всю историю рынка новостроек, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Помимо высокого спроса, на стоимость нового жилья комфорт-класса повлиял рост себестоимости строительства из-за удорожания товаров и услуг, а также увеличения цен на импортные составляющие на фоне ослабления рубля. В то же время в зонах активного редевелопмента повышается качество благоустройства, развивается транспортная сеть, строятся и реконструируются социальные объекты, что тоже требует дополнительных инвестиционных затрат со стороны застройщиков и способствует увеличению цен».

Аналитики «Метриум» отмечают, что текущие цены на массовые новостройки в разных округах Москвы сопоставимы со средними значениями стоимости нового жилья бизнес-класса в III квартале 2018 года. Иными словами, сейчас массовые новостройки стоят примерно столько же, сколько жилье бизнес-класса всего два года назад. Тогда средний квадрат в этом сегменте продавался за 225 тыс. рублей, а самые дорогие новостройки были в ЮЗАО (249 тыс. рублей за кв.м.), ЦАО (246 тыс. рублей за кв.м), САО (243 тыс. рублей за кв.м. Наиболее доступные варианты жилья бизнес-класса тогда можно было приобрести в ЮВАО за 195 тыс. рублей за кв.м., в СВАО (215 тыс. рублей за кв.м), ЗАО (216 тыс. рублей за кв.м).

Пять самых дорогих новостроек комфорт-класса в ЗАО в I квартале 2021

|

Проект |

Район |

Средняя стоимость кв. м, тыс. руб. |

Средняя стоимость квартиры, млн руб. |

Застройщик |

|

Молодогвардейская 36 |

Кунцево |

302,3 |

19,4 |

ГК ПИК |

|

Вестердам |

Очаково-Матвеевское |

301,7 |

17,1 |

ИНТЕКО |

|

Квартал на Никулинской |

Тропарёво-Никулино |

300,1 |

23,2 |

УЭЗ |

|

Академика Павлова |

Кунцево |

279,1 |

15,7 |

ГК ПИК |

|

Большая Очаковская 2 |

Очаково-Матвеевское |

257,6 |

13,6 |

ГК ПИК |

Источник: «Метриум»

Пять самых недорогих новостроек комфорт-класса в ЗАО в I квартале 2021

|

Проект |

Район |

Средняя стоимость кв. м, тыс. руб. |

Средняя стоимость квартиры, млн руб. |

Застройщик |

|

Мякинино парк |

Кунцево |

176,6 |

10,5 |

ГК ПИК |

|

Stellar City |

Можайский |

202,2 |

8,9 |

ГК Ташир |

|

Дом на Барвихинской |

Можайский |

215,2 |

16,5 |

Тройка РЭД |

|

Мещерский Лес |

Солнцево |

227,8 |

15,4 |

ГК ПИК |

|

FoRest |

Ново-Переделкино |

235,9 |

16,4 |

Центр-Инвест |

Источник: «Метриум»

Источник: «Метриум»

По данным департамента аналитики компании «БОН ТОН», по итогам апреля 2021 г. на первичном рынке комфорт-класса Москвы совокупный объем предложения снизился на 5,3% площади и на 3,8% лотов, составив 574,8 тыс. кв. м и 10,5 тыс. лотов. За год объем предложения сократился на 35,1% и 30,4% соответственно.

Две трети предложения квартир комфорт-класса (63% площади) приходится на 3 округа. В тройке лидеров по предложению комфорт-класса в Москве остаются ЮВАО (31,5%), ЗАО (17,9%) и САО (13,7%). Больше всего за месяц выросла доля САО (+2,5%) в связи с ростом размера экспозиции на 18,2%. Наибольшее сокращение размера экспозиции зафиксировано в СВАО – на 15% при сокращении его доли на 1,5%.

По стадиям строительной готовности большая часть предложения находится на заключительной стадии строительной готовности (41,8% площади), которая за месяц выросла на 0,4%, и объем его сократился на 1,4%: на стадии фасадно-отделочных работ – 25,4%, благоустройства – 1,8% и введены – 14,6%. На начальной стадии представлено 36,7% площади, которая за месяц выросла на 1,4%, а объем экспозиции сократился на 4,4%: на нулевом цикле – 25,4%, на стадии монтажа первых этажей – 11,3%.

Предложение квартир с отделкой в комфорт-классе остаётся доминирующим и составляет 61,7% лотов (за месяц доля сократилась на 1,6%, а объём - на 6%). Доля предложения без отделки составила 22,3% лотов в результате сокращения доли на 1,2% и объема на 8,4%. На долю предчистовой отделки приходится 14,1% лотов при росте доли на 2,6% и экспозиции на 17,7%. На долю отделки с мебелью и кухней приходится 1,9%, которая с прошлого месяца практически не изменилась, а объем предложения вырос на 9,7%.

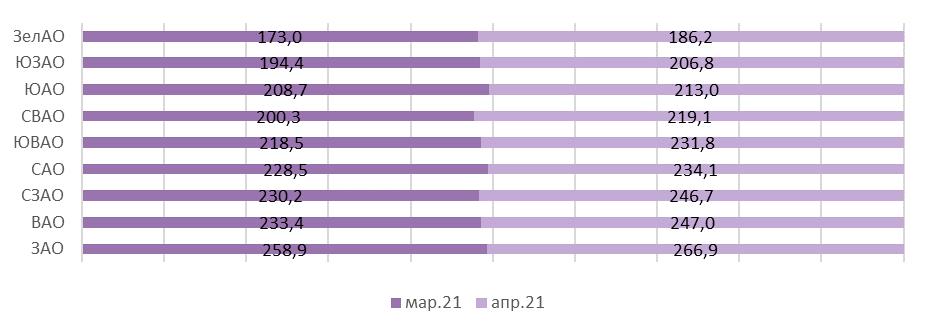

В апреле средневзвешенная цена квадратного метра (СВЦ) квартир в комфорт-классе составила 237,6 тыс. руб. (+5,7% за месяц, +29,8% за год). Самыми доступными округами на первичном рынке квартир комфорт-класса являются ЗелАО с СВЦ на уровне 186,2 тыс. руб. (+7,6% за месяц, +30,3% за год) и ЮЗАО – 206,8 тыс. руб. (+6,4%, +25%). Самыми дорогими - ЗАО с СВЦ на уровне 266,9 тыс. руб. (+3,1% за месяц, +36,9% за год), ВАО – 247 тыс. руб. (+5,9%, +24,6%) и СЗАО - 246,7 тыс. руб. (+7,1%, +26,5%).

По итогам апреля средняя цена квартир комфорт-класса составила 13 млн руб. (+3,8% за месяц, +20,9% за год). Самым доступным округом стал ЗелАО со средней ценой квартиры на уровне 9,6 млн руб. (-1% за месяц, +26% за год), самым дорогим – СЗАО со средней ценой на уровне 18,5 млн руб. (+1% за месяц, +14,2% за год).

Рейтинг округов по СВЦ на рынке квартир комфорт-класса, тыс. руб.