В 2021 году наблюдается всплеск интереса россиян к «домашним» туристическим центрам

Консалтинговая компания JLL проанализировала операционные показатели брендированных гостиниц в ряде крупных российских региональных центров с высоким уровнем конкуренции[1].

В этом году по итогам января-августа наблюдается существенный рост средневзвешенного дохода на доступный номер (RevPAR) в большинстве крупных российских регионов в сравнении с показателями 2019 года, тогда как в двух столицах – Москве и Санкт-Петербурге – значения по-прежнему сильно отстают от допандемийных.

Так, согласно исследованию JLL, лидером среди проанализированных регионов по динамике RevPAR в январе-августе 2021 года стал Сочи (прибрежный и горный кластеры), где показатель увеличился практически вдвое по сравнению с аналогичным периодом 2019 года; на 2-м месте – Калининград (+79%), замыкает тройку Краснодар (+35%). Значительный рост также наблюдался в Нижнем Новгороде, где доходность на доступный номер прибавила 31% к доковидному 2019 году.

«Если притягательность всесезонного курорта Сочи уже не вызывает удивления, то результаты Калининграда и Нижнего Новгорода во многом связаны с активным развитием и всесторонним продвижением этих двух направлений, – комментирует Яна Уханова, руководитель департамента гостиничного бизнеса компании JLL. – Празднование 800-летия Нижнего Новгорода удачным образом пришлось на период пандемии, сопровождалось существенным обновлением и преображением города. Как результат, отмечается значительный рост интереса к региону: в период мая-августа средняя загрузка брендированных гостиниц Нижнего Новгорода колебалась в пределах 68-70%, а прошедший летний сезон в нем стал наиболее успешным за последние пять лет».

Для сравнения, в Москве и Санкт-Петербурге, которые сильно зависят от зарубежного спроса, показатель RevPAR сократился в январе-августе на 31% и 13% соответственно. Среди изученных региональных рынков падение было зафиксировано только в Екатеринбурге (-10%), где высоко влияние крупных международных и федеральных мероприятий.

Динамика RevPAR на рынке брендированных гостиниц,

январь-август 2021 года к аналогичному периоду 2019 года

Источник: STR, JLL

«Пандемия коронавируса и связанные с ней ограничения существенно ослабили гостиничные рынки, ориентирующиеся в первую очередь на деловой спрос, иностранных гостей и MICE-сегмент, тогда как региональные центры, напротив, выиграли от невозможности россиян выехать за рубеж, – отмечает Яна Уханова. – В результате, например, в Калининграде загрузка в январе-августе этого года достигла 74% против 58% в аналогичном периоде 2019 года, а средний тариф увеличился на 40%, до 6,3 тыс. руб. Самый значительный рост цен на фоне ажиотажного спроса наблюдался в Сочи – 91%, до 11,8 тыс. руб.».

Разнонаправленная динамика операционных показателей гостиниц в разных регионах является отражением последовательного восстановления различных сегментов спроса, первым из которых возрождается индивидуальный досуговый туризм. Далее следует индивидуальный деловой спрос, самостоятельные автомобильные путешествия, по мере восстановления авиасообщения и снятия запрета на командировки на рынок будет возвращаться корпоративный спрос, а в последнюю очередь – групповой туризм.

«Пандемия стала катализатором структурных изменений на гостиничном рынке, которые будут развиваться. Текущие показатели наглядно подтверждают, что внутренний турист в России существует, и главный вопрос сегодня – как его удержать и заставить вернуться. По нашей оценке, в России на разных этапах реализации находятся около 130 гостиничных проектов совокупно на 34 тыс. номеров, – говорит Яна Уханова. – Для того, чтобы привлечь гостя даже при открытых границах важно развитие туристического бренда региона, формирование событийной программы, а для иностранных гостей – внедрение единой электронной визы. Все это будет как способствовать развитию самих регионов, так и поддерживать гостиничный и туристический бизнес в них».

[1] Анализ основан на данных STR по брендированным гостиницам уровня 3-5 звезд и собственных исследованиях JLL.

Аналитики Российского аукционного дома (РАД) подвели итоги I квартала 2021 года по рынку продаж на торгах объектов недвижимости Московского региона. Согласно полученным данным, интерес инвесторов в равной доле распределился практически по всем направлениям: активно приобретались особняки и ОСЗ, складские/производственные объекты, ТЦ/ТРЦ. В Санкт-Петербурге инвесторы более всего интересовались помещениями свободного назначения и производственными площадками.

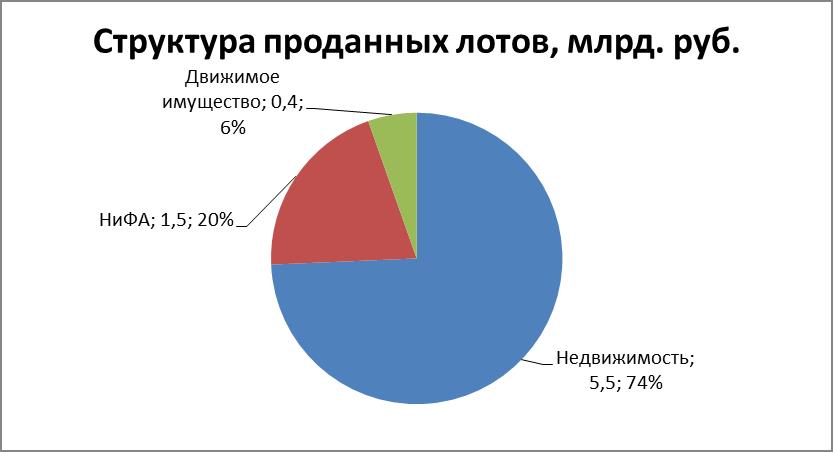

За первый квартал в Московском регионе РАД продал 2 511 лотов на общую сумму 7,4 млрд. руб, из которых на сегмент «недвижимость» пришлось 5,5 млрд. руб (продажи). В Москве общая сумма продаж объектов недвижимости составила 4,8 млрд руб, в Московской области - 0,8 млрд. руб.

Лидер продаж Москвы - сегмент коммерческой недвижимости. За I квартал было продано недвижимого имущества в этом сегменте на сумму 4,3 млрд руб. Основной вклад в объем реализации внесли особняки и ОСЗ, складские/производственные объекты и ТЦ/ТРЦ. На этот сегмент пришлось 78% всех продаж в Москве в 1-м квартале. Жилая недвижимость Москвы, области и земельные участки МО внесли примерно одинаковый вклад в продажи отчетного периода – около 300–370 млн руб. приходятся на каждый из этих сегментов. Нематериальные и финансовые активы (НиФА) составили 18% (1,5 млрд руб) от общего объема продаж. Продажи движимого имущества внесли в общий результат вклад в размере 0,4 млрд. руб.

Как отметила Наталья Круглова, руководитель департамента продаж РАД, советник генерального директора, I квартал показал превосходный результат в денежном выражении и, в сравнении с прошлым годом, уступает только 4 кварталу, в котором фактически наблюдалось «годовое ралли» по реализации активов.

«Наряду с ростом показателей продаж, который в 1 кв. 2021 к аналогичному периоду предыдущего года составил 148%, мы можем отметить и рост среднего чека сделки, и рост конверсий по всем сегментам реализуемого имущества. Это, безусловно, как показатель высокой активности рынка, поддержанной инфляционными ожиданиями покупателей и дополнительной ликвидностью, вышедшей на рынок по итогам 2020 года, так и показатель высокой эффективности продаж РАД», - добавила Наталья Круглова.

Рост оборота продаж в денежном выражении в сравнении с 1-м кварталом 2020 года:

- По сегменту недвижимости рост составил 150% (оборот продаж в 1-м квартале 2020 года в данной категории составил 2,2 млрд руб.).

- Нематериальные и финансовые активы: рост составил 140% (оборот продаж в 1-м квартале 2020 года в данной категории составил 0,62 млрд руб.).

- Движимое имущество: рост составил 100% (оборот продаж в 1-м квартале 2020 года в данной категории составил 0,2 млрд руб.).

За отчетный период конверсии в денежном выражении составили:

- Недвижимость 14% – в оборот продаж входит каждый 7-й рубль из общей суммы лотов в торгах.

- Нематериальные и финансовые активы продаются с конверсией около 1% – в оборот продаж входит каждый 100-й рубль из общей суммы лотов в торгах.

- Движимое имущество 14% – в оборот продаж входит каждый 7-й рубль из общей суммы лотов в торгах.

Средняя стоимость проданного лота за отчетный период составила:

- Недвижимость – 37,6 млн руб. (+ 40% к среднему значению за 2020 год).

- Нематериальные и финансовые активы – 24,4 млн руб.

- Движимое имущество – почти 3 млн руб.

«Средний чек категорий «нематериальные» и финансовые активы» и «движимое имущество» находится на уровне 2020 года, а по сегменту недвижимость – выше, чем средний чек 2020 г., на 40%. Т. е. продолжается тенденция прошлого года – рынок готов абсорбировать крупные активы, интерес инвесторов растет ко всем категориям имущества, рынок развернулся к модели «рынка продавца», характеризующегося высокой конкуренцией за качественные активы среди покупателей», - отметила Наталья Круглова.

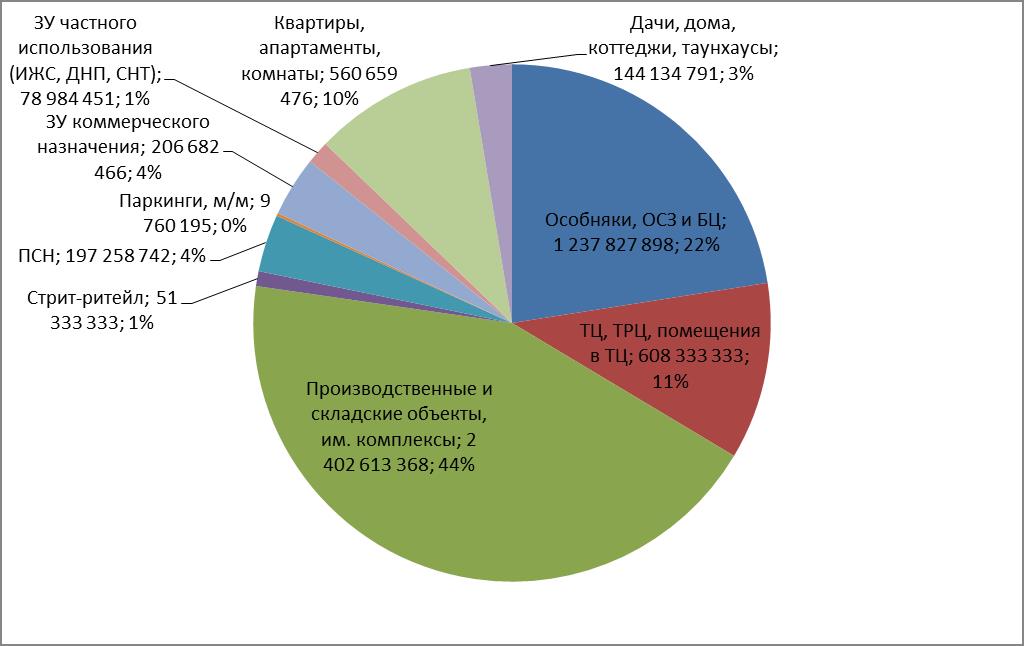

Наиболее крупные сделки РАД за I квартал 2021 года:

«Реализация 10 лотов сформировала почти 80% оборота продаж сегмента «недвижимость» в 1-м квартале 2021 года (это почти 60% в общем объеме оборота продаж). 9 из 10 лотов представляют коммерческую недвижимость, расположенную в Москве – склады, ОСЗ (особняки и административные здания), ТРЦ, нежилые помещения. Один лот представляет собой земельный участок под ИЖС в Московской области. Продажа Курьяновской овощебазы за 1,840 млрд руб. с долей 33% в сегменте «недвижимость» является крупнейшей сделкой периода, по абсолютной стоимости актива. Также стоит отметить два знаковых лота с долями 11% в продажах недвижимости: сделка по продаже имущественного комплекса (группа зданий под редевелопмент) по адресу Сосинская ул., д. 43, и продажа объекта незавершенного строительства (многофункционального торгового центра) общей площадью около 37 000 кв. м. Вышеуказанные 10 лотов сформировали почти 4,4 млрд руб. выручки или 422 600 кв. м, со средним значением продажи 1 кв. м по цене 52 400 руб. Превышение цены продажи лотов на торгах от его минимального значения составило, в среднем, около 60% в отчетном периоде. Средняя цена продажи (средний чек) наиболее дорогих лотов сегмента «недвижимость» составила 435 млн руб. за 1 лот», - прокомментировала Наталья Круглова.

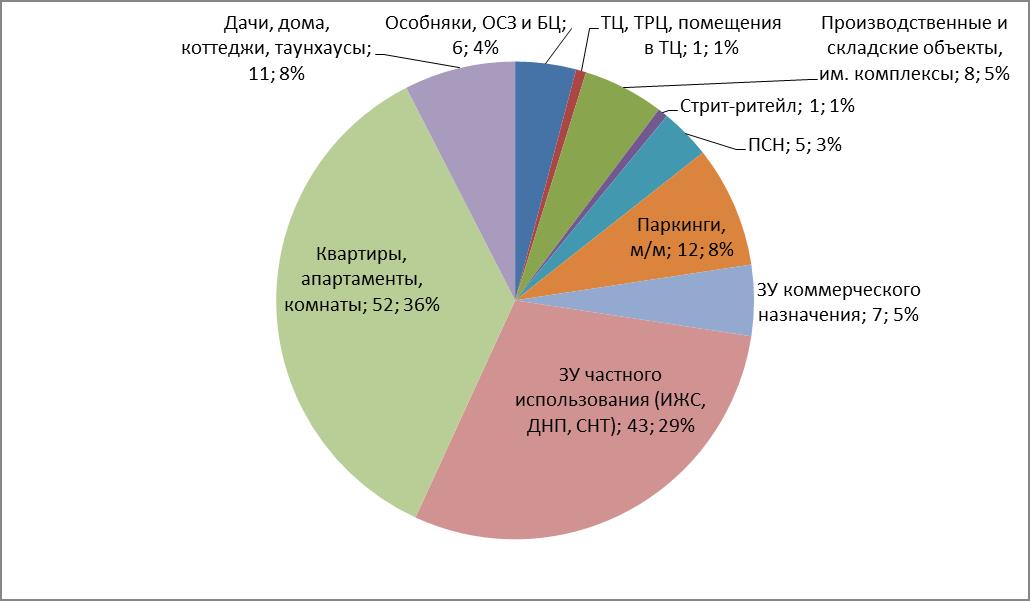

Разбивка по сегментам:

«Мы с удовлетворением констатируем достигнутые высокие показатели продаж в I квартале 2021 года, как в Московском регионе, так и в Санкт-Петербурге и ЛО. Это говорит о высокой рыночной активности покупателей. Рассчитываем, что политические и макроэкономические риски не реализуются и не окажут негативного влияния на рынок. Во втором квартале 2021 мы не видим пока иных сдерживающих факторов, которые могли бы снизить интерес покупателей к инвестиционным активам, и надеемся на сохранение текущих уровней спроса», - добавила Наталья Круглова.

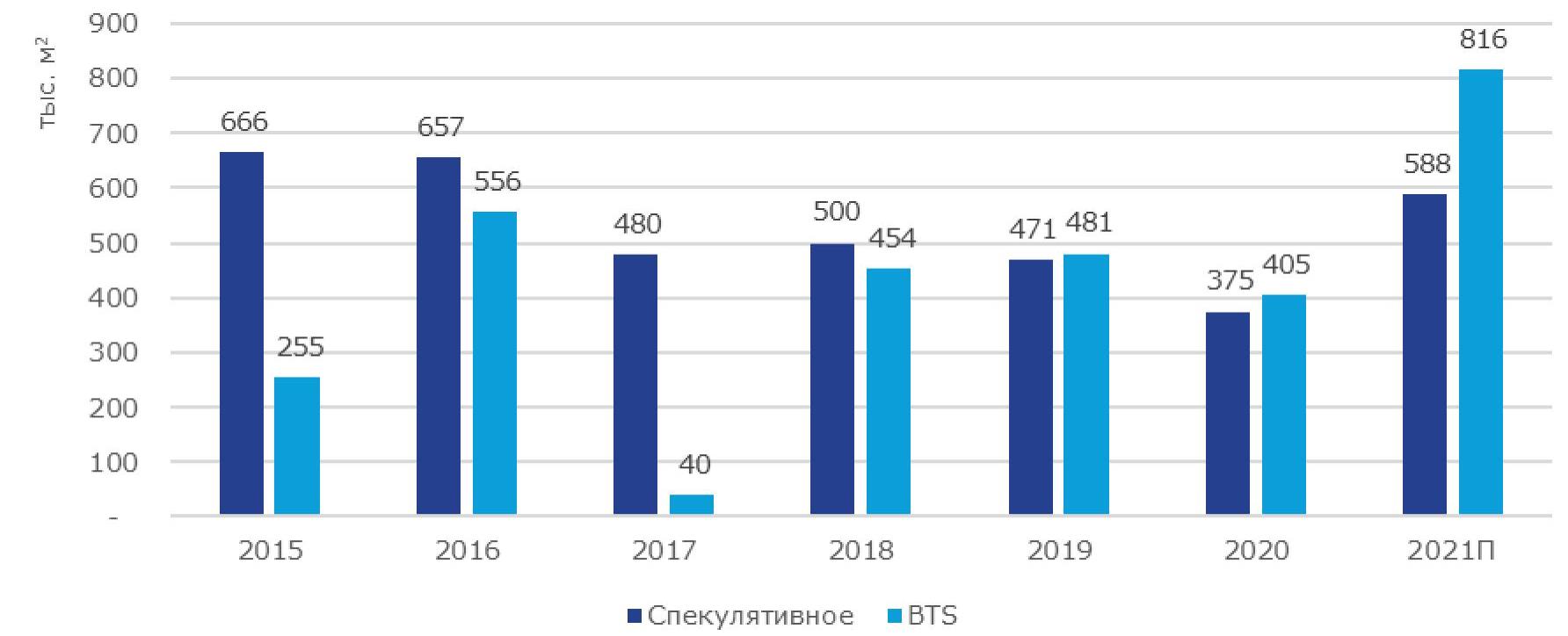

В I квартале 2021 г. объем ввода новых складских площадей в Московском регионе составил 125,6 тыс. кв. м, что на 16,8% меньше показателя аналогичного периода прошлого года. Новое предложение представлено исключительно спекулятивными объекта, наиболее крупными новыми проектами стали «БАТИ Лосино» (49 тыс. кв. м), СК «Томилино» (26 тыс. кв. м) и вторая фаза комплекса «Троице-Сельцо» (25 тыс. кв. м).

По прогнозам Colliers, из-за переноса сроков реализации объектов с 2020 г. и BTS-сделок, заключенных в прошлом году, в 2021 г. ожидается рекордный ввод складских помещений с 2014 г. — более 1,4 млн кв. м. Из них более половины будут составлять объекты в формате built-to-suit (816 тыс. кв м), что также станет максимально высоким показателем за всю историю наблюдения.

Виктор Афанасенко, региональный директор департамента складской и индустриальной недвижимости, земли Colliers: «В I квартале 2021 г. мы наблюдали высокую активность на рынке складской недвижимости – компании постепенно восстанавиваются после коронокризиса, планируют долгосроное развитие и на этом фоне арендуют и покупают новые площади. Некоторые компании в свою очередь реализуют стратегию эксперимента, сначала арендуя площади в определенной локации на 1-3 года, тестируют ее, а затем, учитывая этот опыт, строят объект built-to-suit. Несмотря на большой объем планируемого нового предложения на рынке, мы не ожидаем снижения ставок аренды – этому способствуют как стабильно высокий спрос, так и увеличение стоимости строительства объектов в связи с изменением курса валют и других экономических показателей».

Спекулятивное и BTS строительство, 2015-2021П

Объем купленных и арендованных площадей в Московском регионе за первые три месяца 2021 г. составил 271 тыс. кв. м, что почти вдвое больше показателя I кв. 2020 г.

В структуре спроса, продолжая тенденцию прошлого года, преобладали сделки онлайн-ритейлеров — 47% от общего объема пришлось на данный формат. Также примечательно,

что впервые с 2019 г. доля логистических компаний и дистрибьюторов в общем объеме спроса оказалась выше, чем у традиционных ритейл-компаний.

Переход к онлайн-торговле, произошедший во время локдауна, спровоцировал компании расширить или консолидировать складские мощности. Однако в текущем году данная тенденция пойдет на спад, поскольку большинство компаний уже осуществили свои планы

по увеличению занимаемых площадей и нацелены на региональную экспансию. По оценке Colliers, ожидаемый объем спроса по Московскому региону в 2021 г. не сможет достичь аналогичный показатель 2020 г.

Распределение арендованных и купленных площадей по отраслям, I кв. 2021

Несмотря на крупные BTS-соглашения, 68% сделок в I кв. 2021 г. было заключено в спекулятивных объектах. Наиболее крупной из них стала аренда логистической компанией «ПЭК» 40,5 тыс. КВ. М в СК «Адидас» в Чехове.

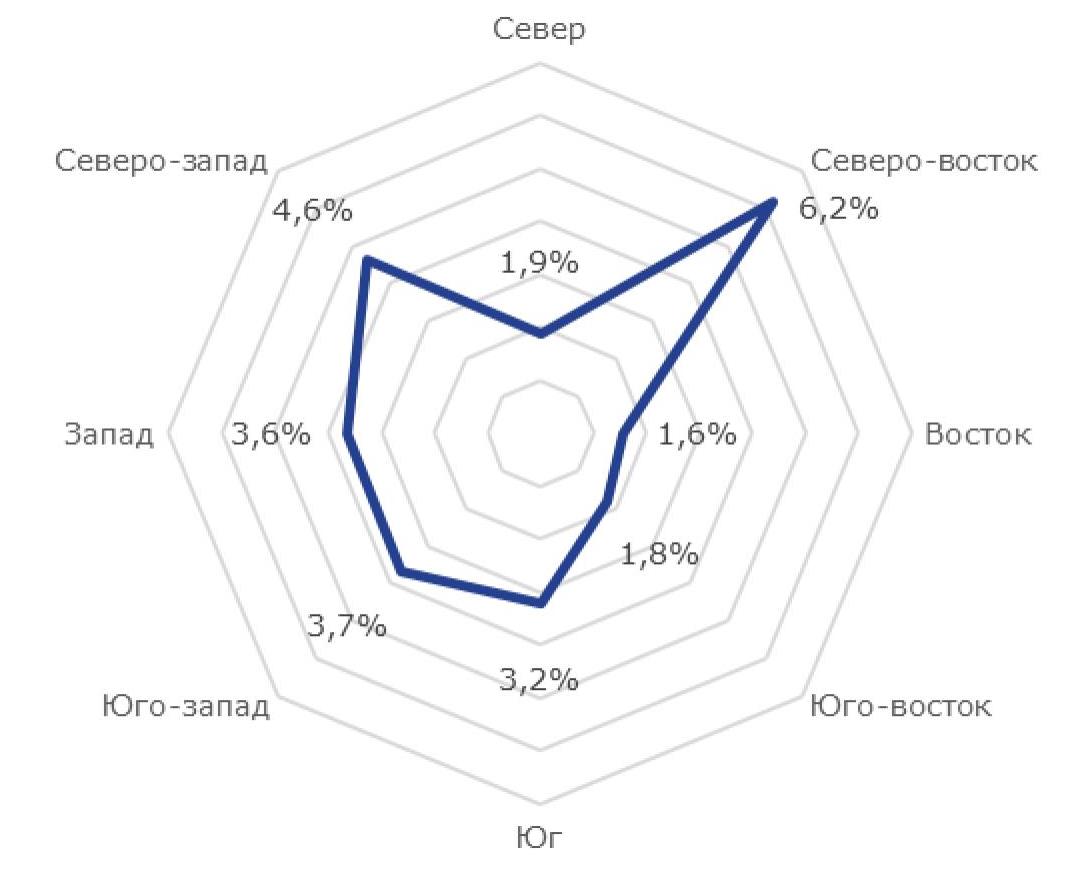

Объем свободного складского предложения в Московском регионе по итогам I кв. 2021 г. остается стабильно низким. Общий уровень вакантных площадей оставил 2,9% или 530 тыс. кв. м. Наибольший объем вакансии зафиксирован на южном направлении, где незанятыми остаются 170 тыс. кв. м. На традиционно востребованном северном направлении вакантны 64 тыс. кв. м, наибольший объем свободных площадей зафиксирован на северо-востоке —6,2% или 59 тыс. кв. м. По прогнозам Colliers, в совокупности с запланированным объемом спекулятивного ввода, переезд арендаторов в объекты, построенные под собственные нужды, стимулирует небольшой рост доли вакантного спекулятивного предложения в Московском регионе.

Доля свободных площадей по направлениям, Московский регион

Ставки аренды в I квартале 2021 г. продемонстрировали умеренный рост: средняя ставка аренды составила 4 130 руб./ кв. м/год без НДС и OPEX. Сложившийся на рынке дефицит качественных складских площадей, а также низкая вакансия в спекулятивных объектах продолжают влиять на увеличение средней ставки аренды, начавшееся в 2017 г.