Средний «квадрат» апартаментов старой Москвы снизился за месяц на 5,2%

По данным департамента аналитики компании «БОН ТОН», по итогам августа 2021 г. совокупный объем предложения апартаментов на первичном рынке старой Москвы составил 282,2 тыс. кв.м (-9,7% за месяц, -44,7% за год) и 5,2 тыс. лотов (-7,1% за месяц, -25,3% за год). На долю предложения апартаментов приходится 13,9% от совокупного предложения на первичном рынке старой Москвы.

В сентябре на рынок не вышло новых проектов и объемов в уже реализующихся проектах.

Доля предложения по эскроу-счетам составляет 64,3% площади в 38 проектах, которая выросла за месяц на 5,9%.

Большая часть предложения приходится на бизнес-класс – 40,1% площади (+5,4% за месяц, +2,4% за год), на втором месте находится комфорт-класс с долей 31,9% (+0,8% за месяц, +12% за год). На долю премиум-класса приходится 27% лотов (-4,6% за месяц, -14,5% за год) и меньшая часть относится к стандарт-классу – 1% (-1,6% за месяц, +0,1% за год). Размер экспозиции сократился во всех классах в течение месяца: в комфорт-классе – на 8,3% (-1,3% за год), в премиум-классе – на 24% (-60% за год), в стандарт-классе – на 65% (-26% за год). И только в бизнес-классе наблюдался прирост на 3,4% (-34,6% за год).

Больше половины (55,2%) предложения апартаментов представлено в 3 округах: ЦАО – 23,8% (-3,5% за месяц, -5,1% за год), СЗАО – 17% (+0,2% за месяц, +10% за год) и ЮВАО – 14,4% (+4,4% за месяц, +12,8% за год).

По стадиям строительной готовности большая часть предложения находится на заключительной стадии строительной готовности – 53% площади (+1% за месяц, -17,1% за год): на стадии ФОР (фасадно-отделочных работ) – 21% (+2,6% за месяц, -6,1% за год), на стадии благоустройства – 0,8% (0% за месяц, -7,8% за год), реконструкции – 0,9% (-0,5% за месяц, -1,1% за год) и введенных объемов – 30,3% (-1,1% за месяц, -2,1% за год).

На начальной стадии представлено 26,8% площади (-1,7% за месяц, +4,1% за год): на нулевом цикле – 19,3% (-6,3% за месяц, +7,1% за год) и на стадии монтажа первых этажей – 7,6% (+4,5% за месяц, -3% за год).

По наличию и типу отделки большая доля апартаментов представлена без отделки – 34,9% лотов (-2,9% за месяц, -19,2% за год), на долю отделки приходится 28,5% (+1,1% за месяц, -4,5% за год). С предчистовой отделкой представлено 20,4% лотов (+3,8% за месяц, +9,7% за год). Доля предложения апартаментов с отделкой и допопциями (кухня, техника, мебель) составляет 16,2% (-2% за месяц, +14% за год).

СВЦ предложения по итогам сентября 2021 г. составила 394,7 тыс. руб. (-5,2% за месяц, +15,5% за год). В течение месяца СВЦ снизилась во всех классах апартаментов: в стандарт-классе – 271,1 тыс. руб. (-1,5% за месяц, +51,8% за год), в комфорт-классе – 261,3 тыс. руб. (-0,8% за месяц, +48% за год), в бизнес-классе – 324,1 тыс. руб. (-0,1% за месяц, +29,4% за год) и в премиум-классе – 662,3 тыс. руб. (-2,7% за месяц, +30,5% за год).

Средняя цена апартаментов по итогам сентября составила 21,3 млн руб. (-8,7% за месяц, -13,2% за год). За месяц средняя цена лота снизилась во всех классах: в комфорт-классе – 9,9 млн руб. (-4,3% за месяц, +5,5% за год), в бизнес-классе – 17,9 млн руб. (-6,8% за месяц, +6,8% за год) и в премиум-классе – 73,5 млн руб. (-1,5% за месяц, +47,1% за год). Исключением стал стандарт-класс – 6,6 млн руб. (+11% за месяц, +44,9% за год).

Аналитики международной консалтинговой компании Knight Frank подвели итоги первых трех кварталов 2020 года на рынке офисной недвижимости Москвы. Согласно исследованию, существенно замедлилась динамика объемов чистого поглощения – ключевого показателя спроса, демонстрирующего за определенный период разницу между всеми площадями, которые были заполнены, и вышедшими на рынок пустыми как по причине выхода на рынок нового незаполненного объекта, так и из-за оптимизации площадей арендаторов. Показатель поглощения за девять месяцев составил всего 190,8 тыс. кв. м против 490,7 тыс. кв. м годом ранее.

- По итогам III квартала 2020 года совокупный объем предложения офисов на московском рынке составил 16,9 млн кв. м, из которых 4,5 млн кв. м относятся к классу А, а 12,4 млн кв. м – к классу В. Несмотря на неопределенность рынка, произошел запуск нескольких новых проектов, совокупная офисная площадь которых составила 54,2 тыс. кв. м. На рынок вышел крупный объект класса А – «ВТБ Арена Парк» (корп. 8), который на конец квартала был полностью вакантен.

- Снижение спроса на офисы в совокупности с оптимизацией площадей арендаторов привело к снижению чистого поглощения офисных площадей – несмотря на наличие на рынке сделок по релокации, реальный объем ушедших с рынка площадей остается невысоким. Компании либо стремятся уменьшить занимаемую площадь при переезде, либо остаются в рамках текущих проектов, отдавая на рынок часть арендованных офисов. Это привело к снижению показателя поглощения в I-III кварталах с 490,7 тыс. кв. м до 190,8 тыс. кв. м, таким образом зафиксировано падение на 61%.

- Дополнительно стоит отметить крупные объемы площадей, которые выходят на рынок в субаренду и зачастую расположены в наиболее дорогих объектах ключевых деловых зон города. Среди компаний, которые приняли такое решение, можно назвать Deloitte, чей офис сейчас расположен в бизнес-центре «Белая Площадь» или, например, KPMG, которые также решили отказаться от части офисов в «Башне на Набережной» и реализуют излишки площадей в субаренду. Схожая тенденция продолжится, тем не менее, высоколиквидные офисы в знаковых объектах города на протяжении последних лет были недоступны большинству резидентов не только из-за стоимости, но и отсутствия крупных лотов в рамках предложения. На текущий момент, для компаний, чей бизнес в пандемию не только не пострадал, но и рос, это дает возможность размещения в премиальных объектах. Низкий спрос на столь дорогие площади позволит этим потенциальным арендаторам войти в проект по относительно выгодным для себя условиям, так как претендентов на такие лоты сейчас немного.

- В связи с вышеуказанными факторами и выходом на рынок незаполненного крупного объема новых офисов в классе А, доля свободных площадей в этом сегменте увеличилась с конца года с 9,4% до 10,4%. Несмотря на наблюдаемый рост, увеличение все еще остается сдержанным и массового высвобождения офисов так и не произошло. В классе В, напротив, наблюдалось снижение вакантности офисов, которая с конца года снизилась с 7,4% до 6,4%. Офисы этого сегмента предлагают более бюджетные опции по аренде, более того остаются альтернативой для резидентов, для которых размещение в объектах класса А зачастую неподъемно по затратам. Также стоит отметить, что сдерживающим фактором роста вакантности остается перенос сроков ввода большей части заявленных на 2020 год проектов – в условиях неопределенности многие игроки рынка предпочтут повременить с запуском своих объектов до следующего года, что не даст большому объему вакантных офисов заполнить рынок.

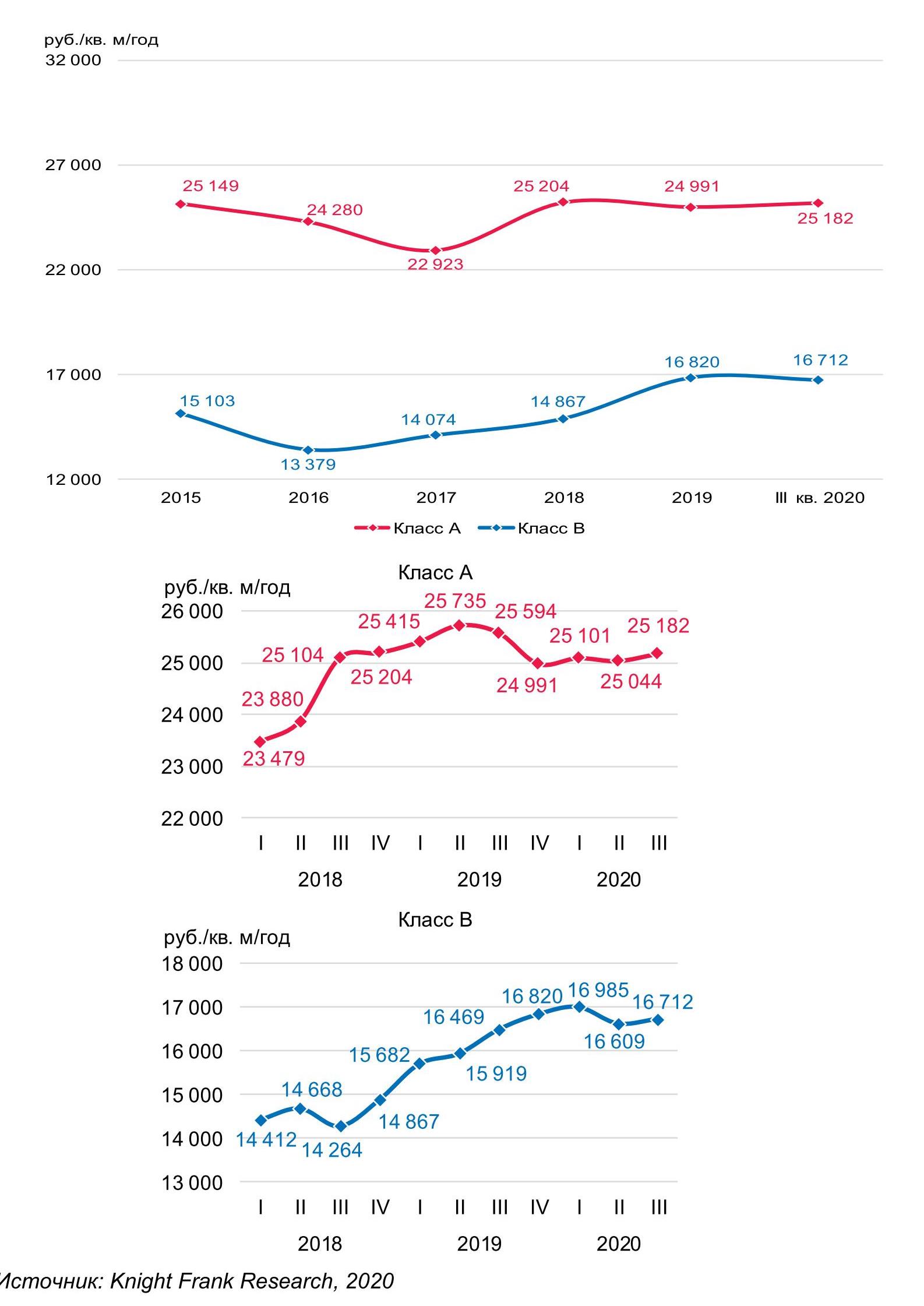

- Ставки аренды не претерпели существенных изменений за прошедший квартал, колебания составили не более 1%, что говорит о стабильной динамике показателя – запрашиваемые ставки аренды офисов не снижаются, исключение могут составлять объекты с крупным объемом свободных офисов. При этом, в случае реальной сделки, собственники офисов готовы быть гибкими в переговорах с потенциальным арендаторов и частично идти компромисс. Средневзвешенный показатель запрашиваемой ставки класса А составил 25 182 руб./кв. м/год (без учета операционных расходов и НДС), в классе В – 16 712 руб./кв. м/год (без учета операционных расходов и НДС).

Динамика средневзвешенных ставок аренды, руб./кв. м/год

- Мария Зимина, директор департамента офисной недвижимости Knight Frank, отмечает: «Третий квартал показал продолжающуюся тенденцию замедления спроса на офисные помещения. Мы прогнозируем, что динамика снижения объема поглощения сохранится – в конце этого года в объектах класса А у части арендаторов продолжится процесс оптимизации офисов: высвобожденные помещения приведут к дальнейшему росту доли вакантных площадей, в то время как офисы класса В продолжат оставаться альтернативой для более бюджетного размещения. При этом темпы ввода офисов замедлились еще больше, чем спрос на площади, что останется сдерживающим фактором роста вакантности. В то же время снижения ставок не ожидается, однако стоит отметить прогнозируемую децентрализацию спроса большей части пользователей, которые станут рассматривать офисы в том числе за пределами ключевых деловых районов города, где по-прежнему сохраняется дефицит доступных по объемам и стоимости офисов».

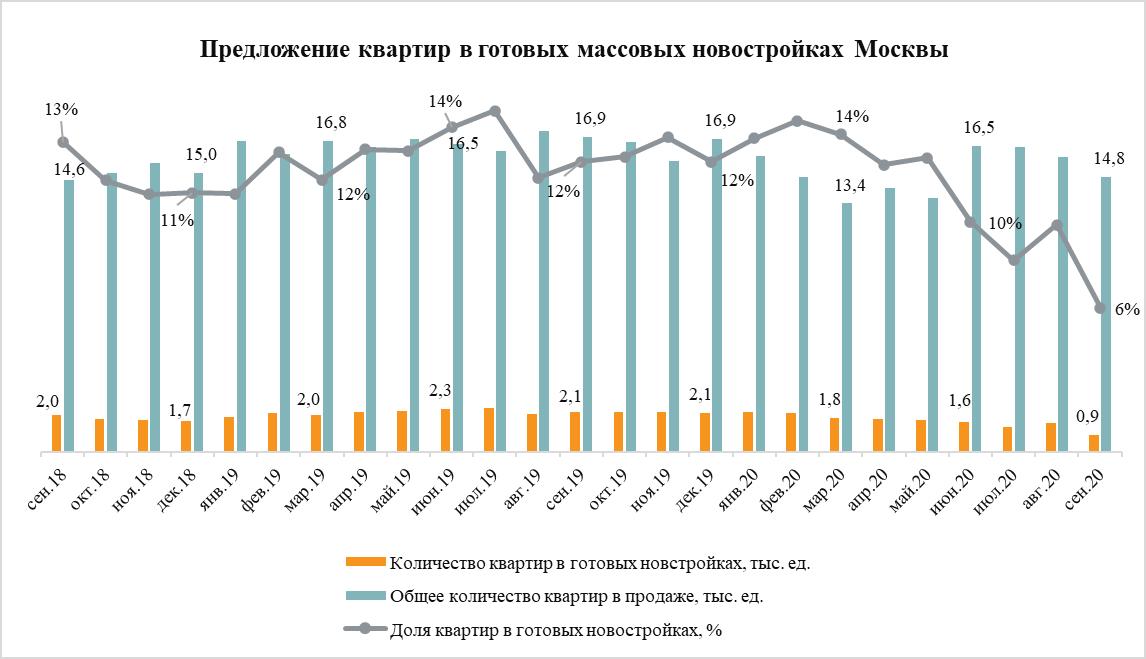

В сентябре предложение квартир в готовых массовых новостройках Москвы упало ниже 1 тыс. единиц, а их доля впервые сократилась до 6% от общего числа помещений, представленных в продаже в массовых новостройках на разной стадии строительства, подсчитали эксперты «Метриум». Предыдущий минимум предложения квартир в новостройках, получивших разрешение на ввод эксплуатацию (РВЭ), был зафиксирован в июле 2020 года, а пик – в январе 2016 года.

По данным «Метриум», в сентябре 2020 года на рынке московских новостроек эконом- и комфорт-класса застройщики продавали 14,8 тыс. квартир в жилых комплексах на разной стадии строительной готовности. Из них в корпусах на начальной стадии строительства было 4,9 тыс. квартир, на этапе сооружения этажей – 4,4 тыс., в процессе отделочных работ – 4,6 тыс. Наименьшее число квартир на выбор было доступно покупателям в корпусах или жилых комплексах, застройщики которых получили разрешение на ввод в эксплуатацию (РВЭ), то есть в готовых для заселения домах, где насчитывалось всего 920 таких квартир.

В процентном отношении доля предложения на разных этапах распределилась так: на котловане – 33%, на стадии монтажных работ – 30%, с отделочными работами – 31%. Доля квартир в готовых домах на рынке составила всего 6,3%. По наблюдениям экспертов «Метриум», это самый низкий показатель предложения готового жилья по меньшей мере за последние пять лет. Предыдущий минимум был зафиксирован совсем недавно, в июле 2020 года, когда доля квартир в новостройках с РВЭ составила 8,3%. Между тем в среднем в 2019 году на готовые дома приходилось 13% предлагаемых застройщиками квартир, в 2018 году – 15%, в 2017 году – 13%, в 2016 году – 17%. В абсолютном выражении в среднем каждый месяц у клиентов, желающих приобрести квартиру от застройщика в готовом доме, на выбор было 2-3 тыс. вариантов, а сейчас их стало менее 1 тыс.

«Сокращение предложения в готовых новостройках, на мой взгляд, может быть связано с программой субсидирования ипотеки, – комментирует Игорь Козельцев, генеральный директор УК «Развитие» (девелопер ЖК «Мир Митино»). – Дело в том, что уменьшение ставок позволило части клиентов приобрести более дорогие объекты в готовых домах. В условиях повышения стоимости аренды в Москве, которое было отмечено после завершения режима самоизоляции, многие предпочли приобрести жилье под ключ, чем одновременно выплачивать кредит и снимать квартиру. Активность именно таких клиентов могла привести к вымыванию предложения готовых квартир. Помимо этого, покупателей наиболее ликвидного (готового) жилья стимулировало снижение курса рубля – валютные инвесторы спешили зафиксировать прибыль в покупке недвижимости. В нашем проекте с мая по настоящий момент готовое жилье пользовалось большим спросом, и сейчас в продаже осталось около 100 квартир».

Аналитики «Метриум» отмечают, что квартиры в готовых корпусах можно найти в 28 жилых комплексах комфорт- и эконом-класса. Средняя стоимость квадратного метра в них – 190 тыс. рублей, что соответствует средней по рынку. При этом новостройки на котловане продаются по 169 тыс. рублей за «квадрат», на этапе монтажа этажей – за 186 тыс. руб. за кв.м, на стадии отделочных работ – 211 тыс. руб. за кв.м,

«Таким образом на рынке сложился небольшой дефицит квартир в готовых новостройках, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Клиентам, рассчитывающим получить ключи в день сделки с застройщиком, будет непросто подобрать подходящий по цене ликвидный объект. Впрочем, на этапе отделочных работ сейчас представлены более 30% квартир, поэтому в скором времени предложение готового жилья должно восстановиться».

Источник: «Метриум»