С начала года предложение внутри Садового кольца сократилось почти на 40%

Экспозиция в пределах Садового кольца, несмотря на значительные пополнения, так и не может восстановиться до зимнего уровня. Изучив массив данных, собранных аналитиками платформы bnMAP.pro, экспертная группа портала Urbanus.ru выявила признаки истощения местных фондов, которое может наступить уже в ближайшие годы. По сравнению с январем 2021-го предложение потеряло примерно 40% в объеме, а если брать за основу показатели января 2020-го, то приходится констатировать двукратное уменьшение.

На московском рынке Садовое кольцо традиционно воспринимается как граница «настоящего центра». Это делает территорию, очерченную им, чем-то вроде острова. Условия любого острова предполагают постоянный и усиливающийся дефицит земельных ресурсов, а, следовательно, высокую и растущую стоимость жилья. Если площадь физического острова возможно увеличить, например, через намыв грунта, то площадь «статусного» острова остается неизменной. Развитие локального рынка происходит в соответствии с вечным сюжетом: под влиянием интенсивного спроса предложение истощается, это приводит к росту цен, застройщики частично восполняют дефицит, активируя новые адреса, дополнительный объем предложения стимулирует вспышку спроса, и цикл повторяется.

Еще в начале прошлого года в границах Садового кольца были доступны для реализации 1,1 тыс. квартир и апартаментов. Этот пул постепенно ужимался. С мая 2020-го по январь 2021-го он балансировал на уровне 800 юнитов. Весной выбывание из продажи объектов недвижимости приняло уже тревожные масштабы. К марту на витрине оставалось менее 700 объектов. К концу июня был достигнут минимум – 367 квартир и апартаментов. Это втрое меньше январских значений 2020-го. Летом началось постепенное наполнение порядком обедневшей экспозиции новыми адресами. Правда, все они сосредоточены в локации к югу от Москвы-реки – «Лаврушинский», Bogenhouse, Armani / Casa Moscow Residences, «Русские сезоны». К концу августа состав предложения вновь превысил 500 лотов.

Сильнее всего вымывание затронуло категорию готового жилья и проекты редевелопмента. Зимой на локальном рынке в уже сданных проектах экспонировались почти 400 квартир и апартаментов (около половины от общего предложения). К началу октября в их фондах содержалось менее 180 юнитов. В домах, прошедших реконструкцию, по состоянию на январь 2021 г. было сгруппировано 200 лотов. Под занавес сезона из этого пула оказались нераспроданными всего 76 единиц жилой недвижимости. Таким образом одновременно с сжатием экспозиции произошло и ее освежение. В начале года строящиеся комплексы обеспечивали всего 27,2% в совокупной структуре предложения, то к октябрю эта пропорция достигла 50,1%.

Из локаций внутри Садового кольца только Якиманка показала уверенный (на треть) прирост экспозиции. Такому результату она целиком обязана выходом на рынок ЖК «Лаврушинский» (близ Третьяковской галереи). На сегодняшний день это самый крупный проект в рамках выборки. Его фонд покрывает более четверти (27,1%) актуального предложения. В Замоскворечье и Хамовниках девелоперы оперируют по сути тем же объемом лотов, что и в январе. Все остальные районы столкнулись с резким сокращением экспозиции. На Арбате оно выдалось двукратным, в Мещанском, Таганском и Тверском – трехкратным. Всего на сегодняшний день продажи ведутся в 48 корпусах (включая 21 сданный и 8 из состава проектов редевелопмента). В январе выборка состояла из 63 корпусов (в том числе 43 сданных и 10 на реконструкции).

На сегодняшний день в 16 из 36 проектов внутри Садового кольца запасы готовых к реализации квартир и апартаментов ограничены пятью лотами. Еще по 8 адресам на витрины выставлено от 6 до 10 юнитов. Иными словами две трети всех комплексов в историческом центре Москвы – это проекты с малой и сверхмалой выборкой.

Уменьшение экспозиции и дебют ряда комплексов со сверхвысоким ценником привел к повсеместному подъему ценового индекса. Если в начале года насчитывалось пять районов, где средний показатель стоимости квадратного метра все еще находился ниже отметки в 1 млн рублей, то сейчас из них остался один Таганский. Учитывая динамику цен в местных новостройках, вероятно, и он преодолеет указанный рубеж уже в ближайшие месяцы.

Наиболее впечатляющий скачок прайса зафиксирован в Замоскворечье. Начало продаж в комплексе «Русские сезоны» привело к тому, что средний показатель по локации взял планку в 2 млн рублей за квадратный метр. Получив новые драйверы в виде ЖК Armani / Casa Moscow Residences и ЖК «Лаврушинский», существенно (в полтора раза) повысила показатели и Якиманка. Прежний лидер – Пресненский район – истощив все запасы (за исключением единственного апартамента в ЖК «У Патриарших») утратил свои позиции. Тверской район после 30-процентного подорожания сравнялся по стоимости квадратного метра с Хамовниками, где планка опустилась на 117 тыс. рублей (это обусловлено уходом с рынка нескольких проектов вдоль Пречистенской набережной).

*Для клубного дома Bogenhouse подсчет ведется со времени выхода на рынок (середина августа 2021 г.)

Из 20 жилых комплексов с объемом экспозиции более пяти юнитов 13 продемонстрировали мажорную динамику цен. Самый мощный спурт на счету ЖК Titul на Серебрянической – плюс 38,55% по сравнению с январем. Немного уступил ему ЖК «Большая Дмитровка IX». По этому адресу чек вырос на 35,20% в пересчете на квадратный метр. В первую пятерку проектов с наибольшим ростом цен вошли сразу три арбатских комплекса – Artisan (плюс 23,09%), «Дом на Хлебном» (плюс 17,95%) и Turandot Residences (плюс 16,29%).

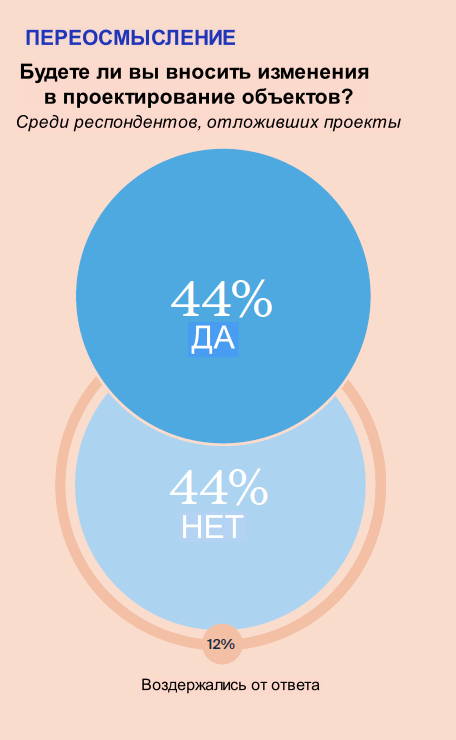

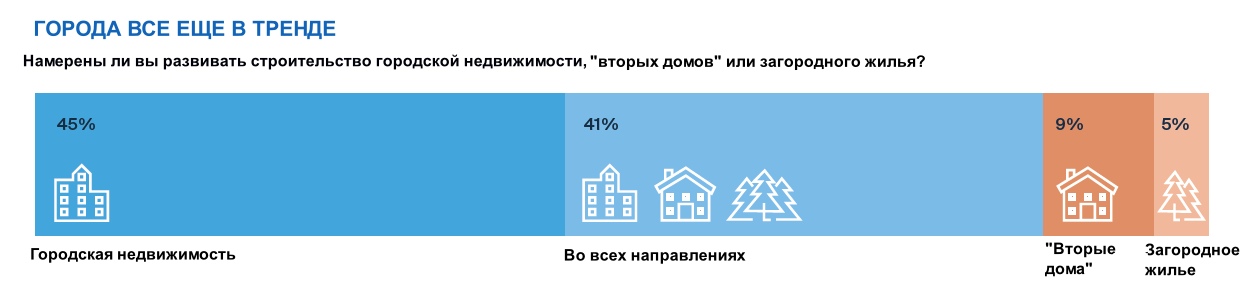

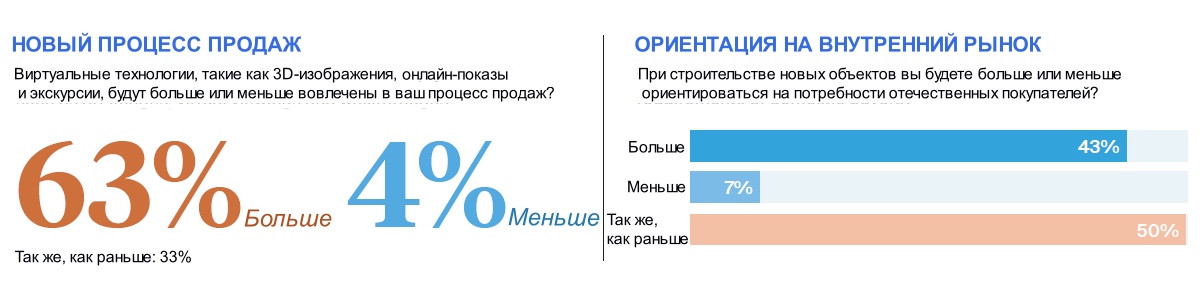

В исследовании основных тенденций девелопмента Global Development Report 2020, представлен опрос более 160 международных девелоперов-клиентов компании Knight Frank из 22 стран[1], которые поделились мнением о воздействии пандемии на развитие жилищного строительства. Так, 57% респондентов отложили строительство из-за смещения сроков поставок материалов и изменения потребностей конечного потребителя, из них 44% заявили, что будут вносить изменения в проектирование объектов. При этом 45% опрошенных заявили, что планируют сосредоточить развитие девелопмента в городах, тогда как 41% будут стремиться расширить охваты и строить как городское жилье, так и «вторые дома», и загородную недвижимость. Кроме того, в связи с текущей ситуацией 43% опрошенных девелоперов признают, что ориентироваться необходимо в большей степени на внутренний рынок, чем на мировой спрос. Что касается девелопмента элитной жилой недвижимости в Москве, по итогам 2020 года ожидается снижение количества новых объектов более чем в два раза – по предварительным данным на рынок выйдет 9 проектов.

[1] Австралия, Австрия, Бельгия, Великобритания, Германия, Гонконг, Индия, Индонезия, Ирландия, Испания, Кения, Китай (материковый), Малайзия, Новая Зеландия, Португалия, Румыния, Сингапур, США, Танзания, Франция, Швейцария, Южная Корея

- Большая часть опрошенных девелоперов (57%) намерены перенести строительство проектов, при этом 44% из них рассматривают внедрение новых подходов, обусловленных коронакризисом, среди которых:

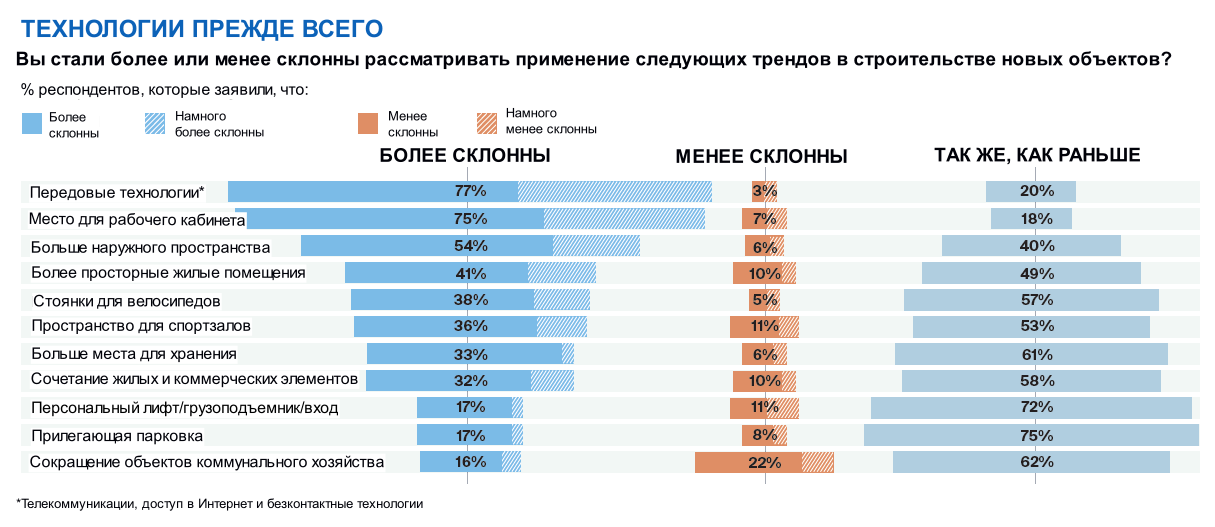

- Удобный «домашний офис». Опрос показывает, что девелоперы планируют уделять больше внимания телекоммуникациям, технологиям «умного дома» и комфортному рабочему пространству. Среди основных тенденций проектирования жилой недвижимости лидирует внедрение передовых технологий, добавление рабочих кабинетов и дополнительного внешнего пространства, будь то терраса, патио или внутренний дворик.

- Здоровье и экологичность жизни. В связи с развивающимся трендом на здоровый образ жизни около 38% респондентов с большей вероятностью намерены предусмотреть место для хранения велосипедов и 36% – для спортзалов, тогда как только 17% рассматривают возможность парковки.

- Развитие городского девелопмента. В то время как 41% респондентов планирует вести застройку в различных локациях (городских, загородных, районах для «вторых домов»), 45% все еще намерены сосредоточиться исключительно на городском девелопменте.

- Универсальное строительство. Треть девелоперов рассматривают возможность совмещения опций, присущих коммерческим и жилым проектам, начиная от сдачи в аренду отдельных рабочих мест и блоков и заканчивая бизнес-апартаментами. Реализация таких проектов может вызвать большой интерес в будущем.

- Ориентация на внутренний рынок. В связи с периодом беспрецедентного ограничения передвижения 43% опрошенных заявляют, что в будущем намерены больше учитывать потребности отечественных покупателей и ориентироваться на внутренний рынок.

- Виртуальные просмотры. Почти две трети (63%) всех респондентов полагают, что в скором времени процесс продаж будет основан на технологиях виртуальной реальности, таких как 3D-изображения, виртуальные просмотры, панорамные туры и экскурсии. Продажи будут более ориентированы на VR и AR, популярность которых возросла в период ограничений на передвижение. Такой подход обеспечивает более инклюзивный процесс коммуникации, во время которого покупатели могут напрямую общаться с архитекторами или дизайнерами, например, с помощью вебинаров и видеоконференций.

- Внедрение «умных» технологий. Резко возросшая необходимость в коммуникационных технологиях позволит им стать отличительными особенностями новых проектов. Многие клиенты переезжают в эффективные и гибкие «умные дома». Учитывая особое внимание, которое сейчас уделяется здоровью и самочувствию, многие девелоперы занимаются усовершенствованием индивидуальных систем очистки воздуха и установкой устройств «домашнего доктора», который осуществляет базовые медицинский проверки. Такие системы могут отслеживать состояние здоровья пожилых жильцов и при необходимости уведомлять их близких или врачей.

- Пандемия подтолкнет развитие автоматизации, систем распознавания лиц и использования антибактериальных производственных материалов во многих сферах. Робототехника позволит снизить стоимость бытового обслуживания и уменьшить количество прямых контактов с людьми через использование консьерж-сервисов, автоматической очистки и дезинфекции помещений, которые уже опробовали некоторые отельные операторы.

- Эрин Ван Туиль, партнер Knight Frank, One Barangaroo, Австралия: «Мы ожидаем повышение спроса на жилье, которое предоставляет своим владельцам возможность функциональных изменений пространства и гибкость планировок. При этом уже сейчас отмечается увеличение интереса к приватности, тогда как ранее покупатели стремились к более открытой жизни за панорамными окнами. Немаловажным фактором может стать и наличие технологий бесконтактного управления. Спрос на жилье с придомовой территорией будет зависеть от динамики рынка в различных локациях».

Брендированные резиденции набирают популярность

- Кроме того, гибкость в проектировании жилых помещений будет иметь ключевое значение для тех, кто все еще балансирует между работой и личной жизнью. По словам Марины Шалаевой, директора департамента зарубежной недвижимости Knight Frank, операторы брендированных резиденций обязаны заботиться не только о владельцах, но и гостях, поэтому все вопросы решаются на опережение. Благодаря персоналу и многочисленным услугам, доступным 24 часа в сутки, гость может эффективно работать и получить доступ ко всем удобствам (от помощи в решении IT-вопросов до посещения спортзала, спа и проведения переговоров в конференц-зале). Критически важным для жизнеспособности брендированных резиденций будет статус «безопасной гавани» ввиду местоположения объекта. Большой возможностью для таких апартаментов станет потенциальный рост популярности прибрежных и загородных районов, отчасти спровоцированный пандемией. Традиционная семейная поездка в излюбленное место на лето может быть продлена на весь год, так как ультрахайнеты осознали, что им действительно комфортно работать дистанционно. Так, постоянное проживание за городом или на побережье может стать обыденностью и благотворно повлиять на развитие сегмента брендированных резиденций.

Девелопмент ключевых рынков

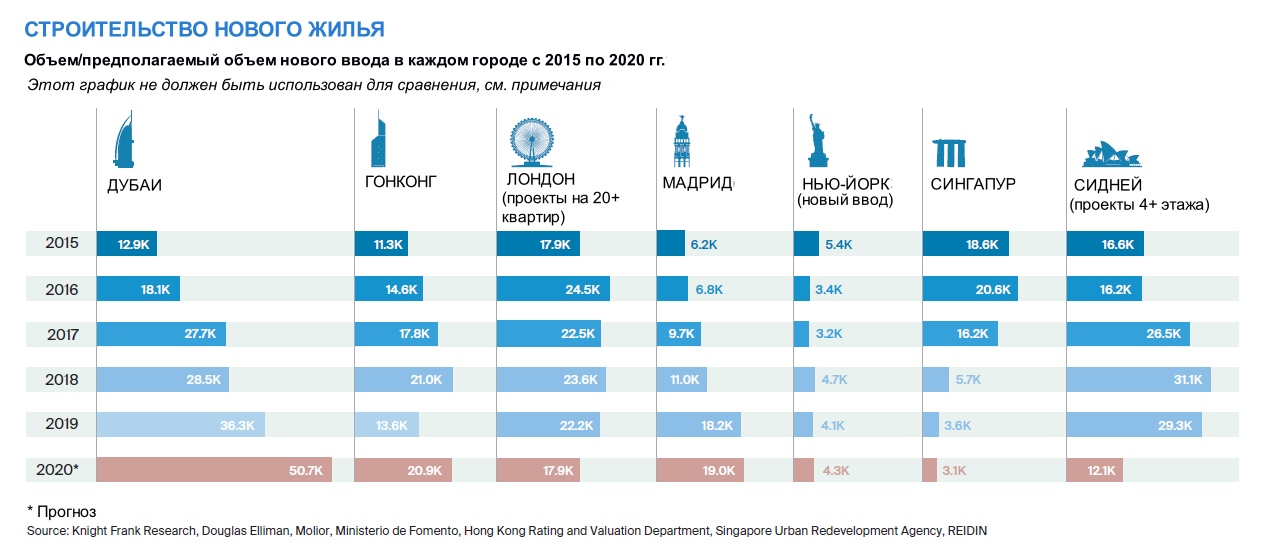

- Анализ семи ключевых мировых рынков (Дубай, Гонконг, Центральный Лондон, Мадрид, Манхэттен, Сингапур и Сидней) показал, что некоторые из них испытали значительные изменения за последние пять лет. Наиболее заметными из них являются падения цен в Дубае и центральном Лондоне на 25% и 17% соответственно. В то время, как рынок Лондона с 2014 года претерпевает колебания из-за изменений в налогообложении и выхода из Европейского союза, Дубай испытал исторический избыток предложения.

- Новое предложение ограничено на многих рынках, что влияет на ценообразование. В представленных семи направлениях прогнозируемый рост совокупного объема нового жилищного строительства в 2020 году составляет в среднем всего 1%, хотя этот прирост в значительной степени обусловлен прогнозируемым увеличением объемов нового жилья на 53% в Гонконге и 40% в Дубае. Однако, учитывая, что 57% респондентов отложили проекты, на рынок выйдет еще меньше новых проектов, что приведет к общему сокращению предложения, подобно тому, что мы наблюдаем в Сиднее, Сингапуре и Лондоне.

- В Сиднее в 2020 году ожидается уменьшение объемов нового ввода проектов с высокой плотностью размещения (с четырьмя и более этажами) почти на 60% по сравнению с показателем 2019 года, который в свою очередь был на 6% ниже уровня 2018 года. С 2016 года в Сингапуре наблюдается снижение объемов строительства жилой недвижимости, и в этом году ожидается, что ввод будет на 85% ниже значений 2016 года.

- В Лондоне пик реализации проектов с высокой плотностью размещения (20 и более квартир) пришелся на 2016 год, и, несмотря на небольшой рост в 2018 году, с тех пор снижается. В этом году девелоперы, вероятно, реализуют на 19% меньше новых проектов по сравнению с прошлым годом.

- Максимальный объем нового ввода в Нью-Йорке пришелся на 2015 год. Мы ожидаем, что количество новых объектов в 2020 году будет более чем на пятую часть ниже, а некоторые из них могут быть отложены до 2021 года.

Примечание: Для Лондона не включены проекты меньше, чем на 20 квартир, поэтому данные значения ниже реальных. Для Сиднея в I кв. 2020 года основные данные были собраны по 4-этажным объектам. Для Нью-Йорка предоставлены значения Манхэттена и Центрального Бруклина.

Примечание: Для Лондона не включены проекты меньше, чем на 20 квартир, поэтому данные значения ниже реальных. Для Сиднея в I кв. 2020 года основные данные были собраны по 4-этажным объектам. Для Нью-Йорка предоставлены значения Манхэттена и Центрального Бруклина.

- Как и на многих ключевых мировых рынках, в Москве на протяжении 2020 года отмечалось замедление выхода новых проектов во всех сегментах, в том числе и высокобюджетном. Пик появления элитных жилых комплексов пришелся на 2018 год, а по итогам 2020 года ожидается снижение количества новых объектов более чем в два раза. За 9 месяцев текущего года элитный сегмент пополнился 6 новостройками, до конца года ожидается старт продаж ещё минимум 2-3 новых объектов, так, по предварительным данным в этом году на рынок выйдет 9 новых проектов. Тем не менее, мы наблюдаем положительную динамику объема предложения в элитных новостройках, обусловленную укрупнением формата девелопмента. В течение последних 5-10 лет заметно вырос уровень конкуренции на рынке, что заставляет застройщиков искать новые решения и повышать качество создаваемого продукта, соответственно, и уровень цен в проектах. Покупатель также изменился – стал более требовательным, опытным и точно знающим, что он хочет получить от приобретаемого жилья.

- Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «Влияние пандемии на московский рынок элитной недвижимости было темой №1. Возможную трансформацию девелоперского продукта с точки зрения безопасности, гибкости и вариативности использования помещений сегодня активно обсуждают основные игроки рынка. При этом необходимо отметить, что в последние годы конкуренция на московском рынке была довольно высокой, и многие решения, например, по инженерным коммуникациям, уже находятся на высоком уровне. Кроме того, рынок долгое время шел в сторону рациональности, отказа от лишних площадей, избыточной частной инфраструктуры. Поэтому появление дополнительной комнаты под кабинет вряд ли станет повсеместным трендом. Скорее, трансформируется в потребность в создании рабочих пространств в зонах общего пользования, комнат для проведения конференций, а также образовательных и бизнес-встреч. Однако в краткосрочной перспективе мы действительно ожидаем более кардинальных изменений в сфере использования бесконтактных технологий».

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «В 2020 году на первичном рынке элитной недвижимости Санкт-Петербурга наблюдается резкое снижение уровня предложения: с конца 2019 года объем рынка уменьшился на 43%. Текущие изменения стали следствием ограниченного выхода на рынок новых проектов, а также завершения реализации существующих объектов. В условиях пандемии, меняющихся предпочтений клиентов, а также спроса на готовое элитное жилье девелоперы предпочли сосредоточиться на текущих продажах. Тем временем цены на квартиры в элитных комплексах стабильно увеличивались: прирост с начала 2020 года – 9%. Предпосылками подобной динамики стала нестабильная экономическая ситуация в России, волатильность валют и развернувшийся на ее фоне повышенный интерес к жилой недвижимости, в частности элитной».

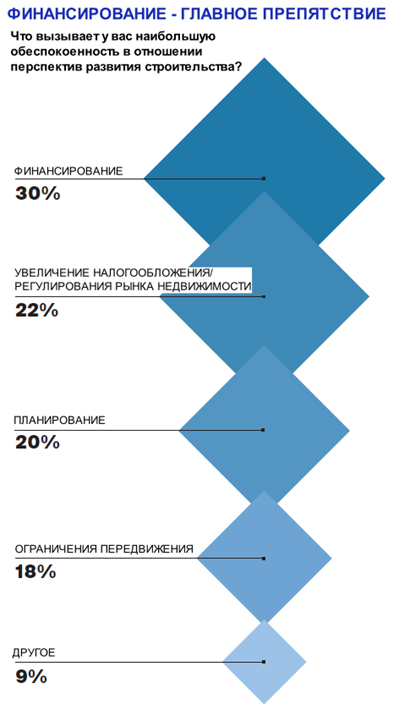

Серьезные препятствия

- Для 30% респондентов финансирование является самым большим препятствием развития девелопмента в текущей ситуации. На некоторых рынках наблюдается сужение кредитных возможностей для застройщиков. У банков сравнительно ограниченный интерес к кредитованию девелопмента, а на некоторых рынках предпродажные требования затрудняют начало строительства. Одним из способов стимулирования строительства со стороны правительства могло бы стать содействие кредитованию, возможно, посредством сочетания гарантий или займов.

- Вторыми в списке наиболее серьезных препятствий респонденты указали перспективы дальнейшего налогообложения и регулирования рынка недвижимости. Не так давно была введена 20%-я надбавка на налог для зарубежных покупателей в Ванкувере и Сингапуре. Такой уровень налогообложения или даже его ожидание может снизить спрос и сдержать развитие. Снижение налоговой активности, напротив, стимулирует рост спроса, как это показывает опыт Великобритании после недавнего введения «каникул» по гербовым сборам.

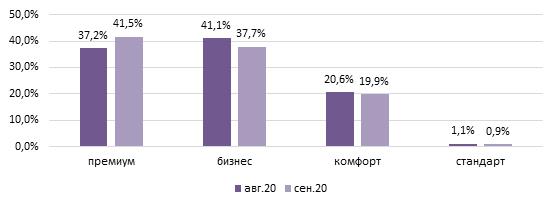

По данным департамента аналитики компании «БОН ТОН», по итогам сентября 2020 года на первичном рынке апартаментов Москвы большая доля предложения приходится на премиум-класс, которая выросла за месяц на 4,3%, а его объем на 9,3%. Традиционный лидер в сегменте апартаментов – бизнес-класс сократился на 3,3% при уменьшении объема экспозиции на 10,3%. За год размер предложения бизнес-класса сократился на 28%. Доля комфорт-класса снизилась при сокращении предложения на 6% за месяц и на 21% - за год.

70% предложения апартаментов концентрируется в 3 округах Москвы: ЦАО (28,9%), САО (21,8%) и СВАО (15%). За месяц доля ЦАО выросла на 4,5%, а объем предложения - на 15,6%. Доля САО и СВАО сократилась на 3,9%, а их предложение – на 17% и 29%. В течение месяца сокращение предложения наблюдалось во всех округах.

По стадиям строительной готовности 70% предложения апартаментов находится на заключительной стадии строительной готовности, от стадии фасадно-отделочных работ до ввода в эксплуатацию, что оказывает влияние на уровень цен.

Средневзвешенная цена (СВЦ) предложения по итогам сентября 2020 г. составила 341,8 тыс. руб. (+4,4% за месяц и 13% за год). Больше всего за месяц выросла СВЦ в бизнес-классе – на 2,1%, за год – на 11%.

Структура предложения по классам, кв.м, %