С начала года предложение внутри Садового кольца сократилось почти на 40%

Экспозиция в пределах Садового кольца, несмотря на значительные пополнения, так и не может восстановиться до зимнего уровня. Изучив массив данных, собранных аналитиками платформы bnMAP.pro, экспертная группа портала Urbanus.ru выявила признаки истощения местных фондов, которое может наступить уже в ближайшие годы. По сравнению с январем 2021-го предложение потеряло примерно 40% в объеме, а если брать за основу показатели января 2020-го, то приходится констатировать двукратное уменьшение.

На московском рынке Садовое кольцо традиционно воспринимается как граница «настоящего центра». Это делает территорию, очерченную им, чем-то вроде острова. Условия любого острова предполагают постоянный и усиливающийся дефицит земельных ресурсов, а, следовательно, высокую и растущую стоимость жилья. Если площадь физического острова возможно увеличить, например, через намыв грунта, то площадь «статусного» острова остается неизменной. Развитие локального рынка происходит в соответствии с вечным сюжетом: под влиянием интенсивного спроса предложение истощается, это приводит к росту цен, застройщики частично восполняют дефицит, активируя новые адреса, дополнительный объем предложения стимулирует вспышку спроса, и цикл повторяется.

Еще в начале прошлого года в границах Садового кольца были доступны для реализации 1,1 тыс. квартир и апартаментов. Этот пул постепенно ужимался. С мая 2020-го по январь 2021-го он балансировал на уровне 800 юнитов. Весной выбывание из продажи объектов недвижимости приняло уже тревожные масштабы. К марту на витрине оставалось менее 700 объектов. К концу июня был достигнут минимум – 367 квартир и апартаментов. Это втрое меньше январских значений 2020-го. Летом началось постепенное наполнение порядком обедневшей экспозиции новыми адресами. Правда, все они сосредоточены в локации к югу от Москвы-реки – «Лаврушинский», Bogenhouse, Armani / Casa Moscow Residences, «Русские сезоны». К концу августа состав предложения вновь превысил 500 лотов.

Сильнее всего вымывание затронуло категорию готового жилья и проекты редевелопмента. Зимой на локальном рынке в уже сданных проектах экспонировались почти 400 квартир и апартаментов (около половины от общего предложения). К началу октября в их фондах содержалось менее 180 юнитов. В домах, прошедших реконструкцию, по состоянию на январь 2021 г. было сгруппировано 200 лотов. Под занавес сезона из этого пула оказались нераспроданными всего 76 единиц жилой недвижимости. Таким образом одновременно с сжатием экспозиции произошло и ее освежение. В начале года строящиеся комплексы обеспечивали всего 27,2% в совокупной структуре предложения, то к октябрю эта пропорция достигла 50,1%.

Из локаций внутри Садового кольца только Якиманка показала уверенный (на треть) прирост экспозиции. Такому результату она целиком обязана выходом на рынок ЖК «Лаврушинский» (близ Третьяковской галереи). На сегодняшний день это самый крупный проект в рамках выборки. Его фонд покрывает более четверти (27,1%) актуального предложения. В Замоскворечье и Хамовниках девелоперы оперируют по сути тем же объемом лотов, что и в январе. Все остальные районы столкнулись с резким сокращением экспозиции. На Арбате оно выдалось двукратным, в Мещанском, Таганском и Тверском – трехкратным. Всего на сегодняшний день продажи ведутся в 48 корпусах (включая 21 сданный и 8 из состава проектов редевелопмента). В январе выборка состояла из 63 корпусов (в том числе 43 сданных и 10 на реконструкции).

На сегодняшний день в 16 из 36 проектов внутри Садового кольца запасы готовых к реализации квартир и апартаментов ограничены пятью лотами. Еще по 8 адресам на витрины выставлено от 6 до 10 юнитов. Иными словами две трети всех комплексов в историческом центре Москвы – это проекты с малой и сверхмалой выборкой.

Уменьшение экспозиции и дебют ряда комплексов со сверхвысоким ценником привел к повсеместному подъему ценового индекса. Если в начале года насчитывалось пять районов, где средний показатель стоимости квадратного метра все еще находился ниже отметки в 1 млн рублей, то сейчас из них остался один Таганский. Учитывая динамику цен в местных новостройках, вероятно, и он преодолеет указанный рубеж уже в ближайшие месяцы.

Наиболее впечатляющий скачок прайса зафиксирован в Замоскворечье. Начало продаж в комплексе «Русские сезоны» привело к тому, что средний показатель по локации взял планку в 2 млн рублей за квадратный метр. Получив новые драйверы в виде ЖК Armani / Casa Moscow Residences и ЖК «Лаврушинский», существенно (в полтора раза) повысила показатели и Якиманка. Прежний лидер – Пресненский район – истощив все запасы (за исключением единственного апартамента в ЖК «У Патриарших») утратил свои позиции. Тверской район после 30-процентного подорожания сравнялся по стоимости квадратного метра с Хамовниками, где планка опустилась на 117 тыс. рублей (это обусловлено уходом с рынка нескольких проектов вдоль Пречистенской набережной).

*Для клубного дома Bogenhouse подсчет ведется со времени выхода на рынок (середина августа 2021 г.)

Из 20 жилых комплексов с объемом экспозиции более пяти юнитов 13 продемонстрировали мажорную динамику цен. Самый мощный спурт на счету ЖК Titul на Серебрянической – плюс 38,55% по сравнению с январем. Немного уступил ему ЖК «Большая Дмитровка IX». По этому адресу чек вырос на 35,20% в пересчете на квадратный метр. В первую пятерку проектов с наибольшим ростом цен вошли сразу три арбатских комплекса – Artisan (плюс 23,09%), «Дом на Хлебном» (плюс 17,95%) и Turandot Residences (плюс 16,29%).

Аналитики компании «Метриум» подвели итоги года на рынке новостроек бизнес-класса Москвы. Объем предложения уменьшился на 31,4%. Средняя цена квадратного метра выросла на 24,4% и составила 300 690 руб.

По данным «Метриум», в конце 2020 года на первичном рынке новостроек г. Москвы экспонировалось 92 проекта бизнес-класса с общим объемом предложения около 9 700[1] квартир общей площадью 723 тыс. кв. м. За год количество экспонируемых лотов сократилось на 31,4%, продаваемая площадь – на 31,9%. Столь значительное снижение объема предложения объясняется вымыванием лотов из-за высокого спроса.

По результатам 2020 года показатель вывода новых объектов оказался меньше по сравнению с уровнем прошлого года – 11 против 17. В IV квартале 2020 года на рынок поступило в реализацию 5 новых проектов, а также 18 корпусов в существующих комплексах. Кроме того, был объявлен старт бронирования третьей очереди «Селигер Сити» (корпус №Е1 «Ван Гог»).

Новые проекты 2020 года на рынке новостроек бизнес-класса

|

№ |

Название |

Девелопер |

Округ |

Старт продаж |

|

1 |

TopHILLS |

INGRAD |

ЮАО |

2 кв. 2020 |

|

2 |

Настоящее |

Центр-Инвест |

ЗАО |

2 кв. 2020 |

|

3 |

City Bay |

MR Group |

СЗАО |

2 кв. 2020 |

|

4 |

FORIVER |

INGRAD |

ЮАО |

3 кв. 2020 |

|

5 |

Архитектор |

ГК ФСК |

ЮЗАО |

3 кв. 2020 |

|

6 |

Level Причальный |

Level Group |

СЗАО |

3 кв. 2020 |

|

7 |

Режиссер |

ГК ФСК |

СВАО |

4 кв. 2020 |

|

8 |

Eniteo |

Tekta Group |

ЮЗАО |

4 кв. 2020 |

|

9 |

Symphony 34* |

MR Group |

САО |

4 кв. 2020 |

|

10 |

AFI Park Воронцовский* |

AFI Development |

ЮЗАО |

4 кв. 2020 |

|

11 |

Sydney City |

ГК ФСК |

СЗАО |

4 кв. 2020 |

Источник: «Метриум»

*бронирование

По количеству квартир в экспозиции лидерство перешло к ЮАО (21,6%; +7,1 п.п. за год), что произошло благодаря повышению активности девелоперов. В этом округе стартовали два новых проекта (TopHILLS и FORIVER от INGRAD), начались продажи в новых корпусах «Зиларт», «Павелецкая сити». Вторую позицию теперь занимает ЮВАО с долей в 16,6% (+6,6 п.п. за год). Увеличение предложения в этом округе связано с выходом в продажу новых кварталов в ЖК «Символ» от Донстроя (кварталы «Искренность» и «Смелость»). На третьем месте находится бывший лидер – ЗАО с 15,2% (-7,2 п.п. за год). Высокая активность покупателей в ЗАО и релиз всего одного проекта («Настоящее» от застройщика «Центр-Инвест») заметно сократили объем доступного предложения. В СЗАО и САО сконцентрировано 14,2% и 10,2% от всего объема предложения (-2,8 п.п. за год каждый). В СВАО отмечается сокращение доли на 2,7 п.п. до 7,1%. Доли остальных округов варьировались от 0,4% (ВАО) до 8,1% (ЮЗАО) с годовой динамикой в пределах ±2 п.п. Изменение объема предложения в этих округах обусловлено выводом в продажу нового пула лотов, а также различным уровнем спроса на жилье.

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

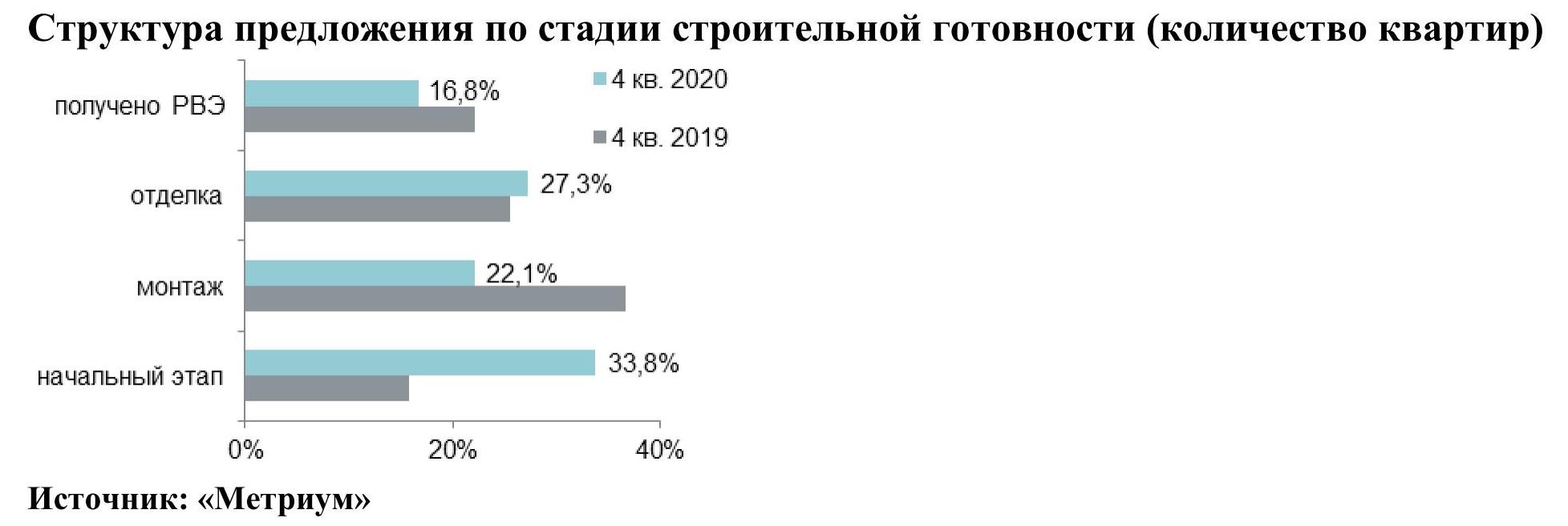

За последние 12 месяцев выросла доля предложения в корпусах на начальном этапе строительной готовности (33,8%; +18 п.п.) за счет сокращения доли лотов на этапе монтажных работ (22,1%; -14,5 п.п.) и во введенных в эксплуатацию корпусах (16,8%; -5,3 п.п.). Около трети всех квартир (27,3%) было сосредоточено в новостройках на стадии отделочных работ (+1,8% п.п.).

В структуре предложения по типологиям основной объем квартир приходился в конце 2020 года на двухкомнатные лоты (38,6%; -3,1 п.п. за год), при этом студии, имея наименьшую долю, показали наибольший прирост (4%; +2,7 п.п. за год). Практически в равных долях на рынке представлены одно- и трехкомнатные квартиры: 22,7% (-0,3 п.п. за год) и 27,6% (-0,4 п.п. за год). Многокомнатные лоты заняли 7,1% (+1 п.п.).

По итогам 2020 года 39% от всего предложения представлено квартирами с отделкой white box и с финишным ремонтом (+17,8 п.п. за период). За год доля квартир с предчистовой отделкой увеличилась до 23,9% (+10,7 п.п.), с отделкой «под ключ» – до 15,1% (+7,1 п.п.). Квартиры без ремонта по-прежнему занимают наибольшую часть рынка – 61%, но их доля устойчиво снижается.

По подсчетам аналитиков «Метриум», в декабре 2020 года средняя цена квадратного метра на рынке новостроек бизнес-класса составила 300 690 руб. (+9% за квартал; +24,4% за 12 месяцев). Главная причина роста цен в этом сегменте заключается в высоком платежеспособном спросе и сокращении предложения.

Тенденция на увеличение средневзвешенной цены квадратного метра наблюдалась на протяжении всего года. Причем наиболее низкий показатель (всего +0,5%) пришелся на конец II квартала 2020 года, когда в связи с закрытием офисов продаж и приостановкой строительных работ застройщики сдерживали цены. Во втором полугодии цены начали расти, достигнув пика в конце года: прирост за 6 месяцев составил 16%.

Средневзвешенные цены выросли во всех округах. Максимальное увеличение за 12 месяцев произошло в ЮАО (+36% до 338 тыс. руб./кв.м), ВАО (+29,4% до 272 тыс. руб./кв.м) и ЗАО (27,6% до 325 тыс. руб./кв.м), минимальное – в ЦАО (8,2% до 295 тыс. руб./кв.м). В остальных округах положительная корректировка находится в пределах от 11,9% до 25,4%.

По итогам 2020 года средний бюджет покупки квартир бизнес-класса составил 22,4 млн руб., увеличившись на 23,4% за год. Положительная динамика отмечается по всем типологиям:

- студии – 10,4 млн руб. (+5,1% за квартал; +22,2% за год);

- однокомнатные –14,6 млн руб. (+8,9% за квартал; +31,1% за год);

- двухкомнатные – 20,6 млн руб. (+8,7% за квартал; +23% за год);

- трехкомнатные – 28,3 млн руб. (+8% за квартал; +22,7% за год);

- многокомнатные – 41,1 млн руб. (+8,1% за квартал; +21,5% за год);

Рейтинг самых доступных предложений на конец 2020 года:

– ЖК Silver (СВАО / р-н Свиблово): студия площадью 22 кв. м за 5,9 млн руб.

– ЖК «Метрополия» (ЮВАО / Южнопортовый р-н): студия площадью 25,5 кв. м за 6,4 млн руб.

– ЖК «Фестиваль Парк» (САО / Левобережный р-н): студия площадью 21,2 кв. м за 6,5 млн руб.

Стоимость квартир бизнес-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

17,3 |

30,2 |

46,4 |

254 500 |

344 220 |

538 300 |

5 942 200 |

10 388 065 |

16 665 160 |

|

1К |

28,5 |

45,1 |

98,4 |

188 335 |

324 155 |

540 850 |

8 500 800 |

14 630 555 |

36 626 175 |

|

2К |

40,5 |

68,9 |

180,1 |

162 285 |

299 320 |

537 000 |

10 115 600 |

20 629 765 |

56 586 130 |

|

3К |

63,0 |

99,7 |

221,8 |

159 405 |

283 840 |

530 835 |

14 790 100 |

28 296 985 |

82 709 900 |

|

4К+ |

41,6 |

126,9 |

338,0 |

175 860 |

323 665 |

598 120 |

13 158 080 |

41 060 910 |

132 022 200 |

|

итого |

17,3 |

74,6 |

338,0 |

159 405 |

300 690 |

598 120 |

5 942 200 |

22 432 115 |

132 022 200 |

Источник: «Метриум»

Основные тенденции 2020 года

Беспрецедентно высокий спрос на квартиры бизнес-класса

В старых границах Москвы количество зарегистрированных договоров долевого участия (ДДУ) в 2020 году в сегменте квартир бизнес-класса составило 21 тыс. единиц[1] (+33,2% относительно показателя 2019 года). Стоит отметить, что темп роста спроса в данном сегменте почти в 2 раза выше среднерыночного – по итогам 2020 года количество сделок на первичном рынке квартир всех классов выросло «всего» на 18%. Более того, за весь 2020 год в новостройках бизнес-класса было реализовано 1,29 млн кв. м недвижимости, в то время как в 2019 году было продано 0,975 млн кв. м.

Источник денежных средств

«По данным на декабрь чистый отток средств россиян за январь-октябрь 2020 года с рублевых и валютных банковских счетов и депозитов составил порядка 1,5 трлн руб.[2], – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Эксперты дали прогноз, согласно которому итоговое значение оттока может составить порядка 1,7-1,8 трлн руб. Основная причина массового вывода средств из банков заключается в низких ставках по вкладам и новом налоге на депозиты. Налог на доход со вкладов более 1 млн рублей вступает в силу с 2021 года, но был анонсирован еще в марте 2020 г. Наряду с низкой доходностью рублевых депозитов и снижением стоимости рубля относительно мировых валют, этот фактор побудил население искать новые способы сбережения и инвестирования средств. Таким образом, рынок недвижимости получил дополнительный приток платежеспособных клиентов, которые, по-видимому, предпочли вложить свои средства в покупку квартир бизнес-класса.

Ипотека внесла свой вклад в увеличение числа сделок, однако причина не в программе государственного субсидирования ставки (размер кредита по госпрограмме ограничен 12 млн руб. в Москве, при этом средний бюджет предложения на конец 2020 года превысил 22 млн руб.), а в низкой ключевой ставке ЦБ РФ в 4,25%, благодаря которой снизились ставки по всем кредитным продуктам. По данным ДОМ.РФ[3], в октябре 2020 года средняя ипотечная ставка по выданным кредитам на жилье (новостройки и вторичный рынок) опустилась до 7,3% (-2,6 п.п. относительно января 2020 года). В 2020 году доля ипотеки при покупке квартир в новостройках бизнес-класса составила 55%, а в 2019 году – 45%».

Сокращение предложения

Высокий спрос на фоне снижения девелоперской активности повлек за собой сокращение предложения на 31,4% (декабрь 2020 к декабрю 2019) до пятилетнего минимума. За прошедший год застройщики вывели на рынок всего 11 проектов, когда в 2019 году их было 17, а в 2018 – 21. В связи с принятыми ограничительными мерами в первой половине года застройщикам приходилось переносить старты своих проектов на неопределенный срок. Выход 5 из 11 проектов состоялся только в 4 квартале 2020 года, а некоторые вовсе сдвинулись на 2021 год. Однако перспектива выхода новых проектов и очередных корпусов в уже реализуемых комплексах позволяет ожидать восстановления объема предложения на рынке в следующем году.

Прогноз на 2020 год

«Дальнейший вектор развития рынка недвижимости будет связан в первую очередь с восстановлением национальной экономики и ростом реальных располагаемых денежных доходов населения, – резюмирует Мария Литинецкая. – В первом полугодии мы ожидаем продолжение тенденции роста цен. Несмотря на то, что из-за повышенного спроса цены на рынке побили исторические максимумы, потенциал для роста все еще остается. Основными ограничителями являются сокращение доходов населения, а также риск повышения ключевой ставки ЦБ в первой половине 2021 года до 4,6-4,7% из-за ускорения темпов роста инфляции».

[1] Сделки физических лиц в границах старой Москвы. Без оптовых покупок.

[2] По данным Национального рейтингового агентства (НРА), исследование «Банки 2020: ускользающие вклады» от 17 декабря 2020 г.

[3] Материал ДОМ.РФ «Рынки жилья и ипотеки: предварительные итоги 2020»

Источник: пресс-служба компании «Метриум»

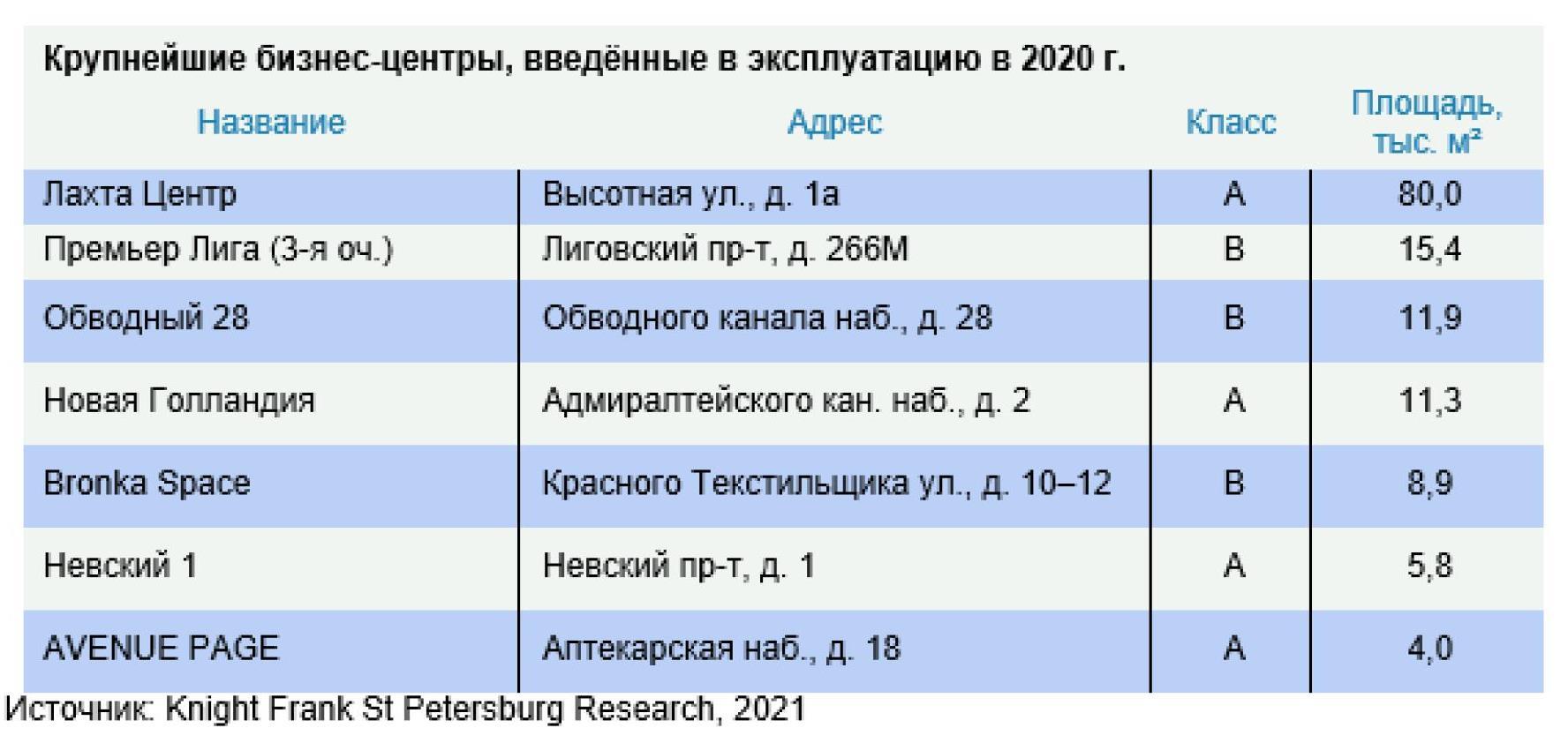

По итогам 2020 г. совокупный объём предложения качественных офисных помещений достиг 3,8 млн м², из которых 82% площадей предназначены для аренды. За год было введено в эксплуатацию 141,3 тыс. м², что на 11% выше показателя 2019 г. Однако без учета ввода 2-ой очереди БЦ «Лахта Центр» (80 тыс. м²) показатель ввода в текущем году был бы ниже в 2 раза. Спекулятивный объём введённых в 2020 г. качественных офисных площадей составил 61,3 тыс. м², это на 38% ниже объёмов ввода за 2019 г. (99,3 тыс. м²). При этом 75% новых площадей были введены в первой половине года, например, было завершено строительство следующих бизнес-центров: «Премьер Лига», «Обводный 28», Bronka Space, «Невский 1» и др.

По итогам 2020 г. суммарная площадь свободных помещений составила 263,5 тыс. м², что на 67% больше, чем в конце 2019 г. В первую очередь на увеличение показателя свободного предложения повлияли пандемия и как вынужденная мера – перевод сотрудников на удаленный вид работы. Компании, обязательства которых позволяли с минимальными штрафными санкциями выйти из арендного договора, освобождали площади, в большей степени это коснулось компаний малого и среднего бизнеса, занимавших площади в бизнес-центрах класса В. Таким образом, объём вакансии в классе В увеличился на 81% в сравнении с итогами 2019 г., доля свободных площадей увеличилась на 3,0 п. п., достигнув 8,3%.

Продолжившаяся тенденция переезда арендаторов из бизнес-центров класса А в менее качественные объекты отразилась на высвобождении площадей и увеличении свободного предложения на 22% по сравнению с итогом 2019 г. За счет значительного объёма введённых объектов класса А (101,2 тыс. м² в 2020 г. против 21,2 тыс. м² в 2019 г.), в которых 94% площадей были заняты на момент ввода в эксплуатацию, незначительно увеличилась доля вакантных площадей – на 0,3 п. п., до 3,9%.

С точки зрения географического распределения наибольшее увеличение вакансии произошло в локации «Обводный», где доля увеличилась на 7,0 п. п. за счет высвобождения крупных офисных блоков в существующих бизнес-центрах и ввода в эксплуатацию нового объекта класса В.

СПРОС

По итогам 2020 г. совокупный объём сделок на рынке офисной недвижимости классов А и В составил 66,9 тыс. м² площадей. Данный результат оказался более чем в 2 раза ниже показателя 2019 г. (139,7 тыс. м²). Наиболее значительные изменения произошли в классе А, где отмечается снижение показателя более чем в 3 раза. В классе В показатель объёма сделок продемонстрировал снижение на 32% в годовом выражении и составил 45,7 тыс. м². В первую очередь это произошло за счет сделок, заключенных компаниями IT-сектора и нефтегазовых структур, совокупный вклад которых составил 60% от общего объёма сделок в классе В. Средняя площадь арендованного помещения в классе В сократилась на 23% (до 1 018 м²), в классе А, напротив, она увеличилась за счет нескольких крупных сделок на 1%, достигнув величины в 1 740 м².

Основными драйверами спроса в сделках аренды остаются компании IT- и нефтегазового секторов, однако объём арендованных и купленных ими площадей за 2020 г. сократился на 43% и 71% соответственно по сравнению с 2019 г.

Отметим, что в значительной степени себя проявили промышленные компании, которые смогли занять 3-е место по объёму арендованных площадей, несмотря на снижение в 35% в сравнении с 2019 г.

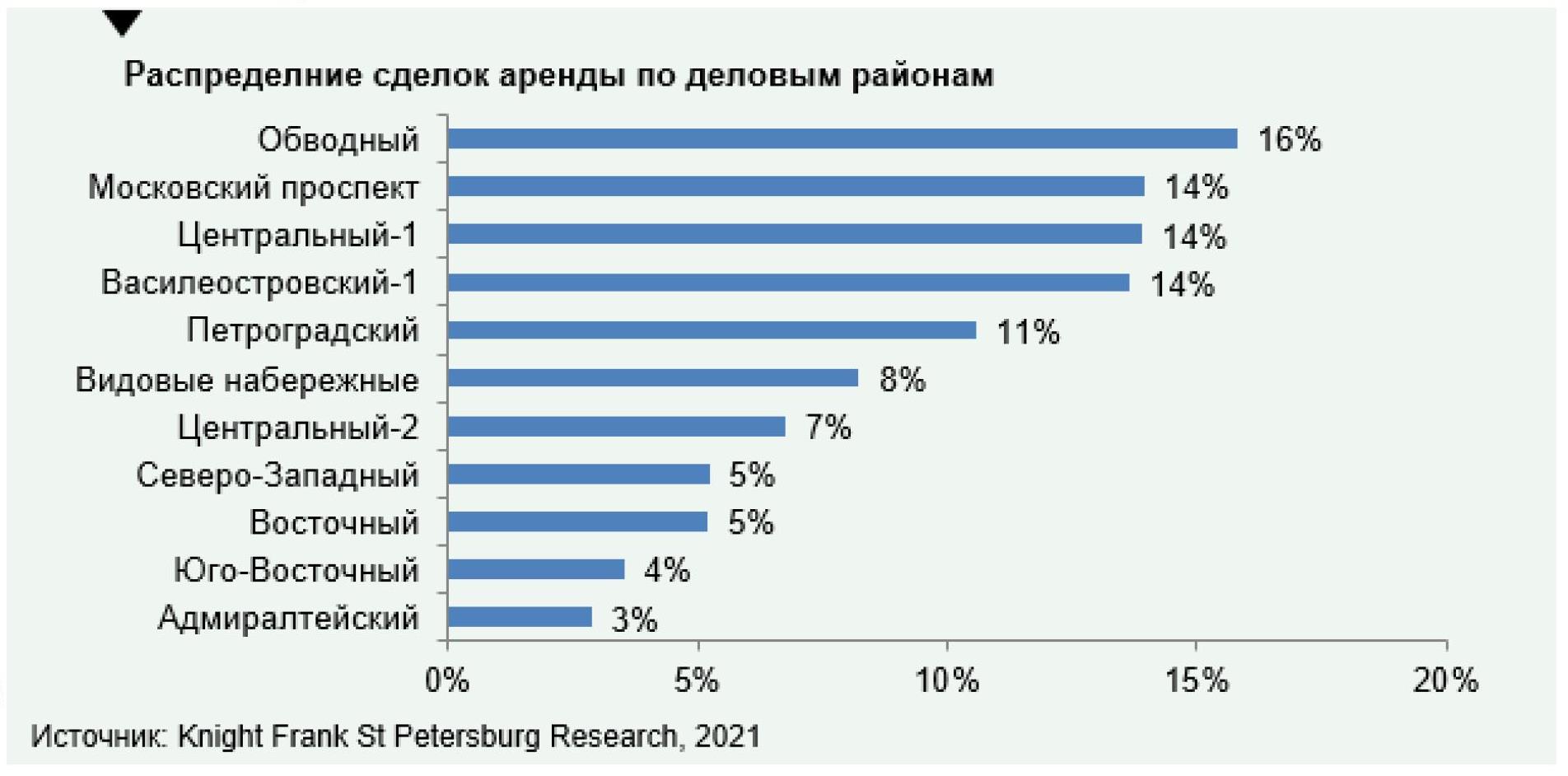

В 2020 г. клиенты в наибольшей степени предпочитали для аренды деловой район «Обводный»: здесь было заключено несколько сделок, крупнейшая из которых относится к нефтегазовому сектору. На деловые районы «Московский проспект», «Центральный-1» и «Василеостровский-1» приходится по 14% от объёма сделок.

По итогам 2020 г. совокупный объём чистого поглощения[1] офисов высокого класса составил 60,7 тыс. м², демонстрируя годовое снижение показателя на 18%. Данный результат является следствием высвобождения площадей арендаторами в течение 2020 г. из-за неопределенной экономической ситуации на фоне пандемии. Наиболее серьезно это отразилось на офисных центрах класса В, где отрицательное поглощение фиксировалось на протяжении всей второй половины 2020 г., достигнув по итогам года величины в размере -26,1 тыс. м². Чистое поглощение в классе А в размере 86,8 тыс. м² сформировалось в большей степени благодаря вводу в эксплуатацию БЦ «Лахта Центр», который будет использоваться для собственных целей.

[1] Чистое поглощение — это показатель, который отражает изменение количества занятых площадей на конец и на начало рассматриваемого периода (квартала или года).

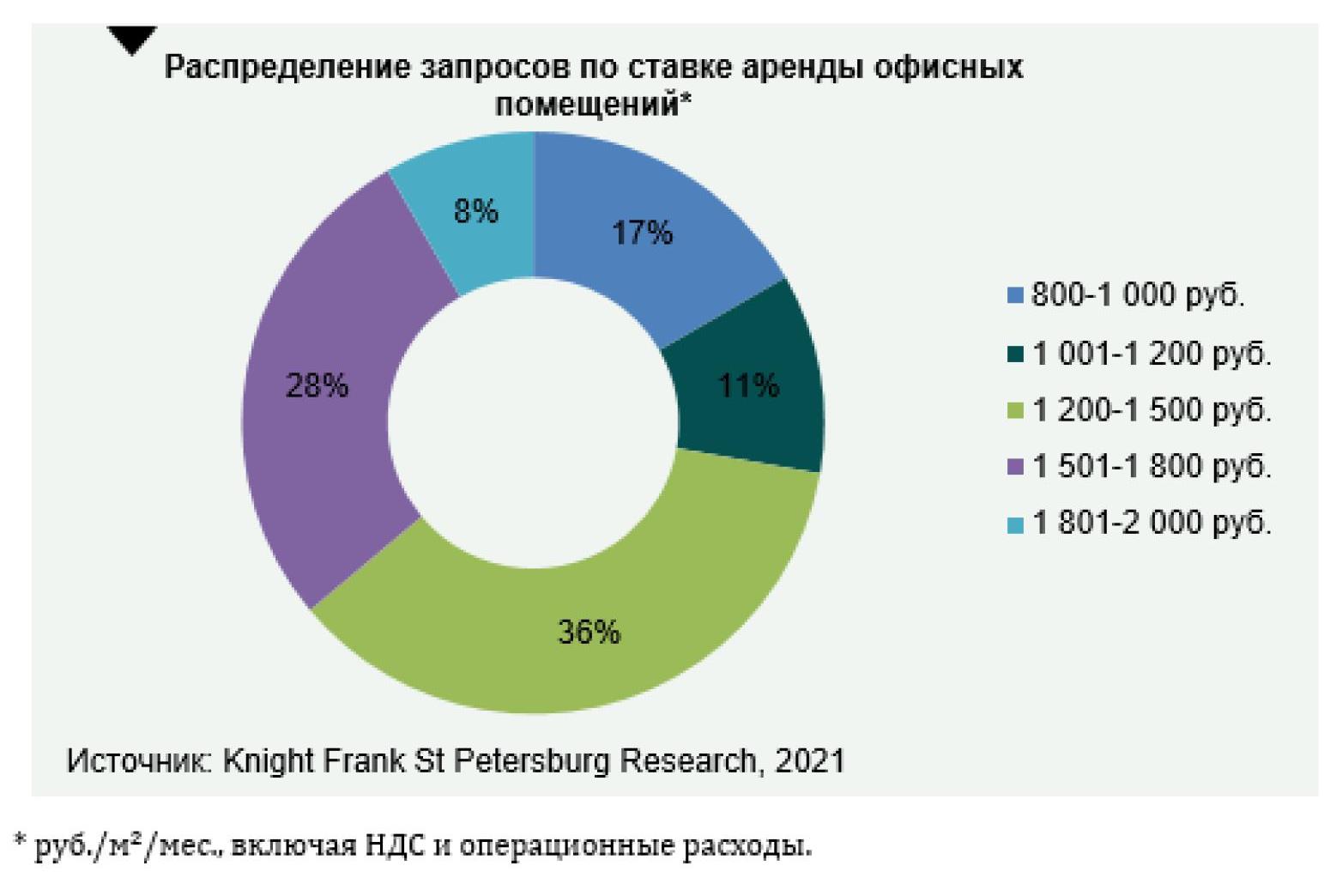

Происходящие на офисном рынке изменения значительно отразились на запросах арендаторов. Подтверждением этому может служить опрос потенциальных арендаторов, который регулярно проводит компания Knight Frank St Petersburg. Результаты опроса показали, что основная часть запросов была ориентирована на бизнес-центры класса В, расположенные в Центральном, Петроградском, Василеостровском и Адмиралтейском районах (60% запросов). При этом основные требования потенциальных арендаторов касались небольших по площади помещений 100–400 м² (33%) или 701–1 200 м² (29%).

Важно отметить, что 64% компаний были ориентированы на диапазон ставок аренды 1 200–1 800 руб. за 1 м²/мес., включая НДС и операционные расходы. При этом потенциальные арендаторы были не готовы платить ставку дороже 2 000 руб. за 1 м²/мес., включая НДС и операционные расходы.

Также для годового обзора был проведен опрос собственников и управляющих компаний бизнес-центров Санкт-Петербурга, который подтверждает стабильную активность спроса на офисные помещения – 63% опрошенных, при этом средняя площадь арендуемых площадей за 2020 г. не изменилась (62%). Помимо этого, 37% управляющих компаний готовы к обсуждению гибких условий при заключении договора. Остальные арендодатели озвучивают стандартные коммерческие условия, соответствующие конкретному офисному зданию.

Среди наиболее распространенных мер по привлечению или удержанию арендаторов – скидки и акции по арендным каникулам, возможность гибких условий размеров индексации, предоставление бесплатных парковочных мест. Возможное снижение арендных ставок готовы рассматривать лишь 25% управляющих компаний.

КОММЕРЧЕСКИЕ УСЛОВИЯ

В течение года отмечались разнонаправленные тенденции изменения ставок аренды, пик роста средневзвешенных ставок пришелся на конец I пол. 2020 г. – 14% и 23% в классах А и В соответственно. Такая динамика была обусловлена появлением качественных и дорогих офисных блоков в премиальных локациях города, в том числе за счёт высвобождения части площадей. Однако во II пол. 2020 г. на фоне увеличения средней вакансии наметилась тенденция снижения арендных ставок в обоих классах – на 8,1% в классе А и на 17,5% в классе В.

Таким образом, по итогам 2020 г. в классе А средневзвешенная арендная ставка увеличилась на 4,4% в сравнении с 2019 г. и составила 2 101 руб./м²/мес. с учетом НДС и операционных расходов. В бизнес-центрах класса В средневзвешенная арендная ставка составила 1 310 руб./м²/мес. с учётом НДС и операционных расходов, что на 1,8% выше показателя 2019 г.

Стоить отметить, что эпидемиологическая обстановка и, как следствие, перевод сотрудников компаний на удаленный вид работы в течение первого полугодия 2020 г., а также увеличение свободного предложения оказали влияние на среднее пообъектное изменение запрашиваемых арендных ставок. Так, в классе А наблюдается среднее пообъектное снижение на 3%, в классе В, напротив, наблюдается увеличение на 2%, некоторые собственники бизнес-центров не готовы к снижению и изменению условий по заключению договоров.

ПРОГНОЗЫ

Совокупный объём офисных площадей, находящихся в стадии строительства и планируемых к вводу в эксплуатацию в 2021 г., составляет около 229 тыс. м². При условии ввода всех бизнес-центров годовые показатели могут превысить итоги 2020 г. более чем в 1,5 раза, таким образом, объём рынка преодолеет отметку в 4,0 млн м². Однако учитывая сдержанную активность девелоперов в 2020 г., влияние на которую оказала пандемия, есть основание полагать, что собственники могут внести корректировки в сроки ввода объектов с целью минимизировать потери.

В структуре строящегося предложения 80% – это спекулятивные офисные площади, при низких показателях поглощения и сдержанном объёме спроса, характерном для 2020 г., на рынке продолжится тенденция увеличения вакантности, особенно заметно это отразится на деловых районах, где собственники помещений сохранят принципиальную позицию и не будут готовы идти на переговоры с клиентами в части обсуждения смягчения условий по арендному договору.

Дальнейшая оптимизация офисных площадей и поиск клиентами наиболее выгодного предложения может привести к квартальным снижениям запрашиваемых арендных ставок, при этом годовые показатели не ожидаются ниже итогов 2020 г.

Активное развитие гибких пространств и коворкингов стимулирует как корпоративных клиентов, так и небольшие компании к рассмотрению возможности аренды альтернативного формата рабочего пространства, нового для рынка Петербурга и актуального в условиях существующих ограничений и удаленной работы сотрудников компаний.

МИХАИЛ ТЮНИН, ЗАМЕСТИТЕЛЬ ГЕНЕРАЛЬНОГО ДИРЕКТОРА KNIGHT FRANK ST PETERSBURG:

«Завершение 2020 года для многих компаний произошло без принятия глобальных решений о переезде или сокращении площадей. Большинство понимает, что «удаленка» стала неотъемлемой частью рабочего процесса. Многие компании планируют оставить на удаленной работе 40–60% сотрудников, вероятнее всего, данная тенденция не приведет к пропорциональному сокращению занимаемых площадей. Положительным является тот факт, что компании понимают необходимость адаптации существующих офисных площадей под новые условия таким образом, чтобы пребывание в офисе для сотрудников было комфортным и безопасным. Для этой цели привлекаются специалисты по разработке, планированию и оптимизации пространства (Workplace Strategy), и, как показывает практика, применение таких решений существенно дешевле, чем переезд или отказ от площадей».

КЛЮЧЕВЫЕ СОБЫТИЯ

- Компания «Охта Групп» презентовала проект преобразования территории бывшей фабрики «Скороход» в пешеходный квартал с торгово-развлекательными центрами, офисами и апартаментами.

- ГК «БестЪ» открыла флагманский проект сети коворкингов – AVENUE PAGE на Аптекарской наб., 18.

- АО «Телерадиокомпания «Петербург» представила проект нового ТРК «Петербург» на Петроградской стороне площадью 92 тыс. м². Здесь планируется новый офисный центр, крытое общественное пространство, на крыше предусмотрены прогулочная зона и вертолётная площадка.

- РАД через торги реализовал знаменитое здание с залами центральных железнодорожных касс на канале Грибоедова общей площадью 9,3 тыс. м².

- Компания «Максидом» представила проект приспособления территории завода им. Калинина на Уральской ул. под многофункциональное пространство, в составе которого появятся офисные площади, торговая часть, объекты общепита и спорта.

- Бизнес-центр «Монблан» продан Российским аукционным домом за 593,4 млн рублей, покупателем выступила компания ООО «Норд Вуд».

- Головной офис холдинга Setl Group переехал в офисное здание Riverside площадью 17,8 тыс. м².