Спрос на сервисные апартаменты в Москве достиг максимального показателя за всю историю рынка

Международная консалтинговая компания Colliers проанализировала рынок сервисных апартаментов в Москве в «старых» границах. Рынок сервисных апартаментов в Москве находится на стадии развития и представляет собой пока в большей степени не рынок доходной недвижимости под внешним управлением, как, например, в Санкт-Петербурге, а скорее место для собственного проживания и экономии времени за счет предоставляемых управляющей компанией услуг, а также возможность обзавестись арендным бизнесом частным образом.

По итогам первого полугодия 2021 г. объем сделок с сервисными апартаментами составил 65 тыс. кв. м (29% от общего объема сделок по апартаментам), что превышает показатели прошлых лет благодаря увеличивающейся доле таких проектов на рынке с каждым годом.

Общий объем сделок за первое полугодие 2021 г. с апартаментами на первичном рынке недвижимости Москвы составил 202 тыс. кв. м (10% от общего количества сделок, зарегистрированных в Росреестре), что сопоставимо с итоговыми показателями за весь 2019 г.

Динамика объемов спроса на апартаменты по зарегистрированным ДДУ, тыс. кв. м

Увеличивающийся спрос на сервисные апартаменты обусловлен несколькими факторами:

- Во-первых, более низкая стоимость квадратного метра в целом на апартаменты по сравнению с квартирами, при этом ценовой уровень на сервисные апартаменты может сильно отличаться в зависимости от класса. Так в бизнес-классе по итогам II квартала 2021 г. средневзвешенная цена сервисных апартаментов составила 395 тыс. руб./кв. м, при этом в целом по апартаментам, и с сервисами, и без, цена составила 321 тыс. руб./кв. м, по квартирам — 359 тыс. руб./кв. м. В премиум-классе цена апартаментов с сервисами достигла уровня 659 тыс. руб./кв. м, что выше ценового уровня по общей цене апартаментов — 609 тыс. руб./кв. м в комплексах с апартаментами, а в ЖК с квартирами — 685 тыс. руб./кв. м.

- Во-вторых, текущая высокая инвестиционная привлекательность проектов. Существенная часть апартаментов приобретается сейчас с целью получения дохода — как от сдачи в аренду, так и от последующей перепродажи. Средняя спекулятивная доходность от роста цены квадратного метра в проектах с сервисными апартаментами по итогам года — 30-40% (от момента старта продаж до ввода объекта в эксплуатацию), а до 2020 г. доходность держалась на уровне 20–25%. Ежегодный прирост доходности составляет 10–15%, за период 2020-2021 гг. прирост цен составил порядка 15–20%, что эквивалентно росту цен в целом по рынку, включая квартиры.

- В-третьих, в случае приобретения апартамента в проекте, предусматривающем доходные программы, управляющая компания или отельный оператор берет на себя функцию по сдаче апартаментов в аренду, при этом собственнику не придется тратить время на поиск арендатора, контролировать и даже контактировать с ним.

- В-четвертых, ожидаемое изменение статуса апартаментов в этом году. Решение по урегулированию правового статуса апартаментов будет принято до конца 2021 г. и это может отразиться на увеличении стоимости апартаментов на фоне приравнивания апартаментов к жилью. Это в свою очередь побуждает клиентов к покупке, пока не принят закон.

На фоне вышеуказанных факторов рост спроса на сервисные апартаменты продолжится, а также

на рынок будут активно выводиться новые проекты такого формата в течение 2021 г.

Кирилл Голышев, региональный директор департамента жилой недвижимости и девелопмента земли Colliers: «Сейчас мы наблюдаем высокий интерес к покупке сервисных апартаментов. Это связано как с более низкой стоимостью сервисных апартаментов в ряде проектов по сравнению с традиционными квартирами, так и с высокой инвестиционной привлекательностью таких проектов.

Помимо этого, покупатели стали более избирательными при выборе жилья. В период действия ограничительных мер на фоне COVID-19 появилась необходимость в объединении жилого и рабочего пространства, что побудило клиентов рассмотреть для себя новые форматы для проживания — апартаменты c различными сервисами и организованными местами для работы пользуются все большей популярностью.

В свою очередь, девелоперы стараются наполнить свой проект как можно большим набором сервисов, чтобы выгодно отличаться от конкурентов, а также установить ориентировочную ставку за обслуживание еще на этапе проектирования комплекса, а не на этапе ввода в эксплуатацию, как это было принято раньше. На фоне вышеуказанных факторов рост спроса на сервисные апартаменты продолжится, а также на рынок будут активно выводиться новые проекты такого формата в течение 2021 г.».

Всего на рынке жилой недвижимости Москвы в «старых» границах представлено 1,9 млн кв. м (суммарно по всем классам недвижимости квартир и апартаментов), при этом на апартаменты приходится 18%, или почти 350 тыс. кв. м жилья.

На данный момент на рынке жилой недвижимости Москвы представлено почти 80 тыс. кв. м, или 1,5 тыс. лотов, с предложением покупки сервисных апартаментов на рынке Москвы в «старых» границах, и таких проектов насчитывается 19, из которых 8 относятся к бизнес-классу, 7 проектов — к премиум-классу и по 2 проекта приходится на комфорт- и элит-классы соответственно.

Проекты с сервисными апартаментами и ставки за содержание и ремонт (включая сервис)

|

Проект |

Девелопер |

Средневз-вешенная |

УК/Оператор |

Ставка СиР, руб./кв. м/месяц* |

|

комфорт |

||||

|

Ye's Технопарк |

Пионер |

296 |

Сервис Пионер |

161 |

|

Движение Тушино |

ФСК |

260 |

ВК Комфорт |

все оплачивается дополнительно |

|

бизнес |

||||

|

ВТБ Арена Парк |

УК Динамо |

632 |

Юнисервис |

97,83 (базовая, остальное за доп. плату) |

|

Kazakov Loft |

Coldy |

619 |

Колди |

145 |

|

Book |

Capital Group |

606 |

Промстройпроект |

- |

|

Red 7 |

Основа |

517 |

- |

140 |

|

Chkalov |

Ikon Development |

512 |

- |

130 |

|

Hampton by Hilton |

Спектрстрой |

422 |

Спектрстрой |

- |

|

Измайловский парк |

Новая жизнь |

278 |

- |

150 |

|

Клубный дом Рублево |

Универсаль |

254 |

Универсаль |

75 |

|

премиум |

||||

|

Звезды Арбата |

БСК |

915 |

Marriott Hotels |

218 |

|

Rosa Rossa |

KR Properties |

845 |

УК Сервис-KR |

230 |

|

Поклонная 9 |

Ant Development |

679 |

Отель SO/ Moscow (УК Сафети) |

- |

|

Slava |

MR Group |

596 |

Moss Hospitality |

150 |

|

Сады Пекина |

Галс Девелопмент |

585 |

Развитие 21 |

95 |

|

Око |

Capital Group |

528 |

Промстройпроект |

- |

|

Hill 8 |

Сити XXI век |

382 |

Виардо |

123 |

|

элита |

||||

|

Fairmont |

Vesper |

2 717 |

Fairmont |

450, за доп услугу - уборка, водитель |

|

Moss Apartments |

Adwill |

1 071 |

Adwill Management |

250 |

На данный момент среди предложения покупки сервисных апартаментов в Москве максимальный уровень средневзвешенной цены зафиксирован в проекте Fairmont — 2,7 млн рублей/кв. м, на втором месте проект Moss Apartments с показателем цены более 1 млн рублей/ кв. м. Наименьший уровень средневзвешенной цены зафиксирован в проекте «Клубный дом Рублево» — 254 тыс. руб. за кв. м.Ставка за облуживание сервисных апартаментов зависит от класса проекта и набора предоставляемых услуг и может существенно различаться. Ставки за содержание и ремонт указаны в таблице (в эту ставку включены сервисы, данные ставки были собраны путем обзвона отделов продаж каждого из проектов и носят информационный характер).

В бизнес- и премиум-классах представлен широкий набор услуг, который аналогичен сервису в отелях: прием корреспонденции, встреча курьера, доставка багажа, продуктов, заказ еды, такси, столиков, цветов, бронирование номеров в отелях и т. д. В элитном классе перечень услуг не лимитирован, однако некоторые из них могут оплачиваться отдельно.

В проектах комфорт-класса в основном четко рассчитывается система получения доходности от сдачи апартаментов через УК, при этом количество услуг меньше, чем в проектах более высоких ценовых сегментов.

Минимальная ставка обслуживания сервисных апартаментов «под ключ» представлена в проекте бизнес-класса «Клубный дом Рублево» — 75 рублей за кв. м. Низкий тариф связан с расположением ЖК — он находится в «старых» границах Москвы, но за МКАД. Максимальная ставка по сервисным услугам представлена в проекте Fairmont — 450 руб. за кв. м.

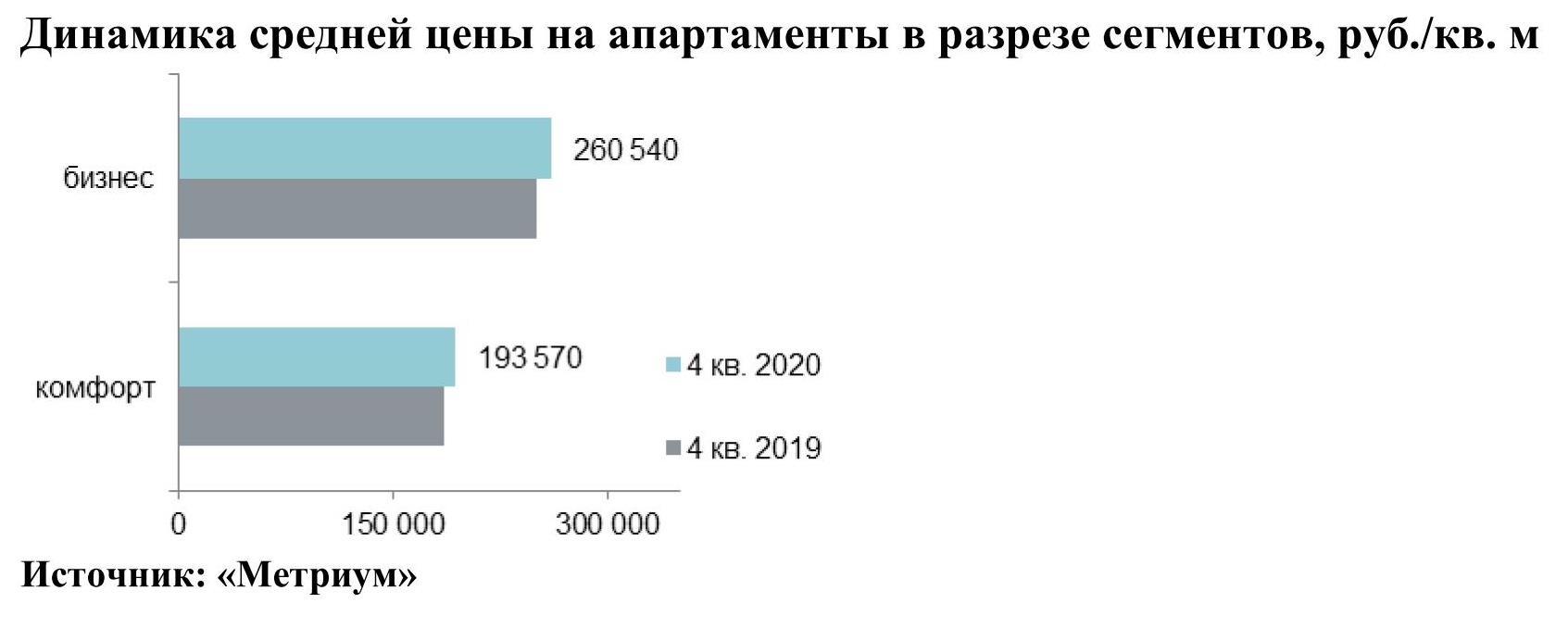

Аналитики компании «Метриум» подвели итоги года на первичном рынке апартаментов комфорт- и бизнес-класса Москвы. Объем предложения сократился на 27,3%. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 193 570 руб./кв. м (+1,5% за квартал; +4,5% за год), бизнес-класса – 260 540 руб./кв. м (+1% за квартал; +4,1% за год).

По данным «Метриум», по итогам 2020 года на первичном рынке апартаментов комфорт- и бизнес-класса в реализации находилось 69 проектов. Совокупный объем предложения составил около 5 350[1] лотов общей площадью 302,5 тыс. кв. м. За последний год число экспонируемых лотов сократилось на 27,3%, а продаваемая площадь – на 27,5%. Подобная динамика обусловлена сужением рынка на фоне растущей активности покупателей.

За отчетный период в реализацию поступило 14 новых проектов, что соответствует среднерыночным показателям прошлых лет. Однако новый объем предложения не смог компенсировать возросший спрос, что и привело к наблюдаемому дефициту предложения.

Новые проекты на первичном рынке апартаментов в 2020 году

|

№ |

Название |

Девелопер |

Класс |

Округ |

Старт продаж |

|

1 |

Мята |

ГК МИЦ |

массовый |

САО |

1 кв. 2020 |

|

2 |

MONODOM FAMILY |

Sun Development |

бизнес |

ЮВАО |

1 кв. 2020 |

|

3 |

Новоданиловская, 8 |

Группа Самолет |

бизнес |

ЮАО |

1 кв. 2020 |

|

4 |

Волоколамское 24 |

ГК ПИК |

массовый |

СЗАО |

1 кв. 2020 |

|

5 |

Саяны-Парк |

Частный девелопер |

массовый |

СВАО |

1 кв. 2020 |

|

6 |

MySpace на Фестивальной |

MySpace Development |

массовый |

САО |

2 кв. 2020 |

|

7 |

Правда |

Группа ПСН |

бизнес |

САО |

2 кв. 2020 |

|

8 |

KAZAKOV Grand Loft |

Колди |

бизнес |

ЦАО |

3 кв. 2020 |

|

9 |

LOFT Вольный |

Частный девелопер |

массовый |

ВАО |

3 кв. 2020 |

|

10 |

Anna Mons Apartments |

Частный девелопер |

бизнес |

ЦАО |

3 кв. 2020 |

|

11 |

Амарант |

ГК МИЦ |

бизнес |

ЦАО |

3 кв. 2020 |

|

12 |

Резиденция Сокольники |

ТК АЛЛАДИН |

бизнес |

ВАО |

4 кв. 2020 |

|

13 |

B’aires |

СЗ ПРОГРЕСС |

бизнес |

СЗАО |

4 кв. 2020 |

|

14 |

Monodom Lake[2] |

SUN DEVELOPMENT |

бизнес |

САО |

4 кв. 2020 |

Источник: «Метриум»

К концу 2020 года лидерами по количеству апартаментов в экспозиции стали: СВАО, сохранивший первое место с 32% (-7,5 п.п. за год); САО, который также занимает вторую позицию, как и годом ранее с долей в 18,4% (-2,2 п.п. за год); СЗАО, сместивший ЮАО с третьей строчки рейтинга, с долей в 14,9% (+9,9 п.п.). В трех лидирующих округах сконцентрировано 65,4% предложения, однако в первых двух округах за прошедший год произошло сокращение долей из-за высокого спроса. Так в САО вышло 4 новых проекта («Мята», «MySpace на Фестивальной», «Правда», Monodom Lake), но при этом доля сократилась на 2,2 п.п. В некоторых округах предложение превысило локальный спрос, например, в СЗАО наблюдалось увеличение предложения в связи с выходом проектов «Волоколамское 24» и B’aires. Заметный рост доли на 5 п.п. продемонстрировал ВАО, где начались продажи апарт-комплексов «Резиденция Сокольники» и «LOFT Вольный». Доли остальных округов варьировались от 3,7% до 8,8%.

В структуре предложения по-прежнему больше половины занимают лоты бизнес-класса. В связи с активным выходом новых проектов их доля увеличилась на 4,5 п.п. и составила 55,2%. По сравнению с декабрем 2019 года, доля массового сегмента сократилась до 44,8%.

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В настоящее время в проекте ведется бронирование апартаментов

В структуре предложения по стадиям строительной готовности превалирующий объем апартаментов по-прежнему сконцентрирован в новостройках на этапе отделочных работ – 38,9% (+8,2 п.п). Существенно сократилась доля лотов в корпусах на стадии монтажа этажей и в готовых домах – 24,8% (-5,6 п.п.) и 18,6% (-2,7 п.п.) соответственно. Изменение структуры предложения по итогам года связано с высокими темпами строительства объектов, в частности вышедших на рынок в конце прошлого года. Доля апартаментов на начальной стадии строительства по итогам года осталась на том же уровне (17,7%, +0,1 п.п.).

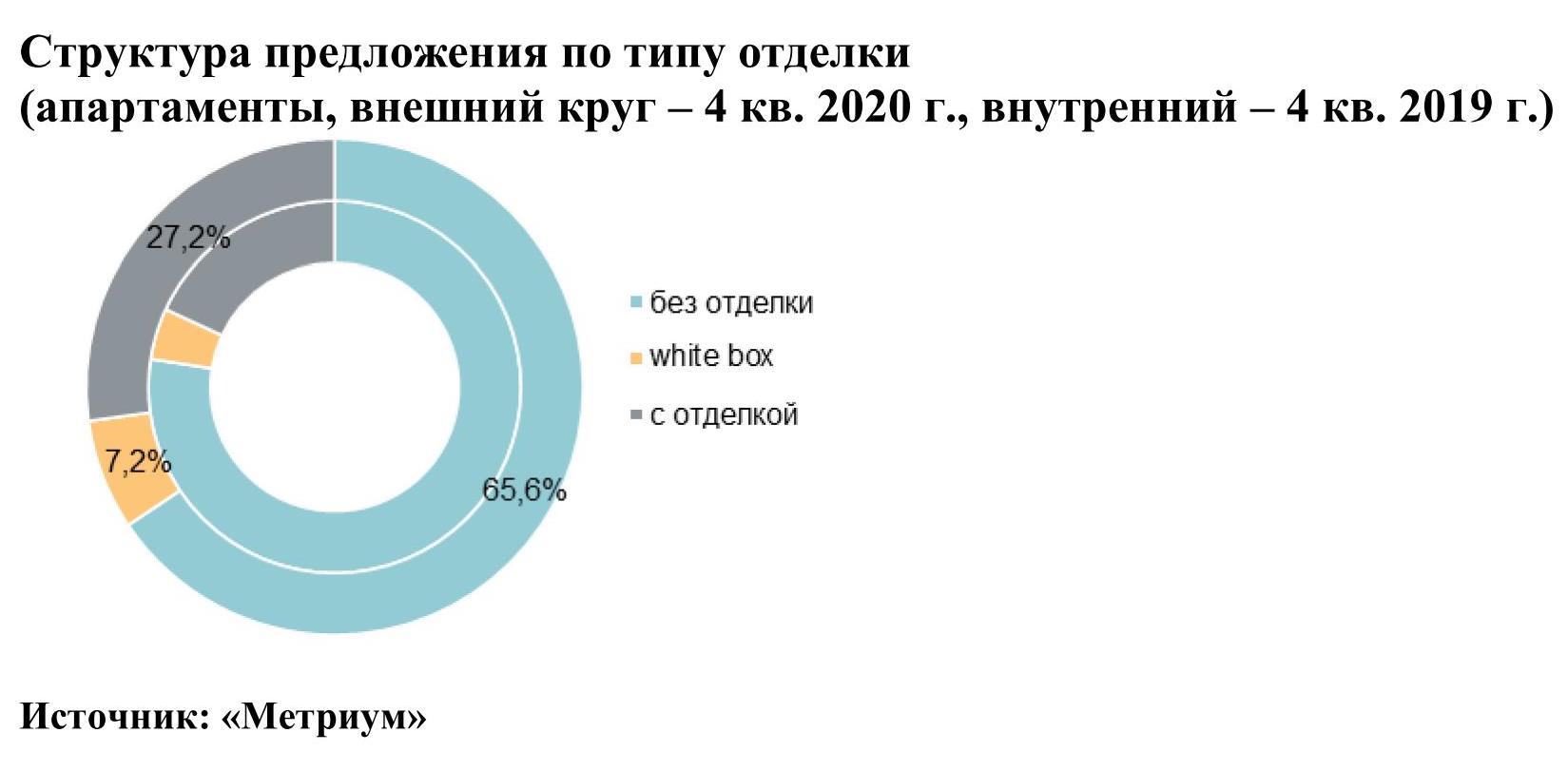

По итогам года доля лотов с полной или частичной отделкой выросла с 22,6% до 34,4%. К концу IV квартала 27,2% всех апартаментов в новостройках реализовывались с отделкой (+2,2 п.п.). Еще 7,2% – с отделкой white box (+5,5 п.п.). Несмотря на то, что более половины всех комплексов, вышедших на рынок в течение года, реализуются с полной или частичной отделкой, доля апартаментов без отделки остается преобладающей (65,6%, -7,7 п.п.).

По наблюдениям аналитиков «Метриум», в 2020 году рынок апартаментов демонстрировал умеренный прирост цен в отличии от квартир аналогичных классов. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 193 570 руб./кв. м (+1,5% за квартал; +4,5% за год), а в бизнес-классе – 260 540 руб./кв. м (+1% за квартал; +4,1% за год).

Столь незначительный рост цен по итогам года обусловлен, прежде всего, неопределенностью будущего данного формата недвижимости. В 2021 году планируется рассмотрение законопроекта, который должен закрепить правовой статус апартаментов и внести ясность относительно прописки фактически проживающих людей и самой возможности строить апарт-комплексы (сейчас анонсированы планы о запрете строительства недвижимости такого формата).

В конце 2020 года самые доступные апартаменты предлагались в следующих комплексах:

– «MySpace на Фестивальной» (САО / Ховрино): студия площадью 11,5 кв. м за 2,4 млн руб.;

– «Саяны-Парк» (СВАО / Ярославский): студия площадью 14,4 кв. м за 3,2 млн руб.;

– «Станция» (ЮАО / Чертаново Северное): студия площадью 18,4 кв. м за 3,3 млн руб.

Самые дорогие лоты отмечены в проектах:

– Alcon Tower (САО / Беговой): пентхаус площадью 248,7 кв. м за 124,3 млн руб.;

– Маршал (СЗАО / Щукино): пентхаус площадью 376,4 кв. м за 85,1 млн руб.;

– «ВТБ Арена Парк» (САО / Аэропорт): апартамент с 3 спальнями и террасой площадью 236,8 кв. м за 78,4 млн руб.

Основные тенденции 2020 года

Определение правового статуса апартаментов

«Обсуждение правового статуса апартаментов ведется уже давно, тем не менее, реальных шагов от представителей исполнительной власти в этом направлении до сих пор не предпринято, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – С юридической точки зрения апартаменты – это нежилые помещения, не относящиеся к жилому фонду, но фактически используются для проживания. Определение апартаментов не закреплено законодательно, поэтому до октября 2021 года планируется внести поправки, которые учтут их фактическое использование и урегулируют статус. Основная текущая повестка заключаются в том, чтобы перевести какую-то часть апарт-комплексов в статус многофункциональных жилых комплексов и впоследствии ограничить строительство такого формата «жилья».

Главными дискуссионными темами являются: методика классификации комплексов с апартаментами, которая даст представление о формальных требованиях государства к апартаментам «жилого назначения» и позволит застройщикам доработать концепции своих проектов, а также вопрос о полном запрете строительства подобной недвижимости в будущем. Таким образом, пока нет конкретного текста законопроекта с точными формулировками, судьба апартаментов может еще несколько раз поменяться – от негативной (полный запрет строительства) до позитивной (формального приравнивания к жилью и выработка требований к новым проектам с апартаментами)».

Увеличение количества сделок с апартаментами

Несмотря на неоднозначную ситуацию вокруг апартаментов, спрос на данный формат недвижимости растет – за 2020 год было зарегистрировано более 5 тыс. договоров долевого участия по апартаментам комфорт- и бизнес-класса (для сравнения в 2019 году – 3,4 тыс. ДДУ, в 2018 – 3,9 тыс. ДДУ). Число заключенных сделок выросло на 49%, в то время как годовой прирост сделок с жильем (квартиры всех классов в старых границах Москвы) составил 18%, а, в частности, спрос на квартиры бизнес-класса увеличился на 41%. Однако нельзя утверждать, что апартаменты пользуются большим спросом у покупателей, чем квартиры. Столь высокий темп прироста количества сделок по апартаментам объясняется небольшим размером этого рынка – в массовом сегменте продано более 32 тыс. квартир, в бизнес-классе – более 21 тыс. квартир.

Умеренный рост цен

В условиях стремительного наращивания цен на квартиры комфорт- и бизнес-класса, рынок апартаментов демонстрирует довольно скромные показатели. В массовом сегменте апартаментов средневзвешенная цена квадратного метра увеличилась на 4,5% за год до 193,6 тыс. руб./кв. м (при динамике аналогичного сегмента квартир +18,7%), а в бизнес-классе – на 4,1% до 260,5 тыс. руб./кв. м (при динамике квартир бизнес-класса +24,4%). Тем не менее, в случае приравнивания части апарт-комплексов к жилью, возможен резкий скачек цен, компенсирующий низкие темпы роста в 2020 году.

Прогноз

«Развитие рынка полностью зависит от того, как именно будут «легализованы» апартаменты властями, а также какая судьба ждет новые апарт-комплексы, – резюмирует Мария Литинецкая. – Здесь может быть несколько сценариев. Наиболее вероятно, что до принятия закона застройщики будут наращивать объемы строительства и активно выводить на рынок новые объекты – стараться успеть стартовать до новых «правил игры». В случае приравнивания апартаментов к жилью, мы ожидаем рост цен на построенные и на строящиеся апарт-комплексы до сопоставимого уровня стоимости квартир в локации. В случае запрета строительства апартаментов, застройщики попытаются вместо них построить жилье со всей сопутствующей инфраструктурой, но для этого нужно разработать новую исходно-разрешительную документацию, что займет около двух лет и потребует дополнительных вложений. Вероятнее всего девелоперы откажутся от реализации части перспективных проектов, ставших нерентабельными в новых условиях. Таким образом, запрет на строительство в конечном счете ограничит новое предложение на рынке».

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка офисной недвижимости Санкт-Петербурга по итогам 2020 года.

Предложение

Кризисные явления 2020 года существенным образом повлияли на реализацию планов девелоперов по строительству новых офисных центров. В конце 2019 года мы ожидали появление в 2020 году 165 000 кв.м новых объектов, но по итогам года эта цифра была скорректирована на 110 000 кв. м – на рынок вышло 55 000 кв.м новых площадей.

Объем спекулятивного предложения по итогам 2020 года остается на уровне 2,7 млн. кв. м.

Всего в течение 2020 года в эксплуатацию было введено 6 проектов спекулятивной направленности, половина из которых – это проекты, введенные после реконструкции.

Кроме этого, разрешение на ввод в эксплуатацию получило здание второй очереди «Лахта Центра».

Перспективное предложение

Мы ожидаем восстановления девелоперской активности к 3 кварталу 2021 года. До этого момента, по нашим оценкам, большинство игроков рынка будет находиться в выжидательной позиции: уровень активности по реализации новых проектов в сегменте офисной недвижимости напрямую зависит от уровня спроса, который будет постепенно восстанавливаться в течение 2021 года.

Мы прогнозируем, что в 2021 году на рынок офисной недвижимости Санкт-Петербурга может выйти 90 000 кв. м новых офисных площадей.

Прогнозируемый прирост будет обеспечен в основном за счет завершения строительства объектов, ввод в эксплуатацию которых притормозили последствия пандемии COVID-19.

Спрос

Поглощение в сегменте офисной недвижимости по итогам 2020 года составило, по нашим оценкам, 97 000 кв.м. В ситуации приостановленных переговоров по аренде новых площадей со стороны крупных арендаторов драйвером спроса со второй половины 2020 года выступили компании, арендующие рабочие места в коворкингах и гибких рабочих пространствах.

Важной тенденцией 2020 года с точки зрения спроса является значительно возросший интерес к приобретению офисных площадей в собственность со стороны конечных пользователей. Таким образом, на наш взгляд, компании стараются снизить риски, связанные с сократившимся горизонтом планирования операционных и капитальных расходов.

Достигнутый уровень поглощения в 2020 году оказался ниже уровня предыдущих лет, что обусловлено не только влиянием пандемии, но и другими факторами. Во-первых, привычный драйвер спроса на рынке офисной недвижимости Санкт-Петербурга – ПАО «Газпром» и его структуры – завершили активную экспансию в Санкт-Петербург. Во-вторых, привычно активный сектор IT приостановил переговоры по аренде офисных площадей, поскольку как минимум до конца январских праздников порядка 90% сотрудников крупнейших IT-компаний останется на удаленной работе.

Восстановление поглощения до привычного уровня в 120 000 – 150 000 кв.м, по нашим оценкам, произойдет уже в 2021 году, в частности, за счет того, что продолжится рост сегмента коворкингов, которые выступают арендаторами площадей в офисных центрах.

Ставки аренды и уровень вакансии

Уровень вакантных площадей по итогам 2020 года находится на уровне 9,4%. В сравнении с уровнем вакансии 2019 года рост составил 3,5 пп.

К концу 2020 года укрепилась тенденция, наметившаяся летом 2020 года: компании малого бизнеса, которые занимали площади до 200 кв. м, были вынуждены отказаться от офисов в период первой волны, после периода самоизоляции постепенно возвращаются на рынок, но уже в статусе арендаторов коворкингов, которые предлагают своим клиентом выделенные гибкие рабочие зоны.

Уровень вакансии в классе А существенно не изменился и составляет 9%, уровень вакансии в классе В/В+ снизился за счет нескольких сделок и составляет 9,5%.

По итогам 2020 года, средний уровень запрашиваемых ставок аренды на офисные помещения класса А сохранился и находится на уровне 1 700 рублей за кв.м в месяц, включая НДС и КУ.

Средний уровень ставок аренды на офисные помещения класса В/В+ также не претерпел серьезных изменений и находится на уровне 1 230 рублей за кв.м в месяц, включая НДС и КУ.

На фоне текущего сокращения спроса рынок реагирует сдержано и ставки аренды не снижаются. Это подтверждает ожидания собственников в отношении восстановления спроса в 2021 году.