Доля ипотек на новостройки в РФ обновила пятилетний минимум

Изменение программы льготного ипотечного кредитования вместе с ростом цен привели к снижению спроса на новостройки среди ипотечных заемщиков. Доля кредитов, выданных на покупку строящегося жилья, обновила пятилетний минимум. В 3 из 4 регионов средняя сумма кредита снизилась на фоне пересмотра лимита по льготной ипотеке до 3 млн. Количество регионов, где сумма кредита оказалась ниже этой суммы, увеличилось в два раза.

1. Доля ипотек, выданных на «первичке», обновила пятилетний минимум

Спрос на рынке ипотечного жилищного кредитования смещается в сегмент готового жилья. В июле и августе 2021 года доля ипотек, выданных на приобретение строящегося жилья, снизилась до абсолютного минимума – в июле только 19% ипотек получены на новостройки, в августе – 22%. Это минимальные значения за последние пять лет. Для сравнения – в 2016 году на новостройки выдавалось 36% ипотек, 2017 году – 29%, 2018 году – 25%, 2019 году – 26%, 2020 году – 27%, 1 полугодии 2021 года – 26%.

Максимальная доля ипотек на новостройки фиксировалась в феврале 2016 года (50%). На тот момент это был последний месяц действия льготной ипотеки (запущенной еще в 2015 году), россияне стремились успеть взять кредит с субсидией. В феврале 2016 года половина ипотек (50%) были выданы на первичном рынке. После власти приняли решение о пролонгации льготной ипотеки до конца 2016 года, что сделало спрос более равномерным. В декабре 2016 года доля ипотек на первичном рынке составила уже 36%, хотя это и был последний месяц субсидии.

В 2021 году в июне также наблюдалось смещение спроса в пользу новостроек: 30% всех кредитов были выданы на «первичке», это выше, чем в мае на 5 п. п. Впрочем, в 2020 году летом 2020 года доля ипотек, приходящихся на первичный рынок, была выше: 31-32%. Таким образом, после сокращения лимита кредитования, интерес к новостройкам от ипотечных заемщиков резко снизился. В 60% городов в население от 100 тыс. человек, новостройки по цене квадратного метра уже дороже, чем на вторичном рынке. Логично, что покупатели чаще выбирают сегмент готового жилья.

2. Доля по объему кредитов на «первичке» НЕ обновила минимум из-за роста цен

Эксперты Циан отмечают, что по объему выданных кредитов первичный рынок не обновил свой минимум – из-за роста цен на новостройки занимать приходится больше. В июле 2021 года четверть всех выданных кредитных средств в рублях были направлены на покупку новостроек. Такая же доля (25%) была и в апреле 2021 года (перед стартом льготной ипотеки), а также – в декабре 2018 года.

В августе 2021 года доля кредитных средств, полученных на «первичке» по объему, составила 29%. Примерно такие же показатели наблюдались на протяжении всего 2018 года. Однако на тот момент средняя сумма, выдаваемая на новостройку по РФ, была на полмиллиона рублей меньше.

3. Средний кредит на «первичке» снизился после пересмотра лимита в 3 из 4 регионов РФ. Количество регионов с кредитом до 3 млн выросло в два раза

Снижение лимита по льготной ипотеке до 3 млн рублей привело к уменьшению средней суммы займа при покупке новостроек. В целом по РФ средняя сумма займа на первичном рынке составила в августе 2021 года 3,90 млн рублей, что на 3,8% ниже, чем в июне 2021 года, когда действовал еще прежний лимит по ипотеке. В июле 2021 года показатель был еще ниже – на уровне 3,87 млн рублей.

Снижение средней суммы ипотеки произошло в 73% субъектов РФ: в 62 из 85. Снижение среднего чека произошло по всем федеральным округам, наибольшее – в Северо-Кавказском ФО (-13%), на полмиллиона рублей, Уральском ФО (-6,9%) и Приволжском ФО (-6,8%), кредит стал меньше на четверть миллиона (220-230 тыс.). В процентном выражении самое большое снижение отмечено для Калужской области (-33%), Севастополя (-20,4%) и Дагестана (-28,1%). В рублевом выражении максимальное падение средней суммы кредита - в Дагестане (1,7 млн), Калужской области (1,33 млн) и Ингушетии (1 млн).

Циан отмечает, что после сокращения лимита кредитования в Приволжском ФО средний чек по выданной ипотеке оказался ниже 3 млн, то есть средний кредит на новостройки подходит под новые условия субсидирования. Приволжский ФО – единственный из всех округов, в котором в кредит берут до 3 млн (2,98 млн), по остальным ФО – лимит превышен.

В разрезе отдельных субъектов отмечен практически двукратный рост числа регионов, где средний размер кредита ниже 3 млн. В июне 2021 года, когда лимит был 6/12 млн рублей, в среднем не более 3 млн рублей брали в кредит жители 15 субъектов РФ (17%). В августе 2021 года, с трехмиллионным лимитом – уже 27 регионов (32%). В Дальневосточном, Уральском и Северо-Кавказском ФО нет регионов, в которых кредит снизился ниже 3 млн после пересмотра лимита. В Сибирском ФО это Алтай (средняя сумма кредита снизилась за два месяца с 3,81 млн до 3 млн рублей. В Южном ФО это Крым (с 3,06 млн до 2,86 млн). В Северо-Западном ФО – Калининградская область (с 3,06 млн до 2,86 млн). В Центральном ФО это уже 4 региона: Калужская, Костромская, Смоленская и Ярославская области. Однако наибольшее число субъектов со сниженным лимитом теперь можно найти в Приволжском ФО, их 5: Башкортостан, Мордовия, Чувашия, Кировская и Ульяновская области.

Таким образом, россияне вынуждены учитывать максимально возможную сумму кредита по льготной ипотеке – выбор новостроек стал меньше.

Средний размер займа на первичном рынке и кол-во ипотек до обновления программы и после

|

Субъект |

Средний размер займа, млн р. Август 2021 |

Средний размер займа, млн р. Июнь 2021 |

Динамика август/июнь 2021 |

Кол-во ипотек, август 2021 |

Кол-во ипотек, июнь 2021 |

Динамика август/июнь 2021 |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

3,90 |

4,06 |

-4% |

32 572 |

52 891 |

-38% |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

5,08 |

5,30 |

-4% |

9 462 |

15 235 |

-38% |

|

г. Москва |

7,04 |

7,19 |

-2% |

3 476 |

5 826 |

-40% |

|

Московская область |

5,75 |

5,71 |

1% |

2 154 |

3 393 |

-37% |

|

Тульская область |

3,46 |

3,78 |

-9% |

268 |

483 |

-45% |

|

Липецкая область |

3,28 |

3,27 |

0% |

191 |

309 |

-38% |

|

Тамбовская область |

3,22 |

3,34 |

-3% |

104 |

196 |

-47% |

|

Ивановская область |

3,14 |

3,56 |

-12% |

138 |

195 |

-29% |

|

Брянская область |

3,11 |

3,66 |

-15% |

221 |

344 |

-36% |

|

Курская область |

3,10 |

3,62 |

-14% |

149 |

236 |

-37% |

|

Тверская область |

3,10 |

3,68 |

-16% |

221 |

380 |

-42% |

|

Владимирская область |

3,06 |

3,26 |

-6% |

264 |

368 |

-28% |

|

Белгородская область |

3,05 |

3,56 |

-14% |

278 |

330 |

-16% |

|

Смоленская область |

2,95 |

3,11 |

-5% |

171 |

301 |

-43% |

|

Ярославская область |

2,87 |

3,33 |

-14% |

213 |

353 |

-40% |

|

Орловская область |

2,84 |

2,91 |

-2% |

137 |

336 |

-59% |

|

Рязанская область |

2,78 |

2,86 |

-3% |

298 |

582 |

-49% |

|

Костромская область |

2,77 |

3,36 |

-17% |

111 |

129 |

-14% |

|

Калужская область |

2,67 |

4,00 |

-33% |

440 |

337 |

31% |

|

Воронежская область |

2,59 |

2,56 |

1% |

628 |

1 137 |

-45% |

|

СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

4,06 |

4,19 |

-3% |

4 351 |

7 091 |

-39% |

|

г. Санкт-Петербург |

4,62 |

4,86 |

-5% |

2 222 |

3 555 |

-37% |

|

Ленинградская область |

4,35 |

4,36 |

0% |

500 |

780 |

-36% |

|

Республика Коми |

3,88 |

3,29 |

18% |

243 |

375 |

-35% |

|

в том числе Ненецкий автономный округ |

3,50 |

3,00 |

17% |

16 |

12 |

33% |

|

Новгородская область |

3,39 |

3,96 |

-14% |

80 |

137 |

-42% |

|

Мурманская область |

3,94 |

4,13 |

-5% |

203 |

331 |

-39% |

|

Архангельская область |

3,24 |

3,40 |

-5% |

277 |

504 |

-45% |

|

Архангельская область без данных по Ненецкому автономному округу |

3,23 |

3,42 |

-6% |

261 |

492 |

-47% |

|

Республика Карелия |

3,21 |

3,04 |

6% |

126 |

297 |

-58% |

|

Калининградская область |

2,87 |

3,07 |

-7% |

310 |

477 |

-35% |

|

Вологодская область |

2,80 |

2,87 |

-2% |

276 |

430 |

-36% |

|

Псковская область |

2,33 |

2,83 |

-18% |

114 |

205 |

-44% |

|

ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

3,19 |

3,23 |

-1% |

2 815 |

4 757 |

-41% |

|

Республика Калмыкия |

4,29 |

4,87 |

-12% |

51 |

115 |

-56% |

|

Астраханская область |

4,04 |

4,14 |

-2% |

106 |

188 |

-44% |

|

Республика Адыгея (Адыгея) |

3,59 |

3,07 |

17% |

44 |

55 |

-20% |

|

Краснодарский край |

3,50 |

3,20 |

9% |

1 066 |

2 073 |

-49% |

|

Волгоградская область |

3,22 |

3,26 |

-1% |

398 |

649 |

-39% |

|

г. Севастополь |

3,02 |

3,80 |

-20% |

43 |

75 |

-43% |

|

Республика Крым |

2,86 |

3,06 |

-7% |

164 |

281 |

-42% |

|

Ростовская область |

2,71 |

3,00 |

-9% |

943 |

1 321 |

-29% |

|

СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

3,33 |

3,82 |

-13% |

676 |

968 |

-30% |

|

Чеченская Республика |

5,61 |

5,15 |

9% |

28 |

26 |

8% |

|

Карачаево-Черкесская Республика |

5,00 |

3,73 |

34% |

19 |

33 |

-42% |

|

Республика Ингушетия |

5,00 |

6,00 |

-17% |

4 |

1 |

300% |

|

Республика Дагестан |

4,34 |

6,04 |

-28% |

65 |

111 |

-41% |

|

Кабардино-Балкарская Республика |

3,73 |

4,03 |

-7% |

41 |

60 |

-32% |

|

Республика Северная Осетия - Алания |

3,35 |

3,35 |

0% |

71 |

129 |

-45% |

|

Ставропольский край |

2,91 |

3,44 |

-15% |

448 |

608 |

-26% |

|

ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

2,98 |

3,20 |

-7% |

6 227 |

10 326 |

-40% |

|

Нижегородская область |

3,45 |

3,52 |

-2% |

522 |

1 032 |

-49% |

|

Республика Татарстан (Татарстан) |

3,42 |

3,60 |

-5% |

907 |

1 449 |

-37% |

|

Саратовская область |

3,38 |

3,54 |

-5% |

312 |

481 |

-35% |

|

Самарская область |

3,02 |

3,27 |

-8% |

467 |

843 |

-45% |

|

Республика Башкортостан |

2,94 |

3,05 |

-3% |

957 |

1 600 |

-40% |

|

Республика Мордовия |

2,88 |

3,62 |

-20% |

138 |

279 |

-51% |

|

Чувашская Республика - Чувашия |

2,82 |

3,18 |

-11% |

436 |

582 |

-25% |

|

Пермский край |

2,80 |

2,99 |

-6% |

651 |

1 116 |

-42% |

|

Оренбургская область |

2,80 |

2,82 |

-1% |

350 |

583 |

-40% |

|

Кировская область |

2,78 |

3,30 |

-16% |

213 |

325 |

-34% |

|

Удмуртская Республика |

2,68 |

2,83 |

-5% |

453 |

793 |

-43% |

|

Пензенская область |

2,65 |

2,90 |

-9% |

392 |

648 |

-40% |

|

Республика Марий Эл |

2,60 |

2,91 |

-11% |

103 |

185 |

-44% |

|

Ульяновская область |

2,52 |

3,01 |

-16% |

326 |

410 |

-20% |

|

УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

3,13 |

3,37 |

-7% |

3 748 |

6 129 |

-39% |

|

в том числе Ямало-Ненецкий автономный округ |

3,70 |

4,09 |

-10% |

310 |

529 |

-41% |

|

в том числе Ханты-Мансийский автономный округ - Югра |

3,57 |

3,82 |

-7% |

688 |

1 065 |

-35% |

|

Тюменская область |

3,39 |

3,69 |

-8% |

1 636 |

2 572 |

-36% |

|

Свердловская область |

3,17 |

3,34 |

-5% |

1 260 |

2 132 |

-41% |

|

Тюменская область без данных по Ханты-Мансийскому автономному округу - Югре и Ямало-Ненецкому автономному округу |

3,05 |

3,34 |

-9% |

638 |

978 |

-35% |

|

Челябинская область |

2,63 |

2,86 |

-8% |

678 |

1 135 |

-40% |

|

Курганская область |

2,37 |

2,65 |

-10% |

174 |

290 |

-40% |

|

СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

3,38 |

3,42 |

-1% |

3 374 |

5 591 |

-40% |

|

Республика Тыва |

5,06 |

3,33 |

52% |

17 |

27 |

-37% |

|

Омская область |

4,33 |

4,19 |

3% |

218 |

354 |

-38% |

|

Иркутская область |

3,93 |

3,70 |

6% |

301 |

517 |

-42% |

|

Томская область |

3,82 |

3,72 |

3% |

158 |

268 |

-41% |

|

Красноярский край |

3,55 |

3,87 |

-8% |

677 |

1 073 |

-37% |

|

Республика Хакасия |

3,52 |

3,29 |

7% |

77 |

105 |

-27% |

|

Новосибирская область |

3,31 |

3,22 |

3% |

973 |

1 604 |

-39% |

|

Кемеровская область - Кузбасс |

3,04 |

3,43 |

-11% |

424 |

756 |

-44% |

|

Республика Алтай |

3,00 |

3,81 |

-21% |

11 |

27 |

-59% |

|

Алтайский край |

2,64 |

2,63 |

0% |

518 |

860 |

-40% |

|

ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

4,40 |

4,42 |

-1% |

1 919 |

2 794 |

-31% |

|

Амурская область |

5,18 |

4,66 |

11% |

98 |

177 |

-45% |

|

Сахалинская область |

4,98 |

4,94 |

1% |

159 |

264 |

-40% |

|

Республика Саха (Якутия) |

4,80 |

4,73 |

2% |

370 |

464 |

-20% |

|

Приморский край |

4,29 |

4,37 |

-2% |

504 |

738 |

-32% |

|

Хабаровский край |

4,23 |

4,25 |

0% |

341 |

464 |

-27% |

|

Камчатский край |

4,05 |

4,17 |

-3% |

88 |

98 |

-10% |

|

Забайкальский край |

4,00 |

4,10 |

-2% |

152 |

200 |

-24% |

|

Магаданская область |

3,79 |

4,73 |

-20% |

70 |

75 |

-7% |

|

Республика Бурятия |

3,62 |

4,01 |

-10% |

110 |

242 |

-55% |

Расчеты Аналитического центра Циан по данным ЦБ РФ

4. Количество ипотек вернулось к уровню 2019 года

Снижение лимита по льготной ипотеке привело к резкому падению сделок именно на первичном рынке. Относительно июня 2021 года в августе 2021 года снизилось на 38% в целом по РФ, тогда как на вторичном рынке за тот же период падение оказалось меньше – всего на 6%. Текущие продажи новостроек сейчас находятся практически на уровне 2019 года, тогда в среднем ежемесячно выдавалось 28,8 тыс. ипотек (в августе 2021 года – 32,6 тыс.) На вторичном рынке спрос на ипотеку выше допандемийного. Число сделок в августе оказалось на 6% меньше, чем в июне.

Только для четырех субъектов РФ относительно июня 2021 года в августе 2021 года число ипотек на «первичке» выросло. В Калужской области прирост составил 31% (с 0,33 тыс. до 0,44 тыс. ипотек). Положительная динамика также в Ненецком АО, Ингушетии и Чечне, однако в каждом из регионов прошло менее 30 сделок.

В годовой динамике (относительно августа 2020 года) число оформленных ипотек на первичном рынке снизилось на 36%, на вторичном рынке – рост на 5%.

5. Выиграли заемщики, взявшие ипотеку год назад

Циан рассчитал средний ежемесячный платеж и общую переплату, исходя из суммы займа, среднего срока кредита и процентной ставки. Даже несмотря на снижение среднего размера ипотечного займа, переплата по ипотеке для среднего россиянина, взявшего ипотеку в августе 2021 года, окажется на 14% больше, чем для тех, кто взял кредит в июне. Ежемесячный платеж увеличится на 4%. Впрочем, это не столь большая разница.

В годовой динамике переплата сейчас выше на 60% или 1,19 млн рублей, а ежемесячный платеж – на 23%. В августе 2020 года средняя переплата составила бы 1,99 млн, тогда как сегодняшний заемщик переплатит существенно больше: почти 3,2 млн рублей.

Даже относительно августа 2019 года, когда кредиты брали на стандартных условиях (под 9,35%), текущая переплата по кредиту окажется выше на 9%, как и ежемесячный платеж (+9%).

Таким образом, ставки по ипотеке увеличиваются, и даже на фоне снижения среднего займа по большинству локаций, общая переплата сейчас выше, чем до льготной ипотеки. Впрочем, еще год назад, в августе 2020 года, заемщики, оформившие ипотеку, оказываются в выигрыше – переплата по их кредиту ниже, чем по кредитам, оформленным до пандемии, в 2018-2019 гг.

Средняя переплата по ипотеке на первичном рынке

|

3 года назад |

2 года назад |

Старт льготной ипотеки |

1 год назад |

Июнь 2021, прежние условия льготной ипотеки |

Август 2021, новые условия льготной ипотеки |

|

|

авг.18 |

авг.19 |

апр.20 |

авг.20 |

июн.21 |

авг.21 |

|

|

Средний размер кредита, млн р. |

2,40 |

2,70 |

2,78 |

3,10 |

4,06 |

3,90 |

|

Средний срок кредита, месяцев |

195 |

218 |

223 |

222 |

253 |

251 |

|

Ставка по выданным кредитам, % |

9,05 |

9,35 |

6,95 |

5,88 |

5,48 |

6,39 |

|

Платеж в месяц, тыс. |

23,5 |

25,8 |

22,2 |

22,9 |

27,1 |

28,2 |

|

Переплата, млн р. |

2,19 |

2,92 |

2,18 |

1,99 |

2,80 |

3,18 |

Расчеты Аналитического центра Циан

«Снижение среднего займа – единственный вариант воспользоваться льготной ипотекой, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако из-за роста цен уменьшение суммы кредита ниже 3 млн уже не позволяет рассчитывать на необходимую площадь, в итоге заемщики все чаще рассматривают именно вторичный рынок. Средняя стоимость квадратного метра в городах-миллионниках на готовое жилье составляет сейчас 91,9 тыс. Это на 15% ниже, чем на первичном рынке в тех же городах (107,9 тыс.). Поэтому вполне ожидаемо смещение спроса в сегмент уже готовых объектов».

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года на рынке складской недвижимости Москвы.

После сравнительно скромных результатов первой половины 2020 года, в III-IV кв. м было закрыто сделок общей площадью чуть более 1.3 млн кв. м. Таким образом, годовой показатель объема сделок составил почти 1.9 млн кв. м – рекордное значение за всю историю рынка. Кроме того, в 2020 году впервые в истории складского рынка Московской области самая большая доля в годовом спросе пришлась на онлайн ритейлеров: 28% всех арендованных и купленных площадей в 2020 году. В абсолютном выражении это чуть более 0.5 млн кв. м, что также является рекордом для этого сегмента и сопоставимо с объёмом площадей, который арендовали и купили онлайн ритейлеры за предыдущие три года вместе взятые.

Крупнейшие сделки, закрытые в III и IV кв. 2020

|

Объект |

Площадь, кв. м |

Арендатор / покупатель |

Тип сделки |

|

PNK Парк Домодедово |

182 000 |

ВсеИнструменты.ру |

Аренда |

|

Ориентир Запад |

154 000* |

Ozon |

Аренда |

|

Домодедово |

110 584 |

Конфиденциально |

Аренда |

|

Радумля |

103 198 |

Эксмо-АСТ |

Покупка |

|

Логопарк Софьино |

58 790 |

BSH |

Аренда |

*Консультант сделки - CBRE

Источник: CBRE, IV кв. 2020 г.

В 2020 году впервые с 2013 года суммарная площадь сделок по строящимся зданиям и сделок built-to-suit превысила площадь сделок по готовым помещениям. Причинами этого стали большой объём крупных и нестандартных проектов, которые невозможно разместить в существующих объектах, а также дефицит готовых свободных площадей.

Согласно отчёту CBRE, в 2021 году объём сделок будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Более важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей.

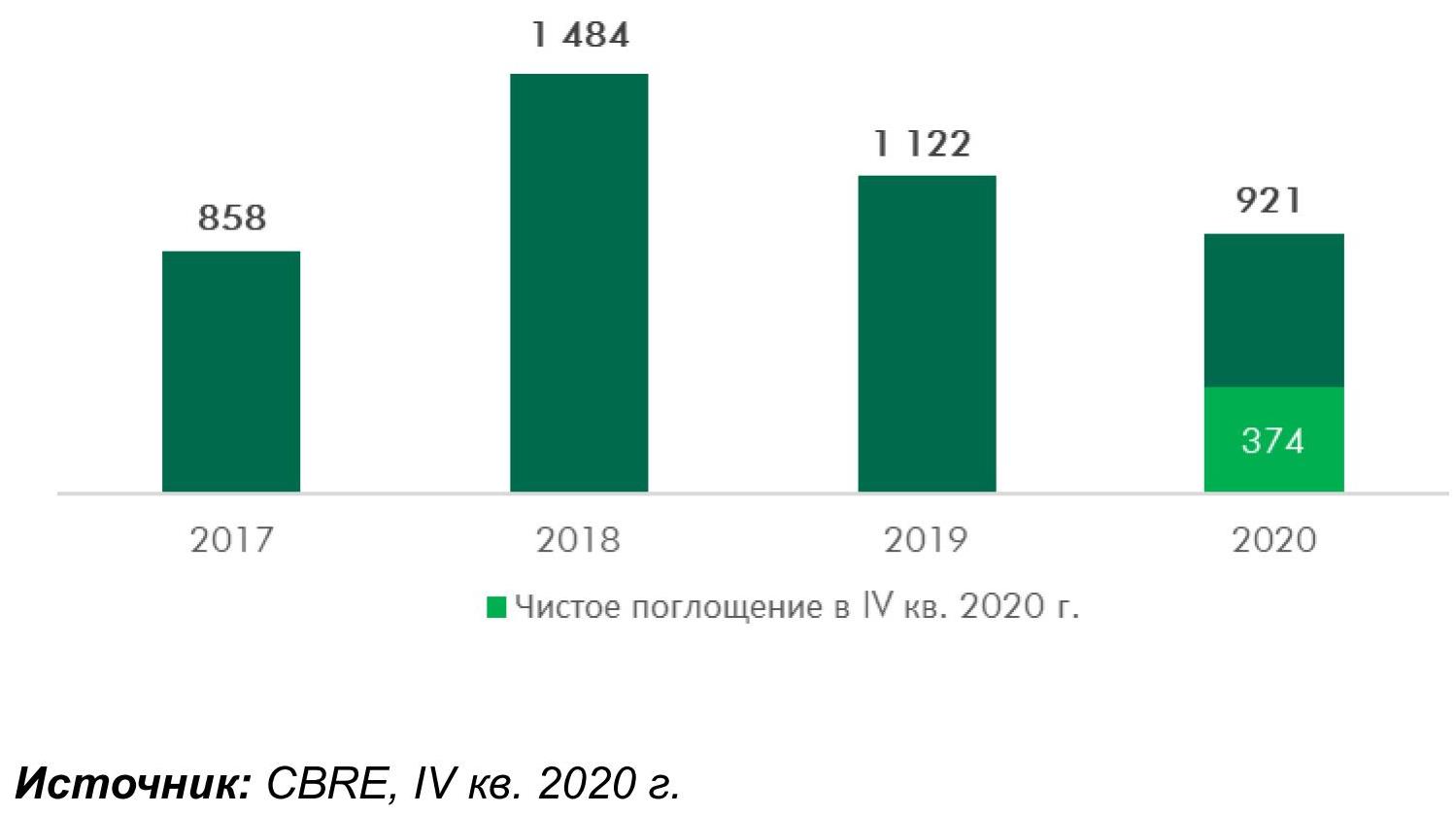

Годовой показатель чистого поглощения составил чуть более 0.9 млн кв. м, что на 17% ниже результатов 2019 года. При этом 40% поглощения пришлось на IV кв. 2020 года. Основной причиной снижения показателя стала низкая активность в сегменте сделок built-to-suit годом ранее: ввод объектов, строящихся «под клиента», формирует существенную часть чистого поглощения. Вторым фактором, негативно сказавшимся на поглощении, стало сокращение объёма сделок в готовых объектах: на 150 тыс. кв. м (-17%) меньше, чем в 2019 году.

Динамика чистого поглощения, тыс. кв.

Доля свободных площадей по итогам 2020 года снизилась с 4.6% до 2.9%. Резкое снижение было вызвано очень высокой активностью спроса и практически полным отсутствием спекулятивного строительства. В IV кв. 2020 года было «поглощено» более 200 тыс. кв. м. свободных площадей.

Новые здания составляют лишь 29% всех вакантных помещений. Начиная с I кв. 2020 г., объекты вторичного рынка преобладают в структуре свободных площадей. За год их доля выросла с 60% до 70%, а в III кв. доходила почти до 80%. Такие изменения являются следствием минимальных объёмов спекулятивного строительства, основу предложения в сегменте готовых зданий всё больше и больше формируют объекты, построенные в предыдущие годы.

793 тыс. кв. м составил объём строительства в 2020 году. Показатель снизился на 13% относительно 2019 года. Ряд крупных проектов не успели завершить, как планировалось, до конца года и их ввод в эксплуатацию должен состояться в I кв. 2021 году. Только 9% площадей оставались свободными к моменту окончания строительства на объектах, завершённых в прошедшем году.

Крупные объекты строительства, сдача которых была перенесена на I кв. 2021 г.

|

Объект |

Площадь, кв. м |

Расположение |

Собственник |

|

СК Wildberries |

150 000 |

г. Электросталь |

Wildberries |

|

ДДТ Логистик, 2 фаза |

23 000 |

Саларьево |

Veles Group |

Источник: CBRE, IV кв. 2020 г.

Прогнозируемый CBRE показатель строительства в 2021 году составит 1.3 млн кв. м. Рост активности на 64% относительно прошедшего года будет сформирован проектами, перенесёнными с IV кв. 2020 года, а также рядом built-to-suit объектов, строительство которых началось в рамках крупных сделок прошедшего года. Практически все эти площади уже находятся на этапе строительных работ, строительство некоторых объектов начнётся весной.

Средний уровень базовых ставок аренды вырос до 3 960 руб./кв. м/год по итогам 2020 года. Таким образом, за год, относительно конца 2019 года, показатель вырос лишь на 1.5%.

По прогнозам CBRE, в 2020 году в случае дальнейшего сохранения доли свободных площадей на текущем уровне (2,9%) и большого количества запросов на складские площади рост ставок может продолжиться в первом полугодии 2021 года.

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости CBRE в России, комментирует:

«Прошлый год стал рекордным по объему сделок, а квартальные значения показали второй результат за всю историю рынка в рамках одного квартала - 673 тыс. кв. м. Максимальное значение было зафиксировано в III квартале 2020 года.

Объём спроса в 2021 году, по нашим оценкам, будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей».

По данным международной консалтинговой компании Colliers International, в 2020 году уровень вакантности на основных торговых коридорах Санкт-Петербурга достиг 15,7% - это максимальное значение за последние пять лет. При этом количество закрытий в прошедшем году увеличилось в 3,5 раза, а новые магазины и заведения общепита открывались на 30% чаще.

По итогам 2020 года доля свободных помещений на основных торговых коридорах Северной Столицы достигла максимального значения за последние пять лет – 15,7% – увеличившись за год на 7,6 п.п. Рост вакантности стал следствием пандемии коронавируса и связанными с ней ограничениями в деятельности предприятий торговли и общепита. Самый резкий рост уровня вакантности был зафиксирован во втором квартале, когда доля свободных помещений выросла на 5,9 п.п. и достигла 12,9%. В последующие два квартала уровень вакантности увеличивался более сдержанными темпами.

Всего за прошедший год количество закрытий увеличилось в 3,5 раза – с 54 закрытий в 2019 году до 191 в 2020 году. Большая часть закрытий пришлась на сферу общественного питания: там количество закрытий увеличилось в 7 раз. Закрытия в сегменте одежды встречались в 2 раза чаще.

При этом, несмотря на экономическую неопределенность, на основных торговых коридорах Санкт-Петербурга появлялись новые кафе и магазины. Всего количество открытий увеличилось на 30% по сравнению с результатами 2019 года. Число новых кафе и ресторанов практически сохранилось на уровне 2019 года – это 45 помещений. В 1,5 раза увеличилось количество открытий магазинов одежды и обуви. Также в 2020 году было открыто 18 продуктовых магазинов, что в 2,5 раза больше показателя 2019 года.

По данным Colliers International, самый высокий уровень вакантности по итогам 2020 года был зафиксирован на Старо-Невском проспекте – 18,1% (против 13,7% в 2019 году). В 2020 году со Старо-Невского проспекта ушли магазины Philipp Plein, The Collection, DRESS-code.

Наибольший рост свободных помещений пришелся на Невский проспект и Большую Конюшенную улицу. Так, уровень вакантности Невского проспекта увеличился с 3,8% в IV квартале 2019 до 15% в IV квартале 2020 года. Чуть более трети закрытий на этой улице в 2020 году приходилось на сферу общественного питания. В частности, закрылись два помещения Burger King (на Невском, 86 и Невском, 40), Kriek, «Две Палочки», «Шоколадница».

13% закрытий на Невском проспекте сформировали магазины подарков и сувениров. До наступления пандемии этот сегмент чувствовал себя довольно устойчиво. Если в I квартале 2020 года на Невском проспекте работали порядка 20 магазинов этой категории, то уже в IV квартале их число сократилось до 10. В IV квартале два закрытия были компенсированы новыми ранее неизвестными магазинами: Taste of Russia, Street Souvenir.

Уровень вакантности Большой Конюшенной улицы по итогам 2020 года составил 15,5%, увеличившись за год на 9,9 п.п. Всего за год на улице закрылись 11 помещений, в основном, это предприятия общественного питания и магазины одежды и обуви. Один из закрывшихся магазинов – бренд Brunello Cucinelli на Большой Конюшенной, 13 – переехал на Старо-Невский проспект, 113.

Уровень вакантности Большого проспекта П.С. за год вырос на 5.8 п.п. и к концу года достиг 15,7%. В 2020 году свои вывески сняли такие магазины одежды, как Laurel, Fabiana Filippi, Paul Zileri. Почти половину новых открытий сформировали магазины одежды и общепит. Среди новых ресторанов можно отметить «Хачапури и вино», «Каха бар» и пекарню «Хлебник».

Самый небольшой рост вакантности наблюдался на улице Рубинштейна: с 8,4% в IV квартале 2019 года до 12% по итогам 2020 года. Несмотря на то, что большинство арендаторов относится к одному из самых уязвимых в период пандемии сегментов – общественному питанию, число закрытий в течение года оказалось сравнительно небольшим. Всего в 2020 году было закрыто 10 заведений общественного питания, половина из которых перестали работать в IV квартале. Большинство открытий новых кафе на этой улице произошло в I квартале 2020 года. В IV квартале на Рубинштейна, 27 появился новый ресторан GUCCI от DEL MAR.

Что касается коммерческих условий, в 2020 году снижение ставок аренды произошло на всех основных торговых коридорах Санкт-Петербурга. Наибольшая корректировка цен коснулась Невского проспекта – там максимальная ставка за год снизилась с 18 тыс. руб./м2/месяц до 10 тыс. руб./м2/месяц, минимальная уменьшилась с 7 тыс. руб./м2/месяц до 4,5 тыс. руб./м2/месяц.

«Несмотря на сложности и ограничения, street-retail радовал новыми открытиями и сегментами. 2020 год запомнился несколькими знаковыми сделками для Санкт-Петербурга – это открытие дизайн-студии ИКЕА на Невском проспекте, 23 и магазинов одежды Maje и Sandro на Большом проспекте П.С., 57, – комментирует Ирина Царькова, директор департамента торговой недвижимости Colliers International. – Особенно восхищает оптимизм и находчивость петербургских рестораторов. Хотя этот сегмент оказался в наиболее уязвимом положении из-за ограничительных мер, рестораторы показали себя настоящими предпринимателями, открывая «зимние веранды» и предлагая посетителям новые концепции. Арендаторы этого сегмента по-прежнему сохраняют интерес к помещениям street-retail. В целом, высокий уровень вакантность – это возможность для всех игроков рынка выйти на главные улицы города, и мы ожидаем, что спрос на помещения street-retail в 2021 году будет расти».

Арендные ставки на основных торговых коридорах Санкт-Петербурга

|

IV квартал 2020 г. |

IV квартал 2019 г. |

|||

|

Основные торговые коридоры |

Ставка MIN |

Ставка MAX |

Ставка MIN |

Ставка MAX |

|

Невский пр-т |

4500 |

10000 |

7000 |

18000 |

|

Старо-Невский пр-т |

2000 |

4000 |

2500 |

5000 |

|

Большой пр-т П.С. |

2000 |

4500 |

2000 |

4000 |

|

Большая Конюшенная ул. |

3000 |

5000 |

3500 |

5000 |

|

Рубинштейна ул. |

3000 |

5000 |

3000 |

6000 |

Источник: Colliers International