Доля ипотек на новостройки в РФ обновила пятилетний минимум

Изменение программы льготного ипотечного кредитования вместе с ростом цен привели к снижению спроса на новостройки среди ипотечных заемщиков. Доля кредитов, выданных на покупку строящегося жилья, обновила пятилетний минимум. В 3 из 4 регионов средняя сумма кредита снизилась на фоне пересмотра лимита по льготной ипотеке до 3 млн. Количество регионов, где сумма кредита оказалась ниже этой суммы, увеличилось в два раза.

1. Доля ипотек, выданных на «первичке», обновила пятилетний минимум

Спрос на рынке ипотечного жилищного кредитования смещается в сегмент готового жилья. В июле и августе 2021 года доля ипотек, выданных на приобретение строящегося жилья, снизилась до абсолютного минимума – в июле только 19% ипотек получены на новостройки, в августе – 22%. Это минимальные значения за последние пять лет. Для сравнения – в 2016 году на новостройки выдавалось 36% ипотек, 2017 году – 29%, 2018 году – 25%, 2019 году – 26%, 2020 году – 27%, 1 полугодии 2021 года – 26%.

Максимальная доля ипотек на новостройки фиксировалась в феврале 2016 года (50%). На тот момент это был последний месяц действия льготной ипотеки (запущенной еще в 2015 году), россияне стремились успеть взять кредит с субсидией. В феврале 2016 года половина ипотек (50%) были выданы на первичном рынке. После власти приняли решение о пролонгации льготной ипотеки до конца 2016 года, что сделало спрос более равномерным. В декабре 2016 года доля ипотек на первичном рынке составила уже 36%, хотя это и был последний месяц субсидии.

В 2021 году в июне также наблюдалось смещение спроса в пользу новостроек: 30% всех кредитов были выданы на «первичке», это выше, чем в мае на 5 п. п. Впрочем, в 2020 году летом 2020 года доля ипотек, приходящихся на первичный рынок, была выше: 31-32%. Таким образом, после сокращения лимита кредитования, интерес к новостройкам от ипотечных заемщиков резко снизился. В 60% городов в население от 100 тыс. человек, новостройки по цене квадратного метра уже дороже, чем на вторичном рынке. Логично, что покупатели чаще выбирают сегмент готового жилья.

2. Доля по объему кредитов на «первичке» НЕ обновила минимум из-за роста цен

Эксперты Циан отмечают, что по объему выданных кредитов первичный рынок не обновил свой минимум – из-за роста цен на новостройки занимать приходится больше. В июле 2021 года четверть всех выданных кредитных средств в рублях были направлены на покупку новостроек. Такая же доля (25%) была и в апреле 2021 года (перед стартом льготной ипотеки), а также – в декабре 2018 года.

В августе 2021 года доля кредитных средств, полученных на «первичке» по объему, составила 29%. Примерно такие же показатели наблюдались на протяжении всего 2018 года. Однако на тот момент средняя сумма, выдаваемая на новостройку по РФ, была на полмиллиона рублей меньше.

3. Средний кредит на «первичке» снизился после пересмотра лимита в 3 из 4 регионов РФ. Количество регионов с кредитом до 3 млн выросло в два раза

Снижение лимита по льготной ипотеке до 3 млн рублей привело к уменьшению средней суммы займа при покупке новостроек. В целом по РФ средняя сумма займа на первичном рынке составила в августе 2021 года 3,90 млн рублей, что на 3,8% ниже, чем в июне 2021 года, когда действовал еще прежний лимит по ипотеке. В июле 2021 года показатель был еще ниже – на уровне 3,87 млн рублей.

Снижение средней суммы ипотеки произошло в 73% субъектов РФ: в 62 из 85. Снижение среднего чека произошло по всем федеральным округам, наибольшее – в Северо-Кавказском ФО (-13%), на полмиллиона рублей, Уральском ФО (-6,9%) и Приволжском ФО (-6,8%), кредит стал меньше на четверть миллиона (220-230 тыс.). В процентном выражении самое большое снижение отмечено для Калужской области (-33%), Севастополя (-20,4%) и Дагестана (-28,1%). В рублевом выражении максимальное падение средней суммы кредита - в Дагестане (1,7 млн), Калужской области (1,33 млн) и Ингушетии (1 млн).

Циан отмечает, что после сокращения лимита кредитования в Приволжском ФО средний чек по выданной ипотеке оказался ниже 3 млн, то есть средний кредит на новостройки подходит под новые условия субсидирования. Приволжский ФО – единственный из всех округов, в котором в кредит берут до 3 млн (2,98 млн), по остальным ФО – лимит превышен.

В разрезе отдельных субъектов отмечен практически двукратный рост числа регионов, где средний размер кредита ниже 3 млн. В июне 2021 года, когда лимит был 6/12 млн рублей, в среднем не более 3 млн рублей брали в кредит жители 15 субъектов РФ (17%). В августе 2021 года, с трехмиллионным лимитом – уже 27 регионов (32%). В Дальневосточном, Уральском и Северо-Кавказском ФО нет регионов, в которых кредит снизился ниже 3 млн после пересмотра лимита. В Сибирском ФО это Алтай (средняя сумма кредита снизилась за два месяца с 3,81 млн до 3 млн рублей. В Южном ФО это Крым (с 3,06 млн до 2,86 млн). В Северо-Западном ФО – Калининградская область (с 3,06 млн до 2,86 млн). В Центральном ФО это уже 4 региона: Калужская, Костромская, Смоленская и Ярославская области. Однако наибольшее число субъектов со сниженным лимитом теперь можно найти в Приволжском ФО, их 5: Башкортостан, Мордовия, Чувашия, Кировская и Ульяновская области.

Таким образом, россияне вынуждены учитывать максимально возможную сумму кредита по льготной ипотеке – выбор новостроек стал меньше.

Средний размер займа на первичном рынке и кол-во ипотек до обновления программы и после

|

Субъект |

Средний размер займа, млн р. Август 2021 |

Средний размер займа, млн р. Июнь 2021 |

Динамика август/июнь 2021 |

Кол-во ипотек, август 2021 |

Кол-во ипотек, июнь 2021 |

Динамика август/июнь 2021 |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

3,90 |

4,06 |

-4% |

32 572 |

52 891 |

-38% |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

5,08 |

5,30 |

-4% |

9 462 |

15 235 |

-38% |

|

г. Москва |

7,04 |

7,19 |

-2% |

3 476 |

5 826 |

-40% |

|

Московская область |

5,75 |

5,71 |

1% |

2 154 |

3 393 |

-37% |

|

Тульская область |

3,46 |

3,78 |

-9% |

268 |

483 |

-45% |

|

Липецкая область |

3,28 |

3,27 |

0% |

191 |

309 |

-38% |

|

Тамбовская область |

3,22 |

3,34 |

-3% |

104 |

196 |

-47% |

|

Ивановская область |

3,14 |

3,56 |

-12% |

138 |

195 |

-29% |

|

Брянская область |

3,11 |

3,66 |

-15% |

221 |

344 |

-36% |

|

Курская область |

3,10 |

3,62 |

-14% |

149 |

236 |

-37% |

|

Тверская область |

3,10 |

3,68 |

-16% |

221 |

380 |

-42% |

|

Владимирская область |

3,06 |

3,26 |

-6% |

264 |

368 |

-28% |

|

Белгородская область |

3,05 |

3,56 |

-14% |

278 |

330 |

-16% |

|

Смоленская область |

2,95 |

3,11 |

-5% |

171 |

301 |

-43% |

|

Ярославская область |

2,87 |

3,33 |

-14% |

213 |

353 |

-40% |

|

Орловская область |

2,84 |

2,91 |

-2% |

137 |

336 |

-59% |

|

Рязанская область |

2,78 |

2,86 |

-3% |

298 |

582 |

-49% |

|

Костромская область |

2,77 |

3,36 |

-17% |

111 |

129 |

-14% |

|

Калужская область |

2,67 |

4,00 |

-33% |

440 |

337 |

31% |

|

Воронежская область |

2,59 |

2,56 |

1% |

628 |

1 137 |

-45% |

|

СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

4,06 |

4,19 |

-3% |

4 351 |

7 091 |

-39% |

|

г. Санкт-Петербург |

4,62 |

4,86 |

-5% |

2 222 |

3 555 |

-37% |

|

Ленинградская область |

4,35 |

4,36 |

0% |

500 |

780 |

-36% |

|

Республика Коми |

3,88 |

3,29 |

18% |

243 |

375 |

-35% |

|

в том числе Ненецкий автономный округ |

3,50 |

3,00 |

17% |

16 |

12 |

33% |

|

Новгородская область |

3,39 |

3,96 |

-14% |

80 |

137 |

-42% |

|

Мурманская область |

3,94 |

4,13 |

-5% |

203 |

331 |

-39% |

|

Архангельская область |

3,24 |

3,40 |

-5% |

277 |

504 |

-45% |

|

Архангельская область без данных по Ненецкому автономному округу |

3,23 |

3,42 |

-6% |

261 |

492 |

-47% |

|

Республика Карелия |

3,21 |

3,04 |

6% |

126 |

297 |

-58% |

|

Калининградская область |

2,87 |

3,07 |

-7% |

310 |

477 |

-35% |

|

Вологодская область |

2,80 |

2,87 |

-2% |

276 |

430 |

-36% |

|

Псковская область |

2,33 |

2,83 |

-18% |

114 |

205 |

-44% |

|

ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

3,19 |

3,23 |

-1% |

2 815 |

4 757 |

-41% |

|

Республика Калмыкия |

4,29 |

4,87 |

-12% |

51 |

115 |

-56% |

|

Астраханская область |

4,04 |

4,14 |

-2% |

106 |

188 |

-44% |

|

Республика Адыгея (Адыгея) |

3,59 |

3,07 |

17% |

44 |

55 |

-20% |

|

Краснодарский край |

3,50 |

3,20 |

9% |

1 066 |

2 073 |

-49% |

|

Волгоградская область |

3,22 |

3,26 |

-1% |

398 |

649 |

-39% |

|

г. Севастополь |

3,02 |

3,80 |

-20% |

43 |

75 |

-43% |

|

Республика Крым |

2,86 |

3,06 |

-7% |

164 |

281 |

-42% |

|

Ростовская область |

2,71 |

3,00 |

-9% |

943 |

1 321 |

-29% |

|

СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

3,33 |

3,82 |

-13% |

676 |

968 |

-30% |

|

Чеченская Республика |

5,61 |

5,15 |

9% |

28 |

26 |

8% |

|

Карачаево-Черкесская Республика |

5,00 |

3,73 |

34% |

19 |

33 |

-42% |

|

Республика Ингушетия |

5,00 |

6,00 |

-17% |

4 |

1 |

300% |

|

Республика Дагестан |

4,34 |

6,04 |

-28% |

65 |

111 |

-41% |

|

Кабардино-Балкарская Республика |

3,73 |

4,03 |

-7% |

41 |

60 |

-32% |

|

Республика Северная Осетия - Алания |

3,35 |

3,35 |

0% |

71 |

129 |

-45% |

|

Ставропольский край |

2,91 |

3,44 |

-15% |

448 |

608 |

-26% |

|

ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

2,98 |

3,20 |

-7% |

6 227 |

10 326 |

-40% |

|

Нижегородская область |

3,45 |

3,52 |

-2% |

522 |

1 032 |

-49% |

|

Республика Татарстан (Татарстан) |

3,42 |

3,60 |

-5% |

907 |

1 449 |

-37% |

|

Саратовская область |

3,38 |

3,54 |

-5% |

312 |

481 |

-35% |

|

Самарская область |

3,02 |

3,27 |

-8% |

467 |

843 |

-45% |

|

Республика Башкортостан |

2,94 |

3,05 |

-3% |

957 |

1 600 |

-40% |

|

Республика Мордовия |

2,88 |

3,62 |

-20% |

138 |

279 |

-51% |

|

Чувашская Республика - Чувашия |

2,82 |

3,18 |

-11% |

436 |

582 |

-25% |

|

Пермский край |

2,80 |

2,99 |

-6% |

651 |

1 116 |

-42% |

|

Оренбургская область |

2,80 |

2,82 |

-1% |

350 |

583 |

-40% |

|

Кировская область |

2,78 |

3,30 |

-16% |

213 |

325 |

-34% |

|

Удмуртская Республика |

2,68 |

2,83 |

-5% |

453 |

793 |

-43% |

|

Пензенская область |

2,65 |

2,90 |

-9% |

392 |

648 |

-40% |

|

Республика Марий Эл |

2,60 |

2,91 |

-11% |

103 |

185 |

-44% |

|

Ульяновская область |

2,52 |

3,01 |

-16% |

326 |

410 |

-20% |

|

УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

3,13 |

3,37 |

-7% |

3 748 |

6 129 |

-39% |

|

в том числе Ямало-Ненецкий автономный округ |

3,70 |

4,09 |

-10% |

310 |

529 |

-41% |

|

в том числе Ханты-Мансийский автономный округ - Югра |

3,57 |

3,82 |

-7% |

688 |

1 065 |

-35% |

|

Тюменская область |

3,39 |

3,69 |

-8% |

1 636 |

2 572 |

-36% |

|

Свердловская область |

3,17 |

3,34 |

-5% |

1 260 |

2 132 |

-41% |

|

Тюменская область без данных по Ханты-Мансийскому автономному округу - Югре и Ямало-Ненецкому автономному округу |

3,05 |

3,34 |

-9% |

638 |

978 |

-35% |

|

Челябинская область |

2,63 |

2,86 |

-8% |

678 |

1 135 |

-40% |

|

Курганская область |

2,37 |

2,65 |

-10% |

174 |

290 |

-40% |

|

СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

3,38 |

3,42 |

-1% |

3 374 |

5 591 |

-40% |

|

Республика Тыва |

5,06 |

3,33 |

52% |

17 |

27 |

-37% |

|

Омская область |

4,33 |

4,19 |

3% |

218 |

354 |

-38% |

|

Иркутская область |

3,93 |

3,70 |

6% |

301 |

517 |

-42% |

|

Томская область |

3,82 |

3,72 |

3% |

158 |

268 |

-41% |

|

Красноярский край |

3,55 |

3,87 |

-8% |

677 |

1 073 |

-37% |

|

Республика Хакасия |

3,52 |

3,29 |

7% |

77 |

105 |

-27% |

|

Новосибирская область |

3,31 |

3,22 |

3% |

973 |

1 604 |

-39% |

|

Кемеровская область - Кузбасс |

3,04 |

3,43 |

-11% |

424 |

756 |

-44% |

|

Республика Алтай |

3,00 |

3,81 |

-21% |

11 |

27 |

-59% |

|

Алтайский край |

2,64 |

2,63 |

0% |

518 |

860 |

-40% |

|

ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

4,40 |

4,42 |

-1% |

1 919 |

2 794 |

-31% |

|

Амурская область |

5,18 |

4,66 |

11% |

98 |

177 |

-45% |

|

Сахалинская область |

4,98 |

4,94 |

1% |

159 |

264 |

-40% |

|

Республика Саха (Якутия) |

4,80 |

4,73 |

2% |

370 |

464 |

-20% |

|

Приморский край |

4,29 |

4,37 |

-2% |

504 |

738 |

-32% |

|

Хабаровский край |

4,23 |

4,25 |

0% |

341 |

464 |

-27% |

|

Камчатский край |

4,05 |

4,17 |

-3% |

88 |

98 |

-10% |

|

Забайкальский край |

4,00 |

4,10 |

-2% |

152 |

200 |

-24% |

|

Магаданская область |

3,79 |

4,73 |

-20% |

70 |

75 |

-7% |

|

Республика Бурятия |

3,62 |

4,01 |

-10% |

110 |

242 |

-55% |

Расчеты Аналитического центра Циан по данным ЦБ РФ

4. Количество ипотек вернулось к уровню 2019 года

Снижение лимита по льготной ипотеке привело к резкому падению сделок именно на первичном рынке. Относительно июня 2021 года в августе 2021 года снизилось на 38% в целом по РФ, тогда как на вторичном рынке за тот же период падение оказалось меньше – всего на 6%. Текущие продажи новостроек сейчас находятся практически на уровне 2019 года, тогда в среднем ежемесячно выдавалось 28,8 тыс. ипотек (в августе 2021 года – 32,6 тыс.) На вторичном рынке спрос на ипотеку выше допандемийного. Число сделок в августе оказалось на 6% меньше, чем в июне.

Только для четырех субъектов РФ относительно июня 2021 года в августе 2021 года число ипотек на «первичке» выросло. В Калужской области прирост составил 31% (с 0,33 тыс. до 0,44 тыс. ипотек). Положительная динамика также в Ненецком АО, Ингушетии и Чечне, однако в каждом из регионов прошло менее 30 сделок.

В годовой динамике (относительно августа 2020 года) число оформленных ипотек на первичном рынке снизилось на 36%, на вторичном рынке – рост на 5%.

5. Выиграли заемщики, взявшие ипотеку год назад

Циан рассчитал средний ежемесячный платеж и общую переплату, исходя из суммы займа, среднего срока кредита и процентной ставки. Даже несмотря на снижение среднего размера ипотечного займа, переплата по ипотеке для среднего россиянина, взявшего ипотеку в августе 2021 года, окажется на 14% больше, чем для тех, кто взял кредит в июне. Ежемесячный платеж увеличится на 4%. Впрочем, это не столь большая разница.

В годовой динамике переплата сейчас выше на 60% или 1,19 млн рублей, а ежемесячный платеж – на 23%. В августе 2020 года средняя переплата составила бы 1,99 млн, тогда как сегодняшний заемщик переплатит существенно больше: почти 3,2 млн рублей.

Даже относительно августа 2019 года, когда кредиты брали на стандартных условиях (под 9,35%), текущая переплата по кредиту окажется выше на 9%, как и ежемесячный платеж (+9%).

Таким образом, ставки по ипотеке увеличиваются, и даже на фоне снижения среднего займа по большинству локаций, общая переплата сейчас выше, чем до льготной ипотеки. Впрочем, еще год назад, в августе 2020 года, заемщики, оформившие ипотеку, оказываются в выигрыше – переплата по их кредиту ниже, чем по кредитам, оформленным до пандемии, в 2018-2019 гг.

Средняя переплата по ипотеке на первичном рынке

|

3 года назад |

2 года назад |

Старт льготной ипотеки |

1 год назад |

Июнь 2021, прежние условия льготной ипотеки |

Август 2021, новые условия льготной ипотеки |

|

|

авг.18 |

авг.19 |

апр.20 |

авг.20 |

июн.21 |

авг.21 |

|

|

Средний размер кредита, млн р. |

2,40 |

2,70 |

2,78 |

3,10 |

4,06 |

3,90 |

|

Средний срок кредита, месяцев |

195 |

218 |

223 |

222 |

253 |

251 |

|

Ставка по выданным кредитам, % |

9,05 |

9,35 |

6,95 |

5,88 |

5,48 |

6,39 |

|

Платеж в месяц, тыс. |

23,5 |

25,8 |

22,2 |

22,9 |

27,1 |

28,2 |

|

Переплата, млн р. |

2,19 |

2,92 |

2,18 |

1,99 |

2,80 |

3,18 |

Расчеты Аналитического центра Циан

«Снижение среднего займа – единственный вариант воспользоваться льготной ипотекой, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако из-за роста цен уменьшение суммы кредита ниже 3 млн уже не позволяет рассчитывать на необходимую площадь, в итоге заемщики все чаще рассматривают именно вторичный рынок. Средняя стоимость квадратного метра в городах-миллионниках на готовое жилье составляет сейчас 91,9 тыс. Это на 15% ниже, чем на первичном рынке в тех же городах (107,9 тыс.). Поэтому вполне ожидаемо смещение спроса в сегмент уже готовых объектов».

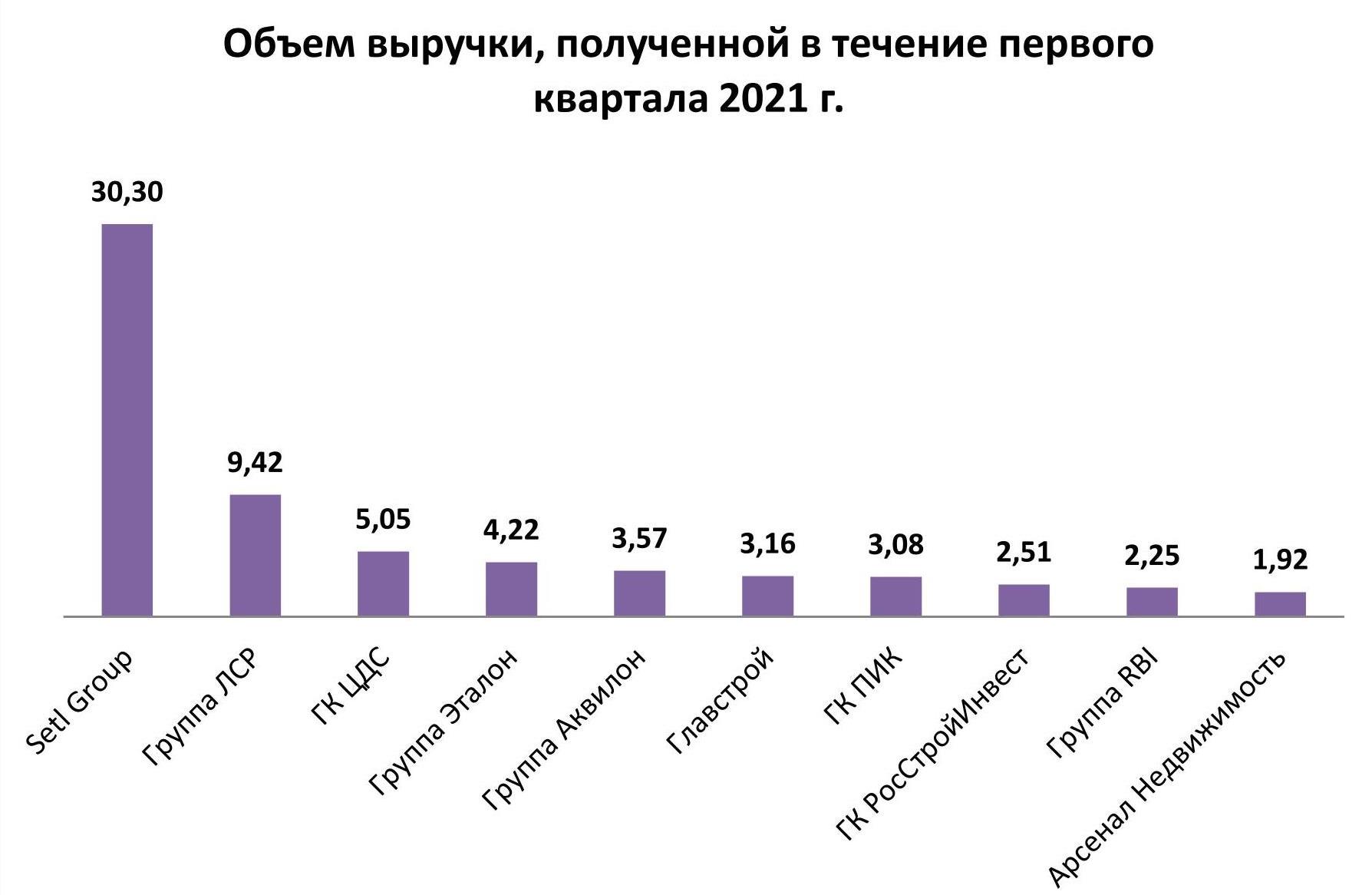

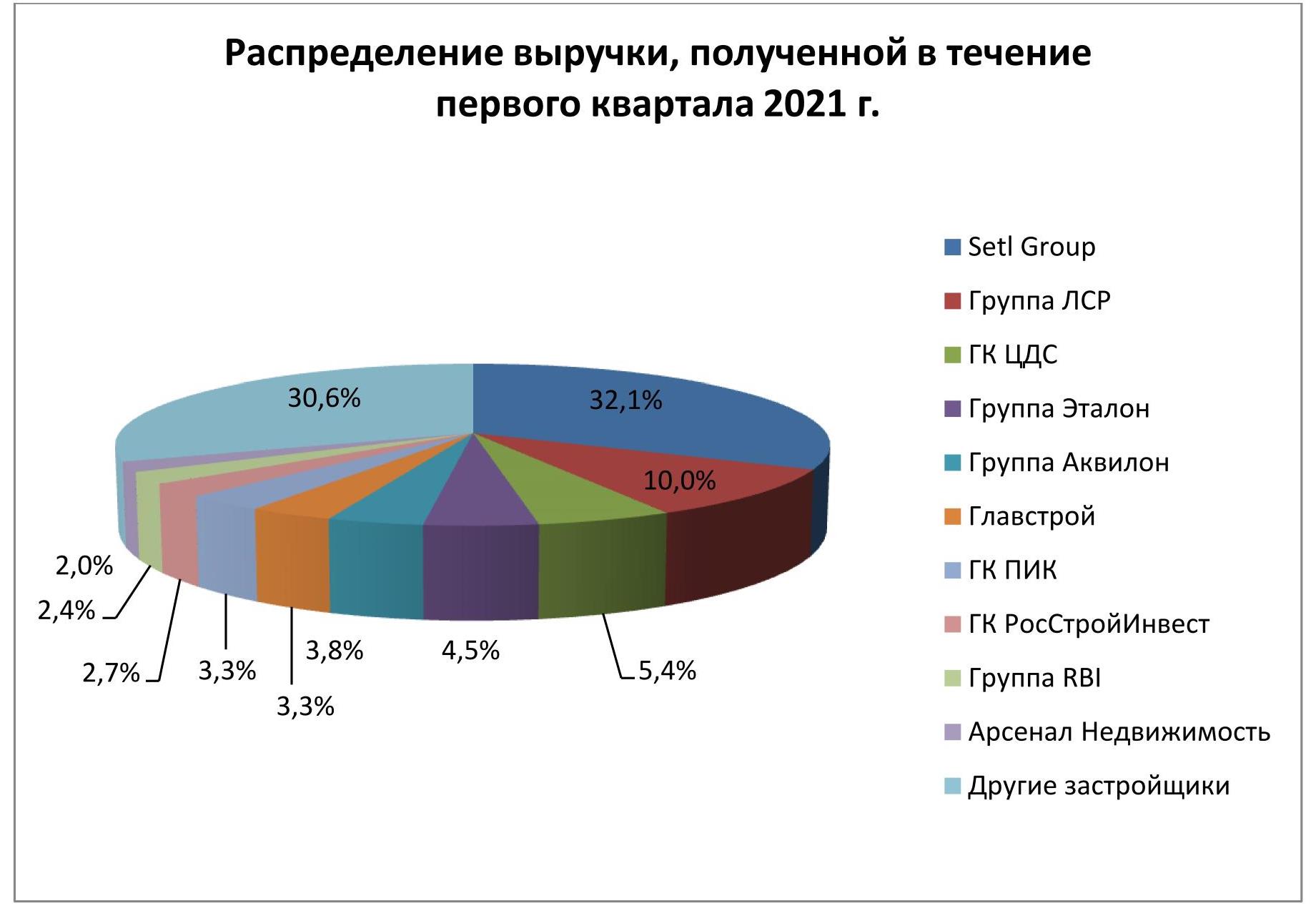

Строительная индустрия Санкт-Петербурга может занести себе в актив первый квартал текущего года. Выручка выросла почти на четверть (23,9%) по сравнению с январем-мартом 2020-го при сопоставимом количестве реализованных лотов. Портал Urbanus.ru изучил, как распределена денежная масса, вложенная в покупку нового жилья, между участниками рынка.

За первые три месяца 2021 г. 64 петербургских девелопера получили 94,33 млрд рублей (оценка Urbanus.ru) от продаж квартир и апартаментов. Почти треть от этой суммы – 30,30 млрд рублей – досталась Setl Group. В ее портфеле на сегодняшний день сосредоточено 15 жилых массивов[1], в которых реализация ведется через договоры долевого участия. В этом пуле есть два сверхгиганта – ЖК «Чистое небо» в Приморском районе (10,07 млрд рублей выручки) и «Солнечный город» в Красносельском (7,18 млрд рублей выручки). На протяжении нескольких лет они остаются безусловными лидерами рынка, конкурируя исключительно между собой. Кроме того, застройщик располагает еще тремя проектами, которые за три месяца преодолели отметку в 2 млрд рублей – ЖК «Панорама Парк Сосновка» (2,58 млрд рублей, четвертый результат по городу), ЖК «Зеленый квартал» (2,49 млрд рублей, шестой результат по городу) и ЖК Svetlana Park (2,24 млрд рублей, седьмой результат по городу). Масштаб этого достижения выглядит тем более впечатляющим, если учесть, что лишь восемь петербургских компаний помимо Setl Group смогли заработать в течение первого квартала те же 2 млрд рублей. И еще 13 девелоперов пополнили свои бюджеты суммой от 1 до 2 млрд рублей. Иными словами, только 22 из 64 участников рынка (то есть одна треть) перешагнули за январь-март рубеж в 1 млрд рублей. В Москве таковых насчитывается 39 (из 83).

Группа ЛСР вынуждена оставаться в положении «вечного второго», контролируя 10,0% первичного рынка в Санкт-Петербурге. В 2021 г. она заметно укрепила свои позиции, запустив вторую очередь ЖК «Морская набережная» на Васильевском острове, и активировав адрес Neva Residence на Петровском. Флагманом ее флотилии выступает крупнейший массив на территории Невского района – ЖК «Цивилизация» (вместе с комплексом «Цивилизация на Неве»). За три месяца здесь состоялось 386 продаж на 3,31 млрд рублей (третий результат по городу). Другой сверхкрупный проект под брендом ЛСР – ЖК «Цветной город». В течение квартала из новостройки выбыли 507 квартир общей стоимостью 2,02 млрд рублей.

На третью строчку поднялась ГК «ЦДС». Она заручилась поддержкой почти 800 покупателей, перечислившими 5,05 млрд рублей за приобретенные квартиры. Самый успешный в коммерческом плане из ее проектов – ЖК «ЦДС Черная речка», собравший кассу в 1,76 млрд рублей.

Группа «Эталон» временно отодвинулась на четвертую позицию. В настоящее время ее интересы преимущественно сосредоточены в полосе между Обводным каналом и широтой, проходящей через станцию метро «Московские ворота». В рамках этих границ базируются пять из девяти новостроек «Эталона» и генерируются более 60% корпоративной выручки (2,56 из 4,22 млрд рублей).

Планку в 3 млрд рублей выручки взяли также Группа «Аквилон», сформировавшая линейку из восьми проектов, петербургское подразделение компании «Главстрой» (ее ЖК «Северная долина» занимает четвертое место среди самых кассовых новостроек) и ГК «ПИК» с тремя жилыми комплексами.

Топ-5 самых кассовых новостроек Санкт-Петербурга по итогам первого квартала 2021 г.

|

Жилой комплекс |

Застройщик |

Район |

Объем выручки, млрд рублей |

Количество реализованных лотов |

|

Чистое небо |

Setl Group |

Приморский |

10,07 |

1873 |

|

Солнечный город* |

Setl Group |

Красносельский |

7,18 |

1562 |

|

Цивилизация** |

Группа ЛСР |

Невский |

3,31 |

386 |

|

Панорама Парк Сосновка |

Setl Group |

Выборгский |

2,58 |

351 |

|

Северная долина |

Главстрой |

Выборгский |

2,54 |

469 |

*с учетом ЖК «Солнечный город. Резиденции»

** с учетом ЖК «Цивилизация на Неве»

Арьергард топ-10 образуют ГК «РосСтройИнвест» (2,51 млрд рублей), Группа RBI (2,25 млрд рублей) и «Арсенал Недвижимость» (1,92 млрд рублей). Вплотную по своим финансовым показателям к этой группе приближается компания «Полис Групп» (1,89 млрд рублей).

[1] ЖК «Солнечный город. Резиденции» рассматривается в контексте исследования как составная часть проекта «Солнечный город», а «Стрижи в Невском 2» как вторая очередь ЖК «Стрижи в Невском».

Средняя площадь квартир бизнес-класса на вторичном рынке за последние пять лет уменьшилась по всем типам квартир, в то время как в массовом сегменте везде кроме однокомнатных квартир средняя площадь увеличилась. Департамент консалтинга и аналитики агентства недвижимости «Азбука Жилья» проанализировал динамику изменения среднего размера квартир на вторичном жилом рынке «старой» Москвы.

В настоящий момент средняя площадь однокомнатной квартиры на вторичном жилом рынке составляет 38,29 кв. м, что меньше, чем год назад на 2,1%. Средняя площадь двухкомнатной квартиры – 58,61 кв. м, что меньше на 1,4%, чем в конце 1 квартала 2020 года. Средняя площадь трехкомнатной квартиры – 87,48 кв. м (практически без изменений за прошедший год).

|

Тип квартиры |

1 кв. 2020 |

1 кв. 2021 |

Динамика за год |

|

1 комн. |

39.12 |

38.29 |

-2.1% |

|

2 комн. |

59.44 |

58.61 |

-1.4% |

|

3 комн. |

87.58 |

87.48 |

-0.1% |

|

многокомн. |

156.81 |

157.76 |

0.6% |

В разрезе по классам за последний год в массовом сегменте средняя площадь снизилась на 1,4% до 36,73 кв. м у однокомнатных квартир и на 2,4% до 53,63 кв. м у двухкомнатных квартир.

В бизнес-классе наибольшее снижение за год наблюдается у однокомнатных квартир – на 4% до 43,58 кв. м. Также снизилась средняя площадь у трехкомнатных квартир – на 2,7% до 107,16 кв. м.

|

МАССОВЫЙ СЕГМЕНТ |

1 кв. 2020 |

1 кв. 2021 |

Динамика за год |

|

1 комн. |

37.24 |

36.73 |

-1.4% |

|

2 комн. |

54.93 |

53.63 |

-2.4% |

|

3 комн. |

77.54 |

76.83 |

-0.9% |

|

многокомн. |

122.08 |

122.99 |

0.7% |

|

БИЗНЕС-КЛАСС |

1 кв. 2020 |

1 кв. 2021 |

Динамика за год |

|

1 комн. |

45.4 |

43.58 |

-4.0% |

|

2 комн. |

72.98 |

72.36 |

-0.8% |

|

3 комн. |

110.08 |

107.16 |

-2.7% |

|

многокомн. |

181.94 |

182.26 |

0.2% |

По сравнению с периодом пятилетней давности наблюдается тренд уменьшения показателя средней площади квартир в бизнес-классе. Больше всего снизился средний размер однокомнатных квартир – на 14,2%. Но и по другим типам квартир наблюдается снижение – на 5,7% у двухкомнатных квартир и на 6,8% у трехкомнатных квартир. В то же время изменения среднего метража в массовом сегменте были менее значительными – в среднем на 2%. При этом за 5 лет средняя площадь двухкомнатных квартир увеличилась на 1,7%, а трехкомнатных и многокомнатных на 2,5% и 2,4% соответственно.

|

МАССОВЫЙ СЕГМЕНТ |

1 кв. 2016 |

1 кв. 2021 |

5 лет |

|

1 комн. |

37.41 |

36.73 |

-1.8% |

|

2 комн. |

52.75 |

53.63 |

1.7% |

|

3 комн. |

74.95 |

76.83 |

2.5% |

|

многокомн. |

120.16 |

122.99 |

2.4% |

|

БИЗНЕС-КЛАСС |

1 кв. 2016 |

1 кв. 2021 |

5 лет |

|

1 комн. |

50.77 |

43.58 |

-14.2% |

|

2 комн. |

76.77 |

72.36 |

-5.7% |

|

3 комн. |

115.04 |

107.16 |

-6.8% |

|

многокомн. |

188.54 |

182.26 |

-3.3% |

«Снижение средней площади квартир за последние 5 лет связано с тем, что вторичный рынок пополнился новостройками, которые построили за данный период. Именно на первичном жилом рынке в сегменте бизнес-класса уже несколько лет наблюдается уменьшение площади квартир. Площадь квартир в бизнес-классе в период с 2013 по 2020 год снизилась на 28%. Более низкий метраж квартир позволяет уменьшить общую стоимость жилья, а значит увеличить круг потенциальных покупателей», - отмечает Ярослав Дарусенков, руководитель департамента консалтинга и аналитики агентства недвижимости «Азбука Жилья».