Самые неоднородные по рыночным ценам города - миллионники и курорты

Аналитики Циан на основе данных сервиса “Оценка” выделили самые “дорогие” и самые “дешёвые” города по рыночной стоимости квадратного метра в них и составили рейтинг по неоднородности цен.

- Наиболее неоднородное распределение рыночных цен в крупных городах и на курортах: в Москве (средняя стоимость квадратного метра в 10% самых “дорогих” домов на 394 тыс. выше, чем в 10% самых дешевых), Санкт-Петербурге (118 тыс. рублей), Сочи (125 тыс. рублей), Геленджике (83 тыс. рублей), Светлогорске (78 тыс. рублей), Ялте (75 тыс. рублей), Зеленоградске (56 тыс. рублей). Минимальный разброс - в городах с населением менее 50 тыс. человек.

- Самые “дорогие” города по рыночной стоимости - те, где есть высокий спрос: Москва и Санкт-Петербург, города Подмосковья, курорты Ялта и Сочи. Самые дешевые - малые города, характеризующиеся миграционным оттоком населения - Инта, Воркута, Кизел, Волчанск, Вуктыл, Гремячинск.

- Рыночные цены квадратного метра в административных центрах выше, чем во вторых городах регионов в среднем в 1,5 раза или на 15,4 тыс. рублей. В 14 регионах “столицы” - не самые дорогие города.

- Рыночная стоимость зависит от характеристик дома. Наиболее дорогие квартиры находятся в монолитных постсоветских домах (136 тыс. рублей за “квадрат”) и дореволюционных кирпичных (155 тыс. рублей), самые дешевые - в советских деревянных (43 тыс. рублей) и кирпичных (63 тыс. рублей).

Сервис “Оценка” от Циан позволяет определить стоимость квартиры в любых домах и городах - от миллионника до малого города. Сервис “Оценка” на основе технологий искусственного интеллекта выбирает квартиры с максимально похожими параметрами и с помощью поправочных коэффициентов рассчитывает рыночную стоимость. За основу берутся как предложения на вторичке, так и реализованные сделки, поэтому есть возможность определить стоимость даже в тех городах, где нет большого выбора квартир в продаже.

Ниже были проанализированы рыночные цены, полученные с помощью “Оценки” в 1043 городах: в 16 миллионниках, 22 городах с населением от 500 тыс. до 1 млн человек, 40 с населением от 250 до 500 тыс., 95 - от 100 до 250 тыс., 144 - от 50 до 100 тыс, 734 - до 50 тыс. Для анализа использовалась оценка для 2-комнатных квартир. В расчетах не учитывались малые города, в которых оценено менее 10 домов.

- Максимальный разброс цен в крупных городах и на курортах

“Оценка” позволяет определить рыночную цену квартиры в конкретном многоквартирном доме. Поскольку все дома отличаются друг от друга по расположению, году постройки, материалу стен, этажности и т.д., то и цены в них неоднородны. Размах между самыми “дешевыми” и самыми “дорогими” домами в городах существенно различается.

Циан составил рейтинг городов по разбросу рыночной стоимости квадратного метра в домах. Была рассчитана разница между средними ценами квадратного метра в 10% самых “дорогих” домов в городе и 10% самых “дешевых”. Наиболее неоднородное распределение в Москве (разрыв составляет 394 тыс. рублей, т.е. средняя стоимость квадратного метра в 10% самых “дорогих” домов на 394 тыс. выше, чем в 10% самых дешевых), Санкт-Петербурге (118 тыс. рублей) за счет наличия сверхдорогих ЖК, а также в курортных Сочи (125 тыс. рублей), Геленджике (83 тыс. рублей), Светлогорске (78 тыс. рублей), Ялте (75 тыс. рублей), Зеленоградске (56 тыс. рублей).

В крупных городах это связано, в том числе, с большим разнообразием жилого фонда. Если в малых городах все строения могут быть приблизительно одинаковыми (например, однотипные 1-2-этажные деревянные дома), то здесь сочетаются разные по характеристикам (1-2-этажные деревянные, 5-этажные “панельки” многоэтажные монолитные и др). В курортных городах есть как дорогие комплексы для зажиточного населения, решившего приобрести жилье в регионах с приятными климатическими условиями, так и обычные жилые дома, где проживают местные жители.

Минимальный разрыв в “недорогих” городах: Игарка (1,1 тыс. рублей за квадрат), Красновишерск (1,8 тыс. рублей), Куртамыш (2,2 тыс. рублей), Шарыпово (2,5 тыс. рублей), Ардатов (2,6 тыс. рублей).

Топ-10 городов с максимальным и минимальным разбросом цен (разницей между средними уровнями цен квадратного метра в 10% самых “дорогих” домов и 10% самых “дешевых” в городе)

|

Город |

Численность населения |

Средняя рыночная цена кв.м. |

Средняя рыночная цена кв.м. в 10% самых “дешевых” домов, тыс. руб. |

Средняя рыночная цена кв.м. в 10% самых “дорогих” домов, тыс. руб. |

Разброс цен, тыс. руб. |

|

Москва |

1 млн + |

273,1 |

156,6 |

550,9 |

394,3 |

|

Сочи |

250–500 тыс. |

139,9 |

90,1 |

215,2 |

125,1 |

|

Санкт-Петербург |

1 млн + |

136,2 |

92,8 |

210,4 |

117,6 |

|

Геленджик |

50-100 тыс. |

114,7 |

80,0 |

163,3 |

83,3 |

|

Светлогорск |

до 50 тыс. |

98,5 |

67,5 |

145,5 |

78,0 |

|

Ялта |

50–100 тыс. |

138,5 |

110,4 |

185,8 |

75,4 |

|

Севастополь |

250–500 тыс. |

112,3 |

75,8 |

142,8 |

67,0 |

|

Зеленоградск |

до 50 тыс. |

110,3 |

81,9 |

138,2 |

56,3 |

|

Южно-Сахалинск |

100–250 тыс. |

148,0 |

119,6 |

175,8 |

56,2 |

|

Новосибирск |

1 млн + |

74,6 |

53,5 |

103,9 |

50,4 |

|

Катайск (Курганская область) |

до 50 тыс. |

16,5 |

15,1 |

18,3 |

3,2 |

|

Петровск-Забайкальский (Забайкальский край) |

до 50 тыс. |

14,9 |

14,1 |

17,1 |

3,0 |

|

Эртиль (Воронежская область) |

до 50 тыс. |

22,0 |

20,2 |

23,2 |

3,0 |

|

Городовиковск (Республика Калмыкия) |

до 50 тыс. |

29,2 |

27,3 |

30,3 |

3,0 |

|

Петров Вал (Волгоградская область) |

до 50 тыс. |

22,8 |

21,5 |

24,4 |

2,9 |

|

Ардатов (Республика Мордовия) |

до 50 тыс. |

19,7 |

18,2 |

20,8 |

2,6 |

|

Шарыпово (Красноярский край) |

до 50 тыс. |

25,1 |

23,2 |

25,7 |

2,5 |

|

Куртамыш (Курганская область) |

до 50 тыс. |

19,3 |

18,1 |

20,3 |

2,2 |

|

Красновишерск (Пермский край) |

до 50 тыс. |

13,5 |

12,5 |

14,3 |

1,8 |

|

Игарка (Красноярский край) |

до 50 тыс. |

15,2 |

14,8 |

15,9 |

1,1 |

Источник: аналитический центр Циан по данным сервиса “Оценка”

2. Есть спрос - цены выше

Аналитики Циан сравнили города по рыночной стоимости квадратного метра в них на основе данных сервиса “Оценка”. Поскольку оценка строится на основе цен как в объявлениях, так и в реализованных сделках, значения несколько отличаются от предложения на вторичном рынке, однако, общая закономерность сохраняется.

Так самая высокая стоимость квадратного метра в Москве (273,1 тыс. рублей), а также в городах Московской области - Реутове (160,7 тыс. рублей), Химках (152,3 тыс. рублей), Красногорске (151,6 тыс. рублей), Долгопрудном (147,4 тыс. рублей), Одинцово (143,5 тыс. рублей), Котельниках (140,3 тыс. рублей). Ряд городов Подмосковья прерывает Южно-Сахалинск с ценой “квадрата” 148 тыс. рублей. Далее (после Котельников) следуют южные города-курорты Сочи (139,9 тыс. рублей) и Ялта (138,5 тыс. рублей), и только на 11 месте Санкт-Петербург (136,2 тыс. рублей). Топ городов-лидеров логичен и не вызывает вопросов. Это столичные регионы и курорты с высоким спросом на жилье, а также Дальний Восток с высокой стоимостью жизни.

Среди миллионников самый “дорогой” город по уровню рыночных цен - Москва, самый дешевый - Челябинск (42,8 тыс. рублей за квадратный метр), среди городов с населением от 500 тыс. до 1 млн человек - Владивосток (133,5 тыс. рублей) и Саратов (45,0 тыс. рублей) соответственно, от 250 до 500 тыс. человек - Химки (152,3 тыс. рублей) и Нижний Тагил (36,3 тыс. рублей), от 100 до 250 тыс. человек - Реутов (160,7 тыс. рублей) и Орск (20,2 тыс. рублей), от 50 до 100 тыс. человек - Ялта (138,5 тыс. рублей) и Воркута (9,4 тыс. рублей), до 50 тыс. человек - Котельники (140,4 тыс. рублей) и Инта (6,4 тыс. рублей).

Среди самых “дешевых” городов, в основном малые (до 50 тыс. человек). Это города с сокращающимся населением, а значит, и спросом на жилье, расположенные в Коми: Инта (6,4 тыс. рублей за “квадрат”), Вуктыл (11 тыс. рублей), Воркута (9,4 тыс. рублей - население пока что выше 50 тыс. человек, но стремительно снижается, как и в других городах республики), Пермском крае: Кизел (9,8 тыс. рублей), Гремячинск (11,1 тыс. рублей), Александровск (12,3 тыс. человек), Чердынь (13,4 тыс. рублей), Свердловской области: Волчанск (7,8 тыс. рублей), Североуральск (12, 6 тыс. рублей), Кировской области: Зуевка (12,2 тыс. рублей), Луза (13,1 тыс. рублей). Большинство из этих городов ранее были промышленными центрами (некоторые, причем, достаточно важными, например Воркута и Инта, специализирующиеся на добыче угля), однако, в настоящее время их продукция не востребована, а градообразующие предприятия не функционируют, поэтому население уезжает, спрос на жилье фактически отсутствует и рыночная стоимость жилья находится на низком уровне.

- “Квадрат” в административном центре в 1,5 раза дороже, чем во втором городе региона

Эксперты Циан сопоставили среднюю рыночную стоимость квадратного метра в административных центрах и вторых городах регионов. В среднем по всем регионам цены в “столицах” выше в 1,5 раза или на 15,4 тыс. рублей.

Максимальные различия в стоимости в двух Дальневосточных регионах - Магаданской области и Чукотском Автономном округе (в 3,4 и 3,3 раза соответственно или более, чем на 50 и 90 тыс. рублей). Связано это с тем, что административные центры (Магадан и Анадырь) в этих регионах, по сути, единственные относительно крупные города с платежеспособным спросом. Также существенные различия в Тыве (в 3 раза) и в Забайкальском крае (в 2,4 раза) по той же причине, а также в Костромской, Оренбургской и Свердловской областях (в 2,3 раза), где административные центры значительно выделяются на фоне других городов и являются местами притяжения для внутрирегиональных мигрантов.

Минимальные различия в Кемеровской области (“квадрат” в Кемерово на 1% дороже, чем в Новокузнецке), в ХМАО (на 4%), в Коми (на 8%), в Саратовской области, Северной Осетии и Астраханской области (на 10%), в Волгоградской области (на 11%), в Ингушетии (на 12%). Столь малые различия в большинстве случаев можно объяснить “силой” второго города. В Кемеровской области, ХМАО и Ингушетии административными центрами являются не самые крупные города регионов, поэтому отрыв в стоимости квадратного метра от более крупных городов (Новокузнецк, Сургут, Назрань) невелик. В Волгоградской области вторым городом является Волжский, который, по сути, можно назвать районом Волгограда за счет близости.

В 14 регионах административные центры являются не самыми “дорогими” городами по рыночной стоимости квадратного метра. Это Крым, Краснодарский край, Ставропольский край, Калининградская область, Нижегородская область, Курская область, Калужская область, Архангельская область, Мурманская область, Карелия, Вологодская область, Смоленская область, ЯНАО, Камчатский край. Причем не всегда лидером по стоимости является второй по численности город региона, а в некоторых случаях административный центр по стоимости опережают сразу несколько городов. Так в Крыму, Краснодарском и Ставропольском краях и Калининградской области административные центры занимают лишь 5-7 места по рыночной стоимости квадратного метра. Связано это с расположением там городов-курортов с повышенным спросом на недвижимость, а значит, и с высокими ценами. В Нижегородской и Курской областях первые места по рыночной стоимости квадратного метра занимают “богатые” атомные города с высоким уровнем жизни и платежеспособным спросом - Саров и Курчатов. Высокий уровень цен в Обнинске связан с его близостью к Москве (по сравнению с региональным центром). Вологодской области и ЯНАО на первом месте по стоимости крупнейшие города регионов - Череповец и Новый Уренгой.

Регионы, в которых рыночная цена квадратного метра в “нестоличных” городах выше, чем в административном центре

|

№ |

Регион |

Город |

Рыночная цена кв.м., тыс. рублей |

Соотношение с рыночной ценой в административном центре |

|

1 |

Краснодарский край |

Сочи |

140,0 |

+53% -74,0 тыс. руб. |

|

Краснодар |

65,9 |

|||

|

2 |

Республика Крым |

Ялта |

138,5 |

+41% |

|

Симферополь |

82,3 |

|||

|

3 |

Калининградская область |

Зеленоградск |

110,3 |

+35,7% |

|

Калининград |

71,0 |

|||

|

4 |

Архангельская область |

Северодвинск |

76,5 |

+32,3% |

|

Архангельск |

51,8 |

|||

|

5 |

Калужская область |

Обнинск |

74,5 |

+17,4% |

|

Калуга |

61,5 |

|||

|

6 |

Нижегородская область |

Саров |

89,6 |

+14,9% |

|

Нижний Новгород |

76,3 |

|||

|

7 |

Ставропольский край |

Пятигорск |

61,8 |

+14,0% |

|

Ставрополь |

53,2 |

|||

|

8 |

Мурманская область |

Островной |

70,2 |

+13,2% |

|

Мурманск |

60,9 |

|||

|

9 |

Курская область |

Курчатов |

66,2 |

+12,9% |

|

Курск |

57,7 |

|||

|

10 |

ЯНАО |

Новый Уренгой |

98,7 |

+11,5% |

|

Салехард |

87,4 |

|||

|

11 |

Республика Карелия |

Костомукша |

62,5 |

+9,7% |

|

Петрозаводск |

56,4 |

|||

|

12 |

Камчатский край |

Елизово |

95,8 |

+6,4% |

|

Петропавловск-Камчатский |

90,1 |

|||

|

13 |

Вологодская область |

Череповец |

51,5 |

+3,6% |

|

Вологда |

49,7 |

|||

|

14 |

Смоленская область |

Гагарин |

44,6 |

+0,6% |

|

Смоленск |

44,3 |

Административные центры выделены жирным шрифтом

Источник: аналитический центр Циан по данным сервиса “Оценка”

3. Характеристики дома влияют на уровень цен

Сервис “Оценка” позволяет рассчитать рыночные цены в многоквартирных домах любого года постройки, любых этажности и типа стен. Аналитики Циан показали различия в стоимости квадратного метра в зависимости от данных характеристик.

В целом по всем городам самая высокая рыночная цена квадратного метра в монолитных домах (151 тыс. рублей). Далее по стоимости следуют квартиры в блочных домах (81 тыс. рублей за “квадрат”) и в панельных домах (78 тыс. рублей). Кирпичные дома занимают лишь 4 место (67 тыс. рублей) за счет большого числа таковых в малых городах, а также значительной доли строений 1930-1050-х гг. Самые дешевые квартиры в деревянных домах (44 тыс. рублей). В городах-миллионниках и в городах с населением 100-500 тыс. человек данное распределение сохраняется - самые дорогие квартиры в монолитных домах, блочных и панельных. В городах с населением до 100 тыс. человек и от 500 тыс. до 1 млн человек панельные дома немного дороже блочных. Во многом такое распределение цен зависит не только собственно от материала, но и от возраста строения (например, в целом деревянные дома существенно “старше” монолитных).

Рыночная цена квадратного метра в домах в зависимости от года строительства

|

Тип стен |

Средняя рыночная цена кв.м., тыс. рублей |

|

Монолитные |

151,1 |

|

Блочные |

80,6 |

|

Панельные |

77,7 |

|

Кирпичные |

67,3 |

|

Смешанные |

63,4 |

|

Деревянные |

43,9 |

Источник: аналитический центр Циан по данным сервиса “Оценка”

Самая высокая стоимость квадратного метра в целом по всем городам в дореволюционных домах (126 тыс. рублей). Большинство из них расположены в Москве и Санкт-Петербурге в центральных районах, чем и объясняется такая цена. Далее по стоимости квартиры в постсоветских и современных домах (81,4 и 75,9 тыс. рублей за “квадрат” соответственно). Только в городах-миллионниках рыночная цена квадратного метра в дореволюционных домах максимальна (в первую очередь за счет Москвы). В других городах самые дорогие квартиры расположены в современных домах, построенных после 2008 года.

Рыночная цена квадратного метра в домах в зависимости от года строительства

|

Год строительства |

Средняя рыночная цена кв.м., тыс. рублей |

|

до 1917 |

126,4 |

|

1992-2008 |

81,4 |

|

после 2008 |

75,9 |

|

1917-1929 |

72,8 |

|

1958-1971 |

72,1 |

|

1971-1991 |

62,7 |

|

1930-1957 |

60,9 |

Источник: аналитический центр Циан по данным сервиса “Оценка”

В среднем по всем городам самая высокая рыночная стоимость квадратного метра в наиболее высотных домах (выше 15 этажей) - 162,7 тыс. рублей. Далее следуют 11-15 этажные дома. Самые дешевые квартиры в домах из 3-5 этажей - чаще всего это советские “панельки”. 1-2 этажные дома чаще всего старые деревянные, поэтому их рыночная стоимость также низкая. В миллионниках (главным образом за счет Москвы и Санкт-Петербурга) самые дорогие квартиры не в самых высоких домах, т.к. таковые чаще всего расположены на окраинах (многоэтажные спальные районы), а в 6-8 этажных домах, расположенных ближе к центру. Распределение цен в данном случае объясняется не сколько самой этажностью, сколько периодом постройки. 1-2 этажные дома в большинстве своем деревянные дореволюционные или построенные в первые годы советской власти, среди 3-5-этажных домов большую часть составляют панельные дома 1950-60-х гг., а большинство высотных построено уже в постсоветский период.

Рыночная цена квадратного метра в домах в зависимости от этажности

|

Этажность |

Средняя рыночная цена кв.м., тыс. рублей |

|

более 15 |

162,7 |

|

11-15 |

149,0 |

|

6-8 |

144,8 |

|

9-10 |

82,7 |

|

1-2 |

75,8 |

|

3-5 |

68,7 |

Источник: аналитический центр Циан по данным сервиса “Оценка”

«Рыночная стоимость квартиры, полученная благодаря сервису Циан “Оценка” является объективной, поскольку зависит не только от имеющегося предложения, цены на которое могут быть завышены, но и от реальных сделок, характеристик квартиры и дома, ситуации в конкретном городе и регионе, – комментирует Алексей Попов, руководитель аналитического центра Циан. – В целом, чем крупнее город, тем выше спрос и рыночная стоимость, а также разнообразнее структура жилого фонда, а значит, сильнее разброс цен в домах».

Для вторичного рынка Санкт-Петербурга 2019 год получился не то что бы провальным, но и не слишком успешным. Число сделок сократилось, большой объем предложения выставляется по завышенной стоимости, однако цены по итогам года подросли.

По данным Управления Росреестра по Петербургу, количество зарегистрированных прав по договорам купли-продажи и мены сократилось на 0,6% (113,4 тыс.; в 2018-м – 114 тыс.). По подсчетам КЦ «Петербургская Недвижимость», относительно 2018 года объем сделок на вторичном рынке снизился на 10-15%.

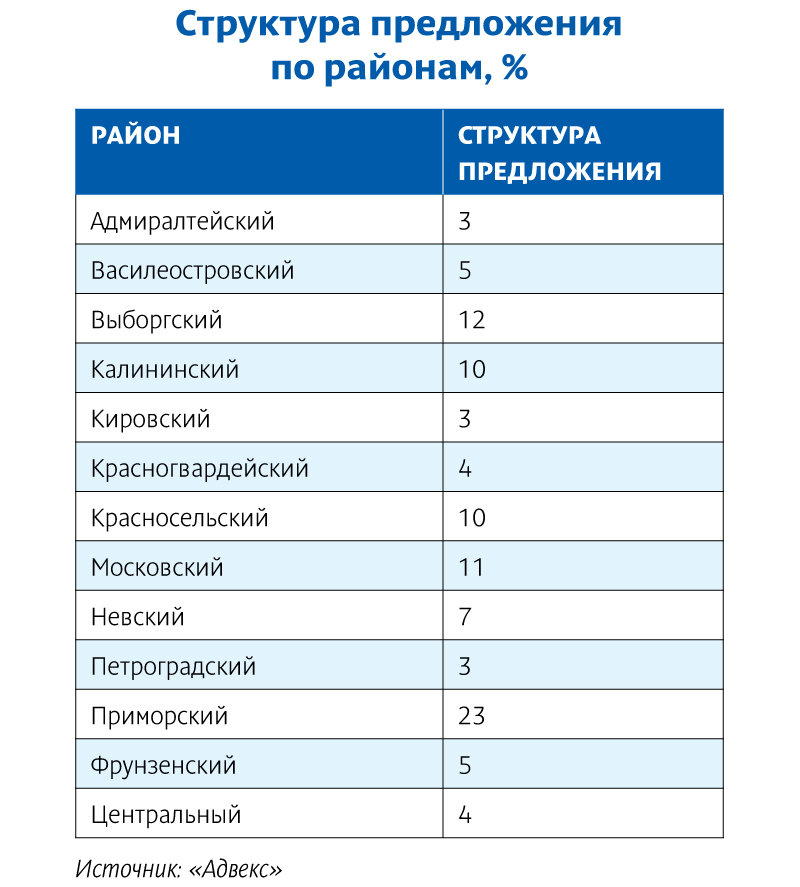

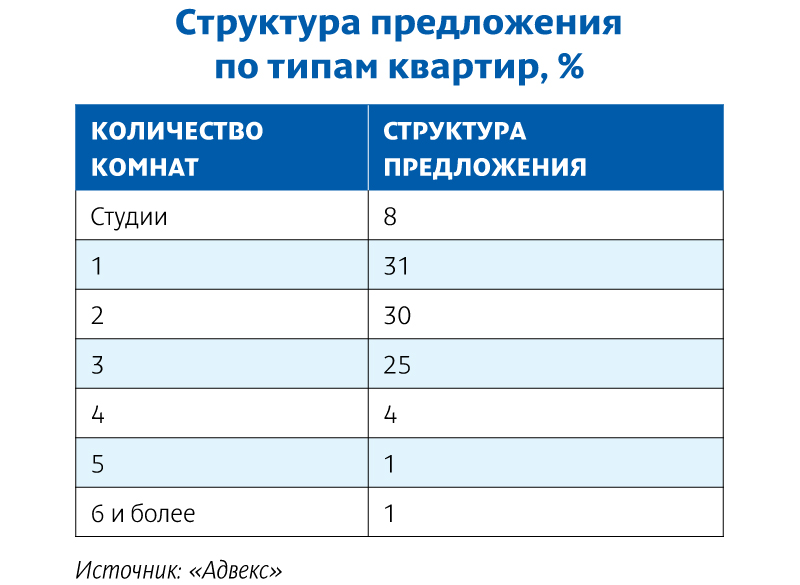

В структуре спроса по городу по-прежнему лидируют одно- и двухкомнатные квартиры – 31% и 25%, в ближних районах Ленобласти – 37% и 25% соответственно. Аналитик АН «Итака» Оксана Овчинникова отмечает увеличение спроса на «двушки»: в структуре сделок по городу их доля достигла 29%, по области – 35%. При этом заметную долю заняли сделки с комнатами – 19% сделок в Петербурге. В Ленобласти процент сделок со студиями достаточно существенный – 16%, но в городе на них приходится лишь 5%.

Лидерами спроса в мегаполисе остаются Красносельский, Приморский, Невский и Выборгский районы, в области – Всеволожский. «В целом распределение спроса по районам практически идентично статистике 2018 года», – констатирует Оксана Овчинникова.

По данным АН «Итака», почти половина (49%) покупателей вторичной недвижимости в 2019 году воспользовалась ипотечным кредитом. При этом покупатели вторичного жилья в городе брали ипотеку в два раза чаще, чем покупатели в Ленобласти. «В 2018 году доля ипотечных сделок составляла 46%. Таким образом, тенденция увеличения использования заемных средств для покупки недвижимости сохраняется. На фоне снижения процентной ставки по кредитам покупатели вторичного жилья охотнее берут ипотеку», – уточнила эксперт.

Весной и летом спрос несколько подрастал, затем случилось снижение в августе-сентябре. Президент Санкт-Петербургской палаты недвижимости Дмитрий Щегельский указывает на данные Росреестра: количество зарегистрированных сделок по итогам III квартала было на 1% меньше, чем во втором. Участники рынка оценили спад в 3–7%. Сокращение спроса констатировали и компании, которые помогают организовать переезд.

Небольшой рост спроса приходится на октябрь-ноябрь. «Но декабрь не оказался драйвовым, т. е. спрос «устал». Цены росли в течение полутора лет непрерывно, это очень долгий срок. Их подстегивала ипотека, но сейчас денег у людей нет», – поясняет Дмитрий Щегельский.

Некоторые компании завершили год с минусом по вторичному сегменту, однако об этом у риэлторов говорить вслух не принято.

Торг снова уместен

Три четверти объема предложения приходится на Петербург, четверть – на пригородную зону и ближние районы Ленобласти.

Но предложение в мегаполисе, по данным аналитиков, плохо соответствует спросу. Как отмечают эксперты КЦ «Петербургская Недвижимость», по типам квартир, выставленных на продажу, преобладают двух- (30%) и трехкомнатные (27%), хотя по итогам года выросла и доля студий (с 5% до 7%) и однокомнатных квартир (с 22% до 25%). В Ленобласти наблюдается более соответствующая спросу структура: преобладают одно- (33%) и двухкомнатные квартиры (31%), также увеличилась доля студий (с 11% до 15%).

По словам руководителя КЦ «Петербургская Недвижимость» Ольги Трошевой, более 40% в объеме городского предложения и более 50% в области составляет «новая вторичка» – квартиры в домах, сданных не более десяти лет назад.

Дмитрий Щегельский отмечает: предложение стало сокращаться в начале лета – на фоне роста цен продавцы стали удалять объекты из листингов, надеясь позже продать свои квартиры подороже. Сейчас они возвращаются, но в 95% случаев выставляют квартиры по завышенным ценам, подразумевая дальнейший торг. В среднем по результатам торга цена снижается на 5%.

Драйвер для цен

По данным портала Domofond.ru, за 2019 год среднее увеличение цены «квадрата» на вторичном рынке жилья в среднем по России составило 4,4% – до 45 тыс. рублей. Естественно, в городах-миллионниках рост был выше.

По оценке КЦ «Петербургская Недвижимость», цены выросли на 13%, до 114,7 тыс. рублей, в Петербурге и на 17,4%, до 88,1 тыс., – в пригородах. По словам Ольги Трошевой, в первую очередь на рост цен влияет удорожание «новой вторички» – весьма востребованного сегмента вторичного рынка. Здесь главным фактором выступило вымывание ликвидного предложения в результате высокой покупательской активности в последние годы, а также снятие с экспозиции ряда объектов в ожидании перехода первичного рынка на эскроу-счета.

Роста не ожидается

Эксперты рынка не ожидают высокой активности в 2020 году. Так, генеральный директор «Мир квартир» Павел Луценко ожидает замедления или даже остановки рост цен, а во многих городах – даже снижения.

«Если не учитывать «черных лебедей» в макроэкономической ситуации, то незначительный рост «квадрата» возможен за счет инфляции. Еще одним фактором может стать снижение ключевой ставки ЦБ. Это спровоцирует покупательскую активность, что приведет к росту стоимости жилья», – говорит партнер ГК SRG Борис Терехов. Однако высокого роста он не ждет.

«Нас ждет стагнация, по крайней мере, на вторичном рынке Петербурга. Скорее всего, цены встанут», – резюмирует Дмитрий Щегельский.

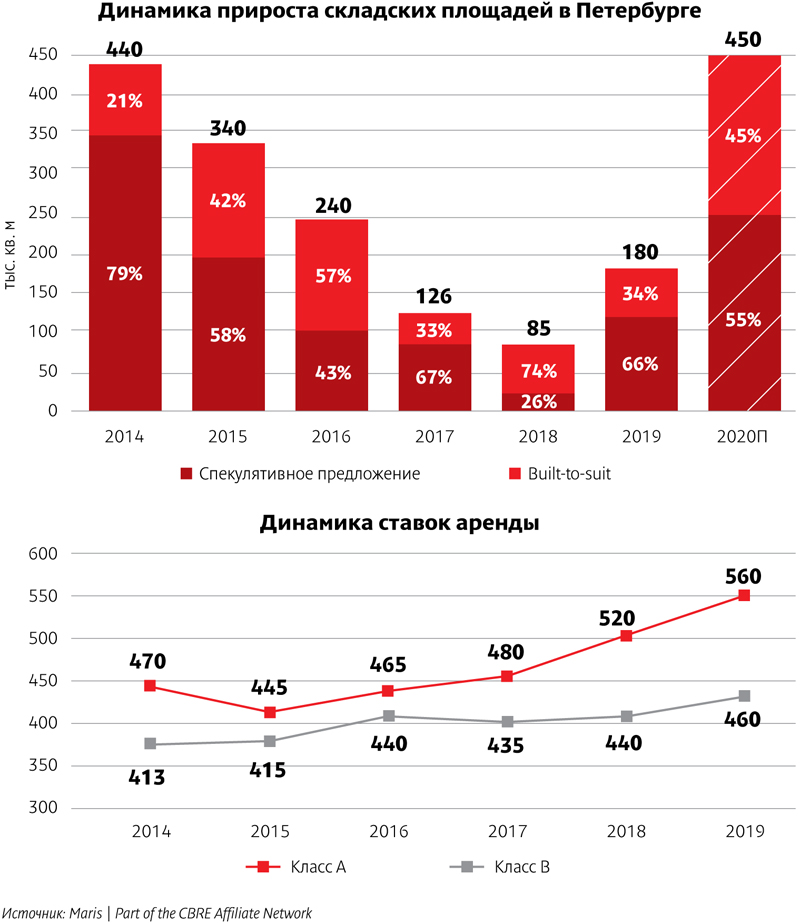

Стагнация на рынке складских помещений, продолжавшаяся с 2015 года, подошла к концу. По словам экспертов, постепенное снижение вакантных площадей в сочетании с ростом арендных ставок наконец побудило девелоперов выйти за рамки формата built-to-suit и приступить к строительству спекулятивных объектов. Ожидается, что в наступившем году можно ожидать развития тренда.

По данным Knight Frank St Petersburg, суммарная арендопригодная площадь складских помещений на рынке Петербурга в настоящее время составляет 3,5 млн кв. м. Из них к классу А относится 2,26 млн кв. м, к классу В – 1,28 млн.

Отмерзли

По оценкам экспертов, главным итогом ушедшего года в складском сегменте стал существенный рост девелоперской активности, который, впрочем, прогнозировался и признаки которого стали заметены еще в 2018 году. «Объем ввода новых объектов составил около 180 тыс. кв. м. Это не только практически в два раза больше, чем в рекордно низком 2018-м (85 тыс. кв. м), но также превышает и показатели 2017 года (126 тыс. кв. м)», – отмечает генеральный директор Maris в ассоциации с CBRE Борис Мошенский.

В Knight Frank St Petersburg сообщили, что в 2019 году было введено в эксплуатацию сразу несколько крупных объектов: IV очередь логистического парка «Осиновая Роща», логистический комплекс «М10», склад на территории «PNK Софийская КАД» для компании Maersk и др.

И это не единственное изменение. По словам Бориса Мошенского, произошел значительный рост объемов нового спекулятивного строительства, которое существенно просело в период стагнации: тогда девелоперы предпочитали возводить объекты по схеме built-to-suit, то есть под конкретного заказчика, а не для свободной продажи или предоставления площадей в аренду. В 2019 году доля спекулятивных объектов в общем объеме ввода достигла 66%. Для сравнения: в 2018 году она составила 26%, в 2016-м – 43%. «Активность девелоперов по запуску спекулятивных проектов резко возросла», – резюмируют и аналитики IPG.Estate.

Серьезно увеличился и объем сделок со складской недвижимостью, как в спекулятивном формате, так и built-to-suit. «Развитие торговых сетей и компаний-дистрибьюторов, онлайн-ритейла – все это заметно сказалось на росте объема сделок. При этом рынок складов в Петербурге продолжает переживать дефицит качественного предложения – на протяжении последних трех лет строилось не более 100 тыс. кв. м спекулятивных площадей в год. Дефицит площадей на фоне растущего спроса со стороны ритейлеров стимулировал увеличение числа сделок в сегменте built-to-suit», – отмечает генеральный директор Colliers International в Петербурге Андрей Косарев.

«Что касается реализации складских объектов по схеме built-to-suit, в 2019 году заключались практически беспрецедентные для рынка сделки на 50 тыс., и даже 69 тыс. кв. м. При том, что за последние пять лет – с момента формирования схемы на рынке – максимальная по масштабу сделка была на 40 тыс. кв. м, а средний экономический размер объекта, возводимого по схеме built-to-suit, составлял 19 тыс. кв. м», – добавляет Борис Мошенский.

По оценке экспертов Colliers International, наибольшую долю в структуре спроса (54%) в 2019 году сформировали торговые и дистрибуционные компании. При этом федеральные торговые сети выступили основным драйвером – компания «ВкусВилл» арендовала 11 тыс. кв. м в СК Grando, а для компании «Лента» ГК «Ориентир» построит склад площадью около 70 тыс. кв. м. Второе место в структуре спроса с долей 27% занимают логистические компании. Крупнейшие сделки в этом сегменте: аренда 19 тыс. кв. м компанией Major (IKEA) в СК «Гориго» и покупка по схеме built-to-suit склада площадью 23,7 тыс. кв. м компанией Maersk.

Исчезающая вакансия

Как уже отмечалось, по словам экспертов, одним из главных стимулов для активизации девелоперов стала ситуация, сложившаяся на рынке аренды складской недвижимости.

По данным Maris в ассоциации с CBRE, вакансия сохраняется второй год подряд на рекордно низком уровне в 3% (3,9% в классе В и 2,4% в классе А). Особенно ярко иллюстрирует ситуацию динамика вакансии в объектах класса А: 2015 год – 8%, 2016-й – 5,6%, 2018-й – 2,7%. «Примечательно при этом, что на уровень вакансии не повлияло даже появление нового предложения в этом году. Спрос полностью поглотил площади, вышедшие на рынок», – отмечает Борис Мошенский.

В Knight Frank St Petersburg говорят о еще меньшем объеме вакансии по состоянию на конец прошлого года. «Объем свободного предложения уменьшился на 32% и составил всего 94 тыс. кв. м. При этом доля свободных площадей продолжила сокращаться. К концу года остались не заняты 2,5% и 3% от общего объема предложения в классах А и В соответственно», – отмечают аналитики.

«В сравнении с 2018 годом отраслевая структура спроса существенно не изменилась. Лидирующую позицию на рынке аренды сохранил сегмент розничной торговли (53% от общего объема сделок аренды пришлось на компании этой отрасли). На втором месте находятся производственные компании (31% в общем объеме сделок аренды). Доля сегмента дистрибуции в структуре спроса составила 11%», – говорит руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко. «В структуре спроса на складские и производственные помещения преобладают блоки от 1 тыс. до 3 тыс. кв. м, также сохраняется высокая доля востребованности блоков до 1 тыс. кв. м», – добавляют специалисты IPG.Estate.

Еще одной характерной деталью, по словам экспертов, стало то, что появление нового предложения не затормозило роста арендных ставок. По данным Maris в ассоциации с CBRE, на конец 2019 года средние арендные ставки составили: в классе А – 560 рублей за 1 кв. м в месяц, в классе В – 460 рублей. По сравнению с итогами 2018 года рост составил примерно 6%. И снова показательно динамика изменений ставки в классе А: после проседания в 2015 году до уровня 445 рублей за 1 кв. м в месяц, к 2017-му она достигла докризисного (2014 год) уровня в 480 рублей, а потом продолжила расти (в 2018 году – уже 520 рублей).

Светлое будущее

Эксперты с оптимизмом смотрят на перспективы развития складского сегмента. По их оценке, позитивные изменения, проявившиеся в прошлом году, получат дальнейшее развитие в году наступившем. Конкретные цифры у аналитиков разных компаний несколько разнятся, но на продолжение восходящего тренда они указывают вполне единодушно, равно как и на сохранение преобладающей доли спекулятивного сегмента

По данным аналитиков Knight Frank St Petersburg, на конец 2019 года на стадии строительства находилось 20 складских комплексов общей площадью порядка 170 тыс. кв. м, заявленных ко вводу в 2020 году, при этом для аренды предназначено около половины площадей. «С учетом возросшего интереса арендаторов и девелоперов, на складском рынке прогнозируется сохранение низкой доли вакантного предложения и увеличение арендных ставок на качественные складские помещения», – отмечают они.

В Colliers International говорят, что в 2020 году в Петербурге ко вводу запланировано более 330 тыс. кв. м, из которых 55% являются спекулятивными. «Такой прирост может стать рекордным за последние 10-12 лет. Под влиянием роста ставок и дефицита площадей спекулятивные проекты наконец стали выходить на рынок Петербурга. И несмотря на то, что доля их в ожидаемом вводе из-за крупных сделок built-to-suit будет не так высока, это одна из ключевых тенденций на рынке складской недвижимости», – отмечает Андрей Косарев.

Наиболее позитивный прогноз дает Борис Мошенский. «По заявленным девелоперами планам, ввод новых складских площадей в 2020 году может достигнуть докризисных показателей. В этом году может быть сдано в эксплуатацию до 450 тыс. кв. м. Для сравнения: в 2014-м ввод составил 440 тыс. кв. м», – говорит он, добавляя, что значительные объемы ввода также заявлены уже и на 2021–2022 годы.

Исполнительный директор ГК RAUM Антон Декстер отмечает, что сейчас в складском сегменте господствует отложенный спрос, накопившийся после начала кризиса. «Поэтому новые объекты выводятся на рынок со ставками аренды выше среднерыночных, что толкает этот показатель вверх», – говорит он.

По словам эксперта, текущая обстановка благоприятна для запуска новых складских проектов, а также для модернизации уже существующих. «Спрос на качественные площади очень высок. В приоритете – склады «последней мили» и низкотемпературные объекты. На реализацию новых проектов наша компания направляет сейчас все свободные средства», – отмечает Антон Декстер. При этом сдерживающим фактором, по его словам, является увеличение цены строительства. «Показатель составлял 23,8 тыс. рублей за 1 кв. м. И наблюдается дальнейший рост – до 20%. Соответственно, складские объекты и для покупателей, и для арендаторов станут еще дороже», – прогнозирует специалист.