Продать недвижимость в регионе и купить в Москве. Кому финансово выгодно сменить город

Циан – технологичный сервис по поиску недвижимости в России – и hh.ru – крупнейшая российская платформа онлайн-рекрутинга – в совместном исследовании выяснили, есть ли финансовая выгода от “обмена” квартиры в своем другом городе на столичную при переезде, и хватит ли заработной платы, чтобы выплачивать ипотеку с учетом произошедшего роста цен на недвижимость за последний год.

Методология расчета

В расчет рейтингов вошли данные hh.ru по средним предлагаемым зарплатам в различных профобластях и городах страны, данные Циан по средней стоимости 1-комнатной квартиры на вторичном рынке в столице и других городах. В качестве ежемесячных свободных денежных средств учитывалась предлагаемая зарплата за вычетом прожиточного минимума по каждому городу в отдельности.

Стоит учитывать, что показатель по предлагаемым зарплатам чуть ниже реальных заработных плат (с учетом премий и вакансий без указания заработной платы). Поэтому для того, чтобы оценить совокупные доходы москвичей, были приведены реальные заработные платы (из Банка заработных плат hh.ru), а не средние значения по предлагаемым зарплатам в открытых вакансиях.

Основные выводы исследования:

- На первый взнос хватит: средняя вырученная сумма при продаже 1к квартиры в регионе, составит 33% от цены квартиры в Москве. Год назад первый взнос был ниже: 31%. По всем городам суммы от продажи «однушки» хватит на первый взнос.

- 66 столичных зарплат или 6,5 лет нужно, чтобы компенсировать среднюю разницу в цене между 1к квартирой в регионе и столице, без учета % по ипотеке и затрат (прожиточного минимума).

- Реальные сроки выплаты ипотеки с учетом минимальных затрат на жизнь в Москве, составят от 4 лет в Петербурге до 15 лет в Челябинске. Именно такой срок понадобится приезжим, чтобы выйти на «базовый» уровень проживания, как в родном городе (1к квартира в собственности без ипотеки).

- Суммы, взятой в ипотеку и выплаченных по ней процентам, хватит, чтобы купить в среднем 3,6 квартиры в родном городе. Больше всех выплатят по ипотеке бывшие челябинцы - сумма сопоставима с ценой восьми “однушек”.

- Переезжать в Москву невыгодно жителям Челябинска, Волгограда и Омска. Максимально выгодные условия переезда в столицу – для петербуржцев, казанцев и нижегородцев.

- Сотрудники сферы услуг не смогут взять ипотеку после переезда в Москву из половины крупнейших городов.

- Стоимость средней 1к квартиры равна доходу сотрудника за 5 лет 9 месяцев в среднем по крупнейшим городам. В четырех из них работать из-за роста цен придется больше на год.

1. На первый взнос хватит всем

По подсчетам Циан, средняя площадь столичной квартиры, которую рассматривают для покупки жители других регионов, составляет 49,1 кв. м. То есть преимущественно речь идет о компактных бюджетных вариантах – однушках и небольших двушках. Эксперты рассчитали, сколько придется доплатить к стоимости проданной региональной квартиры, и как изменилась эта сумма с учетом роста цен на недвижимость по всей России.

Средняя стоимость однокомнатной квартиры на вторичном рынке в продаже в столице – 9,77 млн рублей, что на 14% выше, чем год назад (8,58 млн). Средняя площадь «однушки» в продаже осталась прежней: 37,2 кв. м против 37,5 кв. м год назад. Квартиры стали дороже что усложняет «обмен» квартиры в регионе на столичную при переезде.

В среднем по всем крупнейшим городам с численностью населения от одного миллиона человек, суммы от продажи однокомнатной квартиры в своем городе хватит, чтобы покрыть треть от стоимости столичной квартиры (33%). Год назад первый взнос (п.в.) был бы меньше – в среднем 31%.

Больше 40% от цены столичной квартиры при продаже жилья в своем родном городе получат жители Санкт-Петербурга (66% против 60% в прошлом году). В Казани первый взнос за однокомнатное жилье в Москве составит 44%, что больше, чем год назад (42%). Стал больше первый взнос и от нижегородцев: 38% сегодня против 33% год назад. Больший первый взнос в процентном выражении в 2021 году и в Воронеже (+4 п.п.), Краснодаре и Омске (+ 3 п.п.).

В Ростове-на-Дону, Екатеринбурге, Уфе и Перми доля первого взноса от продажи квартиры в регионе при покупке столичной недвижимости снизилась на 1-2 п.п. Во всех городах-миллионниках продажа квартиры покроет первый взнос на столичное жилье. Банки выдают ипотеку и при 10-15% от стоимости выбранного объекта. Преодолели данную отметку все 15 городов. Минимальный показатель – в Челябинске (18% от стоимости столичной недвижимости).

Доля первого взноса при покупке 1к квартиры в Москве и продаже 1к квартиры в регионе

|

Город |

Средняя стоимость 1к кв. на вторичном рынке |

Первый взнос |

Динамика первого взноса |

Разница в стоимости 1к квартиры в регионе и Москве, млн |

Кол-во месячных окладов для "компенсации" разрыва 2021 |

Кол-во месячных окладов для "компенсации" разрыва 2020 |

|||||||

|

|

|||||||||||||

|

2021 |

2020 |

2021 |

2020 |

2021 |

2020 |

кол-во зп |

в годах |

кол-во зп |

в годах |

||||

|

Москва |

9,77 |

8,58 |

|

|

|||||||||

|

Санкт-Петербург |

6,44 |

5,17 |

66% |

60% |

6% |

3,3 |

3,4 |

33 |

2,8 |

35 |

2,9 |

||

|

Казань |

4,33 |

3,58 |

44% |

42% |

3% |

5,4 |

5,0 |

54 |

4,5 |

51 |

4,3 |

||

|

Нижний Новгород |

3,69 |

2,81 |

38% |

33% |

5% |

6,1 |

5,8 |

61 |

5,1 |

59 |

4,9 |

||

|

Новосибирск |

3,39 |

2,86 |

35% |

33% |

1% |

6,4 |

5,7 |

64 |

5,3 |

58 |

4,9 |

||

|

Екатеринбург |

3,36 |

3 |

34% |

35% |

-1% |

6,4 |

5,6 |

64 |

5,3 |

57 |

4,7 |

||

|

Уфа |

3,16 |

2,83 |

32% |

33% |

-1% |

6,6 |

5,8 |

66 |

5,5 |

59 |

4,9 |

||

|

Краснодар |

3,45 |

2,79 |

35% |

33% |

3% |

6,3 |

5,8 |

63 |

5,3 |

59 |

4,9 |

||

|

Красноярск |

3,02 |

2,62 |

31% |

31% |

0% |

6,8 |

6,0 |

68 |

5,6 |

61 |

5,1 |

||

|

Воронеж |

2,9 |

2,18 |

30% |

25% |

4% |

6,9 |

6,4 |

69 |

5,7 |

65 |

5,4 |

||

|

Пермь |

2,53 |

2,28 |

26% |

27% |

-1% |

7,2 |

6,3 |

72 |

6,0 |

64 |

5,4 |

||

|

Самара |

2,62 |

2,32 |

27% |

27% |

0% |

7,2 |

6,3 |

72 |

6,0 |

64 |

5,3 |

||

|

Омск |

2,5 |

1,92 |

26% |

22% |

3% |

7,3 |

6,7 |

73 |

6,1 |

68 |

5,7 |

||

|

Ростов-на-Дону |

2,62 |

2,45 |

27% |

29% |

-2% |

7,2 |

6,1 |

72 |

6,0 |

63 |

5,2 |

||

|

Волгоград |

2,25 |

1,96 |

23% |

23% |

0% |

7,5 |

6,6 |

75 |

6,3 |

68 |

5,6 |

||

|

Челябинск |

1,73 |

1,55 |

18% |

18% |

0% |

8,0 |

7,0 |

80 |

6,7 |

72 |

6,0 |

||

В ситуации, если «обмен» при переезде в Москву производился бы с двухкомнатными квартирами, средний размер первого взноса (в размере суммы от продажи квартиры в регионе) меняется незначительно: в целом по всем городам-миллионникам он составит сегодня 31% против 30% год назад. Самый большой взнос – у жителей Санкт-Петербурга (64%). Минимальный – также, как и с однокомнатными квартирами, - в Челябинске (18%). Для трехкомнатных квартир средний первый взнос от продажи квартиры в целом по всем городам составляет 31%, год назад – 29%. Минимальный первый взнос – снова в Челябинске (также на уровне 18%). То есть благодаря росту цен на недвижимость по всем крупнейшим городам, доля первого взноса по ипотеке при продаже жилья в регионах и покупке в Москве, увеличилась на 1-2 п.п.

2. 66 столичных зарплат – разница в стоимости квартир

Соотношение стоимости квартиры в регионе и столице за прошлый год осталось таким же, но в рублевом выражении ценовой разрыв увеличивается. В среднем заемщику, приехавшему в Москву из города-миллионника, не хватит для покупки однокомнатной квартиры еще 6,57 млн рублей против 5,89 млн год назад. То есть в ипотеку придется взять на 12% больше.

Согласно данным Банка заработных плат hh.ru средняя реальная заработная плата сотрудников столичных компаний уровня «Ведущий специалист»/«Специалист» составляет сегодня 99,9 тыс. рублей в месяц «на руки». То есть разница в цене между квартирой в регионе и столице составляет 66 средних заработных плат – или пять с половиной лет работы, и это – без учета расходов на жизнь и переплаты по ипотеке. Год назад ценовой разрыв составлял 60 средних зарплат или пять лет работы. То есть, несмотря на сохранение доли первого взноса, работать для «компенсации» разрыва в стоимости квартир (в регионе и столице) придется в среднем на полгода дольше, чем если бы специалист приехал и купил квартиру год назад.

Количество заработных плат для «компенсации» ценового разрыва зависит от города, где была продана однокомнатная квартира. В Санкт-Петербурге, к примеру, хватит менее трех годовых заработных плат, в Казани – пяти. Жители еще 8 городов должны будут поработать от 5 до 6 лет, чтобы «накопить» на квартиру с учетом еще имеющегося от продажи старой квартиры первого взноса. Больше шести лет придется работать жителям Волгограда и Челябинска (см. таблицу в п.1).

3. 8 квартир в Челябинске = выплаченная ипотека в Москве

Реальные сроки накоплений на столичную квартиру будут существенно выше 3-7 лет: во-первых, нужно учесть минимальные расходы (“на руки” остается заработная плата за вычетом прожиточного минимума). Во-вторых, необходимо учесть переплату по ипотеке. Взять кредит у лидера ипотечного кредитования на вторичном рынке можно сегодня по 8,4% годовых (при наличии зарплатного проекта, электронной регистрации сделки и страхования жизни и здоровья заемщика). За вычетом прожиточного минимума, каждый месяц средний заемщик в Москве может вносить по ипотеке примерно 79,7 тыс. рублей.

При таких условиях жители, приехавшие в Москву из Санкт-Петербурга, станут полноправными собственниками однокомнатной квартиры (с выплаченной ипотекой) только через 4 года и 2 месяца, отдав за этот период сумму, равную половине стоимости еще одной «однушки» в Петербурге. Остальным придется платить кредит дольше. Для жителей из Казани это почти 8 лет, бывших нижегородцев, новосибирцев, екатеринбуржцев и краснодарцев – 9-10 лет. Сумма долга и выплаченных процентов сопоставима с ценой еще почти трех однокомнатных квартир в родном городе.

12 лет отдавать зарплату банку, за исключением прожиточного минимума, придется жителям, переехавшим в Москву из Перми, Омска и Волгограда. В своих городах выплаченной суммы им бы хватило, чтобы купить еще 4-5 однокомнатных квартир.

В аутсайдерах – те, кто приехал из Челябинска. Выплачивать ипотеку им придется на протяжении почти 15 лет, и суммы долга и процентов по ипотеке хватит, чтобы купить 8 «однушек» в Челябинске. В целом по всем городам суммы кредита и выплаченных процентов хватит, чтобы купить примерно 3,6 квартиры.

Таким образом, чтобы выйти на «базовый» бытовой уровень (как в родном городе) после переезда в столицу (иметь однокомнатную квартиру в Москве без ипотеки), ведущему специалисту с зарплатой почти в 100 тысяч рублей «на руки» придется работать от 4 до 15 лет, в зависимости от города переезда и первого взноса. Впрочем, после можно рассчитывать на большую заработную плату, чем в родном городе, однако до этого придется существенно экономить много лет.

Если допустить, что собственник все же отказался от продажи квартиры и переезда в Москву, откладывая все деньги, которые остаются в среднем после вычета прожиточного минимума в конкретного городе. Тогда накопленной суммы в 2/3 городов хватит на то, чтобы купить еще одну однокомнатную квартиру ( за срок, который бы потребовался для выплаты ипотеки в Москве). В Волгограде, Омске хватит на две «однушки», а в Челябинске – на три. Такую недвижимость можно сдавать в аренду, частично компенсируя тем самым разрыв в заработной плате в Москве при отказе от переезда. За тот же период в Москве будет только погашена ипотека за «однушку».

То есть переезд в Москву с «обменом» регионального жилья на столичную квартиру, имеет неоднозначную экономическую выгоду в первую очередь в Челябинске, Волгограде и Омске. Наибольшую выгоду от переезда получат петербуржцы, казанцы и нижегородцы – они смогут максимально быстро погасить ипотеку и получать более высокие столичные доходы.

Через какое время жизни в Москве специалист выплатит ипотеку и сколько отложит за тот же период в родном городе

|

Срок кредита за 1к квартиру в Москве |

Долг + проценты, млн р. |

Сколько можно купить квартир в родном городе за выплаченный долг и проценты |

Cколько отложит специалист, оставшись в родном городе, млн р. за срок ипотеки в Москве, млн р. |

Сколько можно купить квартир в родном городе за собранную сумму БЕЗ переезда, шт. |

|

|

Санкт-Петербург |

4 года 2 месяца |

3,95 |

0,6 |

2,20 |

0,3 |

|

Казань |

7 лет 10 месяцев |

7,42 |

1,7 |

3,28 |

0,8 |

|

Нижний Новгород |

9 лет 2 месяца |

8,72 |

2,4 |

3,54 |

1,0 |

|

Новосибирск |

9 лет 10 месяцев |

9,39 |

2,8 |

4,10 |

1,2 |

|

Екатеринбург |

9 лет 11 месяцев |

9,46 |

2,8 |

4,34 |

1,3 |

|

Уфа |

10 лет 5 месяцев |

9,93 |

3,1 |

4,68 |

1,5 |

|

Краснодар |

9 лет 9 месяцев |

9,25 |

2,7 |

4,38 |

1,3 |

|

Красноярск |

10 лет 9 месяцев |

10,27 |

3,4 |

4,47 |

1,5 |

|

Воронеж |

11 лет 1 месяц |

10,57 |

3,6 |

4,24 |

1,5 |

|

Пермь |

12 лет 1 месяц |

11,54 |

4,6 |

4,40 |

1,7 |

|

Самара |

11 лет 10 месяцев |

11,3 |

4,3 |

4,28 |

1,6 |

|

Омск |

12 лет 2 месяца |

11,63 |

4,7 |

4,68 |

1,9 |

|

Ростов-на-Дону |

11 лет 10 месяцев |

11,3 |

4,3 |

4,66 |

1,8 |

|

Волгоград |

12 лет 11 месяцев |

12,34 |

5,5 |

4,77 |

2,1 |

|

Челябинск |

14 лет 8 месяцев |

13,99 |

8,1 |

5,54 |

3,2 |

4. Чем большей квалификации требует профессия, тем выгоднее переезд в Москву

Целесообразность переезда зависит и от конкретной сферы деятельности, в которой трудится специалист. Заработная плата выше средней позволяет быстрее компенсировать ценовую разницу в стоимости квартиры при переезде, вернув себе тот базовый уровень (1к квартира в собственности без ипотеки), как в своем родном городе, за меньший срок.

Выгодно сменить город жителям регионов, работающим в сфере информационных технологий. К примеру, бывшие петербуржцы, работающие в данной сфере теперь в Москве, смогут погасить кредит всего за два года, а приехавшие из Челябинска – за пять с половиной лет (из-за большего размера кредита). Абсолютное большинство приезжих из других городов, работающих в данной сфере, погасят кредит за срок от 4 до 5 лет.

Для тех, кто работает в банковской отрасли и сфере финансов, на погашение кредита уйдет уже 7-8 лет. В сфере продаж – 9-11 лет. А для тех, кто трудится в Москве в сфере услуг, увы, покупка даже однокомнатной квартиры проблематична. С учетом большой суммы кредита и относительно невысокой по городу зарплаты, срок ипотеки превысит 30 лет ( а именно на столько лет выдают максимальный кредит многие банки).

|

Информационные технологии, интернет, разработка ПО |

Банки, инвестиции, лизинг |

Продажи |

Сфера услуг (обслуживание клиентов) |

|||||

|

Срок кредита |

Долг + проценты, млн р. |

Срок кредита |

Долг + проценты, млн р. |

Срок кредита |

Долг + проценты, млн р. |

Срок кредита |

Долг + проценты, млн р. |

|

|

Санкт-Петербург |

2 года |

3,6 |

3 года 4 месяца |

3,8 |

4 года 1 месяц |

3,9 |

6 лет 9 месяцев |

4,4 |

|

Казань |

3 года 5 месяцев |

6,3 |

6 лет |

6,9 |

7 лет 6 месяцев |

7,3 |

14 лет 5 месяцев |

9,4 |

|

Нижний Новгород |

3 года 11 месяцев |

7,1 |

7 лет |

8,0 |

8 лет 10 месяцев |

8,6 |

18 лет 3 месяца |

11,9 |

|

Новосибирск |

4 года 1 месяц |

7,6 |

7 лет 5 месяцев |

8,6 |

9 лет 6 месяцев |

9,3 |

20 лет 6 месяцев |

13,4 |

|

Екатеринбург |

4 года 2 месяца |

7,6 |

7 лет 6 месяцев |

8,6 |

9 лет 6 месяцев |

9,3 |

20 лет 10 месяцев |

13,6 |

|

Уфа |

4 года 4 месяца |

7,9 |

7 лет 10 месяцев |

9,0 |

10 лет |

9,8 |

22 года 8 месяцев |

14,8 |

|

Краснодар |

4 года 1 месяц |

7,5 |

7 лет 4 месяца |

8,5 |

9 лет 4 месяца |

9,1 |

20 лет |

13,1 |

|

Красноярск |

4 года 5 месяцев |

8,1 |

8 лет 1 месяц |

9,3 |

10 лет 4 месяца |

10,1 |

24 года 2 месяца |

15,8 |

|

Воронеж |

4 года 6 месяцев |

8,3 |

8 лет 3 месяца |

9,5 |

10 лет 7 месяцев |

10,4 |

25 лет 8 месяцев |

16,8 |

|

Пермь |

4 года 10 месяцев |

8,8 |

8 лет 11 месяцев |

10,3 |

11 лет 7 месяцев |

11,3 |

Больше 30 лет |

|

|

Самара |

4 года 9 месяцев |

8,7 |

8 лет 9 месяцев |

10,1 |

11 лет 4 месяца |

11,1 |

Больше 30 лет |

|

|

Омск |

4 года 10 месяцев |

8,9 |

9 лет |

10,4 |

11 лет 8 месяцев |

11,4 |

Больше 30 лет |

|

|

Ростов-на-Дону |

4 года 9 месяцев |

8,7 |

8 лет 9 месяцев |

10,1 |

11 лет 4 месяца |

11,1 |

Больше 30 лет |

|

|

Волгоград |

5 лет |

9,2 |

9 лет 5 месяцев |

10,9 |

12 лет 4 месяца |

12,1 |

Больше 30 лет |

|

|

Челябинск |

5 лет 6 месяцев |

10,0 |

10 лет 6 месяцев |

12,1 |

13 лет 11 месяцев |

13,7 |

Больше 30 лет |

|

5. Шесть лет работы или стоимость «однушки» в родном городе. Копить теперь дольше

По данным hh.ru, предлагаемая работодателями заработная плата за прошедший год увеличилась во всех городах-миллионниках (с учетом всех сфер деятельности). Но рост цен на недвижимость оказался несопоставимым с прибавкой по заработной плате в предлагаемых вакансиях. Копить на жилье стало сложнее. В среднем, стоимость 1к квартиры равна доходу за 5 лет 9 месяцев. Годом ранее показатель был 5 лет и 1 месяц. В четырех городах сроки увеличились на год и более. Это – Санкт-Петербург, Нижний Новгород, Воронеж и Омск. Минимальные изменения – в Челябинске и Ростове-на-Дону, где стоимость квартиры прибавилась всего на 3-4 месячные заработные платы, с учетом индексации предлагаемых зарплат в открытых вакансиях.

Количество годовых доходов, равное стоимости средней однокомнатной квартиры

|

|

Кол-во лет работы |

|

|

|

2021 |

2020 |

Динамика за год, кол-во лет работы |

|

|

Санкт-Петербург |

9,5 |

8,0 |

1,5 |

|

Казань |

8,0 |

6,9 |

1,0 |

|

Нижний Новгород |

7,0 |

5,5 |

1,5 |

|

Новосибирск |

5,9 |

5,1 |

0,8 |

|

Екатеринбург |

5,8 |

5,3 |

0,5 |

|

Краснодар |

5,8 |

4,8 |

0,9 |

|

Воронеж |

5,8 |

4,5 |

1,3 |

|

Уфа |

5,5 |

5,1 |

0,3 |

|

Красноярск |

5,2 |

4,6 |

0,6 |

|

Самара |

5,2 |

4,7 |

0,5 |

|

Пермь |

5,0 |

4,5 |

0,5 |

|

Ростов-на-Дону |

4,9 |

4,7 |

0,2 |

|

Омск |

4,7 |

3,7 |

1,1 |

|

Волгоград |

4,5 |

3,9 |

0,6 |

|

Челябинск |

3,3 |

3,0 |

0,3 |

«С учетом роста цен на недвижимость за прошедший год, выгода от переезда в Москву становится не столь очевидной, - говорит Алексей Попов, руководитель аналитического центра Циан. – Реальная заработная плата уровня ведущего специалиста в Москве выросла на 2% или примерно 2 тыс. рублей. Средняя стоимость однокомнатной столичной квартиры в продаже на вторичном рынке – на 14% (1,2 млн рублей или примерно годовая зарплата сотрудника). Поэтому, принимая решение о переезде, нужно учитывать и предстоящие столичные расходы, в первую очередь - на жилье, будь то аренда или покупка в ипотеку. Не всегда прибавка к заработной плате компенсирует дополнительные затраты».

«Финансовая выгода от переезда действительно зависит от сферы, - отмечает Наталья Данина, директор департамента аналитических бизнес-решений hh.ru и руководитель сервиса Банк данных заработных плат hh.ru. – К примеру, из наиболее оплачиваемых профессий за последний год предлагаемые зарплаты увеличились в Москве на 9% для разработчиков программного обеспечения, на 4% - для специалистов в сфере дизайна, верстки и пр. На 3% - для финансистов и сотрудников банковской отрасли. Однако Москва и Московская область – вовсе не лидеры по увеличению предлагаемой заработной платы (в целом по всем сферам). К примеру, за год этот показатель вырос на 12% в Уральском ФО, на 6% - в Сибирском ФО. Поэтому переезд в столичный регион – не безальтернативный вариант поиска более высокооплачиваемой должности. К тому же с распространением удаленной работы чаще появляется возможность получать столичную зарплату в родном городе».

По данным Банка России, в январе 2021 года средний срок, на который россияне брали ипотечный кредит, достиг 227 месяцев или 19 лет. По наблюдениям экспертов «Метриум», это самый высокий показатель за всю историю статнаблюдения рынка ипотеки в России. Последний максимум был зафиксирован в разгар кризиса 2008 года. Основная причина – снижение доходов населения и рост цен на жилье.

В январе 2021 года россияне получили ипотечные кредиты в среднем на 19 лет или 227 месяцев, по данным ЦБ РФ. Продолжительность срока кредитования устойчиво растет после кризиса 2014 года. Январский показатель стал максимальным за всю историю наблюдений, отмечают эксперты «Метриум».

В последние 10 лет отчетливо выделяются периоды уменьшения и увеличения среднего срока, на который выдавался кредит. В период кризиса 2008-2009 гг. в среднем россияне занимали деньги на покупку жилья на 18 лет, а после, когда ставки по ипотеке начали снижаться, наши соотечественники предпочитали брать кредит на меньший период. Затем, в 2012-2014 гг., средний срок кредитования стабилизировался на уровне 15 лет. После кризиса 2014-2015 этот показатель начал устойчиво повышаться. Если весной 2015 года он составил 14,2 лет, то в январе 2021 года – 19 лет.

Различие в трендах объясняется принципиальными изменениями, произошедшими в экономике России в 2014-2015 гг. После кризиса 2008 года ситуация быстро стабилизировалась. Доходы населения были сравнительно высокими, что позволяло накапливать на первоначальный взнос для получения ипотеки 30-40% стоимости жилья. При этом ставки по кредитам, несмотря на их высокий уровень, снижались, поэтому заемщики предпочитали сокращать срок кредитования, чтобы быстрее выплатить кредит и снизить переплату.

После кризиса 2014 года реальные доходы резко упали, а цены на все товары, в том числе и жилье, возросли. В такой ситуации россияне не могли делать большие первоначальные взносы, которые снизились до уровня 15-20% от стоимости жилья. При этом повысились текущие семейные расходы. Соответственно, приоритет заемщиков сместился с минимизации срока кредита на уменьшение ежемесячного платежа. И это вынужденная мера ведь чем дольше кредит, тем больше будет переплачено банку за пользование заёмными средствами.

Источник: «Метриум» по данным ЦБ РФ

«Примечательно, что такая стратегия применяется даже на фоне беспрецедентного сокращения ставок по кредитам до 6% в рамках программы субсидирования, – комментирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – В отличие от докризисного периода, ситуация с доходами настолько осложнилась, что даже резкое снижение ставок не позволяет покупателям уменьшить срок кредита, чтобы снизить общий размер переплаты. Напротив, заемщики предпочитают переплатить за длительный срок, но снизить текущую нагрузку на семейный бюджет. Это стало результатом долгосрочного уменьшения реальных доходов населения и быстрого роста цен на жилье».

После резкого ужесточения кредитно-денежной политики в 2014-2015 годах, когда средняя ставка по кредиту достигла 14,7% годовых, к концу 2020 года этот показатель снизился до 7,2% – исторического минимума. Однако доходы россиян сокращаются 7 лет подряд, и этот процесс был усилен пандемией коронавируса и кризисом в прошлом году.

Между тем цены на жилье значительно возросли, особенно в крупных городах, где сосредоточен спрос. По подсчетам аналитиков «Метриум», в Москве новостройки подорожали на 59% с 2014 года. Если в декабре 2013 года средняя стоимость квадратного метра в проектах новостроек эконом- и комфорт-класса составляла 135,3 тыс. рублей, то к январю 2021 года она повысилась до 214 тыс. рублей. В других крупных городах, помимо Москвы, на долю которых приходится более 60% ипотечных сделок, только за 2020 год средняя стоимость квадратного метра в новом жилье повысилась на 19%

«Примечательно, что после введения программы субсидирования ставок на короткое время средневзвешенный срок кредитования начал уменьшаться, – комментирует Владимир Щекин, основатель и совладелец Группы Родина (девелопер культурно-образовательного кластера Russian Design District). – Однако эта коррекция продлилась всего несколько месяцев, так с осени срок кредита вновь начал увеличиваться, достигнув пика в начале 2021 года. Подобная неоднородная модель поведения ипотечных заемщиков показывает «две фазы льготной ипотеки». К «первой фазе» относятся мобильные и предприимчивые люди с большими накоплениями, которые планировали покупку недвижимости, а программа помогла им ускорить принятие решения. «Вторая фаза» более массовая: в нее вошли заемщики решившие воспользоваться госпрограммой как «внезапной возможностью», не имея заранее накопленные средства на первоначальный взнос. Стоит отметить, что важную роль в проблеме увеличения срока кредита сыграл рост цен на жилье, вызванным ажиотажным спросом, повышением себестоимости строительства и ослаблением рубля. Удорожание квадратного метра заставило ипотечных заемщиков вернуться к прежней стратегии – снижать ежемесячный платеж путем увеличения сроков кредитования».

«Увеличение сроков кредитования после кризиса 2014-2015 гг. – это оборотная сторона бума ипотечных сделок, который наблюдался в этот период, – резюмирует Мария Литинецкая. – Действительно, с 2018 года мы наблюдаем рекордный спрос на жилищные кредиты, однако это произошло из-за ухудшения, а не улучшения материального положения населения и прежде всего – среднего класса. Рост цен и снижение доходов заставили россиян занимать «дешевые» кредиты на больший срок. В какой-то степени наши соотечественники берут в долг у будущего, если растягивают платежи на период, достигающий почти 20 лет.

Несмотря на ипотечный бум, последнее пятилетие стало временем больших упущенных возможностей. Если бы ситуацию с доходами населения удалось быстро стабилизировать как после кризиса 2008-2009 гг., то в сочетании со снижающимися ипотечными ставками мы имели бы в разы больше сделок. Таким образом, становится очевидно, что одним только снижением ставок по ипотеке не удастся достичь качественного и количественно роста спроса на жилье в контексте программы «Жилье и городская среда», которая предполагает ежегодный ввод 120 млн кв. м. жилья к 2024 году».

Согласно The Wealth Report 2021 международной консалтинговой компании Knight Frank, в 2020 году общий объем мировых инвестиций в коммерческую недвижимость составил $720 млрд, из которых на частных инвесторов приходится $232 млрд, что почти на 30% меньше уровня 2019 года, но на 9% выше среднего показателя за последние 10 лет. В 2021 году четверть ультрахайнетов во всем мире планирует инвестировать в коммерческую недвижимость и 21% – в России и СНГ.

· C 2019 года лидеры в структуре инвестиций в коммерческую недвижимость по типу инвестора не изменились. Так, во всем мире $329 млрд пришлось на институциональных инвесторов, на втором месте частные инвесторы – $232 млрд, замыкают тройку инвестиционные трасты – $98 млрд. За год объем вложений всех трех типов инвесторов в сегмент снизился почти на 30%.

Инвестиции в коммерческую недвижимость

|

Тип инвестора |

2020 год, $млрд |

2019 год, $млрд |

Годовая динамика |

Изменение в 2020 г. относительно среднего объема за 10 лет |

|

Институциональные инвесторы |

329,3 |

460,5 |

-28% |

-6% |

|

Частные инвесторы/Не торгуются на бирже |

231,9 |

333,3 |

-30% |

9% |

|

Компании, которые торгуются на бирже/Инвестиционные трасты |

98,0 |

137,2 |

-29% |

-35% |

|

Пользователи/прочие[1] |

33,5 |

38,5 |

-13% |

0% |

|

Неизвестно |

27,2 |

26,5 |

+3% |

27% |

Источник: The Wealth Report 2021

· В 2020 году 38% вложений частных инвесторов пришлось на апартаменты ($89 млрд), 26% – на офисы ($59 млрд) и 15% – на объекты индустриальной и складской недвижимости ($34 млрд), которые закрывают тройку наиболее привлекательных сегментов, обойдя ретейл.

Объем частных инвестиций по сегментам

|

Сектор рынка |

2020 год, $млрд |

Доля в 2020 году[2] |

2019 год, $млрд |

Доля в 2019 году |

|

Апартаменты |

88,9 |

38% |

122 |

36% |

|

Офисы |

59,2 |

26% |

85 |

25% |

|

Индустриальная и складская недвижимость |

34,0 |

15% |

42 |

13% |

|

Ретейл/стрит-ретейл |

27,7 |

12% |

45 |

13% |

|

Гостиницы |

13,0 |

6% |

28 |

8% |

|

Дома престарелых/уход за престарелыми |

7,1 |

3% |

9 |

3% |

|

Жилые кондоминиумы |

1,9 |

1% |

3 |

1% |

Источник: The Wealth Report 2021

· Максимальный объем международных и внутренних частных инвестиций привлек рынок США – $141,7 млрд, из которых 97% – локальные инвесторы. В тройке лидеров по странам также Германия – $11,1 млрд вложенных в недвижимость сверхбогатыми людьми, из которых 67% обеспечили внутренние инвестиции, и Великобритания – $10,6 млрд, где только 47% было проинвестировано местными ультрахайнетами. В большинстве стран подавляющая часть финансовых потоков ожидаемо являлась внутренними инвестициями.

Объемы внутренних и международных частных инвестиций по странам, 2020 г.

|

Страна |

2020 год, $млрд |

Доля внутренних инвестиций |

Доля трансграничных инвестиций |

|

США |

141,7 |

97% |

3% |

|

Германия |

11,1 |

67% |

33% |

|

Великобритания |

10,6 |

47% |

53% |

|

Швеция |

8,3 |

100% |

- |

|

Франция |

7,5 |

95% |

5% |

|

Южная Корея |

6,0 |

100% |

- |

|

Япония |

5,5 |

92% |

8% |

|

Канада |

5,4 |

99% |

1% |

|

Нидерланды |

5,4 |

83% |

17% |

|

Китай |

3,7 |

99% |

1% |

Источник: The Wealth Report 2021

- Виктория Ормонд, партнер, руководитель международного департамента финансовых рынков и инвестиций Knight Frank: «Существует ряд факторов, которые будут определять ситуацию на мировых рынках в течение 2021 года. Первый заключается в инвестировании в крупные, относительно ликвидные и прозрачные рынки, способные привлечь глобальные финансовые потоки. Второй – в связи с ограничениями на перемещения и путешествия, действующими в той или иной степени по всему миру, частные инвесторы продолжат присматриваться к недвижимости на местных рынках, которые в обычных обстоятельствах испытывают серьезную конкуренцию с зарубежными активами. Помимо этого, ультрахайнеты все чаще ведут деятельность, соответствующую принципам ответственного инвестирования (ESG) – устойчивое развитие стало особенно важным во время пандемии».

- Алекс Джеймс, партнер, руководитель направления консультирования частных клиентов Knight Frank, утверждает: «Коммерческая недвижимость обеспечивает инвесторам относительно высокий и стабильный доход, потенциальный рост стоимости капитала и возможности для диверсификации. Все это – ключевые факторы сохранения благосостояния для будущих поколений и защиты от негативного воздействия пандемии. В 2021 году возродился оптимизм в отношении того, что по мере сокращения ограничений на перелеты и внедрения программ вакцинации, частный капитал будет стремиться к увеличению своей доли на знакомых рынках и сосредоточится на секторах с надежными долгосрочными показателями».

- В России, несмотря на негативные ожидания игроков рынка в начале пандемии, объем инвестиций в коммерческую недвижимость достиг 257,8 млрд руб.[3] – всего на 8% ниже показателя годом ранее.

Динамика общего объема инвестиций в коммерческую недвижимость

- Доля иностранных инвесторов стала минимальной с 2008 года, снизившись на 12 п.п. г/г до рекордно низких 6% против традиционных 15-25%. Корректировке показателя способствовало рекордное падение цен на нефть в первом полугодии, анонсированный 15%-й налог на доходы иностранных компаний, выводимые за границу, и, конечно, неопределенность в связи с пандемией. По прогнозам экспертов Knight Frank, в 2021 году и следующие несколько лет показатель не будет превышать 10% от общего объема инвестиций.

- Алексей Новиков, управляющий партнер Knight Frank Russia: «В отличие от динамики, наблюдавшейся в 2020 году на мировых рынках капитала, активность инвесторов в России оказалась достаточно высокой. Сдержанное 8%-е падение объемов при конъюнктуре рынка прошлого года в основном обусловлено высокой активностью девелоперов, которые в период неопределенности пополняли свой земельный фонд для будущих проектов. Отдельно стоит отметить активность инвестиционных фондов, привлекающих средства частных инвесторов – развитие такого формата говорит о постепенном формировании возможностей для небольших частных инвесторов по выходу на рынок коммерческой недвижимости. В следующие несколько лет ожидается тренд на развитие инструментов инвестирования для физических лиц, как это происходит с рынком акций, а значит объемы частных инвестиций в коммерческую недвижимость России будут расти».

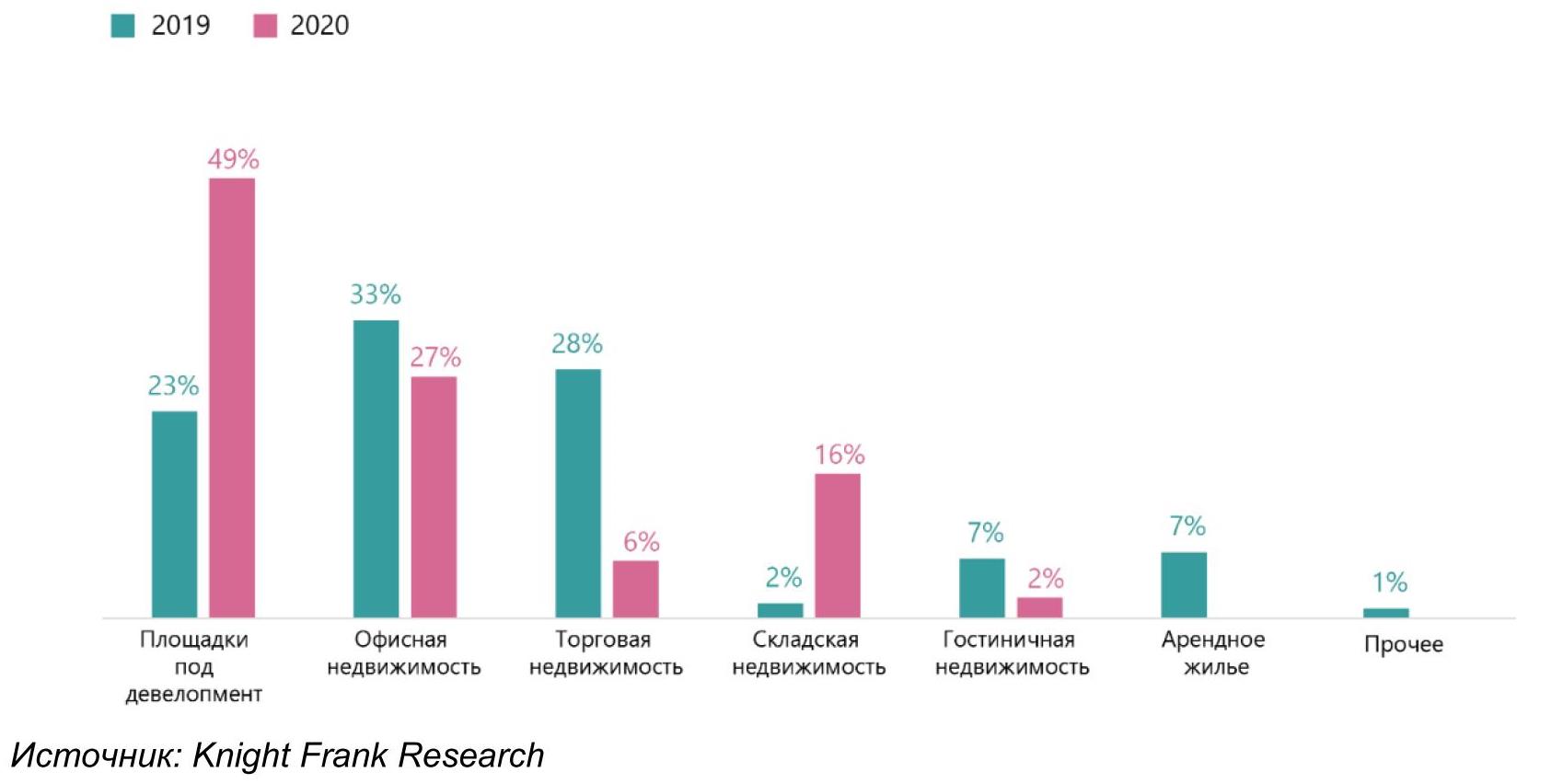

- По абсолютному значению инвестированных средств в коммерческую недвижимость России первое место заняли площадки под девелопмент – 49%, далее следуют офисы – 27% и складская недвижимость – 16%. При этом лидером роста доли инвестированных средств стал складской сегмент – зафиксировано увеличение в восемь раз по сравнению с 2019 годом из-за возросшей заинтересованности инвесторов, в том числе и крупных российских инвестиционных фондов.

Структура инвестиций по сегментам

Крупнейшие инвестиционные сделки в 2020 году

|

Объект |

Сегмент |

Регион |

Покупатель |

Страна происхождения покупателя |

Цена в валюте сделки диапазон |

|

БЦ SkyLight |

Офисная недвижимость |

Москва |

n/a |

Россия |

13-15 млрд |

|

PNK Парк Вешки |

Складская недвижимость |

Москва |

Сбербанк – арендный бизнес 3 |

Россия |

9-10 млрд |

|

Девелоперский проект на территории Московского трубозаготовительного комбината |

Площадки под девелопмент |

Москва |

ПИК |

Россия |

8-10 млрд |

|

БЦ Diamond Hall |

Офисная недвижимость |

Москва |

Сбербанк – арендный бизнес 3 |

Россия |

7-8 млрд |

|

Ориентир Север-1 |

Складская недвижимость |

Москва |

РФПИ и Mubadala (PLT) |

OAЭ/Россия |

7-8 млрд |

|

Участок на Кольской ул. и Кронштадском б-ре |

Площадки под девелопмент |

Москва |

Capital Group |

Россия |

5,5-6,5 млрд |

Источник: Knight Frank Research

- Согласно опросу The Wealth Report Attitudes Survey 2021[1], в 2020 году наибольшую долю в инвестиционном портфеле ультрахайнетов всего мира занимали офисная недвижимость (20%), частный арендный сектор (23%) и ретейл (9%). Интересы частных инвесторов России и стран СНГ схожи с мировой ситуацией: наиболее востребованы офисы – 25%, частный арендный сектор – 16%, а также площадки под девелопмент и объекты торговой недвижимости – на них приходится по 12% в усредненном портфеле российского ультрахайнета.

Доля каждого сегмента в инвестиционном портфеле, 2020 г.

|

|

% респондентов, выбравших каждую позицию |

|

|

Сегмент |

Россия и СНГ |

В среднем по миру |

|

Офисы |

25% |

20% |

|

Отели и индустрия досуга |

9% |

8% |

|

Ретейл |

12% |

9% |

|

Логистика |

7% |

5% |

|

Индустриальная недвижимость |

4% |

6% |

|

Инфраструктура |

1% |

2% |

|

Образование |

1% |

2% |

|

Студенческое жилье |

3% |

2% |

|

Пенсионная сфера |

4% |

4% |

|

Здравоохранение |

3% |

2% |

|

Сельское хозяйство |

1% |

3% |

|

Частный арендный сектор |

16% |

23% |

|

Площадки под девелопмент |

12% |

8% |

|

Другое |

3% |

3% |

Источник: The Wealth Report 2021

- Самыми перспективными частные инвесторы всего мира считают объекты индустриальной и складской недвижимости – в совокупности на них приходится 45% (40% в России и СНГ), частный арендный сектор – 32% и площадки под девелопмент – 24%. Четверть российских ультрахайнетов считает интересными ретейл и еще 21% – площадки под девелопмент.

Какие сегменты вы считаете наиболее перспективными?

|

|

% респондентов, выбравших каждую позицию[2] |

|

|

Сегмент |

Россия и СНГ |

В среднем по миру |

|

Офисы |

14% |

18% |

|

Дата-центры |

14% |

11% |

|

Отели и индустрия досуга |

11% |

13% |

|

Ретейл |

25% |

11% |

|

Логистика |

36% |

28% |

|

Индустриальная недвижимость |

4% |

17% |

|

Инфраструктура |

7% |

11% |

|

Образование |

7% |

6% |

|

Студенческое жилье |

11% |

9% |

|

Пенсионная сфера |

7% |

14% |

|

Здравоохранение |

7% |

17% |

|

Сельское хозяйство |

4% |

12% |

|

Частный арендный сектор |

18% |

32% |

|

Площадки под девелопмент |

21% |

24% |

Источник: The Wealth Report 2021

- В 2021 году четверть инвесторов всего мира планирует инвестировать в коммерческую недвижимость, в России и СНГ показатель достигает 21% – наименьшая доля среди опрошенных. Самыми активными инвесторами могут стать ультрахайнеты Северной Америки (30% выразили желание вкладывать средства в данный сектор), Европы (29%) и Великобритании (27%).

Доля ультрахайнетов, планирующих инвестировать в коммерческую недвижимость в 2021 г.

|

Регион |

% респондентов |

|

Африка |

25% |

|

Азия |

22% |

|

Австралазия |

25% |

|

Европа (исключая Великобританию) |

29% |

|

Латинская Америка |

23% |

|

Ближний Восток |

23% |

|

Северная Америка |

30% |

|

Россия и СНГ |

21% |

|

Великобритания |

27% |

|

В среднем по миру |

25% |

Источник: The Wealth Report 2021

[1] Опрос, проведенный с октября по ноябрь 2020 года, основан на ответах 600 частных банкиров, финансовых консультантов и семейных офисов, управляющими средствами клиентов-ультрахайнетов на общую сумму более $3,3 трлн по всему миру.

[2] Респонденты выбирали по три сегмента.

[1] Конечные пользователи – коммерческие организации, правительство, образовательные и религиозные организации, которые владеют недвижимостью для собственных целей.

[2] Доли в 2019 и 2020 гг. округлены до целого числа, поэтому в сумме не равны 100%.

[3] $3,6 млрд по среднему курсу доллара США за 2020 год, ЦБ.