Сегмент стрит-ритейла в Москве достиг «ковидной нормы» вакантности: пустует каждое восьмое помещение

В течение последних 12 месяцев, когда сегмент стрит-ритейла испытывал на себе последствии ограничений в результате коронокризиса, уровень вакантности на центральных улицах Москвы колеблется в пределах 12%. С учетом новых антиковидных мер, которые действовали в конце II квартала и начале III квартала 2021 г., наметившиеся ранее планы по восстановлению рынка незначительно замедлились.

Несмотря на то, что сейчас доля вакантных площадей выше докризисных значений в 2 раза, рост доли свободных площадей замедлился с IV квартала 2020 г. Это позволяет говорить о достижении некой «ковидной нормы» вакантности, при которой мы наблюдаем ротацию арендаторов и локальные увеличения свободных площадей, но в среднем по рынку ситуация остается стабильной.

Оживление центрального рынка стрит-ритейла продолжает происходить точечно, однако, на некоторых улицах пока не хватает активности со стороны ритейлеров и операторов общественного питания, что вполне объяснимо на фоне сложного периода в июле этого года.

Динамика среднего уровня вакантности центральных улиц Москвы, %

Источник: Colliers

В III квартале 2021 г. сохраняется большой объем вакантных площадей практически на всех коридорах столицы, однако, в период января-сентября 2021 г. некоторые торговые улицы пополнялись новыми арендаторами: пешеходные улицы (-1,5 п. п.), центральные торговые улицы (-0,3 п. п.) и Бульварное кольцо (-3,7 п. п.).

За девять месяцев 2021 г. арендаторы сменились в 6% помещений (против 5% в 2020 г., 11% в 2019 г.), еще 7% арендовали вакантные лоты, всего было зафиксировано 407 открытий в центре столице в исследуемый период, что в 2 раза выше показателя аналогичного периода 2020 г., однако и закрытий, по сравнению с прошлым годом, оказалось выше в 1,5 раза. Рост закрытий был вызван внедрением ряда ограничительных мер по борьбе с коронавирусной инфекцией, например, Постановлением главного государственного санитарного врача «О проведении профилактических прививок отдельным группам граждан по эпидемическим показаниям», Указом мэра Москвы «О QR (куар) кодах», переводом 30% сотрудников на удаленную работу и др. Больше всего пострадал сегмент общепита, многие заведения оказались не способны быстро адаптироваться к новым требованиям, что привело к падению выручки почти на 50–90%, и, как следствие, к вынужденному закрытию или временному приостановлению деятельности. Примечательно, новые арендаторы, занявшие пустовавшие помещения в III квартале, также представляли сегмент общепита (71 открытие), причем число новых заведений превышает число закрытых на 28%.

Динамика вакантности по типам торговых коридоров, %

Источник: Colliers

Динамика вакантности основных торговых улиц Москвы, %

Источник: Colliers

|

Улица |

III кв. 2018 |

III кв. 2019 |

III кв. 2020 |

III кв. 2021 |

|

Мясницкая ул. |

1% |

5% |

8% |

19% |

|

Петровка ул. |

4% |

7% |

7% |

11% |

|

Кузнецкий Мост ул. |

3% |

3% |

2% |

7% |

|

Арбат ул. |

3% |

4% |

8% |

8% |

|

Новый Арбат ул. |

3% |

4% |

7% |

7% |

|

Столешников пер. |

12% |

7% |

5% |

11% |

|

Пятницкая ул. |

2% |

2% |

4% |

11% |

|

Рождественка ул. |

0% |

4% |

4% |

2% |

Валерия Гвоздева, заместитель директора департамента стрит-ритейла Colliers: «Рынок коммерческой недвижимости стал похож на фондовый рынок – кто-то играет на долгих, кто-то на коротких стратегиях для «спасения» цены квадратного метра. Долгие стратегии реализуется в следующих случаях: «низкорисковые» бизнесы арендаторов (например, продукты, аптеки и сетевые компании), которым отдают предпочтения собственники для заключения контрактов; помещения со значительным дисконтом, которые дают возможность многим ритейлерам развиваться в новых для них локациях; деление крупных помещений на более мелкие нарезки; размещение собственного бизнеса и франшиз. Короткие стратегии на сегодняшний день составляют 30% сегмента – это завышенные ставки на помещения, которые приближены к допандемийным расценкам; жесткие условия договоров; консервация помещений на «неопределенный срок» или сдача помещений для стартапов».

Непродолжительная третья волна внесла свои коррективы в восстановление сегмента стрит-ритейла – изменились потоки посетителей, которые опять подверглись психологическому давлению в связи с резким ростом заболеваемости и вернулись на удаленный формат работы. Это в свою очередь привело к возобновлению спроса на спальные районы со стороны ритейлеров и временному оттоку арендаторов с центральных улиц.

Несмотря на небольшой рост доли вакантных площадей в III квартале, нет очевидной картины, как будет развиваться рынок стрит-ритейла в сезон 2021/2022 из-за высокой вероятности наступления четвертой волны (по словам департамента здравоохранения). При негативном сценарии мы увидим сохранение «ковидной нормы» вакантности на центральных улицах, вследствие чего усилится популярность локаций вблизи к жилым застройкам. При условии развития благоприятного сценария в текущем сезоне, в сегменте стрит-ритейла мы увидим активное заполнение большинства центральных улиц, в особенности бизнес- и студенческих локаций.

По данным департамента аналитики компании «БОН ТОН», по итогам октября 2020 г. совокупный объем предложения апартаментов на первичном рынке жилья в старых границах Москвы составил 447,3 тыс. кв.м и 6,2 тыс. лотов. За месяц объем предложения снизился на 10% лотов и на 13% площади, за год – на 14% площади и 18% лотов. На долю предложения апартаментов приходится 22% от совокупного предложения на первичном рынке старой Москвы.

Большая доля предложения приходится на премиум-класс (43%), которая за год выросла на 10%. На долю бизнес-класса приходится 38%, которая за год практически не изменилась, а доля комфорт-класса сократилась на 11%, а его объем - на 53%.

Рынок апартаментов все больше становится рынком премиального сегмента точечной застройки. В реализации в премиум-классе находится 28 проектов в 39 корпусах.

Почти 70% предложения апартаментов концентрируется в 3 округах Москвы: ЦАО (30%), САО (20%) и СВАО (14%). За месяц во всех округах объем предложения сократился. Больше всего в 4 округах: в ЗАО – на 40%, в САО, ВАО и СЗАО – по 11%. По классам прослеживается четкое распределение по округам. Так, стандарт-класс представлен в ЮВАО (62%), комфорт-класс – в СВАО (45%) и ЗАО (25%), бизнес-класс – САО (33%), СВАО (17%) и СЗАО (14%), премиум-класс – ЦАО (63%).

50% предложения премиум-класса приходится на 2 района: Пресненский (ЦАО) - 38% и Дорогомилово (ЗАО) -16%, комфорт-класса- в районах Ясенево (ЮЗАО) и Останкинский (СВАО) по 25%, стандарт-класс – 63% в районе Марьино (СВАО. Исключение в четкой локализации по классам составляет бизнес-класс, половина которого распределяется по 5 районам: Беговой (САО)-15,4%, Алексеевский(СВАО)-9,8%,Черемушки(ЮЗАО)-8,6%,Покровское-Стрешнево(СЗАО)-8,2% и Донской(ЮАО) 7,3%.

Две трети предложения апартаментов находится на заключительной стадии строительной готовности: на стадии фасадно-отделочных работ (ФОР) – 29,2% (+3,1%), на стадии благоустройства – 9,1% (+1,4%) и на стадии введения – 29,6% (-0,8%). Объем предложения на этой стадии сократился на 8%, а доля выросла на 4%.

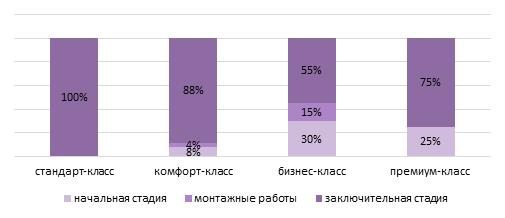

Таже во всех классах предложение в большей части находится на заключительной стадии строительной готовности: в стандарт-классе – 100%, в комфорт-классе – 88% (+15% за месяц), в премиум-классе – 75% (+4%), в бизнес-классе - 55% (-1%).

По итогам октября 2020 г. средневзвешенная цена за квадратный метр (СВЦ) составила 364,2 тыс. руб. (+0,5% за месяц). За год СВЦ апартаментов выросла на 23%. Больше всего за месяц выросла СВЦ в комфорт-классе – на 6,2%, за год – на 11,5%. За год больше всего выросла СВЦ в премиум-классе – на 14,5%.

Структура предложения по стадии строительной готовности и классам, кв.м., %

Международная консалтинговая компания Knight Frank обновила данные Индекса цен на элитную недвижимость Prime Global Cities Index (PGCI) за III квартал 2020 года. Так, к сентябрю текущего года в 45 анализируемых городах цены выросли в среднем на 1,6% в годовом исчислении. Рейтинг возглавил Окленд с ростом показателя на 12,9% за год. Манила (+10,2%) и Шэньчжэнь (+8,9%) заняли оставшиеся места в тройке лидеров. Москва за период со Il по IIl квартал 2020 года переместилась с 4 на 22 позицию (+1,3% за год), демонстрируя отрицательную динамику стоимости в квартальном исчислении (-1,4%). Санкт-Петербург поднялся с 36 на 31 строчку – за год падение цен составило -0,6% и -1,4% за квартал.

- Несмотря на пандемию, Prime Global Cities Index Knight Frank продолжает фиксировать рост стоимости элитного жилья. Всплеск спроса после всеобщей изоляции увеличил продажи и поддержал цены на нескольких ключевых рынках. В целом рост показателя в мире составил 1,6% за год, при этом в 62% городов цены продолжают расти по сравнению с предыдущим периодом. Доля городов, наблюдающих годовое снижение цен, увеличилась с 23% в конце 2019 года до 38% в III квартале 2020 года.

- В первую десятку городов по росту цен на элитное жилье вошли Окленд (12,9%), Манила (10,2%), Шэньчжэнь (8,9%), Торонто (8,4%), Сеул (7,4%), Цюрих (7,3%), Ванкувер (6,6%), Лос-Анджелес (6,2%), Женева (6,1%) и Шанхай (5,7%). Напомним, кварталом ранее Окленд с показателем -0,7% занимал лишь 33 место рейтинга. Париж, входивший в топ-10 списка, опустился на 29 строчку по итогам III квартала 2020 года. При этом следует отметить устойчивость показателей ряда других городов, в том числе Манилы, Сеула, Цюриха и Женевы, Стокгольма, а также восстановление китайских городов, таких как Шэньчжэнь и Шанхай.

- «Тихие гавани» – страны, которые эффективно справились с пандемией или применили менее строгие ограничительные меры, а также рынки, на которых уже наблюдается экономический подъем, поднялись в рейтинге на более высокие позиции. В условиях ограничений на путешествия, действующих во многих странах, укрепляется внутренний спрос.

- Северная Америка не только занимает три места в первой десятке рейтинга – Торонто (8%), Ванкувер (7%) и Лос-Анджелес (6,2%), – но и по итогам III квартала опережает Австралазию и становится одним из сильнейших регионов мира.

- Восстановление Ванкувера продолжается: после введения 20% налога для иностранных покупателей он занимал последние позиции рейтинга в течение четырех лет. Однако низкие ставки по ипотечным кредитам и рост спроса после периода изоляции привели к тому, что к сентябрю продажи рядом с Большим Ванкувером достигли уровня в 3 643 сделки, увеличившись на 56% за год.

- Во времена неопределенности покупатели относятся к элитной недвижимости с большим интересом – подобная ситуация наблюдалась и в 2008 году. Сейчас, в условиях волатильности на фондовых рынках, нависшим над Европой Brexit, последствиями президентских выборов в США, а также в связи с ожиданием новых волн пандемии, на первый план выходит качество недвижимости как безопасного и материального актива.

- Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank, отмечает, что в III квартале 2020 года на рынке элитной жилой недвижимости Москвы было зафиксировано техническое снижение средневзвешенной цены. Дело в том, что по большинству проектов и районов отмечался рост цен на уровне 5-7% за квартал, но выход масштабного проекта Victory Park Residences по стартовым ценам, которые существенно ниже средних по рынку, привел к снижению среднего показателя на 1,4% за квартал, практически обнулив годовой прирост. Без учета этого проекта средневзвешенная цена выросла на 9% в годовом выражении. На конец сентября цена предложения для элитных новостроек составила 852 тыс. руб./кв. м. До конца года планируется выход нового довольно крупного проекта в высоком ценовом сегменте, что, по оценке консультантов компании Knight Frank, позволит Москве вернуться в лидеры рейтинга.

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank: «Мы видим превалирование азиатских городов среди лидеров рейтинга, обусловленное тем, что рынки данного региона начали восстановление после карантина уже с февраля этого года. Так, был реализован отложенный спрос со стороны инвесторов, активно вкладывающихся в сектор недвижимости, поступления в который составляют значительную часть ВВП стран Азии. В Европе, напротив, за лето спрос не успел полностью восстановиться, а затем началась «вторая волна» пандемии, поэтому большинство европейских городов не вошли в десятку лидеров рейтинга. При этом наиболее востребованным направлением при покупке жилой недвижимости для наших клиентов остается именно Европа – благодаря возможности участия в программах ВНЖ и наличию излюбленных курортных локаций, а также возможности получить наиболее привлекательные условия покупки жилья, в том числе дисконт. Европейская недвижимость имеет хороший инвестиционный потенциал, а также отличается географической доступностью ввиду коротких перелетов. Среди участников рейтинга наиболее популярными для россиян являются Цюрих и Женева – это стабильные локации Швейцарии, обладающие инвестиционным потенциалом. Многие клиенты отправляют туда учиться своих детей, а также рассматривают для переезда. Кроме того, среди наших клиентов традиционно пользуются спросом такие направления, как США и ОАЭ».

- Николай Пашков, генеральный директор Knight Frank St Petersburg:

«В Санкт-Петербурге индекс цен на элитную недвижимость показал слабо отрицательную динамику (-0,6% за год и -0,1% за квартал). Инвестиционный характер сделок, а именно приобретение квартиры с целью сохранения денежных средств, способствовал смещению спроса в сторону первичного рынка, где был зафиксирован существенный прирост цен (+9% за год и +3% за квартал). Вторичный рынок показал меньший спрос, а также сокращение ликвидного предложения в продаже. В условиях неопределенности и кризиса в экономике собственники не стремились к продаже своей недвижимости. В III квартале 2020 года дисконт на элитные квартиры вторичного рынка, особенно с длительным периодом экспозиции, составил в среднем 2-3% относительно прошлого периода».

Индекс Knight Frank Prime Global Cities, итоги IlI квартала 2020 года, %

|

Город |

Мировой регион |

Изменение за год (III квартал 2019-III квартал 2020), % |

Изменение за 3 месяца (II квартал 2020-III квартал 2020), % |

||

|

1 |

Окленд |

Австралазия |

12,9% |

0,1% |

|

|

2 |

Манила |

Азия |

10,2% |

0,0% |

|

|

3 |

Шэньчжэнь |

Азия |

8,9% |

2,2% |

|

|

4 |

Торонто |

Северная Америка |

8,4% |

3,8% |

|

|

5 |

Сеул |

Азия |

7,4% |

3,9% |

|

|

6 |

Цюрих |

Европа |

7,3% |

1,9% |

|

|

7 |

Ванкувер |

Северная Америка |

6,6% |

1,8% |

|

|

8 |

Лос-Анджелес1,3 |

Северная Америка |

6,2% |

2,7% |

|

|

9 |

Женева |

Европа |

6,1% |

1,6% |

|

|

10 |

Шанхай |

Азия |

5,7% |

2,1% |

|

|

11 |

Сан-Франциско1,3 |

Северная Америка |

5,5% |

1,9% |

|

|

12 |

Майами1,3 |

Северная Америка |

4,9% |

1,9% |

|

|

13 |

Стокгольм |

Европа |

4,6% |

4,3% |

|

|

14 |

Эдинбург |

Европа |

4,0% |

2,3% |

|

|

15 |

Франкфурт |

Европа |

3,8% |

1,8% |

|

|

16 |

Сидней |

Австралазия |

2,3% |

-1,5% |

|

|

17 |

Перт |

Австралазия |

2,2% |

-1,3% |

|

|

18 |

Голд-Кост |

Австралазия |

1,8% |

-0,7% |

|

|

19 |

Гуанчжоу |

Азия |

1,6% |

1,7% |

|

|

20 |

Вена |

Европа |

1,5% |

0,1% |

|

|

21 |

Токио2 |

Азия |

1,3% |

-0,2% |

|

|

22 |

Москва |

Россия и СНГ |

1,3% |

-1,4% |

|

|

23 |

Брисбен |

Австралазия |

1,1% |

-1,4% |

|

|

24 |

Берлин |

Европа |

0,9% |

1,4% |

|

|

25 |

Тайбэй |

Азия |

0,7% |

0,0% |

|

|

26 |

Мельбурн |

Австралазия |

0,3% |

-0,7% |

|

|

27 |

Дели |

Азия |

0,2% |

-0,1% |

|

|

28 |

Бухарест |

Европа |

0,1% |

0,1% |

|

|

29 |

Париж |

Европа |

-0,5% |

-2,1% |

|

|

30 |

Пекин |

Азия |

-0,5% |

0,6% |

|

|

31 |

Санкт-Петербург |

Россия и СНГ |

-0,6% |

-0,1% |

|

|

32 |

Джакарта |

Азия |

-1,0% |

0,0% |

|

|

33 |

Мумбаи |

Азия |

-1,3% |

-0,7% |

|

|

34 |

Бангалор |

Азия |

-1,4% |

-1,5% |

|

|

35 |

Монако |

Европа |

-3,3% |

0,0% |

|

|

36 |

Мадрид |

Европа |

-3,5% |

-1,6% |

|

|

37 |

Куала-Лумпур |

Азия |

-3,6% |

-1,1% |

|

|

38 |

Дубай |

Ближний Восток |

-3,7% |

-1,7% |

|

|

39 |

Дублин |

Европа |

-4,1% |

-0,3% |

|

|

40 |

Нью-Йорк |

Северная Америка |

-4,1% |

-1,3% |

|

|

41 |

Лондон |

Европа |

-4,5% |

0,2% |

|

|

42 |

Найроби |

Африка |

-5,3% |

-1,1% |

|

|

43 |

Гон-Конг |

Азия |

-5,4% |

-1,5% |

|

|

44 |

Бангкок |

Азия |

-6,0% |

0,0% |

|

|

45 |

Сингапур |

Азия |

-6,1% |

-1,1% |

Таблица ранжирована по годовой динамике

Источник: Knight Frank Research, 2020

1Основывается на показателях элитных рынков в окрестностях метрополитена

2Основывается на сделках стоимостью более 100 млн йен

3Прогноз