В десяти российских регионах продаются квартиры на уровне 30-го этажа и выше

Среди российских городов только Москва располагает крупным фондом высотных объектов недвижимости. Квартиры и апартаменты, которые находятся на 30-м этаже и выше, занимают 3,8% в столичной экспозиции. За пределами Москвы эта категория, как правило, представлена лишь единичными лотами (по сути, за единственным исключением – Екатеринбургом). Согласно подсчетам экспертов Циан, в России есть только десять региональных рынков, где представлены жилые комплексы указанной высотности.

1 место. 42 этаж

Московская область, Красногорск, ЖК Art

https://krasnogorsk.cian.ru/sale/flat/260869095/

Московская область не воспринимается как рынок небоскребов. Местная застройка развивается не ввысь, а вширь. Территория региона покрыта мощными жилыми массивами со средневысокой этажностью (до 25 этажей). Тем не менее, именно здесь продается лот с максимальным показателем высотности за пределами столицы. Речь идет о малогабаритной (32 кв. м) двухкомнатной квартире на 42-м этаже ЖК Art в Красногорске, который базируется в полукилометре от берега Москвы-реки.

2 место. 38 этаж

Чеченская республика, Грозный, «Грозный-Сити»

https://groznyy.cian.ru/sale/flat/262534128/

Второе место в рейтинге занимает Чеченская республика – благодаря крупному девелоперскому (и во многом имиджевому) проекту «Грозный-Сити». Центральное место в нем занимает ЖК «Феникс». На его вершине (38-й этаж) к продаже подготовлен двухуровневый пентхаус площадью 230 кв. м.

3 место. 37 этаж

Свердловская область, Екатеринбург, Башня «Исеть»

https://ekb.cian.ru/sale/flat/262787339/

Екатеринбург – едва ли единственный региональный центр, где собрано относительно многочисленное (порядка 180 юнитов) предложение по высотной недвижимости. В этом плане особенно выделяется 52-этажная башня «Исеть», построенная на берегу одноименной реки – рядом со зданием областной администрации и «Ельцин-центром». В настоящее время по этому адресу доступна квартира свободной планировки на 37-м этаже (объекты выше отсутствуют в экспозиции). Ее ценник составляет 49,2 млн рублей. Впрочем, можно рассмотреть и более экономичный вариант с той же высотностью. Он связан с покупкой трехкомнатной квартиры (12,9 млн рублей) в ЖК «Чемпион парк». Этот проект был недавно сдан в Ленинском районе города у ЦПКиО им. Маяковского – в 4 км к югу от башни «Исеть» и «Екатеринбург-Сити».

4 место. 35 этаж

Санкт-Петербург, ЖК «Князь Александр Невский»

https://spb.cian.ru/sale/flat/257588350/

В Санкт-Петербурге высотное строительство жестко ограничено местным законодательством (в целях сохранения целостности архитектурного ландшафта) и возможно только на окраинных территориях. В 2012 г. за южной дугой КАД был возведен ЖК «Князь Александр Невский». 34-й и 35-й этажи в нем отведены под пентхаусы. Двухкомнатный объект площадью 70 кв. м с 7-метровыми потолками здесь можно приобрести за 17,0 млн рублей.

5-6 место. 34 этаж

Республика Татарстан, Казань, ЖК «Лазурные небеса»

https://kazan.cian.ru/sale/flat/235007807/

В нескольких километрах к востоку от исторического центра Казани возвышается жилой комплекс «Лазурные небеса». На его 34-м этаже эксперты обнаружили квартиру площадью 130 кв. м. В ее чеке прописана сумма 16,7 млн рублей.

Саратовская область, Саратов, ЖК Volga Sky

https://saratov.cian.ru/sale/flat/256893082/

В Саратове квартиры с подобной высотностью продаются куда дешевле. Так, в проекте бизнес-класса Volga Sky, который был завершен в конце 2015 г., видовой лот площадью 64 кв. м с неполной предчистовой отделкой после двух июньских дисконтов продается за 5,65 млн рублей.

7 место. 33 этаж

Республика Башкортостан, Уфа, ЖК Grand&Grand

https://ufa.cian.ru/sale/flat/253554559/

Уфимскому ЖК Grand&Grand предстоит только в следующем году вырасти на высоту в 33 этажа, но уже сейчас на этом уровне ведется реализация квартир стоимостью от 5,07 до 13,12 млн рублей. Поскольку комплекс соседствует со стадионом «Уфа-Арена», где выступает «Салават Юлаев», в популярности его юнитов не приходится сомневаться.

8-9 место. 31 этаж

Самарская область, Самара, ЖК «Космолет»

https://samara.cian.ru/sale/flat/260916901/

Поволжье широко представлено в данном рейтинге. Самара лишь немногим уступает по выбранному показателю Казани и Саратову. В местном ЖК «Космолет», который примечателен тем, что в радиусе 1,5 км от него функционируют сразу три станции метро, можно купить двухкомнатную квартиру на 31-м этаже за 3,55 млн рублей.

Пермский край, Пермь, ЖК «Гулливер»

https://perm.cian.ru/sale/flat/253725205/

Эта планка достигнута и в Перми. За нее отвечает двухкомнатная квартира площадью 63 кв. м в комплексе с характерным названием «Гулливер». От него немногим более километра до краевого правительства и основных достопримечательностей городского центра.

10 место. 30 этаж

Рязанская область, Рязань, ЖК «Паруса»

https://ryazan.cian.ru/sale/flat/263239537/

Безусловной доминантой на восточной окраине Рязани является 32-этажный ЖК «Паруса». На его 30-м этаже найдена однокомнатная квартира площадью 30 кв. м, из которых 18,0 кв. м приходятся на гостиную, 5,7 кв. м – на кухню и еще 2,2 кв. м – на балкон. На текущий момент это самая большая высота для жилого объекта во всем регионе.

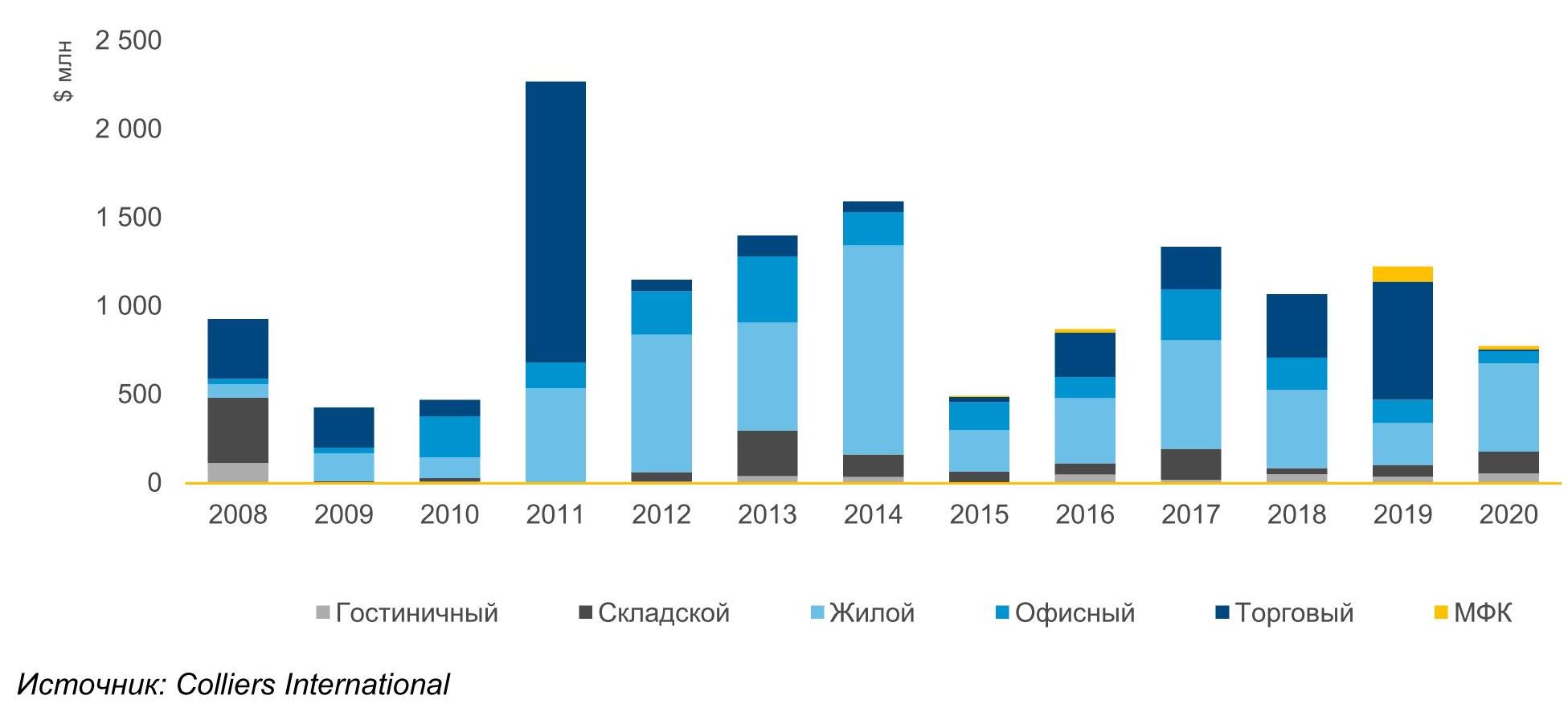

По итогам 2020 года общий объем инвестиций в недвижимость Санкт-Петербурга (включая приобретение земельных участков) составил $776 млн, что на 36% меньше показателя 2019 года, когда было инвестировано порядка $1 220 млн. Если в 2019 году превалирующая доля инвестиций пришлась на сделки с существующими активами (74%), то в 2020 году интерес инвесторов сместился к земельным площадкам (67%).

В 2020 году объем сделок по приобретению существующих объектов недвижимости снизился на 72% по сравнению с результатом 2019 года и составил $256 млн. Поскольку на петербургском рынке экспонируется мало качественных коммерческих объектов, основной объем инвестиций обычно формируют одна-две крупные сделки. Снижение объема инвестиций в этом сегменте связано с эффектом высокой базы предыдущих годов, когда были заключены сделки по продаже ТРЦ «Галерея» и ТК «Невский центр» в 2019 и 2018 годах соответственно. Отсутствие подобных сделок в 2020 году снизило долю сделок с торговыми площадями с 72% до 4%.

Несмотря на ограничения, связанные с пандемией коронавируса, некоторые сегменты оказались в наиболее выигрышном положении и сумели привлечь интерес инвесторов. Так, в 2020 году инвестиции в складскую недвижимость сформировали 46% от объема вложений в коммерческую недвижимость ($118 млн) – это в 2,1 раза больше показателя 2019 года. Основной спрос в этом сегменте пришелся на покупку складских зданий в инвестиционных целях (87%). Крупнейшими сделками стали покупка логопарка «Троицкий» (Professional Logistics Technologies) и грузового терминала Пулково («Колибри»).

В то же время, доля инвестиций в офисную недвижимость увеличилась с 12% в 2019 году до 23% в 2020. Общий объем сделок с участием офисных объектов снизился на 45% - до $59 млн. Несмотря на снижение в абсолютном выражении, сегмент сохраняет инвестиционный потенциал: с осени спрос на офисные здания заметно активизировался. Однако сейчас на офисном рынке наблюдается низкий объем ввода новых спекулятивных объектов и нехватка качественного предложения по привлекательным для инвесторов ценам, что ограничивает объем и число заключенных сделок.

В 2020 году инвесторов привлекали здания в центральных районах города для дальнейшего приспособления под гостиничные проекты. Доля сделок в гостиничном сегменте выросла с 4% (или $39 млн) в 2019 году до 19% (или $50 млн) в 2020 году.

Много знаковых сделок было заключено в центре Санкт-Петербурга по ценам выше рынка и с активным участием инвесторов. Например, владелец отеля «Введенский» купил здание бывших Центральных железнодорожных касс напротив Казанского собора за 1,15 млрд рублей, а банк «Открытие» продал свой офис на углу Малой Конюшенной улицы и Невского проспекта за 800 млн рублей.

В 2020 году на рынке также было зафиксировано несколько сделок с имуществом банкротов. Например, были проданы торговый комплекс «Ладожские ряды» и бизнес-центр «Лада», реализованные единым лотом, а также бизнес-центр «Монблан» и особняк Мясникова на улице Восстания.

Объем сделок с земельными участками по итогам 2020 года составил $521 млн. 96% сделок (или $500 млн) сформировали участки под жилой девелопмент – в денежном выражении это в два раза больше показателей 2019 года. Рекордный рост цен на первичную недвижимость позволил девелоперам высвободить финансовый ресурс для пополнения земельного банка. Если во второй половине 2018 года и в 2019 году девелоперы занимали выжидательную позицию в связи с переходом на эскроу-счета и проектное финансирование, в 2020 году застройщики искали новые площадки гораздо активнее.

Сегмент инвестиций в участки под коммерческий девелопмент показал отрицательную динамику. В 2020 году сумма инвестиций снизилась на 77% по сравнению с 2019 годом и составила $19 млн. Интересом пользовались площадки для реализации индустриальных и многофункциональных объектов.

«Хотя в 2020 году инвесторы ждали, когда на рынке появятся стрессовые активы с дисконтом, этого не произошло. Многие банки предложили собственникам программы реструктуризации, что позволило владельцам недвижимости сохранить бизнес и не продавать активы по низкой цене. Напротив, некоторые собственники выставляли активы по завышенной цене, что также замедлило процесс совершения сделок, – комментирует Андрей Косарев, генеральный директор Colliers International в Санкт-Петербурге. – На фоне снижения ключевой ставки ЦБ и уменьшения доходности финансовых инструментов недвижимость остается наиболее привлекательным объектом для инвестиций. Мы ожидаем, что в 2021 году интерес инвесторов к недвижимости будет расти. Основной фокус внимания будет направлен на активы со стабильными и потенциально растущими арендными потоками».

Динамика общего объема инвестиций по сегментам, 2020 г.

Консалтинговая компания Bright Rich | CORFAC Int. подвела итоги 2020 года на офисном рынке Санкт-Петербурга.

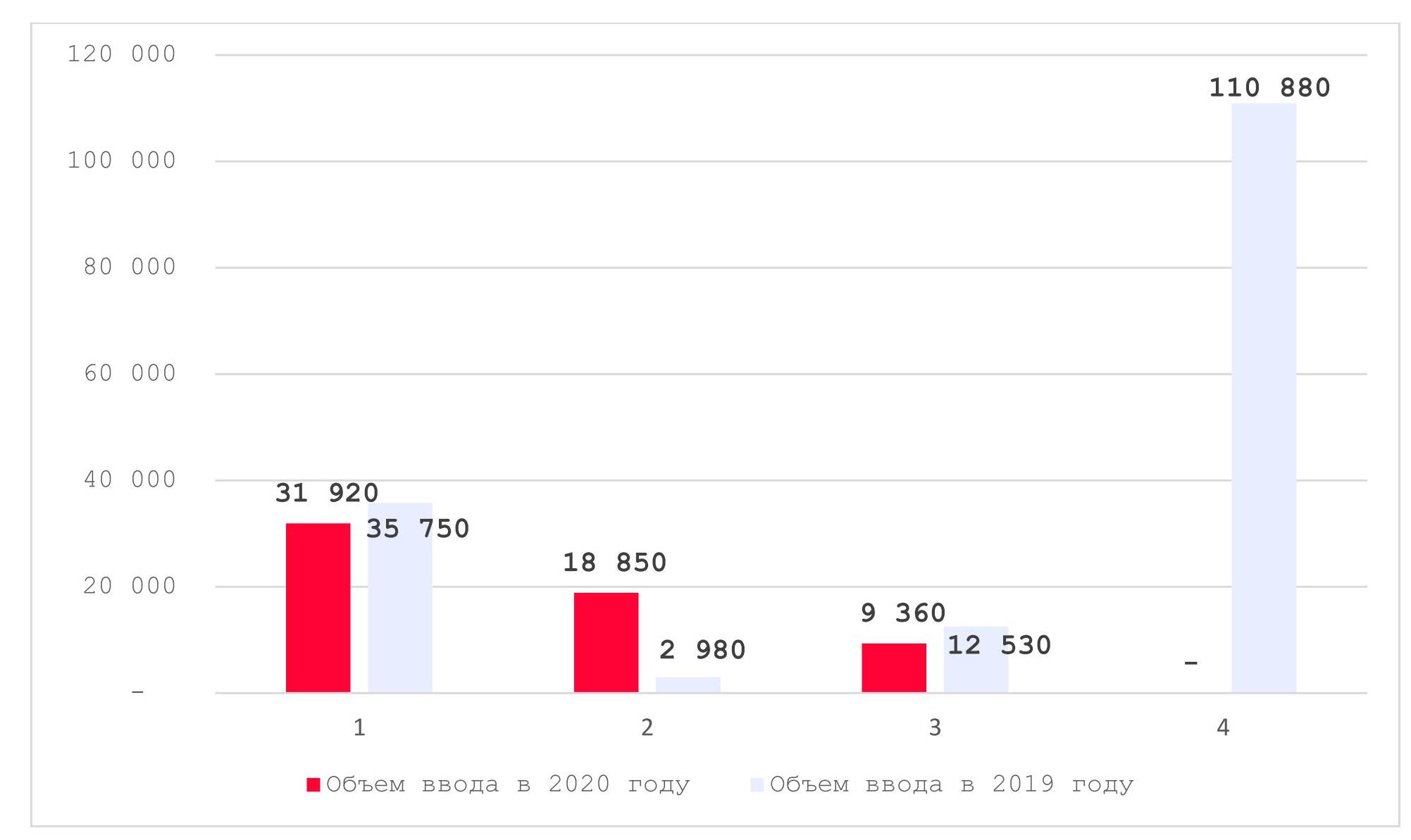

Объем ввода новых площадей в 2020 году составил 60 130 кв. м. По сравнению с годом ранее этот показатель уменьшился на 63% и оказался минимальным за последние пять лет. В эксплуатацию было введено всего пять объектов: БЦ «Премьер Лига, III очередь» (18 850 кв. м), БЦ «Обводный 28» (15 380 кв. м), Bronka Space (11 360 кв. м), «Дом 12» (9 360 кв. м) и коворкинг Avenue Page (5 180 кв. м). 66% (39 570 кв. м) введенных в 2020 г. площадей приходится на класс B+, класс А в структуре ввода занимает 9% (5 180 кв. м). В 2019 году на класс А пришлось 50% от общего объема ввода.

Основной объем ввода, 31 920 кв. м, пришелся на I квартал, в IV квартале не было введено ни одного офисного объекта. В Bright Rich | CORFAC Int. отмечают, что в 2019 г. наблюдалась иная ситуация: основной объем ввода, 68%, пришелся именно на IV квартал.

С точки зрения локации по объему ввода лидирует Московский район, на него приходится 18 850 кв. м, или 31% от общего объема ввода.

В 2021 г. аналитики Bright Rich | CORFAC Int. прогнозируют вывод на рынок порядка 480 000 кв. м новых площадей. Показатель станет рекордным за последние пять лет и связан с тем, что из-за пандемии ряд девелоперов перенес сроки ввода объектов в эксплуатацию.

Крупнейшие объекты, заявленные к вводу в эксплуатацию в 2021 г.:

|

Бизнес-центр |

Адрес |

Район |

Общая площадь |

Аредопригодная площадь |

Класс |

|

Морская Резиденция |

Шкиперский проток, |

Василеостровский |

75 000 |

50 000 |

А |

|

Элкус II очередь |

Благодатная ул. |

Московский |

29 360 |

23 560 |

А |

|

На Уральской (реконструкция) |

ул. Уральская, |

Василеостровский |

27 300 |

20 630 |

В+ |

|

ТЕСЛА |

В.О. 24-я линия, |

Василеостровский |

13 890 |

9 600 |

В+ |

|

Аквилон LINKS |

Московский пр., |

Адмиралтейский |

10 711 |

8 328 |

А |

|

ATLAS CITY I очередь |

Московский пр., |

Московский |

10 037 |

8 914 |

В+ |

|

Полюстрово 16 |

Свердловская наб, |

Калининский |

9 452 |

8 870 |

А |

|

Обручевых 1 |

Обручевых ул., |

Калининский |

8 300 |

7 500 |

В+ |

|

Дом Рогова |

Загородный пр., д. 3 |

Центральный |

7 953 |

6 478 |

А |

|

Garage |

Кокколевская ул. |

Пушкинский |

3 549 |

2 200 |

В+ |

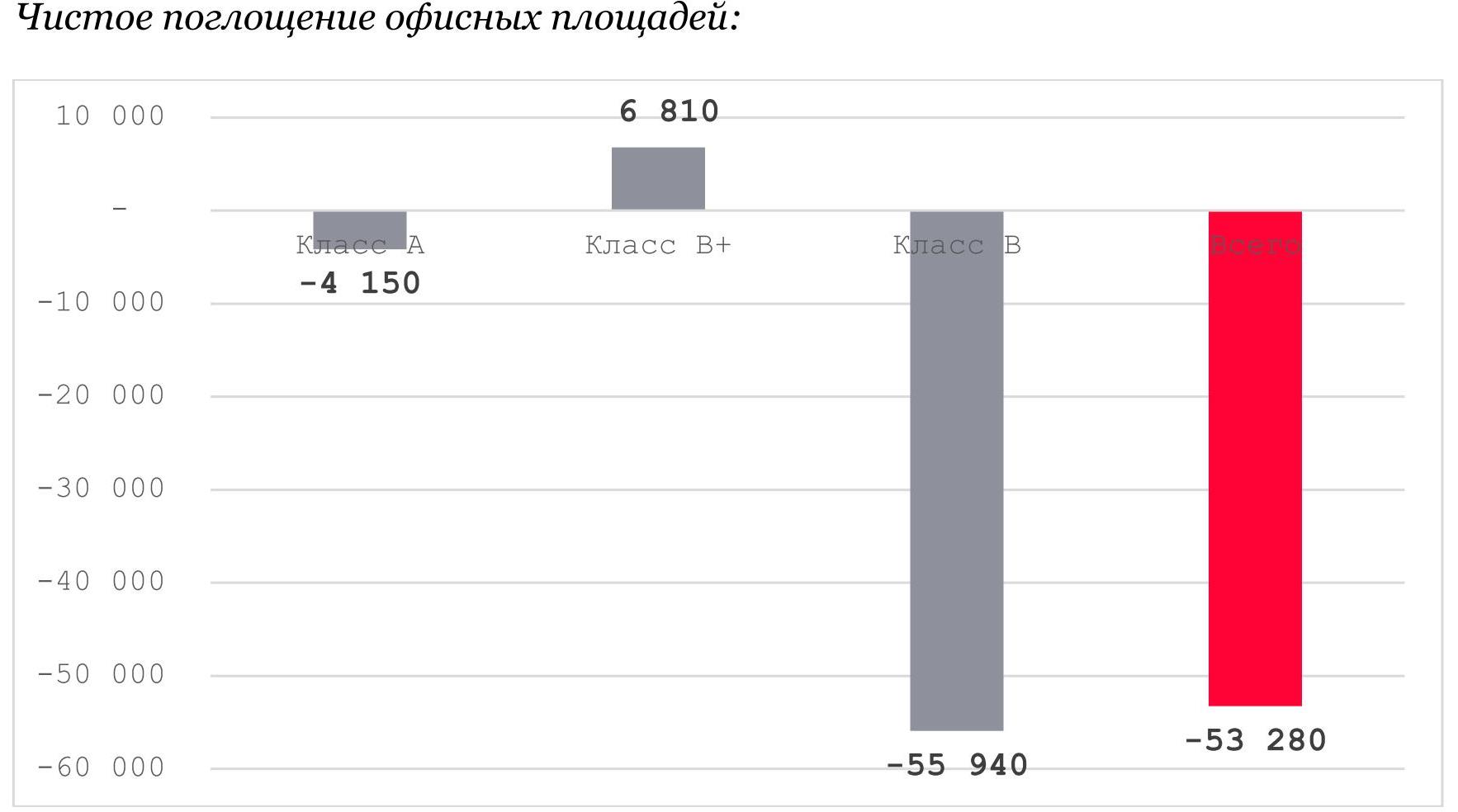

Объем вакантных площадей (класс А, B+ и B) по итогам года составил 6,3%, или 377 400 кв. м. По сравнению с 2019 г. он увеличился на 44%.

«Со второго полугодия 2020 г. чистое поглощение, т.е. разница между объемом занятых площадей на конец и начало года, демонстрирует отрицательную динамику и на конец года составляет -53 280 кв. м. Сильнее всего пострадал класс B. В бизнес-центрах этого класса зафиксировано наибольшее увеличение свободных офисов. Это прежде всего связано с тем, что малый бизнес, который, как правило, арендует площади в объектах B-класса, оптимизировал затраты и отказывался от части офисных помещений. На конец декабря в классе В остается незанято 161 620 кв. м, или 43% от общего объема вакансии», – отмечает Виктор Заглумин, партнер Bright Rich | CORFAC Int.

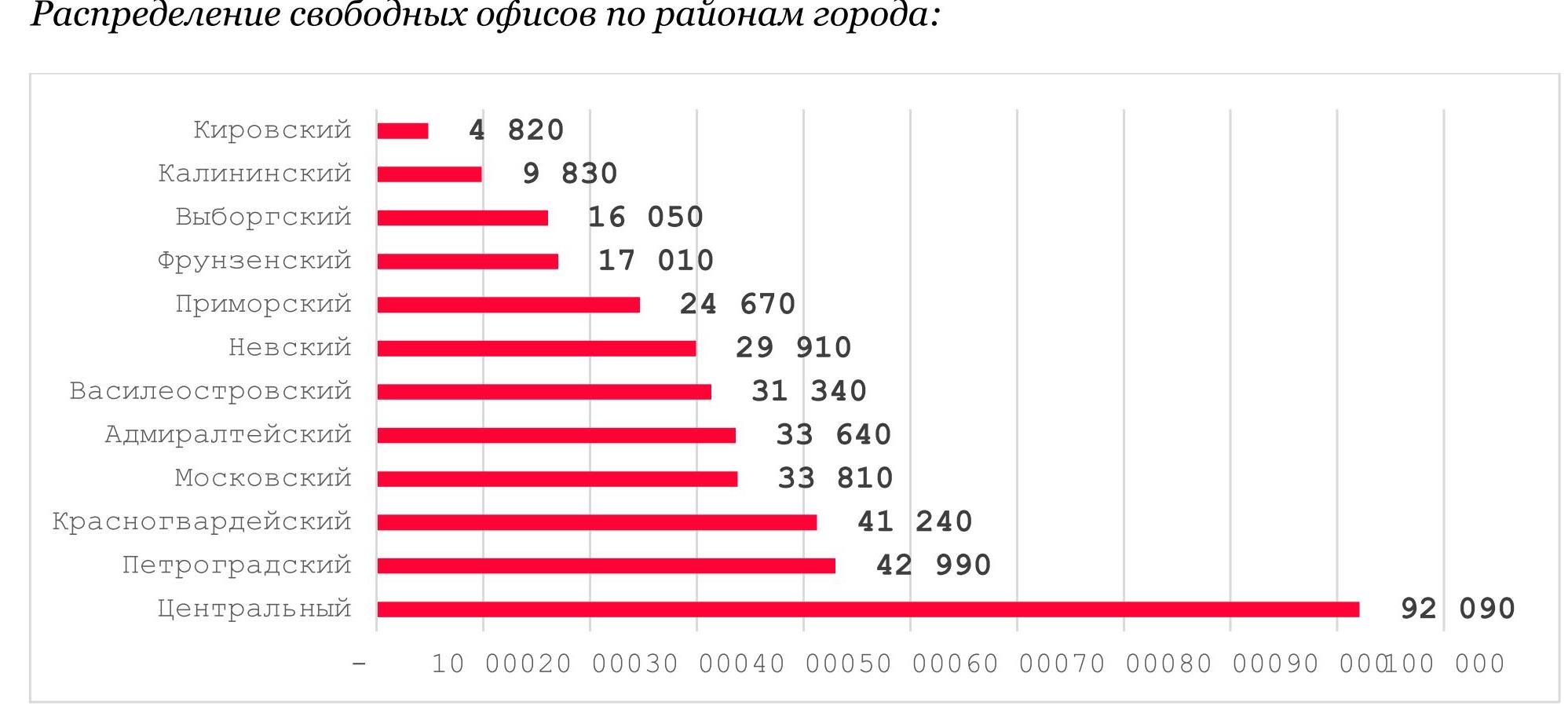

Большая часть незанятых офисов (класс А, B+, B) расположена в Центральном районе Петербурга – 24% от общего объема предложения.

Средневзвешенная арендная ставка на конец декабря 2020 года в классе А составляет

1930 руб./кв. м/мес. (с учетом НДС и коммунальных услуг), в классе В+ – 1310 руб./кв. м/мес., в классе В – 1100 руб. за «квадрат» (также с учетом НДС и КУ).