Итоги лета 2021 года на рынке загородной недвижимости: цены выросли на 5%

В теплое время года интерес к загородной недвижимости традиционно возрастает - арендаторы снимают дома на летний период, покупатели выбирают участки для будущего строительства. Аналитики Циан выяснили, как изменились цены и спрос на загородном рынке в России летом 2021 года.

- Стоимость загородной недвижимости продолжает увеличиваться. За три летних месяца дома в России выросли в цене на 5%: средняя стоимость составляет 7,1 млн рублей против 6,7 в начале июня. Наибольший рост цен – в столичных и курортных регионах.

- За три летних месяца дома подорожали сильнее, чем квартиры на вторичном рынке (+5% против +2%).

- Интерес к объектам загородного рынка держится на высоком уровне (в 1,5 раза выше, чем в допандемийный период). Пик потенциального спроса в течение лета пришелся на июнь.

- 77% потенциального спроса на загородном рынке РФ летом 2021 года пришлось на коттеджи и дачи. Дома и дачи занимают 57% от всего предложения загородного рынка РФ, на втором месте – земельные участки (41%). За 3 летних месяца объем предложения на рынке сократился на 5%.

В расчетах средних цен и площадей учитывались частные дома и коттеджи со стандартной площадью (50-700 кв м.) и ценой (0,15-200 млн руб.) на землях под индивидуальное жилищное строительство (ИЖС.). Учитывались и дома, пригодные для круглосуточного проживания (с электричеством, водоснабжением и газом), и дачи. Регионы, в которых объем предложения менее 100 лотов в продаже на конец августа, в выборку не вошли.

I. Максимальный рост цен на курортах и в столичных регионах

Рост цен на рынке загородной недвижимости продолжается. По расчетам Циан, средняя стоимость дома в продаже в целом по РФ составляет в конце августа 7,08 млн рублей против 6,71 млн в начале лета (+5%) и 5,99 млн рублей год назад (+18%). Причины роста цен в сохраняющемся повышенном спросе, сокращении объема предложения, изменении его структуры (самые дешевые компактные дома распроданы еще в 2020 году, в продаже осталось больше вариантов с большой площадью).

С прошлого лета цены на дома максимально увеличились в Южном ФО (+27%), Центральном ФО (+24%) и Северо-Западном ФО (+23%). В каждом федеральном округе можно выделить лидеров по росту. В Южном ФО увеличение цен обеспечивается, в первую очередь, Краснодарским краем (рекордные +54%), а также Севастополем (+37%). Причиной является увеличение спроса со стороны “удаленщиков” и тех, кто до пандемии проводил лето в теплых странах, а в условиях полузакрытых границ потерял такую возможность: предложения в регионах с комфортным климатом выглядят весьма привлекательными. Дома приобретаются как для постоянного проживания, так и для поездок на лето. В Центральном и Северо-Западном ФО цены особенно сильно растут в столичных регионах: в Москве (+41%), Московской и Ленинградской областях (по +39%), Санкт-Петербурге (+24%), что свидетельствует об изменении структуры предложения и вымывании наиболее доступных вариантов с меньшей площадью (здесь площадь дома за год увеличилась в среднем на 5%). В Северо-Западном ФО в лидерах по росту также Калининградская область (+39%), которая как и Краснодарский край и Севастополь рассматривается как курорт (там лето не теплее, чем в большинстве регионов страны, но зато почти гарантирована безморозная зима). Аналогичная ситуация в Ставропольском крае (+33%), где особой популярностью пользуется регион Кавказских Минеральных Вод, и в Алтайском крае (+24%). В итоге, наибольший рост цен за год – в столичных и курортных регионах.

За лето 2021 года стоимость загородных домов увеличилась на 5%. Лидеры по росту практически те же: в Центральном ФО цены поднялись на 9%, в Южном - на 7%, в Северо-Западном - 5%. Среди регионов максимальное увеличение в Московской области (+19%), в Ленинградской области (+12%), в Москве (+11%), в Краснодарском крае (+10%). В двух регионах цены немного сократились - это Свердловская область (-3%) и Ульяновская область (-5%). Еще в трех регионах стагнация - это Республика Коми, Пермский край и Новосибирская область. Такая динамика связана с уменьшением средней площади домов в продаже (особенно сильно в Свердловской области - на 15%).

II. За лето дома подорожали сильнее, чем квартиры на вторичке

В отличие от городской недвижимости (первичного рынка) загородный сегмент растет в цене более скромными темпами. В течение последнего года на новостройки действовала льготная ипотека, которая разгоняла спрос, а значит – и цены. На вторичный и загородный рынки она не распространялась, поэтому темпы увеличения стоимости здесь были ниже.

За год и дома, и квартиры на вторичном рынке подорожали на ~18%. Рост стоимости на загородном рынке был даже на 0,3 п.п. выше, чем на вторичке. Максимальные различия в Москве (дома подорожали на 24 п.п. сильнее), в Ставропольском крае (на 20 п.п.), Московской и Ленинградской областях (на 15 п.п.), а также в Республике Алтай и Крыму (на 10 и 9 п.п. соответственно). Это регионы с высоким спросом на загородную недвижимость (столичные и курортные) и одними из самых высоких темпов роста ее стоимости. Наоборот, квартиры на вторичном рынке дорожали быстрее в Карелии (на 28 п.п.), Брянской области и Бурятии (на 21 п.п.), Омской области и Забайкальском крае (на 20 п.п.).

За три летних месяца дома подорожали на 5%, в то время как квартиры на вторичном рынке лишь на 2%. В течение года основной прирост стоимости на вторичном рынке наблюдался осенью - квартиры дорожали вслед за новостройками на фоне низких ставок по ипотеке. В последние месяцы (почти все 1 полугодие 2021 года и летом) на вторичке наблюдалась ценовая стагнация: стимула для стремительного роста не было, цены и так находились на очень высоком уровне. К тому же в летний период спрос на загородном рынке традиционно высок, в то время как на рынке городской недвижимости активность снижается. Только в 19 регионах за лето стоимость квартир на вторичном рынке увеличились сильнее, чем домов. В основном это регионы с невысоким спросом на такую недвижимость, а также те, где цены на загородном рынке сокращались или стагнировали из-за изменения структуры предложения (например, сокращение средней площади домов в продаже в Ульяновской области). Регионы, где дома за лето подорожали намного сильнее, чем квартиры, все те же - Московский регион, Ленинградская область, Республика Алтай.

III. Покупку загородного дома планируют с весны

Прошло больше года с начала пандемии коронавируса, которая стала катализатором роста востребованности собственного жилья за городом. Интерес к покупке загородной недвижимости в России держится на высоком уровне. На фоне ажиотажного спроса лета прошлого года число просмотров объявлений на сайте cian.ru немного сократилось (-10%), но по сравнению с допандемийным уровнем интерес намного выше (в 1,5 раза больше, чем летом 2019 года).

В большей степени увеличение спроса зафиксировано для земельных участков (в 1,6 раза по сравнению с летом 2019 года). Причина в доступности таких объектов - многие приобретают их «на будущее», с целью строительства дома, когда на это будут ресурсы. Но даже при наличии финансов на дом «под ключ», покупатели часто выбирают именно участки, поскольку не могут найти подходящие варианты готовых домов (наиболее интересные ликвидные лоты были разобраны еще в 2020 году). С весны 2021 года стимулом к покупке участка стало распространение на приобретение таких лотов льготной семейной ипотеки. Далее по уровню прироста потенциального спроса (числа просмотров объявлений) – дома и дачи (в 1,5 раза). Интерес к таунхаусам увеличился лишь на 14%.

Пик спроса в течение лета пришелся на июнь - потенциальные покупатели стремились решить вопрос в начале теплого сезона. В августе интерес к приобретению загородной недвижимости и земельных участков на 11% ниже, чем в июне. Весной 2021 года спрос был немного выше, чем летом (на ~5%), что связано с желанием уже в текущем году провести теплые месяцы в собственном доме.

Потенциальный спрос на рынке загородной недвижимости

Источник: аналитический центр Циан

Источник: аналитический центр Циан

IV. Россияне по-прежнему чаще выбирают дома “под ключ”, но интерес к участкам растет

Наибольшей популярностью на рынке пользуются готовые дома и дачи - на них приходится 77% всех просмотров. Еще 20% интересуются земельными участками и 3% таунхаусами. За три летних месяца это соотношение практически не изменилось, однако аналитики Циан отмечают увеличение интереса населения к земельным участкам в годовом выражении. Во-первых, за год на рынке были распроданы наиболее ликвидные варианты готовых домов, во-вторых, с апреля 2021 года действует льготная семейная ипотека на строительство дома и на покупку участков. Совокупность этих факторов подталкивает население к строительству загородного жилья, а значит, и к приобретению земли под него. Год назад спрос на участки в процентном отношении был ниже - 18%, на жилье “под ключ” приходилось 79%.

Структура спроса на загородном рынке летом 2020 и 2021 гг.

Источник: аналитический центр Циан

Источник: аналитический центр Циан

В структуре предложения в конце лета 2021 года дома занимают только 57%, значительная доля принадлежит земельным участкам - 41%, на таунхаусы приходится 2%. И за летние месяцы, и за год соотношение не изменилось. Объем предложения в продаже, при этом, сократился по всем категориям. В целом он на 5% меньше, чем летом 2020 года - пандемия “оживила” интерес населения к жизни за городом, многие задумались о необходимости покупки или строительства собственного дома, а сохранение удаленной работы и распространение льготной семейной ипотеки на ИЖС и покупку участка только способствовало данному тренду. В итоге многие доступные варианты были раскуплены и объем предложения в продаже сократился. Тем не менее, в течение года рынок пополнялся все новым предложением: воспользовавшись ажиотажным спросом, собственники решили продать свои объекты. Поэтому объем за год просел не так сильно. Для сравнения лишь за три месяца лета 2021 года число лотов в продаже сократилось на те же 5%. Особенно сильно уменьшилось количество земельных участков - на 6,2% (в течение года наибольшее снижение было по готовым домам) за счет действия льготной семейной ипотеки.

«Лето - традиционно активный период на рынке загородной недвижимости. В этом году, как и в прошлом, интерес к нему поддерживается также и эпидемиологической ситуацией - одни покупатели осознали преимущества жизни в собственном доме, другие приобрели или снимали дом для пребывания там летом вместо поездки в отпуск, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Повышенный спрос провоцирует рост цен и приводит к вымыванию с рынка наиболее доступных и привлекательных вариантов готовых домов, а в последнее время - и земельных участков. Сокращение ликвидного предложения, повышение стоимости и распространение льготной ипотеки на строительство стимулирует ИЖС».

Средняя стоимость дома в продаже (на землях ИЖС)*

|

Регион |

Сред цена дома в продаже в августе 2021, млн руб |

Динамика цены дома |

Динамика цены кв метра на вторич рынке |

Насколько дома дорожают сильнее, чем квартиры |

|||

|

За год |

За лето |

За год |

За лето |

За год |

За лето |

||

|

Российская Федерация |

7,08 |

18% |

5% |

18% |

2% |

0,3 п.п. |

3,2 п.п. |

|

Центральный ФО |

7,60 |

24% |

9% |

19% |

2% |

5,5 п.п. |

6,6 п.п. |

|

Москва |

37,61 |

41% |

11% |

17% |

2% |

24,3 п.п. |

9,3 п.п. |

|

Московская область |

24,33 |

39% |

19% |

24% |

3% |

15,2 п.п. |

15,8 п.п. |

|

Калужская область |

6,35 |

17% |

8% |

15% |

3% |

2,5 п.п. |

5,1 п.п. |

|

Тверская область |

6,17 |

15% |

4% |

12% |

3% |

3,4 п.п. |

1,5 п.п. |

|

Воронежская область |

5,77 |

25% |

9% |

27% |

2% |

-1,8 п.п. |

7,4 п.п. |

|

Тульская область |

5,30 |

12% |

3% |

11% |

4% |

1,5 п.п. |

-1,0 п.п. |

|

Ярославская область |

5,17 |

15% |

6% |

11% |

3% |

3,5 п.п. |

3,8 п.п. |

|

Белгородская область |

5,14 |

16% |

7% |

26% |

3% |

-9,7 п.п. |

3,8 п.п. |

|

Ивановская область |

4,90 |

10% |

5% |

22% |

2% |

-12,4 п.п. |

2,7 п.п. |

|

Костромская область |

4,58 |

15% |

3% |

22% |

4% |

-6,7 п.п. |

-1,3 п.п. |

|

Курская область |

4,45 |

16% |

5% |

33% |

3% |

-17,0 п.п. |

1,9 п.п. |

|

Владимирская область |

4,23 |

19% |

6% |

16% |

3% |

3,0 п.п. |

3,1 п.п. |

|

Липецкая область |

4,12 |

16% |

5% |

16% |

3% |

0,1 п.п. |

1,9 п.п. |

|

Орловская область |

4,03 |

7% |

4% |

24% |

2% |

-17,4 п.п. |

2,0 п.п. |

|

Смоленская область |

4,03 |

7% |

9% |

11% |

2% |

-4,0 п.п. |

7,3 п.п. |

|

Тамбовская область |

3,86 |

16% |

7% |

20% |

2% |

-4,2 п.п. |

5,4 п.п. |

|

Рязанская область |

3,45 |

6% |

2% |

17% |

2% |

-10,8 п.п. |

-0,3 п.п. |

|

Брянская область |

3,34 |

0% |

2% |

20% |

3% |

-20,6 п.п. |

-0,9 п.п. |

|

Северо-Западный ФО |

9,84 |

23% |

5% |

22% |

2% |

1,2 п.п. |

3,3 п.п. |

|

Санкт-Петербург |

30,90 |

24% |

4% |

27% |

1% |

-3,7 п.п. |

2,2 п.п. |

|

Ленинградская область |

16,72 |

39% |

12% |

24% |

4% |

15,1 п.п. |

7,5 п.п. |

|

Калининградская область |

13,39 |

39% |

3% |

40% |

3% |

-1,3 п.п. |

0,1 п.п. |

|

Республика Карелия |

5,30 |

0% |

9% |

28% |

0% |

-27,6 п.п. |

5,5 п.п. |

|

Республика Коми |

5,19 |

9% |

0% |

3% |

1% |

6,5 п.п. |

-0,7 п.п. |

|

Архангельская область (кроме Ненецкого АО) |

4,73 |

6% |

1% |

7% |

1% |

-1,1 п.п. |

0,1 п.п. |

|

Вологодская область |

4,34 |

18% |

3% |

18% |

2% |

-0,1 п.п. |

1,4 п.п. |

|

Новгородская область |

4,03 |

17% |

3% |

16% |

2% |

1,4 п.п. |

1,1 п.п. |

|

Псковская область |

3,95 |

11% |

7% |

26% |

1% |

-14,4 п.п. |

5,9 п.п. |

|

Южный ФО |

10,18 |

27% |

7% |

24% |

4% |

3,5 п.п. |

2,7 п.п. |

|

Краснодарский край |

20,46 |

54% |

10% |

55% |

7% |

-1,4 п.п. |

2,8 п.п. |

|

Севастополь |

17,53 |

37% |

9% |

33% |

5% |

3,9 п.п. |

4,0 п.п. |

|

Республика Крым |

13,43 |

20% |

5% |

11% |

4% |

9,0 п.п. |

1,2 п.п. |

|

Республика Адыгея |

5,55 |

11% |

2% |

22% |

5% |

-10,7 п.п. |

-3,1 п.п. |

|

Ростовская область |

5,50 |

-2% |

5% |

3% |

1% |

-5,0 п.п. |

3,6 п.п. |

|

Астраханская область |

4,67 |

8% |

4% |

10% |

0% |

-2,2 п.п. |

3,3 п.п. |

|

Волгоградская область |

4,11 |

8% |

4% |

12% |

2% |

-4,5 п.п. |

1,3 п.п. |

|

Северо-Кавказский ФО |

7,05 |

12% |

5% |

14% |

2% |

-1,9 п.п. |

2,3 п.п. |

|

Республика Дагестан |

9,50 |

15% |

8% |

22% |

3% |

-6,7 п.п. |

4,7 п.п. |

|

Кабардино-Балкарская Республика |

7,00 |

5% |

3% |

5% |

2% |

-0,7 п.п. |

1,3 п.п. |

|

Республика Северная Осетия - Алания |

6,06 |

0% |

2% |

14% |

2% |

-13,9 п.п. |

-0,2 п.п. |

|

Ставропольский край |

5,64 |

33% |

5% |

13% |

2% |

19,9 п.п. |

2,4 п.п. |

|

Приволжский ФО |

5,01 |

9% |

3% |

12% |

1% |

-2,5 п.п. |

1,4 п.п. |

|

Республика Татарстан |

7,00 |

12% |

4% |

12% |

2% |

0,2 п.п. |

1,5 п.п. |

|

Самарская область |

6,66 |

13% |

8% |

7% |

2% |

5,2 п.п. |

6,4 п.п. |

|

Нижегородская область |

6,49 |

17% |

3% |

17% |

3% |

0,2 п.п. |

0,2 п.п. |

|

Пермский край |

5,51 |

8% |

0% |

15% |

2% |

-7,4 п.п. |

-1,6 п.п. |

|

Ульяновская область |

4,97 |

7% |

-5% |

13% |

2% |

-5,7 п.п. |

-6,8 п.п. |

|

Чувашская Республика |

4,93 |

4% |

3% |

8% |

0% |

-3,5 п.п. |

2,7 п.п. |

|

Республика Башкортостан |

4,73 |

15% |

8% |

8% |

1% |

6,9 п.п. |

7,2 п.п. |

|

Удмуртская Республика |

4,65 |

17% |

2% |

11% |

0% |

5,9 п.п. |

1,4 п.п. |

|

Республика Марий Эл |

4,45 |

-8% |

3% |

11% |

0% |

-18,2 п.п. |

3,1 п.п. |

|

Оренбургская область |

4,41 |

10% |

2% |

8% |

0% |

2,1 п.п. |

1,9 п.п. |

|

Саратовская область |

4,25 |

5% |

2% |

13% |

1% |

-7,9 п.п. |

0,8 п.п. |

|

Пензенская область |

4,25 |

12% |

2% |

21% |

3% |

-9,1 п.п. |

-0,9 п.п. |

|

Кировская область |

4,09 |

5% |

3% |

14% |

2% |

-9,1 п.п. |

0,8 п.п. |

|

Республика Мордовия |

3,75 |

12% |

4% |

6% |

0% |

5,7 п.п. |

3,6 п.п. |

|

Уральский ФО |

5,93 |

12% |

2% |

11% |

2% |

0,9 п.п. |

0,1 п.п. |

|

Ханты-Мансийский АО-Югра |

8,26 |

15% |

3% |

13% |

2% |

1,9 п.п. |

1,4 п.п. |

|

Тюменская область (без автономных округов) |

6,90 |

22% |

3% |

15% |

2% |

6,3 п.п. |

0,4 п.п. |

|

Свердловская область |

6,50 |

1% |

-3% |

5% |

2% |

-4,3 п.п. |

-4,8 п.п. |

|

Челябинская область |

5,12 |

14% |

6% |

10% |

2% |

4,2 п.п. |

4,6 п.п. |

|

Курганская область |

2,85 |

8% |

1% |

11% |

2% |

-3,8 п.п. |

-0,2 п.п. |

|

Сибирский ФО |

5,18 |

10% |

4% |

19% |

2% |

-9,1 п.п. |

1,2 п.п. |

|

Томская область |

7,78 |

18% |

3% |

21% |

3% |

-2,8 п.п. |

-0,4 п.п. |

|

Новосибирская область |

6,33 |

6% |

0% |

18% |

3% |

-11,6 п.п. |

-2,6 п.п. |

|

Иркутская область |

5,50 |

14% |

5% |

24% |

3% |

-10,0 п.п. |

2,4 п.п. |

|

Красноярский край |

5,50 |

-3% |

1% |

15% |

2% |

-18,8 п.п. |

-1,2 п.п. |

|

Республика Алтай |

5,29 |

10% |

8% |

10,2 п.п. |

8,0 п.п. |

||

|

Алтайский край |

4,68 |

24% |

7% |

20% |

1% |

3,9 п.п. |

6,0 п.п. |

|

Омская область |

4,25 |

12% |

4% |

32% |

2% |

-20,2 п.п. |

2,2 п.п. |

|

Республика Хакасия |

3,82 |

9% |

2% |

13% |

1% |

-3,5 п.п. |

1,3 п.п. |

|

Кемеровская область |

3,50 |

6% |

2% |

14% |

3% |

-8,2 п.п. |

-0,9 п.п. |

|

Дальневосточный ФО |

6,43 |

10% |

2% |

20% |

2% |

-9,7 п.п. |

0,3 п.п. |

|

Приморский край |

9,76 |

5% |

2% |

7% |

3% |

-2,4 п.п. |

-1,0 п.п. |

|

Хабаровский край |

7,90 |

9% |

4% |

16% |

1% |

-7,3 п.п. |

3,1 п.п. |

|

Республика Саха (Якутия) |

6,86 |

6% |

1% |

12% |

2% |

-5,8 п.п. |

-0,9 п.п. |

|

Амурская область |

6,00 |

19% |

2% |

24% |

1% |

-5,5 п.п. |

0,5 п.п. |

|

Забайкальский край |

4,23 |

17% |

4% |

37% |

3% |

-20,1 п.п. |

1,5 п.п. |

|

Республика Бурятия |

3,85 |

15% |

1% |

35% |

2% |

-20,5 п.п. |

-1,1 п.п. |

*Из статистики исключены регионы, в которых объем предложения составляет менее 100 домов в продаже. Источник: Аналитический центр Циан

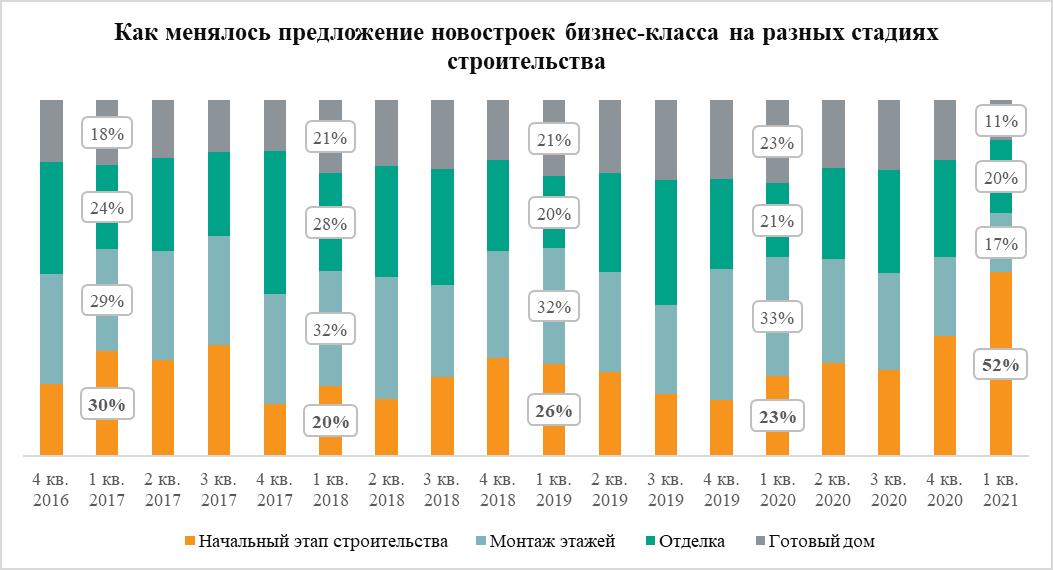

В I квартале 2021 года доля квартир в новостройках бизнес-класса на котловане достигла 52% – максимума за последние пять лет. За прошедший год этот показатель увеличился в два раза, тогда как предложение квартир в готовых новостройках этого сегмента сократилось до минимума – 11%.

Ключи от половины квартир в московских новостройках бизнес-класса потенциальным покупателям придется ждать долго – 52% вариантов такого жилья московские застройщики реализуют в корпусах, находящихся на начальной стадии строительства, отмечают эксперты «Метриум». Речь идет почти о 6,2 тыс. из 12 тыс. квартир, образующих рынок нового жилья бизнес-класса в «старой» Москве. За последний год предложение на начальном этапе увеличилось в 2,2 раза в абсолютном выражении. В I квартале 2020 года застройщики жилья бизнес-класса продавали только 2,8 тыс. квартир на котловане (23%).

Предложение новостроек на котловане стало больше за счет сокращения вариантов жилья в корпусах на более поздних стадиях строительства. Особенно меньше стало квартир в готовых домах. Доля такого жилья уменьшилась до 11% (1,3 тыс. квартир). Этот показатель также минимальный за последние пять лет, а год назад квартиры в корпусах с разрешением на ввод в эксплуатацию составляли 23% (2,9 тыс. квартир).

Заметно уменьшилось предложение квартир в корпусах на стадии возведения этажей – с 33% в I кв. 2020 года до 17% сейчас. В абсолютном выражении число таких вариантов жилья в продаже уменьшилось 4,2 тыс. до 2 тыс. квартир.

Практически неизменным осталось число квартир в домах, которые находятся на стадии отделки. Год назад их доля равнялась 21% (2,6 тыс. жилых помещений), а сейчас – 20% (2,5 тыс. квартир).

«Качественные требования потенциальных покупателей нового жилья в Москве растут, – говорит Лариса Швецова, генеральный директор компании ООО «Ривер Парк». – Фактически за последние 5 лет они эволюционировали от требований уровня комфорт-класса до бизнес-класса: хорошее расположение, экологичная среда, собственные благоустроенные территории типа набережных или скверов, уникальные социальные или инфраструктурные объекты в шаговой доступности. Именно поэтому девелоперы последние годы начали активно пересматривать и улучшать качество новых проектов, что в итоге и выразилось в резком росте предложения жилья бизнес-класса на раннем этапе строительства».

Предложение новостроек бизнес-класса увеличилось за счет выхода на рынок новых комплексов. Всего в январе-марте начались продажи в шести новостройках бизнес-класса и возобновились в одном комплексе. В аналогичный период 2020 года девелоперы начали реализацию только одного комплекса. С начала предложение по числу квартир увеличилось на 23,3%, а по продаваемой площади – на 18,3%.

«Примечательно, что рост предложения жилья бизнес-класса происходит на фоне сопоставимого уменьшения вариантов новостроек комфорт-класса, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Это может быть связано с процессом постепенного размывания качественных границ между двумя сегментами рынка. На фоне активного и масштабного развития «старой» Москвы на первичном рынке жилья все острее дискуссия о том, что является первоочередным при определении класса проекта – локация или продуктовые характеристики самого комплекса. Прошлогодний рост цен в бизнес-классе в совокупности с устойчивым платежеспособным спросом, мотивировали застройщиков некоторых комплексов комфорт-класса доработать свой продукт и позиционировать новинки как проекты бизнес-класса. Это более выгодно с точки зрения маркетинга и с позиции наиболее эффективного использования дорогостоящей московской земли, на которой возводится жилье. Именно поэтому предложение новостроек бизнес-класса растет, особенно за счет старта продаж новых комплексов».

Источник: «Метриум»

Самую высокую стоимость квадратного метра в московских новостройках комфорт-класса аналитики «Метриум» зафиксировали в Западном административном округе. По итогам I квартала местные жилые комплексы в среднем обходились покупателям в 253 тыс. рублей за кв.м. Здесь же отмечен самый внушительный годовой прирост цены – на 27%. При этом только в одном округе Москвы массовые новостройки пока продаются дешевле 200 тыс. рублей за кв.м.

В марте 2021 года средняя стоимость квадратного метра новостроек эконом- и комфорт-класса в Москве достигла 225 тыс. рублей за кв.м., подсчитали аналитики «Метриум». За первый квартал этот показатель увеличился на 8%, а за прошедший год – на 21% (в марте 2020 года массовые новостройки стоили в среднем 186 тыс. рублей за кв.м).

Между тем в географическом разрезе средняя стоимость московских массовых новостроек и динамика цен на них неоднородные. Самые дорогие новостройки комфорт-класса застройщики продают в Западном административном округе столицы (ЗАО). Здесь средний «квадрат» можно приобрести за 253 тыс. рублей, что на 12% выше, чем в среднем по городу. На втором месте – новостройки Восточного административного округа (ВАО), где новое жилье от девелопера продают по 245 тыс. рублей за кв.м. (на 9% дороже среднего ЖК по Москве). На третьей позиции – Северо-Западный административный округ, в котором массовые новостройки можно купить в среднем за 236 тыс. рублей за кв.м (на 5% выше среднего значения).

По данным аналитиков «Метриум», только в одном административном округе цены на массовые новостройки не преодолели психологически важный рубеж в 200 тыс. рублей за кв.м. Речь идет о Юго-Западном административным округе (ЮЗАО), где «квадрат» пока можно приобрести в среднем за 199,6 тыс. рублей (на 11% дешевле средней массовой новостройки по Москве). Столь низкая цена в ЮЗАО объясняется тем, что единственный проект массового сегмента этого округа расположен за МКАД, в Южном Бутово (ЖК «Столичные поляны»).

Немного дороже новые ЖК комфорт- и эконом-класса в Северо-Восточном АО – 206 тыс. рублей за кв.м (на 8% ниже среднего значения по городу). В Юго-Восточном АО, где сосредоточена более трети массовых новостроек Москвы, средний квадрат обойдется в 214 тыс. рублей за кв.м. (на 5% дешевле средней массовой новостройки).

Примечательно, что в самых дорогих округах за год был отмечен наиболее интенсивный рост цен на массовые новостройки. В ЗАО «квадрат» за год вырос в цене на 29%, в СЗАО – на 27%, а в ВАО – на 23%. В наиболее доступных по цене округах стоимость новостроек эконом- и комфорт-класса выросла на 21%.

«В 2020 году зафиксирован самый резкий рост цен на жилье за всю историю рынка новостроек, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Помимо высокого спроса, на стоимость нового жилья комфорт-класса повлиял рост себестоимости строительства из-за удорожания товаров и услуг, а также увеличения цен на импортные составляющие на фоне ослабления рубля. В то же время в зонах активного редевелопмента повышается качество благоустройства, развивается транспортная сеть, строятся и реконструируются социальные объекты, что тоже требует дополнительных инвестиционных затрат со стороны застройщиков и способствует увеличению цен».

Аналитики «Метриум» отмечают, что текущие цены на массовые новостройки в разных округах Москвы сопоставимы со средними значениями стоимости нового жилья бизнес-класса в III квартале 2018 года. Иными словами, сейчас массовые новостройки стоят примерно столько же, сколько жилье бизнес-класса всего два года назад. Тогда средний квадрат в этом сегменте продавался за 225 тыс. рублей, а самые дорогие новостройки были в ЮЗАО (249 тыс. рублей за кв.м.), ЦАО (246 тыс. рублей за кв.м), САО (243 тыс. рублей за кв.м. Наиболее доступные варианты жилья бизнес-класса тогда можно было приобрести в ЮВАО за 195 тыс. рублей за кв.м., в СВАО (215 тыс. рублей за кв.м), ЗАО (216 тыс. рублей за кв.м).

Пять самых дорогих новостроек комфорт-класса в ЗАО в I квартале 2021

|

Проект |

Район |

Средняя стоимость кв. м, тыс. руб. |

Средняя стоимость квартиры, млн руб. |

Застройщик |

|

Молодогвардейская 36 |

Кунцево |

302,3 |

19,4 |

ГК ПИК |

|

Вестердам |

Очаково-Матвеевское |

301,7 |

17,1 |

ИНТЕКО |

|

Квартал на Никулинской |

Тропарёво-Никулино |

300,1 |

23,2 |

УЭЗ |

|

Академика Павлова |

Кунцево |

279,1 |

15,7 |

ГК ПИК |

|

Большая Очаковская 2 |

Очаково-Матвеевское |

257,6 |

13,6 |

ГК ПИК |

Источник: «Метриум»

Пять самых недорогих новостроек комфорт-класса в ЗАО в I квартале 2021

|

Проект |

Район |

Средняя стоимость кв. м, тыс. руб. |

Средняя стоимость квартиры, млн руб. |

Застройщик |

|

Мякинино парк |

Кунцево |

176,6 |

10,5 |

ГК ПИК |

|

Stellar City |

Можайский |

202,2 |

8,9 |

ГК Ташир |

|

Дом на Барвихинской |

Можайский |

215,2 |

16,5 |

Тройка РЭД |

|

Мещерский Лес |

Солнцево |

227,8 |

15,4 |

ГК ПИК |

|

FoRest |

Ново-Переделкино |

235,9 |

16,4 |

Центр-Инвест |

Источник: «Метриум»

Источник: «Метриум»