Вакантность в сегменте стрит-ритейла на Патриарших прудах достигла рекордного показателя

По данным на начало августа 2021 г., средний уровень вакантности на Патриарших прудах в стрит-ритейле составил 15,2%, что выше показателя I полугодия 2021 г. на 4,9 п. п. (10,3% во II кв. 2021 г.). Временное увеличение числа свободных лотов было спровоцировано многими факторами, но одним из самых заметных стало введение QR-кодов (на стыке II и II кварталов), что в значительной степени повлияло на работу общепита, а тем самым на трафик одной из самых известных и полюбившихся москвичам и гостям столицы достопримечательность города – Патриаршие пруды.

За весь июль и начало августа было зафиксировано 14 закрытий – больше всего пришлось на операторов общественного питания (43% от общего количества закрытий). На втором месте по закрытиям салоны красоты (29% от общего количества закрытий). С начала года на Патриарших закрылось 30 заведений. В основном речь идет об общепите и о различных арендаторах категории «Красота и здоровье» - аптеки, салоны красоты. Анализируя происходившее на магистрали за прошедшие полтора года, можно отметить две волны ротации/закрытий – это зима 2020-2021 и собственно лето 2021. Еще прошлым летом (в июне 2020 года) вакантность на Патриарших прудах хоть и показывала тенденцию к росту, но составляла 6,3%. Годом ранее с декабря 2019 года по середину лета 2020 года в той же локации было закрыто 19 заведений. Если говорить об открытиях, то прошлом году (с декабря 2019 по лето 2020) – 16 открытий. В этом году с декабря 2020 по август 2021 – 25 открытий.

Вероника Лежнева, директор департамента исследований Colliers: «Вакантность в 15% именно для Патриарших прудов является рекордным высвобождением площадей. Но в целом отдельные улицы в разные периоды достигали и более высоких значений вакантности. Та же Мясницкая, например, по итогам 1 полугодия 2021 года показала уровень вакантности 18%. Как показала практика, несмотря на то что общепит оказался одним из самых пострадавших типов арендаторов, он продолжает активно развиваться и создавать новые концепции и форматы. Патриаршие пруды не исключение в этой истории – это место славится своими ресторанными и барными кластерами. За последние несколько лет район Патриарших прудов превратился в главный гастрономический район Москвы – все модные и уникальные ресторанные концепции чаще всего выбирают первую локацию для открытия именно тут. Временный рост вакантности на Патриарших прудах – своего рода возможность и шанс для новых открытий и форматов, которые мы еще увидим до конца 2021 г.».

На текущий момент на Патриарших прудах функционирует 72 заведения общественного питания (или 40% от общего количества арендуемых помещений), вторыми по заполняемости идут арендаторы категории «красота и здоровье» (куда входят салоны красоты, аптеки и медицинские центры) – 40 арендуемых помещений (22%), замыкают тройку лидеров fashion-операторы – 16 арендуемых помещений (9%).

Структура арендаторов на Патриарших прудах, % (от общего количества арендаторов)

Интересные открытия за 2021 г. – минималистический суши-бар (B)20 на Малой Бронной, д. 20; первый бутик Byredo на Малой Бронной ул., 24, стр. 1., ресторан «Павильон. Пруд. Патрики» — первый проект Александра Раппопорта, сделанный с явным прицелом на гид Michelin; временный проект поп-ап заведения Gucci shop&bar на месте бистро «Маргарита» на Малой Бронной ул., д. 28/2; новый магазин виниловых пластинок NEW-VINYL.RU на Малом Патриаршем пер., д. 3; изящная брассери Grace Bistro (новый проект команды ресторана Buro TSUM) на Спиридоновка ул., д. 25/20, стр. 1 и др.

В целом арендаторы сменились в 5% помещений на Патриарших прудах, еще 4% арендовали вакантные лоты с начала 2021 г.

Сегмент стрит-ритейла является одним из наиболее гибких секторов и продолжает плавное восстановление, активно развивая новые форматы и концепции. С рынка будут уходить слабые игроки, а на их место будут приходить новые. При этом дальнейшее восстановление рынка будет зависеть от развития ситуации с пандемией.

По данным департамента аналитики компании «БОН ТОН», по итогам апреля 2021 г. на первичном рынке комфорт-класса Москвы совокупный объем предложения снизился на 5,3% площади и на 3,8% лотов, составив 574,8 тыс. кв. м и 10,5 тыс. лотов. За год объем предложения сократился на 35,1% и 30,4% соответственно.

Две трети предложения квартир комфорт-класса (63% площади) приходится на 3 округа. В тройке лидеров по предложению комфорт-класса в Москве остаются ЮВАО (31,5%), ЗАО (17,9%) и САО (13,7%). Больше всего за месяц выросла доля САО (+2,5%) в связи с ростом размера экспозиции на 18,2%. Наибольшее сокращение размера экспозиции зафиксировано в СВАО – на 15% при сокращении его доли на 1,5%.

По стадиям строительной готовности большая часть предложения находится на заключительной стадии строительной готовности (41,8% площади), которая за месяц выросла на 0,4%, и объем его сократился на 1,4%: на стадии фасадно-отделочных работ – 25,4%, благоустройства – 1,8% и введены – 14,6%. На начальной стадии представлено 36,7% площади, которая за месяц выросла на 1,4%, а объем экспозиции сократился на 4,4%: на нулевом цикле – 25,4%, на стадии монтажа первых этажей – 11,3%.

Предложение квартир с отделкой в комфорт-классе остаётся доминирующим и составляет 61,7% лотов (за месяц доля сократилась на 1,6%, а объём - на 6%). Доля предложения без отделки составила 22,3% лотов в результате сокращения доли на 1,2% и объема на 8,4%. На долю предчистовой отделки приходится 14,1% лотов при росте доли на 2,6% и экспозиции на 17,7%. На долю отделки с мебелью и кухней приходится 1,9%, которая с прошлого месяца практически не изменилась, а объем предложения вырос на 9,7%.

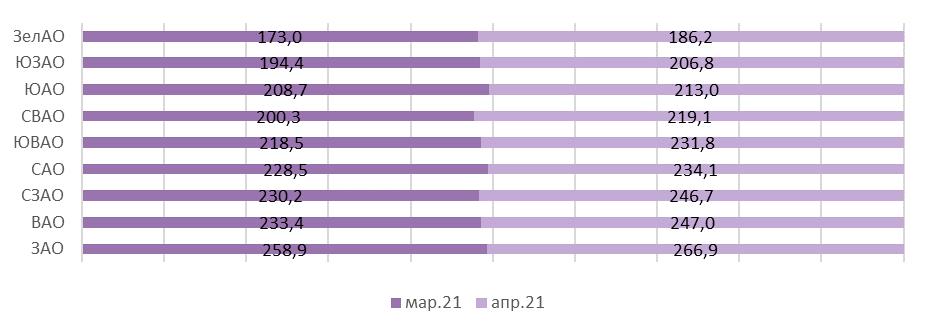

В апреле средневзвешенная цена квадратного метра (СВЦ) квартир в комфорт-классе составила 237,6 тыс. руб. (+5,7% за месяц, +29,8% за год). Самыми доступными округами на первичном рынке квартир комфорт-класса являются ЗелАО с СВЦ на уровне 186,2 тыс. руб. (+7,6% за месяц, +30,3% за год) и ЮЗАО – 206,8 тыс. руб. (+6,4%, +25%). Самыми дорогими - ЗАО с СВЦ на уровне 266,9 тыс. руб. (+3,1% за месяц, +36,9% за год), ВАО – 247 тыс. руб. (+5,9%, +24,6%) и СЗАО - 246,7 тыс. руб. (+7,1%, +26,5%).

По итогам апреля средняя цена квартир комфорт-класса составила 13 млн руб. (+3,8% за месяц, +20,9% за год). Самым доступным округом стал ЗелАО со средней ценой квартиры на уровне 9,6 млн руб. (-1% за месяц, +26% за год), самым дорогим – СЗАО со средней ценой на уровне 18,5 млн руб. (+1% за месяц, +14,2% за год).

Рейтинг округов по СВЦ на рынке квартир комфорт-класса, тыс. руб.

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги I кв. 2021 года на региональном рынке торговой недвижимости.

По данным отчёта, в I кв. 2021 года объем ввода новых торговых площадей составил 86 892 кв. м, открылись ТРЦ «Макси» в Кирове (GLA 45 000 кв. м), ТРЦ «Рандеву» в Нефтеюганске (GLA 29 750 кв. м) , ТРЦ «Солис» в Домодедово (GLA 11 942 кв. м).

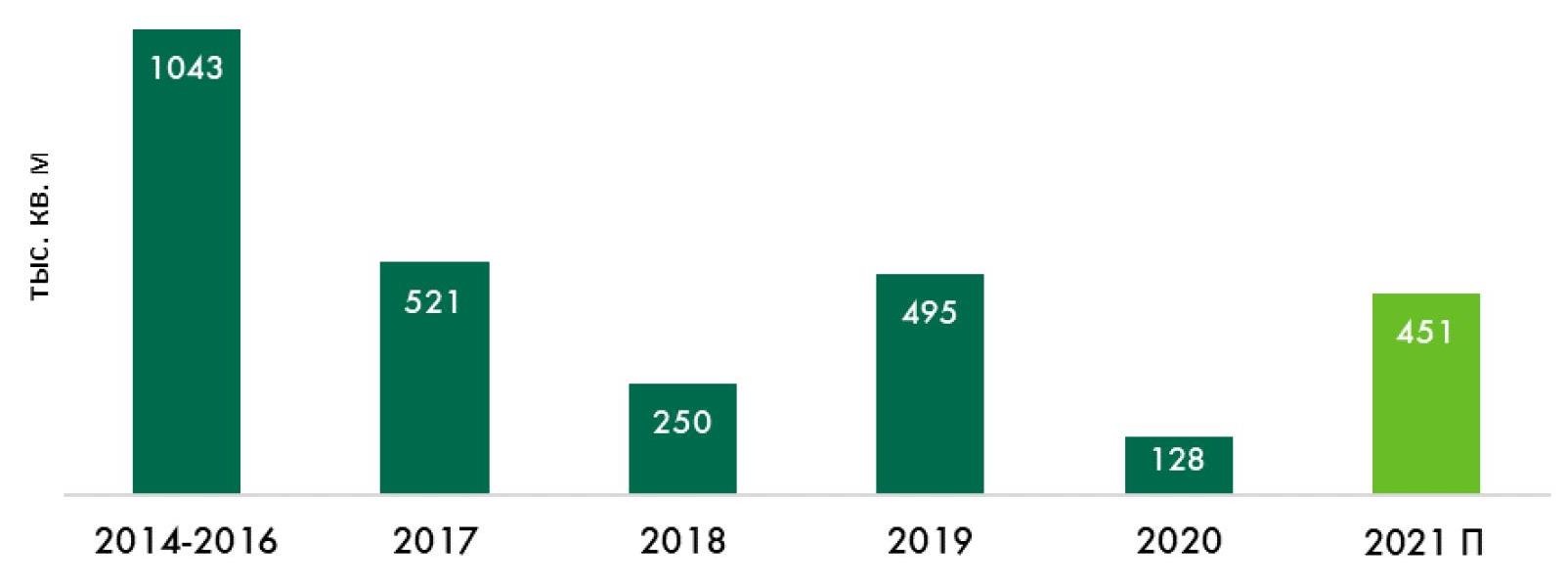

Ожидается открытие 364 394 кв. м. торговых площадей до конца 2021 года, что сопоставимо с уровнем 2017-2019 годов, но в 2 раза ниже, чем в 2014-2016 годах, когда объем нового ввода в среднем был на уровне около 1 млн кв. м в год.

Заявленные открытия в 2021 году на 70% представлены объектами с перенесенной датой открытия с 2020 года.

Объем ввода торговых площадей по годам, тыс. кв. м

Источник: исследования CBRE, I кв. 2021 г.

ТЦ в региональных городах, открытые в I кв. и заявленные к открытию до конца 2021 года.

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ, открытые в I кв. 2021 г. |

||||

|

Киров |

Макси |

Луганская ул., 53/2 |

45 000 |

I кв. |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. |

|

Домодедово |

Солис |

Каширское ш., 114 |

11 942 |

I кв. |

|

ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162Б |

83 000 |

II кв. |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т, 108 |

76 000 |

II кв. |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

II кв. |

|

Грозный |

Грозный Молл |

Хусейна Исаева пр-т |

56 000 |

III кв. |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

31 876 |

III кв. |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

12 968 |

II кв. |

|

Королев |

Мой Молл |

Подмосковная ул., 37 |

10 500 |

IV кв. |

|

Истра |

Estate Mall |

Новорижское ш., 28 км |

10 400 |

II кв. |

|

Кемерово |

Проспект |

Ленина пр-т, 33/1 |

8 400 |

II кв. |

|

Хабаровск |

Макси Молл , 2 фаза |

Ленинградская ул., 28И |

7 250 |

III кв. |

Источник: исследования CBRE, I кв. 2021 г.

Девелоперская активность по-прежнему сконцентрирована в крупных городах с численностью населения более 1 миллиона человек: Нижний Новгород, Пермь, Екатеринбург, где последние крупные торговые центры были открыты в 2015-2016 годах, ожидаемый объем ввода составит около 191 тыс. кв. м до конца 2021 года.

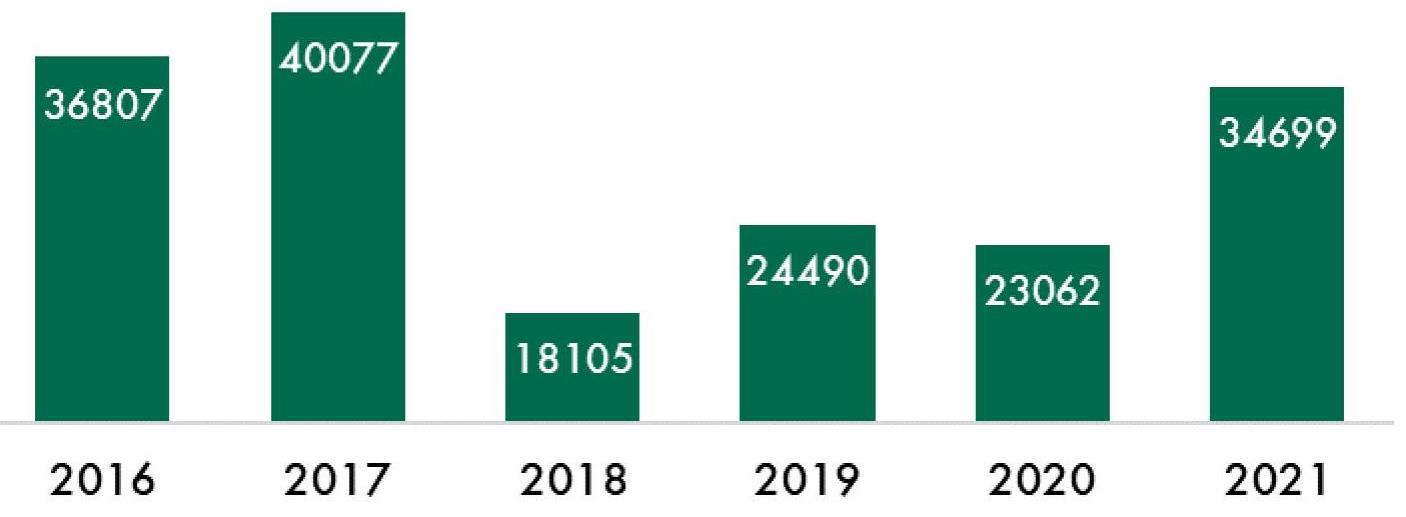

Средняя площадь торговых центров составит около 35 тыс. кв. м по итогам 2021 года, что также указывает на активность девелоперов в городах-миллионниках, где есть потребность в строительстве новых торговых центров.

Наблюдается и растущий интерес к городам с численностью населения 100-300 тыс. человек, где прогнозируемый объем ввода к концу 2021 года составляет 144 тыс. кв. м, что на 33% выше среднего показателя 2015-2016 годов.

Средняя площадь новых ТЦ*, кв. м

*За исключением Москвы и Санкт-Петербурга

Источник: исследования CBRE, I кв. 2021 г.

Объем ввода торговых площадей в региональных городах, заявленных к открытию до конца 2021 года, по численности населения, тыс. кв. м

Источник: исследования CBRE, I кв. 2021 г.

Надежда Цветкова, директор, руководитель направления аренды торговых помещений CBRE, комментирует:

«В отличие от прошлого кризисного года, когда до конца третьего квартала не было открыто ни одного нового объекта, начало 2021 стало очень активным.

Большинство крупных объектов, анонсированных на 2021 год, будут открыты в заявленные сроки, а это означает, что объем ввода будет сопоставим с показателем 2019 года».