Компании планируют возвращение в офисы во второй половине текущего года

По данным исследования арендаторов в регионе Европы, Ближнего Востока и Африки, проведенного ведущей международной консалтинговой компанией в области недвижимости CBRE и охватившего 130 компаний, в течение оставшейся части текущего года офисы вновь заполнятся работниками, причем лидировать будут небольшие компании, имеющие штат менее 100 сотрудников.

Исследование показало, что малый бизнес ближе к возвращению к офисной жизни. Более 80% малых компаний сообщают, что вновь открыли все офисы. Среди крупнейших компаний доля аналогичных ответов составляет лишь треть, хотя большинство из них открыли более половины офисных помещений.

В исследовании также подчеркиваются отраслевые различия. Более 70% медико-биологических компаний сообщают о полном открытии офисов, что частично отражает сложность удаленной работы в данной отрасли. Банки и финансовые компании (57%), также технологические, телекоммуникационные и медийные компании (46%) открываются более осторожными темпами.

Ричард Холбертон, директор CBRE по исследованиям рынка арендаторов в регионе Европы, Ближнего Востока и Африки, прокомментировал результаты исследования: «Масштабы возврата к офисной жизни относительно скромны, но компании прилагают значительные усилия, чтобы способствовать процессу, и большинство из них ориентируются на вторую половину этого года».

Исследование показало, что большинство компаний, в том числе почти 80% крупных, в которых занято более 10 000 работников, склоняются к той или иной форме смешанной, или гибридной, модели режима работы. Более двух третей компаний, предпочитающих гибридную модель, утверждают, что данный подход основан на консенсусе в масштабе всей компании.

Ричард Холбертон пояснил: «В этом отношении существенное значение имеют различия между компаниями с точки зрения размера бизнеса и отрасли. В целом по выборке, 20% поддерживают возвращение большинства сотрудников к постоянной работе в офисе, но в малом бизнесе этот показатель возрастает до 63%. Поддержка корпоративных гибридных моделей составляет более 60% в банковском и финансовом секторе, а также среди технологических, телекоммуникационных и медийных компаний, тогда как в медико-биологической отрасли показатель составляет всего около 50%».

Офис будет продолжать играть центральную, хотя и иную, роль в выполнении трудовых обязанностей. Очень немногие из опрошенных компаний планируют переход на полностью удаленную работу, и работа в офисе продолжает занимать видное место в их планах на будущее.

Почти 80% компаний рассчитывают найти решение, при котором работа в офисе будет занимать все, большую часть либо половину рабочего времени сотрудников. Только 15% компаний ожидают перехода на полностью удаленную работу.

Ожидания компаний относительно изменений в размере портфеля офисной недвижимости распределены довольно равномерно: треть компаний рассчитывают расширить занимаемые площади в течение следующих трех лет

Технологические, телекоммуникационные и медийные компании настроены особенно оптимистично: более 60% ожидают расширения своих портфелей. Ожидания в банковском и финансовом секторе намного более сбалансированы: такая же доля (чуть менее 30%) планирует как расширение, так и сокращение, в то время как целые 40% не ожидают никаких изменений.

Ценность гибкости для арендаторов будет продолжать расти, отчасти в ответ на краткосрочную экономическую неопределенность, но также и по более стратегическим причинам. Отвечая на вопрос о процентной доле гибкой недвижимости в портфеле компании, те компании, у которых от 11% до 50% портфеля приходится на гибкую недвижимость, ожидают, что ее доля удвоится в течение следующих двух лет. Средние компании, а также технологические, телекоммуникационные и медийные компании особенно заинтересованы в возможностях гибкой недвижимости.

Ричард Холбертон также сообщил: «Складываются две веские причины для растущей популярности гибкой недвижимости: возможность оценки различных моделей аренды и использование в качестве средства предоставления сотрудникам большего выбора в отношении места и условий работы. Вторая из причин особенно важна для крупных компаний, и они все чаще стремятся экспериментировать с различными комбинациями типов помещений и реконфигурировать занимаемые площади в соответствии с меняющимися предпочтениями сотрудников и уроками, полученными в результате пилотных проектов».

Что касается более общих факторов, влияющих на выбор недвижимости, преобладают три фактора: гибкость, благополучие сотрудников и экологичность, особенно качество воздуха. Около 40% компаний выделяют экологичный дизайн как ключевой фактор, столько же ценят технологическую интеграцию, а 54% указывают на качество воздуха в помещениях. Крупные компании придают первостепенное значение полному набору удобств в здании в соответствии с рассматриваемыми некоторыми из них стратегическими изменениями в методах организации труда и структуре портфеля.

По мере того, как компании приближаются к возобновлению офисной работы, очевидно, что первоочередной задачей является восстановление функций, которые могли быть нарушены во время локдаунов, главным образом совместной работы, вовлеченности и сильной корпоративной культуры. Основными последствиями для рабочего места являются расширение зон для совместной работы (36%), опробование новых стратегий организации рабочих мест в отдельных офисах (33%) и пересмотр стандартов проектирования (22%).

Компании осознают, что существуют также технологические потребности, связанные с ожидаемыми изменениями в организации труда. На первом месте по популярности находится расширение возможностей для проведения видеоконференций (67%); значительный интерес вызывают также решения и сенсорные технологии для умных зданий (31%) и датчики качества воздуха (25%).

Ричард Холбертон приходит к следующему выводу: «Необходимо признать, что для достижения целей в отношении эффективности рабочих мест потребуются не только физические проектные решения, и что последние должны идти рука об руку с организационными, поведенческими и управленческими переменами. Учитывая продолжительность времени, в течение которого преобладала «принудительная» удаленная работа, процесс, скорее всего, будет постепенным».

Увеличение объема новых офисных сделок в Москве по итогам 1 полугодия 2021 года по сравнению с аналогичным периодом 2020 года наблюдалось сразу во многих отраслях. Так многократный рост наблюдался со стороны представителей таких секторов как: торговые операторы и развлечения, консалтинг и бизнес-услуги, FMCG и т. д. Кроме этого, на 88% увеличился объем новых сделок с компаниями фарм-индустрии, на 56% - ИТ и телеком и на 33% - строительства и недвижимости.

Отвечая мировым тенденциям, ИТ компании в России увеличивают площадь занимаемых офисов, чтобы в ближайшем будущем реализовать стратегию построения культуры работы внутри офисного пространства (office centric environment).

Ирина Хорошилова, старший директор, руководитель отдела услуг корпоративным клиентам CBRE, комментирует:

«В Москве требования, ограничивающие число сотрудников, которые могут работать в офисе, были отменены еще в начале года и ненадолго снова вводились в середине лета в связи с ростом числа заболевших. Несмотря на отсутствие формальных ограничений, нестабильность эпидемиологической ситуации и внешних факторов сохраняется, что увеличивает важность гибкости для бизнеса. Многие компании адаптируются к условиям нового времени, пересматривают подходы к работе своих сотрудников, тестируя гибридные форматы и определяя, какие процессы и подразделения в их структурах могут эффективно работать удаленно или частично удаленно, а какие требуют присутствия в офисе. Все это влияет на пересмотр стратегий относительно офисных помещений и на формирование новых требований в части организации и технологической оснащенности рабочего пространства».

По данным международной консалтинговой компании Colliers International, в третьем квартале 2020 года рост цен на жилую недвижимость бизнес- и премиум-класса в Санкт-Петербурге составил порядка 12%. При этом спрос на жилье в этих сегментах увеличился. Однако рынок первичной недвижимости приближается к пику, после которого сокращение спроса неизбежно.

В июле-сентябре 2020 года рост цен на жилую недвижимость бизнес-класса составил 11,7%, что в три раза выше обычного темпа роста в 3-5%. Так, за третий квартал стоимость квадратного метра выросла до 198 тыс. руб./кв. м. В премиум-классе показатель за квартал вырос на 12,1% и составил 280 тыс. руб./кв. м.

«Ажиотажный спрос, вызванный льготной ипотекой и падением рубля, меняет парадигму финансовой модели девелоперов и ценообразования. В текущей ситуации стихийного спроса застройщикам сложно прогнозировать, как рынок будет развиваться дальше. Рост цен не отстаёт от спроса, и девелоперы встают перед выбором – продавать сейчас ликвидные лоты или ставить заградительные цены и продать их возможно дороже в неопределенном будущем? Эти сложности особенно критичны в условиях перехода на проектное финансирование, где в приоритете ритмичные поступления», – поясняет Елизавета Конвей, директор департамента жилой недвижимости Colliers International.

За девять месяцев 2020 года объем розничных продаж жилья бизнес- и премиум-класса на 5% превысил показатели аналогичного периода 2019 года. Так, в январе-сентябре 2020 года было реализовано 4,5 тыс. квартир (или 265 тыс. кв. м) против 4,3 тыс. квартир (237 тыс. кв. м) за девять месяцев 2019 года. Однако показатель спроса частично занижен из-за увеличения срока регистрации договоров долевого участия в сентябре с 25 дней до 32 дней. Так, в сентябре количество зарегистрированных ДДУ оказалось на 40% ниже уровня июля и августа 2020 года. В результате, по нашим оценкам, в сентябре было зарегистрировано не более 50% от реального объема ДДУ. Зарегистрированные сделки будут отражены в статистике следующих месяцев.

Благодаря действию льготной ипотечной программы и специальных программ застройщиков с банками, доля сделок с привлечением ипотечного кредитования продолжает расти. Если в апреле 2020 года во время самоизоляции доля ипотечных сделок в проектах бизнес- и премиум-класса сократилась до 40%, то в мае доля выданных кредитов уже составила 55% (+15 п.п.) от общего объема сделок. В июне-июле доля ипотечных сделок увеличилась в 1,5 раза по сравнению с апрелем. Всего с апреля по сентябрь 2020 года в проектах бизнес- и премиум-класса доля сделок с привлечением ипотечного кредитования достигла 57% (или 1,5 тыс. квартир), тогда как за аналогичный период 2019 года она достигла уровня 38% (или 1,1 тыс. квартир).

В условиях пандемии Центральный банк разрешил банкам выдавать ипотеку дистанционно, в результате чего выросло число сделок с помощью электронной регистрации. Например, в проекте бизнес-класса «Георг Ландрин», который эксклюзивно реализует Colliers International, с апреля по сентябрь 2020 года более 90% от количества ипотечных сделок были зарегистрированы электронно.

«Рынок первичной недвижимости находится в высокой точке спроса. В каких-то проектах льготная ипотека уже не является очевидной выгодой: стоимость квартиры неоправданно высока для текущей готовности проекта в конкретной локации. В ближайшие месяцы спрос по инерции будет сохраняться, но в более далекой перспективе сокращение спроса неизбежно, – полагает Елизавета Конвей. – Особенно важными в текущей ситуации становятся статус и положение девелопера. Чем крупнее компания, тем ниже она может держать уровень цены в условиях высокой конкуренции, но без угрозы для маржинальности и, при этом, продавать по довольно высокой цене за счет своего реноме и финансовой устойчивости».

За три квартала 2020 года рынок бизнес- и премиум-класса пополнился 236 тыс. кв. м и 58 тыс. кв. м соответственно. Продолжается освоение бывших промышленных площадок в околоцентральных районах Петербурга под строительство проектов бизнес-класса. Например, в локациях Черной речки (ЖК «Белый остров» от «Базис-СПб» и ЖК Domino от «Группа Эталон»), а также реки Охты (ЖК Alter от AAG). Половину нового объема предложения бизнес-класса обеспечила «Группа ЛСР», которая вывела на рынок новые корпуса уже реализуемых проектов «Морская набережная» и «Цивилизация на Неве».

В то же время, девелоперы сохраняют интерес к созданию точечных проектов премиум-класса в Адмиралтейском и Петроградской районах: на рынок здесь вышли ЖК «Созидатели» (RBI), ЖК «Октавия» («Балтийская коммерция») и ЖК White House («Элит Тауэр»). На Петровском острове в продажу вышел третий проект редевелопмента от Setl City – ЖК премиум-класса Grand View.

По итогам девяти месяцев 2020 года объем ввода жилья в проектах бизнес- и премиум-класса составил 170 тыс. кв. м, что в два раза больше показателя аналогичного периода 2019 года. Всего в 2020 году застройщики планируют ввести более 400 тыс. кв. м жилья бизнес- и премиум-класса.

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги III квартала 2020 года на рынке офисной недвижимости Москвы.

Предложение

Согласно данным компании CBRE, в III квартале 2020 года объем нового предложения составил 54 245 кв. м офисных площадей, большая часть из которого ожидалась к вводу в эксплуатацию в предыдущем квартале. Такой показатель соответствует объему ввода в I квартале этого года (55 795 кв. м) и в 2 раза уступает значению в III квартале 2019 года (106 895 кв. м). В июле-сентябре завершилось строительство (реконструкция) здания 8 в составе МФК «ВТБ Арена Парк», строения 17 в технопарке «Калибр» и бизнес-центра «РТС Измайловский». Распределение по классам нового предложения было почти равное – 53% объема относится к сегменту класса А и 47% - к сегменту класса В. При этом весь объем ввода пришелся на зону между ТТК и МКАД, в пределах ТТК прирост нового предложения отсутствовал.

По итогам трех кварталов 2020 года объем нового предложения снизился в 2 раза по сравнению со значением в аналогичном периоде 2019 года и составил 115 161 кв. м.

Исходя из заявленных планов девелоперов, в 2020 году объем новых офисных площадей может достигнуть порядка 500 000 кв. м при условии ввода в эксплуатацию двух крупных бизнес-центров, которые строятся под нужды структур правительства Московской области (БЦ «Два капитана») и корпорации «Ростех» («Ростех-Сити»). Без учета этих объектов объем нового предложения в 2020 году не превысит 300 000 кв. м. Для сравнения в 2019 году этот показатель составил 388 107 кв. м.

Спрос

Одной из положительных тенденций, свидетельствующей о постепенном восстановлении спроса в III квартале, стало увеличение объема «регулярных» сделок, то есть сделок со средними по размеру офисными помещениями. Так, наибольший объем новых сделок пришелся на офисы от 1 000 до 3 000 кв. м. Их доля увеличилась с 9% по итогам II квартала до 32%. На помещения площадью от 3 000 до 5 000 кв. м, сделок с которыми в период жестких ограничений в апреле-июне не было зафиксировано, пришлось 3% в III квартале.

Однако в целом по рынку объем арендованных и приобретенных офисных площадей в III квартале 2020 года продемонстрировал снижение более чем в 2 раза по сравнению со значением в сопоставимом периоде 2019 года и составил 228 000 кв. м против 518 200 кв. м. Объем новых сделок в июле-сентябре также уступает на 24% показателю во II квартале этого года. Однако в апреле-июне более половины объема было сформировано несколькими крупными сделками, которые находились на завершающей стадии согласований к началу пандемии.

За девять месяцев 2020 года объем новых сделок на 24% оказался ниже значения в аналогичном периоде прошлого года и составил более 870 000 кв. м.

Подавляющее большинство сделок в III квартале 2020 года – сделки аренды офисных помещений (220 245 кв. м). В структуре новых сделок за этот период их доля достигла 97% против 81% в III квартале 2019 года. Объем сделок по приобретению офисных площадей был минимальным и составил 6 500 кв. м. Однако по итогам девяти месяцев 2020 года доля приобретенных площадей снизилась несущественно и составила 13% против 15% в аналогичном периоде 2019 года.

Основной объем спроса в III квартале пришелся на помещения класса В, их доля составила 79% в структуре новых сделок в июле-сентябре (178 960 кв. м). В целом большая часть сделок в этом классе (44%) была закрыта в зоне между ТТК и МКАД. В сегменте класса А напротив почти половина новых сделок, объём которых в III квартале составил всего 47 700 кв. м, была заключена в ЦДР.

Ухудшение ситуации с распространением COVID-19 (cо второй половине сентября наблюдается рост числа заболевших) может сдерживать традиционно повышенный спрос в конце года и сказаться на результатах IV квартала.

По прогнозам CBRE, по результатам 2020 года объем арендованных и приобретенных офисных площадей может снизится на 35% по сравнению с значением в 2019 году и составить порядка 1-1,1 млн кв. м, что соответствует уровню спроса в 2016 году.

Доля свободных офисных площадей в целом на рынке увеличилась на 0,4 п. п. с конца июня и составила по итогам III квартала 10,4%. Более существенный рост наблюдался в сегменте класса А, в котором доступно 11,6% офисного предложения против 10% на начало обострения ситуации с коронавирусом. В сегменте класса В за этот же период доля свободных площадей выросла с 9,1% до 10%.

В разрезе территориальных зон наиболее заметно доля свободных офисных площадей увеличилась между ЦДР и ТТК до 9,8% в III квартале. При этом, уровень вакантных площадей почти во всех субрынках в пределах МКАД варьируется от 8,2% до 9,9%. Исключением является Ленинградский деловой район, доля свободных площадей в котором увеличилась до 12% за счет ввода в эксплуатацию нового бизнес-центра («ВТБ Арена Парк», строение 8).

По прогнозам CBRE, к концу IV квартала 2020 года доля свободных офисных площадей может несущественно увеличится до 11%.

Объем помещений, предлагаемых в субаренду, увеличился на 15% с конца июня этого года. На конец III квартала объем офисных площадей, которые доступны для субаренды или могут быть освобождены текущим арендатором для прямой аренды, составляет порядка 130 тыс. кв. м.

Коммерческие условия

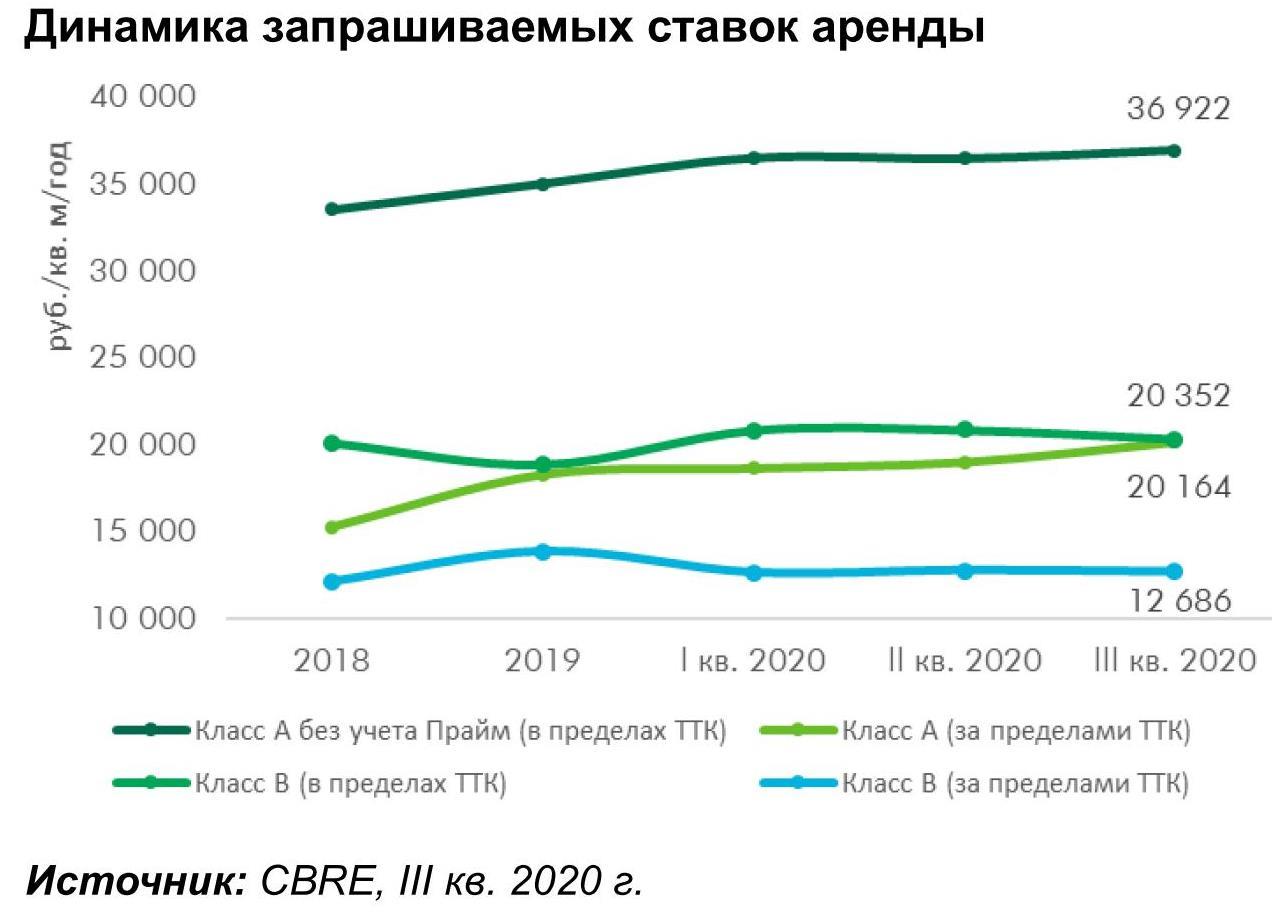

Средневзвешенная запрашиваемая ставка аренды в целом по рынку на конец III квартала 2020 года в классе А (без учета класса А Прайм) составила 26 057 руб./кв. м/год, в классе В – 16 045 руб./кв. м/год.

Средневзвешенная запрашиваемая ставка в классе А Прайм на конец сентября составляет 46 400 руб./кв. м/год против до 43 200 руб./кв. м/год на конец I квартала 2020 года. Рост этого показателя за последние 6 месяцев во многом связан со скачком курса доллара к рублю (больше половины доступного предложения в этом классе заявляют ставки аренды в долларах).

По прогнозам CBRE, средневзвешенные ставки аренды останутся на схожем с концом III квартала уровне до конца 2020 года.

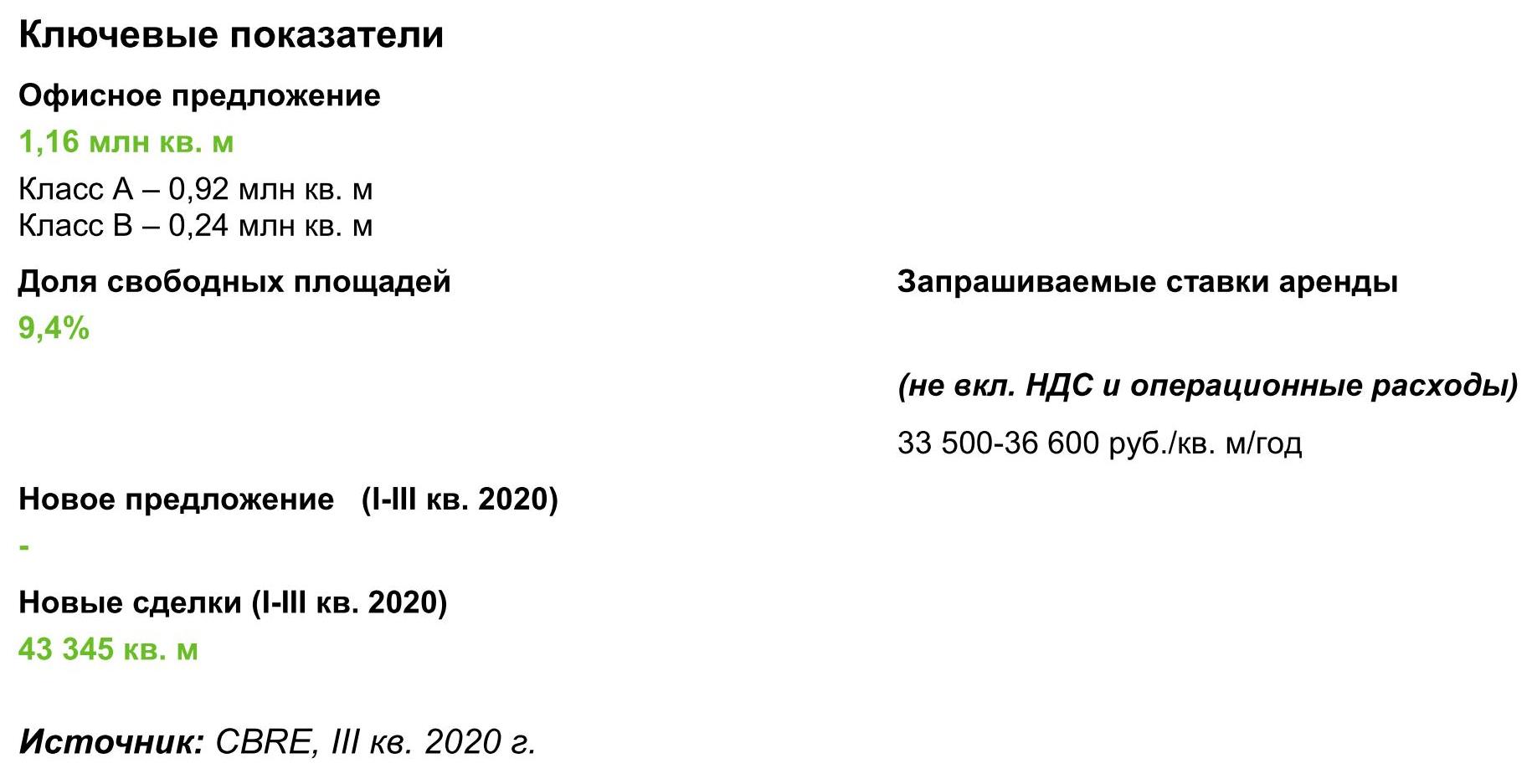

Москва - Сити

Объем качественных офисных площадей в бизнес-центрах Москва-Сити составляет 1,16 млн кв. м. В I-III кварталах 2020 года прироста нового предложения не было, однако в IV квартале ожидается к вводу в эксплуатацию Neva Towers, офисная часть которой составляет около 60 000 кв. м.

Елена Денисова, старший директор, руководитель отдела офисных помещений CBRE, комментирует:

«В конце III квартала вместе с восстановлением деловой активности произошло оживление и на рынке офисной недвижимости. После вынужденной паузы компании начали возвращаться к вопросам среднесрочного планирования, которые большинство из них отложило в период обострения ситуации с пандемией и высокой степенью неопределенности. При этом, многие компании вынуждены продолжать или снова прибегать к удаленному формату работы для ряда сотрудников в условиях сохраняющегося риска распространения COVID-19. Необходимость пересмотреть стратегию и возможно корректировать потребность в офисных площадях, с которой столкнулись представители бизнеса всех масштабов в новых реалиях, может замедлять сроки принятия решений. Тем не менее, мы ожидаем сохранение активности на офисном рынке в IV квартале этого года и ее конверсию в реальные сделки».