В мире рост электронной коммерции потребует дополнительных 138 млн. кв. м индустриальной недвижимости

Согласно отчёту CBRE, ведущей международной консалтинговой компании в области недвижимости, глобальный объем продаж в сегменте онлайн-торговли увеличится с 2,4 трл долл США в 2020 году до 3,9 трл долл США в 2025 году.

Согласно проведенному исследованию, рост рынка электронной коммерции на 1 млрд долл США ведет к увеличению логистической инфраструктуры на 92 900 кв. м. Таким образом, по оценке CBRE, мировой спрос на складские площади в период 2020–2025 годов составит 138 млн кв. м.

Общий объем продаж на европейском рынке электронной коммерции увеличился за последние пять лет на 150%, доля онлайн-продаж в общем розничном товарообороте выросла с 7% в 2015 году до 13% в 2020 году. По оценке CBRE, с 2020 по 2025 год на европейском рынке сегмент онлайн-торговли увеличится на 298 млрд. долларов США, что потребует дополнительных 28 млн. кв. м складских площадей.

«Электронная коммерция неуклонно росла на протяжении многих лет, но поскольку многие потребители изменили свои покупательские привычки во время пандемии, мы наблюдаем рост активности», — пояснил Джек Кокс, управляющий директор по индустриальной и складской недвижимости в регионе Европы, Ближнего Востока и Африки. «Это будет по-прежнему иметь большое значение для систем сбыта и логистических цепочек, а также поддерживать рекордные показатели складской недвижимости. Пока потребительская база продолжает расти, мы считаем, что у складской недвижимости также будут дополнительные возможности для роста».

Китай и США являются крупнейшими рынками онлайн-торговли в мире, на них пришлось 57% всех онлайн-продаж. По итогам 2020 года наибольшие темпы проникновения электронной коммерции были зафиксированы в Южной Корее (36% от розничного товарооборота), Китае (27%) и Великобритании (24%). К 2025 году ожидается существенный рост рынка электронной коммерции в Индонезии, с текущих 20% до 34%, а Южная Корея будет иметь самый высокий уровень проникновения электронной коммерции в мире — 43%. В 2025 году уровень онлайн-торговли в общем розничном товарообороте в России увеличится до 16,5%.

Для оценки динамики рынка электронной коммерции CBRE выявила 27 факторов в 43 странах, которые влияют на спрос населения. Это социально-демографические факторы, цифровая грамотность, степень развития финансовых услуг и инфраструктуры. Среди 27 ключевых факторов были определены 6 ключевых: степень урбанизации, проникновение мобильного интернета и широкополосного доступа в интернет, использование банковских карт, уровень цифровых навыков населения, наличие крупных игроков в сегменте онлайн-торговли.

|

Страна |

Проникновение электронной коммерции, 2020 год |

Проникновение электронной коммерции, 2025 год |

|

Южная Корея |

36 |

43 |

|

Индонезия |

20 |

38 |

|

Материковый Китай |

27 |

34 |

|

Великобритания |

24 |

32 |

|

Нидерланды |

18 |

26 |

|

США |

20 |

26 |

|

Сингапур |

16 |

22 |

|

Чехия |

17 |

20 |

|

Канада |

13 |

20 |

|

Россия |

10 |

16 |

Источник: CBRE, прогноз мирового рынка электронной коммерции на 2021 год.

Проникновение электронной коммерции — это доля продаж через Интернет в общем объеме розничных продаж.

Тасос Везиридис, руководитель отдела исследований в области индустриальной, складской и торговой недвижимости, CBRE, пришел к следующему выводу:

«Европейский рынок относительно поляризован с точки зрения проникновения электронной коммерции. Существует ряд рынков, включая Великобританию, Германию, Швецию и Нидерланды, на которых уже существует множество факторов, способствующих высокой доле электронной коммерции, и этот процесс ускорился во время пандемии. Тем не менее, мы считаем, что многие из менее продвинутых рынков, такие как Португалия, Италия и Испания, испытают более быстрый рост в течение следующих пяти лет и начнут догонять лидирующие в этом плане рынки, что приведет к росту спроса на складскую недвижимость как на этих, так и на других европейских рынках».

Василий Григорьев, заместитель директора отдела исследований рынка CBRE в области индустриальной и складской недвижимости, комментирует:

«Несмотря на сравнительно скромную степень проникновения электронной коммерции в России, онлайн ритейл в плане развития логистической инфраструктуры превратился в «приму» складского рынка. В последние несколько лет представители этой отрасли инвестируют в склады больше, чем какой-либо другой сегмент. А доля онлайн ритейлеров в спросе сопоставима с ведущими зарубежными рынками, где процент онлайн покупателей существенно выше чем в России. Мы ожидаем продолжения развития логистической платформы ведущими игроками онлайн розницы, при этом форматы складской недвижимости, подходы к организации логистики этими компаниями могут меняться».

Студии и однокомнатные квартиры – два формата жилья в Московских новостройках, спрос[1] на которые превышает предложение[2]. К таким выводам пришли аналитики «Метриум», проанализировав долгосрочную динамику доли этих типов квартир в предложении и продажах московских девелоперов. Равновесие наблюдается только на рынке двухкомнатных квартир, тогда как трехкомнатных и многокомнатных вариантов предлагается больше, чем раскупается.

По итогам 2020 года спрос превышал предложение в двух секторах рынка новостроек Москвы. На студии пришлись 11% сделок от общего числа продаж квартир в новостройках, тогда как в структуре предложения они составляют 10%, подсчитали аналитики «Метриум». При этом только в 2020 году разрыв между этими показателями сократился. Последние пять лет спрос на студии стабильно превышал предложение: в 2015 году – на 7 процентных пунктов, в 2016 году – на 5 п.п., в 2017 – на 7 п.п., в 2018 – на 2 п.п., в 2019 – на 2 п.п.

Источник: «Метриум»

Второй формат жилья, спрос на который превышает предложение, – однокомнатные квартиры. В 2020 году доля сделок с этим типом квартир на московском рынке новостроек составила 31%, тогда как их удельный вес в предложении составил 28%. На протяжении последних спрос превышал предложения на однокомнатные квартиры. С 2015 года – на 2 процентных пункта, в 2016 году – доля сделок была меньше доли предложения на 1 п.п., а в 2017 году спрос вновь превысил предложения – на 2 п.п., в 2018 и 2019 – на 9 п.п.

Источник: «Метриум»

«Спрос на небольшие квартиры действительно очень активный, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции». – В нашем жилом комплексе «Любовь и голуби» представлено около 50 вариантов планировок студий и однокомнатных квартир с отделкой white box, которые пользуются большой популярностью. Есть лоты с высокими потолками 3,6 м и увеличенной площадью остекления, с гардеробными комнатами и кухнями нишами. Доступность небольших форматов, продуманные планировочные решения, а также снижение ставок по ипотеке – все эти факторы стимулировали спрос на студии и однокомнатные квартиры в последние годы».

Спрос на двухкомнатные квартиры по итогам 2020 года также превысил предложение, но только на один символичный процентный пункт (доля сделок – 36%, доля в структуре предложения – 35%). Между тем в предыдущие годы предложение «двушек», как правило, превышало спрос на 2-4 процентных пункта. За исключением 2016 года, когда спрос был примерно сопоставим с предложением.

Источник: «Метриум»

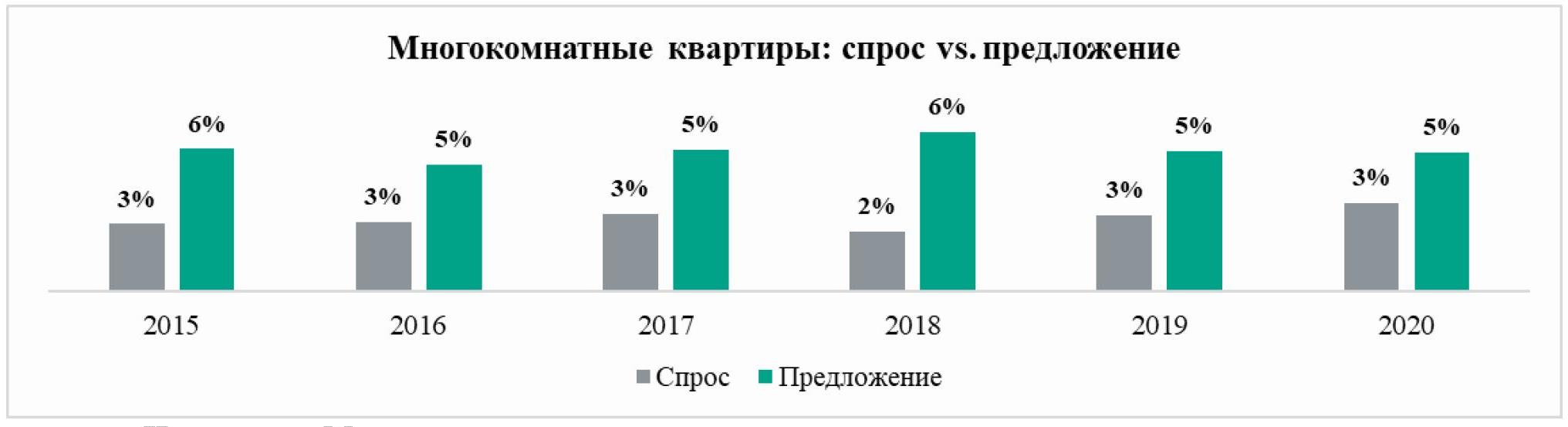

Стабильно выше предложение трехкомнатных квартир. В 2020 году на их долю пришлось 18% сделок против 22% от общего числа квартир в продаже. Доля предложения трехкомнатных квартир стабильно превышает спрос на 3-5 процентных пунктов. Схожая ситуация и на рынке многокомнатных квартир, на долю которых пришлось 3% сделок, хотя они образуют 5% квартир в продаже.

Источник: «Метриум»

Источник: «Метриум»

«Спрос на небольшие квартиры растет быстрее, чем застройщики успевают адаптировать предложения к меняющимся предпочтениям покупателей, – комментирует Наталья Сазонова, директор по развитию компании «Метриум» (участник партнерской сети CBRE). – Рост цен при стагнации доходов привел к повышению спроса на студии и однокомнатные квартиры благодаря их доступной стоимости. Во многом на этот процесс повлияла ипотека – снижение ставок открыло возможность приобрести небольшие квартиры тем покупателям, которые раньше не могли себе позволить покупку более дорогого объекта, скажем, большой однокомнатной квартиры площадью 40-45 кв.м».

[1] Структура спроса рассчитана из общего количества всех сделок, заключенных в течение отчетного периода.

[2] Структура предложения сформирована на основании среза всего рынка по состоянию на конец отчетного периода.

Аналитики компании «Метриум» проанализировали новые проекты новостроек, которые появились в продаже в «старой» Москве в I квартале 2021, с точки зрения их инвестиционной привлекательности. Впрочем, стремительный рост стоимости проектов в январе-марте привел к тому, что многие новинки рынка отличались высоким уровнем стартовых цен – «котлован» в ряде случаев оказался дороже готовых домов. Поэтому эксперты «Метриум» рекомендуют потенциальным инвесторам скорректировать стратегию поиска новостроек для вложений.

На основе оценки уровня цен, транспортной доступности, локации, надежности застройщика и других критериев эксперты компании «Метриум» определили лучшие новостройки для вложений. По каждому критерию инвестиционной привлекательности новый проект получил балл (от 1 до 5), после чего все новинкам рынка присваивается рейтинг (подробное описание методики см. ниже).

Какие проекты I квартала 2021 наиболее привлекательны для инвестиций

В январе-феврале на рынке новостроек Москвы начались продажи в 19 проектах. Наиболее привлекательным по сумме баллов (32,6 из 44) среди них стал жилой комплекс премиум-класса «Бадаевский» (Дорогомилово, ЗАО). В целом в этом проекте уровень цен ниже, чем в среднем по району и составляет 800 тыс. рублей за кв.м. (против 1 млн рублей у других похожих новостроек Дорогомиловского района). Комплекс отличается хорошим расположением: в 15 минутах ходьбы 15 мин, шесть минут на авто до ТТК. Проект реализует один из самых авторитетных девелоперов высокобюджетного жилья столицы – компания Capital Group.

Вместе с тем эксперты «Метриум» отмечают, что совсем рядом на противоположном берегу реки идет реализация проекта Capital Towers того же застройщика, где средняя стоимость квадратного метра составляет 885 тыс. рублей за кв.м. При этом квартирный комплекс из трех башен на Краснопресненской набережной в ЦАО практически готов – получение РВЭ намечено на II квартале текущего года.

Вторую позицию рейтинга занял многофункциональный комплекс апартаментов бизнес-класса «3215» в Таганском район (ЦАО), получивший 26,3 из 44 возможных баллов. Жилой комплекс выгодно отличается небольшим масштабом, удачным расположением, хорошим окружением и высокой готовностью. Всего две минуты езды будут отделять будущих жителей «3215» от ТТК и девять минут ходьбы от ближайшей станции МЦК. Вокруг школы, детские сады, дворец детского спорта, взрослая и детская поликлиники и другие социальные и коммерческие объекты. Слабые стороны проекта с точки зрения инвестора – высокий стартовый уровень цен и застройщик, не входящий в топ московских девелоперов, хотя комплекс построен и рисков долгостроя нет. Средняя цена «квадрата» на старте составила 272 тыс. рублей, что на 2% больше средней по локации. Минимальная стоимость лота – 6,2 млн рублей за 21,4 кв.м.

Потенциальным инвесторам аналитики «Метриум» рекомендуют также обратить внимание на другие комплексы в локации. В частности, рядом идет реализация сданного проекта Loft FM (247 тыс. рублей за кв.м) и Monodom Family (249 тыс. рублей за кв.м), находящегося на этапе отделки (получение РВЭ запланировано на 4 кв. 2021 г.).

На третьей позиции – апарт-комплекс эконом-класса «Турист» в Останкинском районе (СВАО), который получил 25,5 из 44 инвестиционных баллов. Здание отличается мелкой «нарезкой» апартаментов – по 18-19 кв.м от 3,8 млн рублей (в среднем – 224 тыс. рублей за кв.м.), что является одним из самых доступных бюджетов для «старой» Москвы и конкурентов с такими предложениями у «Туриста» в локации нет. Ближайшая станция метро находится в 10 минутах ходьбы от комплекса, а дорога до ТТК займет всего девять минут на машине. Рядом с «Туристом» один их крупнейших парков Москвы (Ботанический сад), а также множество объектов инфраструктуры. Девелопером выступает компания «Алтай», которая реализует другие подобные бюджетные проекты в столице.

«Цены на новостройки стремительно растут, и только за первый квартал показатель вырос на 11%, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом в сегменте новостроек комфорт- и бизнес-класса стоимость жилья в проектах на начальной стадии строительства постепенно “догоняет” расценки в готовых домах. Конкуренция при этом увеличивается. Соответственно инвестор должен понимать, что он вполне может найти комплекс на более высокой стадии строительной готовности при более низких ценах. Не исключено, что прибыль от перепродажи квартиры в этом случае можно получить гораздо быстрее, чем при инвестировании в котлован».

Инвестиционный рейтинг новых проектов новостроек Москвы в I квартале 2021

|

Проект |

Цены |

Масштаб |

Близость метро |

Близость ТТК |

Удаленность от центра |

Окружение |

Рейтинг девелопера |

Риск низк. ликвидности |

Риск остановки |

Итог |

Качественный уровень |

|

|

1 |

Бадаевский |

4 |

4 |

3 |

4 |

4 |

5 |

1 |

1 |

1 |

32,6 |

74% |

|

2 |

МФК "3215" |

1 |

5 |

2 |

5 |

4 |

8 |

1 |

1 |

1 |

26,3 |

60% |

|

3 |

Турист |

1 |

5 |

4 |

4 |

3 |

5 |

1 |

1 |

1 |

25,5 |

58% |

|

4 |

Измайловский парк |

2 |

4 |

2 |

3 |

3 |

7 |

1 |

1 |

1 |

25,3 |

57% |

|

5 |

Мичуринский парк |

3 |

3 |

3 |

2 |

2 |

-1 |

5 |

1 |

1 |

24,0 |

54% |

|

6 |

UNO Старокоптевский |

1 |

5 |

2 |

2 |

2 |

3 |

1 |

1 |

1 |

23,7 |

54% |

|

7 |

Клубный дом Рублево |

1 |

5 |

1 |

2 |

1 |

4 |

1 |

1 |

1 |

23,4 |

53% |

|

8 |

Sky View |

2 |

3 |

5 |

5 |

4 |

5 |

1 |

1 |

1 |

22,8 |

52% |

|

9 |

Остров |

1 |

4 |

1 |

3 |

3 |

6 |

3 |

1 |

1 |

21,7 |

49% |

|

10 |

Wave |

2 |

3 |

1 |

3 |

2 |

5 |

3 |

1 |

1 |

21,2 |

48% |

|

11 |

Ever |

1 |

4 |

4 |

3 |

2 |

3 |

1 |

1 |

1 |

21,0 |

48% |

|

12 |

Will Towers |

4 |

1 |

1 |

3 |

3 |

4 |

1 |

1 |

1 |

20,7 |

47% |

|

13 |

Зеленая вертикаль |

2 |

3 |

5 |

1 |

2 |

0 |

1 |

1 |

1 |

19,9 |

45% |

|

14 |

Бристоль |

2 |

5 |

1 |

1 |

1 |

4 |

1 |

0,7 |

1 |

18,7 |

42% |

|

15 |

Dream Towers |

1 |

3 |

4 |

4 |

3 |

0 |

1 |

1 |

1 |

17,2 |

39% |

|

16 |

Shagal |

1 |

3 |

1 |

5 |

3 |

-1 |

3 |

1 |

1 |

16,9 |

38% |

|

17 |

Лофт на Подъемной, 14 |

1 |

5 |

4 |

5 |

3 |

-2 |

1 |

0,7 |

1 |

16,8 |

38% |

|

18 |

High Life |

1 |

2 |

3 |

3 |

4 |

3 |

1 |

1 |

1 |

14,2 |

32% |

|

19 |

Новое Внуково |

1 |

1 |

1 |

1 |

1 |

1 |

5 |

1 |

1 |

9,4 |

21% |

5 – максимальный балл, 1 – минимальный. Отрицательные баллы присуждаются по критерию «Окружение», если рядом с новостройкой находятся промзоны, производства, крупные дорожные развязки и т.п. Баллы выше 5 ставятся за наличие объектов, благоприятно влияющих на проект (парки, инфраструктура).

Источник: «Метриум»

Методика анализа строится следующим образом:

- Проекты оцениваются по семи критериям по балльной системе: цена, транспортная доступность, удаленность центра, окружение, масштаб, надежность девелопера, концептуальная новизна.

- Оценки разделяются на две группы. В первую (условно – «инвестиционные критерии») вошли стоимость новостройки и её масштаб. Это главные для инвестора критерии поиска: чем дешевле объект по сравнению с конкурентами по соседству, тем больше шанс заработать на росте его стоимости. Масштаб новостройки влияет на уровень конкуренции: чем меньше жилой комплекс, тем меньше конкурентов у инвестора при перепродаже квартиры или сдачи её в аренду. Инвестиционные критерии теперь умножаются на коэффициент, который существенно увеличивает их вес в итоговом балле.

Вторая группа – потребительские критерии (транспортная доступность, окружение, инфраструктура, удаленность от центра, новизна концепции). Они влияют на ликвидность объекта прежде всего с точки зрения конечного покупателя или арендатора. Поскольку их много, чтобы предотвратить искажение конечного балла, теперь эти критерии умножаются на понижающий их вес коэффициент в итоговой оценке.

Доля «инвестиционных» баллов составляет 80% с коэффициентом пересчета 3,52, а доля «потребительских» – 20% с коэффициентом пересчета 0,2588.

- Чтобы оценить риски инвестора, аналитики изучают ликвидность проекта и его историю. Для этого используются коэффициенты, которые отражают два возможных риска:

– Риск низкой ликвидности проекта, то есть экспертно оценивается вероятность длительного поиска покупателя для квартиры или апартамента. Коэффициент принимает значения от 0 до 1, где 1 – ликвидное предложение, а 0 – вариант недвижимости, для продажи которой на вторичном рынке по средней цене вероятно уйдет больше 6 месяцев.

– Риск остановки проекта или переноса срока ввода. Коэффициент принимает значения от 0 (были остановки продаж на длительное время, проект выходил повторно на рынок) до 1 (новый проект). Показатель не является прогнозом, а отражает только историю проекта.

Ранее полученные и взвешенные баллы умножаются на коэффициенты риска.