Объем инвестиций в недвижимость России по итогам 1 полугодия 2021 года увеличился на 50%

Согласно данным CBRE, ведущей международной консалтинговой компании в области недвижимости, благодаря высокой инвестиционной активности в Великобритании и Германии, общий объем инвестиций в европейскую недвижимость достиг во II квартале 2021 года 70 млрд. евро, что на 45% выше показателя аналогичного периода прошлого года.

Выдающиеся результаты показала, в частности, Великобритания, где во II квартале 2021 года инвестиционная активность выросла на 279% по сравнению с аналогичным периодом прошлого года, а общий объем инвестиций достиг 16,8 млрд. евро. Германия также заметно оправилась во II квартале: общий объем инвестиций составил 17,8 млрд. евро, что на 27% больше, чем во II квартале 2020 года. Среди других рынков, продемонстрировавших рост во II квартале, — Дания, Норвегия, Испания и Швеция.

Благодаря хорошим результатам II квартала, объем инвестиций в Европе в 1 полугодии 2021 года составил 125,6 млрд. евро, что на 9% меньше, чем за тот же период 2020 года. Тем не менее, намечается общий положительный тренд, особенно если учесть, что I квартал 2020 года предшествовал пандемии и показал самый высокий результат за всю историю европейского рынка недвижимости.

Если посмотреть на данные по разным сегментам рынка, то рост электронной коммерции, который стал причиной низкой доли вакантных площадей и высокого спроса, позволил индустриальной недвижимости сохранить хорошие показатели по всей Европе. Сегмент индустриальной недвижимости вырос в 1 полугодии 2021 года вырос на 64% по сравнению с аналогичным периодом прошлого года, при этом объем инвестиций достиг 25,4 млрд. евро.

Поскольку правительства снимают ограничения с экономической деятельности, а работники начинают возвращаться в офисы, инвестиции в офисную недвижимость выросли во II квартале 2021 года на 37%, достигнув в Европе, включая Великобританию, показателя 22 млрд. евро. Значительное восстановление наблюдалось в течение квартала на ряде ведущих рынков, включая Великобританию (рост на 300%), Испанию (рост на 249%) и Германию (рост на 67%).

После частичной отмены ограничений на поездки между странами Европы, объемы инвестиций в гостиничную недвижимость также показали признаки восстановления, увеличившись в 1 полугодии 2021 года на 9% по сравнению с аналогичным периодом прошлого года до 6,4 млрд. евро. Эту активность обеспечили в основном Италия, Франция, Великобритания, Германия и Испания.

В сегменте жилой недвижимости объемы инвестиций за полугодие достигли 28,3 млрд. евро, что на 26% меньше, чем за аналогичный период прошлого года. Инвесторы по-прежнему проявляют интерес к сегменту арендного жилья по всей Европе, причем данный сегмент привлекает все больше глобального капитала, а инвесторы стремятся к платформенным сделкам для увеличения масштабов своей деятельности.

Крис Бретт, руководитель отдела рынков капитала CBRE в регионе Европы, Ближнего Востока и Африки, прокомментировал это так:

«Наблюдается заметное восстановление объемов инвестиций по всей Европе. Страны, которые больше зависят от офисной недвижимости, как правило, отличаются более медленным восстановлением по сравнению с рынками с развитыми сегментами индустриальной недвижимости и сегментом арендного жилья. Мы ожидаем, что объемы инвестиций в Европе продолжат восстанавливаться и во 2 полугодии, а прирост за весь год составит 5% по сравнению с показателями 2020 года».

Объем инвестиций в недвижимость России по итогам 1 полугодия 2021 года увеличился на 50% и составил 188 млрд руб. (2,1 млрд евро) против 125 млрд руб. в января-июне 2020 года. По итогам II квартала 2021 года объем инвестиций составил 117 млрд руб. (1,3 млрд евро), что является максимальным квартальным значением за 3,5 года с конца 2017 года и в 2 раза превосходит показатель в аналогичном периоде прошлого года.

Сегмент жилой недвижимости является основным драйвером высокого уровня объема инвестиций и второй квартал подряд бьет рекорд. По итогам 1 полугодия 2021 года в участки под жилое строительство было вложено 119 млрд руб. (1,3 млрд евро), что является максимальным значение за всю историю рынка и на 23% превосходит показатель за весь 2020 год.

Объем вложений в сегменты коммерческой недвижимости по итогам 1 полугодия составил 69 млрд руб. (0,8 млрд евро), что на 9% уступает значению за аналогичный период 2020 года (76 млрд руб.). Больше всего вложений было направлено в офисную и складскую недвижимость, доля которых составила по 12% каждая от общего объема инвестиций. Активность инвесторов в данных сегментах ограничивает сохраняющийся дефицит доступного к приобретению качественного продукта. Доля торговой недвижимости составила всего лишь 5% от общего объема инвестиций по итогам 1 полугодия 2021 года, вложения в этот сегмент сохраняются на низком уровне. Хотя мы наблюдаем возврат интереса к данному сегменту со стороны инвесторов.

Владимир Пинаев, генеральный директор CBRE в России, комментирует:

«Улучшение экономической ситуации большинства стран мира и увеличение темпов вакцинации стимулируют активное восстановление инвестиций. В России мы наблюдаем рост объемов вложений в жилой сегмент в то время, как конверсия сделок в сегментах коммерческой недвижимости остается на низком уровне. Тем не менее, интерес инвесторов увеличивается, мы ожидаем увеличение вложений в коммерческую недвижимость по итогам года».

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги I кв. 2021 года на региональном рынке торговой недвижимости.

По данным отчёта, в I кв. 2021 года объем ввода новых торговых площадей составил 86 892 кв. м, открылись ТРЦ «Макси» в Кирове (GLA 45 000 кв. м), ТРЦ «Рандеву» в Нефтеюганске (GLA 29 750 кв. м) , ТРЦ «Солис» в Домодедово (GLA 11 942 кв. м).

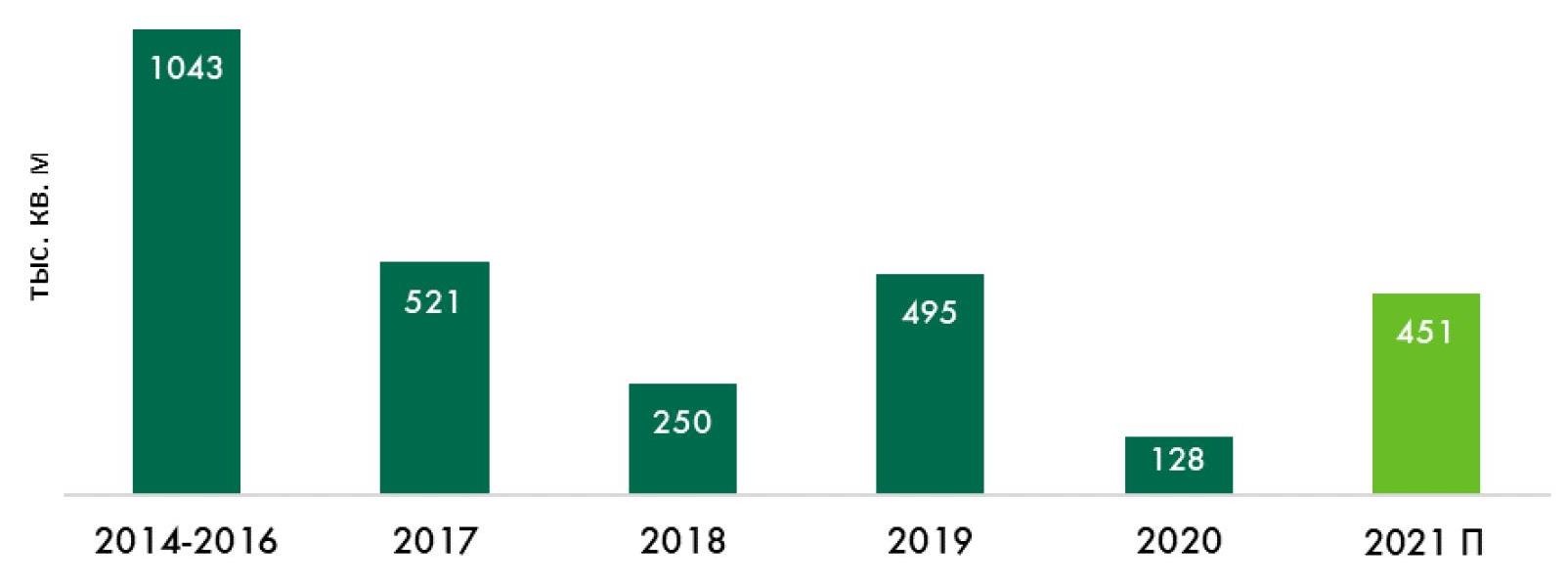

Ожидается открытие 364 394 кв. м. торговых площадей до конца 2021 года, что сопоставимо с уровнем 2017-2019 годов, но в 2 раза ниже, чем в 2014-2016 годах, когда объем нового ввода в среднем был на уровне около 1 млн кв. м в год.

Заявленные открытия в 2021 году на 70% представлены объектами с перенесенной датой открытия с 2020 года.

Объем ввода торговых площадей по годам, тыс. кв. м

Источник: исследования CBRE, I кв. 2021 г.

ТЦ в региональных городах, открытые в I кв. и заявленные к открытию до конца 2021 года.

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ, открытые в I кв. 2021 г. |

||||

|

Киров |

Макси |

Луганская ул., 53/2 |

45 000 |

I кв. |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. |

|

Домодедово |

Солис |

Каширское ш., 114 |

11 942 |

I кв. |

|

ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162Б |

83 000 |

II кв. |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т, 108 |

76 000 |

II кв. |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

II кв. |

|

Грозный |

Грозный Молл |

Хусейна Исаева пр-т |

56 000 |

III кв. |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

31 876 |

III кв. |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

12 968 |

II кв. |

|

Королев |

Мой Молл |

Подмосковная ул., 37 |

10 500 |

IV кв. |

|

Истра |

Estate Mall |

Новорижское ш., 28 км |

10 400 |

II кв. |

|

Кемерово |

Проспект |

Ленина пр-т, 33/1 |

8 400 |

II кв. |

|

Хабаровск |

Макси Молл , 2 фаза |

Ленинградская ул., 28И |

7 250 |

III кв. |

Источник: исследования CBRE, I кв. 2021 г.

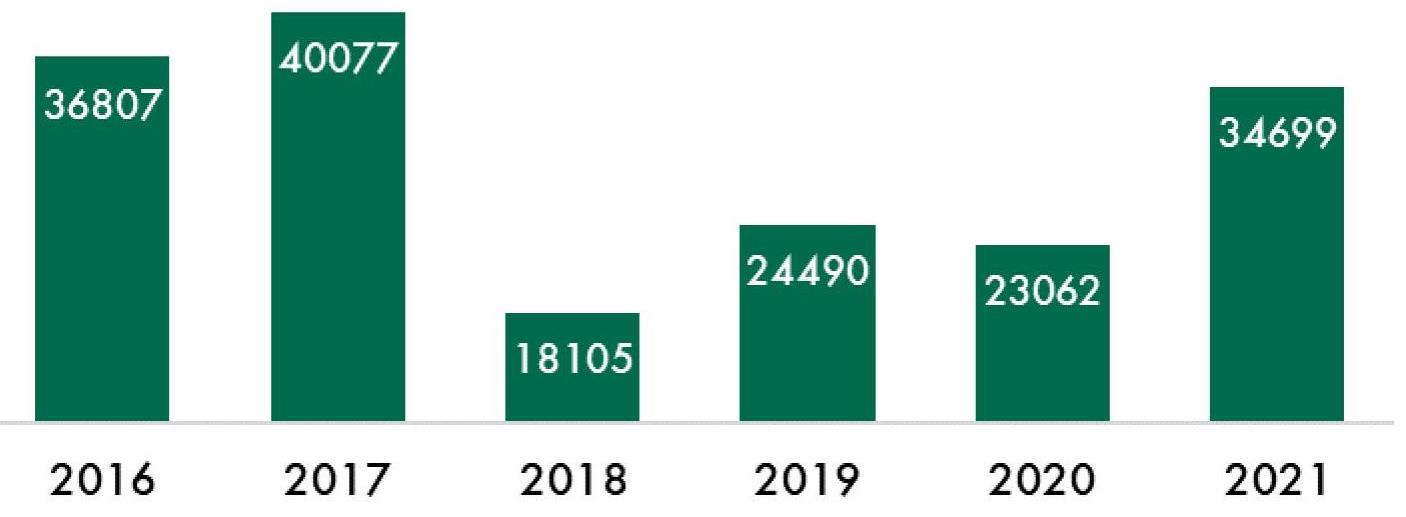

Девелоперская активность по-прежнему сконцентрирована в крупных городах с численностью населения более 1 миллиона человек: Нижний Новгород, Пермь, Екатеринбург, где последние крупные торговые центры были открыты в 2015-2016 годах, ожидаемый объем ввода составит около 191 тыс. кв. м до конца 2021 года.

Средняя площадь торговых центров составит около 35 тыс. кв. м по итогам 2021 года, что также указывает на активность девелоперов в городах-миллионниках, где есть потребность в строительстве новых торговых центров.

Наблюдается и растущий интерес к городам с численностью населения 100-300 тыс. человек, где прогнозируемый объем ввода к концу 2021 года составляет 144 тыс. кв. м, что на 33% выше среднего показателя 2015-2016 годов.

Средняя площадь новых ТЦ*, кв. м

*За исключением Москвы и Санкт-Петербурга

Источник: исследования CBRE, I кв. 2021 г.

Объем ввода торговых площадей в региональных городах, заявленных к открытию до конца 2021 года, по численности населения, тыс. кв. м

Источник: исследования CBRE, I кв. 2021 г.

Надежда Цветкова, директор, руководитель направления аренды торговых помещений CBRE, комментирует:

«В отличие от прошлого кризисного года, когда до конца третьего квартала не было открыто ни одного нового объекта, начало 2021 стало очень активным.

Большинство крупных объектов, анонсированных на 2021 год, будут открыты в заявленные сроки, а это означает, что объем ввода будет сопоставим с показателем 2019 года».

Доля квартир, которые девелоперы новостроек в Новой Москве предлагают купить на ранней стадии строительства, сократилась до пятилетнего минимума – 8% от общего числа предложений, подсчитали эксперты «Метриум». На котловане реализуют около 600 таких квартир, тогда как всего на рынке почти 8 тыс. жилых помещений. В последний раз предложение жилья в проектах новостроек на начальном этапе было таким же низким пять лет назад.

В I квартале 2021 года в Новой Москве девелоперы строили 33 жилых комплекса, в которых покупателям предлагались 7,9 тыс. квартир в корпусах на разной стадии строительства – от котлована до готовых домов. Из них на раннем этапе строительства было немногим более 600 вариантов квартир, что составило 8% от общего объема предложения. По наблюдениям аналитиков «Метриум», это минимум за последние 5 лет.

Год назад картина была иной – 31% квартир в продаже были в корпусах на ранней стадии строительства, а их число составляло 2,9 тыс. В целом за последние пять лет доля квартир на котловане никогда не опускалась ниже 10% от общего числа квартир на рынке. В I квартале 2019 года доля таких вариантов составляла 25%, в I кв. 2018 года – 36%, в I кв. 2017 года – 27%, в I кв. 2016 – 12%. В абсолютном выражении число квартир на котловане на новомосковском рынке новостроек в среднем равнялось 2,5 тыс. единиц.

Резкое изменение структуры предложения на рынке новостроек произошло в конце 2020 года, отмечают эксперты «Метриум». Доля квартир на ранней стадии строительства в IV квартале 2020 года составляла 24%, а в I квартале 2021 года резко снизилась до 8%. Одновременно резко выросло предложение на стадии монтажа этажей – с 43% в IV кв. 2020 до 60% в I кв. 2021 года. Доля квартир в корпусах на стадии отделочных работ почти не изменилась – около 30% предложения.

«Очевидно, что значительная доля корпусов перешли на более высокую стадию строительной готовности, а квартиры в них – в другую категорию в структуре предложения, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Однако такой процесс на рынке протекает постоянно – дома строятся, квартиры раскупаются. Но в то же время мы видим, что в предыдущие годы столь резкое снижение предложения квартир на начальной стадии было очень редким. Причин тому несколько, все они в совокупности оказали влияние. Во-первых, застройщики в Новой Москве стали строить новые дома немного быстрее (то есть переходить от котлована к непосредственному монтажу), что обусловлено мотивацией раньше получить РВЭ и забрать деньги с эскроу-счета. Во-вторых, плавно меняется стратегия продаж в этом регионе – реализация квартир по некоторым новым корпусам стартовала на этапе монтажа и на более высокой стадии строительства. Также в ТиНАО ограничено представлена практика предварительного бронирования, когда застройщик собирает первичный спрос. Нельзя исключать, что это может быть связано и с замедлением девелоперской активности, которое, в свою очередь, стало следствием множества факторов – реформа долевого строительства, пандемия коронавируса, которая затормозила старт новых строек. В любом случае для покупателей это не очень хорошая тенденция, потому что варианты жилья на раннем этапе – самые доступные по цене».

По данным «Метриум», в I квартале средняя стоимость квадратного метра квартир в новостройках на начальной стадии строительства составила 164 тыс. рублей. Между тем среднее значение по всем этапам строительства – 180 тыс. рублей за кв.м, а в готовых корпусах квартиры в среднем продаются по 178 тыс. рублей за кв.м. Таким образом, приобретая жилье на раннем этапе реализации проекта, дольщик может сэкономить около 9% от средней цены новомосковских новостроек.

Источник: «Метриум»