Итоги I полугодия на первичном рынке России. Спрос сократился, но цены растут

Эксперты Циан проанализировали спрос на первичном рынке недвижимости России в 1 полугодии 2021 года по данным, опубликованным Росреестром. Количество договоров долевого участия (ДДУ) выше, чем в 1 полугодии 2020 года, но ниже, чем во 2 полугодии 2020 года. Влияние льготной ипотеки, которая привела к ажиотажному спросу на квартиры во второй половине прошлого года ослабевает.

- В 1 полугодии 2021 года в России заключено 422,5 тыс. ДДУ - в 1,5 раза больше, чем за аналогичный период год назад, но на 13% меньше, чем во 2 полугодии 2020 года.

- В ¾ регионов число сделок на первичном рынке увеличилось по сравнению с 1 полугодием 2020 г. Максимальный прирост отмечен в Томской области (в 5 раз), наибольшее падение – в Бурятии (-29,3%).

- В 10 регионах заключено 62% сделок на первичном рынке. Среди лидеров столичные агломерации и субъекты с миллионниками (Краснодарский край, Новосибирская область, Свердловская область).

- В регионах с максимальными показателями числа ДДУ зафиксирован наибольший объем ввода жилья девелоперами. Топ-10 по обоим показателям практически полностью совпадают.

- 58% всех ДДУ (244,4 тыс.) в 1 полугодии 2021 года заключены с эскроу-счетами. Это всего на 14% меньше, чем за весь 2020 год.

Статистика учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами.

1. Влияние льготной ипотеки ослабевает

В 1 полугодии 2021 года в России заключено 422,5 тыс. договоров долевого участия - это в 1,5 раза больше, чем в 1 полугодии 2020 года (тогда - 279,2 тыс.), когда действовали карантинные ограничения, но на 12,9% меньше, чем во 2 полугодии 2020 года (484,6 тыс.). Существенные изменения связаны, в первую очередь, с динамикой спроса на квартиры. Влияние льготной ипотечной программы в 2021 году уже не было таким сильным, как во второй половине 2020 года, большинство тех, кто желал улучшить свои жилищные условия, сделали это еще в прошлом году. К тому же, на фоне ажиотажного спроса во 2 полугодии 2020 г. значительно выросли цены, что нивелировало выгоду от льготной ипотеки.

По сравнению с 1 полугодием 2019 года число ДДУ просело на 5%. Высокие показатели 2 половины 2018 и 1 половины 2019 гг. связаны с переходом на эскроу-счета. До 10-15% сделок в этот период были нерыночными - их заключали инвесторы с целью отсрочки перехода на продажу через эскроу. Реальное число сделок тогда было меньше. В сравнении с 1 полугодиями 2016-2018 гг. число ДДУ сейчас существенно выше, что говорит о сохраняющемся повышенном спросе на фоне действия льготной ипотеки.

Большая часть сделок в первой половине 2021 пришлась на второй квартал (232,8 тыс. ДДУ). Схожая ситуация была и в 1 полугодии 2017, 2018 и 2019 годов. В 2020 году из-за ограничений во 2 квартале было заключено минимальное за последние 5 лет число сделок. Сейчас показатели близки к уровню 3 квартала 2020 года, когда спрос только начинал расти. Пик числа ДДУ пришелся на 4 квартал 2020 года - 274,7 тыс., что является абсолютным рекордом за квартал за всю историю. По сравнению с этим периодом количество ДДУ во 2 квартале 2021 меньше на ~15%, а в 1 квартале - на ~30%. В целом, в предыдущие годы большая часть сделок приходилась на 3-4 кварталы. В 2019 году было исключение - пик был в первой половине года за счет перехода на эскроу. В текущем году вполне может повториться такая ситуация, но не за счет эскроу, а из-за обновления условий по льготной ипотеке и стремительного роста цен на первичном рынке - ожидать роста числа сделок во 2 полугодии 2021 года не приходится.

Динамика числа ДДУ в 2016-2021 гг.

Источник: Аналитический центр Циан по данным Росреестра

2. В 64 регионах число ДДУ за год возросло

Наибольшее число сделок по федеральным округам пришлось на Центральный ФО – 40%. Доля его в 1 полугодии 2021 года возросла - в 2020 году на него пришлось только 34%. В пересчете на численность населения лидером является Северо-Западный ФО - 445 сделок на 100 тыс. жителей. Для сравнения – в Центральном ФО заключено 431 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО - 78 ДДУ на 100 тыс. человек. В среднем по России на 100 тысяч населения прошло 289 сделок на первичном рынке.

По сравнению с 1 полугодием 2020 года во всех федеральных округах зафиксирован рост числа сделок: от +11,3% в Северо-Западном ФО до +85,5% в Северо-Кавказском ФО. Если сравнивать со 2 полугодием 2020 года, то увеличение только в двух округах - Дальневосточном (+6,1%) и Северо-Кавказском (+4,6%). Здесь мог повлиять эффект низкой базы - в обоих округах очень мало сделок: на Кавказе большая часть жилья вводится населением, а на Дальнем Востоке низкая численность населения.

Динамика числа ДДУ в 1 полугодии 2021 года по федеральным округам

|

|

Число ДДУ |

По сравнению с 1 полугодием 2029 г. |

По сравнению с 2 полугодием 2020 г. |

Доля ФО от рынка |

Число ДДУ на 100 тыс. жителей |

|

Центральный ФО |

168965 |

+84% |

-2% |

40% |

431 |

|

Приволжский ФО |

63299 |

+51% |

-24% |

15% |

218 |

|

Северо-Западный ФО |

62028 |

+11% |

-20% |

15% |

445 |

|

Южный ФО |

43512 |

+35% |

-19% |

10% |

264 |

|

Сибирский ФО |

33677 |

+40% |

-18% |

8% |

198 |

|

Уральский ФО |

33128 |

+64% |

-17% |

8% |

269 |

|

Дальневосточный ФО |

10162 |

+12% |

6% |

2% |

125 |

|

Северо-Кавказский ФО |

7727 |

+86% |

5% |

2% |

78 |

Источник: Аналитический центр Циан по данным Росреестра

Только в 12 регионах в 1 полугодии 2021 года спрос на первичном рынке ниже, чем в 1 полугодии 2020 года - это регионы ДФО (Забайкальский край, Якутия, Амурская область и Бурятия), СЗФО (Архангельская область, Карелия, Вологодская область), СФО (Республика Алтай и Красноярский край), а также Астраханская и Владимирская области и Марий Эл. Здесь программа льготного ипотечного кредитования не позволила увеличить продажи на первичном рынке. За исключением Красноярского края это регионы с не очень высокими показателями числа ДДУ. Максимальное сокращение спроса в Бурятии (-29,3%). В 10 регионах число сделок увеличилось более, чем в 2 раза: Томская область (в 5 раз), Дагестан (в 4,3 раза), Кабардино-Балкария и Ингушетия (в 4 раза), Курганская область (в 3,5 раза), Рязанская область (в 3,2 раза), Самарская и Кемеровская области (в 2,5 раза), Московская область (в 2,3 раза), Пензенская область (в 2,2 раза).

В 6 регионах со 2 полугодия 2019 года по 1 полугодие 2021 года на первичном рынке не было ни одной сделки - это Еврейская АО, Камчатский край, Магаданская область, Чукотский АО, Мурманская область, Тыва. В Карачаево-Черкесии во 2 полугодии 2019 года было зафиксировано 15 ДДУ и еще 1 ДДУ в 1 полугодии 2020 г., затем показатель вышел в 0. Все это регионы с минимальными объемами ввода жилья девелоперами (либо малонаселенные, либо с широким распространением индивидуального жилищного строительства).

По сравнению со 2 полугодием 2020 года число ДДУ увеличилось лишь в 17 регионах. Максимальный прирост в Кабардино-Балкарии (в 4,7 раз), максимальное сокращение (почти в 2 раза) в Кировской и Владимирской областях.

Субъекты с наибольшим ростом и падением спроса на первичном рынке в 1 полугодии 2021 года

|

|

Регионы-лидеры по приросту сделок в % |

|||

|

Регион |

ДДУ 1 полуг. 2020 |

ДДУ 1 полуг. 2021 |

Динамика за год |

|

|

1 |

Томская область |

112 |

560 |

+400% |

|

2 |

Республика Дагестан |

118 |

505 |

+328% |

|

3 |

Кабардино-Балкарская Республика |

181 |

733 |

+305% |

|

4 |

Республика Ингушетия |

11 |

44 |

+300% |

|

5 |

Курганская область |

350 |

1233 |

+252% |

|

6 |

Рязанская область |

3250 |

10356 |

+219% |

|

7 |

Самарская область |

3918 |

9910 |

+153% |

|

8 |

Кемеровская область |

691 |

1704 |

+147% |

|

9 |

Московская область |

26479 |

60603 |

+129% |

|

10 |

Пензенская область |

1916 |

4169 |

+118% |

|

Регионы с максимальным падением сделок в % |

||||

|

1 |

Республика Бурятия |

927 |

655 |

-29% |

|

2 |

Амурская область |

404 |

308 |

-24% |

|

3 |

Республика Саха (Якутия) |

2282 |

1782 |

-22% |

|

4 |

Вологодская область |

1955 |

1549 |

-21% |

|

5 |

Республика Марий Эл |

1084 |

869 |

-20% |

|

6 |

Республика Карелия |

1437 |

1179 |

-18% |

|

7 |

Архангельская область и Ненецкий АО |

3486 |

2964 |

-15% |

|

8 |

Красноярский край |

5652 |

5001 |

-12% |

|

9 |

Астраханская область |

644 |

600 |

-7% |

|

10 |

Республика Алтай |

44 |

41 |

-7% |

Источник: Аналитический центр Циан по данным Росреестра

3. В 10 регионах заключено 62% сделок на первичном рынке

На 10 регионов, лидирующих по количеству сделок на первичном рынке, пришлось 62,2% общего числа ДДУ. Это выше, чем в 1 полугодии 2020 года (тогда 60,8%) и чем во 2 полугодии 2020 (60,3%). Для сравнения, в 2016 г. на топ-10 регионов приходилось 55,5% сделок, далее, с 2017 по по 2019 гг., - 59-61%. Концентрация спроса нарастает. Особенно сильно за год возросла доля Москвы (с 14,3% до 16,2% от общего числа сделок) и Московской области (от 9,5% до 14,3%). Программа льготного ипотечного кредитования сделала квартиры в Московском регионе более доступными, в результате чего спрос существенно увеличился как со стороны местных жителей, которые решили улучшить свои жилищные условия, так и со стороны региональных покупателей. По оценкам Циан покупатели из регионов интересовались столичной недвижимостью на четверть активнее, чем до пандемии и объявления льготной ипотеки.

Лидером по числу ДДУ традиционно является Москва (68,3 тыс.). Далее следуют Московская область (60,6 тыс.), Санкт-Петербург (37,8 тыс.), Краснодарский край (23,8 тыс.), Новосибирская область (16,6 тыс.), Свердловская область (14,9 тыс.), Ленинградская область (10,5 тыс.), Рязанская область (10,4 тыс.), Самарская область (9,9 тыс.), Ростовская область (9,8 тыс.). За исключением Рязанской области - это регионы с городами-миллионниками. Год назад топ-10 лидеров был практически таким же, только вместо Рязанской и Самарской областей были Татарстан и Башкортостан.

Количество сделок на первичном рынке зависит, в том числе, и от ситуации в строительной отрасли. В регионах с максимальными показателями числа ДДУ зафиксирован наибольший объем ввода жилья девелоперами. Топ-10 регионов по объему строительства в 1 полугодии 2021 года практически полностью совпадает с топом по количеству сделок, отличия лишь в том, что вместо Рязанской и Ростовской областей в десятку попали Татарстан и Башкортостан, которые по числу ДДУ занимают 11 и 13 места соответственно.

Топ-10 регионов по количеству сделок на первичном рынке в 1 полугодии 2021 года

|

№ |

Субъект |

Кол-во сделок, тыс. шт |

Относительно 1 полугодия 2020 г. |

Доля от всего рынка |

Место по объему ввода жилья по РФ, 1 полугодие 2021 г. |

|

1 |

Москва |

68,3 |

+71% |

16,2% |

1 |

|

2 |

Московская область |

60,6 |

+129% |

14,3% |

2 |

|

3 |

Санкт-Петербург |

37,8 |

+9% |

8,9% |

3 |

|

4 |

Краснодарский край |

23,8 |

+39% |

5,6% |

4 |

|

5 |

Новосибирская область |

16,6 |

+73% |

3,9% |

8 |

|

6 |

Свердловская область |

14,9 |

+41% |

3,5% |

6 |

|

7 |

Ленинградская область |

10,5 |

+19% |

2,5% |

5 |

|

8 |

Рязанская область |

10,4 |

+219% |

2,5% |

24 |

|

9 |

Самарская область |

9,9 |

+153% |

2,3% |

10 |

|

10 |

Ростовская область |

9,8 |

+15% |

2,3% |

11 |

Источник: Аналитический центр Циан по данным Росреестра и Росстата

- 58% ДДУ в первом полугодии 2021 года заключены с эскроу-счетами

57,8% всех ДДУ в 1 полугодии 2021 года прошли с открытием эскроу-счетов – 244,4 тыс. сделок. Для сравнения – в 2020 году (суммарно за первое и второе полугодие) показатель был ниже – 37,4%, а в 2019 году - всего 5,6%. Лидерами по количеству открытых эскроу-счетов стали Москва (43,5 тыс. сделок), Краснодарский край (19,5 тыс.), и Санкт-Петербург (13,3 тыс.).

Примечательно, что в первой половине 2021 года число ДДУ с эскроу в целом по стране лишь на 14% меньше, чем за весь 2020 год, а в некоторых регионах (всего их 24) даже больше, например, в Санкт-Петербурге и Новосибирской области (на 19%), в Томской области (на 37%), в Рязанской области (в 2,9 раз), в Псковской области (в 3,3 раза), в Кабардино-Балкарии (в 5,4 раза), в Забайкальском крае (в рекордные 39 раз). Только на Сахалине в первой половине 2021 года показатель был меньше, чем за аналогичный период в прошлом году (400 шт. против 493 шт.).

В Мордовии, Ингушетии и Калмыкии все сделки были с открытием эскроу. Более 90% зафиксировано еще в 13 регионах. По итогам 2020 года только в 2-х субъектах показатель был выше 90%. Все ДДУ прошли без открытия эскроу-счетов только в Чечне.

Лидеры по доле эскроу-счетов от всего количества заключенных ДДУ в регионе

|

№ |

Регион |

Число сделок с эскроу |

Доля эскроу-счетов в сделках по региону |

|

1 |

Республика Мордовия |

576 |

100% |

|

2 |

Республика Ингушетия |

44 |

100% |

|

3 |

Республика Калмыкия |

135 |

100% |

|

4 |

Оренбургская область |

2857 |

99% |

|

5 |

Амурская область |

305 |

99% |

|

6 |

Республика Коми |

657 |

99% |

|

7 |

Новгородская область |

481 |

98% |

|

8 |

Курганская область |

1204 |

98% |

|

9 |

Орловская область |

1393 |

96% |

|

10 |

Республика Хакасия |

550 |

95% |

Источник: Аналитический центр Циан по данным Росреестра

«Субсидирование привело к существенному росту числа сделок на первичном рынке России во второй половине 2020 года, что в итоге отразилось на увеличении разрыва между ценами на жилье и средними зарплатами. С начала 2021 года ажиотажный спрос спал - большинство уже решили жилищный вопрос, а рост стоимости нивелировал выгоду от льготной ипотеки, поэтому по итогам первой половины 2021 года мы видим снижение числа ДДУ, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Изменение условий по льготной ипотеке приведет к еще большему замедлению спроса во втором полугодии 2021 года. Уже сейчас статистика по Московскому региону показывает сокращение числа сделок на 20% за месяц».

|

Регион |

Общее число сделок |

Динамика числа сделок за год |

Динамика числа сделок за полгода |

Количество сделок с эскроу-счетами |

Доля сделок с эскроу-счетами от общего количества |

|

Российская Федерация |

422 498 |

51,3% |

-12,9% |

244 356 |

58% |

|

Центральный ФО |

168 965 |

83,9% |

-1,6% |

75 691 |

45% |

|

Москва |

68 285 |

71,3% |

-4,3% |

43 515 |

64% |

|

Московская область |

60 603 |

128,9% |

10,8% |

10 943 |

18% |

|

Рязанская область |

10 356 |

218,6% |

42,1% |

1 077 |

10% |

|

Воронежская область |

7 345 |

39,9% |

-12,6% |

6 126 |

83% |

|

Ярославская область |

2 561 |

56,2% |

1,5% |

1 827 |

71% |

|

Тульская область |

2 552 |

50,0% |

-24,8% |

322 |

13% |

|

Калужская область |

2 100 |

24,2% |

-7,1% |

972 |

46% |

|

Брянская область |

2 005 |

41,4% |

-30,5% |

1 408 |

70% |

|

Владимирская область |

1 997 |

-5,1% |

-46,8% |

1 092 |

55% |

|

Тверская область |

1 971 |

41,0% |

-26,2% |

1 620 |

82% |

|

Смоленская область |

1 490 |

55,2% |

-16,5% |

1 169 |

78% |

|

Орловская область |

1 447 |

6,4% |

-31,1% |

1 393 |

96% |

|

Тамбовская область |

1 380 |

43,2% |

-29,4% |

1 198 |

87% |

|

Липецкая область |

1 325 |

26,9% |

-33,0% |

817 |

62% |

|

Белгородская область |

1 266 |

27,0% |

-7,5% |

691 |

55% |

|

Курская область |

874 |

35,1% |

-17,7% |

703 |

80% |

|

Ивановская область |

810 |

45,2% |

-43,3% |

353 |

44% |

|

Костромская область |

598 |

9,3% |

-34,1% |

465 |

78% |

|

Северо-Западный ФО |

62 028 |

11,3% |

-20,0% |

27 516 |

44% |

|

Санкт-Петербург |

37 796 |

9,0% |

-18,5% |

13 262 |

35% |

|

Ленинградская область |

10 495 |

18,9% |

-21,2% |

6 894 |

66% |

|

Калининградская область |

6 028 |

54,2% |

-4,5% |

3 269 |

54% |

|

Архангельская область и Ненецкий АО |

2 964 |

-15,0% |

-43,4% |

363 |

12% |

|

Вологодская область |

1 549 |

-20,8% |

-18,9% |

1 035 |

67% |

|

Республика Карелия |

1 179 |

-18,0% |

-39,0% |

796 |

68% |

|

Псковская область |

862 |

55,6% |

17,1% |

759 |

88% |

|

Республика Коми |

664 |

59,6% |

-35,8% |

657 |

99% |

|

Новгородская область |

491 |

11,8% |

-25,4% |

481 |

98% |

|

Мурманская область |

нет сделок |

||||

|

Южный ФО |

43 512 |

34,6% |

-19,4% |

32 446 |

75% |

|

Краснодарский край |

23 832 |

39,0% |

-19,8% |

19 497 |

82% |

|

Ростовская область |

9 821 |

15,4% |

-25,7% |

7 536 |

77% |

|

Республика Крым и Севастополь |

4 225 |

50,1% |

-9,6% |

2 291 |

54% |

|

Волгоградская область |

3 027 |

57,6% |

-13,7% |

2 183 |

72% |

|

Республика Адыгея |

1 872 |

58,8% |

6,7% |

418 |

22% |

|

Астраханская область |

600 |

-6,8% |

-36,2% |

386 |

64% |

|

Республика Калмыкия |

135 |

27,4% |

-13,5% |

135 |

100% |

|

Северо-Кавказский ФО |

7 727 |

85,5% |

4,6% |

4 710 |

61% |

|

Ставропольский край |

5 288 |

70,5% |

-6,9% |

4 369 |

83% |

|

Республика Северная Осетия - Алания |

1 096 |

56,8% |

25,1% |

176 |

16% |

|

Кабардино-Балкарская Республика |

733 |

305,0% |

372,9% |

59 |

8% |

|

Республика Дагестан |

505 |

328,0% |

-9,8% |

62 |

12% |

|

Чеченская Республика |

61 |

13,0% |

-35,1% |

0 |

0% |

|

Республика Ингушетия |

44 |

300,0% |

69,2% |

44 |

100% |

|

Карачаево-Черкесская Республика |

нет сделок |

||||

|

Приволжский ФО |

63 299 |

51,4% |

-24,0% |

48 529 |

77% |

|

Самарская область |

9 910 |

152,9% |

-8,8% |

6 265 |

63% |

|

Республика Татарстан |

9 690 |

26,4% |

-28,0% |

6 856 |

71% |

|

Республика Башкортостан |

8 301 |

32,3% |

-24,1% |

4 993 |

60% |

|

Пермский край |

6 187 |

39,5% |

-31,1% |

5 166 |

83% |

|

Нижегородская область |

4 950 |

51,7% |

-28,9% |

3 422 |

69% |

|

Удмуртская Республика |

4 563 |

33,6% |

-21,1% |

4 011 |

88% |

|

Пензенская область |

4 169 |

117,6% |

-18,3% |

3 694 |

89% |

|

Чувашская Республика |

3 648 |

32,6% |

-36,8% |

3 376 |

93% |

|

Саратовская область |

3 454 |

87,9% |

-31,9% |

3 020 |

87% |

|

Оренбургская область |

2 880 |

90,9% |

4,0% |

2 857 |

99% |

|

Ульяновская область |

2 501 |

31,3% |

-14,2% |

2 214 |

89% |

|

Кировская область |

1 601 |

3,9% |

-48,3% |

1 265 |

79% |

|

Республика Марий Эл |

869 |

-19,8% |

-32,4% |

814 |

94% |

|

Республика Мордовия |

576 |

98,6% |

83,4% |

576 |

100% |

|

Уральский ФО |

33 128 |

64,4% |

-17,4% |

22 592 |

68% |

|

Свердловская область |

14 916 |

40,8% |

-16,2% |

6 565 |

44% |

|

Тюменская область |

9 545 |

99,7% |

-25,6% |

8 070 |

85% |

|

Челябинская область |

5 318 |

71,9% |

-18,3% |

4 818 |

91% |

|

Ханты-Мансийский АО |

1 798 |

67,9% |

-6,9% |

1 669 |

93% |

|

Курганская область |

1 233 |

252,3% |

95,7% |

1 204 |

98% |

|

Ямало-Ненецкий АО |

318 |

20,5% |

-27,1% |

266 |

84% |

|

Сибирский ФО |

33 677 |

39,6% |

-17,7% |

25 548 |

76% |

|

Новосибирская область |

16 639 |

72,6% |

-14,7% |

12 068 |

73% |

|

Алтайский край |

5 374 |

19,3% |

-28,7% |

4 560 |

85% |

|

Красноярский край |

5 001 |

-11,5% |

-21,5% |

3 915 |

78% |

|

Иркутская область |

2 963 |

22,5% |

-8,5% |

1 705 |

58% |

|

Кемеровская область |

1 704 |

146,6% |

11,2% |

1 546 |

91% |

|

Омская область |

814 |

49,4% |

-44,9% |

661 |

81% |

|

Республика Хакасия |

581 |

14,1% |

-32,4% |

550 |

95% |

|

Томская область |

560 |

400,0% |

60,5% |

519 |

93% |

|

Республика Алтай |

41 |

-6,8% |

-19,6% |

24 |

59% |

|

Республика Тыва |

нет сделок |

||||

|

Дальневосточный ФО |

10 162 |

12,4% |

6,1% |

7 324 |

72% |

|

Приморский край |

4 788 |

67,3% |

24,7% |

4 160 |

87% |

|

Республика Саха (Якутия) |

1 782 |

-21,9% |

0,1% |

769 |

43% |

|

Хабаровский край |

1 318 |

4,4% |

-25,2% |

954 |

72% |

|

Сахалинская область |

810 |

5,2% |

20,9% |

400 |

49% |

|

Республика Бурятия |

655 |

-29,3% |

-7,7% |

541 |

83% |

|

Забайкальский край |

501 |

-5,6% |

36,5% |

195 |

39% |

|

Амурская область |

308 |

-23,8% |

-31,4% |

305 |

99% |

|

Еврейская АО |

нет сделок |

||||

|

Камчатский край |

нет сделок |

||||

|

Магаданская область и Чукотский АО |

нет сделок |

||||

Источник: Аналитический центр Циан по данным Росреестра

В I квартале 2021 г. объем ввода новых складских площадей в Московском регионе составил 125,6 тыс. кв. м, что на 16,8% меньше показателя аналогичного периода прошлого года. Новое предложение представлено исключительно спекулятивными объекта, наиболее крупными новыми проектами стали «БАТИ Лосино» (49 тыс. кв. м), СК «Томилино» (26 тыс. кв. м) и вторая фаза комплекса «Троице-Сельцо» (25 тыс. кв. м).

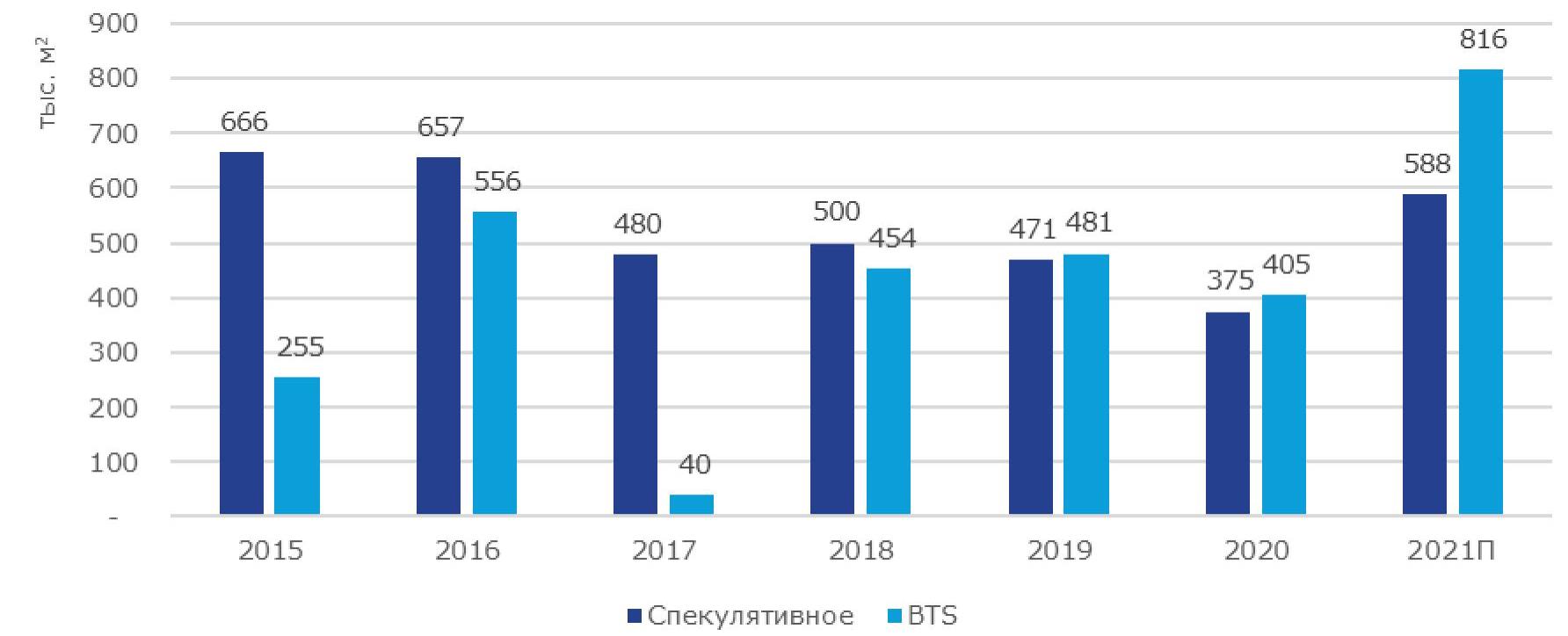

По прогнозам Colliers, из-за переноса сроков реализации объектов с 2020 г. и BTS-сделок, заключенных в прошлом году, в 2021 г. ожидается рекордный ввод складских помещений с 2014 г. — более 1,4 млн кв. м. Из них более половины будут составлять объекты в формате built-to-suit (816 тыс. кв м), что также станет максимально высоким показателем за всю историю наблюдения.

Виктор Афанасенко, региональный директор департамента складской и индустриальной недвижимости, земли Colliers: «В I квартале 2021 г. мы наблюдали высокую активность на рынке складской недвижимости – компании постепенно восстанавиваются после коронокризиса, планируют долгосроное развитие и на этом фоне арендуют и покупают новые площади. Некоторые компании в свою очередь реализуют стратегию эксперимента, сначала арендуя площади в определенной локации на 1-3 года, тестируют ее, а затем, учитывая этот опыт, строят объект built-to-suit. Несмотря на большой объем планируемого нового предложения на рынке, мы не ожидаем снижения ставок аренды – этому способствуют как стабильно высокий спрос, так и увеличение стоимости строительства объектов в связи с изменением курса валют и других экономических показателей».

Спекулятивное и BTS строительство, 2015-2021П

Объем купленных и арендованных площадей в Московском регионе за первые три месяца 2021 г. составил 271 тыс. кв. м, что почти вдвое больше показателя I кв. 2020 г.

В структуре спроса, продолжая тенденцию прошлого года, преобладали сделки онлайн-ритейлеров — 47% от общего объема пришлось на данный формат. Также примечательно,

что впервые с 2019 г. доля логистических компаний и дистрибьюторов в общем объеме спроса оказалась выше, чем у традиционных ритейл-компаний.

Переход к онлайн-торговле, произошедший во время локдауна, спровоцировал компании расширить или консолидировать складские мощности. Однако в текущем году данная тенденция пойдет на спад, поскольку большинство компаний уже осуществили свои планы

по увеличению занимаемых площадей и нацелены на региональную экспансию. По оценке Colliers, ожидаемый объем спроса по Московскому региону в 2021 г. не сможет достичь аналогичный показатель 2020 г.

Распределение арендованных и купленных площадей по отраслям, I кв. 2021

Несмотря на крупные BTS-соглашения, 68% сделок в I кв. 2021 г. было заключено в спекулятивных объектах. Наиболее крупной из них стала аренда логистической компанией «ПЭК» 40,5 тыс. КВ. М в СК «Адидас» в Чехове.

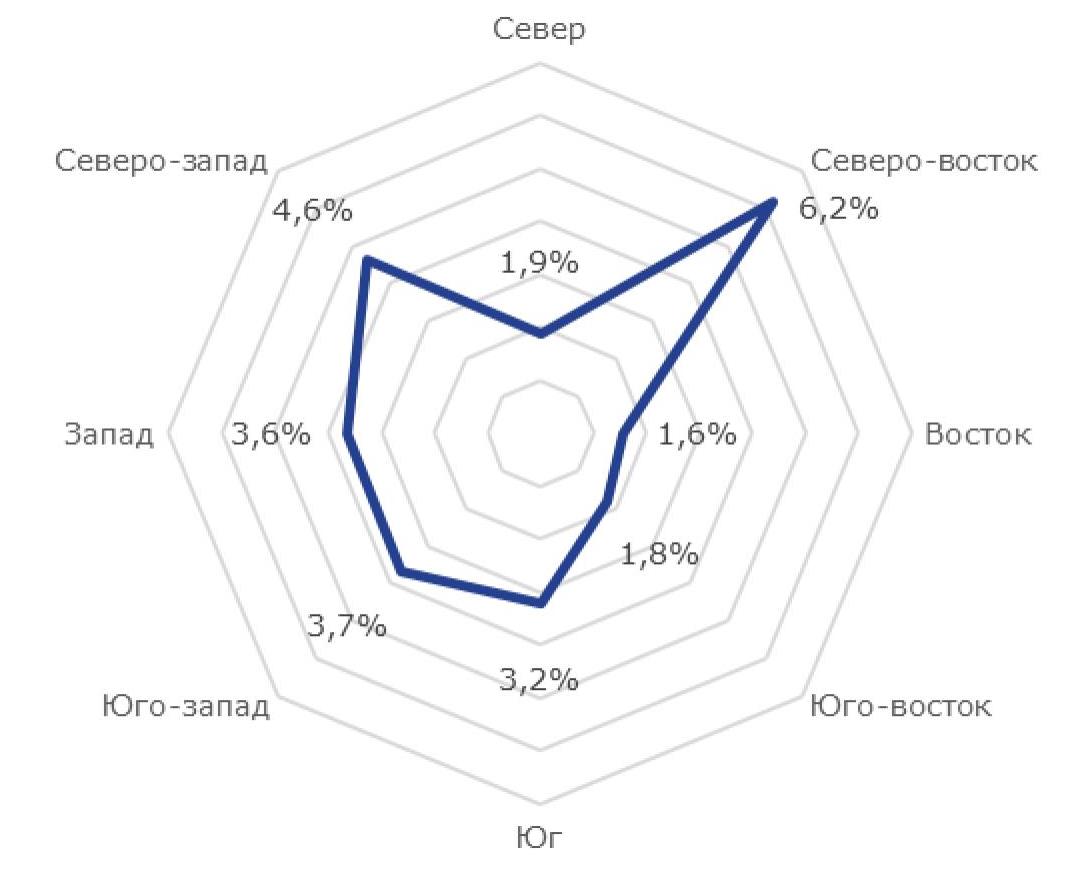

Объем свободного складского предложения в Московском регионе по итогам I кв. 2021 г. остается стабильно низким. Общий уровень вакантных площадей оставил 2,9% или 530 тыс. кв. м. Наибольший объем вакансии зафиксирован на южном направлении, где незанятыми остаются 170 тыс. кв. м. На традиционно востребованном северном направлении вакантны 64 тыс. кв. м, наибольший объем свободных площадей зафиксирован на северо-востоке —6,2% или 59 тыс. кв. м. По прогнозам Colliers, в совокупности с запланированным объемом спекулятивного ввода, переезд арендаторов в объекты, построенные под собственные нужды, стимулирует небольшой рост доли вакантного спекулятивного предложения в Московском регионе.

Доля свободных площадей по направлениям, Московский регион

Ставки аренды в I квартале 2021 г. продемонстрировали умеренный рост: средняя ставка аренды составила 4 130 руб./ кв. м/год без НДС и OPEX. Сложившийся на рынке дефицит качественных складских площадей, а также низкая вакансия в спекулятивных объектах продолжают влиять на увеличение средней ставки аренды, начавшееся в 2017 г.

По итогам первого квартала 2021 года объем чистого поглощения на офисном рынке Северной столицы составил 69 тыс. кв. м, что в 3,6 раз выше результатов аналогичного периода 2020 года.

Существенную часть чистого поглощения в начале 2021 года сформировали введенные в этом году бизнес-центры, построенные для конечных пользователей (арендаторов или собственников зданий) и вышедших на рынок уже заполненными. Без учета этих неспекулятивных объектов, чистое поглощение в бизнес-центрах класса В составило 18,6 тыс. кв. м, в то время как в классе А поглощение составило -5,8 тыс. кв. м (отрицательное значение показывает, что суммарно было освобождено больше площадей, чем заполнено).

По данным Colliers, наибольшим спросом в первом квартале 2021 года пользовались помещения класса В – на них пришлось 97% от общего объема сделок аренды. По размеру сделок самыми популярными оказались помещения площадью до 500 кв. м - на них пришлось около 80% всех сделок.

С точки зрения структуры арендаторов, лидером по объему спроса в первом квартале стал банковский сектор – 37% от общего объема всех сделок. Энергетический сектор сформировал 23%, сегмент «информационные технологии и телеком» - 17%. К тому же, увеличилась активность секторов ритейла и профессиональных услуг.

Рост спроса арендаторов в начале года заметно повлиял на уровень вакантности. Так, доля свободных площадей в классе В снизилась с 8,3% в четвертом квартале 2020 года до 7,5% в первом квартале 2021 года. Средние ставки аренды (без учета НДС) в этом классе также выросли – с 1 094 руб./кв. м/месяц в четвертом квартале 2020 года до 1 139 руб./кв. м/месяц в первом квартале 2021 года. Уровень вакантности в классе А увеличился за три месяца на 0,4 п.п. и составил 3,4%. При этом средний уровень запрашиваемых ставок аренды практически не изменился – 1 578 руб./кв. м/месяц (без учета НДС).

С начала 2021 года рынок офисной недвижимости Санкт-Петербурга пополнился четырьмя бизнес-центрами общей площадью 50,4 тыс. кв. м. Основной объем ввода составили неспекулятивные объекты: «Морская резиденция» (40 тыс. кв. м), «Гайде» (5,4 тыс. кв. м), ETM (3,5 тыс. кв. м). К спекулятивному новому предложению относится реконструированное здание площадью 1,5 тыс. кв. м, которое стало частью бизнес-центра «Гайот». Всего объем качественных офисных площадей по итогам первого квартала 2021 года составил 3,71 млн кв. м.

«С начала года мы наблюдаем рост интереса арендаторов к качественным помещениям класса А. Однако предложение в этом классе ограничено, а ставки в некоторых объектах могут быть выше рынка, что побуждает арендаторов временно выбирать помещения класса В. В то же время, часть компаний готова ждать окончания строительства качественных объектов класса А, поэтому такие бизнес-центры вводятся в эксплуатацию с определенной долей заполняемости. В целом, активность арендаторов увеличивается, и мы ожидаем, что рынок может вернуться к допандемийному уровню ставок и вакантности в течение 2021 года», - комментирует Виктория Горячева, замдиректора департамента услуг для арендаторов и офисной недвижимости Colliers.