Итоги I полугодия на первичном рынке России. Спрос сократился, но цены растут

Эксперты Циан проанализировали спрос на первичном рынке недвижимости России в 1 полугодии 2021 года по данным, опубликованным Росреестром. Количество договоров долевого участия (ДДУ) выше, чем в 1 полугодии 2020 года, но ниже, чем во 2 полугодии 2020 года. Влияние льготной ипотеки, которая привела к ажиотажному спросу на квартиры во второй половине прошлого года ослабевает.

- В 1 полугодии 2021 года в России заключено 422,5 тыс. ДДУ - в 1,5 раза больше, чем за аналогичный период год назад, но на 13% меньше, чем во 2 полугодии 2020 года.

- В ¾ регионов число сделок на первичном рынке увеличилось по сравнению с 1 полугодием 2020 г. Максимальный прирост отмечен в Томской области (в 5 раз), наибольшее падение – в Бурятии (-29,3%).

- В 10 регионах заключено 62% сделок на первичном рынке. Среди лидеров столичные агломерации и субъекты с миллионниками (Краснодарский край, Новосибирская область, Свердловская область).

- В регионах с максимальными показателями числа ДДУ зафиксирован наибольший объем ввода жилья девелоперами. Топ-10 по обоим показателям практически полностью совпадают.

- 58% всех ДДУ (244,4 тыс.) в 1 полугодии 2021 года заключены с эскроу-счетами. Это всего на 14% меньше, чем за весь 2020 год.

Статистика учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами.

1. Влияние льготной ипотеки ослабевает

В 1 полугодии 2021 года в России заключено 422,5 тыс. договоров долевого участия - это в 1,5 раза больше, чем в 1 полугодии 2020 года (тогда - 279,2 тыс.), когда действовали карантинные ограничения, но на 12,9% меньше, чем во 2 полугодии 2020 года (484,6 тыс.). Существенные изменения связаны, в первую очередь, с динамикой спроса на квартиры. Влияние льготной ипотечной программы в 2021 году уже не было таким сильным, как во второй половине 2020 года, большинство тех, кто желал улучшить свои жилищные условия, сделали это еще в прошлом году. К тому же, на фоне ажиотажного спроса во 2 полугодии 2020 г. значительно выросли цены, что нивелировало выгоду от льготной ипотеки.

По сравнению с 1 полугодием 2019 года число ДДУ просело на 5%. Высокие показатели 2 половины 2018 и 1 половины 2019 гг. связаны с переходом на эскроу-счета. До 10-15% сделок в этот период были нерыночными - их заключали инвесторы с целью отсрочки перехода на продажу через эскроу. Реальное число сделок тогда было меньше. В сравнении с 1 полугодиями 2016-2018 гг. число ДДУ сейчас существенно выше, что говорит о сохраняющемся повышенном спросе на фоне действия льготной ипотеки.

Большая часть сделок в первой половине 2021 пришлась на второй квартал (232,8 тыс. ДДУ). Схожая ситуация была и в 1 полугодии 2017, 2018 и 2019 годов. В 2020 году из-за ограничений во 2 квартале было заключено минимальное за последние 5 лет число сделок. Сейчас показатели близки к уровню 3 квартала 2020 года, когда спрос только начинал расти. Пик числа ДДУ пришелся на 4 квартал 2020 года - 274,7 тыс., что является абсолютным рекордом за квартал за всю историю. По сравнению с этим периодом количество ДДУ во 2 квартале 2021 меньше на ~15%, а в 1 квартале - на ~30%. В целом, в предыдущие годы большая часть сделок приходилась на 3-4 кварталы. В 2019 году было исключение - пик был в первой половине года за счет перехода на эскроу. В текущем году вполне может повториться такая ситуация, но не за счет эскроу, а из-за обновления условий по льготной ипотеке и стремительного роста цен на первичном рынке - ожидать роста числа сделок во 2 полугодии 2021 года не приходится.

Динамика числа ДДУ в 2016-2021 гг.

Источник: Аналитический центр Циан по данным Росреестра

2. В 64 регионах число ДДУ за год возросло

Наибольшее число сделок по федеральным округам пришлось на Центральный ФО – 40%. Доля его в 1 полугодии 2021 года возросла - в 2020 году на него пришлось только 34%. В пересчете на численность населения лидером является Северо-Западный ФО - 445 сделок на 100 тыс. жителей. Для сравнения – в Центральном ФО заключено 431 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО - 78 ДДУ на 100 тыс. человек. В среднем по России на 100 тысяч населения прошло 289 сделок на первичном рынке.

По сравнению с 1 полугодием 2020 года во всех федеральных округах зафиксирован рост числа сделок: от +11,3% в Северо-Западном ФО до +85,5% в Северо-Кавказском ФО. Если сравнивать со 2 полугодием 2020 года, то увеличение только в двух округах - Дальневосточном (+6,1%) и Северо-Кавказском (+4,6%). Здесь мог повлиять эффект низкой базы - в обоих округах очень мало сделок: на Кавказе большая часть жилья вводится населением, а на Дальнем Востоке низкая численность населения.

Динамика числа ДДУ в 1 полугодии 2021 года по федеральным округам

|

|

Число ДДУ |

По сравнению с 1 полугодием 2029 г. |

По сравнению с 2 полугодием 2020 г. |

Доля ФО от рынка |

Число ДДУ на 100 тыс. жителей |

|

Центральный ФО |

168965 |

+84% |

-2% |

40% |

431 |

|

Приволжский ФО |

63299 |

+51% |

-24% |

15% |

218 |

|

Северо-Западный ФО |

62028 |

+11% |

-20% |

15% |

445 |

|

Южный ФО |

43512 |

+35% |

-19% |

10% |

264 |

|

Сибирский ФО |

33677 |

+40% |

-18% |

8% |

198 |

|

Уральский ФО |

33128 |

+64% |

-17% |

8% |

269 |

|

Дальневосточный ФО |

10162 |

+12% |

6% |

2% |

125 |

|

Северо-Кавказский ФО |

7727 |

+86% |

5% |

2% |

78 |

Источник: Аналитический центр Циан по данным Росреестра

Только в 12 регионах в 1 полугодии 2021 года спрос на первичном рынке ниже, чем в 1 полугодии 2020 года - это регионы ДФО (Забайкальский край, Якутия, Амурская область и Бурятия), СЗФО (Архангельская область, Карелия, Вологодская область), СФО (Республика Алтай и Красноярский край), а также Астраханская и Владимирская области и Марий Эл. Здесь программа льготного ипотечного кредитования не позволила увеличить продажи на первичном рынке. За исключением Красноярского края это регионы с не очень высокими показателями числа ДДУ. Максимальное сокращение спроса в Бурятии (-29,3%). В 10 регионах число сделок увеличилось более, чем в 2 раза: Томская область (в 5 раз), Дагестан (в 4,3 раза), Кабардино-Балкария и Ингушетия (в 4 раза), Курганская область (в 3,5 раза), Рязанская область (в 3,2 раза), Самарская и Кемеровская области (в 2,5 раза), Московская область (в 2,3 раза), Пензенская область (в 2,2 раза).

В 6 регионах со 2 полугодия 2019 года по 1 полугодие 2021 года на первичном рынке не было ни одной сделки - это Еврейская АО, Камчатский край, Магаданская область, Чукотский АО, Мурманская область, Тыва. В Карачаево-Черкесии во 2 полугодии 2019 года было зафиксировано 15 ДДУ и еще 1 ДДУ в 1 полугодии 2020 г., затем показатель вышел в 0. Все это регионы с минимальными объемами ввода жилья девелоперами (либо малонаселенные, либо с широким распространением индивидуального жилищного строительства).

По сравнению со 2 полугодием 2020 года число ДДУ увеличилось лишь в 17 регионах. Максимальный прирост в Кабардино-Балкарии (в 4,7 раз), максимальное сокращение (почти в 2 раза) в Кировской и Владимирской областях.

Субъекты с наибольшим ростом и падением спроса на первичном рынке в 1 полугодии 2021 года

|

|

Регионы-лидеры по приросту сделок в % |

|||

|

Регион |

ДДУ 1 полуг. 2020 |

ДДУ 1 полуг. 2021 |

Динамика за год |

|

|

1 |

Томская область |

112 |

560 |

+400% |

|

2 |

Республика Дагестан |

118 |

505 |

+328% |

|

3 |

Кабардино-Балкарская Республика |

181 |

733 |

+305% |

|

4 |

Республика Ингушетия |

11 |

44 |

+300% |

|

5 |

Курганская область |

350 |

1233 |

+252% |

|

6 |

Рязанская область |

3250 |

10356 |

+219% |

|

7 |

Самарская область |

3918 |

9910 |

+153% |

|

8 |

Кемеровская область |

691 |

1704 |

+147% |

|

9 |

Московская область |

26479 |

60603 |

+129% |

|

10 |

Пензенская область |

1916 |

4169 |

+118% |

|

Регионы с максимальным падением сделок в % |

||||

|

1 |

Республика Бурятия |

927 |

655 |

-29% |

|

2 |

Амурская область |

404 |

308 |

-24% |

|

3 |

Республика Саха (Якутия) |

2282 |

1782 |

-22% |

|

4 |

Вологодская область |

1955 |

1549 |

-21% |

|

5 |

Республика Марий Эл |

1084 |

869 |

-20% |

|

6 |

Республика Карелия |

1437 |

1179 |

-18% |

|

7 |

Архангельская область и Ненецкий АО |

3486 |

2964 |

-15% |

|

8 |

Красноярский край |

5652 |

5001 |

-12% |

|

9 |

Астраханская область |

644 |

600 |

-7% |

|

10 |

Республика Алтай |

44 |

41 |

-7% |

Источник: Аналитический центр Циан по данным Росреестра

3. В 10 регионах заключено 62% сделок на первичном рынке

На 10 регионов, лидирующих по количеству сделок на первичном рынке, пришлось 62,2% общего числа ДДУ. Это выше, чем в 1 полугодии 2020 года (тогда 60,8%) и чем во 2 полугодии 2020 (60,3%). Для сравнения, в 2016 г. на топ-10 регионов приходилось 55,5% сделок, далее, с 2017 по по 2019 гг., - 59-61%. Концентрация спроса нарастает. Особенно сильно за год возросла доля Москвы (с 14,3% до 16,2% от общего числа сделок) и Московской области (от 9,5% до 14,3%). Программа льготного ипотечного кредитования сделала квартиры в Московском регионе более доступными, в результате чего спрос существенно увеличился как со стороны местных жителей, которые решили улучшить свои жилищные условия, так и со стороны региональных покупателей. По оценкам Циан покупатели из регионов интересовались столичной недвижимостью на четверть активнее, чем до пандемии и объявления льготной ипотеки.

Лидером по числу ДДУ традиционно является Москва (68,3 тыс.). Далее следуют Московская область (60,6 тыс.), Санкт-Петербург (37,8 тыс.), Краснодарский край (23,8 тыс.), Новосибирская область (16,6 тыс.), Свердловская область (14,9 тыс.), Ленинградская область (10,5 тыс.), Рязанская область (10,4 тыс.), Самарская область (9,9 тыс.), Ростовская область (9,8 тыс.). За исключением Рязанской области - это регионы с городами-миллионниками. Год назад топ-10 лидеров был практически таким же, только вместо Рязанской и Самарской областей были Татарстан и Башкортостан.

Количество сделок на первичном рынке зависит, в том числе, и от ситуации в строительной отрасли. В регионах с максимальными показателями числа ДДУ зафиксирован наибольший объем ввода жилья девелоперами. Топ-10 регионов по объему строительства в 1 полугодии 2021 года практически полностью совпадает с топом по количеству сделок, отличия лишь в том, что вместо Рязанской и Ростовской областей в десятку попали Татарстан и Башкортостан, которые по числу ДДУ занимают 11 и 13 места соответственно.

Топ-10 регионов по количеству сделок на первичном рынке в 1 полугодии 2021 года

|

№ |

Субъект |

Кол-во сделок, тыс. шт |

Относительно 1 полугодия 2020 г. |

Доля от всего рынка |

Место по объему ввода жилья по РФ, 1 полугодие 2021 г. |

|

1 |

Москва |

68,3 |

+71% |

16,2% |

1 |

|

2 |

Московская область |

60,6 |

+129% |

14,3% |

2 |

|

3 |

Санкт-Петербург |

37,8 |

+9% |

8,9% |

3 |

|

4 |

Краснодарский край |

23,8 |

+39% |

5,6% |

4 |

|

5 |

Новосибирская область |

16,6 |

+73% |

3,9% |

8 |

|

6 |

Свердловская область |

14,9 |

+41% |

3,5% |

6 |

|

7 |

Ленинградская область |

10,5 |

+19% |

2,5% |

5 |

|

8 |

Рязанская область |

10,4 |

+219% |

2,5% |

24 |

|

9 |

Самарская область |

9,9 |

+153% |

2,3% |

10 |

|

10 |

Ростовская область |

9,8 |

+15% |

2,3% |

11 |

Источник: Аналитический центр Циан по данным Росреестра и Росстата

- 58% ДДУ в первом полугодии 2021 года заключены с эскроу-счетами

57,8% всех ДДУ в 1 полугодии 2021 года прошли с открытием эскроу-счетов – 244,4 тыс. сделок. Для сравнения – в 2020 году (суммарно за первое и второе полугодие) показатель был ниже – 37,4%, а в 2019 году - всего 5,6%. Лидерами по количеству открытых эскроу-счетов стали Москва (43,5 тыс. сделок), Краснодарский край (19,5 тыс.), и Санкт-Петербург (13,3 тыс.).

Примечательно, что в первой половине 2021 года число ДДУ с эскроу в целом по стране лишь на 14% меньше, чем за весь 2020 год, а в некоторых регионах (всего их 24) даже больше, например, в Санкт-Петербурге и Новосибирской области (на 19%), в Томской области (на 37%), в Рязанской области (в 2,9 раз), в Псковской области (в 3,3 раза), в Кабардино-Балкарии (в 5,4 раза), в Забайкальском крае (в рекордные 39 раз). Только на Сахалине в первой половине 2021 года показатель был меньше, чем за аналогичный период в прошлом году (400 шт. против 493 шт.).

В Мордовии, Ингушетии и Калмыкии все сделки были с открытием эскроу. Более 90% зафиксировано еще в 13 регионах. По итогам 2020 года только в 2-х субъектах показатель был выше 90%. Все ДДУ прошли без открытия эскроу-счетов только в Чечне.

Лидеры по доле эскроу-счетов от всего количества заключенных ДДУ в регионе

|

№ |

Регион |

Число сделок с эскроу |

Доля эскроу-счетов в сделках по региону |

|

1 |

Республика Мордовия |

576 |

100% |

|

2 |

Республика Ингушетия |

44 |

100% |

|

3 |

Республика Калмыкия |

135 |

100% |

|

4 |

Оренбургская область |

2857 |

99% |

|

5 |

Амурская область |

305 |

99% |

|

6 |

Республика Коми |

657 |

99% |

|

7 |

Новгородская область |

481 |

98% |

|

8 |

Курганская область |

1204 |

98% |

|

9 |

Орловская область |

1393 |

96% |

|

10 |

Республика Хакасия |

550 |

95% |

Источник: Аналитический центр Циан по данным Росреестра

«Субсидирование привело к существенному росту числа сделок на первичном рынке России во второй половине 2020 года, что в итоге отразилось на увеличении разрыва между ценами на жилье и средними зарплатами. С начала 2021 года ажиотажный спрос спал - большинство уже решили жилищный вопрос, а рост стоимости нивелировал выгоду от льготной ипотеки, поэтому по итогам первой половины 2021 года мы видим снижение числа ДДУ, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Изменение условий по льготной ипотеке приведет к еще большему замедлению спроса во втором полугодии 2021 года. Уже сейчас статистика по Московскому региону показывает сокращение числа сделок на 20% за месяц».

|

Регион |

Общее число сделок |

Динамика числа сделок за год |

Динамика числа сделок за полгода |

Количество сделок с эскроу-счетами |

Доля сделок с эскроу-счетами от общего количества |

|

Российская Федерация |

422 498 |

51,3% |

-12,9% |

244 356 |

58% |

|

Центральный ФО |

168 965 |

83,9% |

-1,6% |

75 691 |

45% |

|

Москва |

68 285 |

71,3% |

-4,3% |

43 515 |

64% |

|

Московская область |

60 603 |

128,9% |

10,8% |

10 943 |

18% |

|

Рязанская область |

10 356 |

218,6% |

42,1% |

1 077 |

10% |

|

Воронежская область |

7 345 |

39,9% |

-12,6% |

6 126 |

83% |

|

Ярославская область |

2 561 |

56,2% |

1,5% |

1 827 |

71% |

|

Тульская область |

2 552 |

50,0% |

-24,8% |

322 |

13% |

|

Калужская область |

2 100 |

24,2% |

-7,1% |

972 |

46% |

|

Брянская область |

2 005 |

41,4% |

-30,5% |

1 408 |

70% |

|

Владимирская область |

1 997 |

-5,1% |

-46,8% |

1 092 |

55% |

|

Тверская область |

1 971 |

41,0% |

-26,2% |

1 620 |

82% |

|

Смоленская область |

1 490 |

55,2% |

-16,5% |

1 169 |

78% |

|

Орловская область |

1 447 |

6,4% |

-31,1% |

1 393 |

96% |

|

Тамбовская область |

1 380 |

43,2% |

-29,4% |

1 198 |

87% |

|

Липецкая область |

1 325 |

26,9% |

-33,0% |

817 |

62% |

|

Белгородская область |

1 266 |

27,0% |

-7,5% |

691 |

55% |

|

Курская область |

874 |

35,1% |

-17,7% |

703 |

80% |

|

Ивановская область |

810 |

45,2% |

-43,3% |

353 |

44% |

|

Костромская область |

598 |

9,3% |

-34,1% |

465 |

78% |

|

Северо-Западный ФО |

62 028 |

11,3% |

-20,0% |

27 516 |

44% |

|

Санкт-Петербург |

37 796 |

9,0% |

-18,5% |

13 262 |

35% |

|

Ленинградская область |

10 495 |

18,9% |

-21,2% |

6 894 |

66% |

|

Калининградская область |

6 028 |

54,2% |

-4,5% |

3 269 |

54% |

|

Архангельская область и Ненецкий АО |

2 964 |

-15,0% |

-43,4% |

363 |

12% |

|

Вологодская область |

1 549 |

-20,8% |

-18,9% |

1 035 |

67% |

|

Республика Карелия |

1 179 |

-18,0% |

-39,0% |

796 |

68% |

|

Псковская область |

862 |

55,6% |

17,1% |

759 |

88% |

|

Республика Коми |

664 |

59,6% |

-35,8% |

657 |

99% |

|

Новгородская область |

491 |

11,8% |

-25,4% |

481 |

98% |

|

Мурманская область |

нет сделок |

||||

|

Южный ФО |

43 512 |

34,6% |

-19,4% |

32 446 |

75% |

|

Краснодарский край |

23 832 |

39,0% |

-19,8% |

19 497 |

82% |

|

Ростовская область |

9 821 |

15,4% |

-25,7% |

7 536 |

77% |

|

Республика Крым и Севастополь |

4 225 |

50,1% |

-9,6% |

2 291 |

54% |

|

Волгоградская область |

3 027 |

57,6% |

-13,7% |

2 183 |

72% |

|

Республика Адыгея |

1 872 |

58,8% |

6,7% |

418 |

22% |

|

Астраханская область |

600 |

-6,8% |

-36,2% |

386 |

64% |

|

Республика Калмыкия |

135 |

27,4% |

-13,5% |

135 |

100% |

|

Северо-Кавказский ФО |

7 727 |

85,5% |

4,6% |

4 710 |

61% |

|

Ставропольский край |

5 288 |

70,5% |

-6,9% |

4 369 |

83% |

|

Республика Северная Осетия - Алания |

1 096 |

56,8% |

25,1% |

176 |

16% |

|

Кабардино-Балкарская Республика |

733 |

305,0% |

372,9% |

59 |

8% |

|

Республика Дагестан |

505 |

328,0% |

-9,8% |

62 |

12% |

|

Чеченская Республика |

61 |

13,0% |

-35,1% |

0 |

0% |

|

Республика Ингушетия |

44 |

300,0% |

69,2% |

44 |

100% |

|

Карачаево-Черкесская Республика |

нет сделок |

||||

|

Приволжский ФО |

63 299 |

51,4% |

-24,0% |

48 529 |

77% |

|

Самарская область |

9 910 |

152,9% |

-8,8% |

6 265 |

63% |

|

Республика Татарстан |

9 690 |

26,4% |

-28,0% |

6 856 |

71% |

|

Республика Башкортостан |

8 301 |

32,3% |

-24,1% |

4 993 |

60% |

|

Пермский край |

6 187 |

39,5% |

-31,1% |

5 166 |

83% |

|

Нижегородская область |

4 950 |

51,7% |

-28,9% |

3 422 |

69% |

|

Удмуртская Республика |

4 563 |

33,6% |

-21,1% |

4 011 |

88% |

|

Пензенская область |

4 169 |

117,6% |

-18,3% |

3 694 |

89% |

|

Чувашская Республика |

3 648 |

32,6% |

-36,8% |

3 376 |

93% |

|

Саратовская область |

3 454 |

87,9% |

-31,9% |

3 020 |

87% |

|

Оренбургская область |

2 880 |

90,9% |

4,0% |

2 857 |

99% |

|

Ульяновская область |

2 501 |

31,3% |

-14,2% |

2 214 |

89% |

|

Кировская область |

1 601 |

3,9% |

-48,3% |

1 265 |

79% |

|

Республика Марий Эл |

869 |

-19,8% |

-32,4% |

814 |

94% |

|

Республика Мордовия |

576 |

98,6% |

83,4% |

576 |

100% |

|

Уральский ФО |

33 128 |

64,4% |

-17,4% |

22 592 |

68% |

|

Свердловская область |

14 916 |

40,8% |

-16,2% |

6 565 |

44% |

|

Тюменская область |

9 545 |

99,7% |

-25,6% |

8 070 |

85% |

|

Челябинская область |

5 318 |

71,9% |

-18,3% |

4 818 |

91% |

|

Ханты-Мансийский АО |

1 798 |

67,9% |

-6,9% |

1 669 |

93% |

|

Курганская область |

1 233 |

252,3% |

95,7% |

1 204 |

98% |

|

Ямало-Ненецкий АО |

318 |

20,5% |

-27,1% |

266 |

84% |

|

Сибирский ФО |

33 677 |

39,6% |

-17,7% |

25 548 |

76% |

|

Новосибирская область |

16 639 |

72,6% |

-14,7% |

12 068 |

73% |

|

Алтайский край |

5 374 |

19,3% |

-28,7% |

4 560 |

85% |

|

Красноярский край |

5 001 |

-11,5% |

-21,5% |

3 915 |

78% |

|

Иркутская область |

2 963 |

22,5% |

-8,5% |

1 705 |

58% |

|

Кемеровская область |

1 704 |

146,6% |

11,2% |

1 546 |

91% |

|

Омская область |

814 |

49,4% |

-44,9% |

661 |

81% |

|

Республика Хакасия |

581 |

14,1% |

-32,4% |

550 |

95% |

|

Томская область |

560 |

400,0% |

60,5% |

519 |

93% |

|

Республика Алтай |

41 |

-6,8% |

-19,6% |

24 |

59% |

|

Республика Тыва |

нет сделок |

||||

|

Дальневосточный ФО |

10 162 |

12,4% |

6,1% |

7 324 |

72% |

|

Приморский край |

4 788 |

67,3% |

24,7% |

4 160 |

87% |

|

Республика Саха (Якутия) |

1 782 |

-21,9% |

0,1% |

769 |

43% |

|

Хабаровский край |

1 318 |

4,4% |

-25,2% |

954 |

72% |

|

Сахалинская область |

810 |

5,2% |

20,9% |

400 |

49% |

|

Республика Бурятия |

655 |

-29,3% |

-7,7% |

541 |

83% |

|

Забайкальский край |

501 |

-5,6% |

36,5% |

195 |

39% |

|

Амурская область |

308 |

-23,8% |

-31,4% |

305 |

99% |

|

Еврейская АО |

нет сделок |

||||

|

Камчатский край |

нет сделок |

||||

|

Магаданская область и Чукотский АО |

нет сделок |

||||

Источник: Аналитический центр Циан по данным Росреестра

Несмотря на снижение общего объема предложения на рынке новостроек за прошедший год на 30%, объем предложения квартир с отделкой, наоборот, увеличился на 14%. Департамент консалтинга и аналитики агентства недвижимости «Азбука Жилья» проанализировал предложение, цены и спрос на лоты с отделкой на первичном жилом рынке «старой» Москвы.

Общий объем предложения квартир и апартаментов с отделкой на рынке новостроек Москвы на конец первого квартала 2021 года составляет 11 785 лотов. Из них 1 590 предложений с предчистовой отделкой (white box) и 10 195 предложений с чистовой отделкой. Наибольший объем предложения с отделкой приходится на массовый сегмент – 55% от общего объема предложения. На долю бизнес-класса приходится 30%, на долю элитного сегмента – 15%.

Объем предложения лотов с чистовой отделкой за прошедший год в массовом сегменте увеличился на 3% и составил 6 240 лотов. В бизнес-классе наблюдается снижение на 10% до 2 534 лотов. Бизнес-класс лидирует по объему предложения квартир в состоянии предчистовой отделки. За год объем предложения лотов white box в бизнес-классе вырос вдвое до почти 1 000 лотов.

«По итогам первого квартала впервые в истории первичного жилого рынка объем предложения с отделкой в массовом сегменте превысил объем предложения без отделки в том же классе. Несмотря на снижение объема предложения на первичном рынке, объем предложения лотов с отделкой вырос на 14%. Доля лотов с отделкой в общей структуре предложения увеличилась с 28% по итогам первого квартала 2020 года до 45% на конец апреля 2021 года», - отмечает Ярослав Дарусенков, руководитель департамента консалтинга и аналитика агентства недвижимости «Азбука Жилья».

За последний год наблюдалось беспрецедентное увеличение цен на квартиры и апартаменты, при этом лоты с отделкой продемонстрировали максимальный рост цен. К примеру, в бизнес-классе средняя стоимость лотов без отделки за год увеличилась на 22%, а у лотов в состоянии чистовой отделки – рост на 39% до 340 тыс. руб., в состоянии предчистовой отделки – рост на 41% до 393 тыс. руб.

В массовом сегменте рост цен составил 14% на квартиры с чистовой отделкой – до 221 тыс. руб. за 1 кв. м, и на 22% на квартиры с предчистовой отделкой – в среднем до 248 тыс. руб.

Квартиры с отделкой становятся популярнее у покупателей. По итогам перового квартала текущего года на территории «старой» Москвы с отделкой было продано 7 146 лотов, что составляет 44% от общего объема продаж за данный период. Для сравнения за аналогичный период 2020 года было реализовано 4 787 лотов с отделкой – 36% от общего количества продаж за первый квартал прошлого года.

Из 7 146 лотов с отделкой больше всего пришлось на массовый сегмент – 5 633 лота. При этом в массовом сегменте за первые три месяца 2021 года было продано лотов с отделкой больше, чем лотов без отделки. Доля продаж с отделкой в данном сегменте по итогам первого квартала составила 56% - впервые в истории первичного жилого рынка.

«Квартиры и апартаменты с отделкой занимают все более прочные позиции на рынке новостроек Москвы. Это прослеживается, в том числе, и по статистике выхода новых жилых корпусов в реализацию. По итогам 2020 года более половины всех корпусов, реализация которых началась в течение 2020 года, составляли корпуса, где продавались лоты с отделкой. В разрезе по типам квартир можно отметить тенденцию роста объема предложения трехкомнатных квартир – их доля возросла с 18% до 25%, что тоже свидетельствует об определенном изменении покупательских предпочтений в сторону квартир с отделкой», - говорит Ярослав Дарусенков, руководитель департамента консалтинга и аналитика агентства недвижимости «Азбука Жилья».

Эксперты «ПРОФИС Недвижимость», одной из крупнейших в России федеральных управляющих компаний в сфере коммерческой недвижимости, проанализировали ситуацию на рынке офисной и складской недвижимости класса С в Москве за первый квартал 2020 и выделили основные тренды.

В первом квартале 2021 года на рынке офисной недвижимости класса С произошла очередная существенная волна ротации арендаторов, которая заметно увеличила долю вакантных площадей в особняках и административных зданиях в центре и способствовала росту ставок на помещения за пределами Садового кольца. Более активное восстановление демонстрирует складской сегмент. Объекты класса С хоть зачастую и не подходят по формату под запросы e-com ритейла, который сегодня является основным драйвером спроса на объекты городской логистики, но их активно арендуют различные курьерские службы, а также пищевые производства с собственной доставкой, которые также получили мощный импульс к развитию в прошлом году.

«Интерес к аренде коммерческой недвижимости возрастает, но количество заключаемых сделок пока на 10-15% ниже показателей аналогичного доковидного периода прошлого года (Q1 2020), - комментирует Ирина Морозова, директор по маркетингу «ПРОФИС Недвижимость». – В сегменте офисов большинство сделок в первом квартале 2021 года были ротационными, компании чаще переезжали из центра в объекты с более низкими ставками, в пределах ТТК. А также в более компактные помещения ввиду оптимизации штата, который постоянно присутствует в офисе. Но существенного сокращения занимаемых площадей мы не фиксируем, особенно среди крупных компаний. Эффективность удаленной работы зачастую ниже, чем при живом взаимодействии в офисе, поэтому многие компании стремятся сохранить присутствие сотрудников в офисе в том или ином виде (сменные графики 3/2, либо обязательные еженедельные планерки в офисе и т.п)».

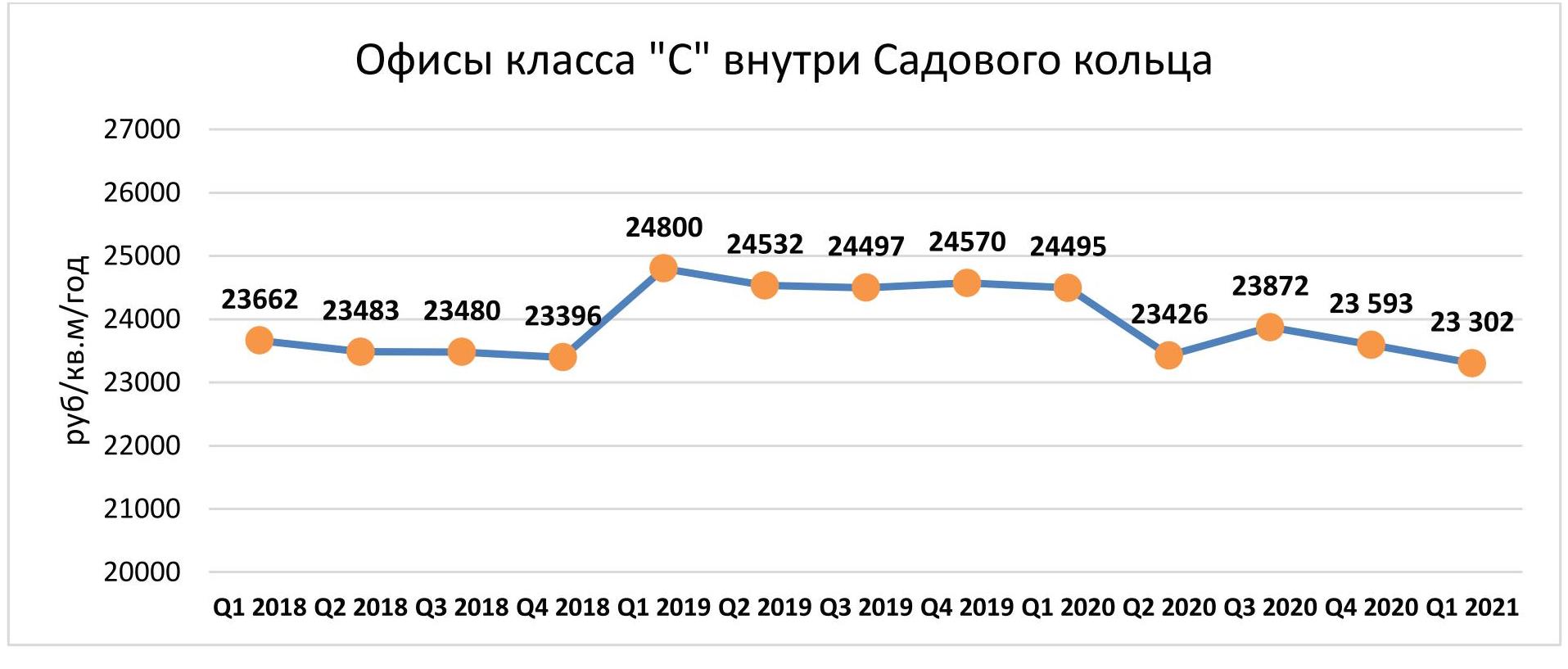

Арендные ставки

Во первом квартале 2021 года среднерыночная арендная ставка на офисы класса С, расположенные внутри Садового кольца продолжила плавно снижаться и составила по итогам отчетного периода 23 302 рубля (-1,2% по сравнению с Q4 2020) за кв. м в год, включая НДС и эксплуатационные расходы. Подобная динамика связана с увеличением вакансии в офисах, расположенных в данной локации. Для того, чтобы привлечь новых арендаторов собственники объектов выставляли освободившиеся помещения в экспозицию по текущим ставкам, без повышения, а в некоторых случаях даже готовы были предоставлять небольшие дисконты. В итоге в масштабах рынка это привело к незначительному снижению средних показателей. Офисы, расположенные внутри Садового кольца, стали единственным сегментом в С классе, который по итогам квартала показал отрицательную динамику цен.

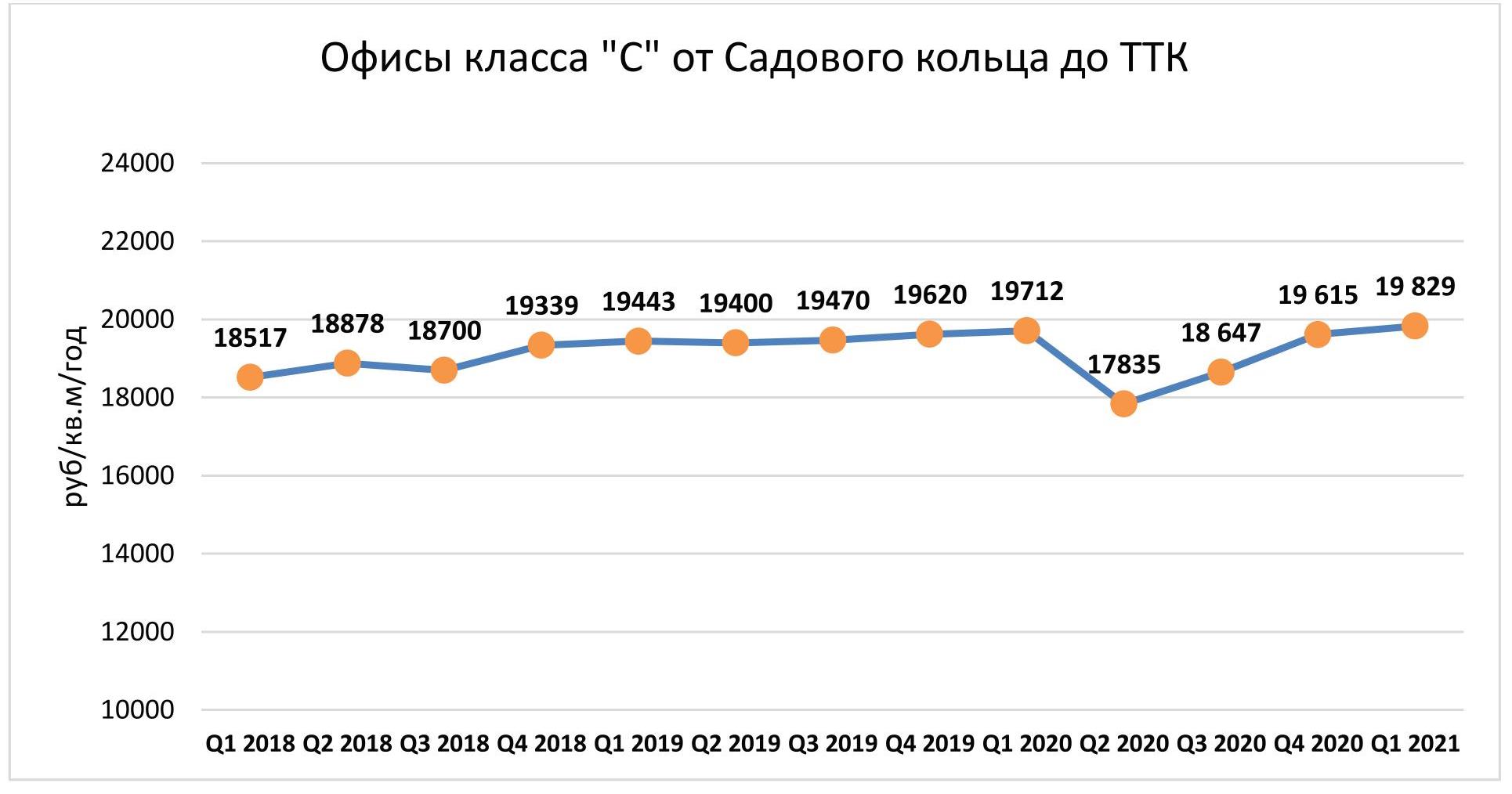

Стоимость аренды офисов класса С расположенных от Садового кольца до ТТК ввиду активного спроса не только восстановилась, но и превысила доковидные показатели. По итогам первого квартала 2021 года среднерыночная ставка увеличилась на 1% по сравнению с 4Q2020 и составила 19 829 рублей за кв. м в год, включая НДС и эксплуатационные расходы. Таким образом, по итогам отчетного квартала ставки превысили трехлетний максимум.

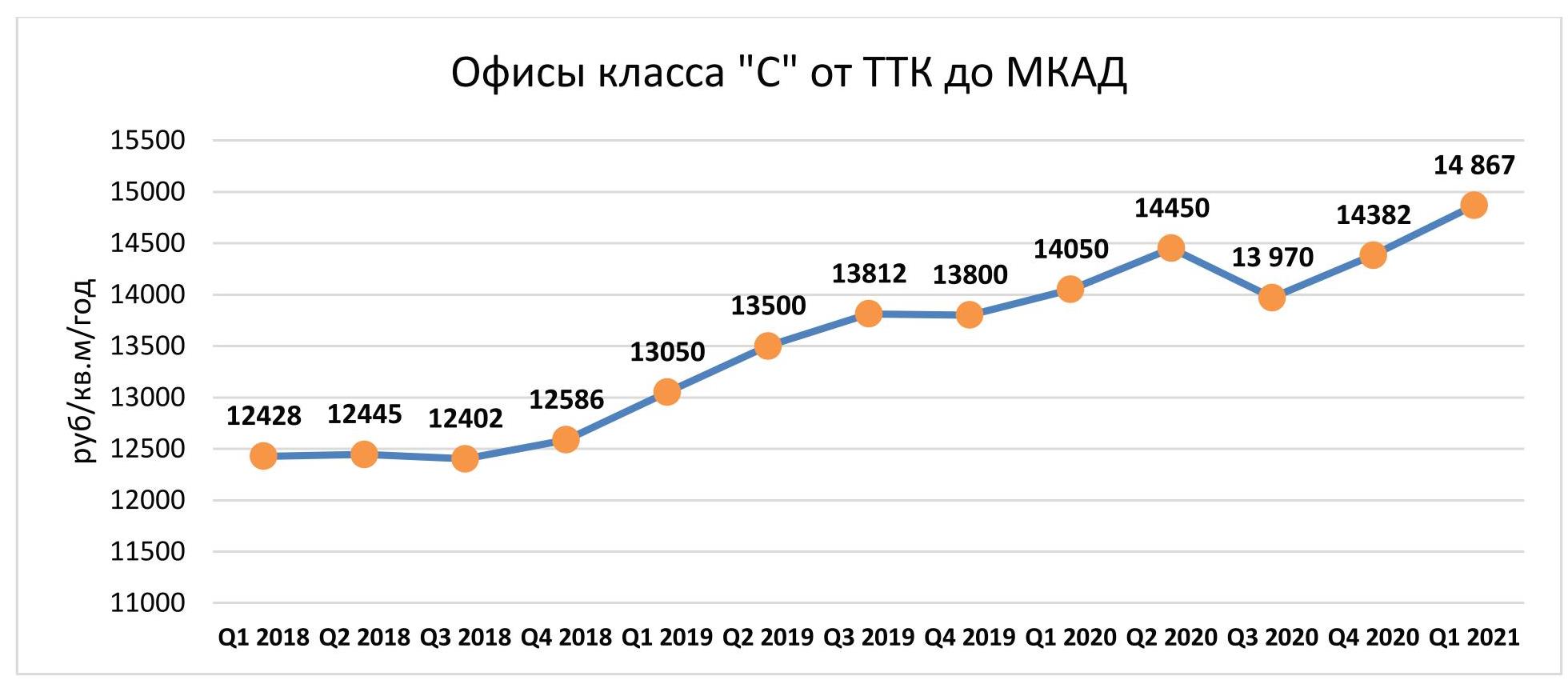

Стоимость аренды самых доступных по цене офисов С класса в Москве в первом квартале 2021 года также достигла наибольших значений за последние 3 года. Среднерыночная арендная ставка по итогам рассматриваемого периода выросла до 14 867 рублей за кв. м в год, включая НДС и эксплуатационные расходы (+3,3% по сравнению с 4Q2020). Текущая динамика цен на офисы в данной локации обусловлена не только стабильным спросом, но и продолжающимся сокращением объема предложения – выводом бывших производственно-складских комплексов из экспозиции под девелопмент (строительство жилья и апартаментов).

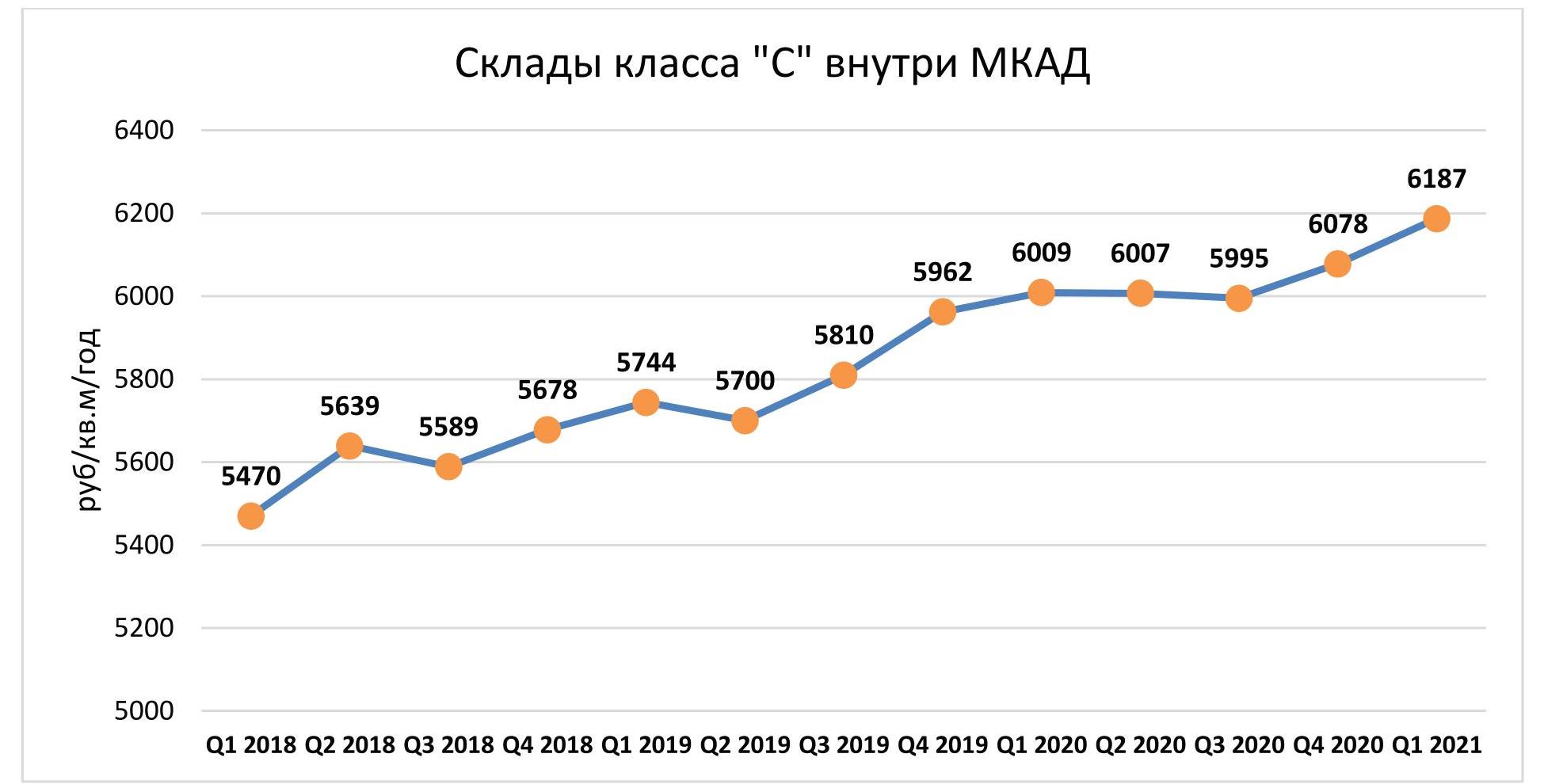

Среднерыночная ставка аренды складов класса С, расположенных в границах МКАД, по итогам первого квартала 2021 года выросла на 1,7% до 6 187 рублей за кв. м в год, включая НДС и эксплуатационные расходы. Данный сегмент продолжает восстанавливается активнее, чем офисы, ввиду растущего спроса на данный формат в целом, а также и в связи с дефицитом складов внутри МКАД в принципе.

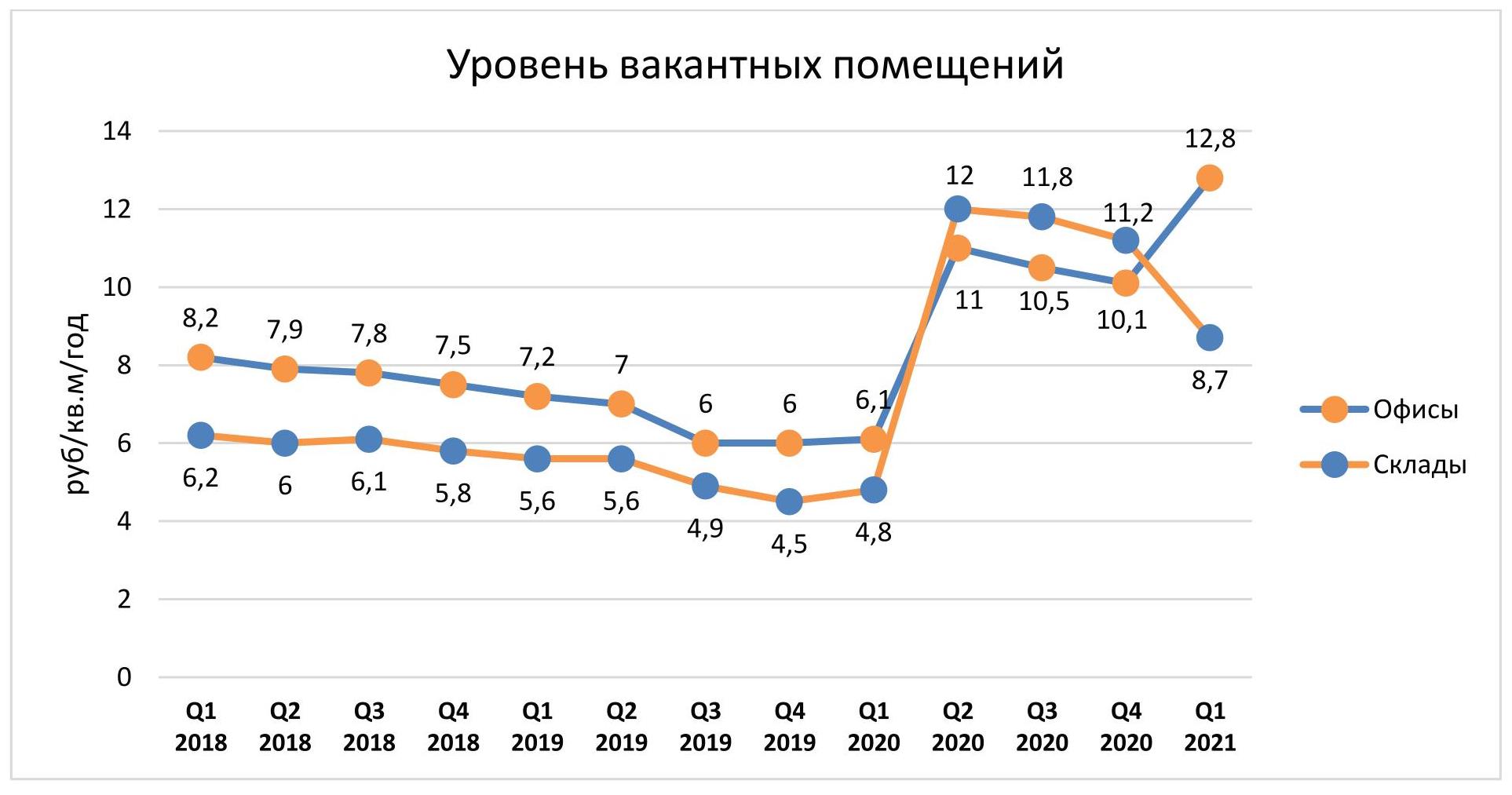

Вакансия

Динамика доли вакантных площадей в коммерческой недвижимости С класса в Москве в первом квартале 2021 года была разнонаправленной. По итогам отчетного периода в сегменте офисов она выросла до 12,8% (+2,7% по сравнению с 4Q 2020). Во многом это произошло за счет освобождения большого объема площадей в более дорогих офисах в центральных локациях (внутри Садового кольца). Большинство собственников не были готовы пролонгировать скидки для текущих арендаторов, которые они предоставляли в прошлом году сначала в условиях локдауна, а после в так называемый восстановительный период. В связи с этим те компании, которые не имели возможности арендовать офисы по доковидным ставкам или просто стремились оптимизировать свои расходы – вынуждены были съехать. Зачастую альтернативой становились более доступные офисы за пределами Садового кольца.

В сегменте складской недвижимости класса С, расположенной в пределах МКАД доля пустующих помещений, напротив, значительно сократилась. По итогам первого квартала вакантными осталось 8,7% площадей (-2,5% к Q4 2020).

Прогнозы

В ближайшие полгода рынок коммерческой недвижимости, вероятно, будет развиваться под влиянием еще не до конца реализованных негативных последствий пандемии. Не исключено, что в дальнейшем произойдет еще одна «финальная» волна ротации арендаторов по итогам которой, станет понятна картина изменившегося спроса на офисную, складскую и торговую недвижимость.