Итоги I полугодия на первичном рынке России. Спрос сократился, но цены растут

Эксперты Циан проанализировали спрос на первичном рынке недвижимости России в 1 полугодии 2021 года по данным, опубликованным Росреестром. Количество договоров долевого участия (ДДУ) выше, чем в 1 полугодии 2020 года, но ниже, чем во 2 полугодии 2020 года. Влияние льготной ипотеки, которая привела к ажиотажному спросу на квартиры во второй половине прошлого года ослабевает.

- В 1 полугодии 2021 года в России заключено 422,5 тыс. ДДУ - в 1,5 раза больше, чем за аналогичный период год назад, но на 13% меньше, чем во 2 полугодии 2020 года.

- В ¾ регионов число сделок на первичном рынке увеличилось по сравнению с 1 полугодием 2020 г. Максимальный прирост отмечен в Томской области (в 5 раз), наибольшее падение – в Бурятии (-29,3%).

- В 10 регионах заключено 62% сделок на первичном рынке. Среди лидеров столичные агломерации и субъекты с миллионниками (Краснодарский край, Новосибирская область, Свердловская область).

- В регионах с максимальными показателями числа ДДУ зафиксирован наибольший объем ввода жилья девелоперами. Топ-10 по обоим показателям практически полностью совпадают.

- 58% всех ДДУ (244,4 тыс.) в 1 полугодии 2021 года заключены с эскроу-счетами. Это всего на 14% меньше, чем за весь 2020 год.

Статистика учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами.

1. Влияние льготной ипотеки ослабевает

В 1 полугодии 2021 года в России заключено 422,5 тыс. договоров долевого участия - это в 1,5 раза больше, чем в 1 полугодии 2020 года (тогда - 279,2 тыс.), когда действовали карантинные ограничения, но на 12,9% меньше, чем во 2 полугодии 2020 года (484,6 тыс.). Существенные изменения связаны, в первую очередь, с динамикой спроса на квартиры. Влияние льготной ипотечной программы в 2021 году уже не было таким сильным, как во второй половине 2020 года, большинство тех, кто желал улучшить свои жилищные условия, сделали это еще в прошлом году. К тому же, на фоне ажиотажного спроса во 2 полугодии 2020 г. значительно выросли цены, что нивелировало выгоду от льготной ипотеки.

По сравнению с 1 полугодием 2019 года число ДДУ просело на 5%. Высокие показатели 2 половины 2018 и 1 половины 2019 гг. связаны с переходом на эскроу-счета. До 10-15% сделок в этот период были нерыночными - их заключали инвесторы с целью отсрочки перехода на продажу через эскроу. Реальное число сделок тогда было меньше. В сравнении с 1 полугодиями 2016-2018 гг. число ДДУ сейчас существенно выше, что говорит о сохраняющемся повышенном спросе на фоне действия льготной ипотеки.

Большая часть сделок в первой половине 2021 пришлась на второй квартал (232,8 тыс. ДДУ). Схожая ситуация была и в 1 полугодии 2017, 2018 и 2019 годов. В 2020 году из-за ограничений во 2 квартале было заключено минимальное за последние 5 лет число сделок. Сейчас показатели близки к уровню 3 квартала 2020 года, когда спрос только начинал расти. Пик числа ДДУ пришелся на 4 квартал 2020 года - 274,7 тыс., что является абсолютным рекордом за квартал за всю историю. По сравнению с этим периодом количество ДДУ во 2 квартале 2021 меньше на ~15%, а в 1 квартале - на ~30%. В целом, в предыдущие годы большая часть сделок приходилась на 3-4 кварталы. В 2019 году было исключение - пик был в первой половине года за счет перехода на эскроу. В текущем году вполне может повториться такая ситуация, но не за счет эскроу, а из-за обновления условий по льготной ипотеке и стремительного роста цен на первичном рынке - ожидать роста числа сделок во 2 полугодии 2021 года не приходится.

Динамика числа ДДУ в 2016-2021 гг.

Источник: Аналитический центр Циан по данным Росреестра

2. В 64 регионах число ДДУ за год возросло

Наибольшее число сделок по федеральным округам пришлось на Центральный ФО – 40%. Доля его в 1 полугодии 2021 года возросла - в 2020 году на него пришлось только 34%. В пересчете на численность населения лидером является Северо-Западный ФО - 445 сделок на 100 тыс. жителей. Для сравнения – в Центральном ФО заключено 431 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО - 78 ДДУ на 100 тыс. человек. В среднем по России на 100 тысяч населения прошло 289 сделок на первичном рынке.

По сравнению с 1 полугодием 2020 года во всех федеральных округах зафиксирован рост числа сделок: от +11,3% в Северо-Западном ФО до +85,5% в Северо-Кавказском ФО. Если сравнивать со 2 полугодием 2020 года, то увеличение только в двух округах - Дальневосточном (+6,1%) и Северо-Кавказском (+4,6%). Здесь мог повлиять эффект низкой базы - в обоих округах очень мало сделок: на Кавказе большая часть жилья вводится населением, а на Дальнем Востоке низкая численность населения.

Динамика числа ДДУ в 1 полугодии 2021 года по федеральным округам

|

|

Число ДДУ |

По сравнению с 1 полугодием 2029 г. |

По сравнению с 2 полугодием 2020 г. |

Доля ФО от рынка |

Число ДДУ на 100 тыс. жителей |

|

Центральный ФО |

168965 |

+84% |

-2% |

40% |

431 |

|

Приволжский ФО |

63299 |

+51% |

-24% |

15% |

218 |

|

Северо-Западный ФО |

62028 |

+11% |

-20% |

15% |

445 |

|

Южный ФО |

43512 |

+35% |

-19% |

10% |

264 |

|

Сибирский ФО |

33677 |

+40% |

-18% |

8% |

198 |

|

Уральский ФО |

33128 |

+64% |

-17% |

8% |

269 |

|

Дальневосточный ФО |

10162 |

+12% |

6% |

2% |

125 |

|

Северо-Кавказский ФО |

7727 |

+86% |

5% |

2% |

78 |

Источник: Аналитический центр Циан по данным Росреестра

Только в 12 регионах в 1 полугодии 2021 года спрос на первичном рынке ниже, чем в 1 полугодии 2020 года - это регионы ДФО (Забайкальский край, Якутия, Амурская область и Бурятия), СЗФО (Архангельская область, Карелия, Вологодская область), СФО (Республика Алтай и Красноярский край), а также Астраханская и Владимирская области и Марий Эл. Здесь программа льготного ипотечного кредитования не позволила увеличить продажи на первичном рынке. За исключением Красноярского края это регионы с не очень высокими показателями числа ДДУ. Максимальное сокращение спроса в Бурятии (-29,3%). В 10 регионах число сделок увеличилось более, чем в 2 раза: Томская область (в 5 раз), Дагестан (в 4,3 раза), Кабардино-Балкария и Ингушетия (в 4 раза), Курганская область (в 3,5 раза), Рязанская область (в 3,2 раза), Самарская и Кемеровская области (в 2,5 раза), Московская область (в 2,3 раза), Пензенская область (в 2,2 раза).

В 6 регионах со 2 полугодия 2019 года по 1 полугодие 2021 года на первичном рынке не было ни одной сделки - это Еврейская АО, Камчатский край, Магаданская область, Чукотский АО, Мурманская область, Тыва. В Карачаево-Черкесии во 2 полугодии 2019 года было зафиксировано 15 ДДУ и еще 1 ДДУ в 1 полугодии 2020 г., затем показатель вышел в 0. Все это регионы с минимальными объемами ввода жилья девелоперами (либо малонаселенные, либо с широким распространением индивидуального жилищного строительства).

По сравнению со 2 полугодием 2020 года число ДДУ увеличилось лишь в 17 регионах. Максимальный прирост в Кабардино-Балкарии (в 4,7 раз), максимальное сокращение (почти в 2 раза) в Кировской и Владимирской областях.

Субъекты с наибольшим ростом и падением спроса на первичном рынке в 1 полугодии 2021 года

|

|

Регионы-лидеры по приросту сделок в % |

|||

|

Регион |

ДДУ 1 полуг. 2020 |

ДДУ 1 полуг. 2021 |

Динамика за год |

|

|

1 |

Томская область |

112 |

560 |

+400% |

|

2 |

Республика Дагестан |

118 |

505 |

+328% |

|

3 |

Кабардино-Балкарская Республика |

181 |

733 |

+305% |

|

4 |

Республика Ингушетия |

11 |

44 |

+300% |

|

5 |

Курганская область |

350 |

1233 |

+252% |

|

6 |

Рязанская область |

3250 |

10356 |

+219% |

|

7 |

Самарская область |

3918 |

9910 |

+153% |

|

8 |

Кемеровская область |

691 |

1704 |

+147% |

|

9 |

Московская область |

26479 |

60603 |

+129% |

|

10 |

Пензенская область |

1916 |

4169 |

+118% |

|

Регионы с максимальным падением сделок в % |

||||

|

1 |

Республика Бурятия |

927 |

655 |

-29% |

|

2 |

Амурская область |

404 |

308 |

-24% |

|

3 |

Республика Саха (Якутия) |

2282 |

1782 |

-22% |

|

4 |

Вологодская область |

1955 |

1549 |

-21% |

|

5 |

Республика Марий Эл |

1084 |

869 |

-20% |

|

6 |

Республика Карелия |

1437 |

1179 |

-18% |

|

7 |

Архангельская область и Ненецкий АО |

3486 |

2964 |

-15% |

|

8 |

Красноярский край |

5652 |

5001 |

-12% |

|

9 |

Астраханская область |

644 |

600 |

-7% |

|

10 |

Республика Алтай |

44 |

41 |

-7% |

Источник: Аналитический центр Циан по данным Росреестра

3. В 10 регионах заключено 62% сделок на первичном рынке

На 10 регионов, лидирующих по количеству сделок на первичном рынке, пришлось 62,2% общего числа ДДУ. Это выше, чем в 1 полугодии 2020 года (тогда 60,8%) и чем во 2 полугодии 2020 (60,3%). Для сравнения, в 2016 г. на топ-10 регионов приходилось 55,5% сделок, далее, с 2017 по по 2019 гг., - 59-61%. Концентрация спроса нарастает. Особенно сильно за год возросла доля Москвы (с 14,3% до 16,2% от общего числа сделок) и Московской области (от 9,5% до 14,3%). Программа льготного ипотечного кредитования сделала квартиры в Московском регионе более доступными, в результате чего спрос существенно увеличился как со стороны местных жителей, которые решили улучшить свои жилищные условия, так и со стороны региональных покупателей. По оценкам Циан покупатели из регионов интересовались столичной недвижимостью на четверть активнее, чем до пандемии и объявления льготной ипотеки.

Лидером по числу ДДУ традиционно является Москва (68,3 тыс.). Далее следуют Московская область (60,6 тыс.), Санкт-Петербург (37,8 тыс.), Краснодарский край (23,8 тыс.), Новосибирская область (16,6 тыс.), Свердловская область (14,9 тыс.), Ленинградская область (10,5 тыс.), Рязанская область (10,4 тыс.), Самарская область (9,9 тыс.), Ростовская область (9,8 тыс.). За исключением Рязанской области - это регионы с городами-миллионниками. Год назад топ-10 лидеров был практически таким же, только вместо Рязанской и Самарской областей были Татарстан и Башкортостан.

Количество сделок на первичном рынке зависит, в том числе, и от ситуации в строительной отрасли. В регионах с максимальными показателями числа ДДУ зафиксирован наибольший объем ввода жилья девелоперами. Топ-10 регионов по объему строительства в 1 полугодии 2021 года практически полностью совпадает с топом по количеству сделок, отличия лишь в том, что вместо Рязанской и Ростовской областей в десятку попали Татарстан и Башкортостан, которые по числу ДДУ занимают 11 и 13 места соответственно.

Топ-10 регионов по количеству сделок на первичном рынке в 1 полугодии 2021 года

|

№ |

Субъект |

Кол-во сделок, тыс. шт |

Относительно 1 полугодия 2020 г. |

Доля от всего рынка |

Место по объему ввода жилья по РФ, 1 полугодие 2021 г. |

|

1 |

Москва |

68,3 |

+71% |

16,2% |

1 |

|

2 |

Московская область |

60,6 |

+129% |

14,3% |

2 |

|

3 |

Санкт-Петербург |

37,8 |

+9% |

8,9% |

3 |

|

4 |

Краснодарский край |

23,8 |

+39% |

5,6% |

4 |

|

5 |

Новосибирская область |

16,6 |

+73% |

3,9% |

8 |

|

6 |

Свердловская область |

14,9 |

+41% |

3,5% |

6 |

|

7 |

Ленинградская область |

10,5 |

+19% |

2,5% |

5 |

|

8 |

Рязанская область |

10,4 |

+219% |

2,5% |

24 |

|

9 |

Самарская область |

9,9 |

+153% |

2,3% |

10 |

|

10 |

Ростовская область |

9,8 |

+15% |

2,3% |

11 |

Источник: Аналитический центр Циан по данным Росреестра и Росстата

- 58% ДДУ в первом полугодии 2021 года заключены с эскроу-счетами

57,8% всех ДДУ в 1 полугодии 2021 года прошли с открытием эскроу-счетов – 244,4 тыс. сделок. Для сравнения – в 2020 году (суммарно за первое и второе полугодие) показатель был ниже – 37,4%, а в 2019 году - всего 5,6%. Лидерами по количеству открытых эскроу-счетов стали Москва (43,5 тыс. сделок), Краснодарский край (19,5 тыс.), и Санкт-Петербург (13,3 тыс.).

Примечательно, что в первой половине 2021 года число ДДУ с эскроу в целом по стране лишь на 14% меньше, чем за весь 2020 год, а в некоторых регионах (всего их 24) даже больше, например, в Санкт-Петербурге и Новосибирской области (на 19%), в Томской области (на 37%), в Рязанской области (в 2,9 раз), в Псковской области (в 3,3 раза), в Кабардино-Балкарии (в 5,4 раза), в Забайкальском крае (в рекордные 39 раз). Только на Сахалине в первой половине 2021 года показатель был меньше, чем за аналогичный период в прошлом году (400 шт. против 493 шт.).

В Мордовии, Ингушетии и Калмыкии все сделки были с открытием эскроу. Более 90% зафиксировано еще в 13 регионах. По итогам 2020 года только в 2-х субъектах показатель был выше 90%. Все ДДУ прошли без открытия эскроу-счетов только в Чечне.

Лидеры по доле эскроу-счетов от всего количества заключенных ДДУ в регионе

|

№ |

Регион |

Число сделок с эскроу |

Доля эскроу-счетов в сделках по региону |

|

1 |

Республика Мордовия |

576 |

100% |

|

2 |

Республика Ингушетия |

44 |

100% |

|

3 |

Республика Калмыкия |

135 |

100% |

|

4 |

Оренбургская область |

2857 |

99% |

|

5 |

Амурская область |

305 |

99% |

|

6 |

Республика Коми |

657 |

99% |

|

7 |

Новгородская область |

481 |

98% |

|

8 |

Курганская область |

1204 |

98% |

|

9 |

Орловская область |

1393 |

96% |

|

10 |

Республика Хакасия |

550 |

95% |

Источник: Аналитический центр Циан по данным Росреестра

«Субсидирование привело к существенному росту числа сделок на первичном рынке России во второй половине 2020 года, что в итоге отразилось на увеличении разрыва между ценами на жилье и средними зарплатами. С начала 2021 года ажиотажный спрос спал - большинство уже решили жилищный вопрос, а рост стоимости нивелировал выгоду от льготной ипотеки, поэтому по итогам первой половины 2021 года мы видим снижение числа ДДУ, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Изменение условий по льготной ипотеке приведет к еще большему замедлению спроса во втором полугодии 2021 года. Уже сейчас статистика по Московскому региону показывает сокращение числа сделок на 20% за месяц».

|

Регион |

Общее число сделок |

Динамика числа сделок за год |

Динамика числа сделок за полгода |

Количество сделок с эскроу-счетами |

Доля сделок с эскроу-счетами от общего количества |

|

Российская Федерация |

422 498 |

51,3% |

-12,9% |

244 356 |

58% |

|

Центральный ФО |

168 965 |

83,9% |

-1,6% |

75 691 |

45% |

|

Москва |

68 285 |

71,3% |

-4,3% |

43 515 |

64% |

|

Московская область |

60 603 |

128,9% |

10,8% |

10 943 |

18% |

|

Рязанская область |

10 356 |

218,6% |

42,1% |

1 077 |

10% |

|

Воронежская область |

7 345 |

39,9% |

-12,6% |

6 126 |

83% |

|

Ярославская область |

2 561 |

56,2% |

1,5% |

1 827 |

71% |

|

Тульская область |

2 552 |

50,0% |

-24,8% |

322 |

13% |

|

Калужская область |

2 100 |

24,2% |

-7,1% |

972 |

46% |

|

Брянская область |

2 005 |

41,4% |

-30,5% |

1 408 |

70% |

|

Владимирская область |

1 997 |

-5,1% |

-46,8% |

1 092 |

55% |

|

Тверская область |

1 971 |

41,0% |

-26,2% |

1 620 |

82% |

|

Смоленская область |

1 490 |

55,2% |

-16,5% |

1 169 |

78% |

|

Орловская область |

1 447 |

6,4% |

-31,1% |

1 393 |

96% |

|

Тамбовская область |

1 380 |

43,2% |

-29,4% |

1 198 |

87% |

|

Липецкая область |

1 325 |

26,9% |

-33,0% |

817 |

62% |

|

Белгородская область |

1 266 |

27,0% |

-7,5% |

691 |

55% |

|

Курская область |

874 |

35,1% |

-17,7% |

703 |

80% |

|

Ивановская область |

810 |

45,2% |

-43,3% |

353 |

44% |

|

Костромская область |

598 |

9,3% |

-34,1% |

465 |

78% |

|

Северо-Западный ФО |

62 028 |

11,3% |

-20,0% |

27 516 |

44% |

|

Санкт-Петербург |

37 796 |

9,0% |

-18,5% |

13 262 |

35% |

|

Ленинградская область |

10 495 |

18,9% |

-21,2% |

6 894 |

66% |

|

Калининградская область |

6 028 |

54,2% |

-4,5% |

3 269 |

54% |

|

Архангельская область и Ненецкий АО |

2 964 |

-15,0% |

-43,4% |

363 |

12% |

|

Вологодская область |

1 549 |

-20,8% |

-18,9% |

1 035 |

67% |

|

Республика Карелия |

1 179 |

-18,0% |

-39,0% |

796 |

68% |

|

Псковская область |

862 |

55,6% |

17,1% |

759 |

88% |

|

Республика Коми |

664 |

59,6% |

-35,8% |

657 |

99% |

|

Новгородская область |

491 |

11,8% |

-25,4% |

481 |

98% |

|

Мурманская область |

нет сделок |

||||

|

Южный ФО |

43 512 |

34,6% |

-19,4% |

32 446 |

75% |

|

Краснодарский край |

23 832 |

39,0% |

-19,8% |

19 497 |

82% |

|

Ростовская область |

9 821 |

15,4% |

-25,7% |

7 536 |

77% |

|

Республика Крым и Севастополь |

4 225 |

50,1% |

-9,6% |

2 291 |

54% |

|

Волгоградская область |

3 027 |

57,6% |

-13,7% |

2 183 |

72% |

|

Республика Адыгея |

1 872 |

58,8% |

6,7% |

418 |

22% |

|

Астраханская область |

600 |

-6,8% |

-36,2% |

386 |

64% |

|

Республика Калмыкия |

135 |

27,4% |

-13,5% |

135 |

100% |

|

Северо-Кавказский ФО |

7 727 |

85,5% |

4,6% |

4 710 |

61% |

|

Ставропольский край |

5 288 |

70,5% |

-6,9% |

4 369 |

83% |

|

Республика Северная Осетия - Алания |

1 096 |

56,8% |

25,1% |

176 |

16% |

|

Кабардино-Балкарская Республика |

733 |

305,0% |

372,9% |

59 |

8% |

|

Республика Дагестан |

505 |

328,0% |

-9,8% |

62 |

12% |

|

Чеченская Республика |

61 |

13,0% |

-35,1% |

0 |

0% |

|

Республика Ингушетия |

44 |

300,0% |

69,2% |

44 |

100% |

|

Карачаево-Черкесская Республика |

нет сделок |

||||

|

Приволжский ФО |

63 299 |

51,4% |

-24,0% |

48 529 |

77% |

|

Самарская область |

9 910 |

152,9% |

-8,8% |

6 265 |

63% |

|

Республика Татарстан |

9 690 |

26,4% |

-28,0% |

6 856 |

71% |

|

Республика Башкортостан |

8 301 |

32,3% |

-24,1% |

4 993 |

60% |

|

Пермский край |

6 187 |

39,5% |

-31,1% |

5 166 |

83% |

|

Нижегородская область |

4 950 |

51,7% |

-28,9% |

3 422 |

69% |

|

Удмуртская Республика |

4 563 |

33,6% |

-21,1% |

4 011 |

88% |

|

Пензенская область |

4 169 |

117,6% |

-18,3% |

3 694 |

89% |

|

Чувашская Республика |

3 648 |

32,6% |

-36,8% |

3 376 |

93% |

|

Саратовская область |

3 454 |

87,9% |

-31,9% |

3 020 |

87% |

|

Оренбургская область |

2 880 |

90,9% |

4,0% |

2 857 |

99% |

|

Ульяновская область |

2 501 |

31,3% |

-14,2% |

2 214 |

89% |

|

Кировская область |

1 601 |

3,9% |

-48,3% |

1 265 |

79% |

|

Республика Марий Эл |

869 |

-19,8% |

-32,4% |

814 |

94% |

|

Республика Мордовия |

576 |

98,6% |

83,4% |

576 |

100% |

|

Уральский ФО |

33 128 |

64,4% |

-17,4% |

22 592 |

68% |

|

Свердловская область |

14 916 |

40,8% |

-16,2% |

6 565 |

44% |

|

Тюменская область |

9 545 |

99,7% |

-25,6% |

8 070 |

85% |

|

Челябинская область |

5 318 |

71,9% |

-18,3% |

4 818 |

91% |

|

Ханты-Мансийский АО |

1 798 |

67,9% |

-6,9% |

1 669 |

93% |

|

Курганская область |

1 233 |

252,3% |

95,7% |

1 204 |

98% |

|

Ямало-Ненецкий АО |

318 |

20,5% |

-27,1% |

266 |

84% |

|

Сибирский ФО |

33 677 |

39,6% |

-17,7% |

25 548 |

76% |

|

Новосибирская область |

16 639 |

72,6% |

-14,7% |

12 068 |

73% |

|

Алтайский край |

5 374 |

19,3% |

-28,7% |

4 560 |

85% |

|

Красноярский край |

5 001 |

-11,5% |

-21,5% |

3 915 |

78% |

|

Иркутская область |

2 963 |

22,5% |

-8,5% |

1 705 |

58% |

|

Кемеровская область |

1 704 |

146,6% |

11,2% |

1 546 |

91% |

|

Омская область |

814 |

49,4% |

-44,9% |

661 |

81% |

|

Республика Хакасия |

581 |

14,1% |

-32,4% |

550 |

95% |

|

Томская область |

560 |

400,0% |

60,5% |

519 |

93% |

|

Республика Алтай |

41 |

-6,8% |

-19,6% |

24 |

59% |

|

Республика Тыва |

нет сделок |

||||

|

Дальневосточный ФО |

10 162 |

12,4% |

6,1% |

7 324 |

72% |

|

Приморский край |

4 788 |

67,3% |

24,7% |

4 160 |

87% |

|

Республика Саха (Якутия) |

1 782 |

-21,9% |

0,1% |

769 |

43% |

|

Хабаровский край |

1 318 |

4,4% |

-25,2% |

954 |

72% |

|

Сахалинская область |

810 |

5,2% |

20,9% |

400 |

49% |

|

Республика Бурятия |

655 |

-29,3% |

-7,7% |

541 |

83% |

|

Забайкальский край |

501 |

-5,6% |

36,5% |

195 |

39% |

|

Амурская область |

308 |

-23,8% |

-31,4% |

305 |

99% |

|

Еврейская АО |

нет сделок |

||||

|

Камчатский край |

нет сделок |

||||

|

Магаданская область и Чукотский АО |

нет сделок |

||||

Источник: Аналитический центр Циан по данным Росреестра

Однокомнатные квартиры являются самым распространенным и одновременно самым востребованным продуктом в большинстве регионов. В девяти городах (не считая Москвы и Санкт-Петербурга) максимальный бюджет на вторичном рынке доходит до отметки в 10 млн рублей и даже превышает ее. Эксперты Циан провели исследование, по итогам которого были определены объекты-лидеры по запрашиваемой цене в каждом административном центре России.

1 место. Красногорск

17,90 млн рублей / 60,0 кв. м

Улица Согласия, ЖК «Парк Рублево»

https://krasnogorsk.cian.ru/sale/flat/247817198/

Вопрос о том, какой город считать административным центром Московской области, остается пока открытым. Но областная администрация базируется в Красногорске, как раз в нескольких минутах ходьбы от здания правительства Московской области (а также ТРЦ «Крокус Сити Молл» и гипермаркета «Твой дом») находится премиальный ЖК «Парк Рублево». На шестом этаже его 18-го корпуса продается однокомнатная квартира площадью 60,0 кв. м. Она отличается самым высоким прайсом в своей категории – 17,9 млн рублей. При этом в чек входит и стоимость машиноместа в подземном паркинге.

2 место. Севастополь

16,00 млн рублей / 54,2 кв. м

Улица Ерошенко, ЖК «Вершина успеха»

https://sevastopol.cian.ru/sale/flat/244495169/

Севастопольский рынок лишь немного отстает от подмосковного по уровню цен на однокомнатные квартиры. Так, в 16-этажном комплексе «Вершина успеха» (1 км до пляжа) видовой объект площадью 54,2 кв. м продается за 16,0 млн рублей. Из его окон можно полюбоваться морскими пейзажами и величественными руинами Херсонеса Таврического. Внутренняя отделка соответствует заявленному ценнику – на кухне установлен итальянский гарнитур, полы застелены ясеневым паркетом или брендовой плиткой.

3 место. Краснодар

14,00 млн рублей / 66,0 кв. м

Улица Пушкина, ЖК «Мариинский бульвар»

https://krasnodar.cian.ru/sale/flat/244834450/

В тройку вполне ожидаемо вошел и Краснодар. На территории исторического центра города, неподалеку от памятника Екатерине II, кафедрального собора, Городского сада и набережной Кубани, в 2019 г. был построен ЖК «Мариинский бульвар». Ценник на однокомнатные квартиры в нем достигает 14,0 млн рублей. Это крупный объект площадью 66,0 кв. м, из которых 21,6 кв. м приходятся на кухню.

4 место. Калининград

13,00 млн рублей / 63,0 кв. м

Корабельная улица

https://kaliningrad.cian.ru/sale/flat/230209690/

На верхнем этаже калининградской девятиэтажки, занимающей участок у Верхнего пруда и музея янтаря, готова к продаже квартира 63,0 кв. м. Это хорошо развитая в инфраструктурном отношении локация в паре километров от городского центра. Прайс в 13,0 млн рублей позволяет лоту закрепиться на четвертом месте в рейтинге. Однако следует сделать оговорку, что продажная стоимость завышена более чем на 5 млн рублей.

5 место. Южно-Сахалинск

12,00 млн рублей / 41,9 кв. м

Детская улица, ЖК «Атмосфера»

https://yuzhno-sahalinsk.cian.ru/sale/flat/235705361/

Лот с 12-миллионным чеком из Южно-Сахалинска – первый из фракции представителей Дальнего Востока, вошедшей в рейтинг Циан. При отделке квартиры использовались материалы из Италии и Бельгии. Покупателю достанется мебель турецкого и российского производства, а также немецкая бытовая техника. Дом (2015 года постройки) примыкает к парку имени Гагарина. Неподалеку есть две школы, зоопарк, горнолыжный комплекс.

6 место. Хабаровск

11,50 млн рублей / 48,8 кв. м

Кавказская улица

https://habarovsk.cian.ru/sale/flat/248197336/

У впадения реки Плюснинка в Амур в 2016 г. был возведен 26-этажный жилой комплекс. На его 17-м этаже доступна студия площадью 48,8 кв. м с ремонтом по авторскому дизайн-проекту. Чтобы стать ее первым жильцом, требуется сумма в 11,5 млн рублей.

7 место. Казань

11,50 млн рублей / 53,4 кв. м

Петербургская улица, ЖК «Барселона»

https://kazan.cian.ru/sale/flat/239325236/

Любопытно, что в рейтинге почти отсутствуют города с населением более 1 млн человек. Единственное исключение – Казань. Самая дорогая однокомнатная квартира в столице Татарстана обнаружена в жилом комплексе «Барселона» (полчаса пешей прогулки до Кремля). Она имеет площадь 53,4 кв. м и расположена на пятом этаже. Стоимость лота неоднократно менялась с августа прошлого года, то возрастая, то уменьшаясь, и на сегодняшний день составляет 11,5 млн рублей. Реальный прайс объекта оценивается в куда более скромную сумму – 7,9 млн рублей.

8 место. Владивосток

11,20 млн рублей / 47,1 кв. м

Аксаковская улица

https://vladivostok.cian.ru/sale/flat/232056293/

Владивостокский рекордсмен – квартира площадью 47,1 кв. м в доме по Аксаковской улице (у подножия сопки Орлиное гнездо) – выделяется своими исключительными видовыми характеристиками. Из его окон открывается панорама бухты Золотой Рог с великолепным Золотым мостом – одной из главных достопримечательной города. По мнению собственника квартиры, в октябре поднявшего цену на 600 тыс. рублей, объект стоит не менее 11,2 млн рублей.

9 место. Благовещенск

11,02 млн рублей / 58,0 кв. м

Пионерская улица, ЖК «Дом на Набережной»

https://blagoveschensk.cian.ru/sale/flat/229558955/

Сильной стороной благовещенского чемпиона (как и хабаровского) являются панорамные виды на акваторию Амура. Он представляет собой квартиру площадью 58,0 кв. м в 15-этажном жилом комплексе, который разместился на набережной по соседству с областной администрацией, Краеведческим музеем и Триумфальной аркой. Бюджет объекта заявлен в размере 11,02 млн рублей (190 тыс. рублей за квадратный метр).

10 место. Тюмень

9,90 млн рублей / 52,0 кв. м

Улица Максима Горького

https://tyumen.cian.ru/sale/flat/247025859/

В Тюмени ценовой максимум на однокомнатные квартиры немного не дотягивает до планки в 10 млн рублей. Его обозначает квартира площадью 52,0 кв. м с большой кухней (18,0 кв. м) на первом этаже девятиэтажного дома по улице Максима Горького.

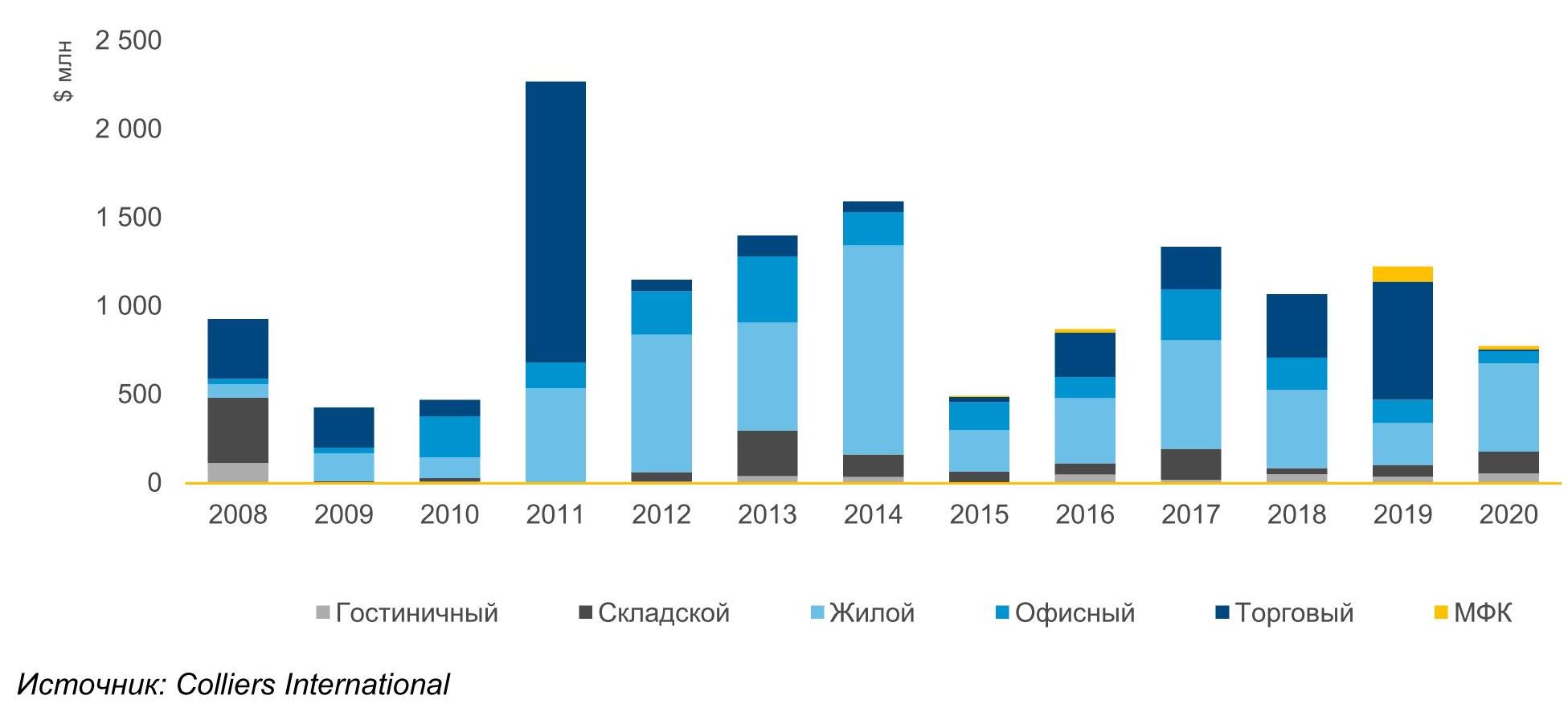

По итогам 2020 года общий объем инвестиций в недвижимость Санкт-Петербурга (включая приобретение земельных участков) составил $776 млн, что на 36% меньше показателя 2019 года, когда было инвестировано порядка $1 220 млн. Если в 2019 году превалирующая доля инвестиций пришлась на сделки с существующими активами (74%), то в 2020 году интерес инвесторов сместился к земельным площадкам (67%).

В 2020 году объем сделок по приобретению существующих объектов недвижимости снизился на 72% по сравнению с результатом 2019 года и составил $256 млн. Поскольку на петербургском рынке экспонируется мало качественных коммерческих объектов, основной объем инвестиций обычно формируют одна-две крупные сделки. Снижение объема инвестиций в этом сегменте связано с эффектом высокой базы предыдущих годов, когда были заключены сделки по продаже ТРЦ «Галерея» и ТК «Невский центр» в 2019 и 2018 годах соответственно. Отсутствие подобных сделок в 2020 году снизило долю сделок с торговыми площадями с 72% до 4%.

Несмотря на ограничения, связанные с пандемией коронавируса, некоторые сегменты оказались в наиболее выигрышном положении и сумели привлечь интерес инвесторов. Так, в 2020 году инвестиции в складскую недвижимость сформировали 46% от объема вложений в коммерческую недвижимость ($118 млн) – это в 2,1 раза больше показателя 2019 года. Основной спрос в этом сегменте пришелся на покупку складских зданий в инвестиционных целях (87%). Крупнейшими сделками стали покупка логопарка «Троицкий» (Professional Logistics Technologies) и грузового терминала Пулково («Колибри»).

В то же время, доля инвестиций в офисную недвижимость увеличилась с 12% в 2019 году до 23% в 2020. Общий объем сделок с участием офисных объектов снизился на 45% - до $59 млн. Несмотря на снижение в абсолютном выражении, сегмент сохраняет инвестиционный потенциал: с осени спрос на офисные здания заметно активизировался. Однако сейчас на офисном рынке наблюдается низкий объем ввода новых спекулятивных объектов и нехватка качественного предложения по привлекательным для инвесторов ценам, что ограничивает объем и число заключенных сделок.

В 2020 году инвесторов привлекали здания в центральных районах города для дальнейшего приспособления под гостиничные проекты. Доля сделок в гостиничном сегменте выросла с 4% (или $39 млн) в 2019 году до 19% (или $50 млн) в 2020 году.

Много знаковых сделок было заключено в центре Санкт-Петербурга по ценам выше рынка и с активным участием инвесторов. Например, владелец отеля «Введенский» купил здание бывших Центральных железнодорожных касс напротив Казанского собора за 1,15 млрд рублей, а банк «Открытие» продал свой офис на углу Малой Конюшенной улицы и Невского проспекта за 800 млн рублей.

В 2020 году на рынке также было зафиксировано несколько сделок с имуществом банкротов. Например, были проданы торговый комплекс «Ладожские ряды» и бизнес-центр «Лада», реализованные единым лотом, а также бизнес-центр «Монблан» и особняк Мясникова на улице Восстания.

Объем сделок с земельными участками по итогам 2020 года составил $521 млн. 96% сделок (или $500 млн) сформировали участки под жилой девелопмент – в денежном выражении это в два раза больше показателей 2019 года. Рекордный рост цен на первичную недвижимость позволил девелоперам высвободить финансовый ресурс для пополнения земельного банка. Если во второй половине 2018 года и в 2019 году девелоперы занимали выжидательную позицию в связи с переходом на эскроу-счета и проектное финансирование, в 2020 году застройщики искали новые площадки гораздо активнее.

Сегмент инвестиций в участки под коммерческий девелопмент показал отрицательную динамику. В 2020 году сумма инвестиций снизилась на 77% по сравнению с 2019 годом и составила $19 млн. Интересом пользовались площадки для реализации индустриальных и многофункциональных объектов.

«Хотя в 2020 году инвесторы ждали, когда на рынке появятся стрессовые активы с дисконтом, этого не произошло. Многие банки предложили собственникам программы реструктуризации, что позволило владельцам недвижимости сохранить бизнес и не продавать активы по низкой цене. Напротив, некоторые собственники выставляли активы по завышенной цене, что также замедлило процесс совершения сделок, – комментирует Андрей Косарев, генеральный директор Colliers International в Санкт-Петербурге. – На фоне снижения ключевой ставки ЦБ и уменьшения доходности финансовых инструментов недвижимость остается наиболее привлекательным объектом для инвестиций. Мы ожидаем, что в 2021 году интерес инвесторов к недвижимости будет расти. Основной фокус внимания будет направлен на активы со стабильными и потенциально растущими арендными потоками».

Динамика общего объема инвестиций по сегментам, 2020 г.