Итоги I полугодия на первичном рынке России. Спрос сократился, но цены растут

Эксперты Циан проанализировали спрос на первичном рынке недвижимости России в 1 полугодии 2021 года по данным, опубликованным Росреестром. Количество договоров долевого участия (ДДУ) выше, чем в 1 полугодии 2020 года, но ниже, чем во 2 полугодии 2020 года. Влияние льготной ипотеки, которая привела к ажиотажному спросу на квартиры во второй половине прошлого года ослабевает.

- В 1 полугодии 2021 года в России заключено 422,5 тыс. ДДУ - в 1,5 раза больше, чем за аналогичный период год назад, но на 13% меньше, чем во 2 полугодии 2020 года.

- В ¾ регионов число сделок на первичном рынке увеличилось по сравнению с 1 полугодием 2020 г. Максимальный прирост отмечен в Томской области (в 5 раз), наибольшее падение – в Бурятии (-29,3%).

- В 10 регионах заключено 62% сделок на первичном рынке. Среди лидеров столичные агломерации и субъекты с миллионниками (Краснодарский край, Новосибирская область, Свердловская область).

- В регионах с максимальными показателями числа ДДУ зафиксирован наибольший объем ввода жилья девелоперами. Топ-10 по обоим показателям практически полностью совпадают.

- 58% всех ДДУ (244,4 тыс.) в 1 полугодии 2021 года заключены с эскроу-счетами. Это всего на 14% меньше, чем за весь 2020 год.

Статистика учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами.

1. Влияние льготной ипотеки ослабевает

В 1 полугодии 2021 года в России заключено 422,5 тыс. договоров долевого участия - это в 1,5 раза больше, чем в 1 полугодии 2020 года (тогда - 279,2 тыс.), когда действовали карантинные ограничения, но на 12,9% меньше, чем во 2 полугодии 2020 года (484,6 тыс.). Существенные изменения связаны, в первую очередь, с динамикой спроса на квартиры. Влияние льготной ипотечной программы в 2021 году уже не было таким сильным, как во второй половине 2020 года, большинство тех, кто желал улучшить свои жилищные условия, сделали это еще в прошлом году. К тому же, на фоне ажиотажного спроса во 2 полугодии 2020 г. значительно выросли цены, что нивелировало выгоду от льготной ипотеки.

По сравнению с 1 полугодием 2019 года число ДДУ просело на 5%. Высокие показатели 2 половины 2018 и 1 половины 2019 гг. связаны с переходом на эскроу-счета. До 10-15% сделок в этот период были нерыночными - их заключали инвесторы с целью отсрочки перехода на продажу через эскроу. Реальное число сделок тогда было меньше. В сравнении с 1 полугодиями 2016-2018 гг. число ДДУ сейчас существенно выше, что говорит о сохраняющемся повышенном спросе на фоне действия льготной ипотеки.

Большая часть сделок в первой половине 2021 пришлась на второй квартал (232,8 тыс. ДДУ). Схожая ситуация была и в 1 полугодии 2017, 2018 и 2019 годов. В 2020 году из-за ограничений во 2 квартале было заключено минимальное за последние 5 лет число сделок. Сейчас показатели близки к уровню 3 квартала 2020 года, когда спрос только начинал расти. Пик числа ДДУ пришелся на 4 квартал 2020 года - 274,7 тыс., что является абсолютным рекордом за квартал за всю историю. По сравнению с этим периодом количество ДДУ во 2 квартале 2021 меньше на ~15%, а в 1 квартале - на ~30%. В целом, в предыдущие годы большая часть сделок приходилась на 3-4 кварталы. В 2019 году было исключение - пик был в первой половине года за счет перехода на эскроу. В текущем году вполне может повториться такая ситуация, но не за счет эскроу, а из-за обновления условий по льготной ипотеке и стремительного роста цен на первичном рынке - ожидать роста числа сделок во 2 полугодии 2021 года не приходится.

Динамика числа ДДУ в 2016-2021 гг.

Источник: Аналитический центр Циан по данным Росреестра

2. В 64 регионах число ДДУ за год возросло

Наибольшее число сделок по федеральным округам пришлось на Центральный ФО – 40%. Доля его в 1 полугодии 2021 года возросла - в 2020 году на него пришлось только 34%. В пересчете на численность населения лидером является Северо-Западный ФО - 445 сделок на 100 тыс. жителей. Для сравнения – в Центральном ФО заключено 431 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО - 78 ДДУ на 100 тыс. человек. В среднем по России на 100 тысяч населения прошло 289 сделок на первичном рынке.

По сравнению с 1 полугодием 2020 года во всех федеральных округах зафиксирован рост числа сделок: от +11,3% в Северо-Западном ФО до +85,5% в Северо-Кавказском ФО. Если сравнивать со 2 полугодием 2020 года, то увеличение только в двух округах - Дальневосточном (+6,1%) и Северо-Кавказском (+4,6%). Здесь мог повлиять эффект низкой базы - в обоих округах очень мало сделок: на Кавказе большая часть жилья вводится населением, а на Дальнем Востоке низкая численность населения.

Динамика числа ДДУ в 1 полугодии 2021 года по федеральным округам

|

|

Число ДДУ |

По сравнению с 1 полугодием 2029 г. |

По сравнению с 2 полугодием 2020 г. |

Доля ФО от рынка |

Число ДДУ на 100 тыс. жителей |

|

Центральный ФО |

168965 |

+84% |

-2% |

40% |

431 |

|

Приволжский ФО |

63299 |

+51% |

-24% |

15% |

218 |

|

Северо-Западный ФО |

62028 |

+11% |

-20% |

15% |

445 |

|

Южный ФО |

43512 |

+35% |

-19% |

10% |

264 |

|

Сибирский ФО |

33677 |

+40% |

-18% |

8% |

198 |

|

Уральский ФО |

33128 |

+64% |

-17% |

8% |

269 |

|

Дальневосточный ФО |

10162 |

+12% |

6% |

2% |

125 |

|

Северо-Кавказский ФО |

7727 |

+86% |

5% |

2% |

78 |

Источник: Аналитический центр Циан по данным Росреестра

Только в 12 регионах в 1 полугодии 2021 года спрос на первичном рынке ниже, чем в 1 полугодии 2020 года - это регионы ДФО (Забайкальский край, Якутия, Амурская область и Бурятия), СЗФО (Архангельская область, Карелия, Вологодская область), СФО (Республика Алтай и Красноярский край), а также Астраханская и Владимирская области и Марий Эл. Здесь программа льготного ипотечного кредитования не позволила увеличить продажи на первичном рынке. За исключением Красноярского края это регионы с не очень высокими показателями числа ДДУ. Максимальное сокращение спроса в Бурятии (-29,3%). В 10 регионах число сделок увеличилось более, чем в 2 раза: Томская область (в 5 раз), Дагестан (в 4,3 раза), Кабардино-Балкария и Ингушетия (в 4 раза), Курганская область (в 3,5 раза), Рязанская область (в 3,2 раза), Самарская и Кемеровская области (в 2,5 раза), Московская область (в 2,3 раза), Пензенская область (в 2,2 раза).

В 6 регионах со 2 полугодия 2019 года по 1 полугодие 2021 года на первичном рынке не было ни одной сделки - это Еврейская АО, Камчатский край, Магаданская область, Чукотский АО, Мурманская область, Тыва. В Карачаево-Черкесии во 2 полугодии 2019 года было зафиксировано 15 ДДУ и еще 1 ДДУ в 1 полугодии 2020 г., затем показатель вышел в 0. Все это регионы с минимальными объемами ввода жилья девелоперами (либо малонаселенные, либо с широким распространением индивидуального жилищного строительства).

По сравнению со 2 полугодием 2020 года число ДДУ увеличилось лишь в 17 регионах. Максимальный прирост в Кабардино-Балкарии (в 4,7 раз), максимальное сокращение (почти в 2 раза) в Кировской и Владимирской областях.

Субъекты с наибольшим ростом и падением спроса на первичном рынке в 1 полугодии 2021 года

|

|

Регионы-лидеры по приросту сделок в % |

|||

|

Регион |

ДДУ 1 полуг. 2020 |

ДДУ 1 полуг. 2021 |

Динамика за год |

|

|

1 |

Томская область |

112 |

560 |

+400% |

|

2 |

Республика Дагестан |

118 |

505 |

+328% |

|

3 |

Кабардино-Балкарская Республика |

181 |

733 |

+305% |

|

4 |

Республика Ингушетия |

11 |

44 |

+300% |

|

5 |

Курганская область |

350 |

1233 |

+252% |

|

6 |

Рязанская область |

3250 |

10356 |

+219% |

|

7 |

Самарская область |

3918 |

9910 |

+153% |

|

8 |

Кемеровская область |

691 |

1704 |

+147% |

|

9 |

Московская область |

26479 |

60603 |

+129% |

|

10 |

Пензенская область |

1916 |

4169 |

+118% |

|

Регионы с максимальным падением сделок в % |

||||

|

1 |

Республика Бурятия |

927 |

655 |

-29% |

|

2 |

Амурская область |

404 |

308 |

-24% |

|

3 |

Республика Саха (Якутия) |

2282 |

1782 |

-22% |

|

4 |

Вологодская область |

1955 |

1549 |

-21% |

|

5 |

Республика Марий Эл |

1084 |

869 |

-20% |

|

6 |

Республика Карелия |

1437 |

1179 |

-18% |

|

7 |

Архангельская область и Ненецкий АО |

3486 |

2964 |

-15% |

|

8 |

Красноярский край |

5652 |

5001 |

-12% |

|

9 |

Астраханская область |

644 |

600 |

-7% |

|

10 |

Республика Алтай |

44 |

41 |

-7% |

Источник: Аналитический центр Циан по данным Росреестра

3. В 10 регионах заключено 62% сделок на первичном рынке

На 10 регионов, лидирующих по количеству сделок на первичном рынке, пришлось 62,2% общего числа ДДУ. Это выше, чем в 1 полугодии 2020 года (тогда 60,8%) и чем во 2 полугодии 2020 (60,3%). Для сравнения, в 2016 г. на топ-10 регионов приходилось 55,5% сделок, далее, с 2017 по по 2019 гг., - 59-61%. Концентрация спроса нарастает. Особенно сильно за год возросла доля Москвы (с 14,3% до 16,2% от общего числа сделок) и Московской области (от 9,5% до 14,3%). Программа льготного ипотечного кредитования сделала квартиры в Московском регионе более доступными, в результате чего спрос существенно увеличился как со стороны местных жителей, которые решили улучшить свои жилищные условия, так и со стороны региональных покупателей. По оценкам Циан покупатели из регионов интересовались столичной недвижимостью на четверть активнее, чем до пандемии и объявления льготной ипотеки.

Лидером по числу ДДУ традиционно является Москва (68,3 тыс.). Далее следуют Московская область (60,6 тыс.), Санкт-Петербург (37,8 тыс.), Краснодарский край (23,8 тыс.), Новосибирская область (16,6 тыс.), Свердловская область (14,9 тыс.), Ленинградская область (10,5 тыс.), Рязанская область (10,4 тыс.), Самарская область (9,9 тыс.), Ростовская область (9,8 тыс.). За исключением Рязанской области - это регионы с городами-миллионниками. Год назад топ-10 лидеров был практически таким же, только вместо Рязанской и Самарской областей были Татарстан и Башкортостан.

Количество сделок на первичном рынке зависит, в том числе, и от ситуации в строительной отрасли. В регионах с максимальными показателями числа ДДУ зафиксирован наибольший объем ввода жилья девелоперами. Топ-10 регионов по объему строительства в 1 полугодии 2021 года практически полностью совпадает с топом по количеству сделок, отличия лишь в том, что вместо Рязанской и Ростовской областей в десятку попали Татарстан и Башкортостан, которые по числу ДДУ занимают 11 и 13 места соответственно.

Топ-10 регионов по количеству сделок на первичном рынке в 1 полугодии 2021 года

|

№ |

Субъект |

Кол-во сделок, тыс. шт |

Относительно 1 полугодия 2020 г. |

Доля от всего рынка |

Место по объему ввода жилья по РФ, 1 полугодие 2021 г. |

|

1 |

Москва |

68,3 |

+71% |

16,2% |

1 |

|

2 |

Московская область |

60,6 |

+129% |

14,3% |

2 |

|

3 |

Санкт-Петербург |

37,8 |

+9% |

8,9% |

3 |

|

4 |

Краснодарский край |

23,8 |

+39% |

5,6% |

4 |

|

5 |

Новосибирская область |

16,6 |

+73% |

3,9% |

8 |

|

6 |

Свердловская область |

14,9 |

+41% |

3,5% |

6 |

|

7 |

Ленинградская область |

10,5 |

+19% |

2,5% |

5 |

|

8 |

Рязанская область |

10,4 |

+219% |

2,5% |

24 |

|

9 |

Самарская область |

9,9 |

+153% |

2,3% |

10 |

|

10 |

Ростовская область |

9,8 |

+15% |

2,3% |

11 |

Источник: Аналитический центр Циан по данным Росреестра и Росстата

- 58% ДДУ в первом полугодии 2021 года заключены с эскроу-счетами

57,8% всех ДДУ в 1 полугодии 2021 года прошли с открытием эскроу-счетов – 244,4 тыс. сделок. Для сравнения – в 2020 году (суммарно за первое и второе полугодие) показатель был ниже – 37,4%, а в 2019 году - всего 5,6%. Лидерами по количеству открытых эскроу-счетов стали Москва (43,5 тыс. сделок), Краснодарский край (19,5 тыс.), и Санкт-Петербург (13,3 тыс.).

Примечательно, что в первой половине 2021 года число ДДУ с эскроу в целом по стране лишь на 14% меньше, чем за весь 2020 год, а в некоторых регионах (всего их 24) даже больше, например, в Санкт-Петербурге и Новосибирской области (на 19%), в Томской области (на 37%), в Рязанской области (в 2,9 раз), в Псковской области (в 3,3 раза), в Кабардино-Балкарии (в 5,4 раза), в Забайкальском крае (в рекордные 39 раз). Только на Сахалине в первой половине 2021 года показатель был меньше, чем за аналогичный период в прошлом году (400 шт. против 493 шт.).

В Мордовии, Ингушетии и Калмыкии все сделки были с открытием эскроу. Более 90% зафиксировано еще в 13 регионах. По итогам 2020 года только в 2-х субъектах показатель был выше 90%. Все ДДУ прошли без открытия эскроу-счетов только в Чечне.

Лидеры по доле эскроу-счетов от всего количества заключенных ДДУ в регионе

|

№ |

Регион |

Число сделок с эскроу |

Доля эскроу-счетов в сделках по региону |

|

1 |

Республика Мордовия |

576 |

100% |

|

2 |

Республика Ингушетия |

44 |

100% |

|

3 |

Республика Калмыкия |

135 |

100% |

|

4 |

Оренбургская область |

2857 |

99% |

|

5 |

Амурская область |

305 |

99% |

|

6 |

Республика Коми |

657 |

99% |

|

7 |

Новгородская область |

481 |

98% |

|

8 |

Курганская область |

1204 |

98% |

|

9 |

Орловская область |

1393 |

96% |

|

10 |

Республика Хакасия |

550 |

95% |

Источник: Аналитический центр Циан по данным Росреестра

«Субсидирование привело к существенному росту числа сделок на первичном рынке России во второй половине 2020 года, что в итоге отразилось на увеличении разрыва между ценами на жилье и средними зарплатами. С начала 2021 года ажиотажный спрос спал - большинство уже решили жилищный вопрос, а рост стоимости нивелировал выгоду от льготной ипотеки, поэтому по итогам первой половины 2021 года мы видим снижение числа ДДУ, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Изменение условий по льготной ипотеке приведет к еще большему замедлению спроса во втором полугодии 2021 года. Уже сейчас статистика по Московскому региону показывает сокращение числа сделок на 20% за месяц».

|

Регион |

Общее число сделок |

Динамика числа сделок за год |

Динамика числа сделок за полгода |

Количество сделок с эскроу-счетами |

Доля сделок с эскроу-счетами от общего количества |

|

Российская Федерация |

422 498 |

51,3% |

-12,9% |

244 356 |

58% |

|

Центральный ФО |

168 965 |

83,9% |

-1,6% |

75 691 |

45% |

|

Москва |

68 285 |

71,3% |

-4,3% |

43 515 |

64% |

|

Московская область |

60 603 |

128,9% |

10,8% |

10 943 |

18% |

|

Рязанская область |

10 356 |

218,6% |

42,1% |

1 077 |

10% |

|

Воронежская область |

7 345 |

39,9% |

-12,6% |

6 126 |

83% |

|

Ярославская область |

2 561 |

56,2% |

1,5% |

1 827 |

71% |

|

Тульская область |

2 552 |

50,0% |

-24,8% |

322 |

13% |

|

Калужская область |

2 100 |

24,2% |

-7,1% |

972 |

46% |

|

Брянская область |

2 005 |

41,4% |

-30,5% |

1 408 |

70% |

|

Владимирская область |

1 997 |

-5,1% |

-46,8% |

1 092 |

55% |

|

Тверская область |

1 971 |

41,0% |

-26,2% |

1 620 |

82% |

|

Смоленская область |

1 490 |

55,2% |

-16,5% |

1 169 |

78% |

|

Орловская область |

1 447 |

6,4% |

-31,1% |

1 393 |

96% |

|

Тамбовская область |

1 380 |

43,2% |

-29,4% |

1 198 |

87% |

|

Липецкая область |

1 325 |

26,9% |

-33,0% |

817 |

62% |

|

Белгородская область |

1 266 |

27,0% |

-7,5% |

691 |

55% |

|

Курская область |

874 |

35,1% |

-17,7% |

703 |

80% |

|

Ивановская область |

810 |

45,2% |

-43,3% |

353 |

44% |

|

Костромская область |

598 |

9,3% |

-34,1% |

465 |

78% |

|

Северо-Западный ФО |

62 028 |

11,3% |

-20,0% |

27 516 |

44% |

|

Санкт-Петербург |

37 796 |

9,0% |

-18,5% |

13 262 |

35% |

|

Ленинградская область |

10 495 |

18,9% |

-21,2% |

6 894 |

66% |

|

Калининградская область |

6 028 |

54,2% |

-4,5% |

3 269 |

54% |

|

Архангельская область и Ненецкий АО |

2 964 |

-15,0% |

-43,4% |

363 |

12% |

|

Вологодская область |

1 549 |

-20,8% |

-18,9% |

1 035 |

67% |

|

Республика Карелия |

1 179 |

-18,0% |

-39,0% |

796 |

68% |

|

Псковская область |

862 |

55,6% |

17,1% |

759 |

88% |

|

Республика Коми |

664 |

59,6% |

-35,8% |

657 |

99% |

|

Новгородская область |

491 |

11,8% |

-25,4% |

481 |

98% |

|

Мурманская область |

нет сделок |

||||

|

Южный ФО |

43 512 |

34,6% |

-19,4% |

32 446 |

75% |

|

Краснодарский край |

23 832 |

39,0% |

-19,8% |

19 497 |

82% |

|

Ростовская область |

9 821 |

15,4% |

-25,7% |

7 536 |

77% |

|

Республика Крым и Севастополь |

4 225 |

50,1% |

-9,6% |

2 291 |

54% |

|

Волгоградская область |

3 027 |

57,6% |

-13,7% |

2 183 |

72% |

|

Республика Адыгея |

1 872 |

58,8% |

6,7% |

418 |

22% |

|

Астраханская область |

600 |

-6,8% |

-36,2% |

386 |

64% |

|

Республика Калмыкия |

135 |

27,4% |

-13,5% |

135 |

100% |

|

Северо-Кавказский ФО |

7 727 |

85,5% |

4,6% |

4 710 |

61% |

|

Ставропольский край |

5 288 |

70,5% |

-6,9% |

4 369 |

83% |

|

Республика Северная Осетия - Алания |

1 096 |

56,8% |

25,1% |

176 |

16% |

|

Кабардино-Балкарская Республика |

733 |

305,0% |

372,9% |

59 |

8% |

|

Республика Дагестан |

505 |

328,0% |

-9,8% |

62 |

12% |

|

Чеченская Республика |

61 |

13,0% |

-35,1% |

0 |

0% |

|

Республика Ингушетия |

44 |

300,0% |

69,2% |

44 |

100% |

|

Карачаево-Черкесская Республика |

нет сделок |

||||

|

Приволжский ФО |

63 299 |

51,4% |

-24,0% |

48 529 |

77% |

|

Самарская область |

9 910 |

152,9% |

-8,8% |

6 265 |

63% |

|

Республика Татарстан |

9 690 |

26,4% |

-28,0% |

6 856 |

71% |

|

Республика Башкортостан |

8 301 |

32,3% |

-24,1% |

4 993 |

60% |

|

Пермский край |

6 187 |

39,5% |

-31,1% |

5 166 |

83% |

|

Нижегородская область |

4 950 |

51,7% |

-28,9% |

3 422 |

69% |

|

Удмуртская Республика |

4 563 |

33,6% |

-21,1% |

4 011 |

88% |

|

Пензенская область |

4 169 |

117,6% |

-18,3% |

3 694 |

89% |

|

Чувашская Республика |

3 648 |

32,6% |

-36,8% |

3 376 |

93% |

|

Саратовская область |

3 454 |

87,9% |

-31,9% |

3 020 |

87% |

|

Оренбургская область |

2 880 |

90,9% |

4,0% |

2 857 |

99% |

|

Ульяновская область |

2 501 |

31,3% |

-14,2% |

2 214 |

89% |

|

Кировская область |

1 601 |

3,9% |

-48,3% |

1 265 |

79% |

|

Республика Марий Эл |

869 |

-19,8% |

-32,4% |

814 |

94% |

|

Республика Мордовия |

576 |

98,6% |

83,4% |

576 |

100% |

|

Уральский ФО |

33 128 |

64,4% |

-17,4% |

22 592 |

68% |

|

Свердловская область |

14 916 |

40,8% |

-16,2% |

6 565 |

44% |

|

Тюменская область |

9 545 |

99,7% |

-25,6% |

8 070 |

85% |

|

Челябинская область |

5 318 |

71,9% |

-18,3% |

4 818 |

91% |

|

Ханты-Мансийский АО |

1 798 |

67,9% |

-6,9% |

1 669 |

93% |

|

Курганская область |

1 233 |

252,3% |

95,7% |

1 204 |

98% |

|

Ямало-Ненецкий АО |

318 |

20,5% |

-27,1% |

266 |

84% |

|

Сибирский ФО |

33 677 |

39,6% |

-17,7% |

25 548 |

76% |

|

Новосибирская область |

16 639 |

72,6% |

-14,7% |

12 068 |

73% |

|

Алтайский край |

5 374 |

19,3% |

-28,7% |

4 560 |

85% |

|

Красноярский край |

5 001 |

-11,5% |

-21,5% |

3 915 |

78% |

|

Иркутская область |

2 963 |

22,5% |

-8,5% |

1 705 |

58% |

|

Кемеровская область |

1 704 |

146,6% |

11,2% |

1 546 |

91% |

|

Омская область |

814 |

49,4% |

-44,9% |

661 |

81% |

|

Республика Хакасия |

581 |

14,1% |

-32,4% |

550 |

95% |

|

Томская область |

560 |

400,0% |

60,5% |

519 |

93% |

|

Республика Алтай |

41 |

-6,8% |

-19,6% |

24 |

59% |

|

Республика Тыва |

нет сделок |

||||

|

Дальневосточный ФО |

10 162 |

12,4% |

6,1% |

7 324 |

72% |

|

Приморский край |

4 788 |

67,3% |

24,7% |

4 160 |

87% |

|

Республика Саха (Якутия) |

1 782 |

-21,9% |

0,1% |

769 |

43% |

|

Хабаровский край |

1 318 |

4,4% |

-25,2% |

954 |

72% |

|

Сахалинская область |

810 |

5,2% |

20,9% |

400 |

49% |

|

Республика Бурятия |

655 |

-29,3% |

-7,7% |

541 |

83% |

|

Забайкальский край |

501 |

-5,6% |

36,5% |

195 |

39% |

|

Амурская область |

308 |

-23,8% |

-31,4% |

305 |

99% |

|

Еврейская АО |

нет сделок |

||||

|

Камчатский край |

нет сделок |

||||

|

Магаданская область и Чукотский АО |

нет сделок |

||||

Источник: Аналитический центр Циан по данным Росреестра

По данным департамента аналитики компании «БОН ТОН», по итогам февраля 2021 г. объем предложения квартир бизнес-класса на первичном рынке старой Москвы составил 693,20 тыс. кв.м и 9,5 тыс. лотов. За месяц объем экспозиции вырос на 14,5% площади и на 18,4% лотов в связи с выходом в реализацию 3 проектов (ЖК Достижение, Событие-2 и Остров) и корпусов в уже реализующихся проектах. За год размер экспозиции сократился на 10% площади и 6,5% лотов.

Почти 67% предложения приходится на 4 округа: ЮАО -18,9% площади (-0,4% мм, +6,7% гг), СВАО – 18,3% (+6% мм, +9,9% гг), ЗАО -15,9% (-2,9% мм, -6% гг) и СЗАО -13% (+0,9% мм, +1,9% гг).

По стадиям строительной готовности большая доля предложения квартир бизнес-класса приходится на нулевой цикл – 42% площади (+6,8% мм, +27,0% гг). Объем предложения на нулевом цикле вырос на 36% по сравнению с прошлым месяцем и в 2 раза по сравнению с тем же периодом прошлого года. На втором месте – предложение на стадии фасадно-отделочных работ – 21% площади (-4,1% мм, -6,2% гг). На третьем месте – доля предложения на стадии введенных объемов -16,1% площади (-0,7% мм, -10,5% гг).

Большая доля предложения реализуется без отделки 67% лотов (+6,9% мм, -9,6% гг), на долю предчистовой отделки приходится 23% (-0,2% мм, +7,2% гг), отделки – 10% (-6,7% мм, +2,4% гг).

Почти 65% предложения приходится на 3 типа квартир: 3е - 27,5% (-0,4% мм, +0,9% гг), 4е – 18,8% (-0,6% мм, +1,6% гг) и 2е -16% (+2,3% мм, +4,1% гг). Средняя площадь квартир составила 73,5 кв.м., что на 2,6% меньше, чем месяц назад, и на 3,5%, чем год назад.

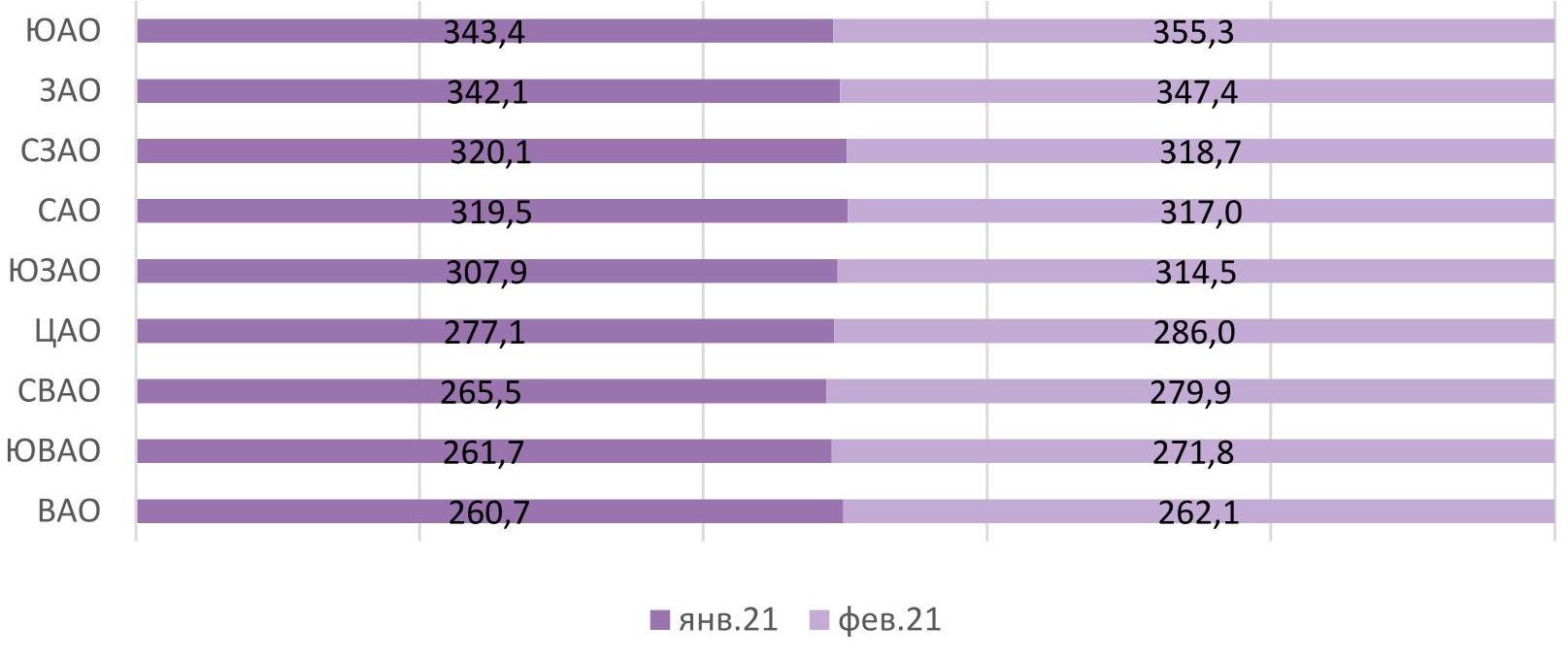

По итогам февраля 2021 г. средневзвешенная цена квадратного метра (СВЦ) квартир бизнес-класса составила 316 тыс. руб. (+1,2% мм, +24,3% гг). Самым доступным округом стал ВАО с СВЦ на уровне 262,1 тыс. руб. (+0,6% мм, +25% гг), самым дорогим - ЮАО с СВЦ на уровне 355,3 тыс. руб. (+3,5% мм, +40,6% гг) и ЗАО на уровне 347,4 тыс. руб. (+1,5% мм, + 32,4% гг).

Средняя цена квартиры бизнес-класса составила 23,2 млн руб. (-17% мм, +19,5% гг). Самым доступным округом стал ЮВАО со средней стоимостью лота 18,6 млн. руб. (+2,2% мм, +18,3% гг), самым дорогим – ЗАО со средней ценой квартиры 28,5 млн руб. (+ 0,4% мм, +39% гг).

Рейтинг округов по СВЦ на рынке квартир бизнес-класса, тыс. руб.

В течение коронавирусного 2020 года темпы ввода новостроек в высокобюджетном сегменте столичного жилья замедлились. По оценке экспертов «Метриум», в прошлом году вовремя сдались 53,4% заявленных проектов. Тогда как в 2019 году этот показатель составлял 65,3%. Впрочем, вряд ли в этом виновата весенняя остановка строек — перенос сроков в половине и более проектов высокобюджетного сегмента наблюдался и ранее. Так, в 2018 году вовремя сдались только 43% проектов данной категории, что значительно ниже показателей периода пандемии.

По состоянию на начало 2020 года в Москве планировалось ввести в эксплуатацию 73 жилых и апартаментных комплексов[1] бизнес-, премиум- и элитного классов. Однако фактический ввод значительно ниже этой отметки: в срок сдано чуть более половины заявленных проектов — 39 новостроек (53,4%). Для сравнения — в 2019 году из 75 запланированных к вводу высокобюджетных новостроек разрешения на ввод в эксплуатацию получили 49 проектов, что составило 65,3%.

Однако здесь нужно учитывать тот факт, что за год до этого — в 2018 году — не уложились в сроки почти 60% проектов. И большинство из них с опозданием сдавалось в прошлом году, оказав значительное влияние на статистику. В среднем же за последние годы ситуация на рынке высокобюджетной недвижимости Москвы остается довольно стабильной: вовремя сдается только половина новостроек.

Самые заметные положительные изменения по сравнению с предыдущим отчетным периодом были отмечены в категории элитных апартаментов. Если в 2019 году в данном сегменте не был завершен в срок ни один проект, то в 2020 доля вовремя введенных проектов выросла до 33,3%. Впрочем, если детально изучить хронологию этих проектов и сопоставить 2019 и 2020 гг., то общая ситуация с вводом в заявленные сроки не столько благоприятна. Так, в 2019 году из трех проектов не был сдан ни один, весь объем ввода был перенесен на 2020 год. Таким образом в 2020 году общее количество заявленных к вводу проектов увеличилось до шести. В результате в прошлом году сдались только две новостройки, из них лишь одна относится к «опоздавшим» проектам 2019 года. Иными словами, два элитных проекта не были введены в эксплуатацию ни в 2019, ни в 2020 годах.

В категории жилых комплексов премиум-класса доля вовремя сданных проектов увеличилась на 10% — с 35,5% до 45,5%. А в сегменте квартир бизнес-класса она осталась практически без изменений: 66,7% сданных в срок в 2020 году против 67,7% за год до этого.

Самый же заметный провал зафиксирован в сегменте апартаментов бизнес-класса. Если в 2019 году эта категория лидировала с впечатляющим показателем соблюдения заявленных сроков на уровне 87,5%, то в прошлом году сегмент оказался среди аутсайдеров — вовремя получила разрешение на ввод лишь треть проектов. В сегменте апартаментов премиум-класса снижение составило чуть более 6 процентных пунктов (53,8% в 2020 против 60% в 2019), а элитные жилые комплексы «просели» на 20 п.п. (42,9% в 2020 против 63% в 2019).

Жилые комплексы бизнес-класса

Традиционно квартиры бизнес-класса являются наиболее широко представленной группой в сегменте высокобюджетного жилья. В 2020 году в этой категории вовремя были оформлены разрешения на ввод в эксплуатацию корпусов в 19 проектах. При этом стоит оговориться, что в ряде жилых комплексов было отмечено разделение: часть корпусов сдались в срок, другая — «опоздала».

Ценовой минимум в сданных в 2020 году жилых комплексах бизнес-класса на текущий момент зафиксирован на уровне 11,75 млн рублей. Это бюджет покупки самой доступной квартиры в жилом комплексе «Небо». Чуть выше порог входа находится в ЖК «Береговой» — от 12,13 млн рублей. Замыкает топ-3 ЖК «Династия» со стартовым ценником в 13,52 млн рублей.

Новостройки бизнес-класса, получившие РВЭ в 2020 году[2]

|

Проект |

Корпус |

Девелопер |

Min площадь (кв. м) |

Max площадь (кв. м) |

Min стоимость (млн руб.) |

Max стоимость (млн руб.) |

|

Небо |

все |

Capital Group |

27,2 |

220,6 |

11,75 |

127,88 |

|

Береговой |

1 очередь |

ГК Главстрой |

29,1 |

136,5 |

12,13 |

49,50 |

|

Династия |

корп. 1, 2 |

Sezar Group |

39,9 |

101,9 |

13,52 |

37,46 |

|

Big Time |

корп. 1, 2, 3 |

Tekta Group |

43,6 |

63,3 |

14,07 |

19,13 |

|

Серебряный парк |

корп. 1-6 |

INGRAD |

45,4 |

172,3 |

16,02 |

75,48 |

|

LIFE-Кутузовский |

корп. 5, 7, 8, 9 |

ГК Пионер |

54,6 |

222,3 |

16,29 |

76,28 |

|

СВОЙ |

единственный |

ИНТЕКО |

87,6 |

107,5 |

17,34 |

26,62 |

|

Квартал 38А |

корп. 2 |

РЕМСТРОЙТРЕСТ |

60,0 |

178,4 |

18,23 |

84,62 |

|

LIFE-Ботанический сад 2 |

6 очередь, корп. 1-3 |

ГК Пионер |

85,4 |

141,8 |

20,81 |

35,07 |

|

Хорошевский |

корп. 17, 18 |

ГК МонАрх |

86,0 |

86,0 |

21,33 |

21,41 |

|

ЗИЛАРТ |

лот 8 |

Группа ЛСР |

63,6 |

85,6 |

22,06 |

28,54 |

|

Счастье на Соколе |

единственный |

Группа Эталон |

99,1 |

101,5 |

32,73 |

33,52 |

|

Петровский парк |

ул. Юннатов, 4, корп. А, Б, В, Г |

РГ-Девелопмент |

52,6 |

110,2 |

18,20 |

37,81 |

|

Родной город. Октябрьское поле |

2 очередь, корп. 1, 2 |

РГ Девелопмент |

Продажи завершены |

|||

|

Нагорная 7 |

единственный |

Финансовая компания Cоюз |

Продажи завершены |

|||

|

Счастье в Кусково |

единственный |

Группа Эталон |

Продажи завершены |

|||

|

Новочеремушкинская, 17 |

корп. 1-4 |

INGRAD |

Продажи завершены |

|||

|

Сердце столицы |

корп. 6 |

ДОНСТРОЙ |

Продажи завершены |

|||

|

Счастье на Пресне |

единственный |

Группа Эталон |

Продажи завершены |

|||

Источник: «Метриум»

Жилые комплексы премиум-класса

Категория сданных в 2020 году жилых комплексов премиум-класса является не столь насыщенной — в ней представлено 5 новостроек, из которых в одной уже полностью завершены первичные продажи. Из оставшихся на рынке самый низкий порог входа отмечен в ЖК Prime Park — от 18,81 млн рублей. Минимум в проекте со второй строчки — ЖК «Кутузовский XII» — на 70% выше (32,25 млн рублей). Тройку замыкает жилой комплекс «Вишневый сад», где самая доступная из оставшихся в продаже квартир оценена в 47,66 млн рублей.

Новостройки премиум-класса, получившие РВЭ в 2020 году

|

Проект |

Корпус |

Девелопер |

Min площадь (кв. м) |

Max площадь (кв. м) |

Min стоимость (млн руб.) |

Max стоимость (млн руб.) |

|

Prime Park |

корп. R4, R5, R6 |

Optima Development |

40,1 |

159,5 |

18,81 |

86,21 |

|

Кутузовский XII |

единственный |

Capital Group |

46,4 |

228,2 |

32,25 |

315,00 |

|

Вишневый сад |

корп. A, B, C, D, E |

AB Development |

60,0 |

252,0 |

47,66 |

340,50 |

|

NV/9 ARTKVARTAL |

корп. 1, 2 |

State Development |

126,1 |

209,1 |

66,39 |

117,19 |

|

CITY PARK |

корп. 1, 2, 3, 6 |

ГК МонАрх |

Продажи завершены |

|||

Источник: «Метриум»

Жилые комплексы элитного класса

Из семи элитных жилых комплексов, запланированных к вводу в 2020 году, фактически получили разрешения на ввод в эксплуатацию только три проекта. Причем все они должны были сдаться еще раньше — в 2019 и даже в 2018 годах.

В продаже от застройщика в данных проектах осталось буквально несколько квартир. Самая доступная из них предлагается в ЖК ORDYNKA (от 116,44 млн рублей). В клубном доме на Хлебном цены начинаются от 167,29 млн рублей. А в жилом комплексе «Дом Бакст» на реализации находится единственный лот, для приобретения которого необходим бюджет более чем в полмиллиарда рублей (530 млн рублей).

Новостройки элитного класса, получившие РВЭ в 2020 году

|

Проект |

Корпус |

Девелопер |

Min площадь (кв. м) |

Max площадь (кв. м) |

Min стоимость (млн руб.) |

Max стоимость (млн руб.) |

|

ORDYNKA |

все |

INSIGMA |

79,0 |

273,4 |

116,44 |

388,23 |

|

Дом на Хлебном |

единственный |

Волей Гранд |

94,7 |

342,9 |

167,29 |

659,93 |

|

Дом Бакст |

единственный |

Инвестстройком |

212,0 |

212,0 |

530,00 |

530,00 |

Источник: «Метриум»

Апартаментные комплексы

В общей сложности на 2020 год был запланирован ввод в эксплуатацию 28 проектов бизнес-, премиум- и элитного классов, в которых жилье продается в статусе апартаментов. Однако фактический ввод значительно отличается от планового: РВЭ получили лишь 12 проектов, два из которых уже полностью распроданы. Таким образом, на первичной реализации сегодня представлено только 10 высокобюджетных апартаментных комплексов, сданных в 2020 году.

В бизнес-классе цены стартуют от 5 млн рублей. Столь низкий — даже по меркам комфорт-класса — уровень зафиксирован в комплексе Loft FM. Следом идет проект с более подобающим ценником: в готовом комплексе Soho+Noho апартаменты можно приобрести по цене от 20,3 млн рублей. Последним из тройки бизнес-класса идет проект «ВТБ Арена Парк» с минимальным бюджетом 25,84 млн рублей.

Среди всех введенных в эксплуатацию высокобюджетных апарт-комплексов больше всего представителей класса премиум. В 2020 году сдались 7 проектов этого класса, 5 из которых находятся в продаже. Цены стартуют от 11,54 млн рублей за студию в комплексе Hill 8. В проекте The Book на Новом Арбате стоимость лота начинается от 17 млн рублей. А в комплексе Magnum минимальный бюджет покупки составит 42,35 млн рублей.

В сегменте элитных апартаментов за 2020 год сдались два проекта. В небоскребе Neva Towers цены стартуют от 24,86 млн рублей. А в его полной противоположности — малоэтажном комплексе ORDYNKA — минимальный бюджет предложения 58,54 млн рублей, то есть почти вдвое выше.

Комплексы апартаментов высокобюджетного сегмента, получившие РВЭ в 2020 году

|

Проект |

Корпус |

РВЭ |

Min площадь (кв. м) |

Max площадь (кв. м) |

Min стоимость (млн руб.) |

Max стоимость (млн руб.) |

|

Бизнес-класс |

||||||

|

Loft FM |

единственный |

Колди |

17,9 |

53,3 |

5,00 |

12,28 |

|

Soho+Noho |

корп. Soho, Noho |

Wainbridge |

48,0 |

116,4 |

20,30 |

48,71 |

|

ВТБ Арена парк |

корп. 12 |

УК Динамо |

74,1 |

236,8 |

25,84 |

78,44 |

|

Премиум-класс |

||||||

|

Hill 8 |

единственный |

Сити XXI век |

36,6 |

208,1 |

11,54 |

104,04 |

|

The Book |

единственный |

Capital Group |

26,8 |

147,9 |

17,00 |

92,05 |

|

Magnum |

единственный |

Magnum Development |

54,7 |

198,7 |

42,35 |

148,11 |

|

Данилов дом |

единственный |

СМУ-6 Инвестиции |

118,5 |

212,4 |

52,15 |

95,60 |

|

Astris |

единственный |

ИЭ ЖКХ |

130,8 |

347,7 |

161,00 |

255,00 |

|

Buon’Apart (Quartet House) |

единственный |

ООО «Дискуссия» |

Продажи завершены |

|||

|

Play |

единственный |

Stone Hedge |

Продажи завершены |

|||

|

Элитный класс |

||||||

|

Neva Towers |

башня 1 |

Renaissance Development |

39,7 |

900,0 |

24,86 |

1000,00 |

|

ORDYNKA |

корп. 1, 2, 3, 5, 7 |

INSIGMA |

88,7 |

242,9 |

58,54 |

321,02 |

Источник: «Метриум»

«В отличие от массового сегмента, где в год коронавирусной пандемии был зафиксирован рост доли сданных в срок проектов, высокобюджетные новостройки продемонстрировали отрицательную динамику, — говорит Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). — Впрочем, вряд ли перенос сроков ввода в категории дорогого и сверхдорогого жилья является прямым следствием весенних коронавирусных ограничений. Доля введенных проектов в срок в 2018 году составила 43%, а в 2019 – 65%, таким образом в 2020 году уровень своевременного ввода в 53,4% укладывается в ложившуюся практику на рынке. Одной из причин является низкое качество работы подрядчиков: зачастую девелоперу приходится по несколько раз переделывать одну и ту же работу, чтобы добиться соответствия высоким требованиям, предъявляемым к дорогому жилью».

[1] Расчет производился по корпусам проектов, в которых велись первичные продажи по состоянию на начало 2020 года. Новостройки, полностью распроданные до 31 декабря 2019 года и вышедшие на рынок в 2020 году, не учитывались.

[2] Здесь и далее показатели приведены для корпусов, заявленных к сдаче в 2020 году, а также оформивших РВЭ в начале 2021 года.