Объем ИЖС на 30% выше, чем до пандемии, спрос на частные дома - в 1,5 раза

Объемы ввода жилья населением в 1 полугодии 2021 года показали существенный прирост по сравнению с аналогичными периодами 2019 и 2020 гг. Эксперты Циан проанализировали динамику индивидуального жилищного строительства (ИЖС) по данным, опубликованным Росстатом, а также выяснили, как изменились цены, спрос и предложение на рынке загородной недвижимости России за год.

- В 1 полугодии 2021 года в России введено 20,2 млн кв.м. индивидуального жилья - на 41% больше, чем год назад и на 30% больше, чем в 1 полугодии допандемийного 2019 года.

- Более половины (55,5%) всего нового жилья в России в 1 полугодии 2021 года введено за счет индивидуального жилищного строительства.

- Объем предложения на рынке загородной недвижимости России сократился за год на 3,5%. В регионах с максимальным сокращением числа лотов в продаже увеличились темпы ИЖС.

- Потенциальный спрос на рынке загородной недвижимости в 1 полугодии 2021 года в 1,5 раза выше, чем за аналогичный период до пандемии. Среди населения растет интерес к земельным участкам.

- За 1 полугодие 2021 года год цены на загородные дома в целом по России выросли на 11%, за год - на 17%. Максимальный прирост - на курортах и в столичных регионах.

1. Объем ИЖС в 1 полугодии 2021 года на 30% выше, чем в 1 полугодии допандемийного 2019 года

В 1 полугодии 2021 года в России было введено в эксплуатацию 20,2 млн кв.м. индивидуального жилья. В сравнении с 1 полугодием 2020 года, на которое пришелся локдаун, показатель вырос на 41,3%. Больше объем и по сравнению с 1 полугодием допандемийного 2019 года на 29,5% (тогда было введено 15,5 млн кв.м.). Всего в 2020 году населением было введено 39,1 млн кв.м. жилья, в 2019 году значение было ниже - 37,0 млн кв.м. С 2010 года ежегодно объемы ИЖС увеличиваются в среднем на 5,5%. Исключением стали 2014-2016 года, когда были зафиксированы сначала очень высокие значения (36,1 млн кв.м. в 2014 году - +18,3% за год), а затем спад до прежнего уровня (31,8 млн кв.м. в 2016 году - -9,2% к 2015 году).

Ввод жилья населением по годам

|

Год |

Ввод жилья населением, млн кв. м |

Доля от общего объема ввода населением и застройщиками |

|

2010 |

25,4 |

43,5% |

|

2011 |

26,6 |

42,8% |

|

2012 |

28,3 |

43,1% |

|

2013 |

30,5 |

43,3% |

|

2014 |

36,1 |

42,9% |

|

2015 |

35,0 |

41,0% |

|

2016 |

31,8 |

39,6% |

|

2017 |

32,6 |

41,4% |

|

2018 |

32,3 |

43,1% |

|

2019 |

37,0 |

45,1% |

|

2020 |

39,1 |

47,9% |

|

1 полуг. 2021 |

20,2 |

55,5% |

Источник: Аналитический центр Циан по данным Росстата

Рост объемов ИЖС закономерен. Население все больше осознает преимущества жизни за городом: собственный дом, лучшая экологическая ситуация, близость к природе, относительная безопасность и т.д. В пригородах не такая высокая плотность населения, как в центре, соответственно, меньше шума, спокойнее темп жизни. Развитие сервисов по доставке товаров и все большая автомобилизация населения усиливают процесс. Дополнительным фактором роста интереса к постоянной жизни за пределами города стала пандемия. За счет перехода на удаленный формат работы все большее число людей задумалось о жизни за городом, к тому же за период самоизоляции многие почувствовали необходимость в расширении жилой площади (необходим кабинет для работы, отдельные комнаты для всех членов семьи), что сложно сделать в городской квартире. Вымывание наиболее ликвидных готовых вариантов на загородном рынке в совокупности с утверждением льготной семейной ипотеки на строительство частного дома стимулировали интерес населения к приобретению земельных участков и увеличили темпы ИЖС. Рост объемов связан также и с процессом дачной амнистии (те строения, на которые жители получили документы недавно, учитываются как вновь построенные, хотя им может быть уже много лет).

Динамика ввода в эксплуатацию индивидуального жилья

Источник: Аналитический центр Циан по данным Росстата

Среди регионов максимальное увеличение объемов ввода зафиксировано в Севастополе (в 4,5 раза), в Северной Осетии (в 4 раза), в Ленинградской области, ХМАО и Москве (в 3 раза). В случае Севастополя, Северной Осетии и ХМАО это объясняется низкой базой. Не самые высокие объемы ввода в 2019 года были и в Москве. В Ленинградской области такие темпы связаны с все более возрастающей популярностью коттеджного строительства. Население стремится улучшить свои жилищные условия, сменив квартиру на собственный дом.

В 27 регионах объемы ввода сократились по сравнению с 1 полугодием 2019 года, но существенное снижение (более, чем в 2 раза) было лишь в 2-х регионах - Омской и Смоленской областях. В основном падение объемов зафиксировано в тех регионах, где ввод ИЖС не очень высок. Исключением являются Краснодарский край, занимающий 5 место по объемам ввода (здесь сокращение по сравнению 1 полугодием 2019 года минимально - -3,5%) и Белгородская область, входящая в топ-20 (тут снижение значительнее - -22,4%).

Лидерами по объему ИЖС в 1 полугодии 2021 года являются Московская (2,1 млн кв.м.) и Ленинградская (1,2 млн кв.м.) области, а также Татарстан и Башкортостан, где среди населения популярно проживание в собственном доме (по 0,9 млн кв.м.), и Краснодарский край, где этому способствуют климатические условия (0,8 кв.м.). Среди регионов, где находятся города-миллионники только в 4 наблюдается снижение объемов 1 полугодии 2021 года по сравнению с 1 полугодием 2019 года (в Краснодарском крае, Новосибирской области, Пермском крае, Омской области), а также в Санкт-Петербурге. Во всех этих регионах доля ИЖС уступает доле строительства девелоперами.

2. На ИЖС приходится 55% ввода нового жилья в России

В 1 полугодии 2021 года зафиксировано преобладание объема жилищного строительства населением над вводом застройщикам. На протяжении долгого времени (с 2010 по 2018 гг.) доля ИЖС от всего объема жилищного строительства держалась на уровне 40-43%. В 2019 году на ввод населением пришлось 45,1%, в 2020 году - 47,9%, а в 1 полугодии 2021 года уже более половины - 55,5%. Ранее такая ситуация наблюдалась только в отдельные месяцы. Связано это как с высокими темпами строительства населением на фоне действия льготной семейной ипотеки, вымывания с рынка самых ликвидных готовых вариантов, так и со статистическим ростом за счет дачной амнистии.

Высокая доля ИЖС фиксируется не только в южных регионах, где она была традиционно велика (в Северо-Кавказском ФО - 71,8%), но и на Урале (64,1%), в Приволжском ФО (60,7%), Сибирском ФО (58,3%). Только в двух федеральных округах доля ИЖС меньше 50% - в Северо-Западном (48,5%) и Центральном (48,7%), что связано с низкими показателями в “столицах”: в Москве - 10,0%, в Санкт-Петербурге - 8,7% (это минимальные значения среди всех регионов). Помимо Москвы и Санкт-Петербурга лишь в 14 регионах ввод жилья населением ниже, чем девелоперами. В двух субъектах РФ 100% введенного жилья построено населением - это Магаданская область и Еврейская автономная область. Еще в 5 субъектах доля ИЖС составляет более 90%: Республика Алтай (99,6%), Республика Тыва (96,1%), Карачаево-Черкесская республика (95,8%), Курганская область (94,7%), Республика Ингушетия (92,1%).

Распределение объемов ввода жилья между девелоперами и населением в I полугодии 2021 года

Источник: Аналитический центр Циан по данным Росстата

3. Дефицит ликвидного предложения стимулирует развитие ИЖС

Количество лотов в продаже на рынке загородной недвижимости России сократилось за год на 3,5%. Пандемия подтолкнула многих к приобретению индивидуального дома, в результате чего объем предложения просел. Максимальное сокращение (более, чем в 2 раза) в Новосибирской, Свердловской и Челябинской областях. Существенно снизился выбор также в Ставропольском крае (-36,8%), Архангельской области (-34,0%), Северной Осетии (-28,9%), Адыгее (-26,5%), Севастополе (-26,1%). Во всех этих регионах, за исключением Новосибирской области, в 1 полугодии 2021 года зафиксирован рост ИЖС (от +39,5% в сравнении с 1 полугодием 2019 г. в Архангелькой области до 3,6 раз в Севастополе). В условиях снижения объема готового предложения на загородном рынке население решается на строительство. К тому же с апреля 2021 можно воспользоваться льготной семейной ипотекой - кредиты по ставке до 6% предусмотрены на строительство частного дома, а также на приобретение земельного участка при условии заключения договора подряда со строительной компанией или индивидуальным предпринимателем.

С января 2021 года объем предложения в целом по стране практически не изменился, однако в отдельных регионах ситуация разнонаправленная: от снижения в 4 раза в Новосибирской области до роста в 2,4 раза в Санкт-Петербурге.

4. Спрос держится на высоком уровне

2020 г. оказался ажиотажным по спросу на рынке загородной недвижимости – пик активности пришелся на период самоизоляции. После снятия ограничительных мер потенциальный спрос на приобретение загородных объектов (число просмотров объявлений о продаже на сайте cian.ru) стал снижаться. К началу 2021 года он составил только половину от пика 2020 года, и в течение всего 1 полугодия оставался на таком уровне. По сравнению с 1 полугодием допандемийного 2019 года спрос выше в 1,5 раза.

Динамика потенциального спроса на рынке загородной недвижимости

Источник: Аналитический центр Циан

Наибольшей популярностью на рынке пользуются готовые дома и дачи - на них приходится 77% всех просмотров. Еще 20% интересуются земельными участками и 3% таунхаусами. Год назад, когда еще не льготная семейная ипотека не распространялась на строительство индивидуальных домов, спрос на жилье “под ключ” в процентном отношении был выше - 79%, на участки приходилось 18%. За год число просмотров объявлений по продаже земельных участков увеличилось почти в 2 раза.

5. Максимальный рост цен на курортах и в столичных регионах

Рост цен на рынке загородной недвижимости продолжается. По расчетам Циан, средняя стоимость дома в продаже в целом по РФ составляет в июле 6,93 млн рублей против 6,27 млн в начале года (+10,6%) и 5,94 млн рублей год назад (+16,7%).

Примечание

В расчетах учитывались частные дома и коттеджи со стандартной площадью (50-700 кв м.) и ценой (0,15-200 млн руб.). Регионы, в которых объем предложения менее 100 домов в продаже, в выборку не вошли.

Наибольший рост средних цен на загородном рынке за год зафиксирован в Южном ФО (+27,4%), Северо-Западном ФО (+22,4%) и Центральном ФО (+20,2%). В Южном ФО увеличение обеспечивается, в первую очередь, Краснодарским краем (рекордные +55,8%), а также Севастополем (+38,7%). Такой рост объясняется увеличением спроса (в условиях все более широкого распространения удаленного формата работы дома в регионах с комфортным климатом становятся весьма привлекательными). Аналогичная ситуация характерна для Ставропольского края (+32,5%), где особой популярностью пользуется регион Кавказских Минеральных Вод, а также Крыма (+20,3%) и Калининградской области (+42,5%), также известной своей курортной зоной. Высокие темпы роста и в столичных регионах: в Москве (+39,6%), Санкт-Петербурге (+21,1%), Ленинградской (+34,3%) и в Московской областях (+29,3%), что связано, в том числе, с изменением структуры предложения и вымыванием наиболее доступных вариантов с меньшими площадными характеристиками. Максимальный рост цен в 1 полугодии - в тех же регионах: в Москве и Московской области, Калининградской области, Краснодарском крае, Ставропольском крае, Севастополе, Санкт-Петербурге и Ленинградской области, а также в Томской области и Алтайском крае.

В отдельных регионах на рост цен повлияло и сокращение предложения на рынке вкупе с повышенным спросом, например в Ставропольском крае число лотов в продаже сократилось за год на 36,8%, а цены выросли на 32,5%, в Севастополе - -26,1% и +38,7% соответственно, в Тюменской области -24,9% и +20,0%. В некоторых регионах на увеличение стоимости могло повлиять и снижение объемов ввода - население не строит жилье, а ищет готовые варианты, что повышает спрос на рынке. Так цены существенно увеличились в Санкт-Петербурге и Краснодарском крае, где при возрастающем интересе к загородной недвижимости ввод ниже, чем в 1 полугодии 2019 года. В то же время в других регионах (в Ленинградской области, Москве, Калининградской области) темпы ИЖС не просели, но цены все равно значительно выросли, т.е. даже с учетом того, что многие предпочитают строительство дома покупке, спрос на рынке здесь очень высок.

«Пандемия оживила интерес населения к загородной недвижимости, многие стали строить и приобретать частные дома не только для пребывания там летом, но и для постоянного проживания. При сохраняющемся на высоком уровне спросе объем предложения на рынке должен ему соответствовать, – комментирует Алексей Попов, руководитель аналитического центра Циан. – С лета прошлого года число лотов в продаже сократилось, а цена на них значительно увеличилась. Строительство нового жилья частично компенсирует снижение ликвидного предложения: в регионах, где на рынке стало существенно меньше объектов, зафиксировано увеличение темпов ИЖС. К тому же, сейчас на строительство частных домов и покупку земельных участков действует льготная семейная ипотека, что только повышает интерес к жизни за городом».

Ввод индивидуального жилья, объем предложения на загородном рынке и средняя стоимость дома в продаже по субъектам РФ*

|

Субъект |

Объем ввода индивидуальных домов в эксплуатацию в 1 полугодии 2021 года, тыс. кв.м. |

Объем ввода в сравнении с 1 полуг. 2019 г. |

Доля ввода жилья населением |

Средняя цена дома в продаже, июль 2021 |

Динамика средней цены за год |

Динамика числа лотов за год |

|

Российская Федерация |

20246 |

29,5% |

55,5% |

6,93 |

16,7% |

-3,5% |

|

Центральный ФО |

5596 |

11,6% |

48,7% |

7,35 |

20,2% |

3,3% |

|

Московская область |

2111 |

12,3% |

57,8% |

22,40 |

29,3% |

-3,5% |

|

Воронежская область |

389 |

34,2% |

65,2% |

5,44 |

16,2% |

2,1% |

|

Белгородская область |

356 |

-22,4% |

86,4% |

5,00 |

12,9% |

95,5% |

|

Москва |

326 |

177,1% |

10,0% |

36,78 |

39,6% |

16,8% |

|

Владимирская область |

313 |

17,0% |

85,8% |

4,19 |

17,4% |

-21,2% |

|

Липецкая область |

307 |

1,4% |

68,8% |

4,03 |

11,3% |

-16,2% |

|

Ярославская область |

274 |

13,1% |

66,7% |

5,04 |

13,5% |

-6,0% |

|

Калужская область |

223 |

12,0% |

72,7% |

6,13 |

12,9% |

-7,1% |

|

Тульская область |

206 |

11,8% |

66,9% |

5,20 |

8,6% |

15,5% |

|

Тверская область |

166 |

-13,6% |

59,6% |

6,06 |

12,6% |

0,6% |

|

Курская область |

147 |

-13,6% |

75,9% |

4,30 |

9,7% |

-19,1% |

|

Рязанская область |

144 |

2,1% |

44,7% |

3,43 |

8,2% |

-5,1% |

|

Брянская область |

130 |

146,8% |

64,8% |

3,30 |

-1,5% |

-8,6% |

|

Тамбовская область |

130 |

-8,5% |

85,9% |

3,77 |

11,9% |

-7,9% |

|

Орловская область |

123 |

67,4% |

84,5% |

4,03 |

7,5% |

-17,7% |

|

Костромская область |

100 |

47,6% |

46,8% |

4,50 |

7,9% |

20,9% |

|

Ивановская область |

92 |

8,1% |

84,2% |

4,75 |

9,7% |

15,1% |

|

Смоленская область |

57 |

-60,8% |

45,2% |

3,86 |

-1,8% |

5,7% |

|

Северо-Западный ФО |

2149 |

82,6% |

48,5% |

9,6 |

22,4% |

15,3% |

|

Ленинградская область |

1203 |

215,0% |

68,1% |

15,45 |

34,3% |

26,8% |

|

Калининградская область |

279 |

136,6% |

52,3% |

13,34 |

42,5% |

32,9% |

|

Санкт-Петербург |

111 |

-32,6% |

8,7% |

29,90 |

21,1% |

100,0% |

|

Вологодская область |

111 |

-23,0% |

57,3% |

4,28 |

19,6% |

14,7% |

|

Псковская область |

108 |

37,9% |

77,5% |

3,89 |

9,0% |

-5,7% |

|

Новгородская область |

106 |

30,6% |

75,5% |

3,93 |

17,3% |

-16,6% |

|

Архангельская область (кроме Ненецкого АО) |

84 |

39,5% |

47,8% |

4,72 |

9,8% |

-34,0% |

|

Республика Карелия |

71 |

7,9% |

69,4% |

5,56 |

1,6% |

19,2% |

|

Республика Коми |

51 |

-10,2% |

77,9% |

5,16 |

11,2% |

0,5% |

|

Южный ФО |

2480 |

27,9% |

57,2% |

10,1 |

27,4% |

-6,0% |

|

Краснодарский край |

799 |

-3,5% |

41,9% |

20,30 |

55,8% |

1,6% |

|

Ростовская область |

736 |

11,2% |

67,9% |

5,39 |

-3,8% |

2,9% |

|

Астраханская область |

228 |

160,4% |

80,2% |

4,64 |

7,2% |

-5,3% |

|

Севастополь |

211 |

364,2% |

87,3% |

17,28 |

38,7% |

-26,1% |

|

Волгоградская область |

179 |

24,7% |

55,7% |

4,04 |

4,9% |

5,6% |

|

Республика Крым |

150 |

58,3% |

61,4% |

13,42 |

20,3% |

5,5% |

|

Республика Адыгея |

135 |

142,6% |

66,3% |

5,50 |

10,9% |

-26,5% |

|

Северо-Кавказский ФО |

1433 |

64,6% |

71,8% |

6,9 |

10,9% |

-23,2% |

|

Ставропольский край |

475 |

86,8% |

70,9% |

5,50 |

32,5% |

-36,8% |

|

Республика Дагестан |

218 |

32,3% |

54,2% |

9,20 |

14,0% |

-20,7% |

|

Кабардино-Балкарская Республика |

102 |

-14,1% |

64,7% |

6,86 |

4,6% |

-6,5% |

|

Республика Северная Осетия - Алания |

98 |

292,4% |

62,1% |

6,06 |

-1,0% |

-28,9% |

|

Приволжский ФО |

4507 |

18,4% |

60,7% |

4,95 |

8,4% |

1,3% |

|

Республика Татарстан |

862 |

36,2% |

63,4% |

6,87 |

10,6% |

6,3% |

|

Республика Башкортостан |

856 |

31,1% |

63,9% |

4,58 |

12,3% |

36,9% |

|

Нижегородская область |

559 |

46,8% |

71,9% |

6,27 |

12,0% |

23,4% |

|

Самарская область |

501 |

69,3% |

58,1% |

6,47 |

11,0% |

19,2% |

|

Ульяновская область |

263 |

-5,9% |

68,8% |

5,08 |

8,3% |

6,0% |

|

Саратовская область |

249 |

-2,4% |

66,5% |

4,18 |

2,5% |

16,8% |

|

Пензенская область |

243 |

-9,2% |

63,7% |

4,20 |

9,7% |

5,1% |

|

Пермский край |

231 |

-18,9% |

46,2% |

5,56 |

8,8% |

-25,7% |

|

Оренбургская область |

218 |

8,5% |

75,8% |

4,31 |

8,6% |

2,5% |

|

Удмуртская Республика |

204 |

-10,0% |

48,6% |

4,58 |

21,2% |

-4,6% |

|

Кировская область |

114 |

-5,6% |

60,1% |

4,16 |

8,6% |

-19,8% |

|

Республика Мордовия |

93 |

20,3% |

65,5% |

3,67 |

10,2% |

-22,5% |

|

Чувашская Республика |

58 |

6,6% |

22,7% |

5,01 |

8,9% |

-0,2% |

|

Республика Марий Эл |

56 |

-26,2% |

35,8% |

4,31 |

-12,6% |

-25,7% |

|

Уральский ФО |

1823 |

68,5% |

64,1% |

5,83 |

13,6% |

-24,9% |

|

Свердловская область |

668 |

56,3% |

56,0% |

6,72 |

7,7% |

-64,2% |

|

Челябинская область |

516 |

83,5% |

70,4% |

4,90 |

14,5% |

-52,3% |

|

Тюменская область (без автономных округов) |

367 |

67,5% |

71,6% |

6,73 |

20,0% |

-24,9% |

|

Ханты-Мансийский АО-Югра |

154 |

189,0% |

58,5% |

8,00 |

17,6% |

29,4% |

|

Курганская область |

94 |

10,4% |

94,7% |

2,81 |

7,3% |

-12,3% |

|

Сибирский ФО |

1728 |

37,3% |

58,3% |

5,10 |

9,5% |

-7,4% |

|

Иркутская область |

414 |

80,2% |

70,8% |

5,44 |

11,7% |

41,7% |

|

Красноярский край |

299 |

78,2% |

65,2% |

5,51 |

-2,5% |

-20,2% |

|

Новосибирская область |

247 |

-8,8% |

33,5% |

6,30 |

5,0% |

-76,7% |

|

Алтайский край |

185 |

35,3% |

46,6% |

4,59 |

19,2% |

-13,6% |

|

Кемеровская область |

155 |

7,7% |

69,4% |

3,47 |

3,9% |

8,3% |

|

Томская область |

125 |

98,3% |

78,9% |

7,50 |

22,0% |

16,6% |

|

Республика Хакасия |

106 |

86,4% |

85,2% |

3,76 |

9,3% |

-2,8% |

|

Республика Алтай |

79 |

122,8% |

99,6% |

5,20 |

10,2% |

-9,4% |

|

Омская область |

65 |

-51,6% |

45,1% |

4,10 |

5,7% |

-10,9% |

|

Дальневосточный ФО |

530 |

8,4% |

52,5% |

6,37 |

7,4% |

11,4% |

|

Республика Бурятия |

136 |

99,8% |

78,9% |

3,80 |

15,2% |

-1,7% |

|

Приморский край |

104 |

-8,6% |

30,2% |

9,80 |

3,7% |

-10,5% |

|

Республика Саха (Якутия) |

49 |

-28,6% |

56,5% |

6,80 |

4,6% |

45,2% |

|

Хабаровский край |

43 |

-24,9% |

27,3% |

7,70 |

5,5% |

1,4% |

|

Забайкальский край |

39 |

-41,1% |

79,2% |

4,19 |

19,7% |

5,1% |

|

Амурская область |

17 |

33,1% |

72,7% |

5,90 |

7,3% |

29,0% |

* В таблице приведены регионы, в которых объем предложения составляет более 100 домов в продаже

Источник: Аналитический центр Циан

По подсчетам специалистов Департамента консалтинга компании «БЕСТ-Новострой» объем предложения квартир в новостройках массового сегмента в «старой» Москве по итогам марта 2021 года достиг минимальных значений сопоставимых со 2 кварталом 2015 года. А цены на новостройки комфорт-класса, составляющие основной объем жилья в массовом сегменте, продолжили рост.

В марте 2021 года, который прошел на столичном рынке новостроек под влиянием сохраняющихся еще с прошлого года тенденций, поставлены новые рекорды. Активный спрос, подогреваемый льготной ипотекой с одной стороны, и растущими ценами с другой, вкупе с высокой активностью инвесторов к недвижимости, способствовал дальнейшему сокращению предложения в массовом сегменте жилья. По итогам прошедшего месяца предложение квартир в новостройках стандартного класса снизилось на 41% и составило 283 шт., а в комфорт-классе на 8% до 11 209 шт. Таким образом, по итогам 1 квартала в границах «старой» Москвы экспонировалось минимальное со 2 квартала 2015 года предложение квартир в новостройках массового сегмента.

За прошедший месяц объем предложения на столичном рынке массового жилья пополнился пятью новыми корпусами в уже реализуемых ЖК, а также одним новым проектом комфорт-класса – ЖК «Мой адрес на Береговом». Однако ввиду небольшого выхода квартир в экспозицию это не оказало существенного влияния на объем предложения на рынке в целом.

Проекты, вышедшие на рынок в марте 2021 года в границах старой Москвы

|

Название проекта |

Класс |

Район |

Девелопер |

Кол-во лотов по проекту* |

Дата ввода в эксплуатацию |

|

Мой адрес на Береговом |

Комфорт |

Филевский Парк |

КП УГС |

338 |

3 квартал 2020 г. |

«Сегодня ситуация на рынке новостроек такова, что покупатели охотно приобретают «все»: и даже недешевые квартиры на старте продаж и жилье в уже готовых домах, не говоря уже о наиболее доступных по цене лотах, которые в принципе сейчас не задерживаются на рынке, а быстро расходятся как горячие пирожки, – комментирует Ирина Доброхотова, председатель совета директоров компании «БЕСТ-Новострой». – До завершения льготной ипотеки остается 3 месяца, поэтому многие из тех, кто нуждается в улучшении жилищных условий или хочет приобрести новостройки в качестве инвестиций спешат успеть воспользоваться возможностями дешевой ипотеки. Дополнительно многих в марте подстегнуло к этому решение ЦБ о повышении ключевой ставки, которое стало первым сигналом к дальнейшему удорожанию кредитов. Поэтому в ближайшие месяцы, полагаю, спрос будет только нарастать».

В марте 2021 года на рынке новостроек сохранилась также и тенденция планомерного роста цен. По итогам месяца средняя стоимость предложения 1 кв. м в новостройках комфорт-класса, составляющих основной объем предложения жилья массового сегмента, выросла на 2% и составила 224 800 руб., что стало очередным максимумом за всю историю наблюдений. А средний предлагаемый бюджет покупки квартир данного сегмента увеличился на 225 250 рублей и составил 12,08 млн рублей.

В сегменте стандартного класса стоимость квадратного метра по итогам марта снизилась на 2% до 187 330 рублей. Подобная корректировка связана с увеличением площади оставшихся в экспозиции квартир. Об этом, в частности, говорит и увеличение среднего предлагаемого бюджет покупки. По итогам месяца он вырос на 621 590 рублей до 7,5 млн рублей.

Примечание: * по корпусам в продаже

В консалтинговой компании Bright Rich | CORFAC International подвели итоги I квартала 2021 года на рынке складской и индустриальной недвижимости Петербурга.

В I квартале 2021 года были введены в эксплуатацию три объекта складской недвижимости: распределительный центр для Fix Price общей площадью 35 581 кв. м на территории «PNK Парк Шушары 3», склад для компании «Ивапер» площадью 3 438 кв. м и реконструированный складской комплекс «Воздухоплавательная 19» площадью 1 440 кв. м. Спекулятивным является только последний из этих объектов.

Всего на 2021 год запланирован ввод 347 400 кв. м качественной индустриально-складской недвижимости, на класс А из них придется около 313 300 кв. м (или 90% запланированного ввода), на класс В – 34 100 кв. м.

Наиболее крупными объектами, заявленными к вводу на 2021 г., являются распределительный центр торговой сети «Лента» площадью 70 тыс. кв. м, склад площадью 48 975 кв. м в индустриальном парке «РУСИЧ – Шушары» и новая очередь логопарка «Осиновая Роща» площадью 25 тыс. кв. м.

Крупнейшие объекты заявленные к вводу в эксплуатацию в 2021 г.

|

Название склада |

Адрес |

Направление |

Класс |

Общая площадь, кв. м |

Вид склада |

Тип склада |

|

Лента |

Тосненский район |

Юг |

А |

70 000,0 |

Сухой |

Под собственные нужды |

|

РУСИЧ - Шушары |

Московское ш. |

Юг |

А |

48 975,0 |

Мультитемпературный |

Спекулятивный |

|

Осиновая роща |

Горское ш. |

Север |

А |

25 000,0 |

Сухой |

Спекулятивный |

|

Тродекс Логистик |

Пос. Шушары, Московское ш. |

Юг |

А |

23 100,0 |

Сухой |

Под собственные нужды |

|

Ahlers |

Волхонское ш. |

Юг |

А |

21 332,0 |

Сухой |

Спекулятивный/ |

|

ПСК «Новоселье 2» |

Красносельское ш. |

Юг |

В |

18 000,0 |

Сухой |

Спекулятивный |

|

Юклид |

Московское ш. |

Юг |

А |

17 998,0 |

Сухой |

Спекулятивный |

|

СDEK |

Софийская ул. |

Юг |

А |

17 000,0 |

Сухой |

Под собственные нужды |

|

Grando |

Почтовая ул. |

Юг |

А |

16 500,0 |

Мультитемпературный |

Спекулятивный |

|

Октавиан |

Токсовское ш. |

Север |

А |

15 800,0 |

Сухой |

Спекулятивный |

|

Reforma Парнас |

2-й Верхний переулок |

Север |

В |

9 720,0 |

Сухой |

Спекулятивный |

Доля спекулятивных объектов в структуре ввода на 2021 год составит 55% (191 400 кв. м). 83% нового строительства придется на южное направление Петербурга (287 500 кв. м), на северное в структуре ввода, запланированного на 2021 год, придется 17% новых площадей (59 900 кв. м).

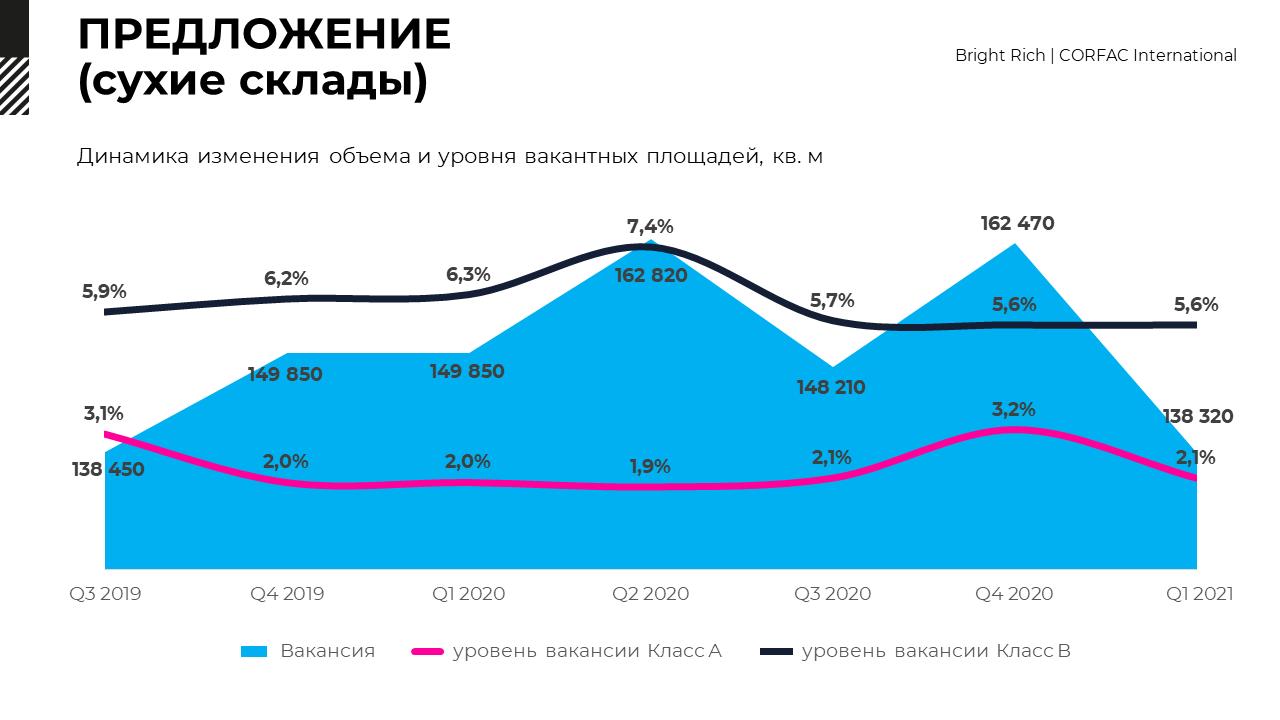

Общий уровень вакансии в сухих складах на конец I квартала 2021 г. составляет 3,5%, в классе А доля свободных площадей – 2,1%, в классе В – 5,6%. По сравнению с аналогичным периодом прошлого года уровень вакансии в А-классе практически не изменился, в В-классе снизился на 0,7% п.п.

Наибольший объем вакантных площадей представлен на юге города – 64 520 кв. м, или 47%. На восточное направление приходится 36% вакантных площадей (50 240 кв. м), на северное – 17% (23 560 кв. м).

По прогнозам Bright Rich | CORFAC International, к концу II квартала этого года объем свободных площадей может несколько увеличится – до 140 тыс. кв. м.

Средняя ставка аренды в сухих складских комплексах А-класса, по итогам I квартала 2021 г., составляет 348 руб./кв. м/мес. (без учета НДС, ОРЕХ, коммунальных услуг, стеллажей) и в классе В – 276 руб./кв. м/мес. (также triple net).

Объем вакансии в мультитемпературных складских объектах, на конец I квартала, составляет 18 870 кв. м в классе А и 9 420 кв. м в В-классе. При этом на юг города приходится 25 400 «квадратов», на северное направление – 2 890 «квадратов».

Евгений Титаренко, партнер Bright Rich | CORFAC Int., отмечает: «Ставки аренды из-за низкого уровня вакансии и индексации поползли вверх. По отношению к концу 2020 г. в классе А рост составил 2,1%, в классе В – на 1,1%. Уровень свободных площадей в готовых объектах остается на низком уровне. Объем неудовлетворенного спроса на качественные складские помещения имеет явный и отложенный характер и, по нашим оценкам, суммарно за I квартал 2021 года составляет порядка 65 тыс. кв. м. Он обусловлен ростом спроса со стороны малого и среднего бизнеса и сформирован в основном за счет площадей 1 000 – 2 500 кв. м. Частично недостаток складских площадей может быть восполнен за счет новых проектов, реализованных на земельных участках промышленного назначения. Мы видим интерес девелоперов к таким площадкам. Так, в I квартале 2021 года PNK Group увеличила площадь одного из своих индустриальных парков – «PNK Парка Шушары-3» на 28 га, на которых можно построить еще более 150 тыс. кв. м складов. Кроме того, состоялась продажа 2,9 га под строительство холодильного склада на 2-м Бадаевском пр. в промышленной зоне «Шушары». Сумма сделки, по нашей оценке, могла составить порядка 2,6 тыс. руб./кв. м».

В Bright Rich | CORFAC Int. прогнозируют также увеличение количества сделок по схеме built-to-suit и built-to-rent в текущем году. Что касается спекулятивных объектов нового строительства, в компании ожидают, что число предварительных договоров аренды возрастет, и, как следствие, складские комплексы будут практически заполнены к моменту ввода в эксплуатацию.