Большинство новостроек Новой Москвы продаются на стадии котлована

К концу I полугодия 2021 года порядка 40% квартир новостроек Новой Москвы предлагались застройщиками в домах на ранней стадии строительства, подсчитали аналитики «Метриум». Это самое большое значение за всю историю местного рынка. При этом 81% новомосковских новостроек уже продаются через эскроу-счета, что больше, чем в «старой» Москве.

Число новостроек на стадии котлованных работ на первичном рынке жилья в Новой Москве достигло максимума за последние четыре года. В зданиях на начальном этапе строительства застройщики продают 4,3 тыс. квартир, что составляет 40% от общего объема предложения, подсчитали в «Метриум». Схожее число вариантов жилья есть в корпусах, в которых началось строительство надземных этажей (4,2 тыс. квартир) – 39% рынка.

Одновременно сократилось предложение квартир в почти завершенных и готовых для заселения домах. Около 1,6 тыс. помещений продаются в корпусах, в которых идет отделка (15% рынка), и немногим более 600 квартир в домах с разрешением на ввод в эксплуатацию (6%).

Между тем год назад на долю «котлована» приходилось 33% предложения, на стадию строительства этажей – 40%, на отделку – 24%, а во введенных в эксплуатацию домах было только 3% квартир.

«После проблем с задержкой строек из-за коронавируса и его последствий застройщики резко нарастили активность в Новой Москве, – комментирует Анна Боим, коммерческий директор ГК «А101» (девелопер ЖК «Испанские кварталы», «Скандинавия», «Белые ночи», «Москва А101», «Прокшино»). – В продаже появилось немало новых корпусов в старых проектах, а также началась реализация новых комплексов. Как и прежде, спрос на локальном рынке очень высокий, поэтому большая часть квартир раскупается еще до завершения строительства, что обуславливает дефицит квартир в готовых новостройках от девелоперов. Соответственно, большинству потенциальных покупателей жилья в Новой Москве надо обращать внимание на сроки ввода корпусов в понравившемся комплексе – с высокой вероятностью ключи придется подождать. Лучше обстоят дела с выбором жилья по стадиям строительной готовности в крупных комплексах, поэтому поиск квартир я бы рекомендовала начинать с них».

Источник: «Метриум»

В целом предложение новостроек в Новой Москве резко выросло, отмечают аналитики «Метриум». В конце I полугодия на местном рынке застройщики продавали 10,7 тыс. квартир, что на 36% больше, чем в аналогичный период 2020 года. В последний раз сопоставимый объем предложения был зафиксирован в Новой Москве пять лет назад, во второй половине 2017 года (10-11 тыс. квартир в продаже).

Из-за резкого роста нового предложения на местном рынке закономерно увеличилось число квартир, которые продаются застройщиками по новым правилам, то есть через посредничество банка. По подсчетам аналитиков «Метриум», порядка 8,7 тыс. квартир можно приобрести, внеся средства на эскроу-счета в банке, который выделяет средства на их строительство. Это 81% от общего объема предложения. Только за 2 тыс. лотов (19%) в новомосковских новостройках застройщики планируют получить средства напрямую от дольщика. Для сравнения: в «старой» Москве доля экспозиции квартир массового сегмента, продающихся по новой схеме, составляет только 72%.

«Переход на эскроу-счета в целом благотворно сказался на рынке новостроек Новой Москвы, – комментирует Владимир Щекин, совладелец компании Группа «Родина» (девелопер культурно-образовательного кластера Russian Design District). – Застройщики стали меньше зависеть от колебаний спроса, так как получают стабильное финансирование банков. При этом фактор дополнительной процентной нагрузки на экономику проекта нивелируется высокими продажами. В Новой Москве работают преимущественно крупные и зарекомендовавшие себя застройщики, поэтому им было проще адаптироваться к этой схеме».

Источник: «Метриум»

«Большая часть новостроек на рынке Новой Москвы продается по новым правилам и это могло стать одним из факторов быстрого роста цен здесь, – комментирует Мария Литинецкая, партнер компании «Метриум» (участник партнерской сети CBRE). – Застройщики многих комплексов в Новой Москве теперь не зависят столь же сильно от краткосрочных колебаний спроса, чем при непосредственном участии средств дольщиков в строительстве. Это создает предпосылку для дальнейшего повышения расценок или, по меньшей мере, не снижения их в период замедления активности клиентов на фоне завершения программы субсидирования ипотеки».

По данным департамента аналитики компании «БОН ТОН», по итогам апреля 2021 г. на первичном рынке комфорт-класса Москвы совокупный объем предложения снизился на 5,3% площади и на 3,8% лотов, составив 574,8 тыс. кв. м и 10,5 тыс. лотов. За год объем предложения сократился на 35,1% и 30,4% соответственно.

Две трети предложения квартир комфорт-класса (63% площади) приходится на 3 округа. В тройке лидеров по предложению комфорт-класса в Москве остаются ЮВАО (31,5%), ЗАО (17,9%) и САО (13,7%). Больше всего за месяц выросла доля САО (+2,5%) в связи с ростом размера экспозиции на 18,2%. Наибольшее сокращение размера экспозиции зафиксировано в СВАО – на 15% при сокращении его доли на 1,5%.

По стадиям строительной готовности большая часть предложения находится на заключительной стадии строительной готовности (41,8% площади), которая за месяц выросла на 0,4%, и объем его сократился на 1,4%: на стадии фасадно-отделочных работ – 25,4%, благоустройства – 1,8% и введены – 14,6%. На начальной стадии представлено 36,7% площади, которая за месяц выросла на 1,4%, а объем экспозиции сократился на 4,4%: на нулевом цикле – 25,4%, на стадии монтажа первых этажей – 11,3%.

Предложение квартир с отделкой в комфорт-классе остаётся доминирующим и составляет 61,7% лотов (за месяц доля сократилась на 1,6%, а объём - на 6%). Доля предложения без отделки составила 22,3% лотов в результате сокращения доли на 1,2% и объема на 8,4%. На долю предчистовой отделки приходится 14,1% лотов при росте доли на 2,6% и экспозиции на 17,7%. На долю отделки с мебелью и кухней приходится 1,9%, которая с прошлого месяца практически не изменилась, а объем предложения вырос на 9,7%.

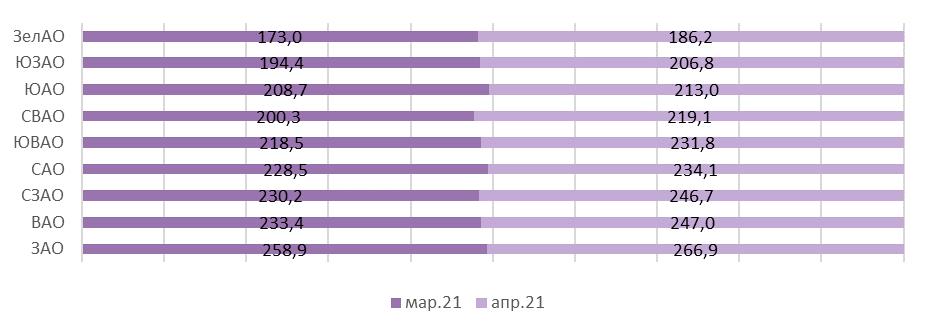

В апреле средневзвешенная цена квадратного метра (СВЦ) квартир в комфорт-классе составила 237,6 тыс. руб. (+5,7% за месяц, +29,8% за год). Самыми доступными округами на первичном рынке квартир комфорт-класса являются ЗелАО с СВЦ на уровне 186,2 тыс. руб. (+7,6% за месяц, +30,3% за год) и ЮЗАО – 206,8 тыс. руб. (+6,4%, +25%). Самыми дорогими - ЗАО с СВЦ на уровне 266,9 тыс. руб. (+3,1% за месяц, +36,9% за год), ВАО – 247 тыс. руб. (+5,9%, +24,6%) и СЗАО - 246,7 тыс. руб. (+7,1%, +26,5%).

По итогам апреля средняя цена квартир комфорт-класса составила 13 млн руб. (+3,8% за месяц, +20,9% за год). Самым доступным округом стал ЗелАО со средней ценой квартиры на уровне 9,6 млн руб. (-1% за месяц, +26% за год), самым дорогим – СЗАО со средней ценой на уровне 18,5 млн руб. (+1% за месяц, +14,2% за год).

Рейтинг округов по СВЦ на рынке квартир комфорт-класса, тыс. руб.

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги I кв. 2021 года на региональном рынке торговой недвижимости.

По данным отчёта, в I кв. 2021 года объем ввода новых торговых площадей составил 86 892 кв. м, открылись ТРЦ «Макси» в Кирове (GLA 45 000 кв. м), ТРЦ «Рандеву» в Нефтеюганске (GLA 29 750 кв. м) , ТРЦ «Солис» в Домодедово (GLA 11 942 кв. м).

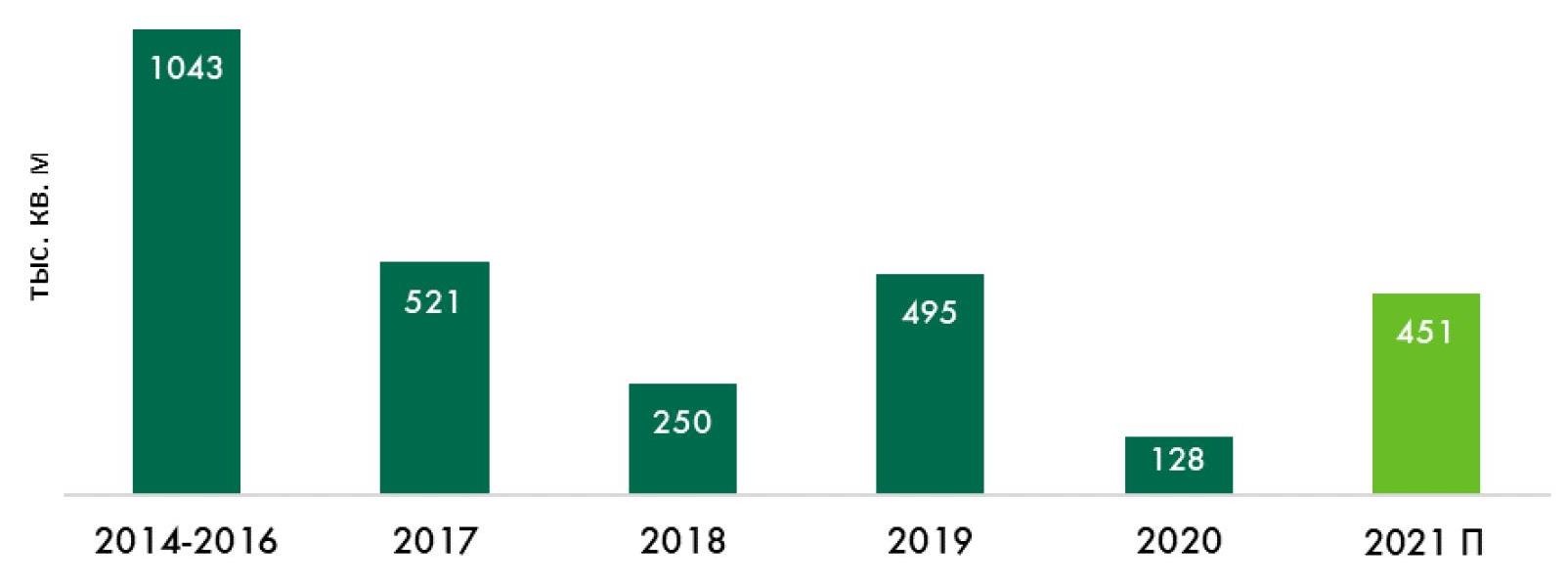

Ожидается открытие 364 394 кв. м. торговых площадей до конца 2021 года, что сопоставимо с уровнем 2017-2019 годов, но в 2 раза ниже, чем в 2014-2016 годах, когда объем нового ввода в среднем был на уровне около 1 млн кв. м в год.

Заявленные открытия в 2021 году на 70% представлены объектами с перенесенной датой открытия с 2020 года.

Объем ввода торговых площадей по годам, тыс. кв. м

Источник: исследования CBRE, I кв. 2021 г.

ТЦ в региональных городах, открытые в I кв. и заявленные к открытию до конца 2021 года.

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ, открытые в I кв. 2021 г. |

||||

|

Киров |

Макси |

Луганская ул., 53/2 |

45 000 |

I кв. |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. |

|

Домодедово |

Солис |

Каширское ш., 114 |

11 942 |

I кв. |

|

ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162Б |

83 000 |

II кв. |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т, 108 |

76 000 |

II кв. |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

II кв. |

|

Грозный |

Грозный Молл |

Хусейна Исаева пр-т |

56 000 |

III кв. |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

31 876 |

III кв. |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

12 968 |

II кв. |

|

Королев |

Мой Молл |

Подмосковная ул., 37 |

10 500 |

IV кв. |

|

Истра |

Estate Mall |

Новорижское ш., 28 км |

10 400 |

II кв. |

|

Кемерово |

Проспект |

Ленина пр-т, 33/1 |

8 400 |

II кв. |

|

Хабаровск |

Макси Молл , 2 фаза |

Ленинградская ул., 28И |

7 250 |

III кв. |

Источник: исследования CBRE, I кв. 2021 г.

Девелоперская активность по-прежнему сконцентрирована в крупных городах с численностью населения более 1 миллиона человек: Нижний Новгород, Пермь, Екатеринбург, где последние крупные торговые центры были открыты в 2015-2016 годах, ожидаемый объем ввода составит около 191 тыс. кв. м до конца 2021 года.

Средняя площадь торговых центров составит около 35 тыс. кв. м по итогам 2021 года, что также указывает на активность девелоперов в городах-миллионниках, где есть потребность в строительстве новых торговых центров.

Наблюдается и растущий интерес к городам с численностью населения 100-300 тыс. человек, где прогнозируемый объем ввода к концу 2021 года составляет 144 тыс. кв. м, что на 33% выше среднего показателя 2015-2016 годов.

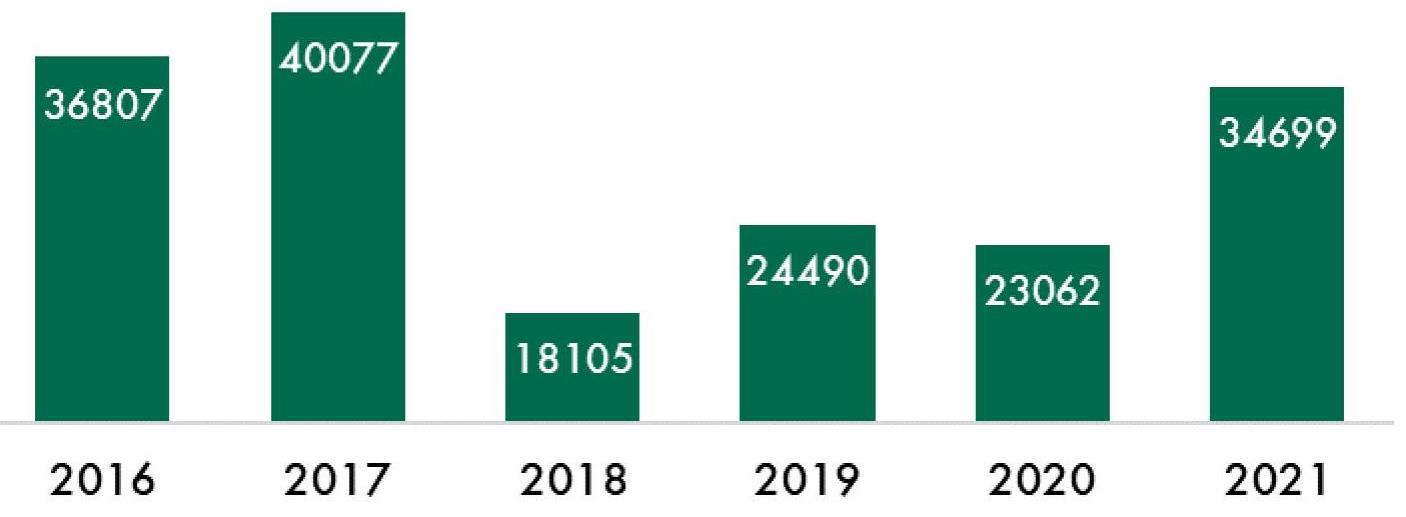

Средняя площадь новых ТЦ*, кв. м

*За исключением Москвы и Санкт-Петербурга

Источник: исследования CBRE, I кв. 2021 г.

Объем ввода торговых площадей в региональных городах, заявленных к открытию до конца 2021 года, по численности населения, тыс. кв. м

Источник: исследования CBRE, I кв. 2021 г.

Надежда Цветкова, директор, руководитель направления аренды торговых помещений CBRE, комментирует:

«В отличие от прошлого кризисного года, когда до конца третьего квартала не было открыто ни одного нового объекта, начало 2021 стало очень активным.

Большинство крупных объектов, анонсированных на 2021 год, будут открыты в заявленные сроки, а это означает, что объем ввода будет сопоставим с показателем 2019 года».