Средние ставки по ипотеке в июне вновь оказались на минимальном уровне

По данным «Объединенного кредитного бюро» (ОКБ), располагающим информацией о примерно 97% российских заемщиков, в июне 2021 года произошло снижение полной стоимости кредита (ПСК, процентная ставка плюс иные платежи) в сегменте ипотеки. Так, если в мае полная стоимость ипотечного кредита в среднем была на уровне 8,8% годовых, то в июне она составила 8,5% годовых.

Таким образом, ПСК по ипотеке вновь оказалась на минимуме за всю историю банковского сектора. Ранее на этом уровне полная стоимость ипотечного кредита была лишь в марте 2021 года, когда ключевая ставка ещё составляла 4,25% (к концу июня ЦБ повысил ключевую ставку до 5,5% годовых). Год назад в июне 2020 года ПСК по ипотеке находилась на отметке 9,3% годовых, а в июне 2019 года – на уровне 11,9% годовых.

Александрович Артур, генеральный директор ОКБ:

«В июне заканчивалось действие программы льготной ипотеки по старым условиям, поэтому многие заемщики в спешке постарались заключить ипотечный договор до конца месяца. Это привело к резкому увеличению доли льготных ипотечных кредитов примерно с 19% в мае до 29% в июне, что и привело к снижению уровня средней ставки. Очевидно, что уже по итогам июля средняя ПСК вновь начнет расти вслед за повышением ключевой ставки».

Программа льготной ипотеки была запущена в апреле 2020 года. До июня 2021 года по ней можно было взять новостройку в ипотеку по ставке до 6,5% годовых, если стоимость недвижимости не превышала 12 млн рублей в Москве и Московской области, Санкт-Петербурге и Ленобласти или 6 млн рублей в других регионах. Программа должна была завершиться 1 июля, но она была продлена на новых условиях: теперь лимит составляет лишь 3 млн рублей для всех регионов страны.

Ключевая ставка, от которой зависят ставки по кредитам, находилась на минимальном уровне (4,25%) с июля 2020 года по март 2021 года. Далее из-за ускорения инфляции ЦБ начал ее постепенно поднимать. 26 июля 2021 года ЦБ увеличил ключевую ставку с 5,5 до 6,5% годовых.

Таблица 1. Полная стоимость ипотечного кредита, % годовых

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

янв |

13,2 |

12,6 |

10,9 |

11,3 |

10,5 |

8,6 |

|

фев |

12,9 |

12,6 |

10,8 |

11,6 |

10,3 |

8,6 |

|

мар |

13,6 |

12,4 |

10,7 |

11,9 |

10,2 |

8,5 |

|

апр |

13,5 |

12,3 |

10,7 |

12,1 |

10,1 |

8,7 |

|

май |

13,5 |

12,2 |

10,7 |

12,0 |

9,2 |

8,8 |

|

июн |

13,5 |

12,0 |

10,8 |

11,9 |

9,3 |

8,5 |

|

июл |

13,4 |

11,9 |

10,9 |

11,9 |

9,0 |

|

|

авг |

13,2 |

11,4 |

10,9 |

11,6 |

8,8 |

|

|

сен |

13,1 |

11,0 |

10,9 |

11,3 |

8,7 |

|

|

окт |

12,9 |

11,1 |

10,8 |

11,1 |

8,7 |

|

|

ноя |

12,8 |

10,9 |

10,9 |

10,9 |

8,8 |

|

|

дек |

12,5 |

10,8 |

11,1 |

10,7 |

8,7 |

График 1. Полная стоимость ипотечного кредита, % годовых

* Данные являются предварительными. Обращаем внимание, что информация для СМИ также оперативно публикуются в нашем telegram-канале и на сайте bki-okb.ru.

В I квартале 2021 года спрос на жилую недвижимость в Москве продолжал повышение. По подсчетам аналитиков «Метриум» на основе свежих данных московского управления Росреестра, в наибольшей мере увеличилось число сделок с новостройками – на 18%. Количество зарегистрированных ипотечных кредитов выросло на 7%, а договоров купли-продажи – на 3%.

В I квартале 2021 года на рынке новостроек столицы специалисты Росреестра Москвы зарегистрировали 20,8 тыс. договоров участия в долевом строительстве жилья (ДДУ). Это на 18% больше, чем в аналогичный период 2020 года, когда были зафиксированы 17,7 тыс. соглашений между дольщиками и застройщиками. С начала года наблюдается положительная динамика сделок. В марте число заключенных ДДУ выросло на 4% относительно февраля и на 51% по сравнению с январем.

Для рынка новостроек Москвы I квартал 2021 года отмечен наибольшим числом сделок по сравнению с аналогичными периодами прошлых лет. Предыдущий рекорд был зафиксирован в I квартале 2019 года, когда девелоперы и покупатели строящегося жилья в столице заключили 19,8 тыс. договоров долевого участия.

Источник: «Метриум» по данным Росреестра Москвы

«С начала года мы ощущаем высокую активность покупателей новостроек, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции» (девелопер ЖК «Любовь и голуби»). – Высокий спрос на новое жилье во многом по-прежнему обусловлен программой субсидирования ипотеки, однако теперь клиенты спешат успеть получить кредит и заключить договор долевого участия как можно раньше, ведь субсидии перестанут действовать в июне. Соответственно мы ожидаем, что число сделок со стороны покупателей, привлекающих кредит, будет повышаться».

В I квартале 2021 года продолжался рост ипотечного кредитования в Москве. В январе-марте банки выдали 26,5 тыс. ипотечных сделок на покупку строящегося и готового жилья, а также на приобретение квартир на вторичном рынке. Это на 7% больше, чем в I квартале 2020 года, когда были зарегистрированы 24,9 тыс. ипотечных сделок в Москве.

В марте спрос на ипотеку увеличился на 24% по сравнению с февралем и на 92% относительно января 2021 года. В целом число зарегистрированных ипотечных сделок в I квартале оказалось самым большим за всю историю рынка. Последний рекорд в такой же период был установлен в 2020 году.

Источник: «Метриум» по данным Росреестра Москвы

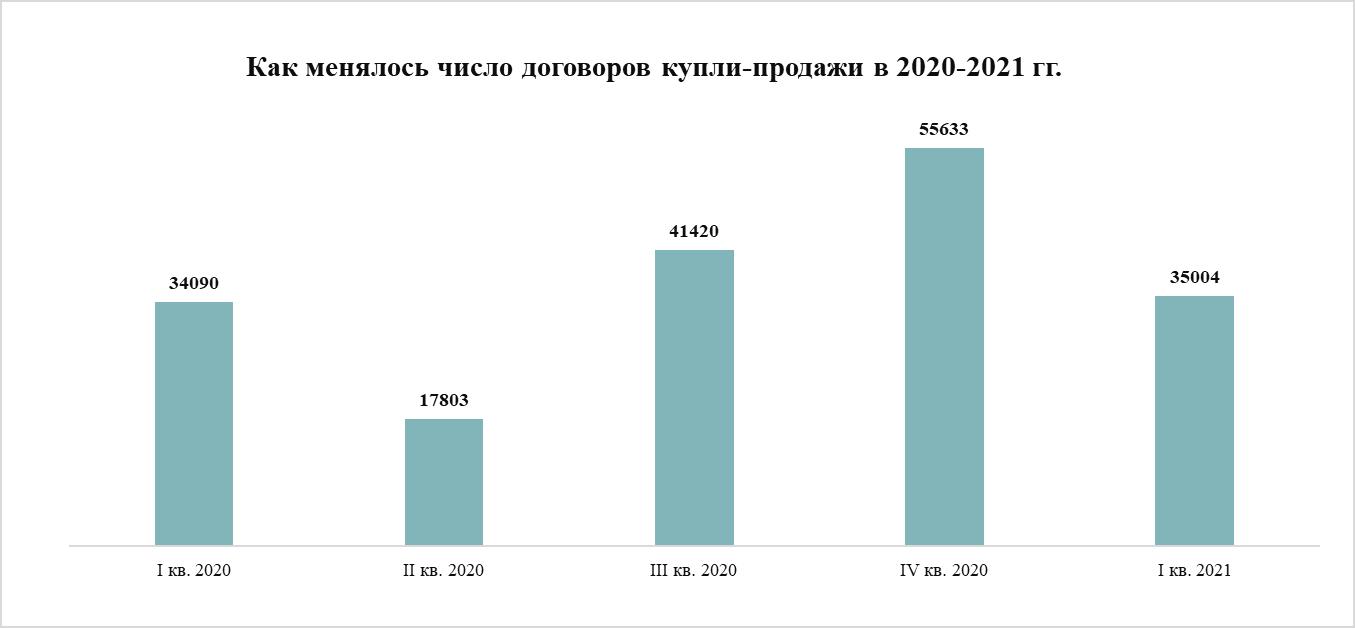

Скромный рост показал рынок вторичного и готового нового жилья. В I квартале в Москве было зарегистрировано 35 тыс. сделок купли-продажи, что на 3% больше, чем в I квартале 2020 года, когда Росреестр Москвы зафиксировал 34 тыс. таких соглашений. По этому показателю I квартал не стал рекордным. В 2014 году в Москве приобрели 38,5 тыс. квартир, а в тот же период 2019 года – 35,2 тыс. В марте в столице заключили 15,3 тыс. сделок, что на 27% больше, чем в феврале, и в два раза больше, чем в январе.

Источник: «Метриум» по данным Росреестра Москвы

«Положительная динамика спроса в I квартале 2021 года сохранилась, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Несмотря на рост цен на жилье, который составил порядка 20% за прошедший год, население продолжает вкладываться в недвижимость. По-видимому, пока работает программа субсидирования ипотеки, активность на рынке жилья будет сохраняться на высоком уровне, стимулируя продажи не только новостроек, но и вторичного жилья. Вместе с тем есть риск резкого снижения спроса, если субсидирование ипотеки не будет продолжено».

Эксперты портала Urbanus.ru совместно с аналитиками платформы bnMAP.pro изучили ситуацию на рынке новостроек Санкт-Петербурга и Ленинградской области, чтобы установить в какой мере рынки зависят от банковского финансирования, направляемого на покупку жилья. В последнем квартале прошлого года влияние ипотечных программ на уровень спроса заметно уменьшился. Однако этот тренд оказался краткосрочным.

В июне прошлого года мощности ипотечного стимулирования вышли на максимальные показатели. Три четверти (75,7%) всех объектов недвижимости на первичном рынке Санкт-Петербурга покупались на заемные средства. Кредитная «лихорадка» продолжалась все лето, но уже осенью доля ипотечных лотов начала снижаться. В ноябре индикатор опустился до 64,8%, а накануне Нового года – уже до 63,7%. Однако в первом квартале 2021-го спрос на кредиты вновь активизировался. В январе удельный вес квартир и апартаментов, на покупку которых было получено банковское финансирование, достиг 68,1%, к началу весны – 71,7%. В целом по сравнению с началом прошлого года сектор ипотечных лотов в структуре розничных сделок расширился на 14 процентных пунктов (до 69,6%).

Важно учитывать, что подъем кредитования происходит на фоне снижения покупательной способности целевой аудитории. За год квадратный метр прибавил в цене 27,4%. При этом, согласно официальной статистике, уровень реальных доходов жителей Санкт-Петербурга остался таким же, как в 2019 г. Это означает, что нагрузка ипотечных выплат на семейные бюджеты стала ощущаться намного сильнее. В сложившихся обстоятельствах уменьшить тяжесть ежемесячных платежей представляется возможным только при увеличении срока кредитования. Расчеты bnMAP.pro подтверждают эту тенденцию. По состоянию на январь-февраль 2020 г. покупатель жилья в «северной столице» брал кредит в среднем на 17 лет и 5 месяцев. В 2021-м этот период увеличился на 23 месяца. Как правило, ипотечные обязательства растягиваются на 20 лет (38% случаев) или еще дольше (26% случаев). Краткосрочные программы по кредитованию (до 10 лет включительно) задействуются относительно редко – в 15% случаев.

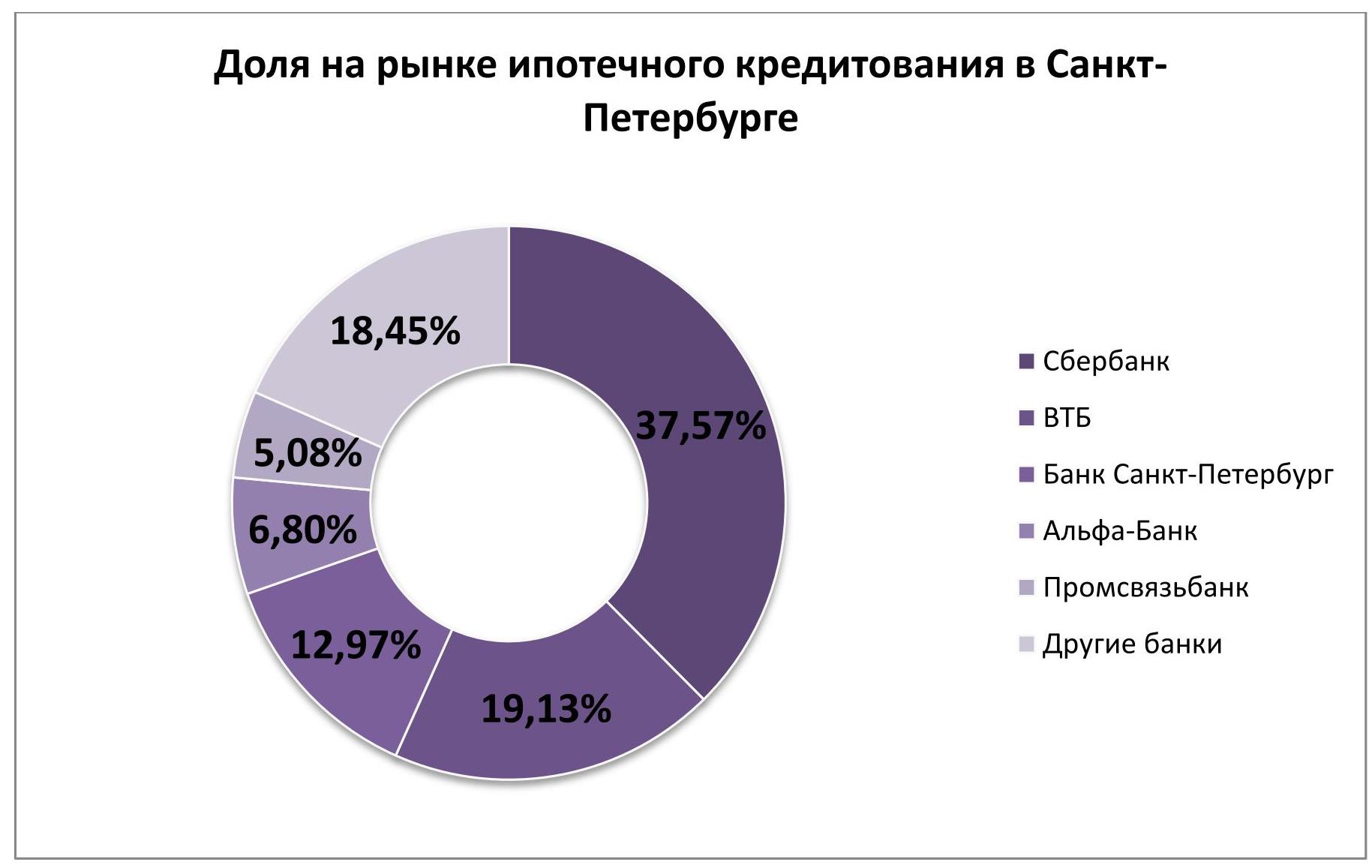

По количеству профинансированных сделок первое место занимает Сбербанк. Его выбирает свыше трети всех ипотечных заемщиков (37,57%). Группа ВТБ серьезно отстает по этому показателю. Ее представительство ограничивается 19,13%. Тройку крупнейших залогодержателей по местной традиции замыкает «Банк Санкт-Петербург». К его услугам обращаются без малого 13% ипотечников. Среди значимых «миноритариев» нужно выделить «Альфа-Банк» (доля 6,80%) и «Промсвязьбанк» (5,08%).

На рынке Ленинградской области зафиксированы схожие процессы. В регионе также наметился рост интереса к ипотечным продуктам. Здесь, как и в Санкт-Петербурге, зависимость спроса от банковских кредитов начала ослабевать осенью. Доля ипотечных сделок понизилась до 67,7% в ноябре. Затем последовал предновогодний всплеск (70,2%). В январе рынок вновь вернулся к показателям конца осени. Но в феврале-марте ипотечная составляющая в структуре розничных сделок достигла 72,7-74,2%.

Покупатель жилья в Ленинградской области также вынужден мириться с увеличением срока обременения. За последний год этот показатель вырос на 19 месяцев – до 18 лет и 10 месяцев.

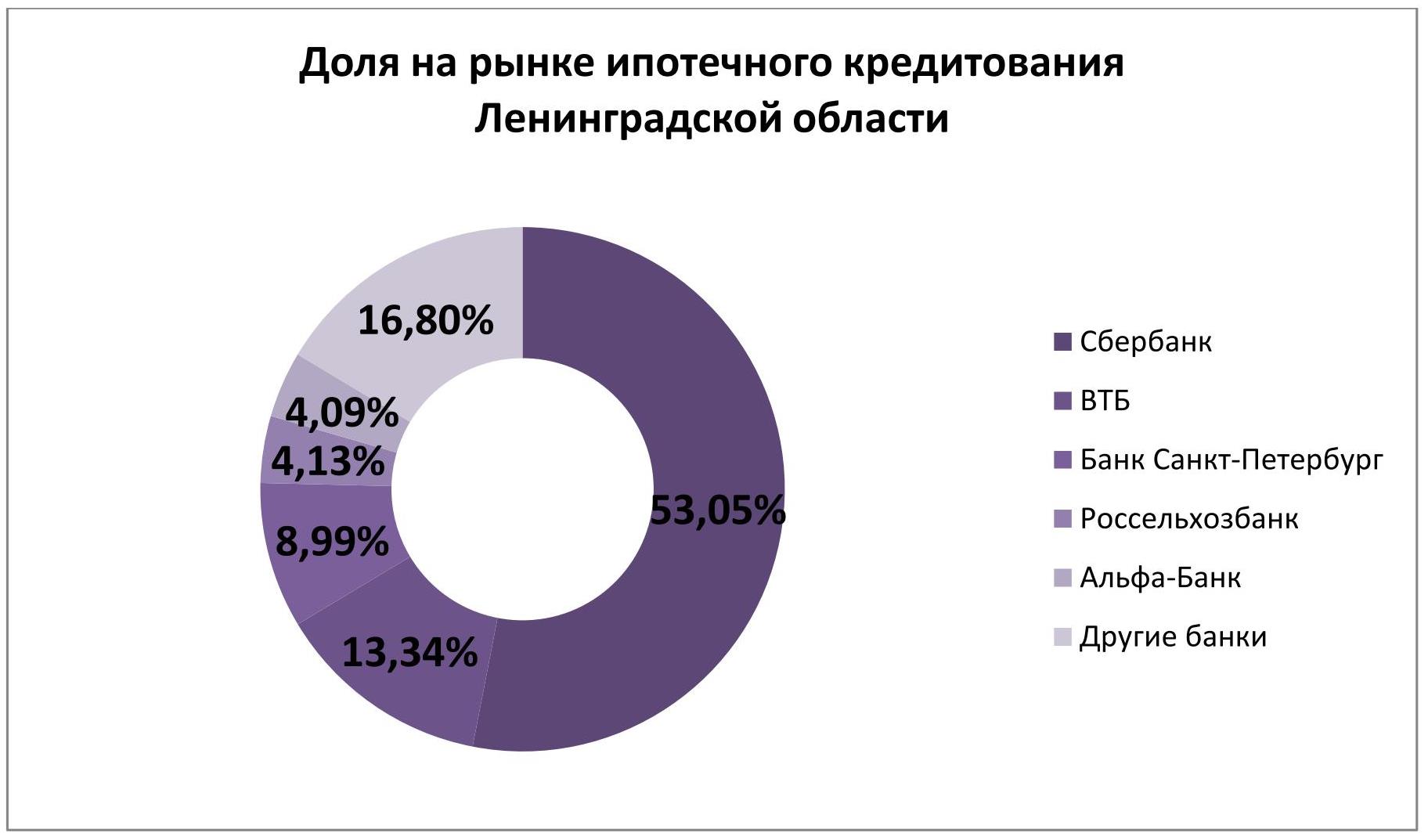

Гегемония Сбербанка в области проявляется намного сильнее, чем в Санкт-Петербурге. Под его контролем находится больше половины (53,05%) рынка ипотечного кредитования. Лишь 13,34% тех, кто нуждается в займе, предпочитают ВТБ и менее 9% – «Банк Санкт-Петербург». Также в топ-5 нашлось место для «Россельхозбанка», на счету которого 4,13% выданных кредитов. Он смог потеснить «Альфа-Банк», сектор которого чуть меньше – 4,09%.