Сколько стоит земельный участок для строительства жилого дома в городе?

Собственный коттедж в черте города - компромиссный вариант для тех, кто мечтает о своем доме, но не готов лишиться преимуществ городской жизни. Сэкономить реально, построив дом самостоятельно, к тому же сейчас можно взять семейную ипотеку по сниженной ставке на покупку земельного участка с дальнейшим строительством на нем частного дома. Аналитики Циан.Загородная выяснили, сколько сейчас стоят земельные участки в продаже под индивидуальное жилищное строительство в крупнейших городах, пригородах и регионах.

- Выбор все меньше: количество земельных участков в продаже под ИЖС снизилось в крупнейших городах на треть.

- 11 соток – средняя площадь участка под ИЖС в крупнейших городах в продаже. Самые большие площади – в Москве и Санкт-Петербурге.

- 5 млн рублей – средняя стоимость участка под ИЖС в крупнейших городах. За год средняя цена предложения увеличилась на 17% - год назад средняя цена участка составляла 4,24 млн рублей. Самые дорогие участки – в Санкт-Петербурге.

- Лимита по льготной ипотеке не хватит на покупку земельного участка и одновременно строительства дома.

- Сэкономить можно, выбрав земельный участок в граничащих с городом областных районах – разница в цене составляет в среднем три раза. Больше других от переезда в пригород выиграют покупатели участков в Самаре и Красноярске. Наименьшая разница – в Москве, Волгограде и Уфе.

- Стоимость земельного участка в городе-миллионнике в среднем в 3,8 раза выше, чем стоимость участка в конкретном регионе (в целом, а не только пригородах).

- Площадь земельного участка под ИЖС в большинстве городов меньше, чем в регионе - разница составляет в среднем 4 сотки. Участки в черте города (11 соток) в среднем в полтора раза меньше, чем в области (16 соток).

1. Объем предложения земельных участков в городах-миллионниках снизился на треть

За прошедший год выбор земельных участков в границах города существенно сократился: не все готовы переезжать в область, отказываясь от прежнего уровня комфорта городского жителя. Количество земельных участков под индивидуальное жилищное строительство снизилось на треть (-34% относительно июля 2020 года), в среднем по городам с численностью населения от миллиона человек. Падение предложения произошло по большинству городов. Исключение – Самара и Волгоград, в которых выбор за год стал больше на 10-16%. В Москве предложение сократилось на 39%, в Санкт-Петербурге – в два раза.

2. Средняя площадь участка в городе – 11,2 сотки

Средняя площадь участка ИЖС в городской черте в реализации – 11,3 сотки в среднем по всем городам-миллионникам. Это незначительно ниже (на 4%), чем в прошлом году, когда в продаже средняя площадь составляла 11,7 соток. Самые большие участки в продаже – в Москве и Санкт-Петербурге (16 соток), а также – в Уфе (15 соток) и Екатеринбурге (13 соток). Наиболее компактные площади (8-9 соток) в Ростове-на-Дону и в Волгограде. Средние по крупнейшим городам значения (11-12 соток) – в Казани, Красноярске, Перми, Самаре и Челябинске.

Считается, что для размещения полноценного коттеджа площадь земельного участка должна быть в диапазоне 10-15 соток. Если речь идет о дачном домике, то достаточно и более скромной площади – порядка 6-7 соток. Таким образом, предложение земель для ИЖС по площади вполне соответствует потенциальным потребностям покупателей, планирующим строить полноценный дом для круглогодичного проживания.

3. Пять миллион рублей – средняя стоимость участка

Средняя стоимость земельного участка под ИЖС в городах-миллионниках– 4,96 млн рублей, что на 17% выше, чем еще год назад – в июле 2002 года средняя стоимость участка составляла 4,24 млн рублей. Причина – не только в росте цен, но и вымывании с рынка более доступных объектов. Чуть дешевле, чем еще год назад, обойдется приобретение земельного участка в Волгограде (-2% за год) и Перми (-4%), причем в последнем на одну сотку уменьшилась и средняя площадь объекта в продаже. Нулевая динамика по стоимости земельных участков в продаже и в Новосибирске.

Рекордсменом по росту средней стоимости земельного участка под ИЖС стал Краснодар (+37% за год), до 7,9 млн рублей, который всегда был лидером по спросу на частные дома среди других городов. На 35% вырос «средний чек» на рынке и в Уфе – до 2,66 млн рублей. Во многом на это повлияло изменение структуры предложения: площадь участка в продаже повысилась с 13 до 15 соток.

В числе лидеров по удорожанию недвижимости – также Москва и Казань (+26%). В столице участок обойдется в среднем в 11,1 млн рублей, в Казани – в 5,96 млн.

Впрочем, Москва не стала городом с самыми дорогими участками. На первом месте – Санкт-Петербург, в котором купить землю можно в среднем за 14,1 млн рублей (+15% за год). Такая разница связана со структурой предложения, а именно – локацией. В Москве купить участок можно преимущественно за МКАД – основное предложение сосредоточено на территории Новой Москвы. Внутри МКАД единичные участки доступны в Серебряном бору, однако их стоимость составляет в среднем порядка 500 млн рублей. В Санкт-Петербурге же найти элитные поселки с земельными участками в продаже проще – они располагаются по берегу Финского залива, чем и объясняется высокий “средний чек”.

Особенность рынка земельных участков в Москве и Петербурге состоит в том, что речь идет преимущественно о локациях, включенных в территорию городов при их расширении (Новая Москва в 2012 году), новые районы Санкт-Петербурга, вошедшие в состав города в середине 90-х. То есть, рассчитывая найти земельный участок в городе, придется ориентироваться на периферийные районы, которые ранее принадлежали области. В остальных крупнейших городах нет такого же четкого распределения земельных участков в продаже с точки зрения “центр/периферия”: найти площадку можно как в центре города, так и спальном районе.

4. Сколько стоит сотка?

Средняя стоимость одной сотки земли в продаже (под ИЖС) в городах-миллионниках достигла 470 тыс. рублей – это на 19% выше, чем год назад (393,6 тыс.). Под миллион рублей за сотку придется отдать тем, кто планирует строить жилой дом в Краснодаре (982 млн), а также – Санкт-Петербурге (914 млн). В тройке городов с самыми дорогими земельными участками также Москва (734 тыс. рублей за сотку на землях ИЖС).

Дешевле обойдется сотка земельного участка в Омске и Волгограде (170-172 тыс. рублей. 214-220 тыс. рублей за сотку нужно отдать в Екатеринбурге, Красноярске, Уфе и Челябинске. Наибольший рост стоимости сотки (на 31-35%) отмечен в Омске, Нижнем Новгороде и в Москве.

Динамика стоимости на земельные участки ИЖС в продаже в крупнейших городах

|

|

Средняя стоимость участка, млн р. Июль 2021 |

Средняя стоимость участка, млн р. Июль 2020 |

Динамика за год |

Ср. цена сотки, тыс. руб. Июль 2021 |

Ср. цена сотки, тыс. руб. Июль 2020 |

Динамика за год |

Ср. площадь участка, соток |

|

Санкт-Петербург |

14,14 |

12,28 |

15% |

914,6 |

729,8 |

25% |

16,0 |

|

Москва |

11,07 |

8,79 |

26% |

735,0 |

559,6 |

31% |

16,0 |

|

Краснодар |

7,90 |

5,79 |

37% |

982,7 |

766,1 |

28% |

11,0 |

|

Казань |

5,96 |

4,73 |

26% |

609,5 |

477,9 |

28% |

10,0 |

|

Самара |

5,44 |

4,81 |

13% |

490,4 |

440,9 |

11% |

12,0 |

|

Воронеж |

5,28 |

4,41 |

20% |

590,7 |

493,9 |

20% |

10,0 |

|

Нижний Новгород |

5,08 |

4,55 |

12% |

539,0 |

406,8 |

32% |

11,0 |

|

Ростов-на-Дону |

4,94 |

4,09 |

21% |

724,3 |

658,9 |

10% |

7,0 |

|

Екатеринбург |

3,41 |

2,99 |

14% |

223,0 |

223,7 |

0% |

13,0 |

|

Новосибирск |

3,23 |

3,25 |

0% |

412,2 |

339,8 |

21% |

9,0 |

|

Пермь |

2,87 |

3,00 |

-4% |

303,2 |

277,9 |

9% |

10,0 |

|

Уфа |

2,66 |

1,97 |

35% |

222,4 |

189,3 |

17% |

15,0 |

|

Красноярск |

2,62 |

2,98 |

-12% |

219,9 |

249,2 |

-12% |

12,0 |

|

Челябинск |

2,15 |

1,74 |

24% |

213,4 |

185,2 |

15% |

11,0 |

|

Омск |

1,32 |

1,07 |

24% |

170,3 |

126,0 |

35% |

9,0 |

|

Волгоград |

1,29 |

1,32 |

-2% |

172,6 |

173,2 |

0% |

8,0 |

|

Все города в среднем |

4,96 |

4,24 |

17% |

470,2 |

393,6 |

19% |

11,3 |

Источник: Циан.Загородная

6. Покупка земельного участка «съедает» большую часть лимита по семейной ипотеке на загородном рынке

Ипотека по сниженной ставке доступна на покупку земельного участка при строительстве дома от аккредитованного банком подрядчика. Первоначальный взнос должен быть не менее 15% стоимости участка и затрат на строительство дома. Максимальная сумма кредита зависит от региона. Для Москвы, Санкт-Петербурга, Московской и Ленинградской областей она равна 12 млн рублей, для других субъектов Федерации — 6 млн рублей. Строительством дома по договору подряда должна заниматься аккредитованная банком строительная компания.

Однако обозначенный лимит в 6 и 12 млн рублей практически полностью тратится на покупку самого участка в городе. Средняя стоимость земельного участка без учета Москвы и Санкт-Петербурга в городах- миллионниках – 4,5 тыс. рублей. Это – 75% от обозначенного лимита. Льготная ипотека на покупку земельного участка и строительство дома наиболее актуальная для Омска и Волгограда, в которых средняя стоимость участка составляет всего 22% от шестимиллионного лимита по льготной ипотеке. Чуть более трети (36%) от лимита по льготной ипотеке (на приобретение земельного участка и строительство дома) составляет стоимость земельного участка в Челябинске.

Половину выделенного лимита по ипотеке потратят на приобретение земли жители Новосибирска, Перми, Уфы и Красноярска. Почти весь лимит выберется на покупку среднего участка в Казани (99%), Москве (92%), Самаре (91%) и Воронеже (88%). В двух крупнейших городах – Санкт-Петербурге и Краснодаре – выделенного для каждого региона лимита по ипотеке не хватит даже на покупку среднего участка в черте города. Например, в Краснодаре средняя стоимость земельного участка в продаже для строительства жилого дома – 7,9 млн рублей, тогда как максимальный лимит, которого должно теоретически хватить еще и на строительство дома – всего 6 млн. Более чем на 2 млн рублей выше лимита средняя стоимость участка и в Санкт-Петербурге.

Таким образом, льготная ипотека в большинстве городов не позволяет покрыть затраты одновременно на покупку земельного участка и строительство дома в черте города. Лимит, актуальный для льготной ипотеки на покупку квартир, оказался заниженным для покупки земельного участка и строительства дома в черте города. Приходится выбирать более удаленные локации или же копить недостающую сумму самостоятельно. Даже в городах с наиболее низкой стоимостью земли, от выделенного по льготной ипотеке лимита остается менее 5 млн рублей на строительство дома.

Средняя стоимость земельного участка и лимит по льготной ипотеке

|

Город |

Средняя стоимость участка, млн р. |

Затраты на покупку участка от лимита по льготной ипотеке |

Остаток суммы лимита по льготной ипотеке на строительство дома после покупки участка, млн р. |

|

Краснодар |

7,90 |

132% |

-1,90 |

|

Санкт-Петербург |

14,14 |

118% |

-2,14 |

|

Казань |

5,96 |

99% |

0,04 |

|

Москва |

11,07 |

92% |

0,93 |

|

Самара |

5,44 |

91% |

0,56 |

|

Воронеж |

5,28 |

88% |

0,72 |

|

Нижний Новгород |

5,08 |

85% |

0,92 |

|

Ростов-на-Дону |

4,94 |

82% |

1,06 |

|

Екатеринбург |

3,41 |

57% |

2,59 |

|

Новосибирск |

3,23 |

54% |

2,77 |

|

Пермь |

2,87 |

48% |

3,13 |

|

Уфа |

2,66 |

44% |

3,34 |

|

Красноярск |

2,62 |

44% |

3,38 |

|

Челябинск |

2,15 |

36% |

3,85 |

|

Омск |

1,32 |

22% |

4,68 |

|

Волгоград |

1,29 |

22% |

4,71 |

Источник: Циан.Загородная

7. Пригородные районы дешевле в три раза

Один из способов экономии на покупке земельного участка – это выбор пригородных локаций - районов, граничащих с городом. Циан.Загородная выяснил, насколько отличается средняя цена таких участков ИЖС в сравнении с городскими объектами. Были проанализированы соседние с городами-миллионниками районы с наибольшими объемами предложения земельных участков ИЖС в продаже.

Средняя стоимость земельного участка в городе – почти в три раза (в 2,8 раз) выше, чем в соседних областях/городских округах, граничащих с городом и имеющих значительный объем участков в продаже. Таким образом, переехав в область можно сэкономить порядка 70% бюджета.

Разница в цене городских и пригородных участков во многом зависит от города, трехкратная наценка за принадлежность к городу – это вовсе не рекорд. Например, в Самаре стоимость земельного участка - в пять раз выше, чем в соседних районах, принадлежащих области. Большая разница и в Красноярске (городские участки дороже в 4 раза). Более чем в три с половиной раза городские участки дороже в Новосибирске, Казани и Воронеже. Именно в этих городах есть смысл посмотреть соседние локации в области.

Одновременно в ряде городов разница в стоимости городских и пригородных земельных участков отличается менее, чем в два раза. В списке – Москва, где средняя стоимость участков в соседних городах – ниже в среднем в 1,3 раза. Впрочем, есть и исключения. Например, Красногорск по стоимости земельного участка под ИЖС (в среднем 17,85 млн) обошел Москву, земли которой в продаже зачастую находятся на большем удалении от МКАД. Примерно сопоставимая стоимость земельных участков с Москвой – в Химках, Мытищах и Королеве. Таким образом, северные и западные направления области – наиболее дорогие по цене земельных участков. Самые бюджетные варианты – на востоке – в Балашихе (из ближайших к Москве локаций) – всего 2,33 млн, однако и средняя площадь намного меньше – всего 9 соток против 16 соток в Москве.

Меньше, чем в два раза разница в стоимости земельного участка ИЖС в городе и пригороде Волгограда, в также – Уфы.

В Санкт-Петербурге – городе с самыми дорогими земельными участками - разница в цене с пригородами составляет 3,2. Самые дорогие участки – во Всеволожском районе, разница в цене – двукратная. Одновременно, выбрав Ломоносовский или Гатчинский районы Ленинградской области, сэкономить удастся значительнее – примерно в пять раз.

Что касается средней площади, то городские участки – чуть меньше, чем в пригороде, в среднем площадь городского участка составляет около 70% от площади пригородного (в граничащих районах с городом). Площадь сопоставима или такая же – в Москве и Уфе. Самый значительный разрыв по площади (примерно в два раза) – в Воронеже, Новосибирске и Волгограде. То есть, выбрав пригород, покупатели выигрывают примерно в три раза по бюджету и почти полтора раза - по площади.

Разница в характеристиках земельных участков в продаже в городе и пригороде

|

Город |

Средняя стоимость участка в продаже, млн руб. |

Средняя площадь участка в продаже, соток |

Соседний район в области/городской округ с наибольшим объемом предложения земельных участков в продаже |

Средняя стоимость участка в продаже, млн руб. |

Средняя площадь участка в продаже, соток |

Разница в стоимости (город/регион), кол-во раз |

Разница в площади (город/регион), кол-во раз |

|

Санкт-Петербург |

14,14 |

16,0 |

Ломоносовский |

2,68 |

15 |

||

|

Гатчинский |

2,68 |

16 |

|||||

|

Всеволожский |

6,62 |

18 |

|||||

|

Всего по районам, граничащим с городом |

4,45 |

17 |

3,2 |

0,9 |

|||

|

Москва |

11,07 |

16,0 |

Балашиха |

2,33 |

9 |

||

|

Ленинский |

5,76 |

11 |

|||||

|

Красногорск |

17,85 |

18 |

|||||

|

Люберцы |

10,36 |

15 |

|||||

|

Королев |

11,19 |

14 |

|||||

|

Долгопрудный |

7,44 |

10 |

|||||

|

Химки |

11,23 |

15 |

|||||

|

Мытищи |

11,04 |

19 |

|||||

|

Всего по районам, граничащим с городом |

8,34 |

14 |

1,3 |

1,1 |

|||

|

Краснодар |

7,90 |

11,0 |

Тахтамукайский |

2,47 |

15 |

||

|

Динской |

2,15 |

15 |

|||||

|

Всего по районам, граничащим с городом |

2,38 |

15 |

3,3 |

0,7 |

|||

|

Казань |

5,96 |

10,0 |

Верхнеуслонский |

1,45 |

17 |

||

|

Высокогорский |

1,47 |

14 |

|||||

|

Лаишевский |

1,81 |

14 |

|||||

|

Пестречинский |

1,63 |

13 |

|||||

|

Всего по районам, граничащим с городом |

1,65 |

14 |

3,6 |

0,7 |

|||

|

Самара |

5,44 |

12,0 |

Волжский |

1,07 |

15 |

||

|

Красноярский |

1,11 |

16 |

|||||

|

Всего по районам, граничащим с городом |

1,09 |

15 |

5,0 |

0,8 |

|||

|

Воронеж |

5,28 |

10,0 |

Новоусманский |

1,05 |

16 |

||

|

Рамонский |

1,81 |

22 |

|||||

|

Хохольский |

0,59 |

20 |

|||||

|

Всего по районам, граничащим с городом |

1,39 |

20 |

3,8 |

0,5 |

|||

|

Нижний Новгород |

5,08 |

11,0 |

Богородский |

1,49 |

17 |

||

|

Кстовский |

1,20 |

14 |

|||||

|

Всего по районам, граничащим с городом |

1,50 |

17 |

3,4 |

0,6 |

|||

|

Ростов-на-Дону |

4,94 |

7,0 |

Аксайский |

2,13 |

11 |

||

|

Мясниковский |

1,82 |

12 |

|||||

|

Азовский |

1,54 |

16 |

|||||

|

Всего по районам, граничащим с городом |

1,96 |

12 |

2,5 |

0,6 |

|||

|

Екатеринбург |

3,41 |

13,0 |

Сысертский |

2,00 |

13 |

||

|

Белоярский |

0,64 |

17 |

|||||

|

Всего по районам, граничащим с городом |

1,56 |

14 |

2,2 |

0,9 |

|||

|

Новосибирск |

3,23 |

9,0 |

Новосибирский |

0,87 |

17 |

3,7 |

0,5 |

|

Пермь |

2,87 |

10,0 |

Пермский |

0,70 |

16 |

||

|

Краснокамский |

0,49 |

14 |

|||||

|

Всего по районам, граничащим с городом |

1,63 |

15 |

1,8 |

0,7 |

|||

|

Уфа |

2,66 |

15,0 |

Уфимский |

1,63 |

15 |

1,6 |

1,0 |

|

Красноярск |

2,62 |

12,0 |

Емельяновский |

0,68 |

15 |

||

|

Березовский |

0,60 |

13 |

|||||

|

Всего по районам, граничащим с городом |

0,65 |

14 |

4,0 |

0,9 |

|||

|

Челябинск |

2,15 |

11,0 |

Копейск |

0,50 |

11 |

||

|

Сосновский |

0,75 |

15 |

|||||

|

Всего по районам, граничащим с городом |

0,72 |

14 |

3,0 |

0,8 |

|||

|

Омск |

1,32 |

9,0 |

Омский |

0,64 |

13 |

2,1 |

0,7 |

|

Волгоград |

1,29 |

8,0 |

Среднеахтубинский |

1,14 |

19 |

1,1 |

0,4 |

Источник: Циан.Загородная недвижимость

8. Если уехать совсем в область?

Льготная ипотека оказывается фактически недоступной для тех, кто решил построить дом на землях ИЖС в черте города. Рассмотрим, на сколько дороже земельный участок под ИЖС в продаже в черте города и в регионе в целом, а не только граничащих с городом областях (за исключением самого города-миллионника).

В среднем земельный участок в административном центре (городе-миллионнике) продается сегодня в 3,7 дороже, чем стоимость участка в данном регионе в целом (за исключением самого города). Наибольшая наценка (более чем в пять раз) отмечена в Новосибирске, Перми, Самаре. От 4 до 5 раз – в Санкт-Петербурге, Воронеже и Красноярске.

Минимальный разрыв – в Краснодаре (всего в 1,4 раза), что связано с курортной направленностью региона, когда земельные участки у моря стоят зачастую дороже, чем в самом Краснодаре. В Москве стоимость земельного участка дороже, чем в Московской области, в 3,2 раза.

Выбрав область, покупатели земельных участков также выиграют и по площади. За исключением Москвы, средняя площадь земельного участка под ИЖС в продаже, в административном центре (городе-миллионнике) меньше, чем в регионе. Самая большая разница – в Перми и Пермском крае (7 соток в пользу загородного рынка), а также – Воронежа и Воронежской области (9 соток). На шесть соток меньше средняя площадь предложения в Волгограде, Нижнем Новгороде, Новосибирске и Ростове-на-Дону.

«Потеряют» 1-2 сотки жители Санкт-Петербурга, Екатеринбурга, Краснодара и Уфы. В Москве же средняя площадь участка в продаже под ИЖС в среднем больше на 1 сотку, чем в области. Это единственное исключение.

В по всем регионам (в сравнении с остальным предложением в конкретном субъекте) земельный участок в городе меньше по площади на 4 сотки.

Разница в характеристиках земельных участков в продаже в городе и регионе

|

Город |

Средняя стоимость участка в продаже, млн руб. |

Средняя площадь участка в продаже, соток |

Регион |

Средняя стоимость участка в продаже, млн руб. |

Средняя площадь участка в продаже, соток |

Разница в стоимости (город/регион), кол-во раз |

Разница в площади (город/регион), соток |

|

Самара |

5,44 |

12 |

Самарская обл. |

0,97 |

16 |

5,6 |

-4,0 |

|

Нижний Новгород |

5,08 |

11 |

Нижегородская обл. |

0,93 |

17 |

5,4 |

-6,0 |

|

Новосибирск |

3,23 |

9 |

Новосибирская обл. |

0,61 |

15 |

5,3 |

-6,0 |

|

Пермь |

2,87 |

10 |

Пермский край |

0,60 |

17 |

4,8 |

-7,0 |

|

Воронеж |

5,28 |

10 |

Воронежская обл. |

1,13 |

19 |

4,7 |

-9,0 |

|

Красноярск |

2,62 |

12 |

Красноярский край |

0,61 |

15 |

4,3 |

-3,0 |

|

Санкт-Петербург |

14,14 |

16 |

Ленинградская обл. |

3,44 |

18 |

4,1 |

-2,0 |

|

Казань |

5,96 |

10 |

Татарстан |

1,48 |

14 |

4,0 |

-4,0 |

|

Уфа |

2,66 |

15 |

Башкортостан |

0,82 |

16 |

3,2 |

-1,0 |

|

Москва |

11,07 |

16 |

Московская обл. |

3,44 |

15 |

3,2 |

1,0 |

|

Челябинск |

2,15 |

11 |

Челябинская обл. |

0,67 |

14 |

3,2 |

-3,0 |

|

Екатеринбург |

3,41 |

13 |

Свердловская обл. |

1,10 |

15 |

3,1 |

-2,0 |

|

Ростов-на-Дону |

4,94 |

7 |

Ростовская обл. |

1,70 |

13 |

2,9 |

-6,0 |

|

Омск |

1,32 |

9 |

Омская обл. |

0,61 |

14 |

2,2 |

-5,0 |

|

Волгоград |

1,29 |

8 |

Волгоградская обл. |

0,77 |

14 |

1,7 |

-6,0 |

|

Краснодар |

7,90 |

11 |

Краснодарский край |

5,50 |

13 |

1,4 |

-2,0 |

Источник: Циан.Загородная

«Покупка земельного участка дает «простор для творчества» - нет необходимости выбирать коттеджи, большая часть которых не соответствует требованиям современных покупателей, - отмечает Алексей Попов, руководитель аналитического центра Циан. - Рекордный спрос на коттеджи привел к вымыванию с рынка многих ликвидных объектов. Есть примеры, когда дом покупают только ради локации и участка – с целью сноса старого строения и создания собственного проекта с нуля. Пока девелоперы не смогут нарастить объемы нового строительства, спрос продолжит смещаться в пользу земельных участков, особенно в регионах, где лимита по льготной ипотеке хватает не только на сам участок, но и покрывает расходы на строительство дома, хотя бы частично».

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. В I квартале 2021 года рынок высокобюджетных новостроек включал 102 проекта (-7 за квартал; -11 за год) с объемом экспозиции 3 285 лотов (404,4 тыс. кв. м). По количеству лотов предложение сократилось на 12% за квартал, а за год – на 27%. По продаваемой площади снижение объема экспозиции составило 8% и 30% за квартал и за год соответственно.

Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса выросла на 11,4% за квартал и на 17% за год, составив 694,5 тыс. руб. В элитном сегменте – выросла на 4,1% за квартал и на 9,6% за год, достигнув 1,019 млн руб.

Премиум-класс

По данным «Метриум», в I квартале 2021 года на первичном рынке жилья премиум-класса в реализации находились 56 проектов с общим объемом предложения около 2 105[1] лотов (1 250 квартир и 855 апартаментов), суммарная площадь лотов составляет 234,4 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 9%, а продаваемая площадь при этом уменьшилась на 2,9%.

В начале этого года девелоперы проявили большую активность относительно I квартала 2020 года. Продажи и бронирование открылись в четырех проектах премиум-класса (за аналогичный период 2020 года рынок пополнился всего лишь 1 проектом).

Новые проекты на рынке новостроек премиум-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life* |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View* |

АО "Киноцентр" |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

* Старт бронирования

Источник: «Метриум»

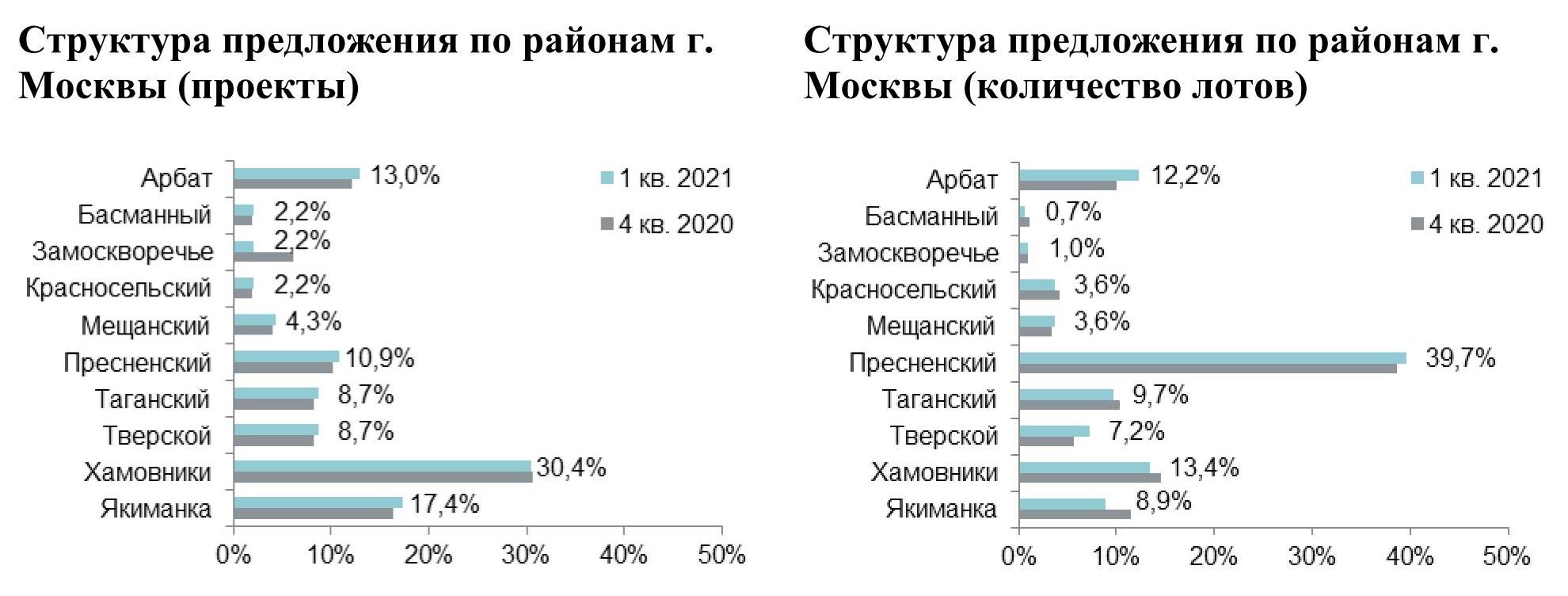

Тройка районов с максимальным объемом предложения не изменилась. По числу экспонируемых лотов лидером является район Дорогомилово (21,4%; доля без изменений). На втором месте – Пресненский район, где доля осталась на прежнем уровне в 12,3%. Третье место сохранил за собой район Раменки, его доля составила 12%, доля за прошедший квартал также не изменилась. Примечательно, что новые проекты в Дорогомилово («Бадаевский» от Capital Group) и Пресненском районах (старт бронирования в апарт-комплексе Sky View) не оказали влияния на структуру предложения по районам из-за пропорциональной компенсации вымываемых объемов. Стоит отметить, что наибольший темп прироста рыночной доли отмечен в районе Даниловский, где началось бронирование в жилом комплексе High Life от «ГК Пионер» (11,3%; +8,3 п.п.). Сильнее всего сократилась доля Бегового района до 0,8% (- 3 п.п. за квартал) из-за активного вымывания доступного предложения в двух проектах: Art Residence и SLAVA.

Источник: «Метриум»

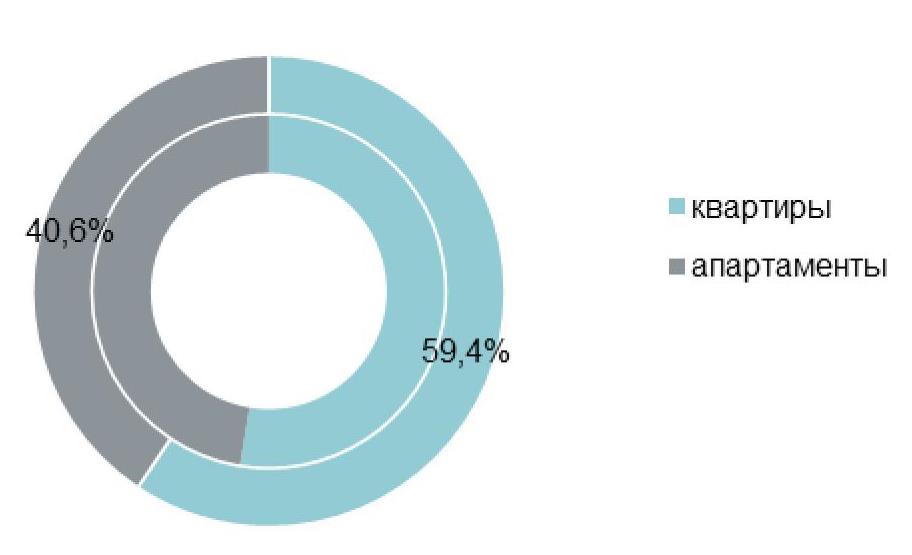

В I квартале 2021 года доля апартаментов снизилась до 40,6% (-6,8 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально увеличилась и составила 59,4%. Наблюдается тенденция снижения количества апартаментов на премиальном рынке, что связано с выходом преобладающего количества новых многоквартирных комплексов, а также с вымыванием предложения в старых проектах апартаментного типа.

Структура предложения по количеству лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

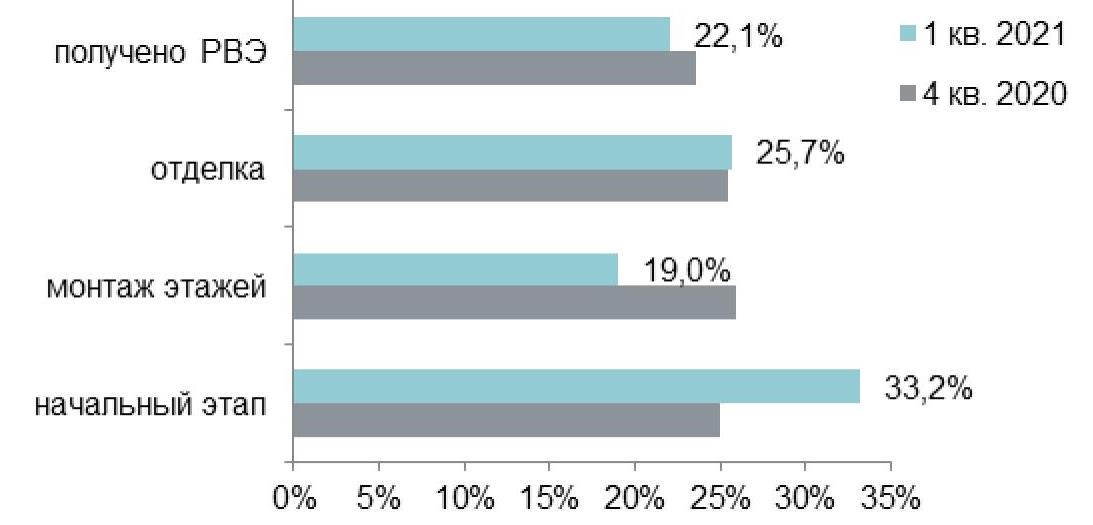

Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 33,2% (+8,2 п.п.). Вместе с тем, на рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Доля текущего предложения в домах на этапе отделочных работ составила 25,7% (+0,3 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она снизилась до 19% (-6,9 п.п.). Доля предложения в готовых объектах составила 22,1% (-1,5 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

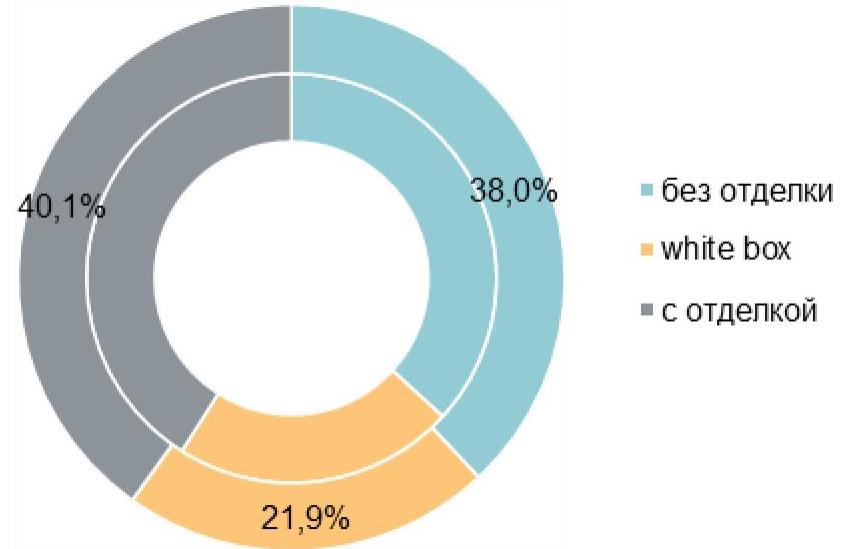

В структуре предложения по типу отделки за квартал не произошло значительных изменений. По-прежнему на рынке премиум-класса превалирующее число квартир и апартаментов реализуется с финишной отделкой (40,1%; -0,9 п.п.). На лоты без отделки приходится 38% (+ 1 п.п.) от общего объема предложения. Доля квартир и апартаментов с отделкой white box за квартал почти не изменилась и составила 21,9% (-0,3 п.п.).

Структура предложения по типу отделки

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

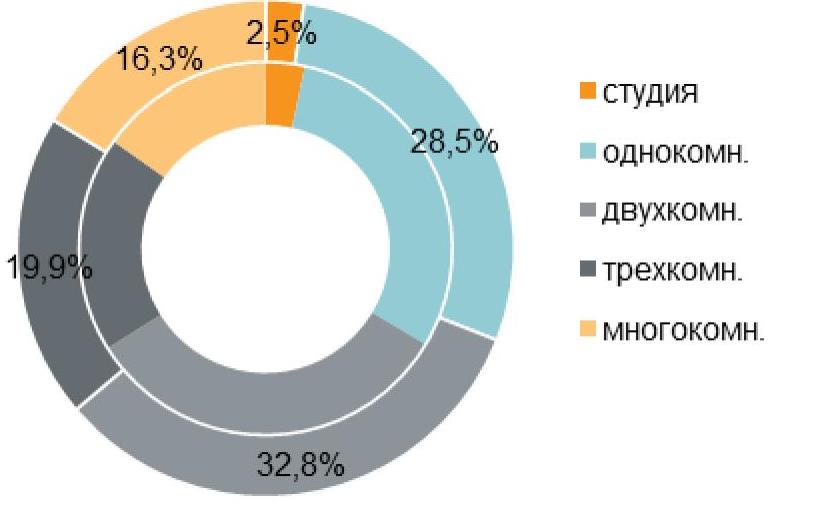

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (32,8%), их доля за квартал выросла на 0,3 п.п. На однокомнатные лоты пришлось 28,5% (-1,7 п.п.). Доля трехкомнатных и многокомнатных лотов за квартал пропорционально увеличилась: на 1,1 п.п., (19,9%) и (16,3%) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 2,5% рынка (-0,9 п.п.).

Структура предложения по типу лотов

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

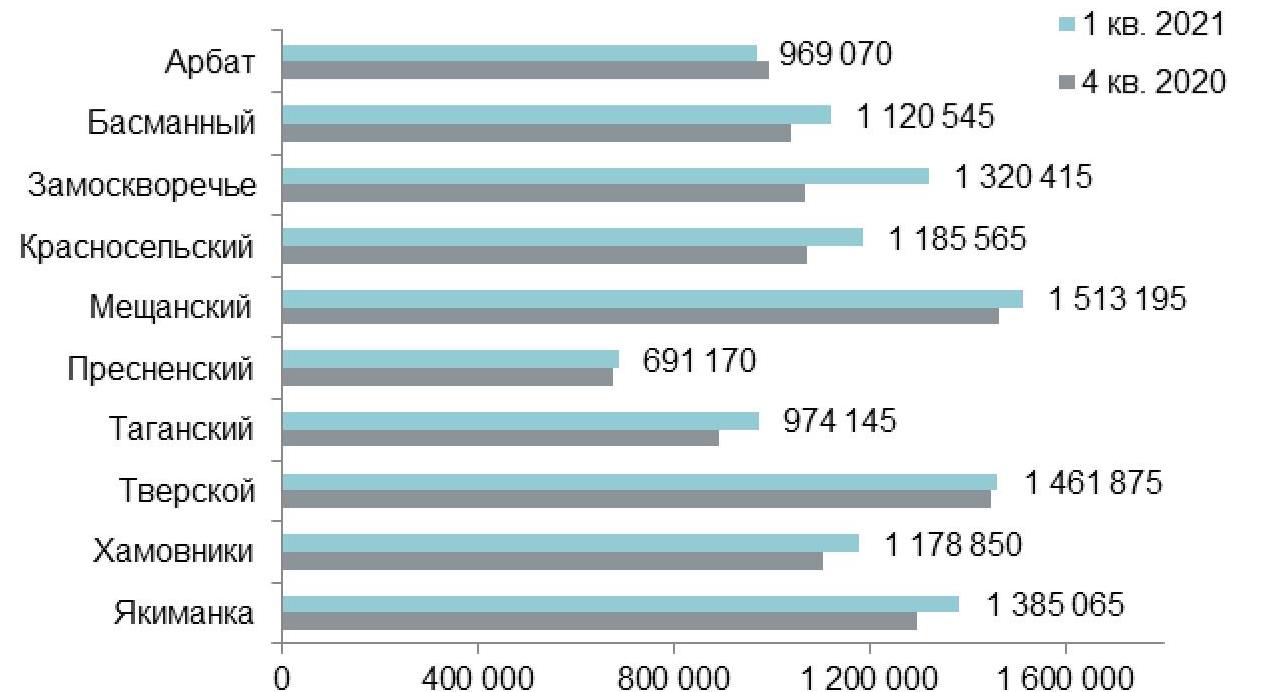

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена за квадратный метр в премиум-классе составила 694 510 руб. Показатель вырос на 11,4% относительно IV квартала 2020 года и на 17% за 12 месяцев.

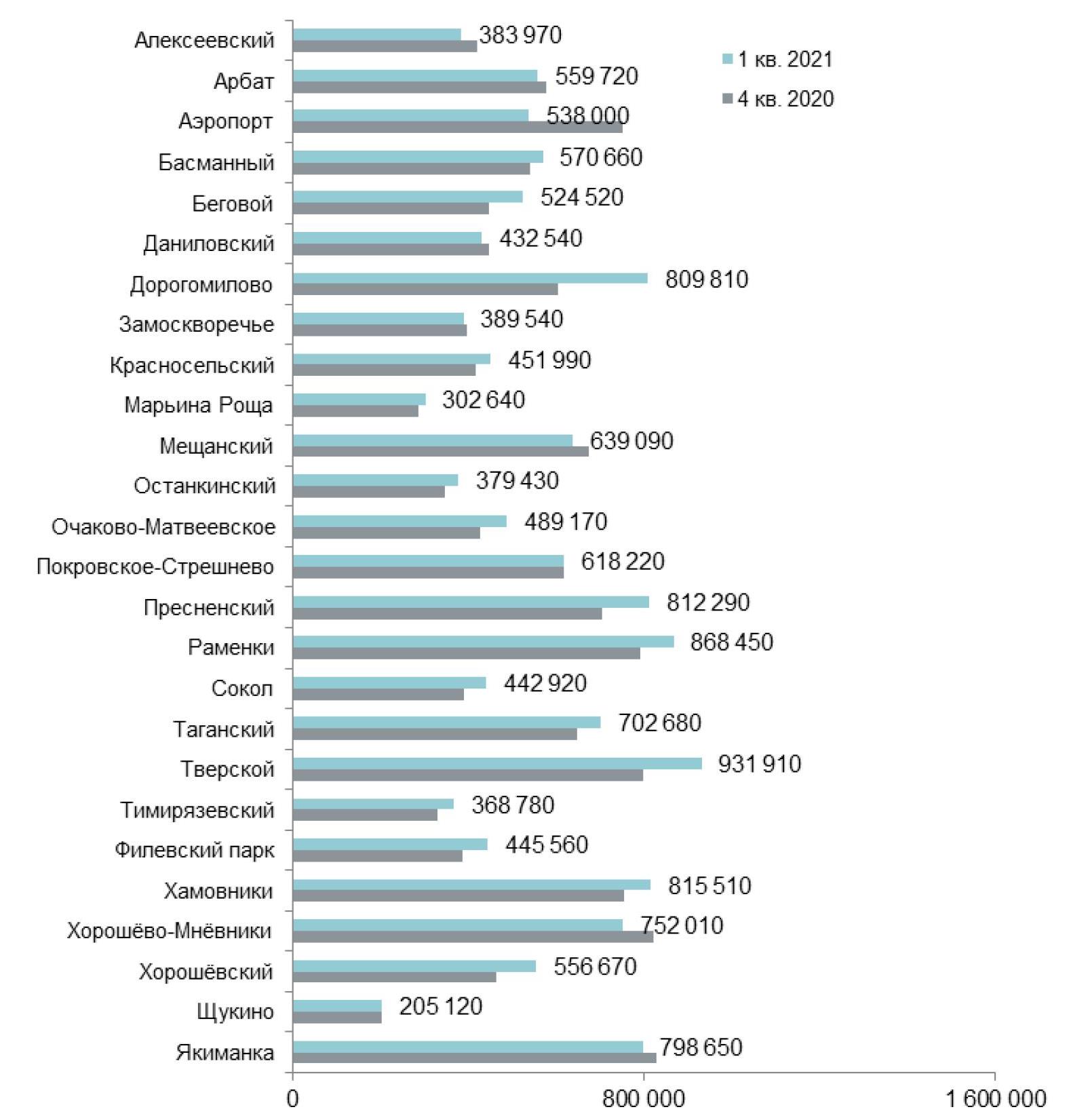

За отчетный период наибольший рост средней цены квадратного метра был зафиксирован в районе Дорогомилово (+33,9%), где стартовал новый проект от Capital Group «Бадаевский», а также произошло плановое повышение цен в уже представленных на рынке комплексах. Значительный прирост среднего показателя отмечен в Хорошёвском районе (+20,2%), где на первичном рынке экспонируется всего один жилой комплекс (Prime Park). В районах Филевский парк, Пресненский и Беговой также наблюдалась положительная динамика средней цены квадратного метра в диапазоне 14,9-16,8%. В самом дорогом на текущий момент районе Москвы – Тверском – средняя цена квадратного метра достигла более 930 тыс. руб., повышение составило 16,4%.

Наиболее существенное сокращение показателя отмечено в районе Аэропорт (-28,6%), где представлен только один проект («ВТБ Арена парк»). Снижение цен объясняется намерением застройщика простимулировать продажи остаточного предложения в давно реализуемом проекте.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за I квартал 2021 года вырос на 18,9% – до 77,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 6,6% – до 111,2 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

26,3 |

39,7 |

72,2 |

269 500 |

529 855 |

1 000 840 |

9 681 360 |

21 058 115 |

72 210 000 |

|

1К |

37,0 |

58,6 |

113,6 |

265 000 |

592 800 |

1 358 810 |

14 322 320 |

34 784 725 |

126 600 330 |

|

2К |

53,7 |

90,4 |

182,8 |

250 250 |

617 215 |

1 444 500 |

20 125 560 |

55 848 160 |

198 185 400 |

|

3К |

81,6 |

126,1 |

224,9 |

261 250 |

679 750 |

1 438 740 |

23 030 235 |

85 707 075 |

254 656 980 |

|

4К+ |

111,9 |

237,1 |

1852,6 |

205 120 |

776 055 |

1 976 365 |

37 977 220 |

184 520 365 |

1 925 000 000 |

|

итого |

26,3 |

111,2 |

1852,6 |

205 120 |

694 510 |

1 976 365 |

9 681 360 |

77 313 635 |

1 950 000 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 28,6 кв. м. за 9,7 млн руб. (апартамент);

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 35,3 кв. м. за 11,1 млн руб. (апартамент);

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 29,1 кв. м. за 11,1 млн руб. (квартира).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 852,6 кв. м. за 1,95 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 385 кв. м. за 1,75 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 905,6 кв. м. за 656 млн руб.

Элитный класс

По данным «Метриум», на первичном рынке элитного жилья г. Москвы по итогам I квартала 2021 года было представлено 46 комплексов, в которых экспонировалось около 1 180 квартир и апартаментов[2] суммарной площадью 170,1 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 17%, а продаваемая площадь – на 15%. В связи с отсутствием выхода новых проектов и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем предложения.

Сокращение количества реализуемых лотов в элитных новостройках внесли некоторые изменения в структуру предложения по районам. Лидерство по числу экспонируемых лотов сохранилось за Пресненским районом – за квартал доля округа увеличилась на 1,1 п.п. до 39,7%. Примерно одинаковый объем предложения в Хамовниках и на Арбате, в них сосредоточено 13,4% (-1,1 п.п.) и 12,2% (+2,2 п.п.) всех квартир и апартаментов. Далее следуют районы: Таганский (9,7%; -0,6 п.п.), Якиманка (8,9%; -2,6 п.п.) и Тверской (7,2%; 1,6 п.п.). По 3,6% в Мещанском (+0,3 п.п.) и Красносельском районах (-0,6 п.п.). Меньше всего лотов представлено в Замоскворечье (1%; +0,1 п.п.) и Басманном районах (0,7%; -0,4 п.п.).

Источник: «Метриум»

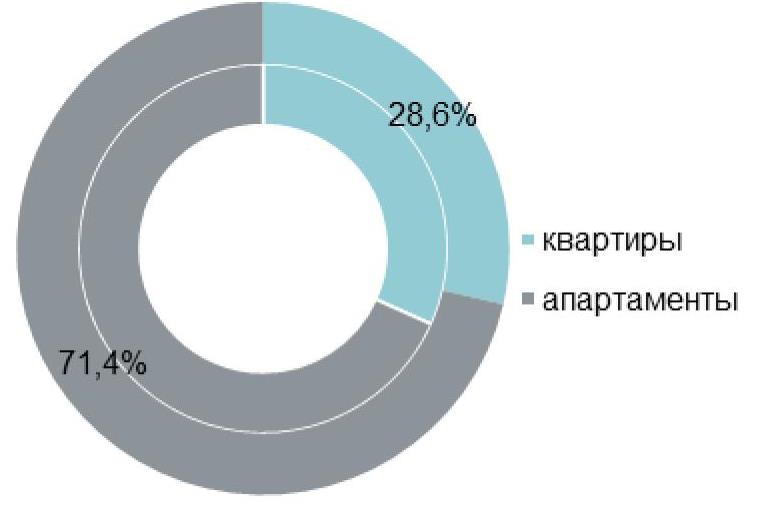

Несмотря на общее сокращение предложения на локальном рынке новостроек, апартаменты по-прежнему являются наиболее распространенным форматом недвижимости в сегменте – 71,4% (+3,1 п.п.) от общего количества лотов. Доля квартир составляет менее трети рынка (28,6%).

Структура предложения по лотам

(внешний круг – I кв. 2021 г., внутренний – IV кв. 2020 г.)

Источник: «Метриум»

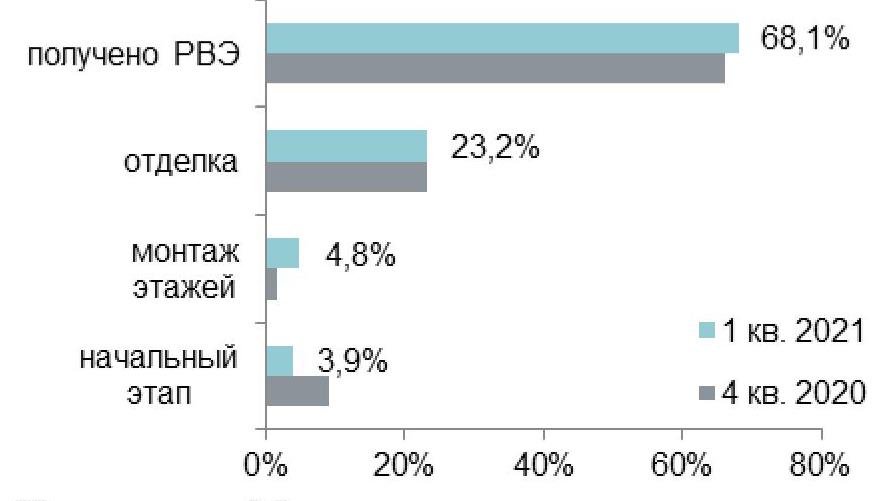

В связи с отсутствием новых проектов, а также активным строительством уже представленных на рынке, структура предложения плавно сместилась на стадию более высокой степени готовности. Так, наибольший объем предложения приходился на объекты, получившие РВЭ (68,1%; +1,9 п.п.) и находящиеся на этапе отделочных работ (23,2%; +0,1 п.п.). Доля предложения в стадии монтажа наземных этажей выросла на 3,1 п.п. до 4,8%. В корпусах на начальном этапе сконцентрировано всего 3,9% (-5,2 п.п.) от текущего объема экспозиции.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

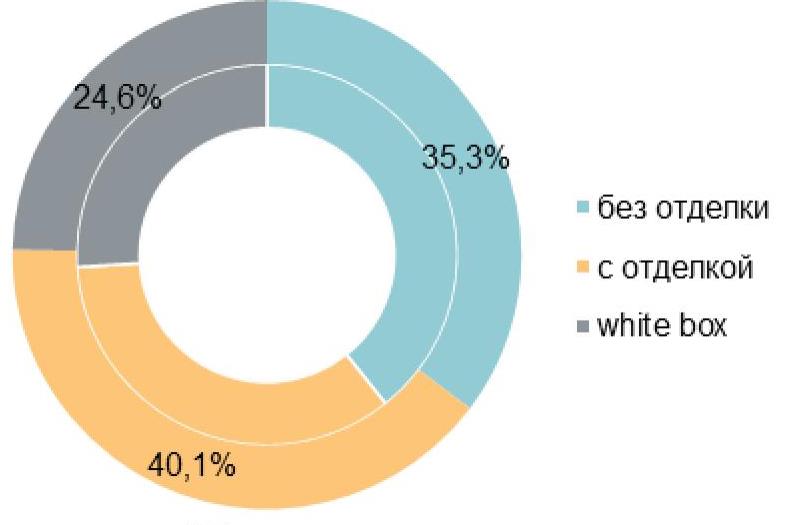

В конце отчетного периода за счет высокой скорости вымывания предложения без отделки отмечено увеличение доли квартир и апартаментов с готовым ремонтом. Таким образом, доля лотов с финишной отделкой составила 40,1% (+5,4 п.п.), в черновом варианте – 35,3% (-4 п.п.). На лоты с отделкой white box приходилось 24,6% (-1,4 п.п.) совокупного предложения.

Структура предложения по типу отделки

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

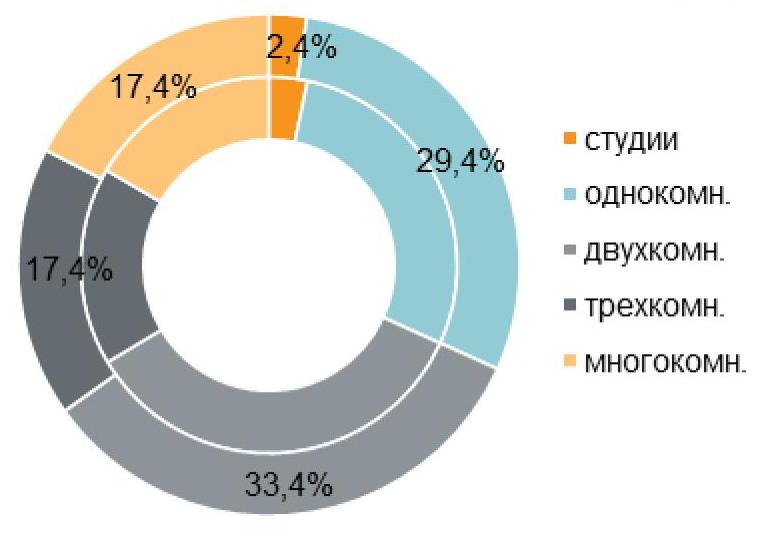

В структуре предложения по количеству комнат наблюдалось небольшое снижение долей студий и двухкомнатных лотов ввиду высокого спроса на данные форматы, а доли остальных типологий, наоборот, немного выросли. Превалирующий объем предложения распределился между двухкомнатными и однокомнатными лотами: 33,4% (-1,2 п.п.) и 29,4% (+0,9 п.п.) соответственно. По 17,4% предложения пришлось на трехкомнатные (+0,4 п.п.) и многокомнатные (+0,8 п.п.) лоты. Наименьшую долю занимали студии (2,4%, -0,9 п.п.).

Структура предложения по типу лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена квадратного метра в сегменте элитного жилья составила 1,019 млн руб. или 13 446 $[3]. По сравнению с прошлым кварталом показатель увеличился на 4,1% (+9,6% за год) в рублевом эквиваленте, в долларовом – всего на 1,2% (при этом стоимость доллара увеличилась на 2,8% относительно рубля за квартал).

На рынке элитной недвижимости присутствовали факторы, влияющие как на рост средневзвешенной цены квадратного метра, так и на ее снижение. Рост стоимости в данном сегменте поддерживался пересмотром прайса в отдельных комплексах: в некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Изменение структуры предложения, плавное вымывание наиболее ликвидных лотов и лотов небольшого формата с высокой ценой квадратного метра влияло на снижение средневзвешенной цены в отдельных проектах.

Почти по всем районам Москвы прослеживалась положительная динамика средневзвешенной цены квадратного метра. Наиболее ощутимый рост цен (+23,7%) произошел в районе Замоскворечье, где остался всего один проект в реализации. В Красносельском и Таганском районах за счет повышения стадии строительной готовности проектов «Тессинский, 1» и Turgenev квартальное увеличение стоимости квадратного метра оказалось несколько выше, чем в среднем по рынку: +10,5% и 9,2% соответственно. Структурные изменения в экспонируемых комплексах привели к росту цен в районах: Басманный (+7,9%), Якиманка (+6,7%), Хамовники (+6,5%), Мещанский (+3,4%) и Пресненский (+2,2%). В Тверском районе средневзвешенная цена осталась примерно на том же уровне (+0,8%). Отрицательная динамика зафиксирована на Арбате (-2,8%), где пересмотр цен в отдельных объектах носил разнонаправленный характер.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения в сегменте элитных новостроек представлены в следующих проектах:

– Авторский дом Roza Rossa (ЦАО / Хамовники): апартаменты 28,6 кв. м за 27,4 млн руб.;

– ЖК Neva Towers (ЦАО / Пресненский): апартамент 45,1 кв. м за 28,3 млн руб.;

– ЖК «Софийский» (ЦАО / Якиманка): апартамент 52,7 кв. м за 33,9 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента продаются в комплексах:

– ЖК «Царев Сад» (ЦАО / Якиманка): апартаменты 1 080,4 кв. м за 2,9 млрд руб.;

– ЖК «Башня Федерация» (Восток) (ЦАО / Пресненский): апартаменты 2 180,9 кв. м за

2,6 млрд руб.;

– ЖК Fairmont Vesper Residences (ЦАО / Тверской): апартаменты 1051,2 кв. м за 2,3 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

44,6 |

52,7 |

627 145 |

785 460 |

971 000 |

27 440 460 |

35 013 740 |

45 819 435 |

|

1К |

45,1 |

81,6 |

144,4 |

488 560 |

716 330 |

2 369 405 |

33 972 000 |

58 623 550 |

254 000 000 |

|

2К |

75,6 |

131,6 |

233,0 |

500 580 |

828 875 |

2 052 990 |

48 645 000 |

109 052 650 |

312 000 000 |

|

3К |

94,7 |

159,5 |

295,6 |

509 000 |

1 084 150 |

2 500 000 |

58 918 300 |

172 895 245 |

481 750 000 |

|

4К+ |

125,2 |

278,8 |

2 180,9 |

459 535 |

1 249 240 |

3 150 000 |

81 380 000 |

363 787 095 |

2 900 000 000 |

|

СВ. ПЛ. |

35,7 |

137,2 |

385,7 |

556 365 |

1 182 755 |

2 884 875 |

39 314 000 |

162 291 550 |

1 063 994 400 |

|

ИТОГО |

28,3 |

144,0 |

2 180,9 |

459 535 |

1 018 650 |

3 150 000 |

27 440 460 |

149 129 450 |

2 900 000 000 |

Источник: «Метриум»

Основные тенденции

«Объем предложения в высокобюджетном сегменте продолжил снижаться и к концу I квартала 2021 года количество лотов в продаже составило 3 285 штук (-12% за квартал; -27% за год) или 404,4 тыс. кв. м (-8% за квартал; -30% за год), что является рекордно низким значением последних лет, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом текущую девелоперскую активность можно охарактеризовать как сдержанную. В отчетном периоде вышло в реализацию 4 новых проекта премиум-класса и ни одного нового в сегменте элитных новостроек.

По итогам I квартала 2021 года в новостройках премиум- и элитного классов зарегистрировано на 35% больше договоров долевого участия в строительстве квартир и апартаментов, чем за аналогичный период 2020 года. Это свидетельствует о высоком спросе в данном сегменте и объясняет причину рекордного сокращения текущей экспозиции на рынке и заметный рост цен, особенно в премиум-классе.

В начале 2021 года цены в высокобюджетном сегменте продолжили расти. Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса составила 694,5 тыс. руб. (+11,4% за квартал; +17% за год), а средний бюджет предложения увеличился до 77 млн руб. (+19% за квартал). В элитном сегменте средневзвешенная цена квадратного метра – 1,019 млн руб. (+4,1% за квартал; +9,6% за год), а средний бюджет предложения – 149 млн руб. (+9% за квартал).

Несмотря на наметившийся дефицит предложения в сегменте высокобюджетной недвижимости, мы полагаем, что за счет повышения активности застройщиков к концу 2021 года произойдет восстановление объема предложения до уровня 2019 года. Вероятнее всего, стоит ожидать старт продаж ряда комплексов, по которым были получены все необходимые исходно-разрешительные документы, на более высокой стадии готовности. Динамика спроса на первичном рынке будет во многом зависеть от выхода нового ликвидного предложения и того, насколько оно будет соответствовать вкусам и предпочтениям потенциальных покупателей».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 75,7576 рублей за Доллар США по курсу ЦБ РФ на 29.03.2021.

По данным департамента аналитики компании «БОН ТОН», по итогам марта 2021 г. на первичном рынке апартаментов Москвы объем предложения снизился на 10,1% площади и на 0,3% лотов. За год сокращение составило 40,6% площади и 33,1% лотов. На долю апартаментов приходится 18,2% от совокупного предложения на первичном рынке старой Москвы (-1% за месяц).

На долю предложения бизнес- и премиум-классов приходится по 36,1% площади. В бизнес-классе доля снизилась на 6% за месяц и на 4% за год, в премиум-классе – на 0,4% и 4,4% соответственно. За месяц объем предложения в этих классах сократился на 23% и 11%, за год – на 46%, что выше по рынку апартаментов. Доля комфорт-класса составила 26,7% (+6,6% за месяц, +7% за год), объем которого за месяц вырос на 19%, а за год сократился на 19,5%. Доля предложения стандарт-класса сокращается каждый месяц и составляет чуть более 1%.

Лидерами по сокращению предложения стали ЦАО – на 10% за месяц и на 33% за год, САО – на 36% и 64% и СВАО – на 21% и 72%. В этих округах сосредоточено больше половины общей площади апартаментов: ЦАО – 29,6% (-0,1% за месяц, +3,3% за год), САО – 14,1% (-6%, -9,2%) и СВАО – 11% (-1,5%, -12,9%).

По стадиям строительной готовности большая часть предложения находится на заключительной стадии строительной готовности (67%): на стадии введенных объемов – 40,7%, на стадии благоустройства – 3,1%, и ФОР (фасадно-отделочных работ) – 22,1%. На начальной стадии представлено 22,9% предложения площади: на нулевом цикле – 15,5%, на стадии монтажа первых этажей – 7,6%.

По наличию и типу отделки большая доля апартаментов представлена без отделки – 43,5% (-10,8% за месяц, -19,2% за год), на долю отделки приходится – 25,3% (-6,8% за месяц, -1,2% за год), с отделкой, мебелью и кухней – 18,6% (+16,3% за месяц, +18,2% за год). Доля предложения предчистовой отделкой составляет 12,5% (+1,4%за месяц, +3,6% за год).

По итогам марта 2021 года средневзвешенная цена квадратного метра (СВЦ) выросла за месяц на 1,1%, за год - на 20% и составила 380 тыс. рублей. Лидерами роста стали премиум-класс – 610,9 тыс. руб. (+2,2% за месяц, +30,7% за год) и комфорт-класс - 216,1 тыс. руб. (+9,5%, +20,5%). Немного отстает бизнес-класс – 276,5 тыс. руб. (+3,3% за месяц, +19,8% за год).