Самые продаваемые комплексы апартаментов Москвы в I полугодии

По подсчетам аналитиков «Метриум», в I полугодии 2021 года на первичном рынке «старой» Москвы было заключено на 80% больше договоров долевого участия на апартаменты массового сегмента и бизнес-класса, чем за аналогичный период прошлого года. При этом 65,8% всех ДДУ пришлось на 10 наиболее востребованных у покупателей комплексов. В самом популярном проекте за полгода было реализовано 300 лотов.

По данным «Метриум», в первой половине 2021 года значительно вырос спрос на апартаменты на рынке новостроек «старой» Москвы. Так, в январе-июне этого года на данный формат недвижимости было заключено порядка 3 тыс. ДДУ, что на 80% больше, чем за первые шесть месяцев прошлого года. Высокая покупательская активность обусловлена как удачным месторасположением комплексов, так и более низкими по сравнению с квартирами ценами. Однако последний фактор постепенно нивелируется значительным повышением стоимости из-за ажиотажного спроса и дефицита предложения: с начала года средневзвешенная стоимость квадратного метра в апартаментах массового сегмента в границах «старой» Москвы выросла на 23,4%, достигнув 238,8 тыс. рублей.

Первое место в топ-10 занял проект от ГК ПИК «Волоколамское 24». В I полугодии 2021 года в нем было реализовано 300 апартаментов, что составило 10,2% от общего объема продаж за период. Средняя цена «квадрата» – 226,6 тыс. рублей.

«Серебро» рейтинга досталось комплексу «Легендарный квартал на Ботаническом саду»[1] от застройщика «Д-Инвест». В данном проекте за первые шесть месяцев 2021 года было продано 269 лотов. Средневзвешенная стоимость квадратного метра в нем составляет 235,1 тыс. рублей.

На третьей строчке расположился проект «Движение. Тушино» от ГК ФСК. В январе-июне 2021 года в нем было реализовано 168 апартаментов, причем во II квартале было продано в 5 раз больше лотов, чем в I квартале. Квадратный метр в данном проекте обойдется в среднем в 256,8 тыс. рублей

Самые продаваемые комплексы апартаментов Москвы по итогам I полугодия 2021 года*

|

|

Проект |

Класс |

Число ДДУ в I кв., ед. |

Число ДДУ во II кв., ед. |

Динамика спроса во II кв. к I кв. |

Доля в общем кол-ве ДДУ в I полугодии |

Средняя цена предложения в июне 2021, тыс. руб./ кв.м |

|

1 |

Волоколамское 24 |

Массовый |

146 |

154 |

5,5% |

10,2% |

226,6 |

|

2 |

Легендарный квартал на Ботаническом саду[2] |

Массовый |

135 |

134 |

-0,7% |

9,1% |

235,1 |

|

3 |

Движение. Тушино |

Массовый |

27 |

141 |

422,2% |

5,7% |

256,8 |

|

4 |

Серебряный фонтан |

Бизнес |

82 |

73 |

-11,0% |

5,3% |

303,2 |

|

5 |

Новоданиловская, 8 |

Бизнес |

60 |

79 |

31,7% |

4,7% |

354,7 |

|

6 |

YE’S Botanica[3] |

Массовый |

58 |

80 |

37,9% |

4,7% |

330 |

|

7 |

B'aires |

Бизнес |

75 |

55 |

-26,7% |

4,4% |

284,4 |

|

8 |

Les |

Бизнес |

56 |

69 |

23,2% |

4,2% |

246,8 |

|

9 |

Level Стрешнево |

Бизнес |

70 |

46 |

-34,3% |

3,9% |

307,8 |

|

10 |

Нормандия |

Массовый |

46 |

59 |

28,3% |

3,6% |

177,9 |

*По количеству договоров долевого участия с физическими лицами, исключая инвестиционные сделки (покупка от четырех и более квартир и/или апартаментов).

Источник: «Метриум»

По данным «Метриум», в конце июня 2021 года средневзвешенная стоимость квадратного метра в апартаментах массового сегмента составила 238,8 тыс. рублей, бизнес-класса – 300,6 тыс. рублей. В рейтинг самых продаваемых комплексов апартаментов по итогам I полугодия 2021 года вошло три проекта массового сегмента («Волоколамское 24», «Легендарный квартал на Ботаническом саду» и «Нормандия») и два объекта бизнес-класса (B'aires и Les), средняя цена «квадрата» в которых ниже среднерыночной. Минимальный прайс на квадратный метр из вошедших в рейтинг объектов зафиксирован в комплексе апартаментов «Нормандия» (177,9 тыс. рублей), наибольший – в проекте «Новоданиловская, 8» (354,7 тыс. рублей).

«В первой половине 2021 года одной из главных тенденций на рынке апартаментов «старой» Москвы было значительное увеличение спроса, – резюмирует Мария Литинецкая, партнер компании «Метриум» (участник партнерской сети CBRE). – Подобная динамика была обусловлена более доступной по сравнению с квартирами стоимостью. Однако к концу июня 2021 года средняя стоимость квадратного метра в апартаментах и квартирах массового сегмента в «старой» Москве практически сравнялись.

Другая причина высокого спроса – сложившаяся правовая неопределенность в отношении подобного формата недвижимости. Существует вероятность, что ажиотажный покупательский интерес к ним был вызван не только желанием клиентов вложить свободные средства в перспективные проекты, но и циркулирующей по рынку информацией о возможном запрете строительства комплексов с апартаментами. Не добавило ясности и внесение в апреле 2021 года в Госдуму проекта федерального закона об их статусе. Пока его перспективы туманны и, возможно, принятие данного документа будет отложено, и он повторит судьбу иных подобных законопроектов. Предполагаю, что динамика цены и спроса на апартаменты до конца 2021 года будет зависеть от покупательского интереса к квартирам и прайса на них».

[1] Строительство комплекса все еще не завершено, но при этом по изначальной ПД ввод должен был состоятся ещё в 1 кв. 2018 г. В н.в. получение РВЭ запланировано на 3 кв. 2021 г.

[2] Ранее проект назывался «Легендарный квартал на Березовой аллее».

[3] Ранее назывался апарт-отель «YE'S Ботанический сад»

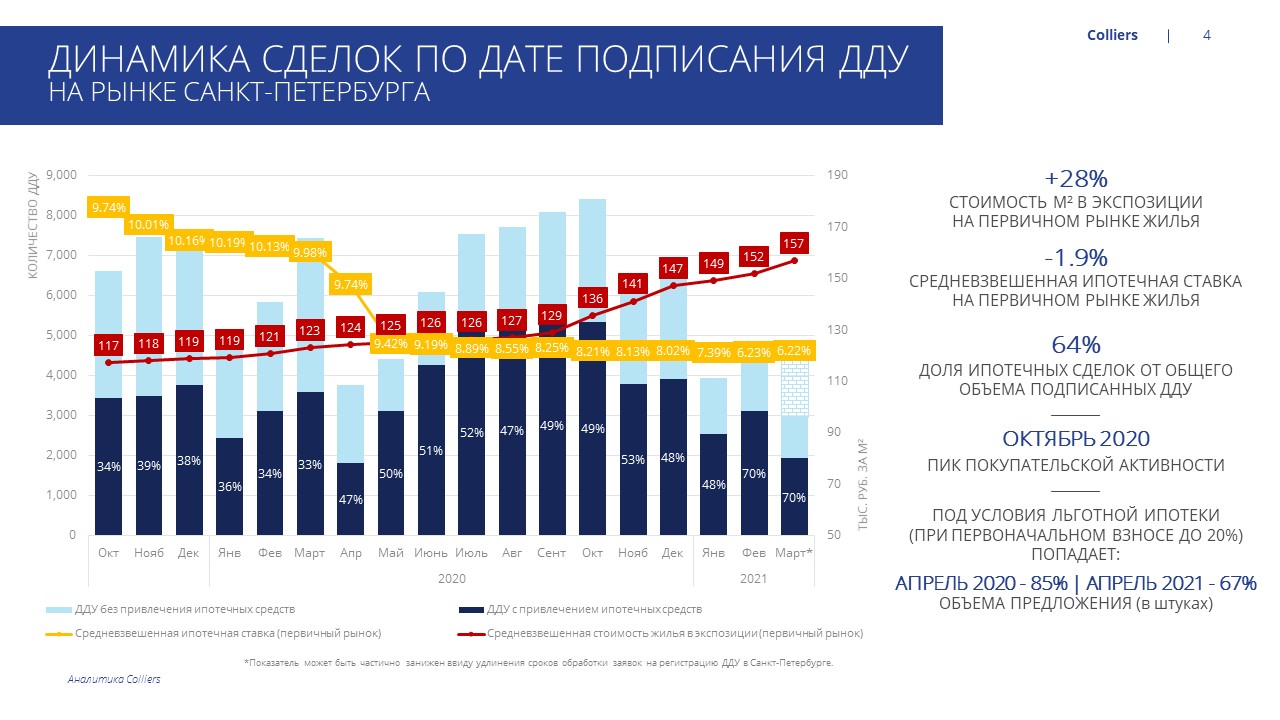

По данным Colliers, за прошедший год (с марта 2020 года по март 2021 года) средневзвешенная стоимость квадратного метра на первичном рынке жилья в Санкт-Петербурге выросла на 28% - с 123 тыс. руб. до 157 тыс. руб. соответственно.

За этот период на фоне появления льготной ипотечной программы и снижения ключевой ставки Центробанка средневзвешенная ипотечная ставка уменьшилась на 1,9% - до 6,1%. По данным Росреестра, всего с апреля 2020 по март 2021 было подписано 71 082 договоров долевого участия (ДДУ), из которых 64% - сделки с привлечением ипотечных средств. При этом доля квартир в экспозиции, подходящих под условия льготной ипотечной программы, значительно снизилась: с 85% в апреле 2020 года до 67% в апреле 2021 года.

Что касается льготной ипотеки, всего с апреля 2020 года по февраль 2021 года было подписано 33 055 ДДУ. Расширение условий в июле-августе 2020 года, когда была увеличена сумма кредита и снижен первоначальный взнос, а также частичное снятие коронавирусных ограничений привели к резкому росту количества выданных льготных ипотек: если в июне 2020 года было подписано 3 648 ДДУ на льготных условиях, в июле 2020 года их число достигло 4 532. При этом пик выдачи льготной ипотеки по числу сделок пришелся на сентябрь-октябрь 2020 года, когда суммарно было подписано 8 868 ДДУ.

«Несмотря на последовавшее осенью продление программы льготного кредитования, в ноябре 2020 года начинается тренд на снижение сделок с привлечением льготной ипотеки. Рост цен снижает привлекательность программы, и в декабре число сделок еще больше сокращается. В то же время, просыпается повышенный интерес к вторичному рынку, который предлагает готовые квартиры с похожими характеристиками и по сопоставимым ценам. Небольшая разница между ипотечными ставками в пределах 2% делает покупку на вторичном рынке еще более привлекательной», - рассказывает Елизавета Конвей, директор департамента жилой недвижимости Colliers.

Одним из главных результатов действия льготной ипотеки стало снижение финансовой нагрузки на покупателя. Аналитики Colliers подсчитали, как изменился среднемесячный платеж по ипотеке для типовой квартиры в Петербурге комфорт-класса площадью 60 кв. м, первоначальным взносом в 20% и сроком кредита в 20 лет. По подсчетам Colliers, по сравнению со вторым кварталом 2019 года, во втором квартале 2020 года среднемесячный платеж по кредиту для такой квартиры снизился на 16%. Вместе с тем, выгода позднее была нивелирована ростом цен: за год действия льготной ипотеки ежемесячный платеж за ту же квартиру (во втором квартале 2021 года) увеличился на четверть.

По прогнозам Colliers, при условии продления льготной ипотеки и сохранения ставки на уровне 6,1%, среднемесячный платеж вырастет на треть к уровню второго квартала 2020 года. Однако, если льготную программу отменят, а ипотечная ставка вернется на уровень 7,5-8%, то средний платеж по кредиту вырастет на 41% по сравнению со вторым кварталом 2020 года. Ощутимый рост среднемесячного платежа приведет к тому, что большинство покупателей в массовом сегменте будут вынуждены либо отложить покупку на неопределенный срок, либо выбирать квартиры меньшей площади.

«Мы ожидаем, что в случае прекращения льготной ипотеки спрос может снизиться примерно на 25-30% по сравнению со вторым полугодием 2020 года. Хотя на фоне рекордных показателей 2020 года динамика кажется значительной, по нашим прогнозам, спрос вернется к привычному уровню продаж предыдущих лет. В случае продления программы сокращение спроса во втором полугодии 2021 года может составить 15-20% по сравнению с аналогичным периодом 2020 года, - отмечает Андрей Косарев, генеральный директор Colliers в Санкт-Петербурге. – Для поддержания спроса девелоперы будут предлагать субсидируемые программы ипотеки (в сотрудничестве с банками), а также специальные условия и льготы – например, паркинг или отделка «в подарок». По нашим прогнозам, по итогам 2021 года цены могут вырасти на 10-15%, причем большая часть прироста будет зафиксирована в первом полугодии, так как во втором полугодии драйверов значительного роста цен практически не будет».

«Отмена льготной ипотеки затронет в большей степени девелоперов, у которых (вне зависимости от сегмента) основным инструментом регуляции спроса и повышения привлекательности объекта выступает цена. У этого продукта есть свой покупатель. Для него стоимость квадратного метра является критичным фактором. Но есть и другой продукт - не просто метры в локации, а образ жизни, уровень кофморта, и цена его априори выше рынка. Покупатель, находящийся в поиске таких решений, готов к большему, чем просто совершить выгодную покупку, пользуясь дешевыми деньгами. Он готов платить больше за конкретные улучшения. И здесь отмена льготной ипотеки не окажет значительного влияния на спрос», - поясняет Елизавета Конвей.

В I квартале 2021 года 63,7% жилых помещений в новостройках на территории «старой» Москвы были приобретены в проектах 10 самых успешных девелоперов, подсчитали эксперты «Метриум». Всего в них было совершено почти 10,4 тыс. сделок, что принесло застройщикам 149,9 млрд рублей.

За первые три месяца 2021 года на рынке первичной недвижимости в границах «старой» Москвы было заключено порядка 16,1 тыс. договоров долевого участия (907,5 тыс. кв.м.), что на 28,8% больше, чем за аналогичный период прошлого года. Общий объем выручки застройщиков за год вырос в полтора раза и достиг 250,5 млрд рублей, подсчитали аналитики «Метриум».

В 2021 году продолжается тренд, когда 10 самых успешных застройщиков аккумулируют более половины спроса и объема общей площади. Так, за январь-март ими было заключено почти 10,4 тыс. договоров долевого участия (64,5% от общего количества) на 581,8 тыс. кв.м. недвижимости, что составляет более половины (63,7%) от общего объема проданной площади.

За три месяца рейтинг не подвергся серьезным изменениям. Топ-10 покинул застройщик ГК ЛСР, объем предложения в проектах которого сократился. Первые пять мест занимают те же компании, что и по итогам 2020 года.

Лидирующие позиции с 2017 года сохраняет ГК «ПИК». В I квартале 2021 года данный застройщик заключил 5,3 тыс. договоров долевого участия на 273,7 тыс. кв.м., что принесло компании 56,3 млрд рублей. К наиболее успешным проектам компании можно отнести ЖК «Люблинский парк» (лидер рейтинга самых продаваемых новостроек массового сегмента), ЖК «Михайловский парк» и ЖК «Амурский парк».

Серебряным призером рейтинга стал застройщик «Донстрой». За три месяца 2021 года он заключил с покупателями почти 1,4 тыс. договоров долевого участия на помещения площадью 83,2 тыс. кв.м. Суммарная выручка компании оценивается на уровне 27 млрд рублей. Стоит отметить, что проекты данного девелопера заняли первые строчки в рейтингах самых продаваемых новостроек бизнес-класса (ЖК «Символ» корп. 4 и 5) и высокобюджетного сегмента (ЖК «Остров» корп. 1, 2 и 3).

На третьем месте расположилась компания MR Group. В I квартале 2021 года в ее проектах было заключено 720 договоров на квартиры и апартаменты общей площадью 42,5 тыс. кв.м, что принесло девелоперу 13,1 млрд рублей. Наиболее популярные проекты компании – жилые комплексы бизнес-класса «Селигер Сити», «Павелецкая Сити» и City Bay.

Рейтинг самых успешных девелоперов «старой» Москвы в I квартале 2021 года*

|

|

|

Девелопер |

Продано площадей за квартал, тыс. кв.м |

Количество заключенных ДДУ |

Выручка, млрд руб.** |

Доля рынка по проданной площади |

|

1 |

▬ |

ГК ПИК |

273,7 |

5313 |

56,3 |

30% |

|

2 |

▬ |

Донстрой |

83,2 |

1366 |

27,0 |

9,1% |

|

3 |

▬ |

MR Group |

42,5 |

720 |

13,1 |

4,7% |

|

4 |

▬ |

INGRAD |

33,0 |

474 |

10,7 |

3,6% |

|

5 |

▬ |

Центр-Инвест |

31,3 |

506 |

9,7 |

3,4% |

|

6 |

▲ |

ГК ФСК |

31,1 |

545 |

9,7 |

3,4% |

|

7 |

▲ |

Tekta Group |

22,8 |

363 |

7,3 |

2,5% |

|

8 |

▼ |

Группа Эталон |

22,7 |

394 |

5,9 |

2,5% |

|

9 |

▲ |

Э.К. Девелопмент |

21,0 |

428 |

4,2 |

2,3% |

|

10 |

▼ |

ГК КОРТРОС |

20,4 |

288 |

6,0 |

2,3% |

*По площади зарегистрированных ДДУ на имя физического лица, включая апартаменты, за вычетом инвестиционных сделок (от 4 объектов и более).

** Экспертная оценка

Источник: «Метриум»

«В I квартале 2021 года продолжается тенденция, когда три крупных игрока занимают серьезную долю рынка, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Причем их отрыв от конкурентов увеличивается. Это можно объяснить несколькими причинами. Во-первых, крупным девелоперам проще адаптироваться к новым условиям работы и правилам игры на рынке. Во-вторых, такие компании могут предложить широкий выбор различных продуктов в различных сегментах при высоком уровне качества. Поэтому покупатели и останавливают свой выбор на продуктах от лидеров топ-10».