В первом полугодии 2021 года загрузка отелей Санкт-Петербурга выросла вдвое

Развитие внутреннего и делового туризма, а также проведение ПМЭФ позволили петербургским отельерам вдвое увеличить заполняемость отелей – по данным международной консалтинговой компании Colliers, в первом полугодии 2021 года уровень загрузки составил 50%. Хотя показатели далеки от допандемийных значений, гостиничный рынок активно восстанавливается и, с постепенным открытием границ, будет развиваться по восходящей.

По данным Colliers, в первом полугодии 2021 года загрузка качественных гостиничных объектов Санкт-Петербурга составила 50% - это вдвое выше показателя аналогичного периода 2020 года, когда загрузка была на уровне 27%.

В 2021 году восстановление рынка гостиничной недвижимости происходило, в первую очередь, за счет перенаправления в Северную столицу основного внутреннего туристического потока. Нестабильная эпидемиологическая ситуация, сокращение авиасообщения по внешним направлениям и введение дополнительных ограничений в главных туристических регионах России – Москве и Краснодарском крае – сделали Санкт-Петербург еще более интересной дестинацией. Значительное влияние на рост уровня загрузки также оказало проведение ПМЭФ. Однако «эффект Евро-2020» остался практически незаметным.

«Исторически в летний период гостиницы Петербурга показывают высокую загрузку (в среднем, 80-90%) практически во всех сегментах. Чемпионат Евро-2020, безусловно, повлиял на загрузку отелей, но незначительно. Скорее, «эффект Евро» отразился на ценовой политике отелей, особенно в сегменте 3-4*, которые подняли цены на 10-20% в преддверии чемпионата и до 30% в дни проведения матчей», - комментирует Евгения Тучкова, заместитель директора департамента консалтинга Colliers.

Стоимость номера и доходность в первом полугодии 2021 года также превзошли показатели прошлого года за счет низкой базы, однако пока не достигли доковидных значений. По сравнению с первым полугодием 2019 года, в 2021 году тариф (ADR) в среднем снизился на 18% - до 5 194 руб./номер/сутки (не включая завтрак и НДС). Доходность номера (RevPAR) по сравнению с первым полугодием 2019 года сократилась на 38% и составила 2 579 руб./номер/сутки.

«Посткризисное восстановление рынка только началось – загрузка и доходность постепенно растут, в Санкт-Петербурге открываются новые гостиничные проекты, что подтверждает оптимистичный настрой инвесторов. При условии позитивных результатов вакцинации и снижения уровня заболеваемости мы ожидаем увидеть постепенное открытие границ и возобновление авиасообщения в 2021 году. Однако внутренний туризм по-прежнему будет занимать доминирующее положение во всех странах. По нашим прогнозам, полноценное возвращение рынка к докризисному уровню может начаться не ранее 2023 года», - заключает Евгения Тучкова.

По данным Colliers, в первые шесть месяцев 2021 года качественный номерной фонд Санкт-Петербурга пополнился 332 номерами в трех новых объектах: Kravt Nevsky Hotel&Spa 4*, Wawelberg Hotel St.Petersburg 5* и Holiday Inn St.Petersburg Theatre Square 5*. До конца 2021 года ожидается запуск еще нескольких объектов – отелей Helen на Большой Морской улице и Mercure на Лиговском проспекте, а также гостиницы «Novotel Санкт-Петербург Аэропорт» в составе комбо-отеля STATUS под управлением международной группы Accor.

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года в сегменте московского стрит-ритейла и дала прогноз по развитию рынка в 2021 году.

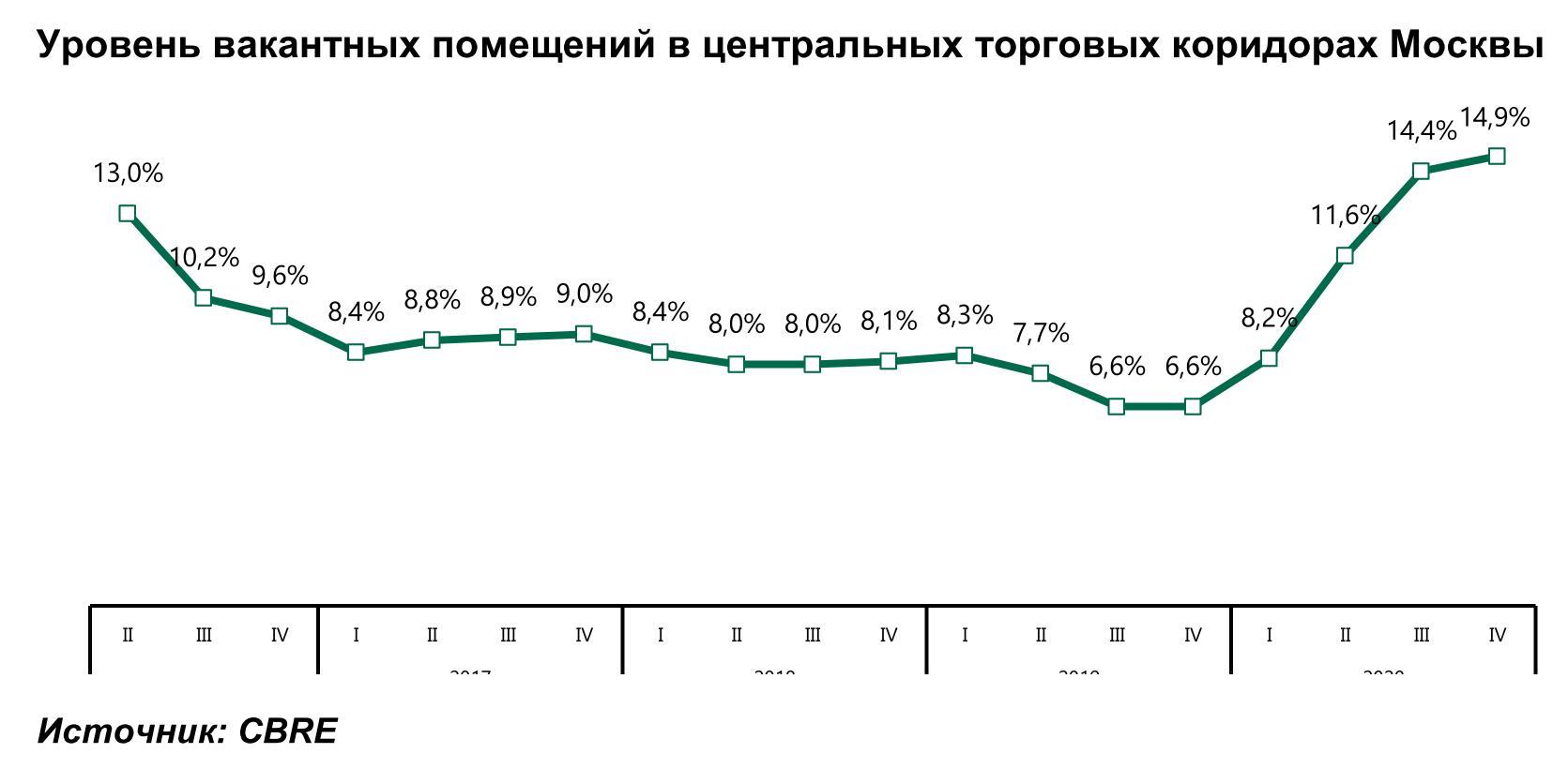

Уровень вакантных помещений

По итогам IV квартала 2020 года уровень вакантных помещений в центральных торговых коридорах Москвы составил 14,9%, увеличившись за три месяца на 0.5 п. п. В октябре-декабре 2020 зафиксировано наименьшее число закрытий с начала года – общее число освободивших помещений арендаторов почти в два раза меньше, чем в II и III кварталах.

Профиль арендаторов

Существенных изменений в структуре арендаторов центральных торговых коридоров с начала года не произошло. Как правило, ротация происходит между арендаторами аналогичной или схожей сферы деятельности. Во многом это связано с уже сложившимся профилем торгового коридора. Например, в районе Патриарших прудов, на Пятницкой и Мясницкой улицах уже долгие годы развиваются преимущественно ресторанные концепции, а улицы Петровка и Столешников переулок востребованы у fashion-ритейлеров.

Количество закрытий среди люксовых операторов за время пандемии было минимальным. Безусловно, отсутствие иностранных туристов, отмена деловых поездок негативно сказались на продажах, особенно в первой половине года. Иностранные туристы обеспечивали более 15% локальных продаж, а по итогам 2020 года количество иностранных туристов сократится на 70-80%.

Тем не менее, отток туризма был компенсирован усилением локального спроса, и многие компании по производству предметов роскоши сообщили о рекордных показателях продаж в III-IV кварталах. Стабильность расположения люксовых операторов обусловлена ограниченной зоной присутствия и дефицитом качественных опций в центре, сроком окупаемости инвестиций в отделку помещения, а также репутационными рисками в случае закрытия.

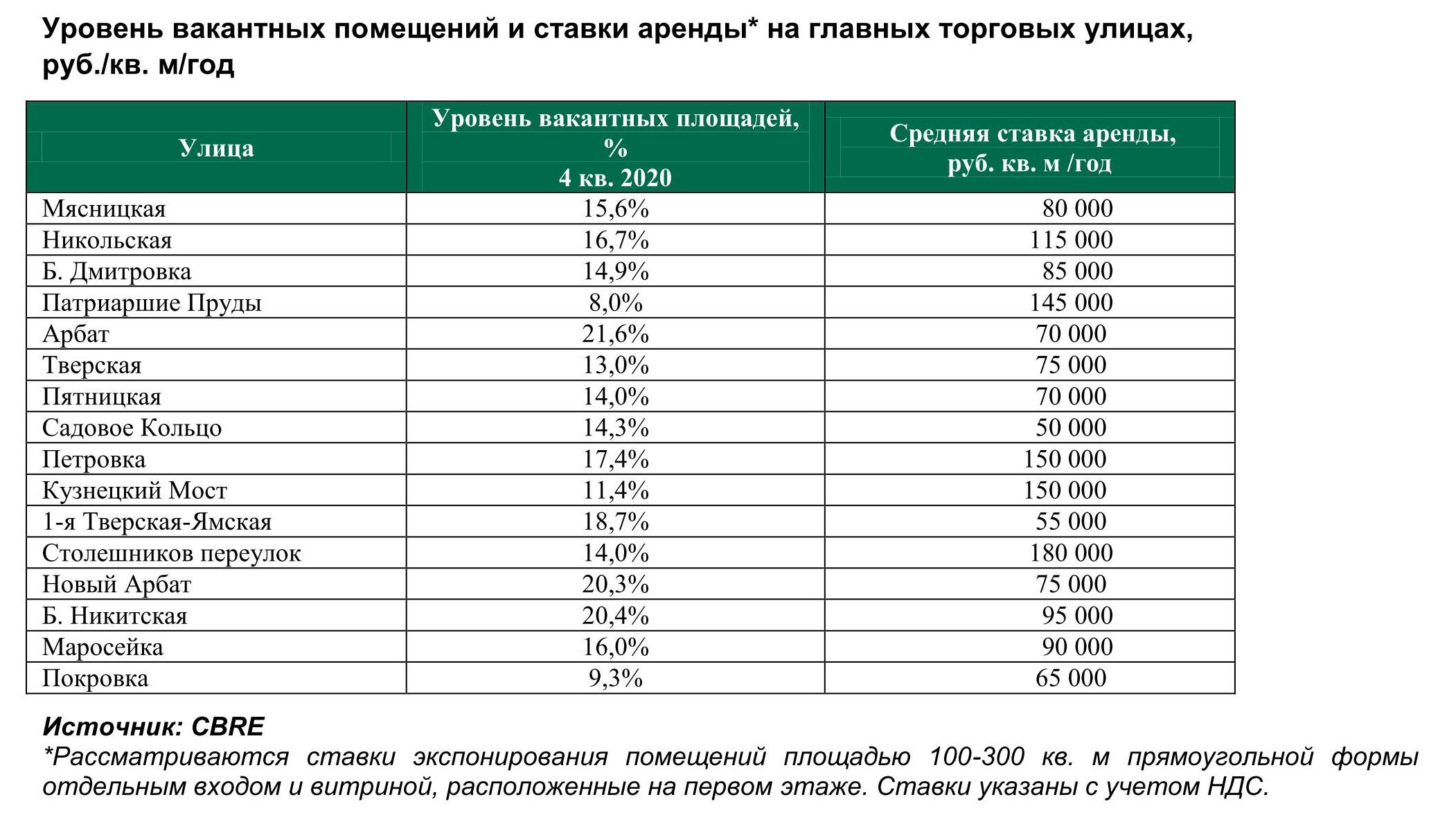

Коммерческие условия

В период с октября по декабрь арендные ставки на свободные помещения в центральных торговых коридорах оставались стабильными ввиду замедления роста свободных помещений, а также по причине сохраняющегося низкого спроса со стороны ритейлеров: большинство операторов готовы вернуться к рассмотрению новых предложений аренды и обсуждению планов по развитию не ранее следующего года. Например, на улицах Арбат и Никольская, где уровень свободных помещений составляет 21,6% и 16,7% соответственно, арендодатели не корректировали ставки аренды. В востребованных локациях Патриарших прудов и центральной части ул. Кузнецкий Мост сохраняются наиболее высокие арендные ставки, значение которых не меняется с декабря 2019 г., а срок экспонирования остается одним из минимальных – 1-3 месяца. Отрицательная динамика арендных ставок сохранилась на Садовом кольце (-9%), Тверской (-6%), 1-й Тверской-Ямской (-8%) и Новом Арбате (-6%).

Прогноз

Баланс спроса и предложения в 2021 году будет зависеть от дальнейшего развития эпидемиологической ситуации во всем мире. На наш взгляд, наибольшее влияние на рынок центральных торговых коридоров сегодня оказывают следующие последствия пандемии: отсутствие туристов и отмена деловых поездок, увеличение доли офисных сотрудников, работающих из дома, а также снижение реальных располагаемых доходов населения.

- Восстановление туристического потока к докризисному уровню ожидается не ранее 2023/2024 года[1]. Таким образом, восстановление продаж у торговых операторов, ориентированных на туристический поток, займет 2-3 года.

- Возвращение работников в офисы произойдет по мере нормализации ситуации на локальном уровне. Учитывая тот факт, что компании активно возвращались к работе из офиса летом, можно предположить, что при благоприятной эпидемиологической ситуации большинство сотрудников вернется в офисы.

- Восстановление потребительского спроса к докризисному уровню, согласно последнему прогнозу Oxford Economics, ожидается не ранее 2022 г.

Юлия Назарова, руководитель направления стрит-ритейла компании CBRE отмечает:

«Несмотря на то, что темп роста закрытий замедлился, сегодня мы наблюдаем возрастающую поляризацию между участками одних и тех же улиц. Так, например, уровень вакантных помещений на ул. Петровка от Кузнецкого моста до Столешникова переулка составляет 3%, в то время как показатель между домами 17 и 34 составляет 27%, что несомненно отражается на уровне арендных ставок».

[1] The State of Fashion 2021, McKinsey & Company

По данным департамента аналитики компании «БОН ТОН», по итогам ноября 2020 г. на первичном рынке апартаментов Москвы объем предложения снизился на 4,4% площади и на 5,2% лотов. За год объем предложения сократился на 16% площади и 23% лотов.

Большая доля предложения приходится на премиум-класс (40,8%), которая уменьшилась за месяц на 2,1%, а объем - на 9,1%. Доля бизнес-класса практически не изменилась и составляет 38,2%, а его объем уменьшился на 5%. На долю массового сегмента приходится не более 21%.

Почти 65% предложения апартаментов концентрируется в 3 округах Москвы: ЦАО (31,7%), САО (19,1%) и СВАО (13,7%). В ноябре во всех округах объем предложения сократился, кроме ВАО и СЗАО, в которых вышли новые проекты. Больше всего объем уменьшился в ЗАО – на 19% и в ЮАО на 20%.

Сейчас 68,6% предложения находится на заключительной стадии, объем которого уменьшился на 3,5%. На начальной стадии доля предложения находится 23,9% предложения, который уменьшился на 5,4% за месяц. На стадии монтажных работ доля тоже практически не изменилась и составляет 7,5%, а объем сократился на 15,3%.

Половина предложения апартаментов приходится на 2 типа лотов: 2е с долей 27,1% и 3е с долей 21%. Больше всего сократился объем предложения 1-комнатных и 3-комнатных лотов – на 18% и 17%. Средняя площадь предложения составляет 71 кв. м.

Средневзвешенная цена квадратного метра (СВЦ) по итогам ноября 2020 г. составила 367,3 тыс. руб., которая за месяц выросла на 1%, за год - на 18%. Больше всего за месяц выросла СВЦ в премиум-классе – на 4,7%, за год – на 17,7% и составила 561,1 тыс. руб. СВЦ в бизнес-классе выросла за месяц 2%, за год на 13,6% и составила 263,3 тыс. руб. В комфорт-классе рост за год составил 5,3% до 181,6 тыс. руб.

Таблица 1. СВЦ по классам, тыс. руб.

|

Класс |

ноя.19 |

окт.20 |

ноя.20 |

Динамика, мес., % |

Динамика, год, % |

|

премиум |

476,8 |

536,1 |

561,1 |

4,7% |

17,7% |

|

бизнес |

231,7 |

258,2 |

263,3 |

2,0% |

13,6% |

|

комфорт |

172,5 |

187,5 |

181,6 |

-3,2% |

5,3% |

|

стандарт |

0,0 |

178,4 |

181,5 |

1,8% |

|

|

Среднее |

310,8 |

364,2 |

367,7 |

1,0% |

18,3% |