В первом полугодии на улицах Петербурга операторы общественного питания увеличили количество заведений на 23%, а сфера услуг сократила площади

Аналитики консалтинговой компании Knight Frank St Petersburg проанализировали итоги первого полугодия 2021 года в сегменте стрит-ритейл. Результаты исследования говорят о том, что рынок встроенных коммерческих помещений в значительной степени восстановился после введенных ограничительных мер, которые действовали до конца января.

В I полугодии 2021 года было открыто на 26% больше объектов стрит-ритейла, чем закрыто. Операторы общественного питания традиционно занимают лидирующее положение в структуре как открытых, так и закрытых арендаторов – 38% и 34% соответственно. За этот период было открыто 141 заведение общественного питания, что на 23% меньше, чем во II полугодии 2020 года, однако на 45% больше, чем за аналогичный период прошлого года. Закрылось за это время 101 заведение. Московские операторы общественного питания оценивают на высоком уровне гастрономический потенциал Петербурга для открытия новых ресторанных концепций. Так, на улицах города открылись рестораны Sixty Four от Crocus Group, ресторан-бар RS20 от Bar Group, «Издательство», «Ципа Моя», «Чача Фокачча», HOBZ, а также анонсировано открытие нового проекта WHITE POINT. К значимым закрытиям точек общественного питания можно отнести ресторан МАМАLЫGA на Белинского ул., KFC и Pizza Hut на Гороховой ул., Porto Maltese на Старо-Невском пр-те, Чебуroom на Литейном пр-те.

Что касается фешн-операторов, то в I полугодии 2021 года было открыто 36 магазинов одежды, это на 33% меньше, чем во II полугодии 2020 года, однако на 3% больше, чем за аналогичный период прошлого года. Количество закрытых магазинов одежды составило 54 объекта, это на 16% больше, чем открытых. Изменения в фешн-сегменте, в первую очередь, связаны с ротацией в премиальных локациях – на Невском пр-те, Большом пр-те П. С., Большой Конюшенной ул. Из интересных событий можно отметить, что немецкий бренд Philipp Plein анонсировал открытие магазина в помещении бывшего бутика ST-James на Невском пр-те, 150; магазин брендовой одежды премиум-класса Bogner на Старо-Невском пр-те арендовал часть помещений бутика Escada; бутик Loro Piana переехал в часть помещения закрытого Brioni.

К наиболее ожидаемым открытиям в I полугодии можно отнести открытия на Большом пр-те магазинов COS, &Other Stories, Anna Pekun, Weekend, а также магазинов товаров для дома – концепт-стора H&M HOME, Manders. Также переехали ритейлеры электроники Sumsung и re:Store в новые помещения в этой же локации, увеличив торговую площадь своих магазинов.

Российские бренды усиливают свои позиции по присутствию на торговых коридорах города. Так, на Большой Конюшенной ул., по соседству с бутиком Prada, открылся фирменный магазин одежды 12 STOREEZ, здесь же открылся магазин All We Need, сменивший локацию с близкой к Старо-Невскому пр-ту на этот фешн-коридор.

Тенденция по оптимизации занимаемых площадей продолжилась в сегменте банков и микрофинансов, где площадь сократилась за I полугодие 2021 года ещё на 5,5% (6% в общей структуре арендаторов по городу), суммарно за год они уменьшили площади на 13,8%. Также салоны сотовой связи сократили площади на 7,7%, магазины аксессуаров – на 6,5%, операторы по предоставлению услуг (фото, ремонт и пр.) – на 6,2%.

Некоторые арендаторы, воспользовавшись ситуацией с освобождением помещений, смогли переехать либо открыть помещение в наиболее выгодной локации.

Анна Лапченко, руководитель отдела торговой недвижимости Knight Frank St Petersburg: «В первом полугодии в сегменте стрит-ритейла мы наблюдали высокую активность со стороны арендаторов. Новые помещения ищут финансовые организации, кофейни, аптеки. Появился спрос на те предложения, которые пустовали весь прошлый год, в связи с чем существенно уменьшилась вакантность площадей.

Также мы заметили, что бренды одежды стали больше интересоваться помещениями стрит-ритейла чем раньше. Вероятно, это связано с тем, что пандемия серьёзно сказалась на проходимости в торговых центрах, где ситуация до сих пор не стабилизировалась. К тому же в отдельно стоящих помещениях можно выбирать разные графики и форматы работы магазина, что удобнее для арендаторов».

Доля квартир с отделкой достигла 72% на рынке новостроек эконом- и комфорт-класса в Москве, подсчитали эксперты «Метриум». Год назад только в 57% квартир была предусмотрена такая опция. При этом доля квартир с финишной отделкой выросла, а число вариантов жилья с предчистовой отделкой сократилось.

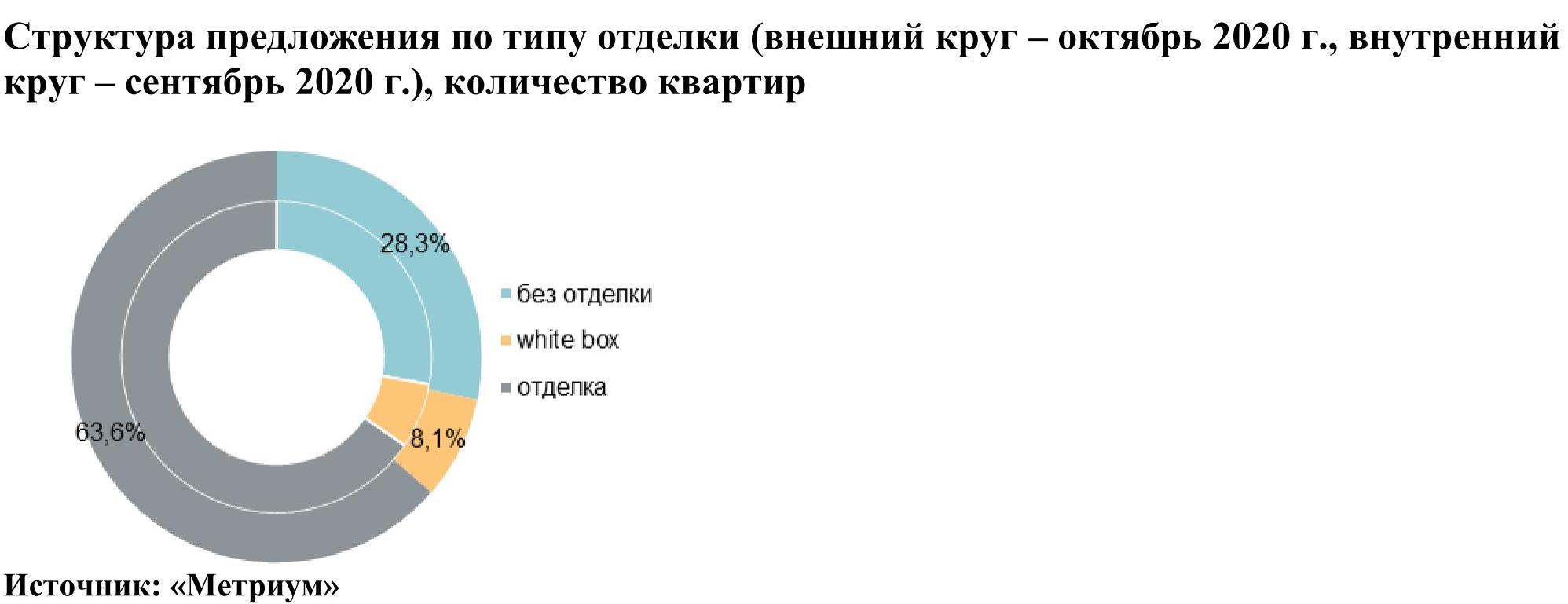

По данным аналитиков «Метриум», в октябре на рынке новостроек эконом- и комфорт-класса московские девелоперы продавали 12,7 тыс. квартир. Большинство из них – 8,1 тыс. единиц – предлагались с отделкой под ключ от застройщика. Еще 3,6 тыс. квартир были без отделки. Промежуточная опция – предчистовая отделка, которая еще называется white box, – была представлена в 1 тыс. квартир.

Соответственно, доля квартир с отделкой (чистовой и предчистовой) составила 72% от общего объема предложения, из которых варианты жилья под ключ образуют 64%, а white box – 8%. Без отделки застройщики продавали 28% жилья на рынке массовых новостроек.

Доля квартир с отделкой устойчиво растёт последние годы, отмечают эксперты «Метриум». Год назад у потенциальных покупателей жилья на рынке массовых новостроек Москвы на выбор было только немногим более половины таких вариантов жилья. На долю квартир с отделкой приходилось 57% квартир, из которых чистовая отделка была предусмотрена в 43% квартир, а white box – в 14%. Без отделки было 43% вариантов жилья.

«Покупатели отдают предпочтение разным типам отделки, и квартиры без отделки все еще востребованы рынком, – комментирует Игорь Козельцев, генеральный директор УК «Развитие». – Клиенты всегда стремятся придать индивидуальность новой квартире, что трудно сделать в жилье под ключ и отчасти в вариантах с white box. Другие клиенты, напротив, хотят сэкономить время и силы, поэтому приобретают жилье с готовыми планировочными и дизайнерскими решениям. Поэтому интересом пользуются все опции рынка. Тем не менее мы стимулируем продажи квартир под ключ в нашем проекте. К примеру, мы заключили соглашение с одним из производителей кухонной мебели, который помогает клиентам определиться с дизайнерскими решениями в таком жилье».

Динамика структуры предложения по типу отделки за последние 12 месяцев указывает, что девелоперы планомерно наращивают предложение жилья с отделкой. Это связано с возросшим спросом на такую опцию со стороны основной массы покупателей.

«На рынке жилья с отделкой и без есть разные тенденции, – поясняет Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Квартиры с предчистовой отделкой представляются покупателям золотой серединой. Не нужно тратить время и деньги на черновые работы, а дизайнерские решения можно выбрать самому. Полагаю, именно поэтому доля таких квартир снизилась: спрос очень высокий. Также сохраняется высокий спрос на жилье без отделки, так как по-прежнему многие клиенты рассчитывают делать ремонт самостоятельно, к тому же на рынке немало инвесторов, которые часто приобретают для перепродажи «черновые» квартиры. Наконец квартиры с отделкой также пользуются большим спросом. Чем выше стоимость квартир, тем меньше желание клиентов дополнительно вкладываться в них после получения ключей. Поэтому отделка под ключ – это тренд, и именно поэтому предложения такого жилья растет быстрее спроса, что и обуславливает увеличение числа таких объектов».

Источник: «Метриум»

Аналитики компании «Метриум» подвели итоги октября на московском рынке новостроек массового сегмента. Объем предложения сократился на 14% и достигло минимального значения за 5 лет. Месячный прирост цен в октябре сопоставим с приростом за весь III квартал текущего года – средняя цена предложения выросла на 4,5% и составила 198 585 руб. за кв. м.

По данным «Метриум», первичный рынок жилья массового сегмента в октябре был представлен 89 комплексами с общим объемом предложения около 12 740[1] квартир (715 тыс. кв. м). За месяц количество экспонируемых лотов сократилось на 14%, а продаваемая площадь уменьшилась на 14,4%.

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Рынок пополнился пятью новыми проектами, однако в действительности в продажи вышли только три комплекса от ГК «ПИК». К концу октября бронирование в проектах «Авиатика» и «Талисман на Рокоссовском» было приостановлено.

Кроме того, был объявлен старт продаж новых корпусов в следующих проектах:

– «Квартал Некрасовка» (корп. 1);

– «Полярная 25» (корп. 6);

– «Большая Очаковская 2» (корп. 1.1, корп. 1.2).

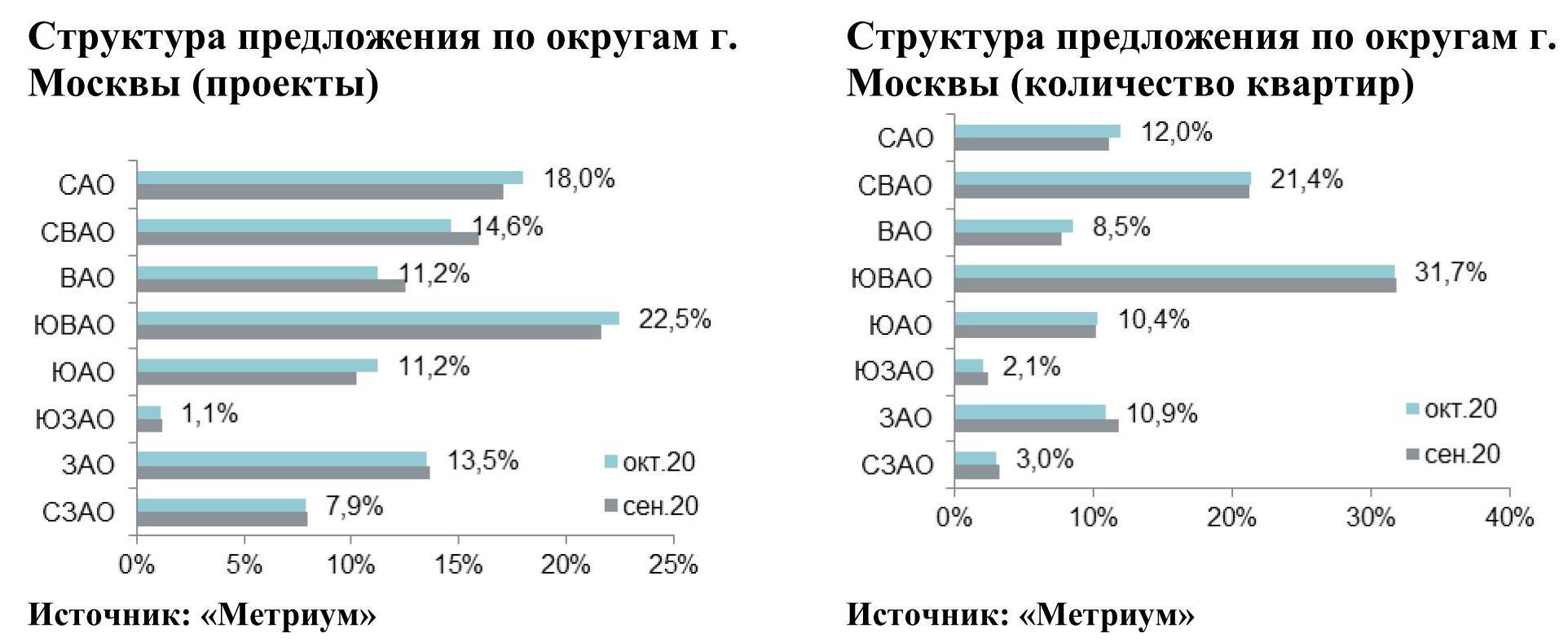

Структура предложения по расположению не претерпела значительных изменений. Лидирующие позиции по-прежнему занимает ЮВАО (31,7%; -0,2 п.п.), где стартовал проект «Новохохловская 15». На долю СВАО по количеству лотов пришлось 21,4% (+0,1 п.п.). В САО (12%; +0,8 п.п.) вышло сразу два проекта, но на рынке экспонируется только один («Кронштадтский 9»). В ЗАО предложение сократилось на 1 п.п. до 10,9%, а в ВАО доля округа выросла на 0,8 п.п. составив 8,5%.

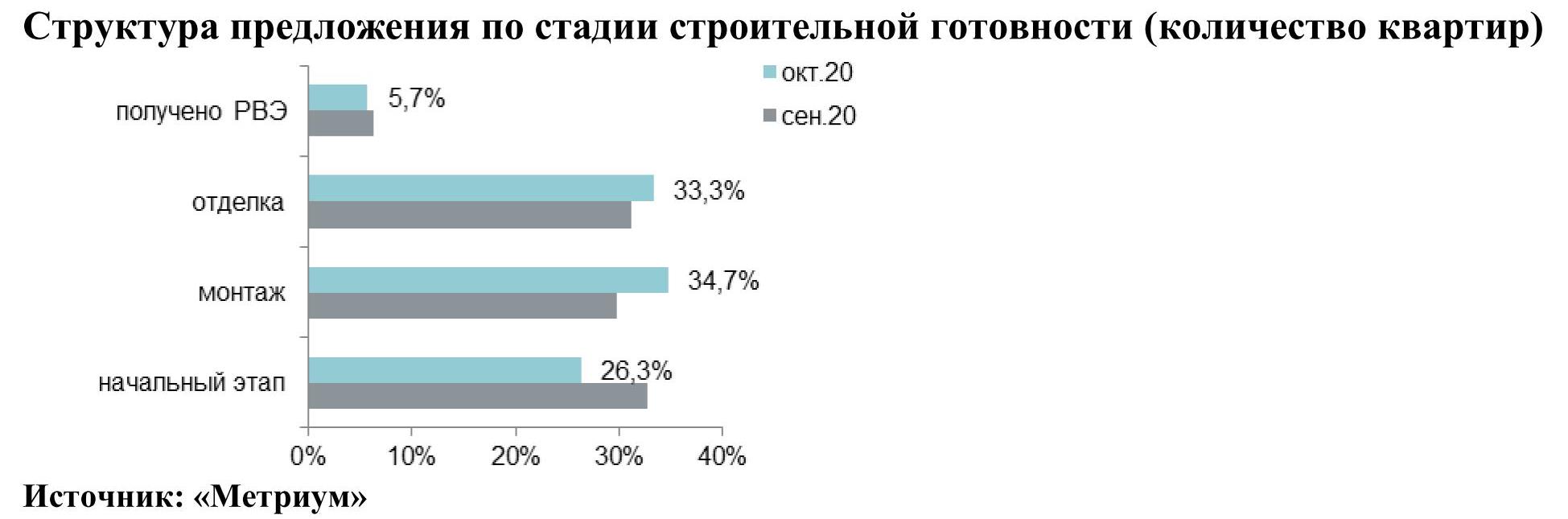

Несмотря на выход новых проектов, в структуре предложения по стадиям строительной готовности наблюдалось уменьшение количества объектов, находящихся на начальном этапе строительства (26,3%; -6,4 п.п.). Помимо общего повышения покупательской активности на рынке, растет спрос на квартиры на начальном этапе – доля таких сделок c начала года увеличилась с 2% до 25%. Наибольшее количество лотов в реализации почти в равной степени представлено в домах на стадии монтажных работ (34,7%; +4,9 п.п.) и этапе отделочных работ (33,3%; +2,1 п.п.). Во введенных в эксплуатацию домах реализуется всего 5,7% (-0,6 п.п.).

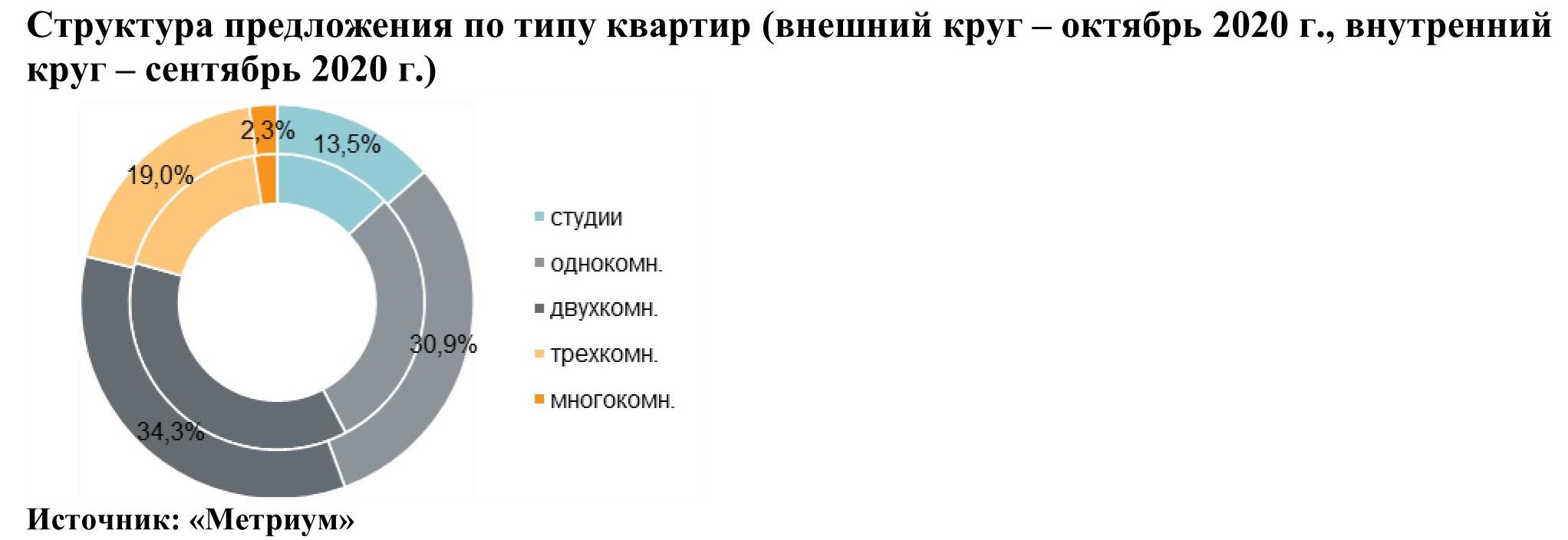

По итогам октября доля двухкомнатных квартир уменьшилась на 2,5 п.п., однако на квартиры данного типа по-прежнему приходится более трети рынка (34,3%). Незначительно по количеству представленных лотов отстают однокомнатные квартиры, их доля составила 30,9% (+1,6 п.п.). Доля квартир-студий составила 13,5% (+0,5 п.п.), а трехкомнатных лотов – 19% (+0,8 п.п.). Неизменно наименьшую долю от совокупного объема предложения занимают многокомнатные лоты (2,3%; -0,2 п.п.).

Доля лотов с отделкой в массовом сегменте составляет почти две трети рынка (63,6%), однако в этом месяце было отмечено сокращение предложения квартир данного типа на 1,8 п.п. На лоты без отделки пришлось 28,3% (+0,5 п.п.), а с отделкой white box – 8,1% (+1,3 п.п.).

По подсчетам аналитиков «Метриум», средняя цена предложения на рынке новостроек массового сегмента в октябре составила 198 585 руб. за кв. м (+4,5% за прошедший месяц). При этом месячный прирост данного показателя в октябре сопоставим с приростом за весь III квартал текущего года. Рост отмечен во всех округах в диапазоне 1,1-9,2%, за исключением ЮАО (-2,2%). Наибольший прирост отмечен в ЮВАО (+9,2%), в котором произошло плановое повышение цен во многих проектах.

Средний бюджет предложения на первичном рынке новостроек массового сегмента составил 11,15 млн руб. (+3,7% за прошедший месяц). Бюджет предложения вырос абсолютно во всех типологиях: студии – на 7,3%, однокомнатные – 4,0 %, двухкомнатные – на 4,6%, трехкомнатные – на 4,3%, многокомнатные – 0,8 %:

– студии – 5,72 млн руб. (+7,3%);

– однокомнатные – 8,39 млн руб. (+4%);

– двухкомнатные – 12,20 млн руб. (+4,6%);

– трёхкомнатные – 16,39 млн руб. (+4,3%);

– многокомнатные – 22,23 млн руб. (+0,8%).

Рейтинг самых доступных предложений в октябре 2020 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 10,6 кв. м за 3,2 млн руб.

– ЖК «MySpace на Фрезерной» (ЮВАО / р-н Нижегородский): студия площадью 15,6 кв. м за 3,9 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 27,0 кв. м за 4,4 млн руб.

Основные тенденции

«На рынке новостроек массового сегмента в октябре средняя цена квадратного метра выросла до 198 585 руб. (+4,5% за месяц), а средний бюджет предложения – до 11,15 млн руб. (+3,7% за месяц), – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом динамика повышения цен в октябре сопоставима с приростом аналогичных показателей за весь III квартал текущего года. В годовой динамике (октябрь к октябрю) квадратный метр вырос в цене почти на 9%.

Предложение достигло минимального значения за 5 лет – 12,7 тыс. квартир (-14% за месяц). В прошлом месяце аналогичный показатель снизился на 6,9%. Сопоставимый объем предложения был представлен на рынке в ноябре 2015 года, когда экспонировалось 12 тыс. квартир.

В октябре зарегистрировано 8 тыс.[1] договоров долевого участия на первичном рынке Москвы по всем классам (+11% за месяц; +73% к аналогичному периоду прошлого года). Главными драйверами спроса являлись: программа льготной ипотеки, продленная до июля 2021 года (ранее до 1 ноября 2020 года), и риск дальнейшего ослабления курса рубля[2]. Рекордный спрос в октябре, вероятнее всего, связан с принятием решения о продлении программы в последний момент – покупатели спешили приобрести квартиры до 1 ноября, а официальная информация появилась только в октябре.

Коррекция спроса неизбежна, но насколько она будет серьезной, зависит от ряда факторов. Основные угрозы для первичного рынка жилья – это сокращение доходов населения, усиление карантинных ограничений в связи с растущей заболеваемостью коронавирусной инфекцией».

[1] Сделки физических лиц, без оптовых покупок (без учета Новой Москвы)

[2] По данным ЦБ РФ в октябре курс доллара США вырос всего на 1% (с 78,7847 до 79,3323 руб.)